2019格力电器财务报表分析报告

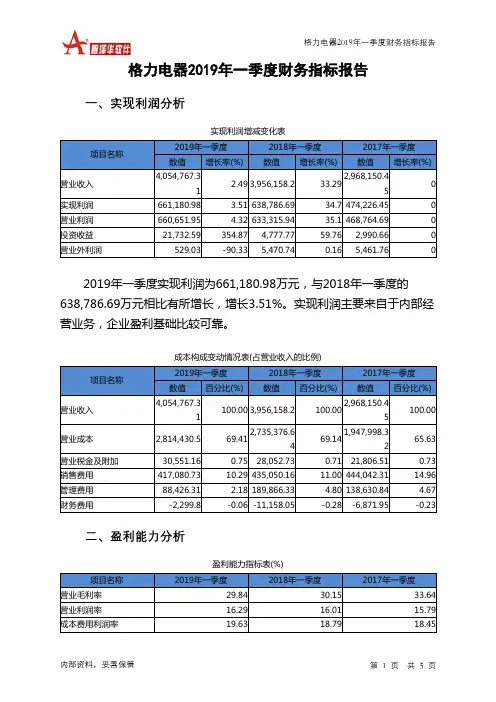

格力电器2019年一季度财务指标报告

1,947,998.3 69.14

2

65.63

30,551.16

0.75 28,052.73

0.71 21,806.51

0.73

417,080.73

10.29 435,050.16

11.00 444,042.31

14.96

88,426.31

2.18 189,866.33

4.80 138,630.84

2.49 3,956,158.2

33.29

0

1

5

661,180.98

3.51 638,786.69

34.7 474,226.45

0

660,651.95

4.32 633,315.94

35.1 468,764.69

0

21,732.59 354.87 4,777.77

59.76 2,990.66

0

529.03

4.67

-2,299.8

-0.06 -11,158.05

-0.28 -6,871.95

-0.23

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率

盈利能力指标表(%)

2019年一季度 29.84

2018年一季度 30.15

16.29

16.01

19.63

18.79

2017年一季度 33.64 15.79 18.45

2019年一季度

2018年一季度

65.92 20.91

52.09 16.34

62.34

109.09

86.83

68.43

2017年一季度 51.85 13.74

139.43 65.6

格力电器2019年财务状况报告

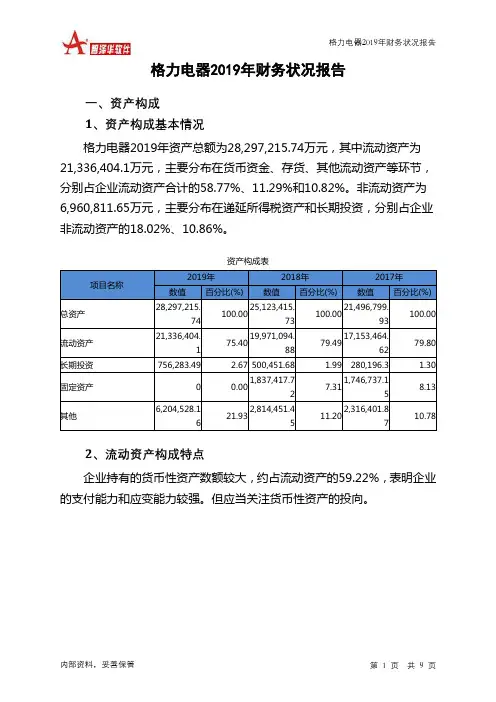

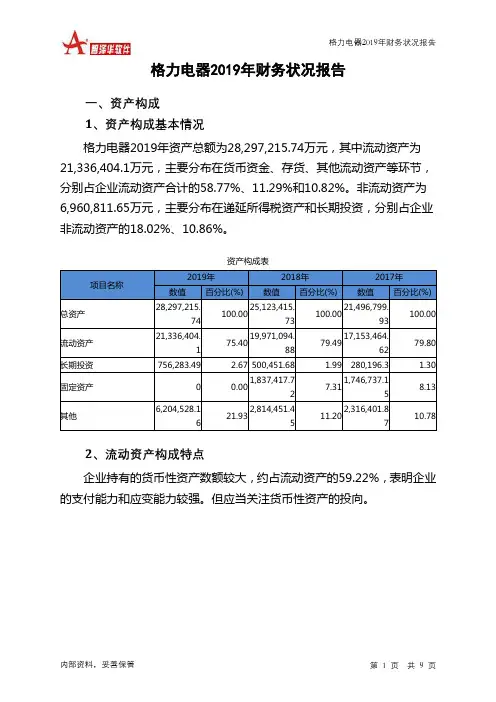

格力电器2019年财务状况报告一、资产构成 1、资产构成基本情况格力电器2019年资产总额为28,297,215.74万元,其中流动资产为21,336,404.1万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的58.77%、11.29%和10.82%。

非流动资产为6,960,811.65万元,主要分布在递延所得税资产和长期投资,分别占企业非流动资产的18.02%、10.86%。

资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 28,297,215.74100.0025,123,415.73 100.0021,496,799.93 100.00 流动资产 21,336,404.175.4019,971,094.88 79.4917,153,464.62 79.80 长期投资 756,283.492.67 500,451.68 1.99 280,196.3 1.30 固定资产 00.001,837,417.72 7.311,746,737.15 8.13 其他6,204,528.1621.932,814,451.4511.202,316,401.8710.782、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的59.22%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)流动资产 21,336,404.1100.0019,971,094.88 100.0017,153,464.62 100.00 存货 2,408,485.4111.292,001,151.82 10.021,656,834.72 9.66 应收账款 851,333.453.99 769,965.9 3.86 581,449.16 3.39 其他应收款 00.00 29,659.06 0.15 25,282.57 0.15 交易性金融资产 95,520.860.45 101,247.04 0.510.00 应收票据 00.003,591,156.79 17.983,225,641.35 18.80 货币资金 12,540,071.5358.7711,307,903.04 56.629,961,043.17 58.07 其他5,440,992.8525.502,170,011.2310.871,703,213.649.933、资产的增减变化2019年总资产为28,297,215.74万元,与2018年的25,123,415.73万元相比有较大增长,增长12.63%。

格力电器2019年财务分析结论报告

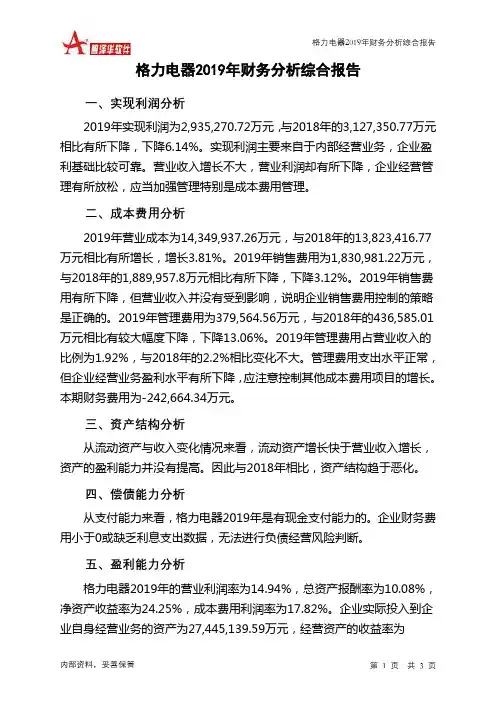

格力电器2019年财务分析综合报告格力电器2019年财务分析综合报告一、实现利润分析2019年实现利润为2,935,270.72万元,与2018年的3,127,350.77万元相比有所下降,下降6.14%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

营业收入增长不大,营业利润却有所下降,企业经营管理有所放松,应当加强管理特别是成本费用管理。

二、成本费用分析2019年营业成本为14,349,937.26万元,与2018年的13,823,416.77万元相比有所增长,增长3.81%。

2019年销售费用为1,830,981.22万元,与2018年的1,889,957.8万元相比有所下降,下降3.12%。

2019年销售费用有所下降,但营业收入并没有受到影响,说明企业销售费用控制的策略是正确的。

2019年管理费用为379,564.56万元,与2018年的436,585.01万元相比有较大幅度下降,下降13.06%。

2019年管理费用占营业收入的比例为1.92%,与2018年的2.2%相比变化不大。

管理费用支出水平正常,但企业经营业务盈利水平有所下降,应注意控制其他成本费用项目的增长。

本期财务费用为-242,664.34万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,格力电器2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析格力电器2019年的营业利润率为14.94%,总资产报酬率为10.08%,净资产收益率为24.25%,成本费用利润率为17.82%。

企业实际投入到企业自身经营业务的资产为27,445,139.59万元,经营资产的收益率为内部资料,妥善保管第1 页共3 页。

2019年格力电器财务报表分析报告

0

1

7

格力电器财务报表分析

7/1/2020

目录

一 公司简介、资产负债表分析

二 利润表、现金流量表分析 三 财务比例分析 四 杜邦分析、综合分析

公司简介 资产负债表分析

公司介绍

珠海格力电器股份有限公司

成立于1991年的珠海格力电器股份有限公司是目前全球最大的 集研发、生产、销售、服务于一体的专业化空调企业,拥有格力、 TOSOT、晶弘三大品牌,主营家用空调、中央空调、空气能热水器、 手机、生活电器、冰箱等产品,2015年排名“福布斯全球2000强” 第385名,家用电器类全球第一位。

【一】资产负债表分析

总的来看,格力电器股份有限公司 正发展成为一个成熟稳健的大企业,其 各项数据与上年相比没有太大波动,且 资产负债率呈现下降,股东权益则慢慢 上升,公司良好的经营给股东创造了财 富。

利润表 现金流量表分析

【一】利润表分析

【一】利润表分析

从上表可以看出,格力电器股份有限公司2015年营业收入、营业成本、利润总额和净利润等主要科目均呈 下降态势,特别是营业收入和成本大幅下降近三成。

31.21%

购买商品、接受劳务 支付的现金

及 现金 等价 物的 影 1876340773.99

42541255260.22 38816900119.58

9.59%

响

客户贷款及垫款净 增加额 存放中央银行和同 业款项净增加额 支付利息、手续费及 佣金的现金

246530五 物02、净68现.增21金加及额现19金190等45价339.232 38

在营业收入的大幅下降的环境下,净利润和每股收益均有一定程度下降(11.43%和11.49%)。ຫໍສະໝຸດ 【二】现金 流量表分析 分析

格力电器2019年财务状况报告

格力电器2019年财务状况报告一、资产构成 1、资产构成基本情况格力电器2019年资产总额为28,297,215.74万元,其中流动资产为21,336,404.1万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的58.77%、11.29%和10.82%。

非流动资产为6,960,811.65万元,主要分布在递延所得税资产和长期投资,分别占企业非流动资产的18.02%、10.86%。

资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 28,297,215.74100.0025,123,415.73 100.0021,496,799.93 100.00 流动资产 21,336,404.175.4019,971,094.88 79.4917,153,464.62 79.80 长期投资 756,283.492.67 500,451.68 1.99 280,196.3 1.30 固定资产 00.001,837,417.72 7.311,746,737.15 8.13 其他6,204,528.1621.932,814,451.4511.202,316,401.8710.782、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的59.22%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)流动资产 21,336,404.1100.0019,971,094.88 100.0017,153,464.62 100.00 存货 2,408,485.4111.292,001,151.82 10.021,656,834.72 9.66 应收账款 851,333.453.99 769,965.9 3.86 581,449.16 3.39 其他应收款 00.00 29,659.06 0.15 25,282.57 0.15 交易性金融资产 95,520.860.45 101,247.04 0.510.00 应收票据 00.003,591,156.79 17.983,225,641.35 18.80 货币资金 12,540,071.5358.7711,307,903.04 56.629,961,043.17 58.07 其他5,440,992.8525.502,170,011.2310.871,703,213.649.933、资产的增减变化2019年总资产为28,297,215.74万元,与2018年的25,123,415.73万元相比有较大增长,增长12.63%。

2019年财务报表综合分析(格力电器

财务报表综合分析,就是对财务报表得综合把握。

它就是在各专项或专题分析得基础上将它们作为一个整体,系统、全面、综合地对企业财务状况与经营情况进行剖析、解释与评价,以对企业整体财务状况与经济效益作出更为全面、准确、客观得判断。

只有将企业偿债能力、营运能力、获利能力及发展能力等各项分析有机地联系起来,作为一套完整得体系,相互配合使用,作出系统得综合评价,才能从总体意义上把握企业财务状况与经营情况.综合分析正就是在专项分析得基础上,将企业各方面得分析纳入一个有机得分析系统之中,从而作出更全面得评价得过程。

财务报表综合分析方法有很多,主要有杜邦分析法、综合系统分析法、雷达图分析法等。

我们采用杜邦分析法对格力电器进行财务报表综合分析。

一、杜邦分析法得核心比率净资产收益率就是杜邦分析体系得核心比率,它具有较强得综合性。

其中有几种财务指标关系为:净资产收益率=总资产收益率×平均权益乘数因为:总资产收益率=销售净利率×总资产周转率所以:净资产收益率=销售净利率×总资产周转率×平均权益乘数从公式可以瞧出,无论提高其中哪个比率,净资产收益率都会提高.其中,销售净利率就是利润表得概括,净利润与营业收入两者相除可以概括企业得全部经营成果;权益乘数就是资产负债得概括,表明资产、负债与所有者权益得比例关系,可以反映企业最基本得财务状况;总资产周转率把利润表与资产负债表联系起来,使净资产收益率可以综合整个企业经营活动与财务活动业绩。

二、杜邦分析法得基本框架利用杜邦分析法进行综合分析时,可以把各项财务指标间得关系绘制成杜邦分析图,编制2014—2016年得基本框架图如下:2014年格力电器杜邦分析图2015年格力电器杜邦分析图2016年格力电器杜邦分析图由图可见,杜邦分析图就是对企业财务状况得综合分析。

它通过几种主要得财务比率之间得相互关系,全面、系统、直观地反映企业得财务状况,从而大大提升了财务报表分析由图可见,杜邦分析图就是对企业财务状况得综合分析.它通过几种主要得财务比率之间得相互关系,全面、系统、直观地反映企业得财务状况,从而大大提升了财务报表分析者得分析效率与效果。

格力电器财务报表分析

格力电器财务报表分析格力电器是中国最大的制冷设备生产厂家之一,其财务报表可反映其公司运营情况和财务状况。

以下是针对其2019年度年报的财务分析。

资产负债表分析截至2019年末,格力电器的总资产为5900.7亿元,与2018年末相比略微增长0.5%。

其中,现金及现金等价物余额为1036亿元,相当于总资产的17.6%,这是一个非常显著的数额。

公司短期债务占比较少,负债总额为1768.6亿元,主要是长期负债。

总的资产负债率为29.9%,营运资产占比较高,有57.3%。

总的权益为4132.1亿元,净资产总额有1054亿元的增加。

现金流量表分析格力电器的现金流量表呈现出积极的现金流量情况。

公司经营活动现金流入总额为870.9亿元,较去年同期增长17.4%。

这主要来源于公司营收增长和减少了采购原材料及存货。

投资活动现金流出总额为338.6亿元,主要是进行扩张和增加研发投入。

公司一直在营销和产品研发上花费大量现金。

融资活动现金流入总额为74.1亿元,主要通过发行债券和贷款获得资本。

利润表分析格力电器公司继续保持良好的盈利能力,2019年度实现净利润154.02亿元,同比增长15.98%,这是公司连续第二年取得双位数增长。

此外,公司营收也同步增长20.58%。

毛利润为1334.4亿元,毛利率约为40.9%,提高了2.1个百分点。

但是,经营费用比去年同期增加4.4%。

对于今年经营活动中的净现金流变化,归因于公司营收和管理控制能力的提升。

综合分析格力电器在2019年实现业务和财务的双重增长,盈利能力明显增强,证明其个人空调和中央空调在市场上的领导地位。

目前,公司正加继续扩大产能,提升产品水平,以应对日益激烈的市场竞争。

公司的资产负债表总体上保持健康,现金流也没有压力。

然而,对于贸易战和新冠疫情的双重冲击,公司面临着一定的风险挑战。

总体来说,格力电器是一个值得关注和投资的优秀企业。

格力近两年财务报告分析(3篇)

第1篇一、引言格力电器(股票代码:000651)是中国家电行业的领军企业,主要从事空调、暖通设备、生活电器、中央空调等产品的研发、生产和销售。

近年来,随着我国经济的持续增长和消费水平的不断提高,格力电器在市场竞争中占据了一定的优势。

本文将对格力电器近两年的财务报告进行分析,以揭示其经营状况和财务风险。

二、格力电器近两年财务报告概况1. 2019年财务报告2019年,格力电器实现营业收入2010.15亿元,同比增长8.54%;归属于上市公司股东的净利润为255.11亿元,同比增长16.97%。

其中,空调业务收入占比最高,达到88.64%。

2. 2020年财务报告2020年,格力电器实现营业收入1981.15亿元,同比增长-1.89%;归属于上市公司股东的净利润为246.72亿元,同比增长-4.01%。

尽管营业收入出现下滑,但格力电器在面临新冠疫情等不利因素影响下,仍保持了良好的盈利能力。

三、格力电器近两年财务报告分析1. 盈利能力分析(1)毛利率分析2019年,格力电器毛利率为22.25%,较2018年上升0.36个百分点;2020年,毛利率为21.19%,较2019年下降1.06个百分点。

毛利率的下降主要受到原材料价格上涨、市场竞争加剧等因素的影响。

(2)净利率分析2019年,格力电器净利率为12.64%,较2018年上升0.64个百分点;2020年,净利率为12.43%,较2019年下降0.21个百分点。

尽管净利率略有下降,但总体保持稳定,显示出格力电器较强的盈利能力。

2. 运营能力分析(1)存货周转率分析2019年,格力电器存货周转率为5.01次,较2018年上升0.54次;2020年,存货周转率为4.86次,较2019年下降0.15次。

存货周转率的下降表明格力电器存货管理能力有所下降,可能存在一定的库存风险。

(2)应收账款周转率分析2019年,格力电器应收账款周转率为6.15次,较2018年下降0.01次;2020年,应收账款周转率为6.10次,较2019年下降0.05次。

格力电器2019年上半年财务分析详细报告

格力电器2019年上半年财务分析详细报告一、资产结构分析 1.资产构成基本情况格力电器2019年上半年资产总额为28,315,205.92万元,其中流动资产为22,883,854.82万元,主要分布在货币资金、其他流动资产、存货等环节,分别占企业流动资产合计的52.92%、10.63%和8.82%。

非流动资产为5,431,351.1万元,主要分布在固定资产和递延所得税资产,分别占企业非流动资产的33.63%、23.52%。

资产构成表项目名称2019年上半年 2018年上半年 2017年上半年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 28,315,205.92100.0021,906,676.37 100.0020,457,812.59 100.00 流动资产 22,883,854.8280.8217,153,111.88 78.3015,862,445.71 77.54 长期投资 280,155.62 0.99 379,250.42 1.73 213,959.14 1.05 固定资产 1,826,628.4 6.451,715,247.52 7.831,725,404.92 8.43 其他3,324,567.0811.742,659,066.5412.142,656,002.8212.982.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的53.94%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年上半年 2018年上半年 2017年上半年 数值 百分比(%)数值百分比(%)数值百分比(%)流动资产 22,883,854.82100.0017,153,111.88 100.0015,862,445.71 100.00 存货 2,018,068.898.821,311,538.75 7.651,333,452.21 8.41 应收账款 1,097,037.224.79 963,687.125.62 752,050.64 4.74 其他应收款 14,423.66 0.06 35,456.40.21 26,133.49 0.16 交易性金融资产 234,461.491.020.000.00 应收票据 00.002,798,822.02 16.322,099,638.03 13.24 货币资金 12,110,013.1952.9210,194,548.04 59.4310,531,778.05 66.39 其他7,409,850.3732.381,849,059.5510.781,119,393.297.063.资产的增减变化2019年上半年总资产为28,315,205.92万元,与2018年上半年的21,906,676.37万元相比有较大增长,增长29.25%。

格力电器2019年三季度财务指标报告

格力电器2019年三季度财务指标报告

一、实现利润分析

项目名称

营业收入

实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2019年三季度

2018年三季度

2017年三季度

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

5,937,933.1

5,772,254.1

0

30,641.52 1,860.39 1,563.03

-93.,023,242.7万元,与2018年三季度的 985,852.23万元相比有所增长,增长3.79%。实现利润主要来自于内部经 营业务,企业盈利基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用

2018年三季度 27.74

12.62

12.66

98.5

40.55

2017年三季度 41.05 13.31

101.27

内部资料,妥善保管

第3页 共5页

营业周期

55.31

格力电器2019年三季度财务指标报告

40.4

54.36

格力电器2019年三季度营业周期为55.31天,2018年三季度为40.40 天,2019年三季度比2018年三季度延长14.91天。

成本构成变动情况表(占营业收入的比例)

2019年三季度

2018年三季度

2017年三季度

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

5,937,933.1 7

5,772,254.1 100.00

1

4,169,015.7 100.00

1

100.00

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

珠海格力电器股份有限公司财务报表分析第一组:黄锐鹏李润林健成谢进利目录一.公司概述 (2)二.财务报表分析 (3)三.企业偿债能力分析 (6)四.企业盈利能力分析 (7)五.企业发展能力分析 (11)六.总结 (13)一.公司概述1.公司简介格力电器股份前身为市海利冷气工程股份,1989年经市工业委员会、中国人民银行分行批准设立,1994年经市体改委批准更名为格力电器股份,1996年11月18日经中国证券监督管理委员会证监发字(1996)321号文批准于证券交易所上市,公司领取14号企业法人营业执照。

经营围:货物、技术的进出口(法律、法规、规章明文规定禁止进出口的货物、技术除外)。

制造、销售:泵、阀门、压缩机及类似机械的制造;风机、衡器、包装设备等通用设备制造;电机制造;输配电及控制设备制造;电线、电缆、光缆及电工器材制造;家用电力器具制造;机械设备、五金交电及电子产品批发;家用电器及电子产品专门零售。

2.核心竞争力经过多年稳健发展,公司的竞争优势主要体现在企业文化、聚焦战略、自主创新、核心技术、品质品牌、销售渠道、管理团队、规模成本、客户资源以及全产业链等十大方面的优势,其中核心竞争优势体现在“公平公正、公开透明、公私分明”的务实企业文化基础上,注入自主创新基因,以“让天空更蓝、更绿”为使命,将掌握核心技术的节能、精品产品通过自主掌控的销售渠道服务于全球消费者。

公司是目前国生产规模最大的空调生产基地,也是世界上单产规模最大的专业化空调企业,公司获得中国品牌研究院授予的“中国空调行业标志性品牌”称号;获得国家质检总局和中国名牌战略推进委员会授予的“中国世界名牌”称号,成为中国空调行业第一个也是唯一一个世界名牌。

3.公司业绩2013年,在国经济低位趋稳,行业不景气的大环境下,受房地产调控、节能补贴政策退出、气候等因素影响,国市场增长乏力;海外市场受政局、经济、汇率等因素影响,需求亦较为疲软;公司坚持以市场为导向,围绕重点工作,科学决策,沉着应对,积极开拓,实现营业总收入1200.43亿元,较上年同期增长19.91%;利润总额128.92亿元,较上年同期增长47.12%;实现归属于上市公司股东的净利润108.71亿元,较上年同期增长47.31%,基本每股收益 3.61元,较上年增长46.15%;取得了良好的经济效益。

二.财务报表分析1.资产负债表(1)该公司总资产本期增加2613500万元,增长幅度为24.30%,说明公司本年资产规模有较大幅度的增长。

其中:流动资产本期增加1864540万元,增长幅度为21.92%,使总资产规模增长了14%。

非流动资产本期增加749030万元,增长幅度为33.32%,使总资产规模增长了6%。

可见本期资产的增加主要体现在流动资产的增长上。

其增长主要包括:a)货币资金的增长。

货币资金本期增加959780万元,增长幅度为33.16%,对总资产的影响为7%。

这主要是公司存放中央银行款项及存放同业款项增加所致。

货币资金的增长有利于企业偿债能力的增加。

b)应收票据的增长。

应收票据本期增加1200500万元,增长幅度为35.01%,对总资产的影响为9%。

应收票据是企业为扩大销售而采取的措施,有利于企业销售的增加。

截止到2013年12月31日,无因出票人无力履约而将应收票据转为应收账款的情况。

应收票据质量还是比较高的。

非流动资产的增长主要包括:a)发放贷款及垫款的增长。

发放贷款及垫款本期增加247656万元,增长幅度118.56%,对总资产的影响2%。

主要是财务公司以放贷款及垫款增加所致。

b)递延所得税资产的增长。

递延所得税本期增加2613500万元,增长幅度为95%,对总资产的影响为2%。

主要是递延所得税负债的增加所致。

(2)该公司权益总额本期增加2613500万元,增长幅度24.30%。

说明公司权益有较大幅度的增长。

其中:非流动负债本期增长58787.00万元,增长幅度50.84,其对权益的影响只有1%。

而流动负债本期增长1766080万元,增长幅度13%,对总资产的影响达72%。

所以本期权益的增长主要来自流动负债的增加。

包括:a)应付账款的增长。

应付账款本期增加476950万元,增长幅度为21.04%,对总资产的影响4%。

一方面,体现了企业良好的企业信誉,另一方面,能利用其他企业的资金的来增加本公司的发展用的资金。

b)应交税费的增长。

应交税费本期增加363539万元,增长幅度144%,对总资产的影响3%。

主要是企业利润增加,应交的增值税大幅度增长所致。

c)其他流动负债的增长。

其他流动负债本期增加1517250万元,增长幅度96.37%,对资产的影响11%.主要是本期的销售返利数额大量增长所致,这是企业的销售政策的体现。

(3)所有者权益本期增加788650万元,增长幅度28.59%,对权益的影响6%。

主要是未分配利润的增加所致。

本期未分配利润增加782330万元,增长44.52%,对权益的影响6%,而本期的股本没有变化,说明企业本期增加积累。

2.利润表(1)企业本期实现的净利润1093580万元,同比增加了348987万元,增长幅度46.87%,利润增长幅度较大。

其中:a)营业收入增加1993300万元,增长幅度只有19.91%,但其增长数额较大,企业的收入比较乐观。

b)利息收入本期增加62102.20万元,增长幅度78.24%。

手续费及佣金收入增加19.17万元,增长幅度116.18%。

主要是企业发放贷款及垫款增加带来的收益。

c)本期企业的营业总成本增加1717780万元,增长18.61%。

与营业收入的增长幅度比较接近。

其中销售费用:与2012年相比,销售费用增加了788,270.00元,增长了53.89%。

主要是销售增长对应的销售费用增长以及加大市场销售力度所致,但其增长偏大于营业收入的增长,企业需要改善销售费用的支出。

(2)企业的营业利润占营业收入的10%,同比上升了2%,利润总额占营业收入的11%,同比上升2%。

净利润占营业收入的9%,同比上升2%。

可见企业的盈利能力有所上升。

(3)从影响营业利润的因素变化看,营业成本占营业收入的67%,同比下降6%。

而本期的销售费用占营业收入的19%,同比上升4%。

说明企业在营业成本的控制上有所成功,销售费用的增加说明企业有扩大产品销售的意途,但必须加强结销售费用的控制,保证其质量。

3.现金流量表(1)经营活动产生的现金流量净额,本期下降了543890万元,同比下降了29.55%。

经营活动现金流入本期增加7980万元,同比上升0.11%。

经营活动现金流出本期增加551870万元,同比上升9.66%。

变化原因主要是本期支付的税款、经验费用等增加所致。

(2)投资活动产生的现金流量净额,本期增加202653万元,同比下降了48.11%,主要是本期构建的固定资产及投资活动支出的现金减少所致。

(3)筹资活动产生的现金流量净额,本期减少了323919.60万元,同比下降吧397.34%。

主要是去年同期增发股票融入资金,本期分配股利、利润或偿付利息支付的现金增加了150092万元,同比上升了89.67%,现金流出过多。

(4)企业的经营活动现金流入占现金总流入的90.44%,投资以及筹资的现金流入分别占到1.20%和8.36%。

可见企业的现金注入主要来自经营活动产生的。

企业的现金流入比较稳定且有保障。

(5)企业的经营活动现金流出占现金总流出83.25%,投资以及筹资的现金流出分别占 4.23%和12.5%。

可见企业的现金流出主要用于经营的支出。

其部分现金用于支付工资,利息税费等。

三.企业偿债能力分析格力电器2010年—2013年偿债能力指标2010年2011年2012年2013年速动比率(倍) 0.87 0.85 0.86 0.94流动比率(倍) 1.10 1.12 1.08 1.08现金比率(%)30.53 24.99 36.72 39.94股东权益比率(%)21.36 21.57 25.64 26.53资产负债率(%)78.64 78.43 74.36 73.47(1)通过观察格力电器短期偿债能力指标,格力电器自2011-2013年间速动比率逐年上升,2012年比2011年上升0.0156,2013年比2012年上升0.0783。

其上升原因主要是速动资产中货币资金的大幅度上升,这三年来上升幅度5.77%,80.44%,33.16%。

虽然流动比率略有下降,但幅度不大。

而现金比率却有大幅度提升,从2011年的24.99%升到2013年的39.94%,高于参考值20%。

格力电器的现金类资产大多为货币资金所组成,而2012年,2013年不断上升的现金比率,说明格力电器的短期付现能力大幅度上升,足以偿付短期的各项负债支出。

(2)通过观察格力电器长期偿债能力指标,股东权益比率在逐渐上升由2010年的21.36%上升到2013年的26.53%,相应地,资产负债率在逐步下降从2010年的78.64%下降到2013年的73.47%,说明格力电器资产对债权人权益的保障程度高,其长期偿债能力强。

(3)综上所述,格力电器通过业务模块整合,研发新技术等方式,扩大整体经营规模,增加了空调占公司主要销售业务的比例,提高付现能力,使其偿债能力逐渐提升,且部分指标达到所在行业的优良水平,更好地保证了债权人的债务偿付能力,为企业的发展提供坚实的基础,值得投资者投资。

四.企业盈利能力分析营业毛利率单位:万元项目2013年2012年2011年2010年营业收入118,627,94 99,316,19 83,155,47 60,431,62营业成本80,385,93 73,203,07 68,132,11 47,409,18营业毛利38,242,00 26,113,11 15,023,35 13,022,43营业毛利率32.24% 26.29% 18.07% 21.55%从上述的表格可以看到格力电器的营业毛利率2010年开始到2013年一直处于上升状态,格力电器的营业收入也在增加,虽然相比2010年,2011年营业毛利率有所下降,但是总体水平呈上升趋势。

说明格力电器经营状况良好,企业发展潜力越大,获利能力增强。

主营业务利润率单位:万元项目2013年2012年2011年2010年营业收入118,627,94 99,316,19 83,155,47 60,431,62营业成本80,385,93 73,203,07 68,132,11 47,409,18营业税金及附加956,16 589,95 497,90 538,81主营业务利润37,285,83 25,523,16 14,525,45 12,483,62主营业务利润率31.43% 25.70% 17.47% 20.66%从上述的表格可以看到格力电器的主营业务利润率2010年开始到2013年一直处于上升状态,格力电器的营业收入和主营业务利润也在增加。