授信业务案例分析题和复习资料

银行授信法律问题案例(3篇)

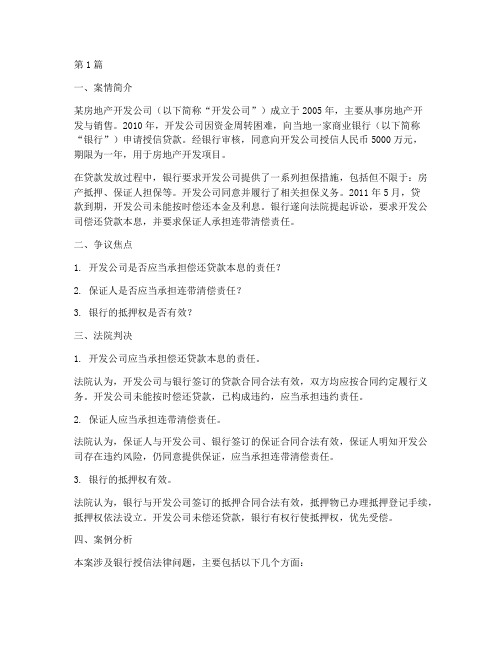

第1篇一、案情简介某房地产开发公司(以下简称“开发公司”)成立于2005年,主要从事房地产开发与销售。

2010年,开发公司因资金周转困难,向当地一家商业银行(以下简称“银行”)申请授信贷款。

经银行审核,同意向开发公司授信人民币5000万元,期限为一年,用于房地产开发项目。

在贷款发放过程中,银行要求开发公司提供了一系列担保措施,包括但不限于:房产抵押、保证人担保等。

开发公司同意并履行了相关担保义务。

2011年5月,贷款到期,开发公司未能按时偿还本金及利息。

银行遂向法院提起诉讼,要求开发公司偿还贷款本息,并要求保证人承担连带清偿责任。

二、争议焦点1. 开发公司是否应当承担偿还贷款本息的责任?2. 保证人是否应当承担连带清偿责任?3. 银行的抵押权是否有效?三、法院判决1. 开发公司应当承担偿还贷款本息的责任。

法院认为,开发公司与银行签订的贷款合同合法有效,双方均应按合同约定履行义务。

开发公司未能按时偿还贷款,已构成违约,应当承担违约责任。

2. 保证人应当承担连带清偿责任。

法院认为,保证人与开发公司、银行签订的保证合同合法有效,保证人明知开发公司存在违约风险,仍同意提供保证,应当承担连带清偿责任。

3. 银行的抵押权有效。

法院认为,银行与开发公司签订的抵押合同合法有效,抵押物已办理抵押登记手续,抵押权依法设立。

开发公司未偿还贷款,银行有权行使抵押权,优先受偿。

四、案例分析本案涉及银行授信法律问题,主要包括以下几个方面:1. 贷款合同效力本案中,开发公司与银行签订的贷款合同符合《合同法》的规定,合同内容明确,双方意思表示真实,合同合法有效。

2. 担保责任本案中,开发公司提供了房产抵押和保证人担保两种担保措施。

其中,房产抵押因办理了登记手续,抵押权依法设立;保证人担保因保证人与开发公司、银行签订的保证合同合法有效,保证人应当承担连带清偿责任。

3. 违约责任本案中,开发公司未能按时偿还贷款,已构成违约。

根据《合同法》的规定,违约方应当承担违约责任。

信贷专业案例分析题(中级)

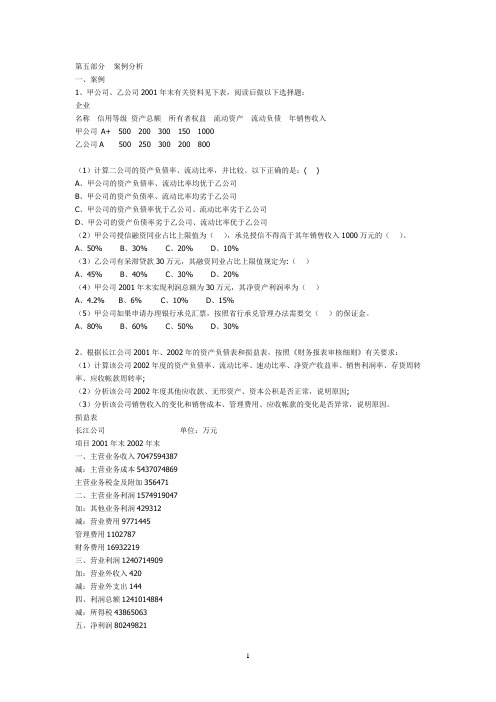

第五部分案例分析一、案例1、甲公司、乙公司2001年末有关资料见下表,阅读后做以下选择题:企业名称信用等级资产总额所有者权益流动资产流动负债年销售收入甲公司A+ 500 200 300 150 1000乙公司A 500 250 300 200 800(1)计算二公司的资产负债率、流动比率,并比较。

以下正确的是:( )A、甲公司的资产负债率、流动比率均优于乙公司B、甲公司的资产负债率、流动比率均劣于乙公司C、甲公司的资产负债率优于乙公司、流动比率劣于乙公司D、甲公司的资产负债率劣于乙公司、流动比率优于乙公司(2)甲公司授信融资同业占比上限值为(),承兑授信不得高于其年销售收入1000万元的()。

A、50% B、30% C、20% D、10%(3)乙公司有呆滞贷款30万元,其融资同业占比上限值规定为:()A、45%B、40%C、30%D、20%(4)甲公司2001年末实现利润总额为30万元,其净资产利润率为()A、4.2%B、6%C、10%D、15%(5)甲公司如果申请办理银行承兑汇票,按照省行承兑管理办法需要交()的保证金。

A、80%B、60%C、50%D、30%2、根据长江公司2001年、2002年的资产负债表和损益表,按照《财务报表审核细则》有关要求:(1)计算该公司2002年度的资产负债率、流动比率、速动比率、净资产收益率、销售利润率、存货周转率、应收帐款周转率;(2)分析该公司2002年度其他应收款、无形资产、资本公积是否正常,说明原因;(3)分析该公司销售收入的变化和销售成本、管理费用、应收帐款的变化是否异常,说明原因。

损益表长江公司单位:万元项目2001年末2002年末一、主营业务收入7047594387减:主营业务成本5437074869主营业务税金及附加356471二、主营业务利润1574919047加:其他业务利润429312减:营业费用9771445管理费用1102787财务费用16932219三、营业利润1240714909加:营业外收入420减:营业外支出144四、利润总额1241014884减:所得税43865063五、净利润80249821资产负债表单位:人民币万元科目2001年末2002年末科目2001年末2002年末货币资金61584927短期借款100007500短期投资应付票据1000应收票据3102073应付帐款16825714应收帐款31252325预收帐款1907预付帐款其他应付款35971325其他应收款9502615应付工资存货50548048应付福利费411634待摊费用应缴税金5742603流动资产合计1559719988其他应缴款1758长期投资预提费用固定资产原值59051111745流动负债合计1628219742减:累计折旧3486544499长期借款2200043356固定资产净值2418667246长期应付款在建工程13280320长期负债合计2200043356固定资产合计3746667566负债合计3828263098无形资产1800018000实收资本1580015800递延资产资本公积64356435无形及递延资产合计1800018000盈余公积813412062其他长期资产未分配利润24128159资产合计71063105554所有者权益合计3278142456负债及所有者权益合计710631055543、某机械厂,成立于1970年。

案例分析出题(小微授信审贷)

案例分析一甲公司2018年12月向我行申请流动资金贷款1500万元,用于生产经营周转。

客户部门(审查部门)按程序对该公司实施了尽职调查和审查,并形成了调查(审查)报告,主要内容如下:(一)基本情况甲公司成立于2015年,注册资本2600万元,股东为自然人股东。

原注册资本为300万元,2016年10月以600万元取得位于工业园区土地使用权,以评估价的2300万元入账,进而以实物出资形式增加注册资本至2600万元。

公司主要从事木材加工及销售,现有固定员工288人,各类证、照、卡及环保批复均合法有效,主体资格合规。

该公司目前在信用社短期流动资金贷款余额600万元,无不良信用记录,无对外担保,在我行开立一般存款账户,本年度客户信用等级为AA级,综合授信1500万元。

(二)财务情况近三年的主要财务数据和指标列表如下:调查资料对2018年11月末相关财务数据作如下说明:(1)实收资本2600万元中,300万元为现金出资,600万元为实物即工业园土地按原价出资,1700万元为土地评估增值;(2)资本公积1460万元,系以2016年度公司股东集资500万元购买某破产企业的厂房、土地,评估增值后列帐,但该资产所有权人为企业法人代表个人;(3)告期存货763万元,较年初增加367万元,其中原材料和在产品167万元,产成品由零库存增加至200万元;(4)其他应付款500万元,为2017年下半年公司向个人借资;(5)在建工程1418万元,主要是厂房和新产品生产线的建设投入。

(三)经营情况木材深加工为当地政府鼓励发展产业,该客户目前主要产品有:用于建筑的混凝土模板用胶合板;用于家居装修的新产品细木工板和指接板。

产品生产工艺简单、技术含量较低,制板设备为专用设备,但规模化生产一般小企业难以达到。

产品主要销往省内地区,由于近年房地产市场的带动,该公司前两年一直保持零库存,目前该公司已与当地房地产商签订了混凝土模板用胶板合同,前景较好。

信贷经典法律案例分析题(3篇)

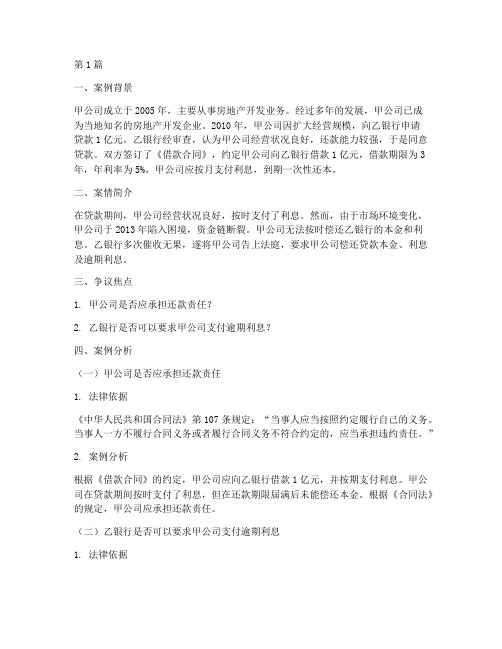

第1篇一、案例背景甲公司成立于2005年,主要从事房地产开发业务。

经过多年的发展,甲公司已成为当地知名的房地产开发企业。

2010年,甲公司因扩大经营规模,向乙银行申请贷款1亿元。

乙银行经审查,认为甲公司经营状况良好,还款能力较强,于是同意贷款。

双方签订了《借款合同》,约定甲公司向乙银行借款1亿元,借款期限为3年,年利率为5%,甲公司应按月支付利息,到期一次性还本。

二、案情简介在贷款期间,甲公司经营状况良好,按时支付了利息。

然而,由于市场环境变化,甲公司于2013年陷入困境,资金链断裂。

甲公司无法按时偿还乙银行的本金和利息。

乙银行多次催收无果,遂将甲公司告上法庭,要求甲公司偿还贷款本金、利息及逾期利息。

三、争议焦点1. 甲公司是否应承担还款责任?2. 乙银行是否可以要求甲公司支付逾期利息?四、案例分析(一)甲公司是否应承担还款责任1. 法律依据《中华人民共和国合同法》第107条规定:“当事人应当按照约定履行自己的义务。

当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担违约责任。

”2. 案例分析根据《借款合同》的约定,甲公司应向乙银行借款1亿元,并按期支付利息。

甲公司在贷款期间按时支付了利息,但在还款期限届满后未能偿还本金。

根据《合同法》的规定,甲公司应承担还款责任。

(二)乙银行是否可以要求甲公司支付逾期利息1. 法律依据《中华人民共和国合同法》第114条规定:“当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担违约责任。

当事人一方不履行合同义务或者履行合同义务不符合约定的,对方可以要求其承担违约责任,包括但不限于支付违约金、赔偿损失等。

”《中华人民共和国中国人民银行法》第31条规定:“贷款人应当按照约定的利率和期限收取利息。

贷款人未按照约定的利率和期限收取利息的,应当承担违约责任。

”2. 案例分析根据《借款合同》的约定,甲公司应按期偿还本金和利息。

然而,甲公司未能按时偿还本金,导致乙银行遭受损失。

信贷案例分析题库

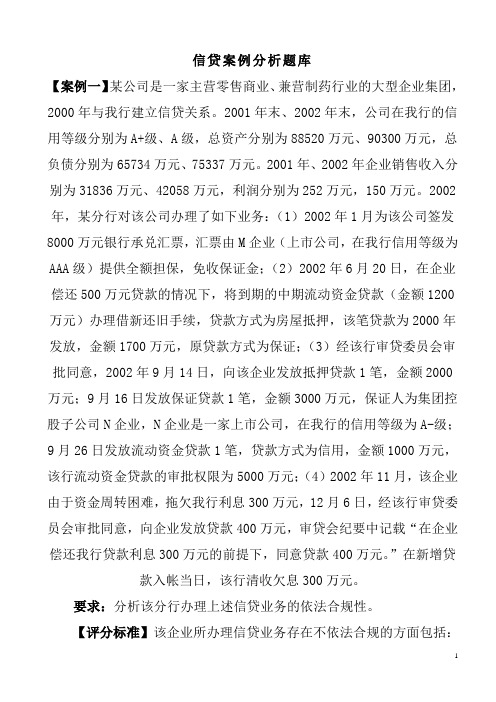

信贷案例分析题库【案例一】某公司是一家主营零售商业、兼营制药行业的大型企业集团,2000年与我行建立信贷关系。

2001年末、2002年末,公司在我行的信用等级分别为A+级、A级,总资产分别为88520万元、90300万元,总负债分别为65734万元、75337万元。

2001年、2002年企业销售收入分别为31836万元、42058万元,利润分别为252万元,150万元。

2002年,某分行对该公司办理了如下业务:(1)2002年1月为该公司签发8000万元银行承兑汇票,汇票由M企业(上市公司,在我行信用等级为AAA级)提供全额担保,免收保证金;(2)2002年6月20日,在企业偿还500万元贷款的情况下,将到期的中期流动资金贷款(金额1200万元)办理借新还旧手续,贷款方式为房屋抵押,该笔贷款为2000年发放,金额1700万元,原贷款方式为保证;(3)经该行审贷委员会审批同意,2002年9月14日,向该企业发放抵押贷款1笔,金额2000万元;9月16日发放保证贷款1笔,金额3000万元,保证人为集团控股子公司N企业,N企业是一家上市公司,在我行的信用等级为A-级;9月26日发放流动资金贷款1笔,贷款方式为信用,金额1000万元,该行流动资金贷款的审批权限为5000万元;(4)2002年11月,该企业由于资金周转困难,拖欠我行利息300万元,12月6日,经该行审贷委员会审批同意,向企业发放贷款400万元,审贷会纪要中记载“在企业偿还我行贷款利息300万元的前提下,同意贷款400万元。

”在新增贷款入帐当日,该行清收欠息300万元。

要求:分析该分行办理上述信贷业务的依法合规性。

【评分标准】该企业所办理信贷业务存在不依法合规的方面包括:(1)该企业的银行承兑汇票业务不能免收保证金。

企业信用等级为A+,按规定应至少收取30%的保证金。

(2)该企业的银行承兑汇票签发额超过上年销售收入的20%。

(3)按规定中期流动资金贷款及2000年以后新建立信贷关系的客户的流动资金贷款不能办理借新还旧。

信贷业务法律案例分析题(3篇)

第1篇一、案例分析背景某银行A分行(以下简称“A分行”)为了扩大业务规模,提高市场份额,决定开展一项针对中小企业的新型信贷业务。

该业务名为“中小企业成长贷”,旨在为符合一定条件的中小企业提供便捷、高效的融资服务。

为了推广该业务,A分行与某知名科技公司B(以下简称“B公司”)合作,利用B公司的技术平台,为客户提供在线贷款申请、审批和放款等服务。

在业务推广过程中,A分行发现B公司的技术平台存在一定的缺陷,导致部分客户的贷款申请信息被错误处理,进而影响了贷款审批的准确性。

此外,A分行在办理贷款业务时,发现部分客户提供的资料存在虚假、伪造的情况。

为了维护自身的合法权益,A分行决定对此进行法律分析。

二、案例分析1. 案例事实(1)A分行与B公司合作开展“中小企业成长贷”业务,利用B公司的技术平台为客户提供在线贷款服务。

(2)在业务推广过程中,A分行发现B公司的技术平台存在缺陷,导致部分客户贷款申请信息被错误处理。

(3)A分行在办理贷款业务时,发现部分客户提供的资料存在虚假、伪造的情况。

2. 法律问题(1)B公司的技术平台缺陷是否构成违约?(2)A分行如何认定客户提供的虚假资料?(3)A分行如何维护自身合法权益?3. 法律分析(1)B公司的技术平台缺陷是否构成违约?根据《中华人民共和国合同法》第一百零七条规定:“当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担继续履行、采取补救措施或者赔偿损失等违约责任。

”在本案中,A分行与B公司签订了合作协议,约定双方共同开展“中小企业成长贷”业务。

根据协议内容,B公司负责提供技术平台,A分行负责贷款业务的具体操作。

由于B公司的技术平台存在缺陷,导致部分客户贷款申请信息被错误处理,这显然违反了双方合作协议的约定。

因此,B公司的行为构成违约。

(2)A分行如何认定客户提供的虚假资料?根据《中华人民共和国合同法》第五十二条规定:“当事人一方以欺诈、胁迫的手段或者乘人之危,使对方在违背真实意思的情况下订立的合同,受损害方有权请求人民法院或者仲裁机构变更或者撤销。

银行对公司授信业务信用风险案例分析题

银行对公司授信业务信用风险案例分析题案例分析题题一A公司为某分行授信客户,主要从事优特钢及原辅材料和金属制品、相关成套的生产销售,分行2008年开始与其开展授信合作,2014年09月15日分行信用审批委员会同意给予A公司授信额度5000万元,批复生效后授信额度全部提用。

分行2011开始于A公司全资子公司B开展授信合作,B公司主要从事不锈钢的生产销售,2014年09月22日分行信用审批委员会同意给予B公司授信额度5000万元,批复生效后授信额度全部提用。

2015年1月15日分行发现A公司处于半停产状态,主要原因是:一是不锈钢价格波动幅度较大,市场稳定性较差,利润空间收紧;二是实际控制人控制的印尼矿山矿石出口受限,对集团整体现金流影响较大,现金流较为紧张。

由于A公司及其关联企业B公司现金流紧张,2015年1月21日未能偿付各家银行贷款贷款利息,其中包括B公司在我行的贷款利息。

2015年1月24日还清所欠利息。

A公司授信抵押土地由第三方C公司提供。

2015年3月7日,分行在贷后管理过程中发现授信抵押土地于2014年11月24日因C公司涉及合同纠纷被某市中级人民法院查封。

2015年4月11日,担保企业C公司在江苏银行出现垫款,垫款金额共计7350万元。

2015年5月28日,A在广发银行发生银票垫款,垫款金额共计1734.64万元。

2013年6月,A公司在分行开立100%保证金备用信用证,为母公司D公司在香港某银行贷款提供担保。

2015年7月6日,A公司的母公司D在香港某银行贷款到期,未能正常履约偿还债务本金。

7月8日分行收到索偿函后,当日解冻保证金进行代偿操作。

分行于7月22日向总行报告了A公司及关联企业的风险预警。

问题:1、该单预警信号严重程度、预警级别以及预警处置层级分别是什么?2、分行在该单风险预警中存在哪些问题?答案:1、该单预警为严重预警,预警级别为橙色,预警处置层级为总行级预警。

2、该单风险预警存在两方面问题:一是未纳入集团客户管理。

银行对公司授信业务信用风险案例分析题

银行对公司授信业务信用风险案例分析题案例分析题题一A公司为某分行授信客户,主要从事优特钢及原辅材料和金属制品、相关成套的生产销售,分行2008年开始与其开展授信合作,2014年09月15日分行信用审批委员会同意给予A公司授信额度5000万元,批复生效后授信额度全部提用。

分行2011开始于A公司全资子公司B开展授信合作,B公司主要从事不锈钢的生产销售,2014年09月22日分行信用审批委员会同意给予B公司授信额度5000万元,批复生效后授信额度全部提用。

2015年1月15日分行发现A公司处于半停产状态,主要原因是:一是不锈钢价格波动幅度较大,市场稳定性较差,利润空间收紧;二是实际控制人控制的印尼矿山矿石出口受限,对集团整体现金流影响较大,现金流较为紧张。

由于A公司及其关联企业B公司现金流紧张,2015年1月21日未能偿付各家银行贷款贷款利息,其中包括B公司在我行的贷款利息。

2015年1月24日还清所欠利息。

A公司授信抵押土地由第三方C公司提供。

2015年3月7日,分行在贷后管理过程中发现授信抵押土地于2014年11月24日因C公司涉及合同纠纷被某市中级人民法院查封。

2015年4月11日,担保企业C公司在江苏银行出现垫款,垫款金额共计7350万元。

2015年5月28日,A在广发银行发生银票垫款,垫款金额共计1734.64万元。

2013年6月,A公司在分行开立100%保证金备用信用证,为母公司D公司在香港某银行贷款提供担保。

2015年7月6日,A公司的母公司D在香港某银行贷款到期,未能正常履约偿还债务本金。

7月8日分行收到索偿函后,当日解冻保证金进行代偿操作。

分行于7月22日向总行报告了A公司及关联企业的风险预警。

问题:1、该单预警信号严重程度、预警级别以及预警处置层级分别是什么?2、分行在该单风险预警中存在哪些问题?答案:1、该单预警为严重预警,预警级别为橙色,预警处置层级为总行级预警。

2、该单风险预警存在两方面问题:一是未纳入集团客户管理。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

案例1

无宜松竹门窗有限公司成立于2002年9月,注册资金490万元,专业制作和安装房屋门窗,信用评估等级为“AAA”级。

法人代表陈怀林、李芬芳夫妇二人均是雄州镇人,个人信誉程度一般,家庭关系稳定。

公司现租赁原园林村五金厂的场地,新厂区位于科技园区,占地11亩,建筑面积近3000平方米。

目前,新厂房已装修结束,达到生厂条件,价值约500万元,尚未使用;帕萨特、本田和货车各一辆,目前估值计约35万元;自动焊接机、冲床、铝合金设备等约300万元;存货(铝材、塑钢型材、玻璃等原料和已完成的窗户)总价约290万元;工程未结款及质量保证金约560万元。

该公司于2010年2月在无宜农村商业银行龙池支行贷款300万元,期限是2010年2月12日至2011年1月20日,年利率8.16%。

贷款到期前正常支付利息。

该笔贷款由无宜隆泰房地产开发公司提供保证担保,该开发公司2009年末资产总额2079万元,负债总额1162万元,注册资本800万元。

经专题调查发现:(1)无宜松竹门窗有限公司目前在手的项目有七个,合同金额共1700万元,均未完工,甲方严格执行合同无法结算;(2)公司货款回笼多以现金的形式,支票、本票等票据往往直接背书转让,从银行账面反映的不多;(3)借款人以自然人名义在他行借款出现多次逾期现象,借款人在品格、还款意愿上存在的不足;(4)该客户尽管以往也有过逾期的记录,且有大额资金赌博现象;(5)借款人的新厂房(10亩地,3000平米的厂房及办公楼)已抵押给交通银行,08年1月份才转贷200万,期限1年;从何远处借款210万元,新厂房的两证押在何远处(贷款逾期后发现)。

目前新厂房已租给永江汽车租赁公司,可能另有100万元的个人借款;(6)保证人在贷款到期后无能力履行代偿责任。

请分析该案例,请回答下列问题:

(1)对于客户经理岗位来说,该笔贷款业务存在哪些风险点?

(2)该客户经理当前应建议银行采取哪些措施?

(3)今后办理此类业务时客户经理应把握哪些要害?

答案:(1)该笔贷款存在的主要风险点包括:企业自身经营风险、法人声誉风险、法定代表人个人违约风险

A企业经营现金流风险。

企业目前大量应收账款尚未结算,面临现金流经营压力较大;

B财务核算风险,企业在会计核算中存在大量的坐支情况,贷款债权人无法有效监控企业资金流;

C股东个人还款信誉较差;存在赌博和违约记录

D企业法人经营持续性存在风险,其经营场所为租用,自有场所已经抵押他行;

E保证人资格和违约风险;

(2)采取措施:

A冻结企业基本账户,要求企业追加其剩余设备、存货进行抵押;

B书面提示担保人要求其明确其担保责任,否则提起诉讼;

C要求企业追加其在建项目项目合同中,甲方回款账号必须为本行基本账户,同时书面提示项目甲方;

D要求企业提前归还贷款

(3)加工企业贷款控制风险点:主要包括企业现金流、法人经营场所,担

保方式必须为抵押、股东征信情况、企业征信情况、企业财务核算情况。

案例2:请根据调查报告摘要回答问题(因四舍五入和报表简化,报表科目不平):

借款人北京蒙山茶叶有限公司申请流动资金贷款300万元,期限1年、利率上浮30%,用于茶叶季节性收购,还款来源为销售收入。

股东及实际控制人分析:公司注册资本470万元人民币,俞某出资50万元,占比10.64%;朱某出资235万元,占比50%;周某出资185万元,占比39.36%。

实际控制人俞某。

2004年,公司搬至马连道茶叶街,房产面积为5000多平米,为上下两层的精品茶庄,以股东和股东亲戚等7人名义5231万元购买,首付款约3000万元,已支付500万元首付款,今后每月支付43万元首付款;太平洋银行按揭款约为2200万元,5成8年,银行按揭手续已办理完毕,月供约30万元。

产品介绍:公司主营产品——蒙山有机茶为纯天然,无污染,是茶叶市场的亮点,销售额逐年上升,市场影响力日益增大。

公司为最早生产、开发有机茶的企业之一,已顺利通过ISO9001:2000质量管理体系认证,并获得国际IMO有机食品认证机构认证证书。

竞争优势为:纯天然,无污染,健康环保,从生产、种植、加工、包装、运输及贮存都没有涉及污染,经过有机食品权威机构认证。

“蒙山”系列有机茶已成为京城茶市的有机茶第一品牌,2004年,蒙山茶叶被评为“北京名牌产品”。

产品成本主要包括:鲜叶收购成本、加工成本、水、电等费用。

相比主要竞争对手,不管是国营企业,还是私营企业,产品价格及质量均具有强大的竞争力。

主要的竞争对手为北京的老字号及相对优秀的茶叶私营企业,老字号的优势是基础比较扎实,资金相对雄厚,品牌知名度在大众比较

好;劣势是体制缺乏灵活性,经营成本高,在产品价格及市场运作上没有竞争优势。

蒙山茶叶主要产自两个茶叶基地,即浙江省武义县与广西横县。

浙江省武义县共有茶园2万多亩,广西横县共有茉莉花基地1000多亩。

茶园均通过中农质量认证中心、国际瑞士IMO的有机食品认证机构的认证,并且每年认证一次。

财务情况:预付帐款分别为预付云南龙生公司花茶款23万;世纪之旅公司的大茶庄空调主机款65万;山东茶叶罐款8万;其余为与茶叶生产商预付款。

其他应收款61万为文化公司装修款。

应付帐款为武义骆驼砖茶厂茶叶款6万元;杭州方园制罐厂茶叶罐款6万元;杭州龙冠厂茶叶款5万;蒙山(武义)应付332万。

其他应付款主要为企业间拆借款,包括陶然亭上下管道处100万元,北京金建投资44万元,农行燕郊支行15万元,厦嘉物业25万元,滨河创业广告公司60万元,广安集翠公司90万元,华胜万鑫玩具公司20万元,物通兴宠种养基地50万元。

借款原因分析:公司与浙江武义郁清香茶叶公司、武义县金阳茶厂、武义嘉木农产品公司、横县三月三茶行、云南龙生公司分别签订总价为800万元的茶叶采购合同,公司自有资金不足以支付货款,申请贷款300万,期限一年。

现有200万元贷款为第三方存单质押。

非财务因素:除总部大茶庄外,有38家销售分店,包括18家自营店及20家加盟店,分布区域以北京为主,部分网络辐射至山西、河北、浙江等省。

加盟店每年缴纳加盟费3万元;自营店收入大部分存入储蓄账户,每月总部上门收款,同时盘点库存,收款现金归入总部财务部,并向自营店开具收据;总部大茶庄每日的各种现金、支票等当天入总部财务管理。

2005年7-9月销售收据汇总分别为392万、

损益表

2005年9月单位:万元

问题:(1)单纯从借款人方面进行分析,贷款的主要风险有那些?(2)从防范风险的角度分析,应如何设计贷款方案?(3)如客户提供合格的担保,贷后管理如何控制风险?

答:主要风险点有:

(1)企业为个人控股企业,财务报表不规范,资金使用随意性强,我行难以监控。

报表显示收入仅为1402万元,企业大部分收入没有开票入账。

(2)按揭占压资金比较严重。

企业现有总店房产为个人名义购买,不在企业账上体现,无法掌握企业真实资产,房产首付和月供由企业销售收入支付。

每月还款约73万元。

(3)企业在支行结算较少,支行监控难度较大。

(4)财务结构不太合理。

如资产负债率69%、流动比率1.35、销售毛利率22%、销售利润率0.35%等;从报表上分析,不太理想。

(5)关联企业和关联交易的风险。

主要经营场所的产权为实际控制人等个人所有。

(回答正确一个要点得2分;没有分析,但计算财务指标的,可酌情给2分;能够提出其他独到的分析的,可酌情按要点给分)

答:担保公司担保,在设置反担保时有以下选择(5分):

(1)利用房产的权益作为反担保;

(2)以股东或总店房产的产权人的个人连带责任作为反担保;

(3)以商标作为反担保;

(4)以第三方保证的方式选择反担保;

(5)以存货作为反担保。

没有担保公司或存单质押时的担保条件设计(5分)

(1)企业把存货存放在本行指定的仓库并以仓单质押;

(2)以第二抵押权人的方式办理房地产抵押担保;

(3)由产权人与开发商调整购房计划,使部分房产为全款购房,符合抵押的条件;

(4)股东提供其他房产抵押担保;

(5)提供第三方法人连带责任担保;

参考答案:贷后的监管措施包括:

(1)要求企业主要通过本行办理结算及自营店储蓄收款,以利于我行分析企业的销售变化,并对资金流向进行监控;

(2)重点关注企业房产按揭款和首付款的支付情况,如果存在延迟支付的情况,应做好贷款保全工作;

(3)监控核心资产的变化、转移情况,特别要定期检查存货的质量、周转情况,以印证销售情况,掌握资产质量情况;

(4)根据企业实际销售情况编制财务报告,并分析财务变化的趋势;

(6)监控关联交易情况。

(能够提出其他独到的分析的,可酌情按要点给分)。