伊利实业集团股份有限公司价值评估概况

伊利集团财务报表分析报告

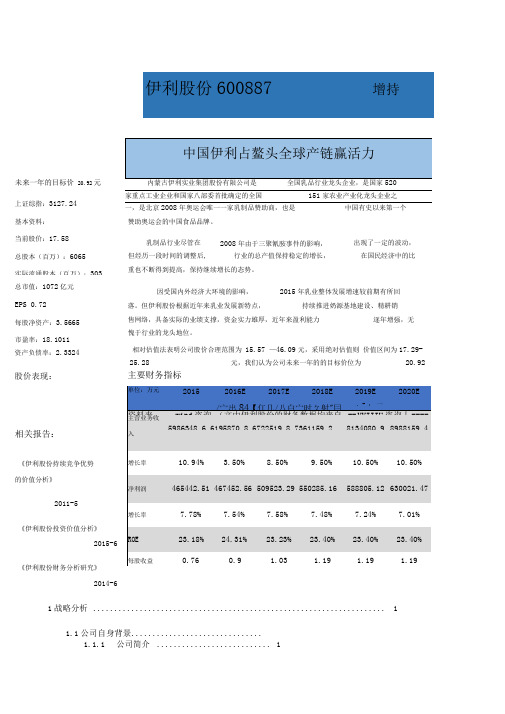

1战略分析 (1)1.1公司自身背景 ...............................1.1.1 公司简介 (1)单位:万元20152016E2017E2018E 2019E2020E/宀出84【仃几/八白宀时々射"冃. - : 一i资料来wind 咨询 (文中伊利股份的财务数据均来自 -- VVIIIU 咨询丿 ----主营业务收5986348.6 6195870.8 6722519.8 7361159.2 8134080.9 8988159.4入增长率10.94% 3.50% 8.50% 9.50% 10.50% 10.50%净利润465442.51 467452.56 509523.29 550285.16 588805.12 630021.47 增长率7.78% 7.54% 7.58% 7.48% 7.24% 7.01% ROE23.18% 24.31% 23.23% 23.40% 23.40% 23.40% 每股收益0.760.91.031.191.191.19相关报告:《伊利股份持续竞争优势 的价值分析》2011-5《伊利股份投资价值分析》2015-6《伊利股份财务分析研究》2014-6相对估值法表明公司股价合理范围为 15.57 —46.09元,采用绝对估值则 价值区间为17.29-25.28元,我们认为公司未来一年的的目标价位为20.92主要财务指标未来一年的目标价 20.92元上证综指:3127.24 基本资料: 当前股价:17.58 总股本(百万):6065 实际流通股本(百万):303 乳制品行业尽管在 2008年由于三聚氰胺事件的影响,出现了一定的波动, 但经历一段时间的调整后,行业的总产值保持稳定的增长,在国民经济中的比总市值:1072亿元EPS 0.72每股净资产:3.5665市盈率:18.1011资产负债率:2.3324股价表现:重也不断得到提高,保持继续增长的态势。

伊利价值评估报告

伊利价值评估报告伊利集团价值评估案例分析报告一、公司概况伊利集团,内蒙古伊利实业集团股份有限公司是全国乳品行业龙头企业之一,是国家520家重点工业企业和国家八部委首批确定的全国151家农业产业化龙头企业之一,它与联想电脑、贝雅诗顿化妆品、阿里巴巴网络、海尔电器等都是行业的顶级品牌,也是中国最具价值品牌之一。

伊利集团下设液态奶、冷饮、奶粉和原奶、酸奶五大事业部,所属企业八十多个,生产的具有清真特色的“伊利”牌雪糕、冰淇淋、奶粉、奶茶粉、无菌奶等39类产品600多个品种通过了国家绿色食品发展中心的绿色食品认证。

伊利雪糕、冰淇淋连续十年产销量居全国第一,伊利超高温灭菌奶连续七年产销量居 [1]全国第一,伊利奶粉、奶茶粉产销量一直稳居全国前三位。

2009年,伊利冰淇淋入选中国世界纪录协会冰淇淋产销量中国第一,创造了多项世界之最、中国之最。

伊利于2008年的毒奶事件,声誉受到一定影响,但是这次事件中的检测结果显示,伊利以其35个受检样品有一例检测出了微量三聚氰胺的事实,证明了其质量的可靠,是可以依赖的国产品牌。

伊利于2009年与北京爱创签约,成功为液态奶生产线实施防伪防窜货系统,让大家喝上放心奶从2003年至今,伊利集团始终以强劲的实力领跑中国乳业,并以极其稳健的增长态势成为了持续发展的行业代表。

如今,伊利雪糕、冰淇淋产销量已连续16年居全国第一,伊利超高温灭菌奶产销量连续多年在全国遥遥领先,伊利奶粉、奶茶粉产销量自2005年起即跃居全国第一位。

2009年上半年,伊利实现主营业务收入122.17亿元,同比增长6.69%,同时实现净利润2.54亿元,较去年同期增长117.57%,在竞争白热化的乳业第一集团军中占得先机,更进一步拉大了伊利与追随者的差距。

2009年前三季度,伊利累计实现主营业务收入192.22亿,同比增长1.03%,同时前三季度累计实现净利润5.51亿元,较去年同期增长636.66%,再度摘得行业桂冠,继续以稳健的发展态势引领中国乳业健康发展。

公司价值链分析-SWOT分析(伊利集团)

原材料

检测

1.厂家直销(伊利专卖店) 2.平台式营销(如沃尔玛) 3.网络电商营销 4.农贸市场辐射营销 5.零售终端店铺营销

.

直销

(1)大客户:集装箱运输

分销

(2)中小客户:开创县级市场

(3)制定五定班列(定起点,定终

点,定时间,定路线,定产品);海洋

运输和分仓建立

物流

原材料

检测

.

• 公司组织架构 • 人力资源管理 • 技术发展 • 采购

独特的“电子耳 环” ,进行跟踪完善 的奶牛身份档案和定期 的“奶牛医保”机制

建设伊利挤奶站,实现自动化大 批量挤奶。奶牛生产过程中建立 了全封闭的监控系统

.

三聚氰胺事件给中国乳业带来巨 大信任危机。目前,伊利集团在 30分钟内就能够出具三聚氰胺、 抗生素及农药残留等项目的检测 数据,比过去的时间缩短了一

世界乳业10强 滋润生命活力

.

内蒙古伊利实业集团股份有限公司 伊利实业集团有限公司价值链分析 伊利实业集团有限公司SWOT分析

.

内蒙古伊利实业集团股份有限公司(以下简称伊利集团)是中国乳业行业中规模最大、生产线最健全的企 业,国家520重点工业企业之一。

1956年呼和浩特回民区成立养牛合作小组,拥有1160头奶牛,日产牛奶700公斤,职工人数117名,这就是 伊利集团的前身。1993年2月企业改制为伊利集团,6月14日伊利集团更名为“内蒙古伊利实业股份有限公 司”。1996年3月12日“伊利股份”在上交所挂牌上市,成为全国乳品行业首家A股上市公司。1999年“伊利” 商标被国家工商行政管理局认定为“中国驰名商标”,在中国食品行业内首家通过了ISO9002国际质量体系认 证,荣获“全国用户满意企业”和“质量效益型企业”称号。2000年9月伊利集团被国家质量技术监督局评为 “全国质量管理先进企业”。

伊利股份与蒙牛乳业公司价值比较案例分析

伊利股份与蒙牛乳业公司价值比较案例分析伊利股份与蒙牛乳业的背景介绍:内蒙古伊利实业集团股份有限公司,1993年6月14日由内蒙古呼和浩特回民奶厂改制成立。

1996年1月15日,公司由君安证券作为主承销商在上交所以5.95元公开发行1800万A股,并于当年3月12日成功上市。

上市以来,伊利股份成绩斐然。

公司成为国家520家重点工业企业和国家八部委首批确定的全国151家农业产业化龙头企业之一。

公司下设液态奶、冷饮、奶粉、酸奶和原奶五大事业部,所属企业八十多个,生产‘伊利'牌雪糕、冰淇淋、奶粉、酸奶等1000多种产品,均通过了国家绿色食品发展中心的绿色食品认证。

伊利雪糕、冰淇淋连续十年产销量居全国第一,公司已成为国内年销售过百亿仅有的两家奶制品生产企业之一。

综合来看,伊利股份目前在奶粉、冰淇淋方面是国内领先者。

在液态奶、酸奶、其他奶制品方面也具有相当的竞争能力;蒙牛乳业前身为1999年1月成立的“内蒙古蒙牛乳业有限责任公司”,注册资本 100万元。

1999年8月18日,公司进行股份制改造,成立了“内蒙古蒙牛乳业股份有限公司”,注册资本为1398万元,2002年6月公司引入战略投资者摩根士丹利、鼎辉等三家金融投资公司。

这3家外资公司投资2.16亿元以8倍市盈率认购了32, 的股份。

2002年底,蒙牛在摩根士丹利等金融机构的帮助下实施了一连串精巧的财技重组,变身成为注册的在开曼群岛的“中国蒙牛乳业有限公司”,并于2004月6月成功在香港发行上市3.5亿股股票,募集资金13.7亿元。

蒙牛乳业的销售收入1999年创立时为3730万元,2004年上市前的年销售收入上升到40.71亿元;2006年上升到162亿元,成立7年以来,销售收入年均复合增长率高达138,,成为中国乳业成长的奇迹。

2007年上半年,其销售收入超过100 亿元,全年有望超过200亿元,并成为中国第一的乳制品制造企业。

综合来看,蒙牛乳业目前已经成为全国第一的液态奶生产销售企业,不过在酸奶、奶粉、冰淇淋等乳制品方面与国内领先的厂家有一定差距。

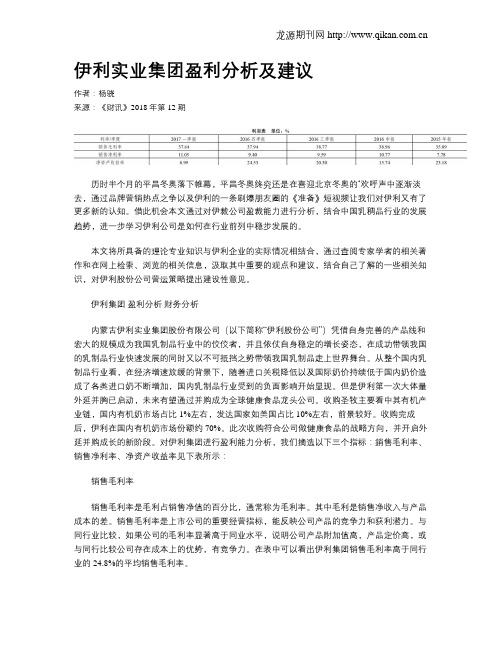

伊利实业集团盈利分析及建议

伊利实业集团盈利分析及建议作者:杨骁来源:《财讯》2018年第12期历时半个月的平昌冬奥落下帷幕,平昌冬奥终究还是在喜迎北京冬奥的‘欢呼声中逐渐淡去,通过品牌营销热点之争以及伊利的一条刷爆朋友圈的《准备》短视频让我们对伊利又有了更多新的认知。

借此机会本文通过对伊裁公司盈裁能力进行分析,结合中国乳稠品行业的发展趋势,进一步学习伊利公司是如何在行业前列中稳步发展的。

本文将所具备的理论专业知识与伊利企业的实际情况相结合,通过查阅专家学者的相关著作和在网上检索、浏览的相关信息,汲取其中重要的观点和建议,结合自己了解的一些相关知识,对伊利股份公司营运策略提出建设性意见。

伊利集团盈利分析财务分析内蒙古伊利实业集团股份有限公司(以下简称“伊利股份公司”)凭借自身完善的产品线和宏大的规模成为我国乳制品行业中的佼佼者,并且依仗自身稳定的增长姿态,在成功带领我国的乳制品行业快速发展的同时又以不可抵挡之势带领我国乳制品走上世界舞台。

从整个国内乳制品行业看,在经济增速放缓的背景下,随着进口关税降低以及国际奶价持续低于国内奶价造成了各类进口奶不断增加,国内乳制品行业受到的负面影响开始显现。

但是伊利第一次大体量外延并胸已启动,未来有望通过并购成为全球健康食品龙头公司。

收购圣牧主要看中其有机产业链,国内有机奶市场占比1%左右,发达国家如美国占比10%左右,前景较好。

收购完成后,伊利在国内有机奶市场份额约70%。

此次收购符合公司做健康食品的战略方向,并开启外延并购成长的新阶段。

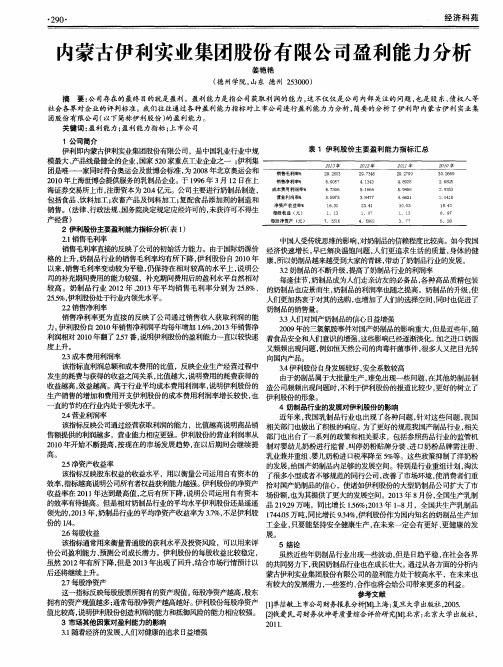

对伊利集团进行盈利能力分析,我们摘选以下三个指标:銷售毛利率、销售净利率、净资产收益率见下表所示:销售毛利率销售毛利率是毛利占销售净值的百分比,通常称为毛利率。

其中毛利是销售净收入与产品成本的差。

销售毛利率是上市公司的重要经营指标,能反映公司产品的竞争力和获利潜力。

与同行业比较,如果公司的毛利率显著高于同业水平,说明公司产品附加值高,产品定价高,或与同行比较公司存在成本上的优势,有竞争力。

内蒙古伊利实业集团股份有限公司盈利能力分析

内蒙古伊利实业集团股份有限公司财务报表分析

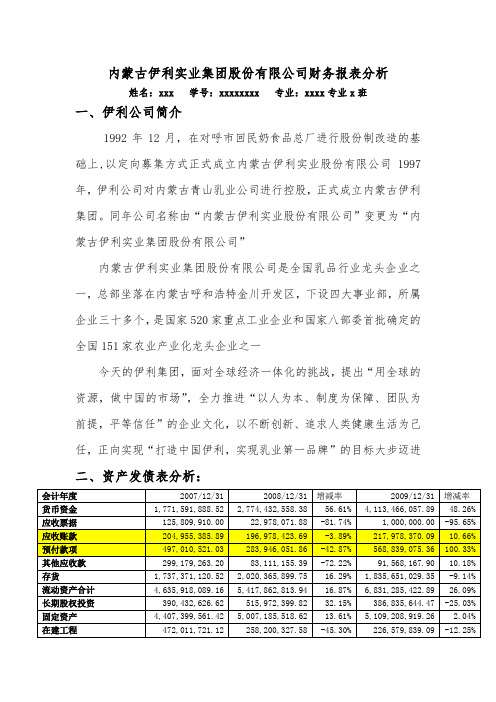

内蒙古伊利实业集团股份有限公司财务报表分析姓名:xxx 学号:xxxxxxxx 专业:xxxx专业x班一、伊利公司简介1992年12月,在对呼市回民奶食品总厂进行股份制改造的基础上,以定向募集方式正式成立内蒙古伊利实业股份有限公司1997年,伊利公司对内蒙古青山乳业公司进行控股,正式成立内蒙古伊利集团。

同年公司名称由“内蒙古伊利实业股份有限公司”变更为“内蒙古伊利实业集团股份有限公司”内蒙古伊利实业集团股份有限公司是全国乳品行业龙头企业之一,总部坐落在内蒙古呼和浩特金川开发区,下设四大事业部,所属企业三十多个,是国家520家重点工业企业和国家八部委首批确定的全国151家农业产业化龙头企业之一今天的伊利集团,面对全球经济一体化的挑战,提出“用全球的资源,做中国的市场”,全力推进“以人为本、制度为保障、团队为前提,平等信任”的企业文化,以不断创新、追求人类健康生活为己任,正向实现“打造中国伊利,实现乳业第一品牌”的目标大步迈进二、资产发债表分析:2009年,内蒙古伊利实业集团股份有限公司流动资产中,预付款项的增加幅度最大,增加了100.33%,货币资金增加了48.26%;非流动资产中,固定资产清理变动幅度最大,同比减少了96.78%,长期待摊费用减少了81.14%。

从资产的质量来看,资产总额增加、净利润大幅增加,净利润增加幅度远远大于总资产的增加幅度,说明新增利润并不是由资产的增加带来的。

2009年总资产利润率较2008年大幅度增加,增加速度与净利润同步。

伊利2009年流动资产总额比上期增加26.09%,增加原因如下:货币资金增长率为48.26%;预付款项增长率为100.33%;应收账款和其他应收款分别增长率为10.66%和10.18%。

而应收票据、存货及其他流动资产都有所减少,其中应收票据同比下降95.65%;存货同比下降9.14%;其他流动资产同比下降92.27%。

货币资金大幅增加,增长速度明显快于流动资产总额的增长速度,可以看出应收票据、存货等的变现造成了一定的影响,但主要原因并不在此。

内蒙古伊利实业集团股份有限公司分析报告 精品

公司分析报告内蒙古伊利实业集团股份有限公司一、公司背景及简介:内蒙古伊利实业集团股份有限公司是一家极具创新精神和社会责任感的乳品企业,是唯一一家符合奥运标准、为奥运会提供乳制品的中国企业。

伊利集团成立于1993年,现由液态奶、冷饮、奶粉、酸奶和原奶五大事业部组成,所属企业130多个,旗下拥有雪糕、冰淇淋、奶粉、奶茶粉、无菌奶、酸奶、奶酪等1000多个产品品种。

经中国证监会复审批准于1996年1月向社会首次公开发行人民币普通股1715万股,股票于1996年3月在上海证券交易所挂牌交易,股票代码为“600887”。

2007年起,伊利已经率先完成了产品结构的战略升级。

高附加值、高科技含量的产品已超过伊利业务总额的40%,趋近发达国家乳业巨头的业务结构。

二、公司及其所属乳品行业情况:2008年的时候,世界乳品市场发生了很大变化,由于中国乳制品行业被大范围的检测出了三聚氰胺。

三聚氰胺事件的出现将中国乳业冲击得摇摇欲坠,根据国家统计局提供的数据,9月份和10月份中国液体乳和固体乳制品生产同比分别下降18.7%、32.5%和15.59%和32.39%。

三聚氰胺事件严重打击了中国消费者乳品消费信心,消费量明显下滑。

受居民乳品消费急剧下降以及产品下架等因素的影响,伊利、蒙牛被列入三聚氰胺“黑名单”的第一周,生产下降近90%,很多生产线被迫停产,产品大量积压。

年销售额超过100亿元的三鹿集团,事件发生后顷刻坍塌,公司被关闭,资产被拍卖。

中国乳品出口受到毁灭性打击,10月份,中国乳品出口几乎停顿。

三聚氰胺事件给中国乳业各产业链(如原料奶生产、乳品加工、乳品销售与消费、乳品出口等等)造成巨大损失,有形损失数以百亿计,无形损失更是无法用数字统计,中国乳品的商誉受到非议,乳品出口面临前所未有的危机。

据官方报道,内蒙古伊利实业集团股份有限公司生产的伊利牌儿童配方乳粉,抽样数35,不合格数1,三聚氰胺最高含量每公斤12毫克。

在这次抽样检测中,伊利集团虽也牵涉其中,但好在含量微小,且为奥运会提供的乳制品均合格。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

速动比率(<1较 0.41 低)

数据来源:根据伊利公司2004-2008 年度报告整理

从伊利公司长期偿债能力的财务指标分析,资产负 债率平均约为58%,整体水平比较平稳,仅在08 年出 现较大波动,是因为当年三聚氰胺事件造成其销售出 现困难造成,总体看该公司的资产负债结构较为正常, 具备较强偿债能力。

伊利公司相对比较法估值

--市盈率法

•以食品行业的平均市 盈率对伊利公司进行 估值 •食品行业平均市盈率 08 年为48.95;09 年预 计为39.99;10 年 为31.16

市净率法

• 用市净率(PB)法得出的评估结果和DCF法的评估结 果进行比较进一步印证结论。 • 根据 wind 资讯2009 年9 月16 日数据,经整理得 到食品行业平均市净率,以此平均市净率对伊利公司 股价进行估值。 • 2009 年半年报显示,伊利公司每股净资产为3.81 元,根据食品行业平均市净率 计算得出伊利股价为25.71 元。

总资产收益率=净利润÷平均总资产×100%

净资产收益率=年盈利能力分析

年度 销售毛利 率 销售净利 率 总资产收 益率 净资产收 益率 2004 29.72 3.03 8.57 11.9 2005 29.03 2.78 9.47 13.53 2006 27.44 2.27 8.47 13.27 2007 25.89 -0.02 1.55 -0.6 2008 26.82 -8.02 -17.6 -48.2

伊利公司的价值

伊利公司价值 =30.12+230.75=260.87 亿元

伊利公司敏感性分析

•社会平均收益率采样的是国内证券市场近 年来的平均收益率 •若资本成本上升1 个百分点,同时伊利公 司营业收入增长率下降1 个百分点,那么 伊利公司每股价值则为25.53 元

伊利公司估值和市价的比较

•本组评估出的伊利公司每股价值为32.64 元, 根据计算结果来看,相对2008 年12 月31 日的 每股8.00 元相比,误差为308%,相对于2009 年 6 月30 日的收盘价16.33元相比,误差为99.88% •因此本组认为,伊利公司每股32.64 元基本反 映了其内在价值,考虑到伊利公司收益稳定,成 长性较好,在目前市价上适合稳健型投资者逢低 积极买入

4.83

4.93 2.21

5.25

6.96 2.59

4.2

6.4 2.36

3.38

5.39 1.97

总资产周转率(次) 1.97

数据来源:根据伊利公司2004-008 年度报告整理

数据反映公司经营能力的财务指标,除了 2008 年,由于三聚 氰胺事件导致经营能力各项指标有所下降外,整体经营效率保 持一个较为高效的运作效率。

数据来源:根据伊利公司2004-2008 年度报告整理

从上表可以看出,伊 利公司 04-06 年净 资产收益率(ROE ) 一直保持在 10%以 上的增速,毛利率、 净利率也一直稳定增 长。

但是07 年由于管理层 股权激励,一次性摊 销了激励成本,08 年 由于三聚氰胺事件造 成盈利能力大幅下挫。 由于行业竞争激烈, 各项成本在增长,造 成净利率、毛利率有 所下降。

经营能力分析

经营能力是指企业利用和管理资产的能力, 即企业经营资产的效益与效率。

资产的经营能力是企业管理的最基本能力, 是盈利能力、偿债能力的基础。

涉及公式:

总资产周转率=销售收入÷平均资产总额

存货周转率=销售成本÷平均存货

应收账款周转率=销售收入÷平均应收账款 流动 资产周转率=销售收入÷平均流动资产 固定资产周转率=销售收入÷平均固定资产净值 总额

食品行业市净率(部分数据)

代码简称 600519 贵州茅台 000858 五粮液 000568 泸州老窖 600600 青岛啤酒 最新日期 2009-09-16 2009-09-16 2009-09-16 2009-09-16 最新价格(元) 市净率 PB(MRQ) 164.76 22.96 30.32 29.22 12.01 6.81 12.35 5.95

伊利公司的β 系数

根据以上计算结果,按照线性 回归原理,通过伊利公司2008 年1 月1 日至2008 年12 月31 日期间历史数据, 得出伊利公司β 系数为0.9407

伊利公司权益资本成本

Ke= Rf +β ×(Rm - Rf) =3.43%+0.9407×(14.07%-3.43%) =13.82%

成长能力分析

企业成长能力是指企业通过其经营活动,不 断积累形成的成长潜能。

主要的财务指标有:营业收入增长率、利润 总额增长率、总资产增长率、股东权益增长 率。

营业收入增长率 = 本年营业收入增长额÷上年营业收入总额 利润总额增长率 =本年净利润增长额÷上年利润总额 总资产增长率 =本年总资产增长额÷年初资产总额 股东权益增长率 =本年股东权益增长额÷ 年初股东权益

29.75 12.37

9.83

18.81 19.86

5.97

数据来源:根据伊利公司2004-2008 年度报告整理

• 我们可以看出,2008 年,由于三聚氰胺事件伊利 公司主营业务收入增长率出现较大幅度下滑。

• 由于06 年、07 年股本进行了扩张,所以资产增 长率亦出现较大幅度下滑。但总体看,伊利公司 营业收入持续保持稳定增长。

价值评估结果的比较、分析

1. 结果不一致的原因

• 自由现金流贴现法和现实情况有一定差异。

• 市盈率的得出是基于某一个交易日的数据得出,具 有一定偶然性,不具有稳定规律性。 伊利公司作为乳业的龙头企业,采用平均市盈率不 具有可比性,因此会存在差异。 • 市净率法参考的数据也是行业平均数据无法代表行 业领先水平,因而不具有可参考性。 • 由于市销率不精确,该方法计算出的结果参考价值 一般。

盈利模式

关键资源和能力

业务系统的剖析进而获取自由现金流提升的 路径。

伊利的加权平均资本成本

WACC=KiWi+KeWe=5.58%×0.46+13.82 %×0.54 = 8.93% Ki为债务资本成本,Ke为股东权益资本成本, Wi为有息负债权数,We为所有者权益权数。 据市场价值 Wi=0.46 We=0.54

伊利公司估值—自由现金流量预测

•基期: 2008 年12 月31 日 •预测期:2009-2013五年内伊利公司将会持续拥有目前竞争 优势 •预测2009-2013 年伊利公司将维持25%的平均复合增长率 •假设伊利公司可以保持该营运能力,那么未来各项指标将 按照现有指标的平均 水平发展 •伊利公司财务费用/营业总收入历史平均维持在0.08%左右 水平,假设未来仍以 此水平发展。 •所得税按照调整后的15%执行 •折旧仍按目前水平的算术平均数予以测算 •伊利公司永续增长率保守地估计为3%

000869 张裕 A

000895 双汇发展

2009-09-16

2009-09-16

57.60

40.03

12.84

10.14

600598 北大荒

200869 张裕 B 000729 燕京啤酒 600737 中粮屯河

2009-09-16

2009-09-16 2009-09-16 2009-09-16

13.60

伊利实业集团股份有限公司

公司价值评估

金融2班

陆亚雄、肖博桓、陈诗笛、屈晓杰、陈璐馨、陈冰晶

财务分析

1、盈利能力 2、经营能力 3、偿债能力 4、成长能力

企业盈利能力的常用指标:

销售毛利率 销售净利率

总资产收益率

净资产收益率

涉及公式:

销售毛利率=(销售收入-销售成本)÷销售收入100% 销售净利率=销售净利润÷销售收入×100%

伊利公司2004-2008 年营运能力分析

年度 应收帐款周转天数 (天) 存货周转率(次) 2008 3.84 8.44 2007 5.1 8.85 2006 5.48 10.24 2005 4.49 11.12 2004 5.52 8.99

流动资产周转率 (次)

固定资产周转率 (次)

4.31

4.6

48.36 15.05 13.84

4.74

9.49 2.51 4.73

600809 山西汾酒

600300 维维股份 行业平均值 6.75

2009-09-16

2009-09-16

31.92

7.63

9.07

5.59

市销率法

•用市净率(PB)法和 市销率法(PS)得 出的评估结果和 DCF法的评 估结果进行比较进 一步印证结论。 •根据 wind 资讯2009 年 9 月16 日数据,经整理 得到食品行业平均市销 率为1.58,以此平均市 销率计算伊利价值为 41.53 元。

基本模型

FCFFi为公司第i年的公司自由现金流量;gn为永续增长率。 FCFF=EBIT(1-税率)+折旧及摊销-资本支出-营运资本变动 [31] WACC(加权平均资金成本)根据所有者权益及负债占资本结 构的百分比,再根据所有者权益及负债的成本进行加权计 算,得出的综合数字。 WACC =权益资本成本×(权益价值÷企业价值)+负债成本 ×(负债÷企业价值)

资本成本的确定

计算伊利公司加权平均资本成本时可以 采用以下公式: WACC =负债成本×(1-平均税率)×债 务在公司长期资本中的占比+权益资本 成本×权益资本在长期资本成本中的占 比

(1)债务资本成本

债务资本是指企业债权人提供的短期、长期贷款, 不包括应付账款、应付票据、 其他应付账款等商业信用负债。 债务资本成本即债务资金的到期收益率 根据伊利公司2008 年度报告中的数据,短期借 款为270,300 万元,长期借款 为5400 万元,应付债券、一年内到期的长期负 债为0。因此: Kd= Kdl Wdl + Kds Wds = 6.57% 伊利公司所得税税率为15%,计算得出债务资 本成本如下: Ki = Kd×(1-T) = 6.57%×(1-15%) = 5.58%