《信用风险管理》PPT课件 (2)

合集下载

农村信用社合规风险管理-精选ppt课件

2023/10/20

西北大学

23

1、存款违规行为

✓违反存款自愿的原则,强行客户存款 ✓无故拖延、拒绝支付存款本金和利息

✓违反规定提高或者降低利率以及采取其他不正当 手段吸收存款

✓擅自泄露存款人情况或者未经法定程序代为查询 冻结、扣划存款的

✓未按规定要求开立个人存款帐户的客户出示身份 证件并进行核对登记

优于其他借款人同类贷款的条件

✓ 对未清偿原有贷款债务、落实原有贷款债务或提供相应 担保的借款人发放贷款等

✓ 贷款五级分类不准 ,贷款质量反映不真实

2023/10/20

西北大学

25

3、结算违规行为

✓ 违反规定不予兑现,不予收付; ✓ 压单压票或者违反规定退票; ✓ 违反规定为客户开立结算帐户; ✓ 出具与事实不符的票据;

✓ 对违反票据法规定的票据予以承兑、贴现、付款或者 保证;

2023/10/20

西北大学

5

(一)合规

近些年,“依法合规”一词在我国商业银行监督管理工作中经常使 用。但是,许多人对“合规”概念的理解却是表面化的,有的将“合 规”理解为银行及其分支机构的经营管理行为必须符合银行(总行) 制定的规章制度,有的将“合规”简单地理解为就是符合规定,不 符合规定就是违规。显然,这些理解与国际银行业对“合规”的理 解是不一致的。

从巴塞尔银行监管委员会关于合规风险的界定来看,银行的合规

特指遵守法律、法规、监管规则或标准。至于银行的行为是否符

合银行自己制定的内部规章制度,这不属于合规及合规风险的范 畴,而是需要通过银行内部审计监督去解决的问题。《商业银行 合规风险管理指引》对合规的含义也进行了如下明确:“是指使 商业银行的经营活动与法律、规则和准则相一致。”法律、规则 及准则主要是指与银行经营业务相关的法律、规则及标准,主要 包括反洗钱、防止恐怖分子进行融资活动的相关规定,以及涉及 银行经营的准则(包括避免或减少利益冲突等问题),隐私及数据 保护以及消费者信贷等方面的规定。此外,依据监管部门或银行

信用风险管理培训课件(PPT 31页)

• 一、信用风险监测概述 • 1.监测指标与风险预警 • 风险监测指标体系通常包括潜在指标和显现

指标两大类,前者主要用于对潜在因素或征 兆(zhēngzhào)信息的定量分析,后者则用 于显现因素或现状信息的定量化。

第二十五页,共30页。

2、风险(fēngxiǎn)预警

• (1)风险预警程序(chéngxù) • ①信用信息的收集和传递。收集信息包括信贷人员

第十页,共30页。

(2)KMV的Credit Monitor模型 (móxíng)

• 该模型使用了两个关系:其一,企业股权市

值(shì zhí)与它的资产市值(shì zhí)之间的 结构性关系;其二,企业资产市值(shì zhí) 波动程度和企业股权市值(shì zhí)的变动程 度之间关系。

第十一页,共30页。

第二十页,共30页。

四、国家风险(fēngxiǎn)主权评级

• 国际风险(fēngxiǎn)是指经济主体在与非本

国居民进行国际经贸与金融往来时,由于别 国经济、政治和社会等方面的变化而遭受损 失的风险(fēngxiǎn)。

第二十一页,共30页。

五、《巴塞尔新资本协议》的标准法与内部(nèibù) 评级法

• 1、标准(biāozhǔn)法 • 2、内部评级法

第二十二页,共30页。

1、标准(biāozhǔn)法

• ①商业银行的信贷资产分为对主权国家的债权、对一般商业银行的

债权、对公司的债权、包括在监管零售资产中的债权、以居民房产 抵押的债权、表外债权等13类;

• ②对主权、商业银行、公司的债权等非零售类信贷资产,根据债务

①市场价值法。通过市场上类似资产的信 用(xìnyòng)价差(Credit Spread)和违约概率 推算违约损失率,其假设前提是市场能及时 有效反映债券发行企业的信用(xìnyòng)风 险变化,主要适用于已经在市场上发行并且 可交易的大企业、政府、银行债券。 ②回收现金法。根据违约历史清收情况,预 测违约贷款在清收过程中的现金流,并计算 出LGD,即LGD=1-回收率=1-(回收金额-回 收成本)/违约风险暴露。

指标两大类,前者主要用于对潜在因素或征 兆(zhēngzhào)信息的定量分析,后者则用 于显现因素或现状信息的定量化。

第二十五页,共30页。

2、风险(fēngxiǎn)预警

• (1)风险预警程序(chéngxù) • ①信用信息的收集和传递。收集信息包括信贷人员

第十页,共30页。

(2)KMV的Credit Monitor模型 (móxíng)

• 该模型使用了两个关系:其一,企业股权市

值(shì zhí)与它的资产市值(shì zhí)之间的 结构性关系;其二,企业资产市值(shì zhí) 波动程度和企业股权市值(shì zhí)的变动程 度之间关系。

第十一页,共30页。

第二十页,共30页。

四、国家风险(fēngxiǎn)主权评级

• 国际风险(fēngxiǎn)是指经济主体在与非本

国居民进行国际经贸与金融往来时,由于别 国经济、政治和社会等方面的变化而遭受损 失的风险(fēngxiǎn)。

第二十一页,共30页。

五、《巴塞尔新资本协议》的标准法与内部(nèibù) 评级法

• 1、标准(biāozhǔn)法 • 2、内部评级法

第二十二页,共30页。

1、标准(biāozhǔn)法

• ①商业银行的信贷资产分为对主权国家的债权、对一般商业银行的

债权、对公司的债权、包括在监管零售资产中的债权、以居民房产 抵押的债权、表外债权等13类;

• ②对主权、商业银行、公司的债权等非零售类信贷资产,根据债务

①市场价值法。通过市场上类似资产的信 用(xìnyòng)价差(Credit Spread)和违约概率 推算违约损失率,其假设前提是市场能及时 有效反映债券发行企业的信用(xìnyòng)风 险变化,主要适用于已经在市场上发行并且 可交易的大企业、政府、银行债券。 ②回收现金法。根据违约历史清收情况,预 测违约贷款在清收过程中的现金流,并计算 出LGD,即LGD=1-回收率=1-(回收金额-回 收成本)/违约风险暴露。

第三章 信用风险度量的基本要素 《信用风险度量》PPT课件

▪ BaselⅡ与Basel Ⅲ的内部评级法(IRB)允许银行采用自身的模型来估 测违约概率。在过去的几十年间,机构和学者构建了诸多模型用以估计 违约概率。大致而言,可以分为:(1)计量模型估计法;(2)历史违 约概率估计法;(3)债券价格估计法;(4)股票市场价格估计法。

一、违约概率PD的估计

▪ (一)计量模型估计法

▪ 考虑到资产类型的差别,经验研究发现,同一行业,贷款 要债券的回收率要高。

▪ 除了如上三种影响因素,还有很多研究在讨论其他因素对 于RR的影响,例如公司规模、客户关系等,但是研究结论 并不一致。

二、违约损失率LGD的估计

▪ (二)估计LGD的基本方法

▪ 在《新巴塞尔资本协议》内部评级IRB初级法下,没有抵押担保的 优先贷款的LGD设定为45%,没有抵押品的非优先贷款的LGD为 75%;对于有抵押品的债项,协议将债项按其抵押品的性质分类, 通过计算其抵押品的折扣比例,并进行归类得到对应的LGD。在内 部评级IRB高级法下,银行则需要自行估算LGD,估计方法包括:

▪ 金融产品或机构的违约概率,可以从穆迪、标准普尔等评级公司的信用 评级中间接获得。例如,在穆迪的评级系统之中,Aaa代表了最佳的信 用评级,这代表了较低的违约概率,几乎不会发生违约。接下来的评级 Aa、A、Baa、Ba、B、Caa对应的信用级别逐级下降,违约概率也就逐 步升高。

▪ 虽然通过信用评级机构的报告可以获得某个产品或机构的违约信息,但 是这种信息缺乏时效性。

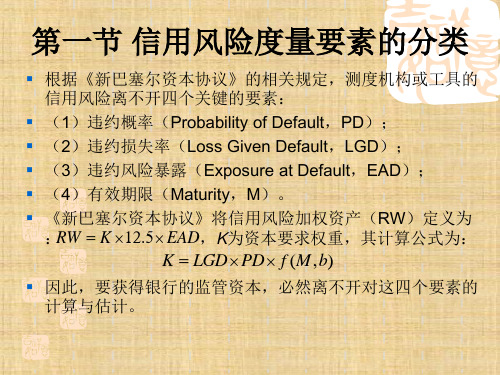

第一节 信用风险度量要素的分类

▪ 根据《新巴塞尔资本协议》的相关规定,测度机构或工具的 信用风险离不开四个关键的要素:

▪ (1)违约概率(Probability of Default,PD); ▪ (2)违约损失率(Loss Given Default,LGD); ▪ (3)违约风险暴露(Exposure at Default,EAD); ▪ (4)有效期限(Maturity,M)。 ▪ 《新巴塞尔资本协议》将信用风险加权资产(RW)定义为

一、违约概率PD的估计

▪ (一)计量模型估计法

▪ 考虑到资产类型的差别,经验研究发现,同一行业,贷款 要债券的回收率要高。

▪ 除了如上三种影响因素,还有很多研究在讨论其他因素对 于RR的影响,例如公司规模、客户关系等,但是研究结论 并不一致。

二、违约损失率LGD的估计

▪ (二)估计LGD的基本方法

▪ 在《新巴塞尔资本协议》内部评级IRB初级法下,没有抵押担保的 优先贷款的LGD设定为45%,没有抵押品的非优先贷款的LGD为 75%;对于有抵押品的债项,协议将债项按其抵押品的性质分类, 通过计算其抵押品的折扣比例,并进行归类得到对应的LGD。在内 部评级IRB高级法下,银行则需要自行估算LGD,估计方法包括:

▪ 金融产品或机构的违约概率,可以从穆迪、标准普尔等评级公司的信用 评级中间接获得。例如,在穆迪的评级系统之中,Aaa代表了最佳的信 用评级,这代表了较低的违约概率,几乎不会发生违约。接下来的评级 Aa、A、Baa、Ba、B、Caa对应的信用级别逐级下降,违约概率也就逐 步升高。

▪ 虽然通过信用评级机构的报告可以获得某个产品或机构的违约信息,但 是这种信息缺乏时效性。

第一节 信用风险度量要素的分类

▪ 根据《新巴塞尔资本协议》的相关规定,测度机构或工具的 信用风险离不开四个关键的要素:

▪ (1)违约概率(Probability of Default,PD); ▪ (2)违约损失率(Loss Given Default,LGD); ▪ (3)违约风险暴露(Exposure at Default,EAD); ▪ (4)有效期限(Maturity,M)。 ▪ 《新巴塞尔资本协议》将信用风险加权资产(RW)定义为

信用管理(PPT95页)

销售

(xiāoshòu)

订单(dìnɡ dān)、发货

部门 考虑客户风险

财务部门

记帐、结算

销售额下降

拖欠仍会 大量发生

流动资金紧张

弊端:1、业务人员无力控制客户风险,仍会发生大量拖欠。 2、业务人员担心客户风险,过份谨慎,销售额下降。

3、业务人员与客户勾结,给公司造成损失。

第十一页,共94页。

管理(guǎnlǐ)误区之三

• 企业内部资金和项目审批不科 学,领导主观盲目决策;

缺少准确判断客户的信用状况 的方法;

没有正确地选择结算方式和结 算条件;

对应收帐款监控不严;

对拖欠帐款缺少有效的追讨 (zhuī tǎo)手段;

对内缺少科学的信用 管理制度和组织体系

对客户缺少科学的信用政 策和规范的业务管理流程

第五页,共94页。

10万

D:立即催收、

发催讨函

C:上门催讨

金额 (jīn é)

C

A

B

D

60天 帐龄

第二十八页,共94页。

DSO——销售(xiāoshòu)变现天数

6月30日 总应收帐款 3500000元

倒

6月的销售额 1400000 30天

推

5月的销售额 1600000 31天

法

4月的销售额 500000 10天

DSO为 71天

销售与回款两难问题的症结(zhēng jié) 企业在应收账款管理上的误区

第八页,共94页。

销售(xiāoshòu)与回款两难问题的症结

• 在买方市场条件下,企业一方面通过信用交易(赊销) 以争取客户(kèhù)扩大销售,另一方面巨大的信用风险 使企业陷入货款被拖欠、经营亏损的困境中。

银行信用风险管理概述课件

PPT学习交流

7

• (五)信用风险管理的原则 • 巴塞尔银行监管委员会(Basel Committee on Banking

Supervision)于2000年9月制定了《信用风险管理原则》 (Principles for the Management of Credit Risk) • 商业银行信用风险管理的基本原则: • 1.建立适当的信用风险战略(三个原则) • 2.在健全的授信程序下操作(四个原则) • 3.维持适当的信用风险管理、测度和监督程序(六个 原则) • 4.确保对信用风险的适当控制(三个原则) • 5.充分发挥监管者的作用(一个原则)

• (二)目标:

• 风险与收益的优化

• 马科维茨(Markowits)的现代资产组合理论(Modern Portfolio Theory, MPT)之有效边界

PPT学习交流

2

最佳投资组合应当是具有风险厌恶特征的投资者的无差异曲 线和资产的有效边界线的交点。

PPT学习交流

3

• (三)作用:

• 对授信的信用风险识别、测量、控制。 • 以经济、合理的方式降低信用风险。 • 减少资金沉淀,增强流动性。 • 完善银行的经营机制。

PPT学习交流

4

• (四)特征与新发展: • 1.难以量化 • 原因有:数据匮乏 信用产品持有期限长、数据有限,难以验证模

型的有效性。 • 2.管理手段不断丰富,出现了信用风险对冲手段 • 传统的手段:分散投资、防止授信集中化,授信审查、动态监控,

要求抵押或担保。

• 中华人民共和国商业银行法 第四章 贷款和其他业务的基本规则 • 第三十九条 商业银行贷款,应当遵守下列资产负债比例管理的规

PPT学习交流

13

信用风险管理讲义课件

•现代观点:

信用风险是指因债 务人或交易对手的直 接违约或履约能力下 降而造成损失的风险

•并不是仅存在于传统的借贷领域,而是广泛地存在于所有的业务领域

•不仅包括传统的违约风险(default risk),还包括价差风险(spread risk)

3

一、信用风险的涵义与特征

比较:

传统观点

前提 产生领域 信用资产持有到期 表内业务 违约风险

•张海云等,‚交易对手风险:或然信用敞口之忧‛,《新财富》 •章彰,‚巴塞尔协议III的交易对手风险管理改革及其借鉴‛,《银行家》 •罗猛,‚交易对手信用风险管理‛,《中国金融》 •巴塞尔委员会系列文件:/list/bcbs/sac_1/tid_27/index.htm

附: 上述股权转让于11月30日获公司股东大会批准。但直到2010年年 报的披露,深南电仍然持股100%于兴德盛。有知情人士表示, ‚当时的转让是为了做两手准备,万一高盛起诉,转让就立即执 行。‛

2009年报:‚(七) 或有事项 ‛

2008 年3 月,本公司与杰润公司签订了合约号为165723967102.11 和165723968102.11 的合约确认书(以下简称‚确认书‛)。 第一份确认书有效期为2008 年3 月3 日至2008 年12 月31 日,由三个期权合约构成。当 浮动价(即每个决定期限内纽约商品 交易所当月轻质原油期货合约的收市结算价的算术平均 数)高于63.50 美元/桶时,本公司每月可获30 万美元的收益(20 万桶 ×1.50 美元/桶);浮动价 低于63.50 美元/桶、高于62.00 美元/桶时,本公司每月可得(浮动价-62.00 美元/桶)×20 万桶 的收益; 浮动价低于62.00 美元/桶时,本公司每月需向杰润公司支付与(62.00 美元/桶-浮动 价)×40 万桶等额的美元。 第二份确认书有效期为2009 年1 月1 日至2010 年10 月31 日,由三个期权合约构成,杰 润公司在2008 年12 月30 日18 点前 拥有是否执行的选择权。当浮动价高于66.50 美元/桶时,本公司每月可获34 万美元的收益(20 万桶×1.70 美元/桶);浮动价高于 64.80 美元/桶、低于66.50 美元/桶时,本公司每月可获(浮动价-64.80 美元/桶)×20 万桶的收益;浮动价低于 64.50 美元/桶时, 本公司每月需要向杰润公司支付与(64.50 美元/桶-浮动价)×40 万桶等额的美元。 2008 年4 月至10 月期间,基于上述两份确认书,杰润公司向本公司支付了210 万美元(折合人民币14,352,083.46 元),本公 司将收到款项计入‚其他应付款‛项目。 2008 年11 月6 日,杰润公司致函本公司,认为本公司于2008 年10 月21 日发布的公告以及2008 年10 月29 日会谈中的表态, 表明本公司有意不履行交易,已构成违约并宣布终止交易。本公司复函杰润公司,表明本公司从未作出无意继续履行交易的表 示,并认为杰润公司单方面解除合同、并且拒绝支付第一份确认书项下截至2008 年10 月应付本公司的款 项,已构成违约,宣 布终止交易。虽然双方终止确认书及交易的理由不同,但对确认书和交易已经终止这一事实并无分歧。交易终止后,杰润公司 致函要求本公司赔偿交易终止损失,同时另函表示希望以商业方式解决争议。本公司回函不予接受杰润公司提出的损失赔偿要 求,同时另函同意进行和谈。后双方进行多轮磋商和交涉,未达成一致意见。2009 年11 月27 日,本公司收到安理国际律师事 务所的信函,信函对前述事项进行了描述并要求本 公司赔偿杰润公司计79,962,943.00 美元的损失及截至2009 年11 月27 日的利 息3,736,958.66 美元。本公司于2010 年1 月25 日回函不予接受杰润公司提出的损失赔偿要求。本公司管理层判断如协商不成, 不排除双方通过司法途径解决争议的可能。 基于独立执业律师对上述事项的法律意见,本公司董事会认为: (1)两份确认书及交易已被交易双方终止; (2)本事项的进展存在诸多不确定因素,现阶段无法对将来可能的解决方式及结果进行估计;

信用管理培训PPT课件

要求我公司宽限两个月。两个月到后,其又称目前没有那么多资金,只归

还了5000元,请求将剩余的款给其作为给其今年周转,他将用现金向我公

司要货,一年可帮我公司拉两千吨,到08年年底再全部结清。

江门澳华案例-客户信息的详细和准确的关键性

• 此后,经业务员多次催促,其都未向我公司拉过料。每次我公司要求其还 款,其均以我公司之前销售的饲料发霉、鱼吃了不大、有问题公司不及时 派人来处理等理由拒不还款。经多欠交涉,余锡祥拒绝接听我公司打来的 电话,即便有通话也是消极应付,毫无还款的诚意。

商业欺诈和陷阱的常见种类

• 骗一笔就跑 • 通过某些途径搞到某公司(多为已注销的公司)支票,到一些公司采购,一般

是高价购买,然后立即变现。此类骗子在每家公司所骗货物价值金额不会 太大,一般不会超过十万元。如果当场无法提货,便会临时租用房间,让 厂家送货上门,货到付款,然后逃之夭夭。 • 特别提醒 • 当遇到不请自来的客户时,注意出现此类情况。

商业欺诈和陷阱的常见种类

• 经营不善转而诈骗 • 以合法的手段进行市场运作,在前期进行部分投资来包装自己(实际应称为伪

装),以期能够在行业中拥有一定的影响力和地位,譬如成为某个品牌的一级 代理商或特约分销商,使之作为厂家谈判的筹码。在从厂家提货后,又把欠 款作为要挟的条件,使其继续供货,而厂家总是满怀着收款的期望一次次的 让步。骗子们为了使货物迅速变现不惜高进低出,而厂家们的妥协也使骗子 们的行为愈演愈烈,从而在侧面助长了骗子们“合理欠款”的嚣张气焰。当 有风吹草动或有关厂家、已因欠款与之对簿公堂、进行执行程序时,他们只 需六千元工商注销费来结束这家欠款过多“经营不善而资不抵债”的公司, 重起一家公司,可能这次注册时不会再用自己太太或母亲的身份证,改用了 其他亲朋的称谓,自己依旧是公司所聘总经理,依旧住着名流花园的房子, 开着高级轿车。从此周而复始、百无一疏,“有限责任”嘛,只承担有限的 责任,不连带,不连坐。

银行信用风险管理

避,银行可以采取在交易价格上附加风险议价的方法。

PPT文档演模板

银行信用风险管理

9.信用风险管理的主要指标

资产健全性 授信集中度 风险迁徙

EL & UL

▪ 不良资产率 ▪ 不良贷款率

▪ 单一客户贷款集中度 ▪ 单一集团授信集中度 ▪ 单一行业授信集中度 ▪ 全部关联度授信集中度

▪ 正常类贷款迁徙率 ▪ 关注类贷款迁徙率 ▪ 次级类贷款迁徙率 ▪ 可疑类贷款迁徙率

PPT文档演模板

银行信用风险管理

5.信用风险管理主要相关名词 n 信用评级与债项评级 n 违约概率(PD : Probability of Default) n 违约风险暴露(EAD:Exposure at Default ) n 违约损失率(LGD: Loss Given Default ) n 贷款分类与债项评级

n 意义及目的: 预警/复核系统旨在规定筛选、检查、管理有沦为不良可 能性的企业(以下称为潜在不良企业)的程序,通过对潜在 不良企业的适时复核,保证我行贷款资产的健全性,通过 复核及事后管理过程,为贷款的审批提供参考并为提高风 险管理能力作出贡献。

PPT文档演模板

银行信用风险管理

12.信用风险管理———贷款定价

PPT文档演模板

银行信用风险管理

5.5信用风险管理相关名词释义——违约损失率 n 违约损失率(LGD):是指给定借款人违约后贷

款损失金额占违约风险暴露(EAD)的比例。

LGD=1-回收率 =1-(回收金额-回收成本)/违约风险暴露

n 上述计算方法是根据违约历史清收情况,预测违 约贷款款在清收过程中的现金流。

PPT文档演模板

银行信用风险管理

10.信用风险管理———授信政策及资产组合管理

PPT文档演模板

银行信用风险管理

9.信用风险管理的主要指标

资产健全性 授信集中度 风险迁徙

EL & UL

▪ 不良资产率 ▪ 不良贷款率

▪ 单一客户贷款集中度 ▪ 单一集团授信集中度 ▪ 单一行业授信集中度 ▪ 全部关联度授信集中度

▪ 正常类贷款迁徙率 ▪ 关注类贷款迁徙率 ▪ 次级类贷款迁徙率 ▪ 可疑类贷款迁徙率

PPT文档演模板

银行信用风险管理

5.信用风险管理主要相关名词 n 信用评级与债项评级 n 违约概率(PD : Probability of Default) n 违约风险暴露(EAD:Exposure at Default ) n 违约损失率(LGD: Loss Given Default ) n 贷款分类与债项评级

n 意义及目的: 预警/复核系统旨在规定筛选、检查、管理有沦为不良可 能性的企业(以下称为潜在不良企业)的程序,通过对潜在 不良企业的适时复核,保证我行贷款资产的健全性,通过 复核及事后管理过程,为贷款的审批提供参考并为提高风 险管理能力作出贡献。

PPT文档演模板

银行信用风险管理

12.信用风险管理———贷款定价

PPT文档演模板

银行信用风险管理

5.5信用风险管理相关名词释义——违约损失率 n 违约损失率(LGD):是指给定借款人违约后贷

款损失金额占违约风险暴露(EAD)的比例。

LGD=1-回收率 =1-(回收金额-回收成本)/违约风险暴露

n 上述计算方法是根据违约历史清收情况,预测违 约贷款款在清收过程中的现金流。

PPT文档演模板

银行信用风险管理

10.信用风险管理———授信政策及资产组合管理

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

X1 0.254, X 2 0.448, X 3 0.0896, X 4 1.583, X 5 3.284 Z 1.2 0.254 1.4 0.448 3.3 0.0896 0.61.583 0.9993.284 5.46 2.675 该公司近期不会有违约的风险

6.2 信用风险的评价

Z评分值的临界值=2.675,Z>2.675,非违约组;Z<2.675,违约组

6.2 信用风险的评价

考虑一家公司,其流动资金为17万美元,总资 产为67万美元,税前利润为6万美元,销售额 为220万美元,股票市价为38万美元,总负债 为24万美元,留存收益为30万美元。试判断这 家企业的信用状况。

主要表现为损失,无收益

6.1.3 现代信用风险的成因

1.现代金融市场的固有特征 1)金融体系的脆弱性、金融资产价格的波动性 2)是金融市场的内在推动力和制约力量 3)促进了市场参与者管理效率的提高 4)增添了市场活力 2.信用活动的不确定性 1)外在不确定性;系统性风险(房地产调控导致违约) 2)内在不确定性;非系统性风险(个体经营状况的变化)

第6章 信用风险管理

主要内容

信用风险概述 信用风险的评价 信用风险防范

学习目标

信用风险的概念及其成因 信用风险的度量 信用资产组合的信用风险度量和管理

信用管理

2005年3月底,国家劳动和社会保障部发布了“信用管理师”职业 标准

信用管理师从事企业和消费者信用风险管理工作。 信用管理岗位资格证书(上海市紧缺人才办公室) 企业信用安全管理师证书(全国性) 资格等级:

6.1.3 现代信用风险的成因

资产项目的信用风险:贷款违约风险 负债项目的信用风险:客户提取资金 表外业务的信用风险: 资产与负债的搭配:期限、数额、客户

6.2信用风险的评价

古典信用风险度量方法:专家制度(专家系统) 信贷决策权由专家掌控;信贷审查官、信贷审批员、信

用分析师、信贷科长等 1)专家制度的主要内容;审查内容主要有: (1)“5C”制度:审查贷款者的5个方面:

个人因素(personal)

借款用途(why) 目的因素(purpose)

还款期限(when) 偿还因素(payment)

担保物(what)

保障因素(protection)

如何还款(how) 前景因素(perspective)

定性分析、单因素分析

6.2信用风险的评价

3.专家制度的缺陷与不足 1)专家数量的限制;业务量越大,专家越多 2)效果不稳定;经验和情感因素 3)助长官僚之风;官本位和官官相护 4)加剧贷款的过度集中;专家过分关注自己

熟悉的领域和行业 5)存在主观性、随意性

6.2信用风险的度量

古典信用风险度量方法:Z评分模型和ZTEA评分模型 1. Z评分模型;1968年阿尔特曼提出 1)主要内容; ※ 选取评价指标;x1、x2、x3、x4、x5 ※ 收集样本;分两类:违约和不违约 ※ 确定指标权重;w1、w2、w3、w4、w5 ※ 计算Z评分值:评价指标值与权重乘积的和

6.2信用风险的评价

古典信用风险度量方法:Z评分模型和ZTEA评分模型 1. Z评分模型:z w1x1 w2x2 w3x3 w4x4 w5x5 Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5 对私人控股企业而言: Z=0.717X1+0.847X2+3.107X3+0.42X4+0.998X5 对非制造企业而言: Z=6.56X1+3.26X2+6.72X3+1.05X4

管理 2.采集企业和个人信用信息 3.开发征信增值产品 4.提供征信服务

6.1 信用风险概述

信用风险 现代信用风险的成因

6.1.1信用风险

最古老的金融风险 广义上:商业信用风险。只要存在商业活动 狭义上:信贷风险。银行的信贷活动 包括: 1.“违约风险”;交易对手无力履约(违约可能性)

z w1x1 w2x2 w3x3 w4x4 w5x5

※ 将Z评分值与风险临界值或值域进行比较,作出判断。 Z评分值越大,资信状况越好;越小,信用风险越大。 多变量综合评价模型

6.2信用风险的评价

古典信用风险度量方法:Z评分模型和 ZTEA评分模型

1. Z评分模型 X1:流动资金/总资产 X2:留存收益/总资产 X3:息前、税前收益/总资产 X4:股权市值/总负债帐面值 X5:销售收入/总资产

的风险和市场风险(损失的可能性) 2.交易对手信用状况和履约能力的变化导致债权人

资产价值的变动而给债权人带来的损失可能性

6.1.2信用风险的特征

双向性:借款者无法及时足额偿还借款;贷款者 提前收回贷款(对商业银行而言)

既要考虑违约风险,又要考虑交易对手信用状况 和履约能力的变化

包括主权风险和结算风险。当某些国家强制实施 外汇管制,使得双方都不可能履行各自的义务时, 产生主权风险。外汇交易中存在结算风险

品德与声望(character) 资格与能力(capacity) 资金实力( capital or cash) 担保( collateral) 经营条件和商业周期( cycle and condition)

6.2信用风险的评价

1.专家制度的主要内容;审查内容主要有

(2)“5W”或“5P”;

借款人(who)

1. Z评分模型 (2)Z评分模型的准确性及其检验:

期限短,准确性高;期限长,准确性低。 一年期的准确性高于二年期

(3) Z评分模型与债券评级级别的关系 债券评级高的, Z评分值也高

6.2信用风险的评价

1. Z评分模型 3)不同行业企业的 Z评分模型;

只要改变评价指标及指标的权重 4) ZTEA评分模型 ※ 是Z评分模型的改进 ※ 有7个评价指标 ※ 精确度有提高、稳定性增强

信用管理员 高级信用管理员 助理信用管理师 信用管理师 高级信用管理师 1999年7月,上海成立了上海资信有限公司,承担了上海市个人信 用联合征信系统建设工作

央行征信中心在上海成立

2008年5月9日央行征信中心正式揭牌 中国人民银行征信中心:直属央行 职责: 1.统一负责企业和个人征信系统建设、运行和

6.2 信用风险的评价

Z评分值的临界值=2.675,Z>2.675,非违约组;Z<2.675,违约组

6.2 信用风险的评价

考虑一家公司,其流动资金为17万美元,总资 产为67万美元,税前利润为6万美元,销售额 为220万美元,股票市价为38万美元,总负债 为24万美元,留存收益为30万美元。试判断这 家企业的信用状况。

主要表现为损失,无收益

6.1.3 现代信用风险的成因

1.现代金融市场的固有特征 1)金融体系的脆弱性、金融资产价格的波动性 2)是金融市场的内在推动力和制约力量 3)促进了市场参与者管理效率的提高 4)增添了市场活力 2.信用活动的不确定性 1)外在不确定性;系统性风险(房地产调控导致违约) 2)内在不确定性;非系统性风险(个体经营状况的变化)

第6章 信用风险管理

主要内容

信用风险概述 信用风险的评价 信用风险防范

学习目标

信用风险的概念及其成因 信用风险的度量 信用资产组合的信用风险度量和管理

信用管理

2005年3月底,国家劳动和社会保障部发布了“信用管理师”职业 标准

信用管理师从事企业和消费者信用风险管理工作。 信用管理岗位资格证书(上海市紧缺人才办公室) 企业信用安全管理师证书(全国性) 资格等级:

6.1.3 现代信用风险的成因

资产项目的信用风险:贷款违约风险 负债项目的信用风险:客户提取资金 表外业务的信用风险: 资产与负债的搭配:期限、数额、客户

6.2信用风险的评价

古典信用风险度量方法:专家制度(专家系统) 信贷决策权由专家掌控;信贷审查官、信贷审批员、信

用分析师、信贷科长等 1)专家制度的主要内容;审查内容主要有: (1)“5C”制度:审查贷款者的5个方面:

个人因素(personal)

借款用途(why) 目的因素(purpose)

还款期限(when) 偿还因素(payment)

担保物(what)

保障因素(protection)

如何还款(how) 前景因素(perspective)

定性分析、单因素分析

6.2信用风险的评价

3.专家制度的缺陷与不足 1)专家数量的限制;业务量越大,专家越多 2)效果不稳定;经验和情感因素 3)助长官僚之风;官本位和官官相护 4)加剧贷款的过度集中;专家过分关注自己

熟悉的领域和行业 5)存在主观性、随意性

6.2信用风险的度量

古典信用风险度量方法:Z评分模型和ZTEA评分模型 1. Z评分模型;1968年阿尔特曼提出 1)主要内容; ※ 选取评价指标;x1、x2、x3、x4、x5 ※ 收集样本;分两类:违约和不违约 ※ 确定指标权重;w1、w2、w3、w4、w5 ※ 计算Z评分值:评价指标值与权重乘积的和

6.2信用风险的评价

古典信用风险度量方法:Z评分模型和ZTEA评分模型 1. Z评分模型:z w1x1 w2x2 w3x3 w4x4 w5x5 Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5 对私人控股企业而言: Z=0.717X1+0.847X2+3.107X3+0.42X4+0.998X5 对非制造企业而言: Z=6.56X1+3.26X2+6.72X3+1.05X4

管理 2.采集企业和个人信用信息 3.开发征信增值产品 4.提供征信服务

6.1 信用风险概述

信用风险 现代信用风险的成因

6.1.1信用风险

最古老的金融风险 广义上:商业信用风险。只要存在商业活动 狭义上:信贷风险。银行的信贷活动 包括: 1.“违约风险”;交易对手无力履约(违约可能性)

z w1x1 w2x2 w3x3 w4x4 w5x5

※ 将Z评分值与风险临界值或值域进行比较,作出判断。 Z评分值越大,资信状况越好;越小,信用风险越大。 多变量综合评价模型

6.2信用风险的评价

古典信用风险度量方法:Z评分模型和 ZTEA评分模型

1. Z评分模型 X1:流动资金/总资产 X2:留存收益/总资产 X3:息前、税前收益/总资产 X4:股权市值/总负债帐面值 X5:销售收入/总资产

的风险和市场风险(损失的可能性) 2.交易对手信用状况和履约能力的变化导致债权人

资产价值的变动而给债权人带来的损失可能性

6.1.2信用风险的特征

双向性:借款者无法及时足额偿还借款;贷款者 提前收回贷款(对商业银行而言)

既要考虑违约风险,又要考虑交易对手信用状况 和履约能力的变化

包括主权风险和结算风险。当某些国家强制实施 外汇管制,使得双方都不可能履行各自的义务时, 产生主权风险。外汇交易中存在结算风险

品德与声望(character) 资格与能力(capacity) 资金实力( capital or cash) 担保( collateral) 经营条件和商业周期( cycle and condition)

6.2信用风险的评价

1.专家制度的主要内容;审查内容主要有

(2)“5W”或“5P”;

借款人(who)

1. Z评分模型 (2)Z评分模型的准确性及其检验:

期限短,准确性高;期限长,准确性低。 一年期的准确性高于二年期

(3) Z评分模型与债券评级级别的关系 债券评级高的, Z评分值也高

6.2信用风险的评价

1. Z评分模型 3)不同行业企业的 Z评分模型;

只要改变评价指标及指标的权重 4) ZTEA评分模型 ※ 是Z评分模型的改进 ※ 有7个评价指标 ※ 精确度有提高、稳定性增强

信用管理员 高级信用管理员 助理信用管理师 信用管理师 高级信用管理师 1999年7月,上海成立了上海资信有限公司,承担了上海市个人信 用联合征信系统建设工作

央行征信中心在上海成立

2008年5月9日央行征信中心正式揭牌 中国人民银行征信中心:直属央行 职责: 1.统一负责企业和个人征信系统建设、运行和