噪声交易和金融市场

当前我国证券市场的噪声交易问题及其控制

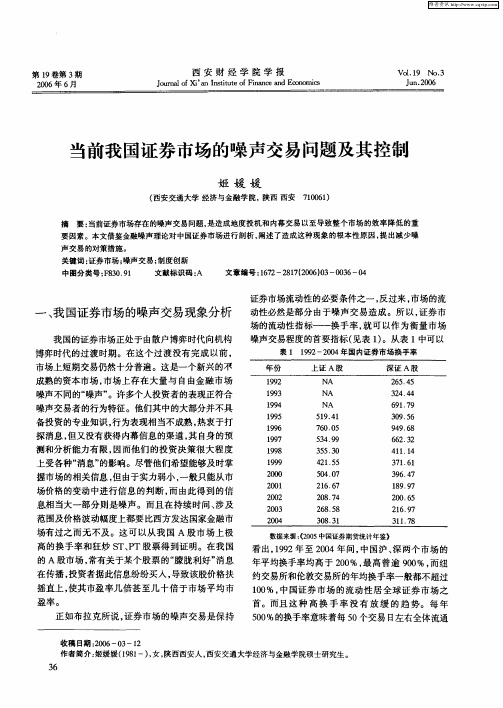

看 出,92年 至 20 19 04年 间 , 中国 沪 、 两个 市 场 的 深

年平均换手率均高于 20 最高 曾逾 90 而纽 0 %, 0 %, 约交易所和伦敦交易所的年均换手率一般都不超过

10 中国证券市场的流动性居 全球证券市场之 0 %, 首。而且这 种 高换 手 率 没有 放缓 的趋 势。每年 50 0 %的换手率意味着每 5 个交易 1左右全体流通 0 3

换手率与国际证券市场换手率相 比, 换手率之高是

显而 易见 的。

采取在适 当时机卖 出或买入以获利 的策 略, 把亏损 留给了中小投资者。尽管他们 的逆 向操作在一定程 度上迟滞了股价的变动幅度 , 但是 由于止反馈作用 惯性的存在 , 价格上下运行的振幅仍很人 , 还是会使

价格远离基础价值 , 造成市场的不稳定 , 加剧了证券

相当严重的程度 了。很难想像 , 在如此高的交 易频 率之中 , 有多少交易决策是根据对 上市公司内在价

值的判断做出的。 在根据表 1 数据作 出的图 1中, 国内证券市场

跟庄的心理 , 人为制造滞后甚至虚假的信息 , 这必然 增加市场交易的强度 , 同时加剧正反馈作用的强度。

在股价的连续拉升 和下挫过程 中, 机构投资者往往

要的主体 , 但政府却是最特殊的一个主体 , 它是宏观

国证券市场诸多的非理性行为。市场流动性过强 , 系统风险过高 , 这是中国证券市场噪声交易过度 的

维普资讯

第l 9卷第 3 期

20 0 6年 6月

西 安 财 经 学 院 学 报

J un l f ia n tu eo Fn n e dFx ( l s o ra X ’n Isi t f ia c a _ )  ̄ i o t n .n c t

我国证券市场噪声交易问题分析

易者的噪声交易行为将会是一个长期的过程 , 噪声交易者信念引致的风险也将在长期 内无法恢复, 有时

甚 至会 加 强 , 对损 失 的恐惧 会 限制最 初 的套 利头 寸 。G o20 ) u (0 3 运用 演 化 经 济学 的观点 、 方法研 究 了存

在噪声交易者条件下 , 单边报价市场 的资产价格收敛情况。G o u 认为 , 市场通过评价所有交易者错误预 测 的分布进行 自然选择 , 使报价 良好 的交易者获利 , 报价糟糕 的交易者遭 受损失 , 这一过程促使准确信 息在资产价格 中的权重增加 , 噪声的权重不断减少。C ce 19 ) 为, oh (98 认 对基本价值 的预期 由三个基本 信息来源组成 : 基本价值信息来源、 历史价格和噪声。D og 19 ) e n 等(90 建立一个简单 资产市场 的跨期 L 迭代模型 , 并将噪声交易者的行为引人该模型, 该模型对资产市场的过度波动、 股票 回报的平均归属、 封

一

8 — 4

维普资讯

长期共存 , 主要与噪声交易者的定价错觉、 噪声交易者的初始权重等初始条件有关。本文第二部分首先 回顾了 D S 模型, SW 并在 D S 模 型的基础上提出了“ SW 老鼠仓” 型。第三部分总结全文 , 模 并提 出了针 对 “ 鼠仓 ” 老 的一 些 政策措 施 。

期资产价格等于净现值 , U s 则 和 完全替代并在各期 以一个价 格出售。保守投资者记为 i , 噪声交易者 记为 n 。保守投资者的规模为 l , 一 噪声交易者的规模为 。在 t , 期 噪声交易者对风 险资产有一个定

价错觉 P, 服从均值为 P 、 。。 P ’方差为 叮 的正态分布 :

得 超额 回报 , 以及 噪声 交易 行 为是否 可 持续 。本 文从 D S 模 型 ( eLn , t 1,9 0 出发 , 面分 析 SW D g e a.19 ) o 全

关于现代金融学中的噪音交易理论探析

黄丽媛 贵州省贵阳市花溪区花溪大学城贵州财经大学摘要:噪音交易是现代金融理论的一部分,很多学者都开展了关于噪声交易的研究。

一般来讲,研究噪声交易时有不同的切入点。

本文的切入点是信息,笔者通过分析信息来明确投资者的认知,进而探讨噪声交易。

关键词:金融学;噪音交易;理论研究中图分类号:F830 文献识别码:A 文章编号:1001-828X(2016)003-000306-01一、噪音交易与理性套利的博弈在金融领域,噪声交易的本质是研究市场是如何运作以及市场的具体行为,噪声交易的研究对象是金融市场中的那些不是很理想的参与者,他们也被称为噪音交易者,噪声交易的主要研究内容就是金融市场中的那些非理性因素。

总的说来,在金融市场中不是所有的参与者都是理性的,大部分的参与者都是非理性的,因此研究噪声交易理论具有十分重要的现实意义。

早在二十世纪五六十年代就有学者开展了对噪声交易的研究,弗里德曼和法玛认为噪声交易是非理性投资者的产物,非理性投资不容易获取利润,所以随着时间的推移,非理性投资者会逐渐被金融市场淘汰,那么噪声交易也会逐渐消失,理性套利者会逐步占有金融市场。

但是,金融市场的实际情况和上述预测不太一样,原因主要有两个:第一,如果发展到最后所有的非理性投资者都撤出了金融市场,那么剩下的就是全部是理性投资者,此时市场中已经不存在套利的可能,理性投资者也会逐渐撤出金融市场,在这种情况下金融市场无法处于一种无套利的状态。

第二,按照上面的理论,在适者生存的金融市场竞争环境中,理性投资者处于优势地位,而非理性投资者处于劣势地位,非理性投资者会逐渐被理性投资者淘汰。

此时,引出的一个问题就是最原始的非理性投资者从何而来。

假定最原始的非理性投资者不是金融市场的自身产物,而是外来者,那么这些外来者应该十分清楚自己最终还会撤出金融市场,没有人喜欢做无用功,所以如果真会退出金融市场,他们也就不会在最开始时选择进入金融市场。

综上所述,在真实的金融市场中总是会存在非理性的投资者。

噪声交易对我国证券市场影响论文

浅析噪声交易对我国证券市场的影响【摘要】在标准金融理论中,噪声交易不会对证券价格产生影响,但是近年来我国证券市场中的各种异象和投资者的非理性表现均证实非理性交易者行为可对证券市场产生影响,因此以投资者有限理性为前提的噪声交易理论被引入到对我国金融市场的研究中来。

本文首先介绍了噪声交易的涵义,其次阐述了噪声交易会对我国证券市场造成的影响,并提出相关对策建议及展望。

【关键词】噪声交易;证券市场;影响引言噪声是与信息相对应的概念。

信息是证券市场存在的生命线,因为理论上说,除了必要的流动性交易需求以外,所有交易都应该基于信息。

但在证券市场上,有时投资者交易的基础却是扭曲了的信息,或者虚假的信息,这就是噪声,而噪声交易理论是相对于有效市场理论出现的。

有效市场理论认为,如果与基础资产相关的所有信息能够完全充分地反映在价格上,那么该价格基本接近于金融资产的内在价值。

然而在一个真实的金融市场中,信息是异常复杂的,信息的获得也是要花费成本的,不同的交易者由于自身情况的限制,收集、分析信息的能力存在差异,因此,交易者在市场所占有的信息是不完全的,与金融资产的价值存在一定的偏差,这一偏差导致了噪声交易的产生,那么噪声交易对我国的证券市场有什么样的影响呢?一、噪声交易使股票交易成为可能并对市场效率产生影响噪声交易的存在使股票市场得以顺利运行。

这一点可以从反面予以证明。

假定存在一个没有噪声交易而只有理性交易的市场,同时假定参与交易的每一个交易者都拥有同样的信息,且都理性地参与交易。

从旁观者角度来看,他们不可能进行交易。

假如信息有利于卖方,由于己经假定买卖双方信息相同且都是理性交易者,那么就不可能有买方。

假如情况刚好相反,信息有利于买方,那就只有买方而没有卖方。

显然,一个正常运行的股票市场上,除了有理性交易者以外,还必须有噪声交易者的存在。

同时,噪声和噪声交易的存在对股票市场效率也产生很大影响。

一方面,如上所述,股票市场的运行离不开噪声交易,当交易增加时,股票市场上的流动性也会随之增强。

噪声交易理论

读书报告论文:Noise trade, The Journal of Finance, Vol.41, No.3, Fischer Black主要内容:是关于噪声交易理论以及噪声在经济上,金融上和通货膨胀上的影响。

噪声即市场中虚假或误判的信息。

它被视为“信息”的反面,噪声交易者错误地认为他们拥有对风险资产未来价格的特殊信息。

他们对这种特殊信息的信心可能是来自技术分析方法,经纪商,或者其他咨询机构的虚假信号,而他们的非理性之处正在于他们认为这些信号中包含了有价值的信息,并以此作为投资决策的依据。

他们的过分自信从而忽视了交易过程中的重要点最终导致了交易的失败。

损失厌恶,期望理论发现人们在面对收益和损失的时候,表现出了不对称性,当涉及收益的时候,表现出风险厌恶,当涉及损失的时候,表现出风险偏好,损失厌恶表现出人的偏好是不一致的,这也往往是导致交易损失的原因。

市场中与噪声交易者相对的是知情交易者。

他们在掌握了所投资对象信息的情况下进行投资,但是为了使利益最大化,他们也会想方设法隐藏自己的交易行为。

特别是具有大量资金的交易者,一定会设法避免在自己完全进入或退出前就开始影响到市场的趋势。

这一行为造成的结果恰恰更接近噪声交易——大量交易发生了,却没有影响到市场的趋势。

噪声交易与知情交易存在相互作用、相互依存和相互制约的关系;噪声交易者与知情交易者之间达成交易的概率显著大于噪声交易者之间或知情交易者之间成交的概率;价格是重要的信息来源;知情交易者在开盘时的信息优势最明显;知情交易是引起股价变动的重要原因,而噪声交易则是引起成交量放大的主要因素。

故噪声交易者的风险就是被套利者(知情交易者)利用的错误定价在短期恶化的风险。

而市场交易产生噪声是由于噪声存在于市场任何一处,交易者并不知道自己因噪声而交易,而是一直认为自己因知内部信息而交易。

噪声也是导致交易者偏离预期效用的主要原因。

当市场在酝酿反弹的时候,总有一部分人由于各种可能的原因先知先觉,抢先行动起来。

金融市场中的噪音交易者

金融市场中的噪音交易者J. Bradford De LongHarvard University and NBERAndrei ShleiferUniversity of Chicago and NBERLawrence H. SummersHarvard University and NBERRobert J. WaldmannEuropean University Institute初稿: 1986.12本稿: 1989.12摘要我们提出了一个简单的资产市场的世代交叠模型,在这个模型中,带有错误随机信念的非理性的噪音交易者们会影响价格,并且赚取较高的预期收益,噪音交易者信念的不确定性给资产的价格带来了一种风险,这种风险阻碍了理性套利者的积极性,结果是,即使不存在基本的风险,价格也明显的偏离基本价值。

此外,由于噪音交易者自己创造的不成比例的风险,使得噪音交易者比理性投资者获取了更高的预期收益。

该模型揭示了一些金融异常现象,包括资产价格的过度波动,股票收益率的均值回归,封闭式共同基金折价之谜,Mehra-Prescott股权溢价之谜。

“如果读者插言道,若一个有技术的投资者能够按他设计的最佳真正长期预期购买投资产品,他一定能够得到巨大的利润。

因此,无论这样的思维严谨的投资者是否占据主导地位,他们确实对投资市场产生了重大影响。

但是我们还必须补充一点,在现代投资市场上,有几个因素危及这些个人的优势,投资建立在真正的长期预期的基础上是困难的,几乎是不可行的,市场中每个人都在猜测别人的行为,每个人都想比别人猜测的更好,他试着在长期预期的基础上的投资风险比更好的猜测别人的风险还大。

有大量证据表明,很多投资者不按照经济学家的意见,购买和持有投资组合。

个人投资者通常不进行多样化投资(购买投资组合,分散风险),而是持有一只或者几只股票(Lewellen, Lease, and Schlarbaum 1974)。

他们往往通过自己的研究挑选股票,或采取Joe Granville或华尔街周刊的投资意见,当投资者进行多样化投资的时候,他们把钱交给需要支付很高佣金的选股共同基金,然而,他们的收益率却低于市场收益率(Jensen 1968).。

异质预期、噪声交易与价格波动

一

、

引 言

他们 的决策行为 。 S ie(0 4 表达 了对证券 市场 “ 理性繁荣 ” 的深切 忧 hl r20 ) l 非 虑 ,他认 为 ,导致 美国殷市持续 繁荣的不是 企业 利润 ,而是 弥 漫于整个社会 的乐 观情绪 ,它是人 类心理 的某种映射 ,这 种刺 激股市 繁荣 的人 类心理逐 渐演化 成一种 “ 时代 风 尚” ,最终 可 以进发出一种强大的力量将 经济驱赶进万丈深渊。

D n , hee,u es Wa m n (9 0 ) 于Smul n e o g S lirS mm r L f 和 l an 19 a基 d a e o s

基于理性人假设 和有 效市场假说 的传统金 融理论认 为 ,投 资者是理性的 ,他们尽 可能地收集信 息以确定金 融资产 的真 实 价值。然而实际情况并非 如此 ,金融 资产 的定价 常常表现 出非 理性 。2世 纪8 年代 ,迅速 发展起来 的行 为金融学 将心理学 的 0 0

异 质 预期 、 噪声 交 易 与 价 格 波 动

异质 预期 、噪声交 易与价格波动

方 勇

( 上海金融学 院 , 上海 2 10 ) 0 2 9 摘 要 : 自2 世纪8 年代开始迅速发展起 来的行为金融理论认为 ,作为具有丰 富心理活动的真 实的人 ,金融 市场 中的投 0 0 资者普遍存在各种认知偏 差、情绪偏差和 意志偏 差 ,从 而导致 了他们 的投 资决策偏差和金 融资产的定价偏 差 ,投 资者 的噪 声交 易能够对资产价格产 生重要 影响。本文基 于噪声 交易模 型的框 架构建 了一 个包含理性套 利者、信息挖掘 者和动量 交易 者这三类异质投 资者在 内的噪 声交 易理论分析模 型 ,在模 型 中引入 了一 系列与投 资者行 为特征 相对应的 重要 行为参数 ,然 后推 导 出由这三类异质投 资者共 同决定的风险 资产均衡价格 ,最后通过 灵敏 度分析 来综合讨论这 三类异质投 资者的一 些重 要行 为参数 对均衡 价格的影响 。结果表 明 ,理性套利 者确 实能够起到稳 定市场的作 用 ,但 是 当噪 声交 易者在 市场 中的 比例

浅析我国股票市场的异常交易现象

研 究 异 常 交 易 的 意 义

随着全 球金融 市场 , 特别 是股票 市场 的发展 , 尤其 是新兴 转型 市

场 经济 国家股票市场 的建 立和运行 , 金融市场 中出现 了大量的传统 理

论 无法解 释 的“ 金融 异常现 象” 如股 票价格 的异 常波动与股 价泡 沫 、 , 股价 对市场信息 的反应 不足与反应过度 、 格罗斯 曼 一斯蒂格 利茨悖论

规规定 的异 常交 易 ;2 投资人频繁开立 、 () 撤销账 户的行 为 ;3 事 、 () 高级管理人 员 ; 行人控股 的公 司及其 董事 、 发 监事 、 高级管

投 资人短期交易行为 ;4 ( )基金份额持有人 变更 指定赎 回银行 理人员 ;由于所 任公 司职务可 以获取 公司有关 内幕信 息的人

4权 证 : 证交易 实行价格 涨跌 幅限制 , . 权 涨跌 幅按下列公 交 易所 、 证券登记结算机 构、 证券服务机 构的有关人员等 。 在此 式计算 : 权证涨 幅价格 = 证前一 日收盘价 格+ 标 的证券 当 日 权 ( 基础上 , 还包括参与内幕信息形成过程或在 内幕信息形成 中起 涨 幅价格一 的证券前一 日收盘价 ) 15 行权 比例 ;权证跌 决定 、 标 × 2 %× 批准等主要作 用的人及其配偶 、 有共 同利益关系 的亲属 , 幅价格= 权证前 一 日收盘价格一 标 的证券前一 日收盘价一 的 以及发行人 、 ( 标 上市公 司 , 控股股东 、 实际控制人控制的其他公 司

( ) 能对证券交 易价格产生重大 影响 的信息披 露前 , 1可 大 等证券欺诈 行为的案件 审理和 民事责任 的调研 , 认真听取各界 () 2 以同一身份证 明文 件 、 营业执照或其他 有效证 明文 件 法 解 释 。 开立 的证券账户之 间, 大量或者频繁进行互 为对手方 的交易 ; 券账户之 间, 大量或者频繁进行 互为对手 方的交易 ;