期权平价公式套利策略

期权投资的套利与对冲策略

期权投资的套利与对冲策略期权是金融市场中一种重要的金融工具,它赋予持有人在未来某个时间以特定价格买入或卖出标的资产的权利。

期权投资可以为投资者提供套利和对冲的机会,以实现风险管理和利润最大化。

一、期权套利策略1. 无风险套利无风险套利是利用市场上的错价机会来进行风险无损的交易活动。

例如,假设股票A的市价为10美元,而股票A的看涨期权的市价为1.5美元。

如果买入100股股票A并同时卖出1份看涨期权,那么相当于以8.5美元的价格买入了股票A。

如果股票A的市价不发生变化,这笔交易将获利1.5美元。

2. 看涨期权和看跌期权的套利当市场上同一标的资产的看涨期权和看跌期权的价格出现明显的错位时,投资者可以通过构建相应的套利策略来获得收益。

例如,如果看涨期权的价格过高,而看跌期权的价格过低,投资者可以同时买入看跌期权和卖出看涨期权,来实现价格的均衡。

3. 扩展套利扩展套利是通过建立与期权相关的头寸来进行的套利策略。

例如,投资者可以同时买入一份看涨期权和一份看跌期权,并采取适当的头寸规模,以实现在价格波动中获利的目标。

二、期权对冲策略1. 风险对冲风险对冲是指投资者在购买期权的同时,通过建立与期权标的资产相关的头寸来降低风险。

例如,如果投资者购买了某只股票的看跌期权,可以同时建立一定数量的相应股票头寸,以抵消股票价格下跌所带来的损失。

2. 组合对冲组合对冲是指投资者通过同时持有多个相关标的资产的期权头寸来实现对冲的目的。

例如,如果投资者持有A股票和B股票的看涨期权,可以通过调整投资组合中不同标的资产的比例,以降低风险并实现对冲效果。

3. 动态对冲动态对冲是指投资者在期权持有期间调整相关头寸以适应市场变化的对冲策略。

通过不断调整相关头寸,投资者可以降低风险并最大化利润。

动态对冲需要投资者密切关注市场走势和期权价格的波动,并做出相应的调整。

四、总结期权投资的套利和对冲策略为投资者提供了灵活性和机会,以便在市场波动中保护资本和实现利润。

从平价公式的角度看期权常见策略

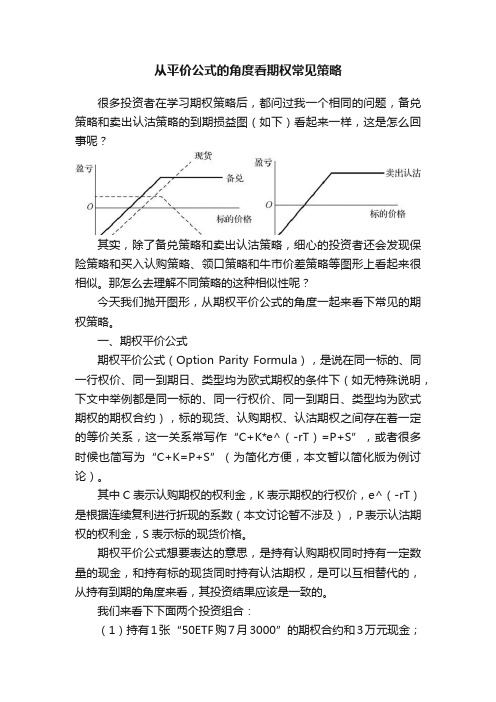

从平价公式的角度看期权常见策略很多投资者在学习期权策略后,都问过我一个相同的问题,备兑策略和卖出认沽策略的到期损益图(如下)看起来一样,这是怎么回事呢?其实,除了备兑策略和卖出认沽策略,细心的投资者还会发现保险策略和买入认购策略、领口策略和牛市价差策略等图形上看起来很相似。

那怎么去理解不同策略的这种相似性呢?今天我们抛开图形,从期权平价公式的角度一起来看下常见的期权策略。

一、期权平价公式期权平价公式(Option Parity Formula),是说在同一标的、同一行权价、同一到期日、类型均为欧式期权的条件下(如无特殊说明,下文中举例都是同一标的、同一行权价、同一到期日、类型均为欧式期权的期权合约),标的现货、认购期权、认沽期权之间存在着一定的等价关系,这一关系常写作“C+K*e^(-rT)=P+S”,或者很多时候也简写为“C+K=P+S”(为简化方便,本文暂以简化版为例讨论)。

其中C表示认购期权的权利金,K表示期权的行权价,e^(-rT)是根据连续复利进行折现的系数(本文讨论暂不涉及),P表示认沽期权的权利金,S表示标的现货价格。

期权平价公式想要表达的意思,是持有认购期权同时持有一定数量的现金,和持有标的现货同时持有认沽期权,是可以互相替代的,从持有到期的角度来看,其投资结果应该是一致的。

我们来看下下面两个投资组合:(1)持有1张“50ETF购7月3000”的期权合约和3万元现金;(2)持有1张“50ETF沽7月3000”的期权合约和10000份50ETF。

假设现在到了7月期权合约到期日,根据50ETF到期价格的不同,我们分情况来讨论:(1)到期50ETF价格高于3元,则组合1中认购合约是实值合约,此时会选择行权,交付3万元现金,然后收到10000份50ETF;组合2中认沽合约是虚值合约,到期失效即可,此时剩余10000份50ETF。

比较组合1、2,都是10000份50ETF,结果是一样的。

(2)到期50ETF价格低于3元,则组合1中认购期权是虚值合约,到期失效即可,此时剩余3万元现金;组合2中认沽合约是实值合约,此时会选择行权,交付10000份50ETF,然后收到3万元现金。

期权平价公式

期权平价公式:

C+ Ke^(-rT)=P+S

认购期权价格C与行权价K的现值之和等于认沽期权的价格P加上标的证券现价S

Ke^(-rT):K乘以e的-rT次方,也就是K的现值。

e 的-rT次方是连续复利的折现系数。

也可用exp(-rT)表示贴现因子。

根据无套利原则推导:

构造两个投资组合。

1.看涨期权C,行权价K,距离到期时间T。

现金账户Ke^(-rT),利率r,期权到期时恰好变成行权价K。

2.看跌期权P,行权价K,距离到期时间T。

标的物股票,现价S。

看到期时这两个投资组合的情况。

1.股价St大于K:投资组合1,行使看涨期权C,花掉现金账户K,买入标的物股票,股价为St。

投资组合2,放弃行使看跌期权,持有股票,股价为St。

2.股价St小于K:投资组合1,放弃行使看涨期权,持有现金K。

投资组合2,行使看跌期权,卖出标的物股票,得到现金K

3.股价等于K:两个期权都不行权,投资组合1现金K,

买

卖出买入

S K C P 买

出

买入

S K C

P 行权价K 低于现

行权价K 高于现投资组合2股票价格等于K 。

从上面的讨论我们可以看到,无论股价如何变化,到期时两个投资组合的价值一定相等,所以他们的现值也一定相等。

根据无套利原则,两个价值相等的投资组合价格一定相等。

所以我们可以得到C+Ke^(-rT)=P+S 。

换一种思路理解:C- P = S- Ke^(-rT)

认购期权价格C 与认沽期权的价格P 的差等于证券现价与行权价K 现值的差。

收藏!史上最全期权套利策略

收藏!史上最全期权套利策略一、期权概述期权(option),又叫选择权,是一份合约,给与期权买家在特定日期或之前以特定价格买入或卖出标的资产的权利(而非义务)。

期权与股票和债券一样,也是一种证券。

同时它也是一种具有约束力的合约,具有严格限定的条款和特性。

期权和期货作为衍生工具,都有风险管理、资产配置和价格发现等功能。

但是相比期货等其他衍生工具,期权在风险管理、风险度量等方面又有其独特的功能和作用。

二、正确理解期权期权并不像很多人所说的那样能够做到“期权在手,投资不愁。

期权在手,天下我有”。

很多由于对于对期权不理解或者不正当使用,导致了很大的风险,甚至导致公司倒闭的风险,因此正确地理解使用期权十分重要。

许多人初次接触期权,都会接触到“买方风险有限而收益无限,卖方收益有限而风险无限”的字眼。

实际上,无论是风险还是盈利,无论是有限还是无限,都要分清理论和实际的区别。

首先,风险为盈亏与概率的乘积。

卖方亏损理论上是无限的,但是如果概率很小,则风险就不大了;买方盈利是无限的,却没有实际胜算的把握,风险也不小,甚至可能亏损100%。

而实际如何,就看投资者对行情的分析能力了。

其次,标的价格不可能跌至零,也不可能无限上涨,由此,“无限”的盈亏即使在实际上并不存在。

但从资金管理的角度来讲,一旦价格发生较大的不利变化或者波动率大幅升高,对于卖方来说,此时的损失已相当于“无限”了。

因此,在进行期权投资之前,投资者一定要全面客观地认识期权交易的风险。

其实,期权就相当于保险,买期权所付的权利金相当于保险费,行情如果没有意外,你的最大损失是保险金;而发生意外的时候,就可以运用持有的期权而得到保护。

卖期权就相当于卖保险,很多时候可以把卖期权得到的权利金收到兜儿里,如果行情出现大的以外,就要支付期权买方很大的费用。

三、期权该如何运用虽然很多由于对于对期权不理解或者不正当使用,导致了很大的风险,但是期权在风险管理、风险度量等方面又有其独特的功能和作用。

期权简单套利策略(卖高买低隐含波动率套利)

期权简单套利策略(卖高买低隐含波动率套利)在期权交易中,投资者对标的证券在没有方向性判断时,也可通过简单套利策略,获取收益。

简单套利策略,是指卖出价格被高估的期权,同时买入相同数量、同月到期、不同行权价的同类期权进行风险对冲,由此进行套利操作。

如何判断某一期权的价格被高估呢?一般来说,期权价格的高低由标的证券价格以及波动率vega、无风险收益率rho、到期时间Theta、行权价格等因素决定。

因此,当上述因素已确定的情况下,可通过隐含波动率来判断期权价格是否被高估。

提醒投资者,在使用简单套利策略时要注意:正确判断、选择被高估的期权;进行对冲操作,规避市场的波动风险;根据市场及标的证券价格变化、期权波动率变化等,选择合适的平仓时机;要了解这一策略的风险。

案例:2014年2月12日,上汽集团股价在13.5元/股,某投资机构发现6月到期上汽集团的认购期权的隐含波动率相差很大:6月到期、行权价为12元/股的认购期权隐含波动率为89.93%,权利金为3.551元/股;6月到期、行权价为15元/股的认购期权的隐含波动率为40.81%,权利金为0.798元/股。

该投资机构认为行权价为12元/股的认购期权隐含波动率较大,因此选择卖出“被高估”的行权价为12元/股的认购期权。

同时,买入相同数量、15元/股行权价的认购期权,用来对冲“卖出认购期权”的风险。

2014年3月5日,上汽集团股价为12.86元/股,该投资机构进行了平仓,支付2.05元/股的权利金买入12元/股行权价的认购期权,同时以0.798元/股卖出行权价为15元/股的认购期权。

每股获利1.501元,即3.551卖出价-2.05平仓价+0.798买入价-0.798平仓价=1.501元。

在此操作中,该机构通过比较股票期权的历史隐含波动率,以及同月到期、标的证券相同、行权价不同的同类期权的隐含波动率,发现了一个“价格被高估”的期权,并卖出了这个被高估的期权,同时,又买入了另外一个认购期权对冲了卖出期权的风险。

期货交易中的期权套利策略

期货交易中的期权套利策略期货交易作为金融市场中的一种重要投资方式,以其高杠杆、高回报的特点吸引着众多投资者的目光。

而在期货交易中,期权套利策略作为一种常见的投资策略,通过利用期权合约之间的差价以及看涨或看跌的权利,来获得低风险收益。

本文将重点探讨期货交易中的期权套利策略及其应用。

一、期货交易中的期权套利策略概述期权套利策略是指通过购买或卖出期权合约,同时进行相反方向的期货合约交易,以实现利益最大化的投资策略。

主要包括多头套利策略和空头套利策略两种类型。

1. 多头套利策略多头套利策略是指投资者同时购买看涨期权和卖出看跌期权,以获得潜在上涨行情的收益。

当市场价格上涨时,看涨期权价值上升,而看跌期权价值下降,投资者通过该套利策略可以获利。

这种策略适用于投资者对市场行情趋势持乐观态度的情况。

2. 空头套利策略空头套利策略是指投资者同时购买看跌期权和卖出看涨期权,以获得潜在下跌行情的收益。

当市场价格下跌时,看跌期权价值上升,而看涨期权价值下降,投资者通过该套利策略可以获利。

这种策略适用于投资者对市场行情趋势持悲观态度的情况。

二、期货交易中的期权套利策略应用1. 跨式套利策略跨式套利策略是指投资者同时购买两个不同行权价的看涨期权和看跌期权,通过合理的行权价差异来获得投资收益。

当市场价格波动较大时,这种策略可以有效降低投资风险,获得高收益。

2. 垂直套利策略垂直套利策略是指投资者通过购买同一标的物但不同到期日的看涨期权和看跌期权,以获得时间价值差异带来的收益。

当市场价格波动较小且时间价值差异较大时,这种策略可以在波动率低的环境下获得稳定收益。

3. 时间价值套利策略时间价值套利策略是指投资者通过购买一个期权合约,同时卖出两个到期日相同但行权价不同的期权合约,以获得时间价值差异带来的收益。

当市场价格波动较小且时间价值差异较大时,这种策略可以在平稳市场中获得收益。

4. 跨市场套利策略跨市场套利策略是指投资者通过同时在不同市场买卖期权合约,利用市场价格差异来进行套利。

期权平价公式范文

期权平价公式范文

期权是金融衍生品市场上的一种合约,给予期权持有人在未来特定时间内以事先约定的价格买入或卖出标的资产的权利。

购买期权的投资者可以选择是否行使该权利,而出售期权的投资者则必须根据合约的条款执行买卖行为。

平价关系是指具有相同到期日的看涨期权和看跌期权,在特定条件下具有相同的合理价格。

期权平价公式则是用于计算这种平价关系的数学公式。

1.计算看涨期权的平价公式:

C + Ke^{-rt} = P + S

其中C表示看涨期权的价格,K表示行权价格,e表示自然对数的底数,r表示无风险利率,t表示到期日的时间间隔,P表示看跌期权的价格,S表示标的资产的现货价格。

这个公式表明,看涨期权的价格加上购买期权的成本,等于看跌期权的价格加上标的资产的现货价格。

2.计算看跌期权的平价公式:

C + S = P + Ke^{-rt}

其中C表示看涨期权的价格,S表示标的资产的现货价格,P表示看跌期权的价格,K表示行权价格,e表示自然对数的底数,r表示无风险利率,t表示到期日的时间间隔。

这个公式表示,看涨期权的价格加上标的资产的现货价格,等于看跌期权的价格加上购买期权的成本。

3.计算标的资产价格的平价公式:

C - P = S - Ke^{-rt}

其中C表示看涨期权的价格,P表示看跌期权的价格,S表示标的资产的现货价格,K表示行权价格,e表示自然对数的底数,r表示无风险利率,t表示到期日的时间间隔。

这个公式表示,看涨期权的价格减去看跌期权的价格,等于标的资产的现货价格减去购买期权的成本。

期权交易中的无风险套利方法

什么是函数凸性?

期权合约的价格是有规律的,其中一条是:C1-C2>C2-C3>C3-C4>C4-C5

函数凸性怎么样带来的套利机会?

C1-C2>C2-C3

C1+C3>2*C2

当某个期权合约的价格的2倍高于了它上下两档期权合约价格的和, 就出现了函数凸性套利机会。

正常情况下的看涨蝶式策略损益图

有套利机会的看涨蝶式损益图

• 如果不考虑交易成本,标的价格、行权价和存续期相同的看涨期 权和看跌期权合约价格之间存在着一个换算关系,这种关系被称 为平价公式。

• 平价公式的数学表达为:

• 公式中的S代表标的价格,K是期权合约的行权价,C是看涨期权 合约的价格,P是看跌期权合约的价格。

平价套利的实际应用

C-P = S-K

平价套利的实际应用

期权交易中的无风险套利方法

一周市场状况

Байду номын сангаас

期权交易的三种类型

• 方向性交易:以标的价格走势为判断内容 • 波动率交易:以波动率涨跌为判断内容 • 套利交易:以定价是否合理为判断内容

套利交易的方法都有哪些?

• 无风险套利

➢平价公式套利 ➢函数凸性套利 ➢组合策略套利

• 统计套利

平价套利的基本原理

期权行权价K 4.5000 4.6000 4.7000 4.8000 4.9000 5.0000 5.2500 5.5000 5.7500

不能忽略的冲击成本

交易成本与交易限制

• 手续费和冲击成本共同构成了套利交易的交易成本,在盈利没有 超过交易成本的时候,价格依然是在无套利区间内。

• 有些理论上存在的套利机会,实际上却会因为交易限制完成不了。 比如说,因为现货一端很难做空,所以做不了反向套利。

商品期权无风险套利全梳理

商品期权无风险套利全梳理商品期权市场并非完全有效市场,因此仍存在较多的套利机会,通过进行统计,确实存在不少的套利机会。

1.1.1. 平价套利对于平价套利,欧式期权存在平价公式,根据此公式可以在市场上进行套利。

商品期权是美式期权,理论上不存在平价公式,而是一个价格区间,在期权市场价格出现在区间之外时可以进行套利,在价格回到区间之内是进行平仓获利了结。

但是,根据市场的实际运行情况,豆粕和白糖期权的持仓量数万手,提前行权的期权非常少,基本可以忽略不计,因此在商品期权上的套利基本上与欧式期权相同。

即期权满足以下平价关系,C + X = P + S其中,正向套利是指在等式左边大于右边,即在套利过程中买入标的资产(S);而反向套利是指在等式左边小于右边,即在套利过程中卖出标的资产(S)。

由于商品期权的标的资产商品期货可通过卖出标的资产做空,因此,在商品期权中正向反向的套利机会均可低成本实现。

我们统计了豆粕、白糖期权上市以来,开盘价与收盘价的平价套利出现的次数及收益率分布。

从整体来看,豆粕、白糖期权正向反向平价套利机会均有出现,且频率不低。

从整体收益分布来看,主要收益率在10%以内,但也不乏超过20%的超高收益率。

图1:平价套利收益率分布情况图资料来源:WIND我们通过一个例子来说明如何进行平价套利。

例3.1:在2017年4月19日,SR709C6700的开盘价为250.5元/吨,SR709P6700的开盘价为130.0元/吨,SR709开盘价为6790元/吨。

此时,平价公式左边C+X=6950.5元/吨,公式右边P+S=6920元吨,左边明显大于右边,因此可进行正向套利,即以开盘价买入一手标的期货,以开盘价买入SR709P6700,同时以开盘价卖出SR709C6700。

(假设:白糖期权手续费为3元/手,保证金比例为7%。

)正向套利持仓状况:SR709C6700 1手空头SR709P6700 1手多头SR709 1手多头该策略持有到期,到期收益为299元,到期期限为97天,保证金以及初始投入一共13311元,则到期年化收益率为8.45%。

套利的计算公式范文

套利的计算公式范文

套利是指利用市场上的价格差异进行交易以获得利润的一种投资策略,常见于金融市场。

套利计算公式根据不同的套利方式和市场情况而异,下

面是几种常见的套利计算公式范文。

1.期权套利计算公式

期权套利是指以期权合约为工具,在不同市场上同时进行买入和卖出

操作,通过利用期权合约的价格差异实现利润。

其计算公式如下:利润=买入期权合约价值-卖出期权合约价值-交易费用

其中,期权合约价值可根据市场报价和交易所规定的合约规格进行计算。

交易费用包括买卖双方交易的佣金或手续费等。

2.跨市场套利计算公式

跨市场套利是指利用不同市场的价格差异进行交易以获得利润。

其计

算公式如下:

利润=买入市场A的价格-卖出市场B的价格-交易费用

其中,市场A和市场B可以是同一种商品或资产在不同地点或交易所

上的价格差异。

交易费用包括买卖双方交易的佣金或手续费等。

3.期货套利计算公式

期货套利是指利用期货合约的价格差异进行交易以获得利润。

其计算

公式如下:

利润=买入期货合约的价格-卖出期货合约的价格-交易费用

其中,期货合约的价格可根据市场报价和期货交易所规定的合约规格进行计算。

交易费用包括买卖双方交易的佣金或手续费等。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

期权平价公式套利公式

Kert c S p

其中S代表股票价格,C代表看涨期权价格, P代表看跌期图1.2

期权平价公式套利

Kert S p c

买入看涨期权,同时卖出看跌期权,做空股票,并将获 得的资金投入无风险投资 如果到期股票价格>K 行使看涨期权买入股票 如果到期股票价格<K 直接买入股票 最终利润大于零,实现了套利。

谢 谢 聆 听!

图1.2

期权平价公式套利

Kert S p c

借入资金(S+p-c),卖出看涨期权并购入看跌期权和对应的股 票 如果到期股票价格>K,用股票来实现看涨期权的交割,而 获得K的收入 如果到期股票价格<K,行使看跌期权来获得K的收入,还完 借入资金的本金和利息,最终的收益是大于零的。

图1.2