存货流动负债速动比率

高级会计师考试常用公式汇总

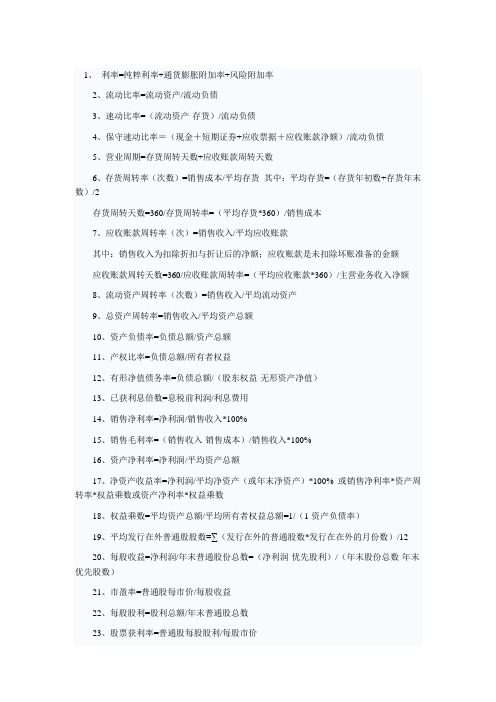

高级会计师考试常用公式汇总1、利率=纯粹利率+通货膨胀附加率+风险附加率2、流动比率=流动资产/流动负债3、速动比率=(流动资产-存货)/流动负债4、保守速动比率=(现金+短期证券+应收票据+应收账款净额)/流动负债5、营业周期=存货周转天数+应收账款周转天数6、存货周转率(次数)=销售成本/平均存货其中:平均存货=(存货年初数+存货年末数)/2存货周转天数=360/存货周转率=(平均存货*360)/销售成本7、应收账款周转率(次)=销售收入/平均应收账款其中:销售收入为扣除折扣与折让后的净额;应收账款是未扣除坏账准备的金额应收账款周转天数=360/应收账款周转率=(平均应收账款*360)/主营业务收入净额8、流动资产周转率(次数)=销售收入/平均流动资产9、总资产周转率=销售收入/平均资产总额10、资产负债率=负债总额/资产总额11、产权比率=负债总额/所有者权益12、有形净值债务率=负债总额/(股东权益-无形资产净值)13、已获利息倍数=息税前利润/利息费用14、销售净利率=净利润/销售收入*100%15、销售毛利率=(销售收入-销售成本)/销售收入*100%16、资产净利率=净利润/平均资产总额17、净资产收益率=净利润/平均净资产(或年末净资产)*100% 或销售净利率*资产周转率*权益乘数或资产净利率*权益乘数18、权益乘数=平均资产总额/平均所有者权益总额=1/(1-资产负债率)19、平均发行在外普通股股数=∑(发行在外的普通股数*发行在在外的月份数)/1220、每股收益=净利润/年末普通股份总数=(净利润-优先股利)/(年末股份总数-年末优先股数)21、市盈率=普通股每市价/每股收益22、每股股利=股利总额/年末普通股总数23、股票获利率=普通股每股股利/每股市价24、市净率=每股市价/每股净资产25、股利支付率=普通股每股股利/普通股每股净收益*100%26、股利保障倍数=股利支付率的倒数=普通股每股净收益/普通股每股股利27、留存盈利比率=(净利润-全部股利)/净利润*100%28、每股净资产=年末股东权益(扣除优先股)/年末普通股数29、现金到期债务比=经营现金净流入/本期到期的债务=经营现金净流入/(到期长期债务+应付票据)30、现金流动负债比=经营现金流量/流动负债31、现金债务总额比=经营现金流入/债务总额32、销售现金比率=经营现金流量/销售额33、每股营业现金净流量=经营现金净流量/普通股数34、全部资产现金回收率=经营现金净流量/全部资产*100%35、现金满足投资比=近5年经营活动现金净流量/近5年资本支出、存货增加、现金股利之和36、现金股利保障倍数=每股营业现金净流量/每股现金股利37、净收益营运指数=经营净收益/净收益=(净收益-非经营收益)/净收益38、现金营运指数=经营现金净收益/经营所得现金(=净收益-非经营收益+非付现费用)39、外部融资额=(资产销售百分比-负债销售百分比)*新增销售额-销售净利率x(1-股利支付率)x预测期销售额或=外部融资销售百分比*新增销售额学会计论坛40、销售增长率=新增额/基期额或=计划额/基期额-141、新增销售额=销售增长率*基期销售额42、外部融资增长比=资产销售百分比-负债销售百分比-销售净利*[(1+增长率)/增长率]*(1-股利支付率)如为负数说明有剩余资金43、可持续增长率=销售净利率*总资产周转率*收益留存率*期初权益期末总资产乘数或=销售净利率*总资产周转率*收益留存率*期末权益乘数/(1-销售净利率*总资产周转率*收益留存率*期末权益乘数)P-现值 i-利率 I-利息 S-终值。

速动比率公式

速动比率公式

速动比率是一个财务指标,用于衡量公司的流动资产与流动负债之间的比例关系,反映了公司短期偿债能力的程度。

速动比率公式如下:

速动比率 = (流动资产 - 存货) / 流动负债

其中,流动资产指的是公司可以在短期内变现的资产,包括现金、股票、应收账款等。

存货指的是公司的库存商品或原材料等,它不易在短期内变现。

流动负债是指公司在短期内需要偿还的负债,包括应付账款、短期借款等。

速动比率是一个重要的财务指标,它可以帮助投资者、债权人和管理层评估公司的短期偿债能力。

一般而言,速动比率大于1被认为是健康的,表示公司有足够的流动资产来偿还其短期债务。

如果速动比率低于1,表示公司无法立即偿还其短期债务,可能面临偿债风险。

但需要注意的是,速动比率只是一个指标,不能单独使用来评估公司的财务状况。

其他财务指标和经营情况也需要考虑,以全面评估公司的短期偿债能力和财务稳定性。

以上就是速动比率的公式和相关解释。

希望对您有所帮助。

财务报表各指标计算公式

偿债能力分析短期偿债能力分析计算公式:1.流动比率=流动资产/流动负债2.速动比率=(流动资产-存货)/流动负债3.现金比率=(现金+现金等价物)/流动负债4.现金流量比率=经营活动现金净流量/流动负债长期偿债能力分析计算公式:1.资产负债率=负债总额/资产总额×100%2.负债股权比率=负债总额/股东权益总额3.有形净值债务率=负债总额/(股东权益-无形资产净值)4.利息保障倍数=(税前利润+利息费用)/利息费用5.现金利息保障倍数=(经营活动现金净流量+现金利息支出)/现金利息支出流动比率越高,说明企业偿还流动负债能力越强,流动负债得到偿还的保障越大。

2:1更好。

速动比率越高,说明企业短期偿债能力越强。

1:1更好。

现金比率越高,偿债越有保障,但是比率过高,意味着企业拥有过多的获利能力较低的现金类资产,企业的资产未能得到有效运用。

资产负债率越高,企业偿债能力越差,反之越强。

负债股权比率越低,说明企业长期财务状况越好债权人贷款安全越有保障,企业财务风险越小。

营运能力分析计算公式:存货周转率:存货周转率=营业成本/平均存货平均存货=(期初存货余额+期末存货余额)/2存货周转天数=360/存货周转率=平均存货×360/销售成本应收账款周转率:应收账款周转率=赊销收入净额/应收账款平均余额应收账款平均余额=(期初应收款+期初应收款)/2应收账款平均收账期=360/应收账款周转率=应收账款平均余额×360/赊销收入净额流动资产周转率:流动资产周转率=销售收入/流动资产平均余额流动资产平均余额=(流动资产期初余额+流动资产期末余额)/2固定资产周转率:固定资产周转率=销售收入/固定资产平均净值固定资产平均净值=(期初固定净资产+期末固定净资产)/2总资产周转率:总资产周转率=销售收入/资产平均余额资产平均余额=(期初资产总额+期末资产总额)/2获利能力分析计算公式:销售毛利率和销售净利率:销售毛利率=销售毛利/销售收入净额×100%=(销售收入净额-销售成本)/销售收入净额×100%销售净利率=净利润/销售收入净额×100%营业利润率:营业利润率=营业利润/营业收入×100%成本费用净利率:成本费用净利率=净利润/成本费用总额×100%总资产报酬率:总资产报酬率=净利润/资产平均总额×100%股东权益报酬率:股东权益报酬率=净利润/股东权益平均总额×100%股东权益平均总额=(期初股东权益+期末股东权益)/2股东权益报酬率=资产报酬率×平均权益乘数每股收益与每股现金流量:每股收益=(净利润-优先股股利)/发行在外的普通股平均数每股现金流量=(经营活动现金净流量-优先股股利)/发行在外的普通股股数加权平均发行在外的普通股股数=∑(发行在外的普通股股数×发行在外的月份数)/12每股股利=(现金股利总额-优先股股利)/发行在外的普通股股数市盈率=每股市价/每股收益发展能力分析计算公式:销售增长率:销售增长率=本年销售增长额/上年销售额×100%总资产增长率:总资产增长率=本年总资产增长额/年初资产总额×100%固定资产成新率:固定资产成新率=平均固定资产净值/平均固定资产原值×100%资本积累率:资本积累率=本年所有者权益增长额/年初所有者权益×100% 综合分析之杜邦分析计算公式:杜邦系统部分主要反映以下几种主要的财务比率关系:1.股东权益报酬率与资产报酬率及权益乘数之间的关系股东权益报酬率=股东权益报酬率×权益乘数2.资产报酬率与销售净利率及总资产周转率之间的关系(资产报酬率=销售净利率×总资产周转率)——杜邦等式3.销售净利率与净利润及销售收入之间的关系销售净利率=净利润/销售收入4.总资产周转率与销售收入及资产总额之间的关系总资产周转率=销售收入/资产平均总额。

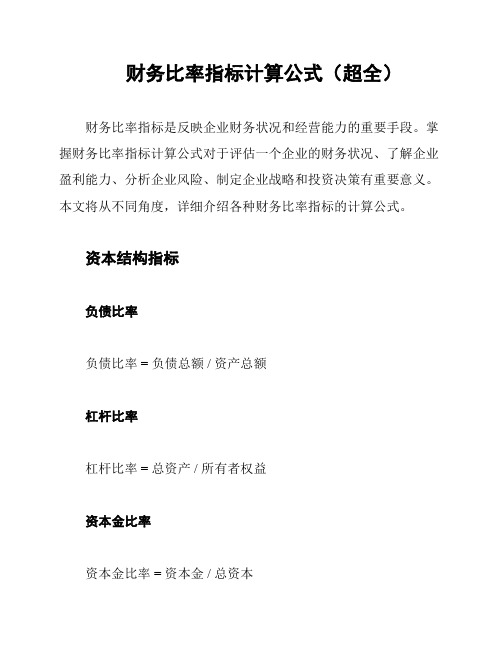

财务比率指标计算公式(超全)

财务比率指标计算公式(超全)财务比率指标是反映企业财务状况和经营能力的重要手段。

掌握财务比率指标计算公式对于评估一个企业的财务状况、了解企业盈利能力、分析企业风险、制定企业战略和投资决策有重要意义。

本文将从不同角度,详细介绍各种财务比率指标的计算公式。

资本结构指标负债比率负债比率 = 负债总额 / 资产总额杠杆比率杠杆比率 = 总资产 / 所有者权益资本金比率资本金比率 = 资本金 / 总资本偿债能力指标流动比率流动比率 = 流动资产 / 流动负债速动比率速动比率 = (流动资产 - 存货)/ 流动负债利息保障倍数利息保障倍数 = (利润总额+利息费用)/ 利息费用现金流量比率现金流量比率 = 经营活动产生的现金流量净额 / 流动负债运营能力指标应收账款周转率应收账款周转率 = 营业收入 / 应收账款存货周转率存货周转率 = 成本销售 / 存货净额总资产周转率总资产周转率 = 营业收入 / 总资产固定资产周转率固定资产周转率 = 营业收入 / 固定资产原值应付账款周转率应付账款周转率 = 营业成本 / 应付账款总资产净利润率总资产净利润率 = 净利润 / 总资产营业利润率营业利润率 = 营业利润 / 营业收入盈利能力指标毛利率毛利率 = (销售收入 - 成本)/ 销售收入营业利润率营业利润率 = 营业利润 / 营业收入净利润率净利润率 = 净利润 / 销售收入现金流量指标经营活动产生的现金流量净额 / 销售收入投资活动产生的现金流量净额 / 销售收入筹资活动产生的现金流量净额 / 销售收入以上是常用的财务比率指标计算公式,您在使用时也要结合企业具体情况进行分析,避免盲目使用。

会计计算公式

1、利率=纯粹利率+通货膨胀附加率+风险附加率2、流动比率=流动资产/流动负债3、速动比率=(流动资产-存货)/流动负债4、保守速动比率=(现金+短期证券+应收票据+应收账款净额)/流动负债5、营业周期=存货周转天数+应收账款周转天数6、存货周转率(次数)=销售成本/平均存货其中:平均存货=(存货年初数+存货年末数)/2存货周转天数=360/存货周转率=(平均存货*360)/销售成本7、应收账款周转率(次)=销售收入/平均应收账款其中:销售收入为扣除折扣与折让后的净额;应收账款是未扣除坏账准备的金额应收账款周转天数=360/应收账款周转率=(平均应收账款*360)/主营业务收入净额8、流动资产周转率(次数)=销售收入/平均流动资产9、总资产周转率=销售收入/平均资产总额10、资产负债率=负债总额/资产总额11、产权比率=负债总额/所有者权益12、有形净值债务率=负债总额/(股东权益-无形资产净值)13、已获利息倍数=息税前利润/利息费用14、销售净利率=净利润/销售收入*100%15、销售毛利率=(销售收入-销售成本)/销售收入*100%16、资产净利率=净利润/平均资产总额17、净资产收益率=净利润/平均净资产(或年末净资产)*100% 或销售净利率*资产周转率*权益乘数或资产净利率*权益乘数18、权益乘数=平均资产总额/平均所有者权益总额=1/(1-资产负债率)19、平均发行在外普通股股数=∑(发行在外的普通股数*发行在在外的月份数)/1220、每股收益=净利润/年末普通股份总数=(净利润-优先股利)/(年末股份总数-年末优先股数)21、市盈率=普通股每市价/每股收益22、每股股利=股利总额/年末普通股总数23、股票获利率=普通股每股股利/每股市价24、市净率=每股市价/每股净资产25、股利支付率=普通股每股股利/普通股每股净收益*100%26、股利保障倍数=股利支付率的倒数=普通股每股净收益/普通股每股股利27、留存盈利比率=(净利润-全部股利)/净利润*100%28、每股净资产=年末股东权益(扣除优先股)/年末普通股数29、现金到期债务比=经营现金净流入/本期到期的债务=经营现金净流入/(到期长期债务+应付票据)30、现金流动负债比=经营现金流量/流动负债31、现金债务总额比=经营现金流入/债务总额32、销售现金比率=经营现金流量/销售额33、每股营业现金净流量=经营现金净流量/普通股数34、全部资产现金回收率=经营现金净流量/全部资产*100%35、现金满足投资比=近5年经营活动现金净流量/近5年资本支出、存货增加、现金股利之和36、现金股利保障倍数=每股营业现金净流量/每股现金股利37、净收益营运指数=经营净收益/净收益=(净收益-非经营收益)/净收益38、现金营运指数=经营现金净收益/经营所得现金(=净收益-非经营收益+非付现费用)39、外部融资额=(资产销售百分比-负债销售百分比)*新增销售额-销售净利率x(1-股利支付率)x预测期销售额或=外部融资销售百分比*新增销售额40、销售增长率=新增额/基期额或=计划额/基期额-141、新增销售额=销售增长率*基期销售额42、外部融资增长比=资产销售百分比-负债销售百分比-销售净利*[(1+增长率)/增长率]*(1-股利支付率)如为负数说明有剩余资金43、可持续增长率=销售净利率*总资产周转率*收益留存率*期初权益期末总资产乘数或=销售净利率*总资产周转率*收益留存率*期末权益乘数/(1-销售净利率*总资产周转率*收益留存率*期末权益乘数)P-现值i-利率I-利息S-终值n。

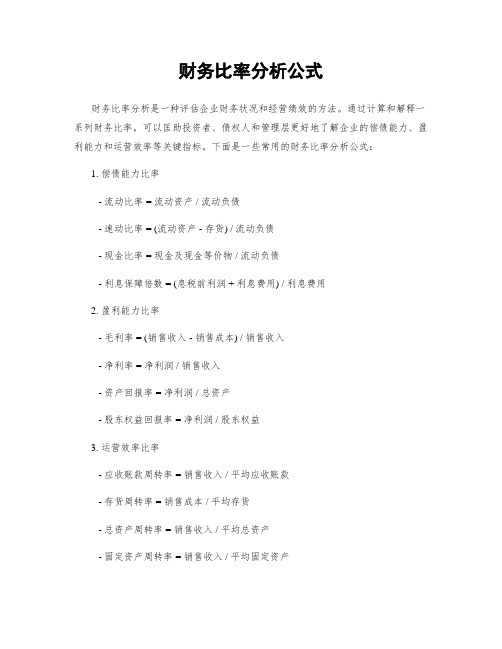

财务比率分析公式

财务比率分析公式财务比率分析是一种评估企业财务状况和经营绩效的方法。

通过计算和解释一系列财务比率,可以匡助投资者、债权人和管理层更好地了解企业的偿债能力、盈利能力和运营效率等关键指标。

下面是一些常用的财务比率分析公式:1. 偿债能力比率- 流动比率 = 流动资产 / 流动负债- 速动比率 = (流动资产 - 存货) / 流动负债- 现金比率 = 现金及现金等价物 / 流动负债- 利息保障倍数 = (息税前利润 + 利息费用) / 利息费用2. 盈利能力比率- 毛利率 = (销售收入 - 销售成本) / 销售收入- 净利率 = 净利润 / 销售收入- 资产回报率 = 净利润 / 总资产- 股东权益回报率 = 净利润 / 股东权益3. 运营效率比率- 应收账款周转率 = 销售收入 / 平均应收账款- 存货周转率 = 销售成本 / 平均存货- 总资产周转率 = 销售收入 / 平均总资产- 固定资产周转率 = 销售收入 / 平均固定资产4. 成长能力比率- 销售增长率 = (本期销售收入 - 上期销售收入) / 上期销售收入- 净利润增长率 = (本期净利润 - 上期净利润) / 上期净利润- 资产增长率 = (本期总资产 - 上期总资产) / 上期总资产- 股东权益增长率 = (本期股东权益 - 上期股东权益) / 上期股东权益以上仅为一些常用的财务比率分析公式,具体使用哪些公式取决于企业的具体情况和分析目的。

在进行财务比率分析时,还需要注意以下几点:1. 数据来源:确保所使用的财务数据准确可靠,通常从企业的财务报表中获取。

2. 行业比较:将企业的财务比率与同行业的其他企业进行比较,以便了解企业在行业中的相对位置和竞争力。

3. 趋势分析:对照不同时间段内的财务比率,观察其变化趋势,判断企业的发展方向和潜在风险。

4. 综合分析:财务比率分析只是评估企业财务状况的一种方法,需要结合其他因素和信息进行综合分析,以得出更准确的结论。

cpa财务成本管理计算公式总结

或=销售净利率×资产周转率×权益乘数

16、权益乘数=资产总额÷所有者权益总额=1÷(1-资产负债率)=1+产权比率

17、平均发行在外普通股股数=∑(发行在外的普通股数×发行在外的月份数)÷12

18、每股收益=净利润÷年末普通股份总数=(净利润-优先股利)÷(年末股份总数-年末优先股数)

7、总资产周转率=销售收入÷平均资产总额

8、资产负债率=(负债总额÷资产总额)×100% (也称举债经营比率)

9、产权比率=(负债总额÷股东权益)×100% (也称债务股权比率)

10、有形净值债务率=[负债总额÷(股东权益-无形资产净值)] ×100%

11、已获利息倍数=息税前利润÷利息费用

31、销售增长率=新增额÷基期额或=(计划额÷基期额)-1

32、新增销售额=销售增长率×基期销售额

33、外部融资销售增长比=资产销售百分比-负债销售百分比-销售净利率×[(1+增长率)÷增长率]×(1-股利支付率)

34、可持续增长率=股东权益增长率=股东权益本期增加额÷期初股东权益

77、留存收益成本:

第一种方法:股利增长模型:

第二种方法:资本资产定价模型:

第三种方法:风险溢价法:(Kb-债务成本;RPc -风险溢价)

78、普通股成本:(式中:D1—第1年股利;P0—市价;g—年增长率)

优先股成本=年股息率/(1-筹资费率)

79、筹资突破点=可用某一特定成本筹集到的资金额÷该种资金在资本结构中所占的比重

总杠杆:DTL=DOL×DFL 或

83、(EPS-每股收益; SF-偿债基金;D-优先股息;VEPS-每股自由收益)

每股收益无差别点:或:每股自由收益无差别点:

流动比率和速动比率的区别

流动比率和速动比率的区别速动比率=/流动负债总额*100%流动比率=流动资产总额/流动负债总额*100%流动资产:现金及各种存款、短期投资、应收及预付款、待摊费用、存货流动负债:短期借款、应付票据、应付帐款、预收货款、应付工资、应交税金、应付福利费、应付利润、其他应付款、预提费用速动比率什么是速动比率速动比率,又称“酸性测验比率”,是指速动资产对流动负债的比率。

它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。

速动比率计算公式速动比率是企业速动资产与流动负债的比率。

速动资产包括货币资金、短期投资、应收票据、应收账款、其他应收款项等。

而流动资产中存货、预付账款、待摊费用等则不应计入。

速动比率=/流动负债总额×100%速动比率的高低能直接反映企业的短期偿债能力强弱,它是对流动比率的补充,并且比流动比率反映得更加直观可信。

如果流动比率较高,但流动资产的流动性却很低,则企业的短期偿债能力仍然不高。

在流动资产中有价证券一般可以立刻在证券市场上出售,转化为现金,应收帐款,应收票据,预付帐款等项目,可以在短时期内变现,而存货、待摊费用等项目变现时间较长,特别是存货很可能发生积压,滞销、残次、冷背等情况,其流动性较差,因此流动比率较高的企业,并不一定偿还短期债务的能力很强,而速动比率就避免了这种情况的发生。

速动比率一般应保持在100%以上一般来说速动比率与流动比率得比值在1比1左右最为合适举个例子:上市公司资产的安全性应包括两个方面的内容:一是有相对稳定的现金流和流动资产比率;二是短期流动性比较强,不至于影响盈利的稳定性。

因此在分析上市公司资产的安全性时,应该从以下两方面入手:首先,上市公司资产的流动性越大,上市公司资产的安全性就越大。

假如一个上市公司有500万元的资产,第一种情况是,资产全部为设备;另一种情况是70%的资产为实物资产,其他为各类金融资产。

假想,有一天该公司资金发生周转困难,公司的资产中急需有一部分去兑现偿债时,哪一种情况更能迅速实现兑现呢?理所当然的是后一种情况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

資產負債表

企業的資產

融資方式

流動負債

資產負債表

45,000 600,000 + 45,000

2. 貿易賒帳 許多製造商都給予顧客(批發商零售商)貿易賒帳, 即顧客先取貨,然後在指定期限內付清貨款。這種做 法就等於是借錢給顧客。

3. 銀行透支及貸款 如果企業所需用款項的金額未能確實,又或不能確定 貸款期限,便可以使用透支服務。 如果有些特殊項目需要資金,可向銀行貸款。銀行方 面會訂明貸款的條件、期限、息率等。也可能要求企 業提供抵押品,稱為抵押貸款。

資本管理的基本原則

長期集資還是短期集資 ?

一般來說,企業的固定資產和永久性流動資產,會用長期 集資方式籌集。如果用短期方式會比較危險,因為一方面 要支付利息,另一方面又要在短期內清還本金。如果到期 不償還,企業便會破產。

暫時性流動資產,多用短期方式籌集。因為用長期方式要 多付利息,增加企業不必要的負擔。

負債融資法

4. 售賣應收帳款

把應收帳款賣給應收帳款收購商也可以籌集資金。這 種方法可讓企業即時取得資金,無須等待款項到期才 收取。 應收帳款收購商會以某種折扣收購應收帳款,在期滿 時從帳款取得十足金額。折扣與十足金額的差額,就 是收購商收取的貸款利息和服務費。

5. 發行債券

大部分債券的年期是十年至二十年,所以發行債券是 籌集長期資金的好方法,企業會定期給予債券持有人 固定利息。有需要的話,亦可向其他公司或政府機構 發行長期債券,但這不是人人做得到,要有一定的實 力及信用才可用這種方法集資。

長期資本和短期資本都可用資產融資法及負債融資法籌集。

長期資本

短期資本

資

產 融

發行股票 加入新股東或合夥人 東主的儲蓄

資

法

向銀行、保險公司等

財務機構借貸

負 債 融 資 法

發行債券 租用或租購需要添置 的器材及設備 向其他公司或政府機

親友私人賒借 短期銀行貸款或透支 貿易信貸 出售應收帳款

構發行長期債券

資本借貸比率

例:若李先生計劃開設一間咖啡店,他除了動用自己 的100萬存款外,他亦向銀行借了20萬元,企業的 資本借貸比率是多少?

資本借貸比率

20 萬 100 萬

0.2

財務報表

企業的東主可知道企業的資金運用是否得宜,及是否 有利可圖。

債權人可評估企業的財政狀況和償債能力。 所有在香港證券交易及結算所註冊的上市公司,必須

導論

資本是四大生產因素之一:另外三種生產因素是土地、工 人及企業。有人甚至把資本稱為企業的血液,意思是沒有 資本,企業便不能生存。

企業在處理和運用資本時必須要精明和小心,原因如下: 1. 企業創立時已需要一筆資本,稱為創業投資。 2. 企業需要資本來進行貿易和發展業務,以取得利潤。 3. 企業的東主希望知道自己業務的資值。

由此可見,資本是商業的重要部分。

長期資金和短期資金

企業在長期和短期都需要有足夠的資金。

資產會被使用一段長時間,不會在短期內出售,我們稱 之為企業的固定資產,在這方面的投資稱為長期資金。

除了固定資產外,做生意還需要作其他短期性的支出。 這些都是流動資產,可以在短期(通常在一年內)轉換 成現金。而在這方面的投資稱為短期資金。

資產借貸比率

長期資本有兩種:用借貸方式籌集的稱為債務資本,用 增加資產方式來籌集的稱為權益資本。這兩種資本的關 係可以用比率表示,稱為資金借貸比率。

貨金借貸比率

債務資本 權益資本

如果債務資本與權益資本比較的比例高,稱為「高資金 借貸比率」;如果比例低,稱為「低資金借貸比率」。

企業派發權益資本的股息之前,必須先償還債務資本的 利息。高資金借貸比率的企業要支付大量利息,股息自 然少,股東收入也自然少。由此可見,投資一間公司之 前,可從公司的資產借貸比率評估投資的風險程度。

每年度向公眾公開其財務報表。 稅務局可知道企業在上一個財政年度的實際利潤,從

而計算準確的應課繳利得稅金額。

購銷帳

購銷帳可用來計算公司銷貨扣除貨物成本後的毛利。 購銷帳上的利潤稱為毛利 (gross profit); 虧損則稱為毛損 (gross loss)。

購銷帳

20,000 + 580,000

45,000 150,000

150,000 – 70,000 – 20,000 –

6,000 – 9,000

150,000

資產負債表

資產負債表是企業在一段日子內財政狀況的總結。這份。 報表顯示了企業的資產、負債及資本額。

資產=資本+負債

資本是企業東主投資的款項。如果東主增加投資或把利 潤投入、資本便會增加。如果東主提取資金,資本便會 減少。

籌集資金的方法

企業可以從各種途徑收隻資金,這些途徑稱為融資法。 融資法主要可分為兩大類:資產融資法和負債融資法。 資產融資法指企業東主自己籌集資金的方法;而 負債融資法指向外界借貸來籌集資金的方法。

資產融資法

1. 東主獨自籌集資金(在獨資經營的情況下) 很多小型企業,尤其獨資經營的資金都是東主自己的 積蓄。如果要增加資本,東主要再從自己的儲蓄或過 去的盈利中拿出資金來。

資本管理的基本原則

資產融資法還是負債融資法?

企業控制權

資 新合夥人或股東郤有法

產 定權力參與企業決策

融 資 法

原有股東出售太多股份, 企業可能會被新股東控制

Байду номын сангаас

負 債權人無權控制企業的 債 日常運作 融 資 法

風險和利潤 不需定期支付利息,使 企業在困難時期有大能 力安全渡過 利潤也要和新股東分享

需要按時繳付利息

600,000

600,000 – 30,000 720,000 – 570,000

570,000 150,000

損益帳

損益帳是企業在一段時間內(通常是一年)業績的總結。 它把購銷帳上的毛利減去日常開支總額,得出純利(net profit)或淨損失(net loss) 。

注意下列結算方式:

損益帳

150,000

2. 加入合夥人 另一種方法是邀請新的合夥參與投資,將獨資經營變 成合夥組織。企業的管理和利潤,由所有合夥人共同 承擔和分享。

3. 發行股份 企業也可以藉行股份招攬投資者來籌集資金。這樣做 的話,公司需要發記成為有限公司。通過購買股份投 資的人稱為股東。

負債融資法

1. 向親友賒借 如果金額不大,而親友又願意幫忙的話,可以用這種 方法籌集貨金。