缠论精典解析级别与分解

缠论里面的级别对应关系

缠论里面的级别对应关系

缠论中的级别对应关系是一个复杂的概念,涉及到缠论的结构形态和时间周期。

以下是缠论级别对应关系的基本概述:

1. 缠论结构形态级别:

分型:这是缠论中最基本的单位,构成了更大结构的基础。

笔:由相邻的高点和低点组成,是构成线段的基础单位。

线段:由至少三个笔重叠而成,是构成更大结构的基础。

笔中枢(基础中枢):由至少三个笔重叠形成的中枢。

(笔+线段)中枢(混合中枢):由笔和线段重叠形成的更复杂的中枢。

线段中枢(标准中枢):由至少三个线段重叠形成的更复杂的中枢。

盘整:一个走势类型,其内部中枢的三段的方向是相反的。

趋势:一个走势类型,其内部中枢的三段的方向是相同的。

2. 时间周期大小级别:

1F:1分钟,是缠论的最低级别。

5F:5分钟,是处理走势的次级别。

30F:30分钟,是日线图上的次级别。

日线:是周线图上的次级别。

周线:是月线图上的次级别。

月线、季线:更大的时间周期。

此外,缠论中还涉及到中枢的升级和扩展,这会影响到中枢的级别大小。

一般来说,升级后的中枢级别大于未升级的中枢级别。

在实际应用中,缠论级别的对应关系可以帮助投资者更好地理解市场走势,制定投资策略和操作计划。

缠论中的线段划分8种情况

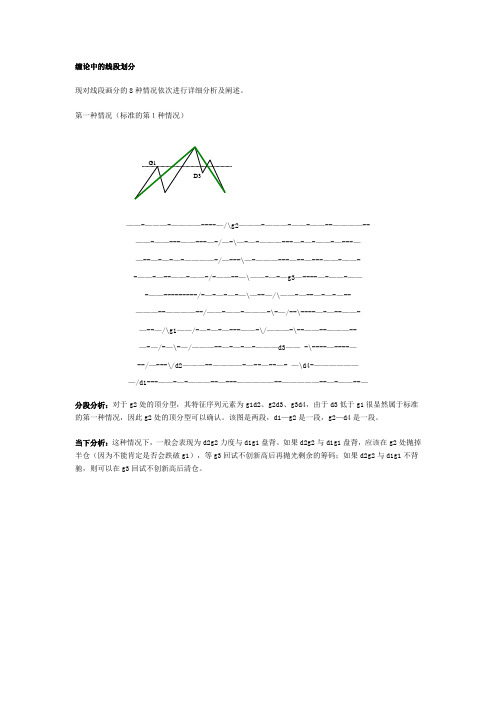

缠论中的线段划分现对线段画分的8种情况依次进行详细分析及阐述。

第一种情况(标准的第1种情况)——-———-————----—/\g2———-———-——-——--————--——-——---——---—-/—-\—-—-———---—-—-——-—---——--—-—-—-————-/—---\—-———---—--—---——-——--——-—--——-——-/-——--—\——-—-—g3—----—-——-——-——---------/-—-—-—-—\—--—/\——-—--—-—-—--———--————--/——-——-———-\-—/--\----—-—--——-—--—/\g1——/-—-—-—---——-\/———-\--——--———--—-—/-—\-—/———--—-—-—-———d3—— -\----—----—--/—---\/d2———--————-—--—--—- —\d4-———————/d1---——-—-———--—---—————--—————--—-——--—分段分析:对于g2处的顶分型,其特征序列元素为g1d2、g2d3、g3d4,由于d3低于g1很显然属于标准的第一种情况,因此g2处的顶分型可以确认。

该图是两段,d1—g2是一段,g2—d4是一段。

当下分析:这种情况下,一般会表现为d2g2力度与d1g1盘背。

如果d2g2与d1g1盘背,应该在g2处抛掉半仓(因为不能肯定是否会跌破g1),等g3回试不创新高后再抛光剩余的筹码;如果d2g2与d1g1不背驰,则可以在g3回试不创新高后清仓。

第二种情况(标准的第2种情况之1)----——-—-————-——g6—---——-—-———----——--——g9—--—----—-——-——/\—--—g7--——--—--————/-—-————---—-——--—/--\—-/\——--—---g8- --/——--——-----———-——/----\/——\—————-/\——--/-——-————-—-———-—-/-—-- d7—— \———-/-—\--/--—-—----—-—-——-—/—--—-——-—-——\——/-—-—\/—-—--—-—-—-/\g5--/—--———-----—-—\/———--d9—--—————-/-—\—-/-————-———-—————d8——————--—-——-—-/—-—-\/d6--———--—————-—-———-—-—-—------/d5-———-——--—--——-————-—-—-—————-—-—-——分段分析:图中对于g6处的顶分型,其特征序列元素为g5d6、g6d7、g7d8,由于d7高于g5很显然第一和第二两个元素之间有缺口,属于第二种情况,这时g6的顶分型不能确认。

终极版缠论:同级别分解与非同级别分解

终极版缠论:同级别分解与非同级别分解

非同级别分解即是缠论中最先提到的走势分解方式,也是市场走势能量自组的形式,走势在该种分解方式下如同一朵花般逐渐绽放,能量如同雪球般逐渐滚大。

此种分解方式的核心是中枢,即一切以构造中枢为核心,或许你也可以想象在此种分解方式下,市场走势只不过是一个又一个能量球(中枢)及球与球之间连接集合。

所以该种分解方式的核心原则是连接段在级别上必须小于中枢级别。

除此之外,即可以任何组合,以适应走势的变化。

同级别分解是缠师后来引入的概念,其本质上是将在非同级别分解下各个大级别中枢拆解成同级别走势类型的连接,允许同级别盘整+盘整。

从缠论原文来看,同级别操作应该是相当简单的,同级别走势向上不创新高或者背驰卖,向下不创新低或者背驰买,如此机械“上”“下”操作,市场便简单的在同级别分解下成了吸血的机器。

然而很不幸,同级别分解都是事后分解的,无以当下。

一个无以当下

的分解,既然无法知道当下的同级别走势段是否结束,你又如何知道会创新(低)或者背驰,所以缠论中原文的如此应用看起来容易,实际操作起来可没那么简单了。

如此同级别的意义不在当下,而在它处。

不管怎样,同级别分解依然必不可少。

1,在中枢构造中对走势必完美的应用,用到的便是同级别分解,是三个以上次级别走势(同级别)连接,这一点即使是在非同级别角度下也适用。

2,三类买卖点中,第二类的结构完美性买卖点及第三类买卖点都是站在同级别分解的角度下说的,因为站在非同级别分解角度下,走势图都是大大小小中枢的连接,关键在中枢上,而同级别分解对大级别中枢的拆分,使买卖点清晰。

缠论核心基础精髓,最详顶底分型判断,学会从此看裸K

缠论核心基础精髓,最详顶底分型判断,学会从此看裸K1、顶分型定义顶分型:相邻三根K线中,中间一根K线的高点,是三根K线中高点中最高的,其低点,也是三根K线中低点中最高的,这三根K线的组合,就是顶分型。

底分型:相邻三根K线中,中间一根K线的低点,是三根K线中低点中最低的,其高点,也是三根K线中高点中最低的,这三根K线的组合,就是底分型。

如下图。

无论是顶分型或是底分型,第3根K线都是这个分型形态的关键一根K线。

在顶分型中,3号K线的开盘价位,基本上能代表大部分顶分型的强弱,若在2号线实体部分的中下部开盘,显然走弱的概率就较大,若低开低走,以阴线收盘,且其最低点或收盘价低于2号K 线的最低点,顶分型就确立。

注意:这里重点说一下,分型是要处理完包含关系的。

从出现包含关系的那根K线向前看两根,若前面两根呈上升K线关系,就取高高。

若前面两根呈下跌K线关系,处理时就取低低。

看图可能会更加清楚。

当然,顶分型的形成,并不必然代表向上一笔走势结束,有些较弱的顶分型,只是一个次级别的震荡,并最终成为中继形态,并继续向上运行。

所以会有中继型的。

分型的分类:1,中继顶分型:是指股价在上涨过程中,形成一个定义中的顶分型之后,股价却没有下跌,而是稍事震荡继续上涨,这种顶分型即为中继顶分型。

它的实质是形成次级别中枢的一笔上涨的一个小顶。

2,转折顶分型:是指股价经过一波的上涨(实为一笔,因此时尚没讲笔,故仍按传统叫一波)之后形成顶分型,并由此顶分型开始一波下跌过程。

这种顶分型即为转折顶分型。

实质是此波与前同向一波发生背驰或盘带背驰,或内部次级别发生背驰或盘整背驰。

3,中继底分型:是指股价经过一波下跌之后,形成了定义中的底分型形态,却没有发生转折向上,稍事震荡后,继续下跌,这种底分型即为中继底分型。

实质是形成次级别中枢的一笔下跌的小底。

4,转折底分型:是指股价经过一波下跌之后形成了底分型,并由此底分型开始一波上涨过程,这种底分型即为转折底分型。

缠论级别的简单判断方法

缠论级别的简单判断方法缠论是一种趋势跟踪分析方法,它主要是通过研究价格和时间之间的关系,来判断趋势的走势和力度。

缠论的分析方法非常复杂,但是,我们也可以通过一些简单的方法来判断缠论的级别。

下面,我将介绍一些缠论级别的简单判断方法。

一、价格走势分析缠论的价格走势分为五个级别:日级别、周级别、月级别、季级别和年级别。

每个级别之间的时间跨度都不同,日级别是最短的,年级别是最长的。

如果你想判断一个品种的缠论级别,可以通过观察价格走势来进行判断。

一般来说,价格走势长期持续在一个范围内,属于横盘震荡,属于较低级别;价格走势长期持续在一个趋势线上下波动,属于趋势相对较弱,属于中级别;价格走势长期朝着一个方向运动,属于趋势相对较强,属于高级别。

二、顶底抉择分析顶底抉择是指当价格趋势快速上涨或下跌时,出现一定的时间段内,价格波动幅度急剧收窄,表现出横盘震荡的走势,这种情况称为顶底抉择。

顶底抉择是判断缠论级别的一种重要方法。

当价格处于每个级别的高点或低点时,往往会出现顶底抉择的情况。

如果出现上升的顶底抉择,表明缠论的级别非常高,价格在很短的时间内已经出现了较大的波动;如果出现下跌的顶底抉择,表明缠论的级别比较低,价格在很长的时间内没有出现过大的波动。

三、均线分析均线是一种重要的技术指标,也是判断缠论级别的一种有效方法。

根据均线的不同,可以将缠论的级别分成五个等级,即日级别、周级别、月级别、季级别和年级别。

日级别:5日均线周级别:10日均线月级别:20日均线季级别:60日均线年级别:120日均线如果价格在均线之上,表明缠论的级别比较高;如果价格在均线之下,表明缠论的级别比较低。

均线和价格的交叉点也是判断缠论的级别的一种依据。

000解析缠论

000解析缠论⼊门级三招1,K线重叠理论:基本原理是,⼩级别的中枢构造,⼀定在⼤级别图上体现为K线重叠2,三段中枢和五段中枢3,如何看图哲学,简单点就是世界观和⽅法论作为世界观,让你认识世界;作为⽅法论,让你改造世界⼊门级,通俗版的,看看⽼⽑的实践论和⽭盾论吧 ,是两篇经典结构就是,中枢,⾛势,级别,⾛势⽐完美,转折级别⼤于等于背驰级别背驰必须满⾜三个条件:1,结构到位,2,指标到位,3,区间套到位1,只搞能搞的,也就是结构到位的,买点出现的2,别被任何⾯给侵犯了3,注意⽜市第⼀波搞银⾏,注意第⼆波是否出现的判断依据4,跌就是爹,买点是跌出来的中枢构造期间不要放量 ,这就是⼤资⾦没出来的表现,那么后市就可观 .放量了,那么资⾦出逃迹象就明显,因为⼤资⾦⾛⼈,基本是借助中枢构造完成的 .不放量,就可以乐观点哈1,当只有三段中枢的时候,三段重叠部分就是本级别中枢2,当标准中枢出现后,三段中枢退居为次级别中枢(标准中枢出来后,连接中枢的只能是次级别以下级别)连接中枢的⾛势,只能是三段盘整或者趋势,或者笔买卖点只与最近的那个中枢有关系,你不移动中枢,怎么找新的买卖点?不背驰要发⽣转折,⾸先必须横盘,然后选择⽅向,这就是⼩转⼤的全部原理1,结构的形式2,结构之间的关系3,结构的组合4,结构转折点的判断是个综合概念哈 ,对应的1,趋势和盘整2,⾛势类型连接3,多义性和结合律4,买卖点1F级别---5F图线段(⾄少是5F三笔组成),笔中枢为1F中枢----30F图上体现为⼀笔(5F的线段)-----⽇线图上体现为1-2K重叠(次(30F)次(5F)次(1F)级别)5F级别----30F线段(⾄少三笔),笔中枢为5F中枢----⽇线图上体现为⼀笔(30F的线段)(中枢体现为5-15K(次(30F)次(5F)级别))重叠----周线图体现为1-2K重叠 (三次级别,⽇,30F,5F)30F级别-----⽇线图线段(⾄少三笔),笔中枢为30F中枢(包括20k(次级别中枢,即30F))左右重叠---周线⼀笔(5-15k)左右重叠30F级别看⽇线线段5F级别看30F图线段1F级别看5F线段1F⾛势对应30F指标⾦叉死叉5F⾛势对应⽇线指标⾦叉死叉30F⾛势对应周线指标⾦叉死叉线段是次级别的⾛势,那么线段⾄少三笔,每笔必须是次次级别⾛势,⽇线段是30F⾛势,30F线段是5F⾛势,5F线段是1F⾛势.分析,记住最后⼀个1F⾛势就可以了,这个1F⾛势,只要不影响到5F转折,基本就可以不管.1都没终结,那么5F怎么会结束,5不结束,30F根本就不⽤担⼼.⼤盘三段转折的概率⼤增了,⼀个线段回调不新低,⽴刻就确认1F上开始.⽬前5F上是没⾛完的,我们知道,⽇线指标⾦叉对应5F上,那么这个票的⽇线即将⾦叉K线重叠理论本⾝是个模糊理论,因为中枢可以延伸.⼩级别中枢构造,⼤级别图上就是K线重叠嘛⾛势转折就三种⽅式:1,标准背驰;2,盘整连接转折;3,⼩转⼤缠说,分析⾛势,⽆⾮两种⽅式1,按中枢来,就是扩展分析2,按⾛势来,就是同级别分析⼩转⼤是⼩级别背驰引发⼤级别转折,是转折的概念只有在结合律的时候,才考虑没有连接段的扩展1,9段中,每三⼩段必须重叠,保证本级别中枢成⽴2,每三⼤段必须重叠,保证⼤级别中枢成⽴3,中枢区间划分,取每三⼤段的最⾼点和最低点不⼀定是3+3+3,可以是3+5+7,或者,5+7+7之类的东西因为结合律的存在,使得组合的时候,9以内的单数都可以任何组合成三⼤段\每笔必须包括次级别的⾄少⼀个中枢(每笔划分必须反映当下⾛势)1,3卖点出现,这是缠论讲的结构判断法2,指标判断,对应指标死叉,这个可以超前判断盘整连接下的⾛势⼆者互为辅助,就准确了冠农⽇线指标没有⾦叉,我⼀直说,⾦叉进,满仓,就是30F盘整连接上的确认指标就是⽇线⾦叉画笔的时候,更多是按照K线重叠区感应⼩级别⾛势画的,⼒争反映出⾛势的真实⾯⽬5F级别哈,适合散户1,看⽇线图,找到有两组⾄少5K以上重叠,但两组K线不重叠的票2, 30F图上能划分出两个5F笔中枢,然后针对最后⼀个中枢出现3卖3,3卖后进去,然后做到最低涨幅就⾛⼈A0,就是设置⼀个⼩级别在⼤级别图上体现出来的东西,使得中枢成⽴A0可以随意设置,缠前期设置为笔,后期设置为线段,你要愿意设置为分型也可以看图第⼀条,就是从⼤往⼩看,利⽤K线重叠,迅速锁定⾛势的位置以及⼤致的压⼒阻⼒区本级别的⼀笔=次级别⼀段=再次级别⼀个⾛势类型,本级别的⼀段=次级别的⼀⾛势类型,⼤体是这种对应关系。

走势类型的连接和同级别分解以及非同级别分解

走势类型的连接和同级别分解以及非同级别分解

走势类型的连接和同级别分解以及非同级别分解,是很多学习缠论的人,最容易发生概念混乱的地方之一,混乱的原因还是级别的问题。

一、缠论的课文中论述的连接方式有两种:

1、同级别分解方式下的连接。

2、非同级别分解方式下的连接。

二、两种分解的在走势连接组合的要求:

同级分解中,是允许盘整+盘整情况的。

注意,在非同级别分解方式下是不允许“盘整+盘整”的,所以不要搞混了。

三、两种连接所对应的转折类型:

转折有两种基本类型,趋势与反趋势的组合,趋势与盘整的组合。

1、同级别分解方式的对应的转折类型:同级别趋势+同级别反趋势的走势连接组合。

2、非同级别分解方式下对应的转折类型:趋势与盘整的组合的转折是属于典型的非同级别方式连接。

注意:在非同级别分解方式下,对于趋势与盘整连接的走势组合,盘整的级别与趋势的级别是不同的,盘整的级别一定大于趋势的级别。

在同级别分解方式下,是完全允许“盘整+盘整+盘整”这样的连接的,这里的盘整级别是相同的。

实际上这盘整就构筑了一个中枢。

来个图,形象的认知一下。

《缠论108课原文》第40课:同级别分解的多重赋格

《缠论108课原文》第40课:同级别分解的多重赋格投资,往往碰到这样两难的事情,就是一个小级别的进入,结果出现大级别的上涨,这时候怎么办?这时候有两个选择:一、继续按小级别操作,这样的代价是相当累,而且小级别操作的问题是对精确度要求比大级别高,而且资金容纳程度低;二、升级为大级别操作基础上部分保持小级别操作。

对于资金比较大的投资,后者是比较实用的。

上节中的“Ai与Ai+2之间盘整背驰”,将演化出“当i为偶Ai+3跌破Ai高点”或“i为奇数Ai+3升破Ai低点”;因而相应演化出高一级别的中枢,例如在该例子里,Ai+1、Ai+2、Ai+3就是30分钟的中枢,而所有更大的中枢,当然是先有高一级别才可能有,否则连30分钟的中枢都没有,哪里来日、周、月的?但这个现象就保证了,在同级别分解下,一个小级别的操作是可以按一个自动模式换档成一个高级别的操作。

一般情况下,在上面5分钟同级别分解的例子中,只要从A0开始到某个At,使得A0+A1+….+At=B1+B2,后者是30分钟级别的同级别分解,这时候就可以继续按后一种分解进行相应的操作。

当然,是否换档成后一种级别的操作,与你的时间、操作风格、资金规模有关。

但本ID还是建议,可以进行这种短线变中线的操作,即使你的资金量很小,但如果出现一种明显的大级别走好,这种操作会让你获得稳定的大级别波动利益,因此,根据当下的情况去决定是否换档,就如同开车时根据路况等决定档位一样。

对于大资金来说,这种级别的操作可以一直延伸下去,可以变成N重层次的操作,每一重都对应着一定的资金与筹码,而相应对应着不同的节奏与波动。

如果对古典音乐有点了解的,就知道,这如同赋格曲,简单的动机、旋律在N个层次上根据不同的转位、移位、对位等原则运动着,合成统一的乐曲。

市场的走势,其实就是这样的多重赋格,看似复杂,其实脉络清晰,可以有机地统一在多层次的同级别分解操作中。

在这种同级别分解的多重赋格操作中,可以在任何级别上进行操作,而且都遵守该级别的分解节奏与波动,只是在不同级别中投入的筹码与资金不同而已。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

缠论精典解析(级别与分解)标签:转贴2010-04-1015:451、中间的紫框所在的位置是由三个小蓝框中的三个小盘整重叠区间扩展而来,我们完全可以不去探讨这样设定的扩展是否符合定义,只要知道这的确是个价格相对密集的交集区间就行了,那就可以以这个紫框为参照判断两边的走势类型力度,这就是蓝箭头1和2的比较了。

这里要注意蓝箭头2没完全走出来前是要选择蓝箭头1中的部分相应段进行比较的,这样比较的级别才能对应,力度对比也能有保障。

2、当蓝箭头2破坏与蓝箭头1比较的背驰段时,用红2作为枢纽比较红1和发展中的红3之间的力度就比较合理了,这时也不用拘泥于红2这段的级别问题,就把它当作一个两段走势类型之间的连接就行了。

缠说的最多的一句话是“没有趋势,没有背驰”,这不只是说只有趋势才有背驰的意思,而是强调必需找到两段可比较的走势类型才能比较它们之间的力度是否有背驰。

设定中枢的主要目的是什么,就是让你以此为中心找到两段可比较力度的走势类型。

以五分钟走势类型为操作级别的为什么尽量避免参与五分钟中枢的震荡,因为在你的操作级别前提下,五分中枢震荡找不到可比较力度的两段走势类型。

当然,在熟练的操作中,操作级别不是死板的,而应该富有层次和变化,这是另一个话题了。

补充一个走势类型力度比较连接定律:连接两段可比较力度的走势类型的可以是任何级别的走势类型。

好的分解是什么?好的分解就是能转化为买卖点的分解,然后你再根据这些买卖点去选择实际的操作点。

级别对应不是简单地相等。

一段走势的结构越复杂,级别往往越大,力度就越弱,弱到背驰就级别扩展了。

反之就是结构越简单,住住级别越小,力度越大,跳空的级别最小,力度就最大。

所以力度参照段(前段)和操作段(后段)的级别对应关系是:后段级别等于或大于前段级别才有比较的意义,如果后段级别暂时小于前段级别,那就找前段的一部分作相应级别的比较,或者另找更合理的连接。

设定中枢的主要目的是什么,就是让你以此为中心找到两段可比较力度的走势类型。

以五分钟走势类型为操作级别的为什么尽量避免参与五分钟中枢的震荡,因为在你的操作级别前提下,五分中枢震荡找不到可比较力度的两段走势类型。

"级别才是缠论中的定海神针一、级别是走势生长自然产生的东西,和时间无关。

这和趋势理论中基本趋势、大趋势和小趋势以及波浪理论中的大浪套小浪是一个道理,描述的是一种事实。

而在缠论中要想不被缠晕,首先就要确定你的操作级别。

假设你的操作级别是5f,你要做的就是找到最近的一个5f中枢,围绕着它寻找买卖点。

而一个5F中枢的买卖点有三种可能,也就是1、2、3类买卖点。

1、2类买卖点出现的条件是该5f中枢是一个5f趋势的最后一个中枢,如果是买点的话那就底背驰,然后就是这个5f趋势,也就是走势类型结束了。

然后就要发生5f的反弹。

那么从一个大的框架下看,5f的走势要么出现在一个大级别的盘整中,要么出现在一个对两个大级别盘整的连接中。

无论哪种都会面临着更大级别的中枢,更大级别的走势,于是很多人就晕了,忘了自己的定海神针。

其实这时,你要关注的不是什么中枢扩张,那和你的操作无关,你要关注的只是下一个5F走势,这个5f走势是盘整还是趋势,不管怎么说一定会出现一个5f中枢,针对这个中枢你可以找到下一个买卖点。

买卖点也是有级别的,3从某种意义上说比1、2低一级。

一定要记住你拿的是多大倍数的放大镜,否则真的会晕的。

二、假设你理解了级别的概念,那么你需要做的就是找出各个级别的走势。

由于时间、精力等等限制,我们无法从最低级别的分笔图开始逐级的找出各个级别的走势,所以我们只能从一个相对高级别的K线图开始我们的走势寻找之旅,而一个高级别的K线图上非常有可能可以看到该级别上下其他级别的走势,这就给分析造成了很大的麻烦。

因为你无法判断走势的级别。

有鉴于此,缠给出了一个从K线开始-〉笔-〉线段的手段,帮助你去抽象出特定级别的走势。

也就是说,你在任何级别的k线图上都可以通过该手段找到该级别的次级别走势,也就是那个线段。

那么现在问题就好办多了,你可以找到此级别的走势,得到你的操作级别的中枢,你就可以开始你的操作了。

很多人致力于把特定级别的笔与次级别的线段对应起来,其实这是没必要,也没什么意义的。

走势是客观存在的,而笔和线段不过是你为了方便在上面画的辅助线,在不同的级别上的辅助线本没什么绝对的对应关系,何必纠缠于此?三、前面我们谈到了你首先要理解级别的概念,然后如何利用分型-〉笔-〉线段去抽象出操作级别的次级别走势,进而找到中枢进行操作,在这两个问题解决之后,需要解决的就是背弛了。

很多人都在问什么是背弛,其实背弛就是背道而驰,也就是说走势与某种东西背道而驰了,而很容易理解,这种东西就是量能。

量能是什么呢?从物理学的角度就是加速度的平方,它与成交量没有必然的关系。

它就像你在荡秋千时后面推你的手,如果这只手停止推你的话,虽然你可能由于惯性荡得新高,但你一定会停下来的。

如果走势要是背弛的话,首先就要找到一种指标能表示这种量能,而MACD的红绿柱就非常合适。

指标有了,下面最关键的问题就是找出走势创了新高,而指标没有创新高的地方,也就是走势与指标背弛的地方。

在这个过程中,最关键的是要清楚的知道哪两段进行比较。

而这必须是在理解走势、理解级别的基础上才能办到。

背弛从某种意义上只有两种:背弛与盘背,分别对应着走势的两种类型,趋势与盘整。

其他的如段内背弛都可以放在更大的放大镜下,按趋势背弛或盘整背弛去观察。

如果你的操作级别的最近一个中枢是在一个趋势中,你要做的就是按照趋势背弛的判断方法去判断背弛,当然如果这个趋势没有背弛,那么还是存在着从这个最后中枢走出的次级别走势盘整背弛的情况,甚至次级别都没有盘整背弛,但是这个走出的次级别走势趋势背弛了等等情况,而这些背弛反弹的力度是有很大区别的,也就是说理论上保证的反弹幅度是不同的,这必须在理解级别的情况下仔细甄别。

如果你的操作级别的最后一个中枢在一个盘整中,你的过程也是与上面很类似,最主要的是不要忘记你的定海神针:级别。

如果能这样,你一定会感受到走势像花儿一样绽放。

所有的都在缠中说禅的课程中,她确实说的够清楚了。

四、二买。

为什么我不建议大家去关注这个买点呢?因为这个买点地掌握需要非常多的技巧,判断错误的可能性非常大。

以5F为例,要抓住这个买点,首先你必须能够判断出5F的趋势结束,也就是产生了5F的1买,然后的次级别反弹后,次级别回抽产生二买。

如果你不能判断出1买,不能判断出前一趋势的结束,那麽你很可能将次级别反弹与回抽理解为最后一个中枢的震荡(次级别反弹触及最后中枢位置)、形成第三类买卖点(次级别反弹未触及或超过最后中枢位置),总之理解为前一个趋势的延续。

这样你的操作非常可能出现问题。

而如果你能判断出前面走势的结束,那就意味着你抓住了1买,你也就没什么必要去2买了。

在一个5F级别的操作中,你首先要判断出5F的走势是那些,这比抓住2买重要得多。

五、在一个5F级别的操作中,你能参与的操作只有两种,5F的趋势和5F的盘整也就是中枢震荡,而这面临的考虑是不同的。

背驰一定是针对5F的趋势而言,而盘整背驰一定是针对5F的中枢-其构成是1F的走势而言。

这是必须要能分清的。

在这个基础上你要分得清背驰的级别。

所谓的背了又背多数都是由于没有搞清楚背驰的级别造成的。

走势的转折一定对应着量能的变化,而这一定会在MACD上体现出来。

但这种转折的级别是什么是发现转折的基础。

缠中为了使大家对走势能有一个理解,搞出了一个从分型-〉笔-〉线段的提炼方法,这个方法使大家对走势有了一个相对简单和明确的认识,但非常不幸的是,这个方法也不可避免的带来了很多困扰。

无论从什么级别的图上,都有可能同时存在着不同级别的走势,按照统一的原则对其提炼,都有可能有把不同的走势混在一起,带来困扰。

这就造成了线段并不一定对应着次级别的走势,在这种情况下利用MACD进行量能的判断,很有可能失之毫厘,差之千里。

很多兄弟的操作之所以不成功,绝大的因素在这里。

六、一律兄续的:还是以定海神针(续四)图示600872为例,我提出一些不同的看法,但是思路应该和airinsky兄是一致的,试与大家探讨。

如图,以1F平台进行分解,绿线为本级别线段,也可称为次级别走势,因最后一段未出现次级别回抽形成的三买,所以最后一段仍然为最后一个本级别中枢的盘背段,而非背驰段,8.9标志着该次级别走势的结束。

以5F平台进行分解,绿线为本级别线段,最后一段是本级别中枢的盘背段,8.9标志着该次级别走势的结束。

再以30F平台分解,则8.9为三条线段中的盘背点。

以日线平台则为笔间的盘背点,也可称为段内盘背。

以不同平台分解的走势类型不是一一对映的,这与从低级别平台严格递归、扩展上来形成各级别走势是两个不同的体系。

用单一平台递归分解时再用高级别平台进行标识是一种辅助手段,但一定要与从高级别重新递归严格区分开。

所以我们一直反对将高级别平台的次级别走势等同于低级别平台本级别走势的做法。

同时为了精确起见,建议只用本平台的MACD判断本级别的走势的盘背或背驰,跨级别的MACD 仅可作为一些直观的参考。

诚如airinsky兄所说的,走势是客观存在的。

我们可以看到不管用什么平台,8.9都是一个转折点,只不过对应着不同的走势结构。

用大大小小的平台同时定位8.9这个点,这也是区间套的一种方法。

其实,盘背还是背驰都不重要,重要的是能找到这个转折点。

级别,走势类型,中枢这3者是一个系统,要学好级别,就得弄清楚走势类型,而要弄清楚走势类型,就要弄清楚中枢,而要弄清楚中枢,就要明白级别。

可能这里有点罗嗦,问题就在于,很多关于级别的问题,就是没能系统的把3者结合起来,或者说,某一环节没有弄明白~由于3者是个闭环,无所谓先后,那么就先从走势类型来入手。

什么是走势类型,课文里面写得很清楚,趋势和盘整,只有一个中枢的,称为盘整走势,有2个或2个以上中枢的,称为趋势,分为上涨和下跌。

这里,还可以有一种类中枢(盘整)走势,就是最基本的有重叠的上下上或下上下,可以看做一个没有a和b的A。

从以上可以看到,判断走势类型,就离不开中枢。

原文中的表述:缠中说禅走势中枢由前三个连续次级别走势类型的重叠部分确定。

这句话里,包括了中枢,次级别,走势类型。

看似简单,却将3者结合在了一起。

这个时候,来看一下什么是级别,这里引用烟火学友对级别的理解:1F的次级别也就是1F图中笔级别走势(在1F图上表现为1段)5F的次级别也就是1F级别走势(在5F图上表现为1段)。

30F的次级别就是5F级别走势(在30F图上表现为1段)日线的次级别就是30F级别走势(在日线上表现为1段)当连续三个次级别走势有了重叠部分,就形成了中枢,称为本级别中枢,即:连续三个1F次级别走势类型,就称为1F级别中枢,一般简称为1F中枢,这个走势称为1F走势级别;连续三个5F次级别走势类型,就称为5F级别中枢,一般简称为5F中枢,这个走势称为5F走势级别;走势类型有上涨,下跌和盘整,我们常看到缠文里提到5F级别上涨,5F级别下跌,对应的就是这个,而不是说现实时间5分钟的上涨或者5分钟下跌。