证券从业常考计算题公式汇总

证券从业考试CIIA最全公式集

最终考试固定收益证券估值和分析衍生证券估值和分析组合管理目录1 固定收益证券和分析21.1 货币的时间价值21.1.1货币的时间价值21.1.2债券收益计量31.1.3 利率的期限结构41.1.4 债券价格分析51.1.5 风险度量71.2 可转换债券91.2.1 投资特征91.3 可赎回债券101.3.1 估值和久期101.4 固定收益证券组合管理策略101.4.1 被动型管理101.4.2 计算套期保值比率:修正久期法112 衍生证券估值和分析112.1 金融市场和工具112.1.1 相关市场112.2 衍生证券和其他产品的分析132.2.1 期货132.2.2 期权172.2.3 标准正态分布: CDF 表233 组合管理253.1 现代组合理论253.1.1 风险/回报概括25 3.1.2 风险的测量27 3.1.3 组合理论293.1.4 资本市场定价模型(CAPM )30 3.1.5 套利定价理论31 3.2 组合管理实践333.2.1 股票组合管理333.2.2 组合管理中的衍生工具37 3.3 业绩测量453.3.1 业绩测量和评估451 固定收益证券和分析1.1 货币的时间价值 1.1.1货币的时间价值 1.1.1.1 现值和未来值简单单利折现和单利累计=(1)+年数未来值现值年化利率=()(1)⋅+年数未来值现值年化利率1.1.1.2 年金年金的现值计算式111(1)(1)N tN t CF CF R R R =⎛⎫==⋅- ⎪++⎝⎭∑现值 此处CF 稳定的现金流R 折现率,假定是一直稳定的 N 现金分配的次数年金的未来值计算式(1)1 N R CF R ⎛⎫+-=⋅ ⎪⎝⎭未来值此处CF 稳定的现金流R 折现率,假定是一直稳定的 N 现金分配的次数1.1.1.3 连续的复利折现和复利累计=e⋅年数年化复利利率未来值现值=()e ⋅⋅年数年化复利利率未来值现值1.1.2债券收益计量 1.1.2.1当前收益=每年票息当前收益率价格1.1.2.2到期收益率债券价格作为到期收益率的函数,其计算式如下()()()()Nit Nt t Ni t iY CF Y CF Y CF Y CF P++++++=+=∑=1 (1112)1211此处Y 到期收益率P 0 当前支付的债券价格(包括应计利息) CF i 在t i 时刻收到的现金(息票利息)CF N 在偿还日t N 时刻收到的现金(息票利息和本金) N 现金分配的次数对于一个一年付息一次的债券,在两个付息日之间,债券价格计算式为()⎥⎥⎦⎤⎢⎢⎣⎡+++++++=⋅+=N N ff ex f cum Y CF Y CF Y CF Y C f P P 1 (11122)11,, 此处P cum, f 当前支付的债券价格(包括应计利息) P ex ,f 债券的标定价格 Y 到期收益率f 上一次付息日距今年数CF i 在t i 时刻收到的现金(息票利息) CF N 最终现金流(利息加本金) N 现金分配的次数1.1.2.3 赎回收益率()()()()Nit c Nt c t c Ni t c iY CF Y CF Y CF Y CF P++++++=+=∑=1 (1112)12110此处P 0 当前支付的债券价格(包括应计利息)Yc 赎回收益率CF i 在t i 时刻收到的现金(息票利息)CF N 在赎回日t N 时刻收到的现金(息票利息和本金) N 到赎回日止现金分配的次数1.1.2.4即期利率和远期利率的关系()()()()()[]t t t t F F F R R 1,13,22,11,0,01...1111 -++⋅+⋅+=+此处R 0,t 从0到t 时段的年化即期利率 R 0,1 从0到1时段的年化即期利率 F t-1,t 从t-1到t 时段的年化远期利率()()()()1111)1(112112221221221111,0,0,,0,,0-⎪⎪⎭⎫ ⎝⎛++=⇔+=+⋅+--t t t t t tt t t t t t t t t t R R F R F R此处1t ,0R 从0到t 1时段的年化即期利率2t ,0R 从0到t 2时段的年化即期利率 21t ,t F 从t 1到t 2时段的年化远期利率1.1.3 利率的期限结构 1.1.3.1 期限结构理论预期假说)R ~E(F 2121t ,t t ,t =此处21t ,t F 从t 1到t 2时段的远期利率21t ,t R ~从t 1到t 2时段的随机即期利率E(.) 预期函数流动性偏好理论0,)~E(21212121,,,,>+=t t t t t t t t L L R F此处21t ,t F 从t 1到t 2时段的远期利率21t ,t R ~从t 1到t 2时段的随机即期利率 21t ,t L 从t 1到t 2时段的流动性溢价E(.) 预期函数市场分割理论0,)~E(21212121,,,,<>∏∏+=t t t t t t t t R F 此处21t ,t F 从t 1到t 2时段的远期利率21t ,t R ~从t 1到t 2时段的随机即期利率21t,t ∏ 从t 1到t 2时段的风险溢价E(.) 预期函数1.1.4 债券价格分析 1.1.4.1 利差分析相对利差B - AA =债券的收益率债券的收益率相对利差债券的收益率收益比率BA =债券的收益率收益比率债券的收益率1.1.4.2用零息票价格来为息票债券估值零息债券的估值()tt tR CF P10+=此处P 0 在时刻0时的债券价格CF t 在偿还日t 时刻收到的现金(本金) R t 从0到t 时段的即期利率息票债券的估值()()()()Nit N Nt t Ni t i iR CF R CF R CF R CF P++++++=+=∑=1 (1112)122111此处P cum, f 包括应计利息的债券价格 CF 恒定的现金流(息票) R 折现率,假定是恒定的一年一附息票债券的价格,考虑应计利息()∑=-+=⋅+=Ni ft t if ex f cum i iR CF C f P P 1,,1此处f cum P ,债券价格,包括应计利息 f ex P ,债券的标注价格f 自上一次付息日的时间,以年的分数形式计i CF 在i t 时的现金流i t R 从f 时到i t 时的即期利率C 票息永久债券的估值RCFP =0 此处0P 永久债券的当前价格CF 永久的现金流(息票)R 折现率,假定是永久恒定的1.1.5 风险度量1.1.5.1久期和修正久期麦考利久期()()()()NNiit Nt t t NN t t N i t i Ni ti i Ni i i Y CF ...Y CF Y CF Y CF t ...Y CF t Y CF t Y CF Y CF t P )CF PV(t D +++++++⋅+++⋅++⋅=++⋅=⋅=∑∑∑===11111111 2121212211111此处D 麦考利久期P 当前支付的债券价格(包括应付利息) Y 债券的到期收益率CF i 在t i 时刻收到的现金(息票利息) PV (CF i ) 现金流CF i 的现值CF N 在偿还日t N 时刻收到的现金(息票利息和本金) N 现金分配的次数修正和价格的久期PY DP D Y P D YDY P P D +=⋅=-=+=-=111mod mod ∂∂∂∂P此处D mod 修正久期 D P 价格久期 D 麦考利久期P 当前支付的债券价格(包括应付利息) Y 债券的到期收益率用久期估算价格变化()()Y PDY D Y Y 1D P PY D Y P D Y P Y 1DP Pmod P mod ∆∆∆∆∆∆∆∆⋅-=⋅-=⋅+-≅⋅-=⋅⋅-=⋅⋅+-≅此处∆ P 债券的价格变化 D mod 修正久期D P 价格久期 D 麦考利久期P 当前支付的债券价格(包括应付利息) Y 债券的到期收益率 ∆ Y 债券收益率的微小变化 组合久期∑=⋅=Ni i i P D x D 1此处D P 组合久期x i 资产投资于债券的比例 D i 债券i 的久期N 组合中债券的数目1.1.5.2 凸度()()PC C Y CF t t Y Y CF Y P P C Ni t i i i Ni t i ii⋅=+⋅+⋅+⋅+=⋅=∑∑==P 121221)1()1(1111∂∂此处C 凸度 C P 价格凸度P 当前支付的债券价格(包括应付利息) Y 债券的到期收益率CF i 在t i 时刻收到的现金(息票利息)CF N 在偿还日t N 时刻收到的现金(息票利息和本金)用久期和凸度来估算价格变化()222PP 2121121Y C Y D Y C Y Y D P P Y C Y D P mod ∆⋅+∆⋅-=∆⋅+∆⋅+-≅∆∆⋅+∆⋅-≅∆此处∆ P 债券的价格变化 D mod 修正久期D P 价格久期 D 麦考利久期 C 凸度 C P 价格凸度P 当前支付的债券价格(包括应付利息) Y 债券的到期收益率 ∆ Y 债券收益率的微小变化 组合凸度1Ni i i w C ==⋅∑组合的凸度此处w i 组合中债券的比重(以市值衡量) C i 债券凸度N 组合中债券的数目1.2 可转换债券 1.2.1 投资特征转换比例 = 一张债券可以转换成股票的数目转换价格 = 可转换债券的面值 / 每张债券可以转换的股票数(如果有转换发生)转换价值 = 转换比例×股票市值转换溢价(以百分比算)= (债券市场价格 - 转换价值)/ 转换价值1.2.1.1 回收分析(MP CV)/CV PP(CY DY)(CY DY)-==--转换溢价此处PP 回收时间,以年计算 MP 可转债券的市场价值 CV 可转债券的转换价值CY 可转债券的当前收益率 = (息票利率/MP ) DY 普通股票的分红收益率 = 股利数目/ 股票价格1.2.1.2 净现值分析∑+-⋅-+-=tnc c nc n nc )Y ()Y Y (FV )Y (FV CV NPV 1 1此处NPV 净现值 CV 转换价值 FV 面值Y nc 同样特征的不可转换证券的收益率 Y c 可转换证券的收益率n 可转换证券被赎回之前的年数1.3 可赎回债券 1.3.1 估值和久期1.3.1.1 决定赎回选择权的价值可赎回债券价格 = 相当的不可赎回债券价值 – 赎回选择权价值1.3.1.2有效久期和凸度()()2=1 =1 δδγ⎛⎫⋅⋅- ⎪⎝⎭⎡⎤⎛⎫⎛⎫⎢⎥⎛⎫ ⎪ ⎪⋅⋅--⋅⋅⎢⎥ ⎪ ⎪ ⎪⎝⎭⎢⎥⎪ ⎪⎝⎭⎝⎭⎢⎥⎣⎦不可赎回可赎回不可赎回可赎回价格不可赎回债券可赎回调整久期价格的久期不可赎不可赎可赎回调整不可赎回债券价格回债券回债券价格凸度的凸度久期价格此处δ 债券中含有的赎回选择权的德尔塔系数 γ 债券中含有的赎回选择权的伽玛系数1.4 固定收益证券组合管理策略 1.4.1 被动型管理 1.4.1.1 免疫A = L D A = D L AD A = LD L此处A 组合的现值 L 债务的现值 D A 组合的久期 D L 债务的久期1.4.2 计算套期保值比率:修正久期法mod FT ,t modSt F S F,S D F D S =R H ⋅⋅=⋅∆∆∆∆σσρ t ,CTD modFt ,CTD modS t S modFT ,t modS t S F CF D S k D S N D F k D S N N ⋅⋅⋅⋅⋅-=⋅⋅⋅⋅-=此处HR 套期保值比率S t t 时刻的现货价格F t,T t 时刻,到期日是T 的期货价格 ρΔS ,ΔF ΔS 和ΔF 之间的相关系数 σΔS ΔS 的标准差 σΔF , ΔF 的标准差 CTD 交割最便宜的modSD 被套期保值资产的修正久期 modFD 期货的修正久期(最便宜交割的) N F 期货合约的数目N S 被套期保值的鲜活资产的数目 k 合约规模S CTD, t 交割最便宜的资产的现货价值 CF CTD, t 交割最便宜的资产的转换因数2 衍生证券估值和分析2.1 金融市场和工具 2.1.1 相关市场 2.1.1.1 互换利率互换接受固定收益的交易方的互换价值可以被表示为V = B 1 — B 2V 互换的价值B 1 互换中的固定收益债券的价值 B 2互换中的浮动收益债券的价值 B 1是固定收益债券现金流的现值nn ii t t ni t t R Q R K B )1()1(,01,01+++=∑=此处B 1 互换中的固定收益债券的价值K 在t i 时刻相应于固定利率的固定支付 Q 互换协议中的名义本金 R 0, ti 在到期日t i 时的即期利率当加入了互换,并且立即在一个息票利率重订日之后,债券B 2的价值等于名义本金数目Q 。

证券从业公式

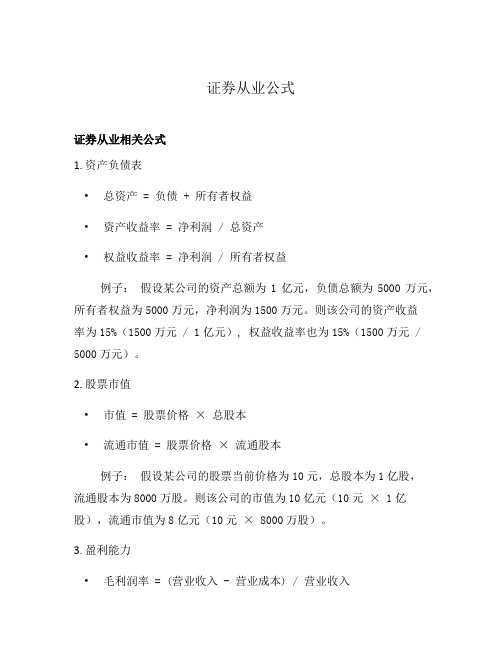

证券从业公式证券从业相关公式1. 资产负债表•总资产 = 负债 + 所有者权益•资产收益率 = 净利润 / 总资产•权益收益率 = 净利润 / 所有者权益例子:假设某公司的资产总额为1亿元,负债总额为5000万元,所有者权益为5000万元,净利润为1500万元。

则该公司的资产收益率为15%(1500万元 / 1亿元), 权益收益率也为15%(1500万元 / 5000万元)。

2. 股票市值•市值 = 股票价格× 总股本•流通市值 = 股票价格× 流通股本例子:假设某公司的股票当前价格为10元,总股本为1亿股,流通股本为8000万股。

则该公司的市值为10亿元(10元× 1亿股),流通市值为8亿元(10元× 8000万股)。

3. 盈利能力•毛利润率 = (营业收入 - 营业成本) / 营业收入•净利润率 = 净利润 / 营业收入例子:假设某公司的营业收入为2000万元,营业成本为1500万元,净利润为500万元。

则该公司的毛利润率为25%((2000万元 - 1500万元) / 2000万元),净利润率为25%(500万元 / 2000万元)。

4. 偿付能力•速动比率 = (流动资产 - 存货) / 流动负债•利息保障倍数 = (净利润 + 利息费用 + 财务费用) / 利息费用例子:假设某公司的流动资产为8000万元,存货为2000万元,流动负债为3000万元,净利润为1000万元,利息费用为200万元,财务费用为100万元。

则该公司的速动比率为万元 - 2000万元) / 3000万元),利息保障倍数为万元 + 200万元 + 100万元) / 200万元)。

5. 相对指标•市盈率(PE)= 股票价格 / 每股收益•市净率(PB)= 股票价格 / 每股净资产例子:假设某公司的股票当前价格为20元,每股收益为2元,每股净资产为10元。

则该公司的市盈率为10(20元 / 2元),市净率为2(20元 / 10元)。

证券基金从业资格考试必备公式

证券基金从业资格考试必备公式1.资产=负债+所有者权益收入-费用=利润2.净现金流(NCF)公式:NCF=CFO+CFI+CFF3.流动比率=流动资产÷流动负债4.速动比率=(流动资产存货)÷流动负债5.资产负债率=负债÷资产,资产负债率是使用频率最高的债务比率。

6.权益乘数(杠杆比率)=资产÷所有者权益=1 ÷(1-资产负债率)负债权益比=负债÷所有者权益=资产负债率÷(1-资产负债率)数值越大代表财务杠杆比率越高,负债越重。

7.利息倍数=EBIT÷利息,EBIT是息税前利润。

利息倍数衡量企业对于长期债务利息保障程度。

资产负债率、权益乘数和负债权益比衡量的是对于长期债务的本金保障程度。

8.存货周转率=年销售成本÷年均存货存货周转天数=365天÷存货周转率9.应收账款周转率=销售收入÷年均应收账款应收账款周转天数=365天÷应收账款周转率10.总资产周转率=年销售收入÷年均总资产11.销售利润率=净利润÷销售收入12.资产收益率=净利润÷总资产13.净资产收益率(权益报酬率)=净利润÷所有者权益14.FV=PV×(1+i)n,PV= FV ÷(1+i)nFV表示终值,即在第n年年末的货币终值;n表示年限;i表示年利率;PV表示本金或现值。

15.ir=in-P式中:in为名义利率;ir为实际利率;P为通货膨胀率。

16.I=PV×i×t式中:I为利息;PV为本金;i为年利率;t为计息时间。

17.单利终值的计算公式为:FV=PV×(1+i×t)18.单利现值的计算公式为:PV=FV÷(1+i×t)≈FV×(1-i×t)19.贴现因子dt=1÷(1+St)t,其中st为即期利率。

证券从业分析考试全部公式整理

1、FV=PV(1+i)n次方,FV终值,PV本金现值,i为每期利率,n为期数2、FV=PV(1+i/m)(mn)次方,m为付息次数3、债券必要回报率=真实无风险收益率+预期通货膨胀率+风险溢价4、市盈率=每股价格/每股收益5、市净率=每股价格/每股净资产6、St<=x,看涨期权的价格为0,St>=x,看跌期权的价格为07、可转换证券转换升水=可转换证券的市场价格—可转换证券的转换价值8、转换贴水=可转换证券的转换价值—可转换证券的市场价格9、转换贴水比率=转换贴水/可转换证券的转换价值*100%10、转换升水比率=转换升水/可转换证券的转换价值*100%11、转换比率=可转换证券的市场价格/转换平价12、转换升水比率=(转换平价—标的股票的市场价格)/标的股票的市场价格*100% 13、转换贴水=(基准股价—转换平价)*转换比率14、真实利率=名义利率—通货膨胀率15、EV A资本=债务成本+股本成本—在建工程—非营业现金16、现金流动负债比=经营现金净流量/流动负债17、流动资产=流动负债*流动比率18、速动资产=流动负债*速动比率19、年末存货=流动资产—速动资产20、存货周转率=营业成本/平均存货21.、产权比率=负债总额/股东权益=负债总额/(资产总额—负债总额)=1/(资产总额/负债总额—1)22、有形资产净值债务率=债务总额/(股东权益—无形资产净值)23、营业净利率=净利润/营业收入24、营业毛利率=(营业收入—营业成本)/营业收入*100%25、现金股利保障倍数=每股营业现金净流量/每股现金股利26、速动比率=(流动资产—存货)/流动负债27、流动比率=流动资产/流动负债28、总资产周转率=营业收入/平均资产总额29、资产负债率=负债总额/资产总额*100%30、未成熟随机值RSV(n)=(Ct-Ln)/(Hn-Ln)*100%31、ADL=昨日ADL+当天所有股票中上涨的家数—当天的下跌的家数32、股指期货理论价格的计算公式为F=Se (r-q)(T-t),前者大于后者,期货价值偏高,可以考虑买入股指成分股,卖出期货合约进行套利。

金融证券市场常见指计算公式

金融证券市场常见指标计算公式1、wr的计算公式n日WMS=[(Hn—Ct)/(Hn—Ln)] ×100式中:Cn——当天的收盘价;Hn和Ln——最近N日内(包括当天)出现的最高价和最低价。

2、cci的计算公式CCI(N日)=(TP-MA)÷MD÷0.015其中,TP=(最高价+最低价+收盘价)÷3MA=最近N日收盘价的累计之和÷NMD=最近N日(MA-收盘价)的累计之和÷N0.015为计算系数,N为计算周期,系统默认值为14。

3、BIAS的计算公式BIAS=(收盘价-收盘价的N日简单平均)/收盘价的N日简单平均*100BIAS有三条指标线,N的参数一般设置为6日、12日、24日。

为了指标在大周期(例如,38,57,137等)运用中更加直观,更加准确把握中期波动,可以将公式进化:BIAS=(EMA(收盘价,N)-MA(收盘价,M))/MA(收盘价,M)*100;其中,N取超短周期,M为大周期。

4、RSI的计算公式相对强弱指标RSI的计算公式有两种,其计算结果一样。

其一:假设A为N日内收盘价的正数之和,B为N日内收盘价的负数之和乘以(—1)这样,A和B均为正,将A、B代入RSI 计算公式,则RSI(N)=A÷(A+B)×100。

其二:RS(相对强度)=N日内收盘价涨数和之均值÷N日内收盘价跌数和之均值,RSI(相对强弱指标)=100-100÷(1+RS)。

5、 MACD的计算公式指数平滑移动平均线MACD的计算法则加重最近一日的份量权数,以macd(12,26,9)为例。

EMA12 =(前一日EMA12×11÷13+今日收盘价×2÷13)。

EMA26 =(前一日EMA26×25÷27+今日收盘×2÷27)。

DIF =EMA12━EMA269日的EMA,即差离平均值DEA:MACD(前一日MACD×8÷10+今日DIF×2÷10)。

金融证券市场常见指标计算公式

金融证券市场常见指标计算公式1、wr的计算公式n日WMS=[(Hn—Ct)/(Hn—Ln)] ×100式中:Cn——当天的收盘价;Hn和Ln——最近N日内(包括当天)出现的最高价和最低价。

2、cci的计算公式CCI(N日)=(TP-MA)÷MD÷0.015其中,TP=(最高价+最低价+收盘价)÷3MA=最近N日收盘价的累计之和÷NMD=最近N日(MA-收盘价)的累计之和÷N0.015为计算系数,N为计算周期,系统默认值为14。

3、BIAS的计算公式BIAS=(收盘价-收盘价的N日简单平均)/收盘价的N日简单平均*100BIAS有三条指标线,N的参数一般设置为6日、12日、24日。

为了指标在大周期(例如,38,57,137等)运用中更加直观,更加准确把握中期波动,可以将公式进化:BIAS=(EMA(收盘价,N)-MA(收盘价,M))/MA(收盘价,M)*100;其中,N取超短周期,M为大周期。

4、RSI的计算公式相对强弱指标RSI的计算公式有两种,其计算结果一样。

其一:假设A为N日内收盘价的正数之和,B为N日内收盘价的负数之和乘以(—1)这样,A和B均为正,将A、B代入RSI 计算公式,则RSI(N)=A÷(A+B)×100。

其二:RS(相对强度)=N日内收盘价涨数和之均值÷N日内收盘价跌数和之均值,RSI(相对强弱指标)=100-100÷(1+RS)。

5、 MACD的计算公式指数平滑移动平均线MACD的计算法则加重最近一日的份量权数,以macd(12,26,9)为例。

EMA12 =(前一日EMA12×11÷13+今日收盘价×2÷13)。

EMA26 =(前一日EMA26×25÷27+今日收盘×2÷27)。

DIF =EMA12━EMA269日的EMA,即差离平均值DEA:MACD(前一日MACD×8÷10+今日DIF×2÷10)。

证券从业-证券投资分析公式汇总

1.股票价值计算V=D(1+g)/k-g2.权益价值=资产价值-负债价值3.转换贴水=可转换证券的转换价值-可转换证券的市场价格4.转换升水=可转换证券的市场价格-可转换证券的转换价值5.一年持有期收益率的计算公式Y=[C+(P1-P0)]/P0*100% C是每年利息收益 P1债券卖出价格 P0是债券买入价格6.转换比例=可转换证券面额/转换价格7.转换价值=标的股票市场价格*转换比例8.市净率=每股价格/每股净资产9.应记利息额=【(到期总付额-发行价格)/起息日至到期日的天数】*起息日至结算日的天数10.累计利息=(面值*年息/2)*累计天数/18011.认购权证的溢价=认购权证的市场价格-内在价值=认购权证的市场价格-认购股票市场价格+认购股价12.流动比率=流动资产/流动负债13.速动比率=(流动资产-存货)/流动负债14.保守速动比率=(现金+交易性金融资产+应收账款+应收票据)/流动负债15.存货周转率=营业成本/平均存货16.存货周转天数=平均存货*360/营业成本17.应收账款周转率=营业收入/平均应收账款(次)18.应收账款周转天数=360*平均应收账款/营业收入19.流动资产周转率=营业收入/平均流动资产(次)20.总资产周转率=营业收入/平均资产总额21.资产负债率=负债总额/资产总额*100%22.产权比率=负债总额/股东权益*100%23.有形资产净值债务率=负债总额/(股东权益-无形资产净值)*100%24.已获利息倍数=税息前利润/利息费用25.营业净利率=净利润/营业收入*100%26.营业毛利率=(营业收入-营业成本)/营业收入*100%27.资产净利率=净利润/平均资产总额*100%28.总资产周转率=营业收入/平均资产总额29.营运资金=流动资产-流动负债30.债券必要回报率=真是无风险收益率+预期通货膨胀率+风险溢价31.每股净资产=净资产/总股本32.套期保值比率=期货合约的总值/现货总价值33.合约份数=现货总价值/单位期货合约价值*β(单位期货合约价值=期货指数点*合约份数)34.期货合约的总值=现货总价值*β35.RAROC(经风险调整后的资本收益)=收益/VAR值36.金融工程应用于:①公司金融②金融工具交易③投资管理④风险管理⑤兼并与收购37.套利的经济学原理是:一价定律38.基差变小(基差走弱)有利于买进套期保值者;基差变大(基差走强)有利于卖出套期保值者39.套利的风险:政策风险、市场风险、操作风险、资金风险40.股指期货投资风险:市场风险、信用风险、操作风险41.VAR的主要计算方法:局部估值法(德尔塔—正态分布法)、完全估值法(历史模拟法和蒙特卡罗模拟法)42.期现套利的现货组合构建方法:完全复制法、市值加权法、分层市值加权法43.沪深300现货投资组合的构建方法:完全复制法、市值加权法、分层市值加权法、最优化方法44.1998年,证券投资(封闭式)的出现开创了我国机构投资者时代的新篇章。

证券从业考试所有科目计算例题汇总

16.分别用Y、Y′、P代表实际收益率、名义收益率和通货膨胀率解:A:Y′名义=Y+PD:Y实际=Y′- P17.可转债转换股份数(股)=转债手数x 1 000/当次初始转股价格18.□申购费率采用外扣法,申购份额保留到整数位,零碎份额对应的资金返还投资者资金账户。

例如:某投资场内投资1万元申购,申购费率为 1.50%,当日份额净值为 1.0250。

则:净申购金额=10000/(1+1.5%)=9852.22;申购手续费=10000-9852.22=147.78;申购份额=9852.22/1.0250=9611.92份;实际净申购金额=9611*1.0250=9851.28;退款额=10000-9851.28-147.78=0.94。

19.权证涨幅价格=权证前一日收盘价格+标的证券当日涨幅*1.25*行权比例(跌幅同理)例如:A公司权证某日收盘价4元,股票收盘价是16元,行权比例1。

次日A股涨跌幅10%以内,但权证次日可涨跌1.220.除权价=(前收盘价-现金红利+配股价格*流通股份变动比例)/(1+流通股份变动比例)。

例如:某公司10元派发现金红利1.50,同时按10配5的比例配股,配股价6.40,若公司股票除权除息日前收盘价为11.05,则除权报价=(11.05-0.15+6.40*0.5)/1.5=9.40。

21.当日申购的基金份额,同日可以卖出,但不得赎回;2、当日买入的基金份额,同日可以赎回,但不得卖出。

3、当日赎回的证券,同日可以卖出,但不得用于申购基金份额。

4、当日买入的证券,同日可以用于申购基金份额。

22.可转债转股通过交易系统进行,申报方向为卖出,价格为100元,单位为手,1手为1000元面额。

可转换债券在发行结束6个月后方可转股,可转债的买卖申报优先于转股申报。

转换公式为:可转债转股数=转债手数*123.某上市公司A股在深圳证券交易所挂牌交易,某交易日该股最后一分钟的成交情况为:11元成交50手,11.04元成交150手,11.13元成交300手,该股的收盘价是解:(11*50+11.04*150+11.13*300)/50+150+300 = 11.0924.1293. 证券除权的处理办法和除权价的计算方法某B股最后交易日的收盘价为0.800美元/股,每股红利为0.005美元/股,股权登记日收盘价为0.799美元/股,则该股除息报价为()解:该股除息报价为0.800—0.005=0.795(美元/股)25.某上市公司每10股派发现金红利1.50元,同时按10股配5股的比例向现有股东配股,配股价为6.40元。

证券从业资格证券交易计算题(公式)专辑PPT课件

7

接上页解: 3.买入股票的实际付出。 ① Y股票成交金额(500股)=500×10.92=5460元 ② 股票佣金=5460×2.8‰=15.29元 ③ 深圳股票免A股过户费,买入不收印花税 ④ 则买入Y股票实际付出=成交金额+佣金=5460+15.29=5475.29元 4.卖出股票的实际收入。 ① Y股票成交金额(500股)=500×11.52=5760元 ② 股票佣金=5760×2.8‰=16.13元 ③ 印花税=5760×1‰=5.76元 ④ 深圳股票免A股过户费, ⑤ 则卖出Y股票实际收入=成交金额-佣金-印花税=5760-16.13-

证券除权除息相关计算。 除权(息)价=[前收盘价-现金红利+配(新)股价格×流通股份变动比

例]÷(1+流通股份变动比例)

例题(九-1)某上市公司每10股派发现金红利1.50元,同时按10配5的 比例向现有股东配股,配股价格为6.40元。若该公司股票在除权除息日 前的收盘价为11.05元,则该股票的除权(息)报价应为多少?

5.76=5738.11元 股票买卖差价=卖出收入-买入付出=5738.11-5475.29=262.82元>0说明是

盈利

最终:国债盈利0.70元;股票盈利262.82元。

8

四、第二章计算题 P55~56

投资者的交易盈亏计算2。 例题(四)某投资者在沪市以每股12元的价格买入某股票(A股)

10000股,那么,该投资者最低需要以什么价格全部卖出该股票才 能保本?(佣金按2计收,印花税、过户费按规定计收,不收委托 手续费。) 解: ① 设卖出价格为每股P元。 ② 卖出收入=10000P-10000P(0.002+0.001)10000×0.001=(9970P- 10)元 ③ 买入支出=10000×12+10000×12×0.002+10000×0.001=120250元 ④ 保本即为:卖出收入-买入支出≥0 ⑤ 则:9970P-10-120250≥0 ⑥ 得到:P≥12.0622 ⑦ 即:该投资者要最低以12.07元的价格全部卖出才能保本。

证券投资学公式汇总

证券投资学公式汇总证券投资学公式是投资领域中的基础知识,它们帮助投资者了解证券市场和投资决策的原理。

下面将对一些常见的证券投资学公式进行汇总和解析。

1. 股票收益率计算公式股票收益率是衡量股票投资回报的指标,它可以通过以下公式计算:股票收益率 = (股票价格终值 - 股票价格初值)/ 股票价格初值这个公式可以帮助投资者计算股票的回报率,从而评估投资的盈利能力。

2. 股票的市盈率计算公式市盈率是衡量股票价格相对于盈利能力的指标,它可以通过以下公式计算:市盈率 = 股票价格 / 每股盈利市盈率高的股票可能被认为是过高估值,而市盈率低的股票可能被认为是低估值。

投资者可以通过市盈率来辅助判断股票的投资价值。

3. 股票的市净率计算公式市净率是衡量股票价格相对于净资产的指标,它可以通过以下公式计算:市净率 = 股票价格 / 每股净资产市净率低的股票可能被认为是低估值,而市净率高的股票可能被认为是高估值。

投资者可以通过市净率来判断股票的投资价值。

4. 股票的分红收益率计算公式分红收益率是衡量股票分红回报的指标,它可以通过以下公式计算:分红收益率 = 每股分红 / 股票价格分红收益率高的股票可能被认为是较为稳定的投资对象,投资者可以通过分红收益率来评估股票的投资回报。

5. 股票的波动率计算公式波动率是衡量股票价格波动程度的指标,它可以通过以下公式计算:波动率 = 标准差 / 均值波动率高的股票可能意味着价格波动较大,投资者可以通过波动率来评估股票的风险水平。

6. 股票的夏普比率计算公式夏普比率是衡量股票风险调整后的回报能力的指标,它可以通过以下公式计算:夏普比率 = (股票的平均回报率 - 无风险回报率)/ 股票的波动率夏普比率高的股票意味着在承担相同风险的情况下,能够获得更高的回报。

投资者可以通过夏普比率来评估股票的风险调整后的投资回报。

7. 股票的Alpha值计算公式Alpha值是衡量股票相对于市场风险的超额收益能力的指标,它可以通过以下公式计算:Alpha值 = 股票的实际回报率 - (无风险回报率+ β *(市场回报率 - 无风险回报率))Alpha值为正数表示股票的超额收益能力较强,为负数表示股票的超额收益能力较弱。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

●●●

证券从业资格考试相比基金从业资格考试来说计算题少得多,但也不是没有,证券君把证券考试可能出现的计算题题型都给大家列出来了,希望你们可以记住公式,到时候看到这些“送分题”一定不要慌。

01货币乘数

1.货币乘数的基本概念

货币乘数是指货币供给量对基础货币的倍数关系,简单地说,货币乘数是一单位准备金所产生的货币量。

货币乘数的大小决定了货币供给扩张能力的大小。

在货币供给过程中,中央银行的初始货币提供量与社会货币最终形成量之间存在着数倍扩张(或收缩)的效果,即所谓的乘数效应。

2.货币乘数的计算公式

(1)完整的货币乘数的计算公式是:

其中,Rd:法定准备金率;Re:超额准备金率;Rc:现金在存款中的比率。

(2)货币乘数的基本计算公式是:

其中,M1为货币供应量;B为基础货币;k为现金比率;Rt为定期存款准备率;T为定期存款;E为超额准备金;D为活期存款;C为流通中的现金;A为商业银行的存款准备金总额。

3.货币乘数的决定因素

4.经典考题

1)若法定存款准备率6%,客户提现比率10%,超额准备率9%,则可求出货币乘数为()。

A.4.4

B.4.7

C.5.3

D.5.9

正确答案是:A

解析:货币乘数计算公式m=(1+R c)/(Rd+R e+R c)。

本题中,货币乘数m=(1+10%)/(6%+9%+10%)=4.4。

其中,R c 表示现金漏损率(提现率),Rd表示法定准备金率,Re表示超额准备金率。

2)若流通于银行体系之外的现金为500亿元,商业银行吸收的活期存款为6000亿元,其中600亿元交存中央银行作为存款准备金,则可算出货币乘数为()。

A.4.0

B.4.7

C.5.3

D.5.9

正确答案是:D

解析:m=M/B=(C+D)/(C+R)=(500+6000)/(500+600)=5.9

02基金销售服务费

1.基金销售服务费的含义和提取规定

基金销售服务费是指从基金资产中扣除的用于支付销售机构佣金以及基金管理人的基金营销广告费、促销活动费、持有人服务费等方面的费用。

收取销售服务费的基金通常不再收取申购费。

我国的基金管理费、基金托管费及基金销售服务费均是按前一日基金资产净值的一定比例逐日计提,按月支付。

2.计算公式

公式:H=(E*R)/365

H为每日计提的费用;E为前一日的基金资产净值;R为费率

3.经典考题

1)假设某基金2011年8月某估值日前一交易日计算的基金资产总额为9000万元,负债总额为1500万元,托管费率为0.2%,则该日应提取的托管费为人民币()元。

A.398.0

B.416.0

C.411.0

D.441.0

正确答案是:C

解析:基金托管费是指基金托管人为保管和处置基金资产而向基金收取的费用。

该基金当日应当提取的托管费为:(9000-1500)

*0.2%/365=0.0411(万元)=411(元)

03基金资产净值

1.基金资产净值的含义

基金资产净值是指基金资产总值减去负债后的价值。

基金份额净值是指某一时点上某一投资基金每份基金份额实际代表的价值。

基金资产总值是指基金所拥有的各类证券的价值、银行存款本息、基金应收的申购基金款以及其他投资所形成的价值总和。

2.基金资产净值和基金份额净值计算公式

基金资产净值=基金资产总值-基金负债

基金份额净值=基金资产净值/基金总份额

基金份额净值是衡量一个基金经营业绩的主要指标,也是基金份额交易价格的内在价值和计算依据。

一般情况下,基金份额价格与份额净值趋于一致,即资产净值增长,基金份额价格也随之提高。

3.经典考题

1)假设某基金持有的三种股票的数量分别为10万股、50万股和100万股,每股的收盘价分别为30元、20元和10元,银行存款为1000万元,对托管人或管理人应付未付的报酬为500万元,应付税金为500万元,则基金资产净值总额为人民币()万元。

A.2200

B.2250

C.2300

D.2350

正确答案是:C

解析:基金资产总值是指基金所拥有的各类证券的价值、银行存款本息、基金应收的申购基金款以及其他投资所形成的价值总和。

基金资产净值是指基金资产总值减去负债后的价值,即基金资产净值=基金资产总值一基金负债。

由题中数据可知,基金资产总值=10×30+50×20+100×10+1000=3300(万元);基金负债=500+500=1000(万元)。

所以,基金资产净值总额=3300-1000=2300(万元)。