我国常用的三种国际贸易结算方式

通用范文(正式版)国际贸易最常用的三种结算方式为

国际贸易最常用的三种结算方式引言随着全球经济一体化的不断发展,国际贸易日益频繁。

在国际贸易中,结算方式是一项至关重要的环节,直接关系到交易双方的利益和风险分担。

本文将介绍国际贸易中最常用的三种结算方式,包括信用证结算、托收结算和跟单托运结算,以便读者更好地理解和运用这些结算方式。

1. 信用证结算信用证结算是国际贸易中最常见的结算方式之一。

在这种结算方式下,买方与银行签署一个信用证,要求银行根据卖方的要求向其开立该信用证所规定的金额。

卖方可以在符合信用证要求的前提下交货,并将提供的发运单据提交给银行。

银行在核对单据后,将根据信用证的规定向卖方支付相应的货款。

信用证结算方式的优势主要体现在几个方面:•保障双方利益:买方在支付货款之前,可以确保卖方已经按照合同要求交付了货物,并且提供了符合要求的发运单据。

•提高支付能力:有信用证支持的结算方式可以帮助买方在境内和境外提高其支付能力,得到更好的信誉和支持。

•降低交易风险:信用证结算方式通过银行的介入,保证了交易的安全性和合法性,减少了交易风险。

2. 托收结算托收结算是另一种常见的国际贸易结算方式。

在这种结算方式下,买方将支付货款的责任委托给银行,由银行向卖方要求交付货物和相关单据。

卖方根据银行的要求交付货物,并向银行提交相关的单据。

银行将对单据进行核查,核实后将货款支付给卖方。

托收结算方式的特点如下:•灵活操作:与信用证结算方式相比,托收结算方式的操作较为简单和灵活。

对于信用信誉较好的买卖双方来说,可以直接与银行协商决定使用托收结算方式。

•适用范围广:托收结算方式适用于交易规模较小、买卖双方信誉良好的国际贸易。

•更低的成本:托收结算方式不需要买方支付信用证费用,相对于信用证结算方式更为经济实惠。

3. 跟单托运结算跟单托运结算是国际贸易中的另一种常用结算方式,尤其在海运贸易中广泛应用。

在跟单托运结算方式下,买方通常会要求卖方将货物交付给指定的运输公司,并提供符合要求的提单等单证。

国际贸易结算风险防范论文

随着中国加入 W TO 和世界经济的全球化,各国间贸易迅速发展,国际市场竞争日益激烈,竞争手段不断增加。

为扩大市场份额,我国外贸企业除了采取价格竞争等手段外,纷纷以优惠的付款方式变相地给买方融资,由此带来了出口收汇风险的增加,导致部份企业收汇艰难、资金流动缓慢、企业运作效率低下。

目前,我国外贸企业在进出口业务中主要使用三种国际结算方式:汇付、托收、信用证。

随着出口竞争的日益激烈化,灵便多变的支付方式已成为外贸企业增加市场份额的重要手段,由此也带来了进出口收付汇风险的增加。

本文在分析各种结算方式特点和风险的基础上,探讨了国际结算风险的防范措施。

国际贸易;贸易结算;风险第一章绪论 (1)1.1 研究背景 (1)1.2 研究意义 (1)第二章国际贸易结算风险的涵义和分类 (2)2.1 国际贸易结算风险的涵义 (2)2.2 常用的国际贸易结算方式 (2)2.2.1 信用证 (2)2.2.2 托收 (3)2.2.3 汇付 (4)2.2.4 银行保函 (5)第三章不同国际结算方式下风险分析 (5)3.1 出口商的风险分析 (6)3.2 进口商的风险分析 (7)3.3 国际结算中银行风险分析 (8)第四章国际贸易中不同结算方式的风险防范 (9)4.1 出口商的风险防范 (9)4.2 进口商的风险防范 (10)4.3 国际结算中银行风险防范 (11)结语 (12)参考文献 (12)第一章绪论1.1 研究背景目前国际贸易结算方式主要有信用证(L/C),托收(OC)和电汇(T/T)等。

其中信用证结算方式,因其以银行信用作为付款保证,曾经是国际贸易中最主要的支付和结算方式,但随着国际贸易的发展和竞争的日益激烈,结算方式发生了明显的变化。

竞争的加剧造就了全球性的买方市场,买方更愿意选择对其有利的托收和电汇结算方式,据统计,欧美企业间托收和电汇结算方式使用比例己达贸易量的 80%-90%,亚太国家信用证的使用比例也在逐年下降,我国的信用证结算比例也由前些年的 35%摆布降低到目前的大约占 25%。

国际贸易结算中的三种基本方式

国际贸易结算中的三种基本方式The methods of payment in foreign trade can be divided into three kinds, listed as follows:国际贸易结算中的三种基本方式:1. Remittance; 汇付2. Collection; 托收3. Letter of credit. 信用证Remittance and collection belong to commercial credit. Letter of credit belongs to banker’s credit. The word “credit” means who takes the responsibility of paying money and surrendering the shipping documents which represent the title to the goods in handling over the transacted goods and paying the above-mentioned money.汇付和托收属于商业信用,信用证属于银行信用。

所谓“信用”意思是在对外贸易中货物的交换和货款的支付由谁来承担付款和提供货物所有权的责任问题。

In remittance or collection transaction, the buyer is responsible to make payment, the seller to surrender documents.在汇付和托收项下,买方负责付款,卖方负责提交单据。

Telegraphic Transfer (T/T): At the request of the buyer, the local bank sends a trust deed for payment by cable to a respondent bank at the seller’s end and entrusts him to pay money to the seller. This method is quicker than mail transfer. The seller can receive the money at an early date.电汇(T/T)付款方式是进口地银行按买方(客户)要求,直接用电报发出付款委托书给出口地往来银行,委托其向卖方(指定的外汇银行账号)付款。

国际贸易的结算方式

国际贸易的结算方式问题:初在外企做出纳,想知道国际贸易结算方式都有哪些呢?解答:国际贸易结算方式:信用证结算方式、汇付和托收结算方式、银行保证函、各种结算方式的结合使用。

A、信用证结算方式信用证简称L/C)方式是银行信用介入国际货物买卖价款结算的产物。

它的出现不仅在一定程度上解决了买卖双方之间互不信任的矛盾,而且还能使双方在使用信用证结算货款的过程中获得银行资金融通的便利,从而促进了国际贸易的发展。

因此,被广泛应用于国际贸易之中,以致成为当今国际贸易中的一种主要的结算方式。

信用证是银行作出的有条件的付款承诺,即银行根据开证申请人的请求和指示,向受益人开具的有一定金额、并在一定期限内凭规定的单据承诺付款的书面文件;或者是银行在规定金额、日期和单据的条件下,愿代开证申请人承购受益人汇票的保证书。

属于银行信用,采用的是逆汇法。

B、汇付和托收结算方式汇付和托收是国际贸易中常用的货款结算方式。

a、汇付汇付,又称汇款,是付款人通过银行,使用各种结算工具将货款汇交收款人的一种结算方式。

属于商业信用,采用顺汇法。

汇付业务涉及的当事人有四个:付款人、收款人、汇出行和汇入行。

其中付款人与汇出行之间订有合约关系,汇出行与汇入行之间订有代理合约关系。

在办理汇付业务时,需要由汇款人向汇出行填交汇款申请书,汇出行有义务根据汇款申请书的指示向汇入行发出付款书;汇入行收到会计示委托书后,有义务向收款人解付货款。

但汇出行和汇行对不属于自身过失而造成的损失不承担责任,而且汇出对汇入行工作上的过失也不承担责任。

b、托收托收是出口人在货物装运后,开具以进口方为付款人的汇款人的汇票,委托出口地银行通过它在进口地的分行或代理行代进口人收取货款一种结算方式。

属于商业信用,采用的是逆汇法。

托收方式的当事人有委托人、托收行、代收行和付款人。

委托人,即开出汇票委托银行向国外付款人代收货款的人,也称为出票人,通常为出口人;托收行即接受出口人的委托代为收款的出口地银行;代收行,即接受托收行的委托代付款人收取货款的进口地银行;付款人,汇票上的付款人即托收的付付款人,通常为进口人。

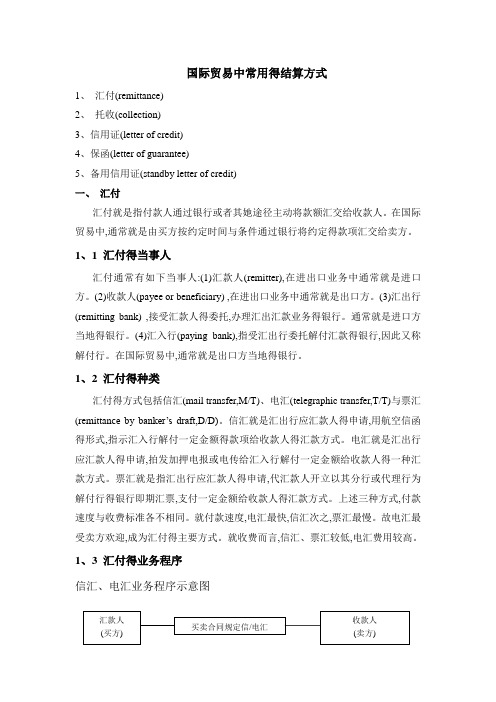

经典国际贸易中常用的结算方式

国际贸易中常用得结算方式1、汇付(remittance)2、托收(collection)3、信用证(letter of credit)4、保函(letter of guarantee)5、备用信用证(standby letter of credit)一、汇付汇付就是指付款人通过银行或者其她途径主动将款额汇交给收款人。

在国际贸易中,通常就是由买方按约定时间与条件通过银行将约定得款项汇交给卖方。

1、1 汇付得当事人汇付通常有如下当事人:(1)汇款人(remitter),在进出口业务中通常就是进口方。

(2)收款人(payee or beneficiary) ,在进出口业务中通常就是出口方。

(3)汇出行(remitting bank) ,接受汇款人得委托,办理汇出汇款业务得银行。

通常就是进口方当地得银行。

(4)汇入行(paying bank),指受汇出行委托解付汇款得银行,因此又称解付行。

在国际贸易中,通常就是出口方当地得银行。

1、2 汇付得种类汇付得方式包括信汇(mail transfer,M/T)、电汇(telegraphic transfer,T/T)与票汇(remittan ce by banker’s draft,D/D)。

信汇就是汇出行应汇款人得申请,用航空信函得形式,指示汇入行解付一定金额得款项给收款人得汇款方式。

电汇就是汇出行应汇款人得申请,拍发加押电报或电传给汇入行解付一定金额给收款人得一种汇款方式。

票汇就是指汇出行应汇款人得申请,代汇款人开立以其分行或代理行为解付行得银行即期汇票,支付一定金额给收款人得汇款方式。

上述三种方式,付款速度与收费标准各不相同。

就付款速度,电汇最快,信汇次之,票汇最慢。

故电汇最受卖方欢迎,成为汇付得主要方式。

就收费而言,信汇、票汇较低,电汇费用较高。

1、3 汇付得业务程序信汇、电汇业务程序示意图信汇、电汇业务程序示意图信汇与电汇得业务程序相同,只就是传递委托书与支付通知书得方式不同,信汇就是以邮政航空信件方式,电汇就是电讯传递方式。

国际贸易三种常见收付方式的风险分析_[全文]

![国际贸易三种常见收付方式的风险分析_[全文]](https://img.taocdn.com/s3/m/edf26aec760bf78a6529647d27284b73f24236bc.png)

国际贸易三种常见收付方式的风险分析国际贸易支付就是国际货物买卖货款的收付。

它直接关系到买卖双方的切身利益,直接影响买卖双方的资金周转和融通,以及各种费用负担。

在交易的过程中,买卖双方应当尽量选择对收付双方都较为公平合理的支付工具和收付方式。

(一)三种收付方式简介在目前的国际贸易结算方式中,最基本的有三种:汇款、托收、信用证。

另外,还有一些延伸的结算方式,如银行保函、备用信用证等。

在实务中,现在还出现了一些比较新的结算方法,如电汇中加入第三方(船方)来控制风险。

汇付(Remittance),是指汇款人(债务人)主动将款项交给银行,委托其使用某种结算工具,通过其在国外的分支行或代理行,将款项付给国外收款人的一种结算方。

其分为:电汇(T/T),票汇(D/D),信汇(M/T),其中电汇使用较其余两种普遍。

托收(Collection),是指由债权人(出口商)开立汇票,委托银行通过其海外分支行或代理行,向国外债务人(进口商)收取货款或劳务价值的一种结算方式。

在国际贸易托收方式下大多采用跟单托收,跟单托收根据交单条件的不同,可以分为付款交单(D/P远期,D/P即期),承兑交单(D/A)。

33></a>.信用证(L/C),信用证支付方式是近年来国际贸易中最常见、最主要的支付方式。

信用证(L/C)是开证行根据买方(开证申请人)的请求,开给卖方的一种保证承担支付货款的书面凭证。

(二)结合案例分析常用支付方式下的风险1.汇付。

汇付的缺点是风险大,资金负担不平衡。

因为以汇付方式结算,可以是货到付款,也可以是预付货款。

预付货款的结算方式有利于出口商,对进口商不利,对于出口商来说,就资金而言,货物运出前已得到一笔货款或称之为无息贷款,出口商可以先收款后购货出运,主动权在出口商的手中,就风险而言,一方面,预付货款的支付对于进口商日后可能出现的违约行为起到了一定的制约作用;另一方面,一旦进口商违约,出口商预付货款抵扣部分货款及费用,减少其损失。

国际贸易结算方式

国际贸易结算方式国际贸易结算是指跨国经济合作中进行货币结算的一种方式。

在国际贸易中,买卖双方因为涉及不同国家的货币和法律制度的差异,因此需要通过一种统一的方式来进行货币结算。

目前国际贸易中常见的结算方式有现金支付、跨境转账、信用证以及托收等方式。

以下将对这些结算方式进行详细介绍和分析。

现金支付是最简单和直接的结算方式之一。

买卖双方可以直接在交易结束后以现金的形式进行结算。

这种方式的优点是快捷方便,减少了中间环节的复杂性,可以直接获得货款。

然而,现金支付存在一定的风险。

首先,现金易被偷盗和假币所替代,造成经济损失。

其次,现金支付可能导致资金难以跨境流通和监管困难。

因此,现金支付在国际贸易中的应用相对有限。

跨境转账是一种常见的国际贸易结算方式。

在这种方式下,买卖双方通过银行或第三方支付机构进行电子资金转移。

这种方式的优点是简单便捷,资金可以快速到账,可以避免现金支付的风险。

然而,跨境转账也存在一些问题。

首先,由于涉及跨国支付,可能需要支付较高的手续费。

其次,由于不同国家的法律和监管要求的不同,跨境转账可能受到一定限制和监管,导致交易流程的复杂和延迟。

因此,在选择跨境转账方式时,需要充分考虑成本和效率的平衡。

信用证是一种由银行开具的担保文件,用于保证进口商向出口商支付货款的一种方式。

买卖双方在成交后,出口商向买方银行开具信用证,买方银行担保支付款项给出口商。

这种方式的优点是确保了出口商的付款,降低了付款风险。

信用证的作用在于出口商无需担心进口商的付款情况,而可以直接向自己的银行获得货款。

然而,信用证的使用相对繁琐,需要双方银行的参与和审核,会增加整个交易流程的时间和成本。

托收是一种比较传统的国际贸易结算方式。

在这种方式下,出口商将货物发运给买方,并委托自己的银行对货款进行收取。

然后,出口商的银行将货款转交给出口商。

这种方式的优点是简单直接,少了信用证的繁琐程序,适用于信誉良好的买卖双方。

然而,托收方式也存在一些风险。

国际贸易中的主要支付方式分类

国际贸易中常用的三种支付方式:即汇款、托收、信用证。

汇款是进口人通过银行将货款付给出口人,属于顺汇法,商业信用。

汇款有信汇、电汇和票汇三种办法。

其中电汇(T/T)是最常用的办法。

托收是出口人装出货物后,开具汇票,连同全套货运单据,委托出口地银行通过它在进口地分行或代理行向进口人收取货款。

属于逆汇法,商业信用。

其下又分付款交单(D/P)和承兑交单(D/A)。

信用证是银行应进口人的要求,开给出口人的一种保证承担付款责任的凭证。

属于逆汇法,银行信用。

这是一种最常见的国际贸易支付方式。

根据效力,分为可撤销和不可撤销两种;根据时间,分为即期和远期两种。

此外,还有一些特别的信用证,如保兑信用证、可转让信用证、循环信用证、预支信用证等新品种。

同城的基本都是支票和电汇,比如朝阳征和!国外一般是托收:DP,熟悉的客户之间可以T/T,但是尽量以托收为有利方式。

国内都是承兑,承兑期限内付款,杠杆原理做业务!电汇、票汇、及信汇三种汇付方式的异同1、共同点:汇款人在委托汇出行办理汇款时,均要出具汇款申请书,这就形成汇款人和汇出行之间的一种契约。

三者的传送方向与资金流向相同,均属顺汇。

2、不同点:电汇是以电报或电传作为结算工具;信汇是以信汇委托书或支付委托书作为结算工具;票汇是以银行即期汇票作为结算工具。

票汇与电汇、信汇的不同在于票汇的汇入行无须通知受款人取款,而由受款人持票登门取款,汇票除有限制转让和流通者外,经受款人背书,可以转让流通,而电汇、信汇委托书则不能转让流通。

3、如何正确运用:电汇是收款较快、费用较高的一种汇款方式,汇款人必须负担电报费用,所以通常以金额较大或有急用的汇款使用电汇方式。

信汇、票汇都不需发电,以邮递方式传送,所以费用较电汇低廉,但因邮递关系,收款时间较晚。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

我国常用的三种国际贸易结算方式汇款(Remittance):以商业信用为基础托收(Collection):以商业信用为基础信用证(L/C, Letter of Credit):以银行信用为基础,70%以上用此方式汇款一、汇款(汇付)——付款人(进口商)通过银行采用某种支付工具将货款交付给收款人(出口商)的结算方式。

电汇(T/T, Telegraphic Transfer)三种方式信汇(M/T, Mail Transfer)票汇(D/D, Remittanc e by Banker’s Demand Draft)1、电汇(T/T)——汇款人(Remitter)委托汇出行(Remitting Bank)采用电报、电传等方式(普遍使用电传)通知汇入行(Paying Bank)将货款付给收款人(Payee)的方式。

①②③④⑤汇入行将“付迄借记通知(Debit Advice)”和收据寄交汇出行。

⑥汇出行偿付此项汇款(俗称拨头寸)给汇入行。

2、信汇(M/T)①进口商填写信汇申请书并付款。

②汇出行用航空信函通知汇入行。

③~⑥与电汇相同3、票汇(D/D)——汇款人从汇出行(出票人)购进以汇入行为付款人的即期汇票并将汇票寄给收款人或携带出境亲自交与收款人的结算方式。

①②③④出口商持汇票到汇入行换取票款(或将汇票卖给汇出行的任何一家代理行;或将汇票转让出去以抵偿债务)。

⑤汇入行将“付迄借记通知(Debit Advice)”寄交汇出行。

⑥汇出行偿付此项汇款(俗称拨头寸)给汇入行。

汇款按时间先后可分为:预付货款(Payment in advance):进口商风险大(出口商拖延交货甚至取款逃走);出口商占用进口商资金,甚至可做无本生意。

货到付款(Payment after arrival of goods):出口商风险大(进口商拖延付款甚至提货逃走);进口商占用出口商资金,甚至可做无本生意。

汇款方式下,进出口双方完全凭借商业信用来进行贸易,因此它的使用受到限制。

一般只用于运费、保险费、佣金等贸易从属费用的支付,货款则用其他方式。

托收二、托收(委托收款)——出口商通过本地银行委托进口地银行代为收款的一种方式。

1①②③④⑤进口商审查单据无误后付款赎单或承兑交单。

付款赎(交)单(D/P, Documents against Payment) 对即期汇票付款即可取得单据。

对远期汇票承兑,汇票到期日付款,然后取得单据。

承兑交单(D/A, Documents against Acceptance):对远期汇票承兑后即可取得单据,汇票到期日再付款。

⑥代收行向托收行发出“收妥贷记通知”。

⑦托收银行将票款记入出口商帐户。

2、托收的特点(1)相对安全些:进口商要提货必须先付款。

(D/A除外)(2)出口商风险大进口商若拒不付款,出口商也无可奈何。

D/A时若进口商提货后一走了之,则出口商货款两失。

(3)出口商资金负担重,收款时间较长;进口商在D/A方式下可做无本生意。

(4)出口商应争取采用CIF成交。

即由出口商来办理运输保险,否则,如果货物在途中受损而进口商又拒不付款,出口商就无法凭保险单向保险公司索赔(因进口商一般不会将保险单交给出口商)。

3、托收中的进出口押汇(1)托收出口押汇:托收行向出口商融通资金在步骤②的同时,托收行将汇票金额扣除从买入汇票日到预计收到票款日的利息及手续费后的余款付给出口商,托收行因此承担了收不到货款的风险。

(2)托收进口押汇:代收行向进口商融通资金在步骤⑤付款赎单(D/P)的情况下,代收行凭进口商出具的一份保函——信托收据(T/R,Trust Receipt),即将单据交给进口商,进口商提货后售得货款再归还代收行,代收行因此承担了收不回货款的风险。

此种做法称做“付款交单凭信托收据提货(D/PT/R)”。

4、托收方式下货物先于单据到达的情况下的处理方法在近洋运输中,货已到港而单据还未到代收行时,进口商可办理担保提货手续,步骤如下:(1)进口商向代收行出具一式两份保证书。

(2)代收行留存一份,会签一份,进口商凭会签保证书向承运人提货。

(3)单据到达后,进口商付款赎单,并用提单向承运人换回会签保证书。

(4)进口商将会签保证书交给代收行,同时取回留底的另一份保证书。

信用证三、信用证——银行开给受益人的只要受益人呈交000000000………………………………………………………………………………符合规定的货运单据就保证付款的文件。

④开证行将一份信用证副本交给进口商。

⑤通知或转递信用证。

⑥出口商审查、修改、接受信用证。

⑦出口商备货、装船、取得提单。

⑧出口商持信用证、自己签发的汇票及信用证要求的单据(一般为提单、保险单、商业发票、装箱单、产地证等)向付款行换取货款(即期付款、远期付款、承兑或议付)。

★议付(Negotiation)——银行在审核汇票单据无误后,将汇票金额扣除议付日到估计收到票款日的利息和手续费后把余款交给受益人。

★不符点(Discrepancies)——单据与信用证不符之处。

⑨付款行或议付行将单据和“索汇证明书”寄给开证行。

⑩开证行三天内偿付付款行。

⑾开证行通知进口商。

⑿进口商审核单据、付款赎单。

⒀进口商提货。

2、性质:银行信用,对买卖双方进行保证对卖方(受益人)的保证:只要受益人交来符合信用证规定的单据就一定能得到货款。

对买方(开证人)的保证:只要开证人付款就一定能取得代表货物所有权的单据。

3、特点(1)开证行负第一性付款责任。

(2)信用证是一项独立性文件:独立于买卖合同之外的契约,银行只受信用证约束。

(3)信用证业务的处理以单据为准:单证是否相符是各当事人是否履行义务的依据。

4、作用(1)基本解决了贸易双方互不信任的矛盾。

(2)对进口商的好处:付款后肯定能取得代表货权的单据;通过信用证条款约束卖方交货的数量、质量和时间;一般只须交少量押金即可开证,资金负担轻。

(3)对出口商的好处:交付符合信用证规定的单据即可取得货款;通过议付获得资金融通;避免进口国家限制进口或限制外汇转移产生的风险。

(4)对银行的好处:收取开证、通知、议付等的手续费;向进出口商融通资金收取利息;开证行可通过控制代表货物所有权的单据和收取开证押金来降低风险。

5、各当事人之间的法律关系(1)开证人与开证行:契约(开证申请书)关系(2)通知行(转递行)与开证行:委托人与受托人的关系(3)开证行与受益人:契约(信用证)关系(4)开证人与受益人:契约(合同、信用证)关系A.若进口商未能按合同规定申请开立信用证,出口商有权解除合同并可向进口商索赔。

B.出口商在收到信用证后有义务在信用证规定的交货期内交付货物并提交正确单据。

C.若开证行倒闭而信用证尚未被利用,出口商有权要求进口商在其他银行重新开证。

6、种类(1)光票信用证(Clean L/C)——受益人向付款行索取票款时仅凭光票(Clean Draft)即可,而不必随附货运单据的信用证。

跟单信用证(Documentary L/C)——受益人向付款行索取票款时除了要提供汇票外,还必须随附货运单据的信用证。

(贸易中的信用证皆指跟单信用证)(2)可撤销信用证(Revocable L/C)——在出口地银行对受益人作出付款、承兑或议付之前,开证行无须事先通知受益人便可随时修改信用证内容或将其取消的信用证。

不可撤销信用证(Irrevocable L/C)——信用证一旦开出并通知受益人,开证行便不能修改或取消的信用证。

(不可撤销信用证被广为使用,信用证中若无注明是否可撤销,视为不可撤销)(3)保兑信用证(Confirmed L/C)——除了开证行的付款保证以外,还有另外一家银行(保兑行)作了付款保证的信用证。

(4)即期付款信用证(Sight Payment L/C)——受益人凭即期跟单汇票或只凭单据向付款行收取货款的信用证。

迟期付款信用证(Deferred Payment L/C)——受益人不需汇票,仅凭合格单据就可要求付款行在信用证规定的到期日付款的信用证。

承兑信用证(Acceptance L/C)——受益人开立以开证行(或付款行)为付款人的远期汇票,开证行(或付款行)承兑汇票并于到期日付款的信用证。

议付信用证(Negotiation L/C)——银行将汇票金额扣除议付日到估计收到票款日的利息和手续费后把余款交给受益人的信用证。

(议付信用证又分为限制议付信用证(Restricted L/C)和公开议付信用证(Free Negotiable L/C),前者只能由指定银行议付,后者任何银行都有权办理议付。

)(5)预支信用证(Anticipatory L/C)——开证人通过开证行在信用证中授权指定银行(通常是通知行),允许受益人在发运货物前可凭汇票支取全部或部分货款的信用证。

(6)对开信用证(Reciprocal L/C)——将进口和出口联系起来的信用证,第一张信用证的受益人就是第二张信用证(称回头证)的开证人,第一张信用证的开证人就是第二张信用证的受益人,多用于补偿贸易、来料加工或易货贸易。

(7)可转让信用证(Transferable L/C)——受益人可以要求有权办理转让的银行将信用证的全部或部分金额转让给一个或多个第三者(第二受益人)使用的信用证。

(转让过一次的信用证不能再作第二次转让)(8)对背信用证(Back to Back L/C)——中间商在实际买主开来以他为受益人的信用证后,以该信用证作担保,委托其往来银行开立一份以其本人为开证人以供货商为受益人的信用证,此新证称为对背信用证或从属信用证。

(9)循环信用证(Revolving Credit)——信用证金额全部或部分用完后可以恢复原金额再次使用的信用证。

开证人一次开证,受益人在一段时间内多次交货。

三种结算方式的比较。