收益互换PPT

合集下载

权益类收益权互换交易讲义(ppt29张)

权益收益互换交易

目录

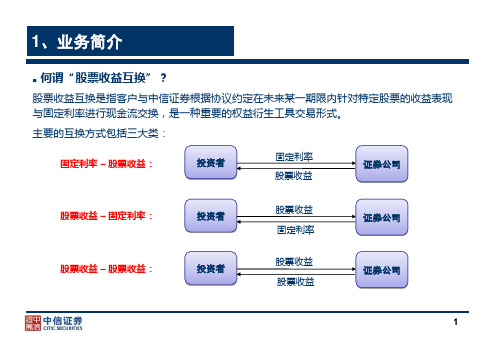

什么是互换交易? 什么是互换交易?

• 两个主体之间达成的在将来互相交换现金流的协议

• 可以互换的现金流计算基础包括:利率、货币或者股权

海外的互换交易

OTC市场的主流交易协议品种,接近90%的市场份额 场外衍生品市场极为重要的组成部分

30倍

美国同 期GDP 全球互换 市场名义 本金465 万亿

பைடு நூலகம்

场外协议成交

个性化定制

杠杆交易

交易框架

客户作为:

1.权益支付方

权益标的收益

固定利率收益

华泰作为对手方

华泰证券

2.利率支付方

固定利率收益 权益标的收益

华泰证券

背靠背撮合交易

收益互换的四大功能

交易管理

成本控制 变相卖出 资产管理工具

股权管理

市值管理 锁定卖出价格

风险控制工具

1.投资组合管理人

客户A

净收418万

华泰证券

市价(元/股)

限售客户权益 市值(万元)

限售客户到期 收益(万元)

合计(万元)

限售客户固定 利率收益(万 元)

14 18 24

1400 1800 2400

+400 0 -600

1800 1800 1800

18 18 18

•因为该客户的定增价格为16元,通过收益互换协议的初始价格已锁定16-18元的空间, 且得到固定利息: •无论市场是上涨还是下跌,该客户已经锁定1800万元的总收益。

交易描述-某个人挂靠一家机构作为权益支付方

– 某个人通过定向增发以16元每股获得中恒电气,一年后解禁,该客户希

望锁定卖出价格,获利10-20%; – 经协商,该客户与华泰证券订立互换合约,初始协议价格18元。期末其 向华泰证券支付中恒电气当期收益,换取固定收益; – 该客户在期初需提交一定比例的保证金或者折算后等值的该股票,并在 交易执行中适时补充保证金使其履约担保比例高于维持担保比例; – 该客户与华泰证券根据需求设立提前终止及违约处置条款等。

目录

什么是互换交易? 什么是互换交易?

• 两个主体之间达成的在将来互相交换现金流的协议

• 可以互换的现金流计算基础包括:利率、货币或者股权

海外的互换交易

OTC市场的主流交易协议品种,接近90%的市场份额 场外衍生品市场极为重要的组成部分

30倍

美国同 期GDP 全球互换 市场名义 本金465 万亿

பைடு நூலகம்

场外协议成交

个性化定制

杠杆交易

交易框架

客户作为:

1.权益支付方

权益标的收益

固定利率收益

华泰作为对手方

华泰证券

2.利率支付方

固定利率收益 权益标的收益

华泰证券

背靠背撮合交易

收益互换的四大功能

交易管理

成本控制 变相卖出 资产管理工具

股权管理

市值管理 锁定卖出价格

风险控制工具

1.投资组合管理人

客户A

净收418万

华泰证券

市价(元/股)

限售客户权益 市值(万元)

限售客户到期 收益(万元)

合计(万元)

限售客户固定 利率收益(万 元)

14 18 24

1400 1800 2400

+400 0 -600

1800 1800 1800

18 18 18

•因为该客户的定增价格为16元,通过收益互换协议的初始价格已锁定16-18元的空间, 且得到固定利息: •无论市场是上涨还是下跌,该客户已经锁定1800万元的总收益。

交易描述-某个人挂靠一家机构作为权益支付方

– 某个人通过定向增发以16元每股获得中恒电气,一年后解禁,该客户希

望锁定卖出价格,获利10-20%; – 经协商,该客户与华泰证券订立互换合约,初始协议价格18元。期末其 向华泰证券支付中恒电气当期收益,换取固定收益; – 该客户在期初需提交一定比例的保证金或者折算后等值的该股票,并在 交易执行中适时补充保证金使其履约担保比例高于维持担保比例; – 该客户与华泰证券根据需求设立提前终止及违约处置条款等。

第4章 互换交易 《国际金融实务》PPT课件

4.5.3互换产品的创新 • • 8)互换期权 • 互换期权(Swap Option)是一种关于利率

互换的期权,它给予持有者一个在未来某个 时间进行某个确定的利率互换的权利(当然 持有者可以不必执行这个权利)。

配。

4.3货币互换的一般原理

• 4.3.2互换交易的风险 • 3)汇率风险 • 在货币互换中,如果互换币种的汇率发生变化,

可能会给交易方带来损失。 • 市场风险包括利率风险和汇率风险,可以通过

套期保值来对冲。而信用风险不能对冲,而只 能通过谨慎地选择交易对手来加以避免。 • 交易过程和交易文本的规范化将有助于控制交 易双方的信用风险。

4.3货币互换的一般原理

• 4.3.2互换交易的风险 • 利率和货币互换协议的主要条款包括: • 第1款:释义(Interpretation) • 第2款:支付(Payment) • 第3款:陈述(Representations) • 第4款:协定(Agreements) • 第5款:违约和终止事件(Events of Default and Termination Events) • 第6款:提前终止(Early Termination) • 第7款:转让(Transfer) • 第8款:合同货币(Contractual Currency) • 第9款:杂项(Miscellaneous) • 第10款:有多个分支机构的交易方(Multibranch Parties) • 第11款:费用(Expenses) • 第12款:通知(Notices) • 第13款:适用法律和司法管辖权(Governing Law and Jurisdiction) • 第14款:定义(Definition)

4.2利率互换举例

• 应用利率互换的目的主要有以下几点: • ①利用比较优势降低融资成本; • ②锁定资金成本以避免风险; • ③锁定资产风险抵押; • ④利用自己对利率走向的预测进行投机。

互换的期权,它给予持有者一个在未来某个 时间进行某个确定的利率互换的权利(当然 持有者可以不必执行这个权利)。

配。

4.3货币互换的一般原理

• 4.3.2互换交易的风险 • 3)汇率风险 • 在货币互换中,如果互换币种的汇率发生变化,

可能会给交易方带来损失。 • 市场风险包括利率风险和汇率风险,可以通过

套期保值来对冲。而信用风险不能对冲,而只 能通过谨慎地选择交易对手来加以避免。 • 交易过程和交易文本的规范化将有助于控制交 易双方的信用风险。

4.3货币互换的一般原理

• 4.3.2互换交易的风险 • 利率和货币互换协议的主要条款包括: • 第1款:释义(Interpretation) • 第2款:支付(Payment) • 第3款:陈述(Representations) • 第4款:协定(Agreements) • 第5款:违约和终止事件(Events of Default and Termination Events) • 第6款:提前终止(Early Termination) • 第7款:转让(Transfer) • 第8款:合同货币(Contractual Currency) • 第9款:杂项(Miscellaneous) • 第10款:有多个分支机构的交易方(Multibranch Parties) • 第11款:费用(Expenses) • 第12款:通知(Notices) • 第13款:适用法律和司法管辖权(Governing Law and Jurisdiction) • 第14款:定义(Definition)

4.2利率互换举例

• 应用利率互换的目的主要有以下几点: • ①利用比较优势降低融资成本; • ②锁定资金成本以避免风险; • ③锁定资产风险抵押; • ④利用自己对利率走向的预测进行投机。

中信证券股票收益互换交易业务全解20页PPT

签署主协议

✓ 客户与公司签署《股票收益互换交易主协议》;

提交交易指令

✓ 执行具体每一笔交易前,客户向中信证券提交《交易申请书》, 以此下达交易指令;

✓ 中信证券接收并处理指令,执行完成后向客户提供《交易确认 书》,双方确认成交要素;

追加/提取履约担保品

✓ 根据协议约定由中信定期提供估值,客户须视损益变化追加/ 提取履约担保品;

10

9、产品示例 —— 股票杠杆交易(续)

交易示例一:指数杠杆交易合约

1. 客户长期看好中证500指数表现,与证券公司订立以下 互换交易合约: ➢ 互换期限:1年;

➢ 互换本金:人民币3000万;

➢ 标的证券:中证500指数;

➢ 固定收益支付方:客户;

➢ 浮动收益支付方:证券公司;

➢ 固定利率:7.5%/年,投资者向证券公司支付金额 = 3000万×7.5% = 225万;

8

8、估值与结算

结算账户 ✓ 交易双方均需提供用于互换交易结算的银行账户;

估值计算 ✓ 由中信证券向客户定期提供交易损益估值计算结果;

结算原则 ✓ 同笔交易净额结算,交易双方根据收付净额,由净支付方向净收入方支付资金; ✓ 多笔交易可由双方自行选择是否采用净额结算;

9

9、产品示例 —— 股票杠杆交易

率,初始履约担保比率多少视具体交易而定; ✓ 维持履约担保金额 —— 客户期间须维持的履约担保金额=互换本金规模ⅹ维持履约担保比

率; ✓ 客户的履约担保金额将根据交易损益变化动态增减; 担保品折算率 ✓ 现金 —— 100%; ✓ 证券 —— 国债90%-95%,企业债70%-80%,股票20%-60%,公司将定期调整折算率;

4

5、交易方式

交易方式——场外OTC交易 ✓ 客户与中信证券签署协议订立互换交易; ✓ 客户先签署《交易主协议》开通业务资格,在具体每笔交易时签署《交易确认书》约定具 体每笔互换的交易要素;

✓ 客户与公司签署《股票收益互换交易主协议》;

提交交易指令

✓ 执行具体每一笔交易前,客户向中信证券提交《交易申请书》, 以此下达交易指令;

✓ 中信证券接收并处理指令,执行完成后向客户提供《交易确认 书》,双方确认成交要素;

追加/提取履约担保品

✓ 根据协议约定由中信定期提供估值,客户须视损益变化追加/ 提取履约担保品;

10

9、产品示例 —— 股票杠杆交易(续)

交易示例一:指数杠杆交易合约

1. 客户长期看好中证500指数表现,与证券公司订立以下 互换交易合约: ➢ 互换期限:1年;

➢ 互换本金:人民币3000万;

➢ 标的证券:中证500指数;

➢ 固定收益支付方:客户;

➢ 浮动收益支付方:证券公司;

➢ 固定利率:7.5%/年,投资者向证券公司支付金额 = 3000万×7.5% = 225万;

8

8、估值与结算

结算账户 ✓ 交易双方均需提供用于互换交易结算的银行账户;

估值计算 ✓ 由中信证券向客户定期提供交易损益估值计算结果;

结算原则 ✓ 同笔交易净额结算,交易双方根据收付净额,由净支付方向净收入方支付资金; ✓ 多笔交易可由双方自行选择是否采用净额结算;

9

9、产品示例 —— 股票杠杆交易

率,初始履约担保比率多少视具体交易而定; ✓ 维持履约担保金额 —— 客户期间须维持的履约担保金额=互换本金规模ⅹ维持履约担保比

率; ✓ 客户的履约担保金额将根据交易损益变化动态增减; 担保品折算率 ✓ 现金 —— 100%; ✓ 证券 —— 国债90%-95%,企业债70%-80%,股票20%-60%,公司将定期调整折算率;

4

5、交易方式

交易方式——场外OTC交易 ✓ 客户与中信证券签署协议订立互换交易; ✓ 客户先签署《交易主协议》开通业务资格,在具体每笔交易时签署《交易确认书》约定具 体每笔互换的交易要素;

收益互换PPT

希望达到卖出效果、保证收益

选择收益互换合约,作为权益支 付方管理资产

10

交易示例-重仓股

交易描述-某保险资管作为权益支付方

– 某保险理财产品重仓中国平安,但调整仓位卖出的冲击成本及市场影响 使得基金经理无法卖出,并且他长期看好该股票。该经理希望在股价的 调整期也能保证有10-15%的相对收益。 – 该理财产品的中国平安平均成本为36元,基金经理购买有效期一年的收 益互换合约,初始协议价格为40元,固定利率1%; – 期末该保险向国信证券支付中国平安当期收益,换取固定收益; – 该保险在期初需提交一定比例的保证金或者折算后等值的该中国平安, 并在交易执行中适时补充保证金使其履约担保比例高于维持担保比例; – 该保险与国信证券根据需求设立提前终止及违约处置条款等。

使用收益互换,选择权益支付 方或者利率支付方确定博弈方 向,用保证金博取全额的收益

交易示例-杠杆交易,指数博弈

交易描述-私募客户作为利率支付方

– 私募客户看好沪深300指数后市表现,但不想全额配置指数,他们希望 放大投资收益杠杆; – 该私募与国信证券订立互换合约,期末其向国信证券支付固定收益 2% , 换取沪深300的当期收益; – 该私募在期初需提交一定比例的保证金,并在交易执行中适时补充保证 金使其履约担保比例高于维持担保比例; – 该私募与国信证券根据需求设立提前终止及违约处置条款等。

20万元+77万 元

20万元

20万元

20万元

私募客户总收 益

-482万元

-97万元

-20万元

134万元

518万元

以指数到期上涨到3000点为例:

•不采用互换的资金收益率:(3000点-2600点)/2600点=15.38%

利率互换及其案例分析幻灯片PPT

§4.1利率互换及其案例分析

比较收益理论的可靠性在于:A、B两公司在不 同市场上的不同利差是由他们在不同市场上的 融资性质决定的。A和B在固定利率市场上能得 到的10%和儿2%的利率很可能是这垫公司发行 5年期固定利率债券的利率。A和B在浮动利率市 场能够得到的LIBOR+0.3%和LIBOR+1.0%为6 个月调整一次的利率。

互换后,B公司也有三种现金流:

(1)支付给外部贷款人年率为LIBOR+1%的利 息;

(2)从A得到LIBOR的利息; (3)向A支付年率为9.95%的利息。

§4.1利率互换及其案例分析

这三种现金流的净效果是B支付了年率为9.95 %的利息,这比它直接在固定利率市场上借款 的利率11.2%降低了0.25%。

§4.1利率互换及其案例分析

3个月基准利率+0.5%

3个月基准利率

浮息债券发行人 投资基金

银行

固定利率固定利率8.75%

这样,投资基金就把这笔5 000万美元的收益固 定在了“基准利率+0.5%+8.75%—基准利率 =9.25%”的水平上。半年后,市场利率如事 先预测果然下降了,基准利率大约下降了2%, 这样,基金做出的这笔互换交易便起到了未雨 绸寥的作用,使基金的资产保持比较好的状态。

§4.1利率互换及其案例分析

这三项现金流的净效果为B公司支付年率11%的 利息,比它直接在固定利率市场借款节省了 0.2%的成本。 金融机构有四项现金流: (1)从A公司收取LIBOR的利息; (2)向A公司支付年宰9.9%的利息; (3)从B公司收取10%年率的利息; (4)向B公司支付LIBOR的利息。

(4)实际天数/实际天数:分子是计算期的实际 天数,若每年付息一次,则分子分母相同,若 半年付息一次,则分母是分子的2倍。于是计息 天数比例根据付息天数分别为1、0.5、 0.25……….

第六章 利率互换ppt课件

• 可延长型互换和可赎回型互换。在标准的互换中,期限是固定的。 而可延长型互换(Extendable Swaps)的一方,有权在一定限度 内延长互换期限。可赎回互换(Puttable Swaps)的一方,有权 提前中止互换。

其它互换

• 总收益互换。总收益互换( Total Return Swaps )是 一方主体把相关债券的全部经济利益转给另外一方, 而由后者提供相应的收益。全部经济利益包括债券的 利息、费用、价格上的波动,以及信用风险损失等。 总收益的接受方,承受了全部经济风险,包括市场风 险和信用风险。总收益的提供方,通常是债券的拥有 者,放弃了债券的市场风险和信用风险,而接受了交 易对手的信用风险。 • 零息互换。零息互换( Zero—Coupon Swaps )是固定 利息的多次支付的现金流量,被一次性的支付所取代。 这一次性的现金支付,可以在互换期初,也可在期末。

其它互换

• 参照基的互换。在普通的利率互换中,互换一方支付固定利率, 另一方支付浮动利率。而在参照基的互换(Basis Swaps)中,双 方都是浮动利率,只是两种浮动利率的参照利率不同,如一方为3 个月的LIBOR,另一方为以另外的到期收益率,比如1年期国债的 收益率为基准。

• 交 叉 货 币 利 率 互 换 。 交 叉 货 币 利 率 互 换 ( Cross—Currency Interest Rate Swaps)是利率互换和货币互换的结合,它是以一 种货币的固定利率,交换另一种货币的浮动利率。 • 差额互换。差额互换(Differential Swaps)是对两种货币的浮 动利率的现金流量进行交换,只是两种利息现金流量均按同种货 币的相同名义本金计算。如互换一方按6月期美元LIBOR,名义本 金为1000万美元来支付利息;另一方按6月期德国马克的LIBOR减 去1.90%的浮动利率,名义本金同样为1000万美元来支付利息。

其它互换

• 总收益互换。总收益互换( Total Return Swaps )是 一方主体把相关债券的全部经济利益转给另外一方, 而由后者提供相应的收益。全部经济利益包括债券的 利息、费用、价格上的波动,以及信用风险损失等。 总收益的接受方,承受了全部经济风险,包括市场风 险和信用风险。总收益的提供方,通常是债券的拥有 者,放弃了债券的市场风险和信用风险,而接受了交 易对手的信用风险。 • 零息互换。零息互换( Zero—Coupon Swaps )是固定 利息的多次支付的现金流量,被一次性的支付所取代。 这一次性的现金支付,可以在互换期初,也可在期末。

其它互换

• 参照基的互换。在普通的利率互换中,互换一方支付固定利率, 另一方支付浮动利率。而在参照基的互换(Basis Swaps)中,双 方都是浮动利率,只是两种浮动利率的参照利率不同,如一方为3 个月的LIBOR,另一方为以另外的到期收益率,比如1年期国债的 收益率为基准。

• 交 叉 货 币 利 率 互 换 。 交 叉 货 币 利 率 互 换 ( Cross—Currency Interest Rate Swaps)是利率互换和货币互换的结合,它是以一 种货币的固定利率,交换另一种货币的浮动利率。 • 差额互换。差额互换(Differential Swaps)是对两种货币的浮 动利率的现金流量进行交换,只是两种利息现金流量均按同种货 币的相同名义本金计算。如互换一方按6月期美元LIBOR,名义本 金为1000万美元来支付利息;另一方按6月期德国马克的LIBOR减 去1.90%的浮动利率,名义本金同样为1000万美元来支付利息。

股票收益互换

案例1

T日前双方签订交易主协议交易主协议和补充协议等。 T日,客户通过银行转账的方式向我公司交付1千万本金,双方签订《交易确 认书中》,约定客户到期收益。 到期后,我公司根据约定返还客户本金和收益。

交易介 绍

客户不愿意承担股票风险,以获取固定收益为目标 要求:客户本金1千万,要求保底收益6% T日双方签订交易主协议和补充协议等。 T日:客户通过银行转账的方式向我公司交付4百万保证金,收盘后,客户 再用6百万资金通过大宗交易平台买入我公司持有的股票。 交易后客户与我公司签订《交易确认书》,约定股票的盈亏由公司承担, 我 公司支付客户1千万的利息。 到期后,再通过大宗交易平台返还股票,双方进行结算。 客户最低收益有保障,以上案例1中最高收益,案例2中的固定收益仅为例 子,具体收益率根据实际情况决定。

T日客户通过银行转账的方式向公司支付股票市值的 30%(3千万)万保证金。

案例 T日收盘后,公司通过大宗交易平台,向客户支付1亿现金,买入股票A,客 户实现7000万元的融资。 T日后,双方签订《交易确认书中》,约定客户持有该股票的损益,交易期限 等,并向公司支付融资利息,视股价变动情况追加或者提取保证金。 期末大宗交易回股票(客户也可以选择市场卖出),双方结算。 客户的股票通过大宗交易平台过户给了我公司,因此必须是流通的股票。 融资金额、融资比例(通常6-8折),根据具体股票情况决定。 特点 交易可以随时提前终止。

客户拟出资1千万向公司融资3千万投资于股票at日前双方签订交易主协议和补充协议等t日客户通过银行转账的方式向我公司支付1千万本金t日及之后客户可通过网页交易终端我公司开发向我公司发送电子交易申请买入卖出总金额不超过4千万的股票a客户可以实时查询交易执行情况

权益类证券收益互换业务

互换的定价与风险分析(PPT 32张)

定,其他各行的现金流都类似远期利率协议 (FRA)的现金流。

利率互换可以看成是一系列用固定利率交换浮

动利率的FRA的组合。只要我们知道组成利率 互换的每笔FRA的价值,就计算出利率互换的 价值。

8

结 论

利率互换既可以分解为债券组合、也可以分解 为FRA的组合进行定价。由于都是列(4)现 金流的不同分解,这两种定价结果必然是等价 的。

18

互换收益率曲线优势

互换曲线能够提供更多到期期限的利率信息 特定到期日的互换利率具有延续性,几乎每天

都可以估计出特定到期日的互换利率

互换是零成本合约,其供给是无限的,不会受

到发行量的制约和影响

对于许多银行间的金融衍生产品来说,与无风

险利率相比,互换利率由于反映了其现金流的 信用风险与流动性风险,是一个更好的贴现率 基准。

23

债券组合定价法

如果以美元为本币,那么

BD 65e0.061 65e0.062 1065e0.063 1008.427 万美元 BF 3600e0.021 3600e0.022 123600e0.023 123389.7 万日元

货币互换的价值为

第七章

互换的定价与风险分析

假设

忽略天数计算

ቤተ መጻሕፍቲ ባይዱ

以国际市场上的互换为例,浮动利率使用

LIBOR

贴现率也使用LIBOR

2

利率互换定价的基本原理

举例

考虑一个2005年9月1日生效的两年期利率互换, 名义本金为1亿美元。甲银行同意支付给乙公司年 利率为2.8%的利息,同时乙公司同意支付给甲银 行3个月期LIBOR的利息,利息每3个月交换一次。 利率互换中甲银行的现金流量表如表7-1所示,其 中(a)为不考虑名义本金,(b)为考虑名义本金 的情况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

购买收益互换协议,作为利率支付 方实现交易策略、获得增强收益。

18

交易示例-指数增强,降低成分股成本

交易描述-某私募机构作为利率支付方

– 某私募机构设立了上证 50 指数增强产品,其市价配置中国平安需要 44 元/股; – 该私募与国信证券订立互换合约,初始协议价格40元/股,固定利率2%, 期末向国信证券换取股票当期收益; – 该私募在期初需提交一定比例的保证金或者折算后等值的该股票,并在 交易执行中适时补充保证金使其履约担保比例高于维持担保比例; – 该私募与国信证券根据需求设立提前终止及违约处置条款等。

19

交易示例-指数增强

情况1:中国平安到期日收盘价为48.00元/股

应收4000 ×[(4840)/40]=800万 1、互换合约 - 协议期限:1年 - 名义本金:人民币4000万元 - 标的证券:中国平安 - 到期结算价格种类:收盘价 - 初始协议价格:40元

应收4000 ×2%=80万

国信证券

11

交易示例-重仓股

情况1:中国平安到期日收盘价为48.00元/股

应收4000 ×[(4840)/40]=800万 1、互换合约 - 协议期限:1年 - 名义本金:人民币4000万元 - 标的证券:中国平安 - 到期结算价格种类:收盘价 - 初始协议价格:40元

应收4000 ×1%=40万

保险理财

•所以无论市场是上涨还是下跌,互换合约为该保险锁定了4000万元的总收益。

目标客户细分2

限售股股东的需求?

限售股股东

•基金专户 •保险资管产品 •券商资管产品 •信托产品 •机构代理大小非或其他个人持股

拥有股票但未解禁; 本身获得股票的价格低于市价, 愿意锁定获利空间; 害怕股票下跌。

应收4000 ×1%=40万

保险理财

净收840万

国信证券

交易示例-重仓股

市价(元/股) 保险理财权益 市值(万元) 保险理财到期 收益(万元) 合计(万元) 保险理财固定 利率收益(万 元)

32 40

3200 4000

+Hale Waihona Puke 00 04000 4000

40 40

48

4800

-800

4000

40

•因为该保险产品的买入成本为36元,通过收益互换协议在到期日已锁定36-40元的 利润空间,且得到固定利息:

应收1000 ×2%=20万

国信证券

净付134万

私募客户

情况2:沪深300到期日收盘点位为2400点

应付1000 ×[(26002400)/2600]=77万

- 固定利率:2%/年 2、保证金及盯市:客户期初缴 纳名义本金20%的初始保证金, 期间进行交易盯市,根据损益 变化退补保证金,期间保证金 水平必须维持在15%。 3、期末净额结算。

•无论市场是上涨还是下跌,该客户已经锁定1800万元的总收益。

目标客户细分3

指数产品投资机构的需求? 根据指数配置股票 获得超越指数的收益

衍生交易策略:期限套利etc. 有价证券策略:行业选股etc.

指数产品投资机构

•私募基金 •基金专户 •券商资管产品 •其他机构 …… 专注alpha策略的基金

美国同 期GDP

全球互换 市场名义 本金465 万亿

4

国内金融工具的局限性

股指期货其他资产组合无法获得价格保护 – 暂时只有沪深300股指期货 融资融券无法全面满足投资需求

– 担保物要求严格

– 业务成本较高 – 融券标的池受限

5

业务介绍

权益收益互换交易(以下简称“收益互换”)是国信证券推出的一种柜 台市场衍生品交易。 客户通过与国信证券协议约定,可以实现双方在未来某个时点对权益标 的收益与固定利率收益的互换。 权益标的:ETF基金、国信证券标的池内的股票或指数

使用收益互换,选择权益支付 方或者利率支付方确定博弈方 向,用保证金博取全额的收益

22

交易示例-杠杆交易,指数博弈

交易描述-私募客户作为利率支付方

– 私募客户看好沪深300指数后市表现,但不想全额配置指数,他们希望 放大投资收益杠杆; – 该私募与国信证券订立互换合约,期末其向国信证券支付固定收益 2% , 换取沪深300的当期收益; – 该私募在期初需提交一定比例的保证金,并在交易执行中适时补充保证 金使其履约担保比例高于维持担保比例; – 该私募与国信证券根据需求设立提前终止及违约处置条款等。

锁定买入成本

获得超额收益 资产配置工具

杠杆交易

扩大投资规模 投资博弈工具

8

目录

业务介绍 目标客户 业务规则

9

目标客户细分1

投资组合管理人的需求? 拥有股票,但是:

短期卖出冲击成本过高 重仓股目前价格下行,但看好 长期收益

投资组合管理人

•基金专户产品 •可投资衍生品的保险资管 •可投资衍生品的券商资管 •信托计划 •社保基金

净付720万

私募客户

情况2:中国平安到期日收盘价为32.00元/股

应付4000 ×[(4032)/40]=800万

- 固定利率:2%/年 2、保证金及盯市:客户期初缴 纳名义本金30%的初始保证金, 期间进行交易盯市,根据损益 变化补充或返还保证金,期间 保证金水平必须维持在25%。 3、期末净额结算。

净付582万

国信证券

情况2:中恒电气到期日收盘价为14.00元/股

应付1800 ×[(1814)/18]=400万

- 固定利率:1%/年 2、保证金及盯市:客户期初缴 纳名义本金30%的初始保证金, 期间进行交易盯市,根据损益 变化补充或返还保证金,期间 保证金水平必须维持在25%。 3、期末净额结算。

股票:(1)未被沪深交易所特别处理,且(2)连续两个会计年度盈利。 ETF基金:沪深交易所上市交易的全部ETF基金。 指数:上证、中证、深证、巨潮指数

- 国信证券每季度更新标的池

28

交易要素

项目 交易起始日 交易到期日 名义本金(M0) 权益标的 到期结算价格种类 内容 ××年××月××日 ××年××月××日 ××万元人民币 股票、指数、ETF基金(代码:XXX) 收盘价/点位、当日成交量加权平均价

应收1800 ×1%=18万

客户A

净收418万

国信证券

交易示例-定向增发限售

市价(元/股) 限售客户权益 市值(万元) 限售客户到期 收益(万元) 合计(万元) 限售客户固定 利率收益(万 元)

14 18

1400 1800

+400 0

1800 1800

18 18

24

2400

-600

1800

18

•因为该客户的定增价格为16元,通过收益互换协议的初始价格已锁定16-18元的空 间,且得到固定利息:

资产要求:最近一年净资产≥人民币2000万元、金融类资产≥人民币1000万元 信用状况:信用状况良好、无违约记录

投资经验:2年或以上证券、期货、黄金、外汇等市场投资经验

风险承受能力:风险承受能力等级经公司评估为最高等级。

27

业务要求

单笔交易:名义本金在1000万元以上,同时不高于4亿元。 单只股票:不超过总股本的5% 标的池

20万元+77万 元

20万元

20万元

20万元

私募客户总收 益

-482万元

-97万元

-20万元

134万元

518万元

以指数到期上涨到3000点为例:

•不采用互换的资金收益率:(3000点-2600点)/2600点=15.38%

•采用互换的资金收益率:144万元/200万元保证金=72%互换协议大大提高了资金收益率!

目录

业务介绍 目标客户 业务规则

26

目标客户门槛

客户类型: - 金融机构或其他经认可的专业投资机构及其分支机构:商业银行、证券期货 经营机构、基金管理公司、保险机构、信托投资公司、财务公司、政府投资 机构及QFII等 - 由金融机构或其他经认可的专业投资机构担任管理人的社保基金、养老基金 、投资者保护基金、企业年金、信托计划、集合资产管理计划、证券投资基 金、商业银行及保险理财产品等。 - 其他机构

希望达到卖出效果、保证收益

选择收益互换合约,作为权益支 付方管理资产

10

交易示例-重仓股

交易描述-某保险资管作为权益支付方

– 某保险理财产品重仓中国平安,但调整仓位卖出的冲击成本及市场影响 使得基金经理无法卖出,并且他长期看好该股票。该经理希望在股价的 调整期也能保证有10-15%的相对收益。 – 该理财产品的中国平安平均成本为36元,基金经理购买有效期一年的收 益互换合约,初始协议价格为40元,固定利率1%; – 期末该保险向国信证券支付中国平安当期收益,换取固定收益; – 该保险在期初需提交一定比例的保证金或者折算后等值的该中国平安, 并在交易执行中适时补充保证金使其履约担保比例高于维持担保比例; – 该保险与国信证券根据需求设立提前终止及违约处置条款等。

净付760万

国信证券

情况2:中国平安到期日收盘价为32.00元/股

应付4000 ×[(4032)/40]=800万

- 固定利率:1%/年 2、保证金及盯市:客户期初缴 纳名义本金30%的初始保证金, 期间进行交易盯市,根据损益 变化补充或返还保证金,期间 保证金水平必须维持在25%。 3、期末净额结算。

场外协议成交

个性化定制

杠杆交易

6

交易框架

客户作为:

1.权益支付方

权益标的收益 固定利率收益

国信作为对手方

国信证券

2.利率支付方

固定利率收益 权益标的收益

国信证券

7

收益互换的四大功能