企业个税申报表模板

税务申报表格范文

税务申报表格范文一、申报单位信息申报单位:XXX公司纳税人识别号:XXXXXXXXXXXX地址:XXXXXXXXXXXX电话:XXXXXXXXXXXX二、申报期间申报期间:2021年1月至2021年12月三、申报表格及填写说明本次申报所使用的表格为《税务申报表格》,以下是各项内容的填写说明:1. 销售额填写公司在申报期间内的销售总额,包括销售货物和提供劳务的收入。

2. 营业成本填写公司在申报期间内的营业成本总额,包括采购原材料、加工费用、运输费用等。

3. 税金及附加填写公司在申报期间内缴纳的各类税金及附加,如增值税、所得税、城市维护建设税等。

4. 利润总额根据销售额、营业成本和税金及附加计算得出的公司利润总额。

5. 应纳税所得额根据利润总额、减除费用和减免税额计算得出的公司应纳税所得额。

6. 应缴税款根据应纳税所得额和适用税率计算得出的公司应缴纳的税款金额。

7. 其他信息填写其他需要申报的信息,如资产负债表、现金流量表等。

四、申报材料申报单位需准备以下材料并一并提交:1. 《税务申报表格》(正本和副本各一份)2. 公司营业执照复印件3. 公司章程复印件4. 公司财务报表(资产负债表、利润表、现金流量表)复印件5. 公司银行对账单复印件6. 公司人员名单及工资单复印件五、申报方式申报单位可选择以下方式进行申报:1. 纸质申报:将填写完整的申报表格及相关材料,通过挂号信邮寄至当地税务局。

2. 网上申报:登录当地税务局官方网站,在线填写申报表格并上传相关材料。

六、申报截止日期本次申报的截止日期为2022年3月31日,逾期将产生滞纳金。

七、申报结果及处理税务局将在收到申报材料后进行审核,如发现问题或需要补充材料,将及时通知申报单位进行处理。

申报单位应积极配合并及时提供所需材料。

八、申报咨询如对申报过程有任何疑问或需要咨询,申报单位可拨打当地税务局的咨询电话进行咨询。

以上为《税务申报表格》范文,申报单位在填写申报表格时应根据实际情况填写相关信息,并准备齐全的申报材料进行提交。

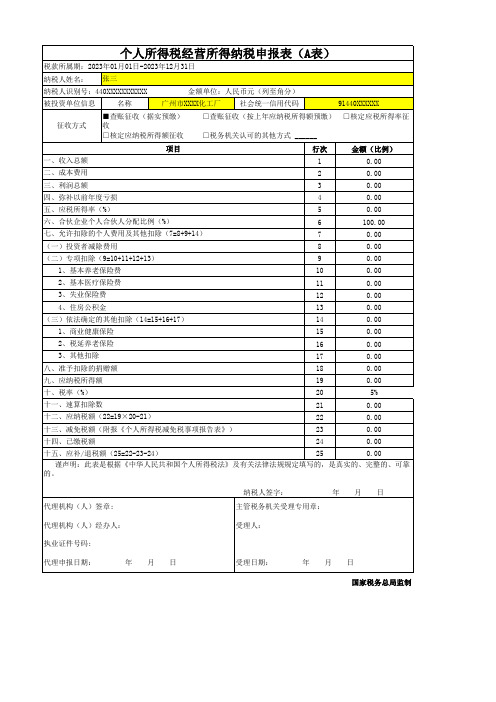

个人所得税经营所得纳税申报表(A表)

25

0.00

谨声明:此表是根据《中华人民共和国个人所得税法》及有关法律法规规定填写的,是真实的、完整的、可靠 的。

代理机构(人)签章:

纳税人签字:

年月日

主管税务机关受理专用章:

代理机构(人)经办人:

受理人:

执业证件号码:

代理申报日期:

年月日

受理日期:

年月日

国家税务总局监制

个人税收递延型商业养老保险税前扣除情况明细表

16

0.00

3、其他扣除

17

0.00

八、准予扣除的捐赠额

18

0.00

九、应纳税所得额

19

0.00

十、税率(%)

20

5%

十一、速算扣除数

21

0.00

十二、应纳税额(22=19×20-21)

22

0.00

十三、减免税额(附报《个人所得税减免税事项报告表》)

23

0.00

十四、已缴税额

24

0.00

十五、应补/退税额(25=22-23-24)

□查账征收(按上年应纳税所得额预缴) □核定应税所得率征 □税务机关认可的其他方式 ______

项目

行次

金额(比例)

一、收入总额

1

0.00

二、成本费用

2

0.00

三、利润总额

3

0.00

四、弥补以前年度亏损

4

0.00

五、应税所得率(%)

5

0.00

六、合伙企业个人合伙人分配比例(%)

6

100.00

七、允许扣除的个人费用及其他扣除(7=8+9+14)

序号 姓名 身份证件类型 身份证件号码

个人独资合伙企业个税汇缴申报表

个人独资企业和合伙企业投资者个人所得税申报表

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表附表一:销售(营业)收入明细表

金额单位:元

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表附表二:管理费用、销售费用、财务费用明细表

金额单位:元

注:1、业务招待费税前扣除限额的计算:

2、广告和业务宣传费用税前扣除限额的计算:

3、广告和业务宣传费用结转以后年度金额:

以前年度结转在本年度扣除的广告和业务宣传费用金额:

4、表中主要行次的逻辑关系

⑴ 1=2+3+4+5+6+7+8+12

⑵ 8=9+10+11

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表

附表三:从业人员工资薪金、福利费、工会经费及教育经费明细表

金额单位:元

注:提取职工福利费、职工教育经费、职工工会经费的计算:

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表

附表四:预提费用明细表

金额单位:元

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表

附表五:资产折旧或摊销明细表

金额单位:元

注:折旧额或摊销额的计算:

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表

附表六:营业外支出明细表

金额单位:元

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表

附表七:公益、救济性捐赠明细表

金额单位:元

注:1、独资企业和合伙企业投资者应向主管地税机关提供捐赠票据及复印件。

2、税前扣除金额的计算:

个人独资企业和合伙企业投资者个人所得税汇算清缴申报表

附表八:税前弥补亏损明细表

金额单位:元。

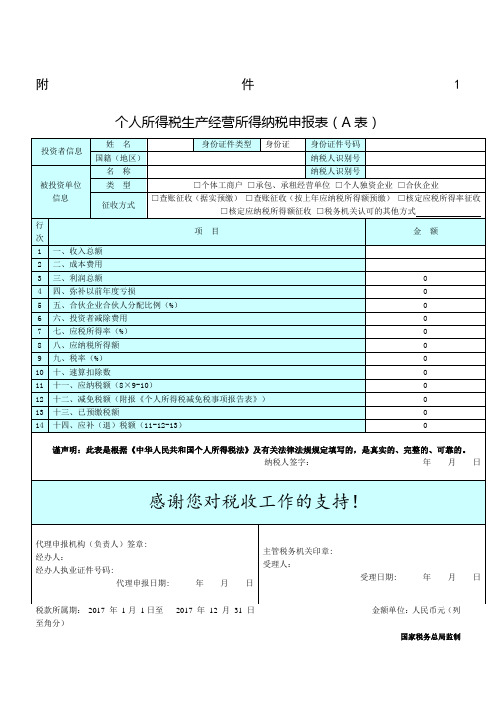

个人所得税生产经营所得纳税申报表(A表)

附件 1 个人所得税生产经营所得纳税申报表(A表)税款所属期:2017 年1月1日至2017 年12 月31 日金额单位:人民币元(列至角分)国家税务总局监制《个人所得税生产经营所得纳税申报表(A表)》填报说明本表适用于个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人在中国境内取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的个人所得税月度(季度)纳税申报。

合伙企业有两个或两个以上自然人合伙人的,应分别填报本表。

一、申报期限实行查账征收的个体工商户、个人独资企业、合伙企业,纳税人应在次月(季)十五日内办理预缴纳税申报;企事业单位承包承租经营者如果在1年内按月或分次取得承包经营、承租经营所得的,纳税人应在每月或每次取得所得后的十五日内办理预缴纳税申报。

实行核定征收的,纳税人应在次月(季)十五日内办理纳税申报。

纳税人不能按规定期限办理纳税申报的,应当按照《中华人民共和国税收征收管理法》及其实施细则的规定办理延期申报。

二、有关项目填报说明(一)表头项目税款所属期:填写纳税人自本年度开始生产经营之日起截至本月最后1日的时间。

(二)表内信息栏1.投资者信息栏填写个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人的相关信息。

(1)姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

(2)身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(3)身份证件号码:填写纳税人身份证件上的号码。

(4)国籍(地区):填写纳税人的国籍或者地区。

(5)纳税人识别号:填写税务机关赋予的纳税人识别号。

2.被投资单位信息栏(1)名称:填写税务机关核发的被投资单位税务登记证载明的被投资单位全称。

(2)纳税人识别号:填写税务机关核发的被投资单位税务登记证号码。

(3)类型:纳税人根据自身情况在对应框内打“√”。

(4)征收方式:根据税务机关核定的征收方式,在对应框内打“√”。

个人所得税生产经营所得纳税申报表(A表)

附件 1 个人所得税生产经营所得纳税申报表(A表)税款所属期:2017 年1月1日至2017 年12 月31 日金额单位:人民币元(列至角分)国家税务总局监制《个人所得税生产经营所得纳税申报表(A表)》填报说明本表适用于个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人在中国境内取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的个人所得税月度(季度)纳税申报。

合伙企业有两个或两个以上自然人合伙人的,应分别填报本表。

一、申报期限实行查账征收的个体工商户、个人独资企业、合伙企业,纳税人应在次月(季)十五日内办理预缴纳税申报;企事业单位承包承租经营者如果在1年内按月或分次取得承包经营、承租经营所得的,纳税人应在每月或每次取得所得后的十五日内办理预缴纳税申报。

实行核定征收的,纳税人应在次月(季)十五日内办理纳税申报。

纳税人不能按规定期限办理纳税申报的,应当按照《中华人民共和国税收征收管理法》及其实施细则的规定办理延期申报。

二、有关项目填报说明(一)表头项目税款所属期:填写纳税人自本年度开始生产经营之日起截至本月最后1日的时间。

(二)表内信息栏1.投资者信息栏填写个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人的相关信息。

(1)姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

(2)身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(3)身份证件号码:填写纳税人身份证件上的号码。

(4)国籍(地区):填写纳税人的国籍或者地区。

(5)纳税人识别号:填写税务机关赋予的纳税人识别号。

2.被投资单位信息栏(1)名称:填写税务机关核发的被投资单位税务登记证载明的被投资单位全称。

(2)纳税人识别号:填写税务机关核发的被投资单位税务登记证号码。

(3)类型:纳税人根据自身情况在对应框内打“√”。

(4)征收方式:根据税务机关核定的征收方式,在对应框内打“√”。

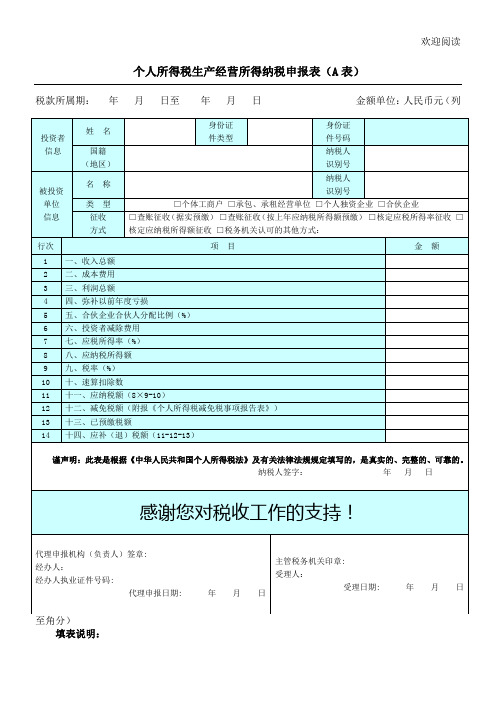

个人所得税生产经营所得纳税申报表A表 (2)

个人所得税生产经营所得纳税申报表(A表)税款所属期:年月日至年月日金额单位:人民币元(列至角分)填表说明:本表适用于个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人在中国境内取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的个人所得税月度(季度)纳税申报。

合伙企业有两个或两个以上自然人合伙人的,应分别填报本表。

一、申报期限实行查账征收的个体工商户、个人独资企业、合伙企业,纳税人应在次月(季)十五日内办理预缴纳税申报;企事业单位承包承租经营者如果在1年内按月或分次取得承包经营、承租经营所得的,纳税人应在每月或每次取得所得后的十五日内办理预缴纳税申报。

实行核定征收的,纳税人应在次月(季)十五日内办理纳税申报。

纳税人不能按期办理纳税申报的,应当按照《中华人民共和国税收征收管理法》及其实施细则的规定办理延期申报。

二、填报说明(一)表头项目税款所属期:填写纳税人自本年度开始生产经营之日起截至本月最后1日的时间。

(二)表内信息栏1.投资者信息栏填写个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人的信息。

(1)姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

(2)身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(3)身份证件号码:填写纳税人身份证件上的号码。

(4)国籍(地区):填写纳税人的国籍或者地区。

(5)纳税人识别号:填写税务机关赋予的纳税人识别号。

2.被投资单位信息栏(1)名称:填写税务机关核发的被投资单位税务登记证载明的被投资单位全称。

(2)纳税人识别号:填写税务机关核发的被投资单位税务登记证号码。

(3)类型:纳税人根据自身情况在对应框内打“√”。

(4)征收方式:根据税务机关核定的征收方式,在对应框内打“√”。

采用税务机关认可的其他方式的,填写具体征收方式。

(三)表内各行的填写1.第1行“收入总额”:填写本年度开始生产经营月份起截至本期从事生产经营以及与生产经营有关的活动取得的货币形式和非货币形式的各项收入总金额。

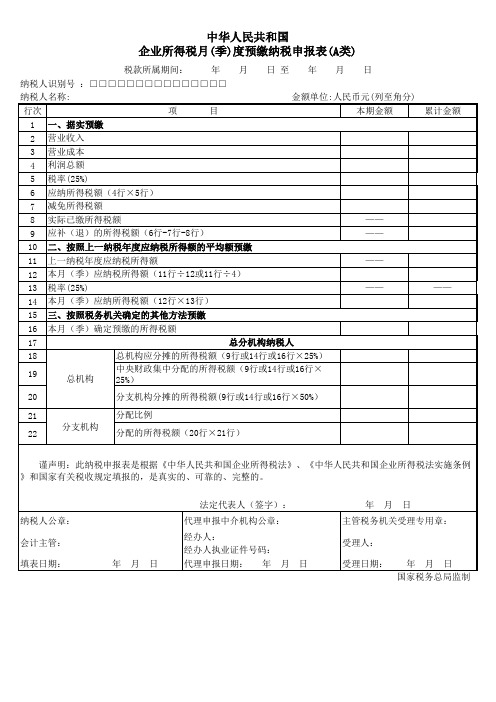

企业所得税季度申报表A类(实用表格模板)

税款所属期间: 年 月 日 至 年 月 日

纳税人识别号 :□□□□□□□□□□□□□□□

纳税人名称:

金额单位:人民币元(列至角分)

行次

项

目

本期金额

1 一、据实预缴

2 营业收入

3 营业成本

4 利润总额

5 税率(25%)

6 应纳所得税额(4行×5行)

受理人: 受理日期: 年 月 日

国家税务总局监制

7 减免所得税额

8 实际已缴所得税额

——

9 应补(退)的所得税额(6行-7行-8行)

——

10 二、按照上一纳税年度应纳税所得额的平均额预缴

11 上一纳税年度应纳税所得额

——

12 本月(季)应纳税所得额(11行÷12或11行÷4)

13 税率(25%)

——

14 本月(季)应纳所得税额(12行×13行)

15 三、按照税务机关确定的其他方法预缴

16 本月(季)确定预缴的所得税额源自17总分机构纳税人18

总机构应分摊的所得税额(9行或14行或16行×25%)

19

总机构

中央财政集中分配的所得税额(9行或14行或16行× 25%)

累计金额

——

20

分支机构分摊的所得税额(9行或14行或16行×50%)

21

分配比例

分支机构

22

分配的所得税额(20行×21行)

谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例 》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人公章: 会计主管: 填表日期:

年月日

个人所得税生产经营所得纳税申报表格模板A表格模板

欢迎阅读个人所得税生产经营所得纳税申报表(A表)税款所属期:年月日至年月日金额单位:人民币元(列至角分)本表适用于个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人在中国境内取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的个人所得税月度(季度)纳税申报。

合伙企业有两个或两个以上自然人合伙人的,应分别填报本表。

一、申报期限实行查账征收的个体工商户、个人独资企业、合伙企业,纳税人应在次月(季)十五日内办理预缴纳税申报;企事业单位承包承租经营者如果在1年内按月或分次取得承包经营、承租经营所得的,纳税人应在每月或每次取得所得后的十五日内办理预缴纳税申报。

实行核定征收的,纳税人应在次月(季)十五日内办理纳税申报。

纳税人不能按期办理纳税申报的,应当按照《中华人民共和国税收征收管理法》及其实施细则的规定办理延期申报。

1.(1(2(3(4(52.(1(2(3(41.2.3.4.5.第5行“合伙企业合伙人分配比例”:纳税人为合伙企业合伙人的,填写本栏;其他则不填。

分配比例按照合伙协议约定的比例填写;合伙协议未约定或不明确的,按合伙人协商决定的比例填写;协商不成的,按合伙人实缴出资比例填写;无法确定出资比例的,按合伙人平均分配。

6.第6行“投资者减除费用”:填写根据实际经营期限计算的可在税前扣除的投资者本人的生计减除费用。

7.第7行“应税所得率”:按核定应税所得率方式纳税的纳税人,填写税务机关确定的核定征收应税所得率。

按其他方式纳税的纳税人不填本行。

数额进行查找填写。

10. Array11.12.13.。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

企业个税申报表模板

英文回答:

Individual Income Tax Declaration Form Template.

Purpose:

To provide a comprehensive template for individuals to declare their taxable income and determine their income tax liability.

Instructions:

1. Complete all sections of the form accurately and legibly.

2. Attach all necessary supporting documentation.

3. Submit the completed form to the designated tax authority by the prescribed deadline.

Section 1: Personal Information.

Full name.

Address.

Contact information (phone number, email address)。

Taxpayer identification number (TIN)。

Section 2: Income.

Employment income.

Business income.

Investment income.

Other income.

Section 3: Deductions and Allowances.

Personal allowances.

Standard deductions.

Itemized deductions (e.g., mortgage interest, charitable contributions)。

Section 4: Tax Calculation.

Calculate taxable income by subtracting deductions and allowances from income.

Determine tax liability based on the applicable tax rates.

Apply any applicable credits or exemptions.

Section 5: Payments and Refunds.

List any estimated tax payments or withholding taxes made during the tax year.

Calculate any refund due or additional tax owed.

Section 6: Declaration and Certification.

Certify that the information provided on the form is true and accurate.

Sign and date the form.

中文回答:

企业个税申报表模板。

目的:

为个人申报其应纳税所得额和确定其所得税负提供一个全面的模板。

说明:

1. 准确且清晰地填写表格的所有部分。

2. 附上所有必要的佐证文件。

3. 在规定的截止日期前将填写的表格提交给指定的税务机关。

第一部分,个人信息。

姓名。

地址。

联系方式(电话号码、电子邮件地址)。

纳税识别号(TIN)。

第二部分,收入。

工资性所得。

经营所得。

投资所得。

其他所得。

第三部分,扣除和免税额。

个人免税额。

标准扣除。

逐项扣除(例如,抵押贷款利息、慈善捐款)。

第四部分,税款计算。

从收入中减去扣除和免税额,计算应纳税所得额。

根据适用的税率确定税款负债。

适用任何适用的抵免或豁免。

第五部分,缴款和退税。

列出纳税年度内支付的任何预估税或代扣税。

计算任何应收退款或应补税款。

第六部分,申报和认证。

证明表格上提供的信息真实准确。

签署和注明日期。