工资、薪金所得适用个人所得税累进税率表

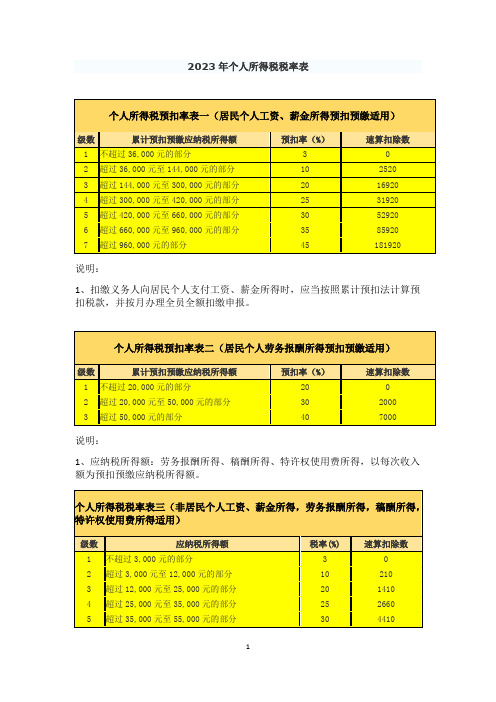

2023年个人所得税税率表

2023年个人所得税税率表

说明:

1、扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。

说明:

1、应纳税所得额:劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额。

年终奖所得

年终奖所得,将年终奖金额除以12个月,以每月平均收入金额来确定税率和速算扣除数,年终奖所得税率表与工资、薪金所得的税率表相同,只是他们的计算方式不同。

说明:

1、本表平均每月收入为年终奖所得金额除以12个月后的平均值。

2、税率表与工资、薪金所得税率表相同。

说明:

1、本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

个人所得税税率表

个人所得税税率表(1980年9月10日第五届全国人民代表大会第三次会议通过根据1993年10月31日第八届全国人民代表大会常务委员会第四次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第一次修正根据1999年8月30日第九届全国人民代表大会常务委员会第十一次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第二次修正根据2005年10月27日第十届全国人民代表大会常务委员会第十八次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第三次修正根据2007年6月29日第十届全国人民代表大会常务委员会第二十八次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第四次修正根据2007年12月29日第十届全国人民代表大会常务委员会第三十一次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第五次修正)第一条在中国境内有住所,或者无住所而在境内居住满一年的个人,从中国境内和境外取得的所得,依照本法规定缴纳个人所得税。

在中国境内无住所又不居住或者无住所而在境内居住不满一年的个人,从中国境内取得的所得,依照本法规定缴纳个人所得税。

第二条下列各项个人所得,应纳个人所得税:一、工资、薪金所得;二、个体工商户的生产、经营所得;三、对企事业单位的承包经营、承租经营所得;四、劳务报酬所得;五、稿酬所得;六、特许权使用费所得;七、利息、股息、红利所得;八、财产租赁所得;九、财产转让所得;十、偶然所得;十一、经国务院财政部门确定征税的其他所得。

第三条个人所得税的税率:一、工资、薪金所得,适用超额累进税率,税率为百分之五至百分之四十五(税率表附后)。

二、个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,适用百分之五至百分之三十五的超额累进税率(税率表附后)。

三、稿酬所得,适用比例税率,税率为百分之二十,并按应纳税额减征百分之三十。

四、劳务报酬所得,适用比例税率,税率为百分之二十。

对劳务报酬所得一次收入畸高的,可以实行加成征收,具体办法由国务院规定。

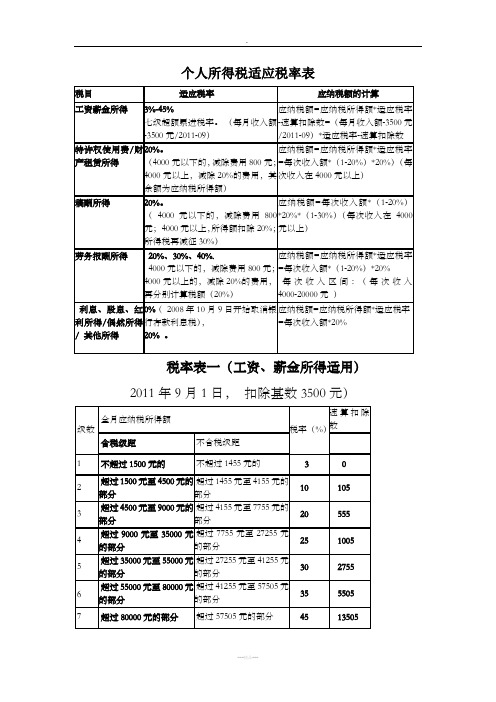

个人所得税适应税率表

个人所得税适应税率表税率表一(工资、薪金所得适用)2011年9月1日,扣除基数3500元)税率表二(2011年9月1以后个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)成本、费用以及损失后的所得额;2.含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

劳务报酬适用税率计算•劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

•劳务报酬所得的应纳税所得额为:每次劳务报酬收入不足4000元的,用收入减去800元的费用;每次劳务报酬收入超过4000元的,用收入减去收入额的20%。

•级数应纳税所得额税率% 速算扣除数1 不超过20000元的部分 20 02 超过20000元至50000元的部分30 20003 超过50000元的部分40 7000(对劳务报酬所得一次收入畸高(应纳税所得额超过20000元)的,要实行加成征收办法,具体是:一次取得劳务报酬收入,减除费用后的余额(即应纳税所得额)超过2万元至5万元的部分,按照税法规定计算的应纳税额,加征五成;超过5万元的部分,加征十成)如:王某一次取得劳务报酬收入4万元,其应缴纳的个人所得税应该是多少?解:王某应纳税所得额=40000-40000×20%=32000元应纳个人所得税=32000×20%+(32000-20000)×20%×50%=6400+1200=7600元。

附:印花税税率表欢迎您下载我们的文档,后面内容直接删除就行资料可以编辑修改使用资料可以编辑修改使用致力于合同简历、论文写作、PPT设计、计划书、策划案、学习课件、各类模板等方方面面,打造全网一站式需求ppt课件设计制作,word文档制作,图文设计制作、发布广告等,公司秉着以优质的服务对待每一位客户,做到让客户满意!感谢您下载我们文档。

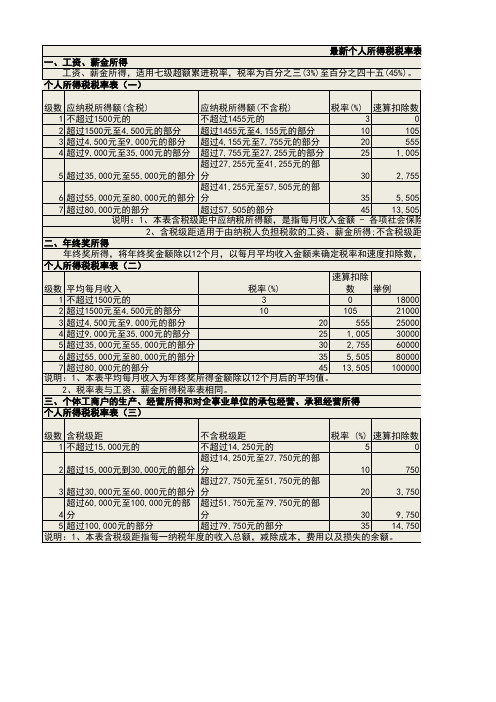

最新个税税率表

得税税率表

五(45%)。

举例 费用扣除标准 应纳税所得额税率 应扣税额 实发金额 4500 3500 1000 4500.00 3.00 0.00 7500 3500 00 3500 4500 7970.00 20.00 30.00 15,000 3500 11500 13955.00 25.00 1045.00 40,000 3500 36500 32755.00 30.00 7245.00 60,000 3500 56500 46855.00 35.00 13145.00 85,000 3500 81500 63205.00 45.00 21795.00 各项社会保险金(五险一金) - 起征点3500元(外籍4800元)的余额。 不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

举例

费用扣除标准 应纳税所得额税率

应扣税额

实发金额

余额。 承租经营所得。不含税级距适用于由他人(单位)代付税款的承包经营、承租经营所得。

际税率为百分之十四。

举例 费用扣除标准 应纳税所得额税率 应扣税额 实发金额 800 800 0 0 800.00 20.00 25000 800 24200 20000 5000.00 30.00 51000 800 50200 40800 10200.00 40.00

除数,年终奖所得税率表与工资、薪金所得的税率表相同,只是他们的计算方式不同。 费用扣除标准 应纳税所得额 税率 18000 0 18000 3000 18000 7000 18000 12000 18000 42000 18000 62000 18000 82000 应扣税额 实发金额 17460.00 3.00 540.00 19005.00 10.00 1995.00 22605.00 20.00 2395.00 27105.00 25.00 2895.00 11445.00 48555.00 30.00 64555.00 35.00 15445.00 80555.00 45.00 19445.00

薪资个人所得税税率表

个人所得税税率表,个税税率表,3500元起征点。

工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%)。

个人所得税税率表

说明:1、本表含税级距中应纳税所得额,是指每月收入金额- 各项社会保险金(五险一金) - 起征点3500元(外籍4800元)的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

案例说明

1、张三在2018年一月份税前工资12000元,他需要缴纳各项社会保险金1100元,那么他的税后工资是多少呢?

应纳税所得额==(应发工资-五险一金)-3500 =12000 -1100 -3500 = 7400元,参照上面的工资税率表不含税部分,超过4,155元至7,755元的部分,则适用税率20%,速算扣除数为555。

缴费= 应纳税所得额*税率-速算扣除数= 7400*20% -555= 925元。

实发工资=应发工资-五险一金-缴税= 12000 -1100-925 = 9975元

注:如有高温、交通、住房、餐、通讯等补贴,应用(应发工资-补贴部分-五险一金)-3500=等于应缴纳税额部分*相对应阶段税率=实际缴纳个税金额。

工资薪金个人所得税税率表

2520

3

超过144000元至300000元的部分

20

16920

4

超过300000元至420000元的部分

25

31920

5

超过420000元至660000元的部分

30

52920

6

超过660000元至960000元的部分

35

85920

7

超过960000元的部分

45

181920

5

超过35000元至元的部分

30

4410

6

超过55000元至80000元的部分

35

7160

7

超过80000元的部分

45

15160

附表2:个人所得税预扣率表(居民个人工资、薪金所得税预扣预缴适用)

级数

累计预扣预缴应纳税所得额

预扣率(%)

速算扣除数

1

不超过36000元

3

0

2

超过36000元至144000元的部分

工资薪金个人所得税税率表2019【1】

附表1:全年一次性奖金税表(按月换算后的综合所得税率表)

级数

全月应纳税所得额

税率(%)

速算扣除数

1

不超过3000元

3

0

2

超过3000元至12000元的部分

10

210

3

超过12000元至25000元的部分

20

1410

4

超过25000元至35000元的部分

25

2660

整理个税税率表2020年新版_个人所得税税率表

个税税率表2020年新版_个人所得税税率表整理表姓名:职业工种:申请级别:受理机构:填报日期:个人所得税税率表一、工资、薪金个人所得适用税率工资、薪金个人所得税税率表(表一)说明:1.本表含税级距指以每月收入额减除费用一千六百元后的余额或者减除附加减除费用后的余额。

2.含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

(二)个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用税率。

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用税率表(表二)说明:1.本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

2.含税级距适用于个体工商户的生产、经营所得和对企事业单位的承包经营承租经营所得。

不含税级距适用,他人(单位)代付税款的承包经营、承租经营所得。

(三)劳动报酬所得,稿酬所得,特许权使用费所得、财产租赁所得,每次收入不超过4‚000元的,减除费用800元;4‚000元以上的,减除20%的费用,然后就其余额按比例税率20%征收。

(四)财产转让所得,减除财产原值和合理费用后的余额,按比例税率20%征收。

(五)股息、红利所得,偶然所得和其他所得,以每次收入额比例税率20%征收。

(六)劳务报酬所得适用税率劳务报酬所得适用税率表(表三)关于个人所得税纳税人纳税申报有关事项的新规:一、纳税人2005年度从中国境内两处或两处以上取得工资、薪金所得和从中国境外取得所得的,以及取得应税所得但没有扣缴义务人的,应按现行有关规定向主管税务机关办理纳税申报。

二、纳税人2005年度所得12万元以上的‚除本通知第一条规定的情形外,无需办理纳税申报。

已纳入当地税务机关对高收入者管理范围的,按当地税务机关的规定执行。

三、纳税人自2006年1月1日起,当年取得所得12万元以上的,应认真记录各项收入信息,按规定于次年3月底前向主管税务机关申报年度全部所得。

最新个人所得税税率表(个税起征点5000元)

最新个⼈所得税税率表(个税起征点5000元) 核⼼提⽰:2018年最新个税起征点提⾼到5000元税率表是什么?2018年10⽉1⽇起调整后,税率表⼀:⼯资、薪⾦所得适⽤个⼈所得税累进税率表级数全⽉应纳税所得额税率(%) 速算扣除数个⼈所得税税率表⼀(综合所得适⽤)级数全年应纳税所得额税率(%)1 不超过36000元的 32 超过36000元⾄144000元的部分 103 超过144000元⾄300000元的部分 204 超过300000元⾄420000元的部分 255 超过420000元⾄660000元的部分 306 超过660000元⾄960000元的部分 357 超过960000元的部分 45(注1:本表所称全年应纳税所得额是指依照本法第六条的规定,居民个⼈取得综合所得以每⼀纳税年度收⼊额减除费⽤六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。

注2:⾮居民个⼈取得综合所得依照本表按⽉换算后计算应纳税额。

)税率表⼆:个体⼯商户的⽣产、经营所得和对企事业单位的承包经营、承租经营所得适⽤级数全年应纳税所得额税率(%) 速算扣除数含税级距不含税级距1 不超过30000元的 52 超过30000元⾄90000元的部分 103 超过90000元⾄300000元的部分 204 超过300000元⾄500000元的部分 305 超过500000元的部分 35(注:本表所称全年应纳税所得额是指依照本法第六条的规定,以每⼀纳税年度的收⼊总额减除成本、费⽤以及损失后的余额。

)此外,还对个别条⽂作了⽂字修改,并对条⽂序号作了相应调整。

声明:该作品系作者结合法律法规、政府官⽹及互联⽹相关知识整合。

如若侵权请通过投诉通道提交信息,我们将按照规定及时处理。

【投诉通道】。