营业税纳税申报表

01金税三期系统常用申报表类型和申报注意事项(纳税人)

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项

金税三期系统常用申报表类型和申报注意事项。

中华人民共和国企业所得税年度纳税申报表(A类)(A

中华人民共和国企业所得税年度纳税申报表(A类)(A100000)【表单说明】本表为年度纳税申报表主表,企业应该根据《中华人民共和国企业所得税法》及其实施条例(以下简称税法)、相关税收政策,以及国家统一会计制度(企业会计准则、小企业会计准则、企业会计制度、事业单位会计准则和民间非营利组织会计制度等)的规定,计算填报纳税人利润总额、应纳税所得额、应纳税额和附列资料等有关项目。

企业在计算应纳税所得额及应纳所得税时,企业财务、会计处理办法与税法规定不一致的,应当按照税法规定计算。

税法规定不明确的,在没有明确规定之前,暂按企业财务、会计规定计算。

一、有关项目填报说明(一)表体项目本表是在纳税人会计利润总额的基础上,加减纳税调整等金额后计算出“纳税调整后所得”(应纳税所得额)。

会计与税法的差异(包括收入类、扣除类、资产类等差异)通过《纳税调整项目明细表》(A105000)集中填报。

本表包括利润总额计算、应纳税所得额计算、应纳税额计算、附列资料四个部分。

1.“利润总额计算”中的项目,按照国家统一会计制度口径计算填报。

实行企业会计准则、小企业会计准则、企业会计制度、分行业会计制度纳税人其数据直接取自利润表;实行事业单位会计准则的纳税人其数据取自收入支出表;实行民间非营利组织会计制度纳税人其数据取自业务活动表;实行其他国家统一会计制度的纳税人,根据本表项目进行分析填报。

2.“应纳税所得额计算”和“应纳税额计算”中的项目,除根据主表逻辑关系计算的外,通过附表相应栏次填报。

(二)行次说明第1-13行参照企业会计准则利润表的说明编写。

1.第1行“营业收入”:填报纳税人主要经营业务和其他经营业务取得的收入总额。

本行根据“主营业务收入”和“其他业务收入”的数额填报。

一般企业纳税人通过《一般企业收入明细表》(A101010)填报;金融企业纳税人通过《金融企业收入明细表》(A101020)填报;事业单位、社会团体、民办非企业单位、非营利组织等纳税人通过《事业单位、民间非营利组织收入、支出明细表》(A103000)填报。

营业税减免税明细申报表——(工商税务,申报书)

纳税人识别号:________________纳税人名称(公章):____________税款所属时间:____年____月____日--____年____月____日填表日期:____年____月____日填表说明:1.本表“纳税人识别号”栏填写税务机关为纳税人确定的识别号,即:税务登记证号码。

2.本表“纳税人名称”栏填写纳税人单位名称全称,并加盖公章,不得填写简称。

3.本表“税款所属时间”栏填写纳税人申报的营业税减免税的所属时间,应填写具体的起止年、月、日。

4.本表“填表日期”栏填写纳税人填写本表的具体日期。

5.本表第1栏“税目”填写纳税人减免税事项对应的营业税税目。

6.本表第2栏“减免性质代码”填写纳税人享受的营业税减免税项目对应的代码。

7.本表第3栏“减免事项名称”填写纳税人享受的营业税减免税具体项目,有多项的应分别填列。

8.本表第4栏“减免税收入”填写纳税人本期按税法规定享受减征免征营业税应税行为的应税收入。

9.本表第5栏“税率”填写减免税事项对应营业税税目的税率。

10.本表第6栏“减免税额”=“减免税收入”(4栏)ד税率”(5栏),下列情况除外:(1)当减免税事项为享受降低税率的方式时(如“高速公路收费减按3%征收营业税”、“农村金融机构减按3%征收营业税”等),先计算出减免税额填列,再按以下公式计算填列减免税收入栏:减免税收入=减免税额÷税率(享受政策前的税率)。

(2)当减免税事项为按符合条件的人数乘以每人可享受的减免税限额计算的,首先按下列公式计算出当月可享受的最大减免税额(每人可享受的减免税限额×人数-本年已经享受的营业税减免税合计),再与本月应纳税额比较,计算出本月减免税额,最后按以下公式计算填列减免税收入栏:减免税收入=减免税额÷税率。

11.本表第7栏“备注”填写当减免税事项为促进就业减免税政策时(如“企业安置残疾人就业”、“安置重点群体创业就业”、“安置退役士兵就业”、“安置自主择业军队转业干部就业”、“安置随军家属就业”等)企业安置的享受政策人数。

2020《企业所得税年度纳税申报表(A类)及其附表》及填报说明精品

中华人民共和国企业所得税年度纳税申报表(A类)税款所属期间:年月日至年月日纳税人名称:《中华人民共和国企业所得税年度纳税申报表(A类)》填报说明一、适用范围本表适用于实行查账征收企业所得税的居民纳税人(以下简称纳税人)填报。

二、填报依据及内容根据《中华人民共和国企业所得税法》及其实施条例、相关税收政策,以及国家统一会计制度(企业会计制度、企业会计准则、小企业会计制度、分行业会计制度、事业单位会计制度和民间非营利组织会计制度)的规定,填报计算纳税人利润总额、应纳税所得额、应纳税额和附列资料等有关项目。

三、有关项目填报说明(一)表头项目1.“税款所属期间”:正常经营的纳税人,填报公历当年1月1日至12月31日;纳税人年度中间开业的,填报实际生产经营之日的当月1日至同年12月31日;纳税人年度中间发生合并、分立、破产、停业等情况的,填报公历当年1月1日至实际停业或法院裁定并宣告破产之日的当月月末;纳税人年度中间开业且年度中间又发生合并、分立、破产、停业等情况的,填报实际生产经营之日的当月1日至实际停业或法院裁定并宣告破产之日的当月月末。

2.“纳税人识别号”:填报税务机关统一核发的税务登记证号码。

3.“纳税人名称”:填报税务登记证所载纳税人的全称。

(二)表体项目本表是在纳税人会计利润总额的基础上,加减纳税调整额后计算出“纳税调整后所得”(应纳税所得额)。

会计与税法的差异(包括收入类、扣除类、资产类等差异)通过纳税调整项目明细表(附表三)集中体现。

本表包括利润总额计算、应纳税所得额计算、应纳税额计算和附列资料四个部分。

1.“利润总额计算”中的项目,按照国家统一会计制度口径计算填报。

实行企业会计准则的纳税人,其数据直接取自损益表;实行其他国家统一会计制度的纳税人,与本表不一致的项目,按照其利润表项目进行分析填报。

利润总额部分的收入、成本、费用明细项目,一般工商企业纳税人,通过附表一(1)《收入明细表》和附表二(1)《成本费用明细表》相应栏次填报;金融企业纳税人,通过附表一(2)《金融企业收入明细表》、附表二(2)《金融企业成本费用明细表》相应栏次填报;事业单位、社会团体、民办非企业单位、非营利组织等纳税人,通过附表一(3)《事业单位、社会团体、民办非企业单位收入项目明细表》和附表二(3)《事业单位、社会团体、民办非企业单位支出项目明细表》相应栏次填报。

营业税申报表填报指南

营业税申报表填报指南营业税是一种税收形式,适用于企业的经营收入。

为了规范申报程序,准确填写营业税申报表,本文将为您提供一份详细的填报指南。

一、表格概述营业税申报表是一种规范化的表格,用于企业向税务部门申报营业税。

表格由多个表格组成,包括基本信息、纳税人情况、销售情况、税款计算等。

二、填报步骤以下是填写营业税申报表的详细步骤:1. 填写基本信息:在表格的第一页,填写企业的名称、纳税人识别号、联系方式等基本信息。

确保这些信息的准确性,避免因填写错误而产生不必要的麻烦。

2. 填报纳税人情况:在表格的第二页,根据企业的情况填写相应的栏目。

例如,如果是一般纳税人,选择“一般纳税人”选项;如果是小规模纳税人,选择“小规模纳税人”选项。

3. 填写销售情况:在表格的第三页,填写企业的销售情况。

包括销售额、税率、应纳税额等信息。

根据企业的销售发票和其他相关证明文件,按照要求填写相应的栏目。

4. 计算税款:根据填报的销售情况,根据相关税率和计算公式,计算出应纳税额。

在表格的相应栏目中填写这一信息。

5. 填写其他信息:根据实际情况,填写其他需要提供的信息,如企业所得税预缴等。

确保填写的信息准确、完整。

6. 核对与提交:在填报完成后,仔细核对所填写的信息,确保没有错误或遗漏。

如果存在错误,及时进行修正。

最后,将填报表格提交给税务部门。

三、填报注意事项在填写营业税申报表时,需要注意以下几点:1. 准确填写基本信息:基本信息是填报表格的首要步骤,要确保这些信息的准确性。

错误的基本信息可能导致申报有误。

2. 仔细计算销售情况:销售情况的计算是填写申报表格的核心部分。

请仔细核实销售发票和其他相关证明文件,确保计算结果准确无误。

3. 及时修正错误:如果在填报过程中发现错误,应及时进行修正。

错误的修正可以避免后续的问题和纠纷。

4. 清晰、整洁地填写表格:表格的填写应规范、整洁,确保信息清晰可读。

如果填写不规范,可能导致申报表被退回或无法被接受。

营业税纳税申报表

纳税人名称(公章):纳税人识别号税款所属时间:自 年1合计代扣代缴项目总计2. 本表适用于除经主管税务机关核准实行简易申报方式以外的所有营业税纳税人(以下简称纳税人)。

3. 本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

以下由税务机关填写:受理人:受理日期:年月日受理税务机关(签章):本表为A3横式一式三份,一份纳税人留存,一份主管税务机关留存,一份征收部门留存。

表单说明1.根据《中华人民共和国税收征收管理法》及其实施细则、《中华人民共和国营业税暂行条例》的有关规定,制定本表此纳税申报表是根据国家税收法律的规定填报的,我确定它是真实的、可靠的、完整的。

纳税人或代理人声明:234=2-35税目营业额税率(%)应税收入应税减除项目金额应税营业额免税收入4. 本表“纳税人名称”栏,填写纳税人单位名称全称,并加盖公章,不得填写简称。

5. 本表“税款所属期”填写纳税人申报的营业税应纳税额的所属时间,应填写具体的起止年、月、日。

6. 本表“填表日期”填写纳税人填写本表的具体日期。

7. 本表“娱乐业”行应区分不同的娱乐业税率填报申报事项。

8. 本表“代扣代缴项目”行应填报纳税人本期按照现行规定发生代扣代缴行为所应申报的事项,分不同税率填报。

9. 本表所有栏次数据均不包括本期纳税人经税务机关、财政、审计部门检查以及纳税人自查发生的相关数据。

10.本表第2栏“应税收入”填写纳税人本期因提供营业税应税劳务、转让无形资产或者销售不动产所取得的全部价款前期多缴税额”栏次内直接调减税额。

11.本表第3栏“应税减除项目金额”应填写纳税人本期提供营业税应税劳务、转让无形资产或者销售不动产所取得的应12.本表第5栏“免税收入”应填写纳税人本期提供营业税应税劳务、转让无形资产或者销售不动产所取得的应税收入中13.本表第10栏“期初欠缴税额”填写截至本期(不含本期),纳税人经过纳税申报或报告、批准延期缴纳、税务机关14.本表第11栏“前期多缴税额”填写纳税人截至本期(不含本期)多缴纳的营业税税额分营业税税目填报,该栏数据15.本表第13栏“已缴本期应纳税额”填写纳税人已缴的本期应纳营业税税额。

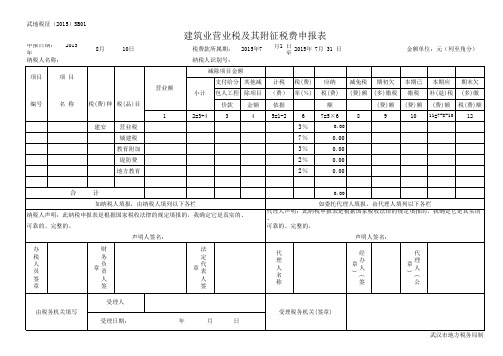

建筑营业税及附税申报表

建筑业营业税及其附征税费申报表

申报日期: 纳税人名称: 项目 项 目 营业额 编号 名 称 税(费)种 税(品)目 1 建安 营业税 城建税 教育附加 堤防费 地方教育 2=3+4 小计 2015 年 8月 10日 税费款所属期: 纳税人识别号: 减除项目金额 支付给分 其他减 包人工程 除项目 价款 3 金额 4 计税 (费) 依据 5=1-2 6 税(费) 率(%) 应纳 税(费) 额 7=5×6

合

计

如纳税人填报,由纳税人填列以下各栏

0.00

如委托代理人填报,由代理人填列以下各栏 代理人声明:此纳税申报表是根据国家税收法律的规定填报的,我确定它是真实的、 可靠的、完整的。

纳税人声明:此纳税申报表是根据国家税收法律的规定填报的,我确定它是真实的、 可靠的、完整的。 声明人签名: 办 税 人 员 签 章 财 定 代 表 人 签 章

0.00

2015年7 月1 日至 2015年 7月 31 日

金额单位:元(列至角分)

减免税 (费)额

期初欠 (多)缴税 (费)额

本期已 缴税 (费)额 10

本期应 补(退)税 (费)额

11=7-8-10

期末欠 (多)缴 税(费)额 12

8

9

3% 7% 3% 2% 2%

0.00 0.00 0.00 0.00

声明人签名: 代 理 人 名 称 经 办 人 签 章 ) ( 代 理 人 公 章 ) (

受理税务机关(签章)

武汉市地方税务局制

《企业所得税年度纳税申报表(A类)及其附表》及填报说明

中华人民共和国企业所得税年度纳税申报表(A类)税款所属期间:年月日至年月日纳税人名称:《中华人民共和国企业所得税年度纳税申报表(A类)》填报说明一、适用范围本表适用于实行查账征收企业所得税的居民纳税人(以下简称纳税人)填报。

二、填报依据及内容根据《中华人民共和国企业所得税法》及其实施条例、相关税收政策,以及国家统一会计制度(企业会计制度、企业会计准则、小企业会计制度、分行业会计制度、事业单位会计制度和民间非营利组织会计制度)的规定,填报计算纳税人利润总额、应纳税所得额、应纳税额和附列资料等有关项目.三、有关项目填报说明(一)表头项目1。

“税款所属期间":正常经营的纳税人,填报公历当年1月1日至12月31日;纳税人年度中间开业的,填报实际生产经营之日的当月1日至同年12月31日;纳税人年度中间发生合并、分立、破产、停业等情况的,填报公历当年1月1日至实际停业或法院裁定并宣告破产之日的当月月末;纳税人年度中间开业且年度中间又发生合并、分立、破产、停业等情况的,填报实际生产经营之日的当月1日至实际停业或法院裁定并宣告破产之日的当月月末。

2.“纳税人识别号":填报税务机关统一核发的税务登记证号码。

3.“纳税人名称":填报税务登记证所载纳税人的全称。

(二)表体项目本表是在纳税人会计利润总额的基础上,加减纳税调整额后计算出“纳税调整后所得”(应纳税所得额).会计与税法的差异(包括收入类、扣除类、资产类等差异)通过纳税调整项目明细表(附表三)集中体现。

本表包括利润总额计算、应纳税所得额计算、应纳税额计算和附列资料四个部分.1.“利润总额计算"中的项目,按照国家统一会计制度口径计算填报。

实行企业会计准则的纳税人,其数据直接取自损益表;实行其他国家统一会计制度的纳税人,与本表不一致的项目,按照其利润表项目进行分析填报。

利润总额部分的收入、成本、费用明细项目,一般工商企业纳税人,通过附表一(1)《收入明细表》和附表二(1)《成本费用明细表》相应栏次填报;金融企业纳税人,通过附表一(2)《金融企业收入明细表》、附表二(2)《金融企业成本费用明细表》相应栏次填报;事业单位、社会团体、民办非企业单位、非营利组织等纳税人,通过附表一(3)《事业单位、社会团体、民办非企业单位收入项目明细表》和附表二(3)《事业单位、社会团体、民办非企业单位支出项目明细表》相应栏次填报。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

营业税纳税申报表

(适用于查账征收的营业税纳税人)纳税人识别号:

纳税人名称(公章):

以下由税务机关填写:

受理人:受理日期:年月 日受理税务机关(签章):

本表为A3横式一式三份,一份纳税人留存,一份主管税务机关留存,一份征收部门留存。

以下由税务机关填写:受理人:

受理日期:

受理税务机关(签章):

本表为A3横式一式三份,一份纳税人留存,一份主管税务机关留存,一份征收部门留存。

建筑业营业税纳税申报表(适用于建筑业营业税纳税人)

纳税人识别号:

纳税人名称(公章):

年 月 日

受理人:受理日期:

受理税务机关(签章):

本表为A3横式一式三份,一份纳税人留存,一份主管税务机关留存,一份征收部门留存。

异地提供建筑业劳务税款缴纳情况申报表

纳税人识别号:

纳税人名称(公章):

年 月 日

机关(签章):。