生产企业定点直供石脑油、燃料油开具普通版增值税专用发票明细表——(工商税务)

国家税务总局文件-税屋网财税政策法规、财税政策解读

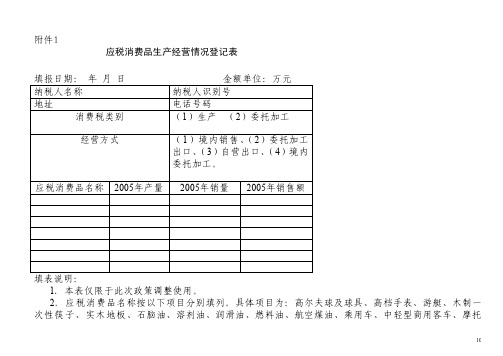

附件1应税消费品生产经营情况登记表填报日期:年月日金额单位:万元填表说明:1.本表仅限于此次政策调整使用。

2.应税消费品名称按以下项目分别填列。

具体项目为:高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板、石脑油、溶剂油、润滑油、燃料油、航空煤油、乘用车、中轻型商用客车、摩托车、白酒、汽车轮胎内胎、斜交胎、子午线轮胎。

3.2005年产量、销量的计量单位按照销售商品计量单位填写。

4.本表为A4纸竖排。

附件2生产企业生产经营情况表填表说明:1.本表由生产石脑油、溶剂油、航空煤油、润滑油、燃料油的纳税人在办理纳税申报时提供。

2.“所属时期”指申报纳税期限。

3.本表“纳税人识别号”栏,单位和个体工商户填写税务登记证件号码,个人填写身份证件号码。

4.本表“企业名称”栏填写单位全称,不得填写简称。

5.本表为A4纸横排。

附件3生产企业产品销售明细表(油品)所属时期:年月单位:元、吨填表说明:1.本表由纳税人在办理纳税申报时提供。

2.本表用于填报纳税人在申报所属期内在国内销售的所有油品的发票明细,不同产品的发票明细应分不同的明细表分别填列。

3.本表产品名称填报申报所属期内销售货物发票上方注明的油品名称。

4.本表“所属时期”指申报纳税期限。

5.本表“纳税人识别号”栏,单位及个体工商户填写税务登记证件号码,个人填写身份证件号码。

6.本表“企业名称”栏填写单位全称,不得填写简称。

7.本表为A4纸竖排。

附件4抵扣税款台帐(外购从价定率征收的应税消费品)外购应税消费品名称:所属时间:年月金额单位:元填表说明:1.本台帐用于外购从价定率征收的应税消费品准予扣除已纳税款的核算。

台帐按月登记。

4月份启用台帐时,期初库存为零。

2.“期初库存”填写第6、9、12栏,每月月初核算。

上月期末库存即为本月期初库存。

3.发生每笔外购应税消费品业务时,填写1、2、3、4、7、10栏。

第1栏填写购货日期。

第2栏填写购进。

第3栏填写增值税专用发票号码。

开票明细表模板

开票明细表模板

开票明细表模板可能因地区、行业和具体需求而有所不同。

以下是一个简单的开票明细表模板示例,您可以根据实际情况进行修改和调整。

序号开票日期客户名称发票号码产品/服务名称数量单价(元)金额(元)税率税额(元)

:--: :--: :--: :--: :--: :--: :--: :--: :--: :--:

1

2

3

4

说明:

1. 序号:开票明细的序号。

2. 开票日期:开出发票的日期。

3. 客户名称:客户的名称或公司名称。

4. 发票号码:发票的唯一识别号码。

5. 产品/服务名称:所提供的产品或服务的名称。

6. 数量:所提供产品或服务的数量。

7. 单价(元):产品或服务的单价。

8. 金额(元):产品或服务的总金额。

9. 税率:适用的税率。

10. 税额(元):应缴纳的税额。

请注意,这只是一个示例模板,实际应用中可能需要根据具体情况进行调整和修改,例如添加更多列或调整列的顺序。

公告2018 1号成品油消费税征收管理规定

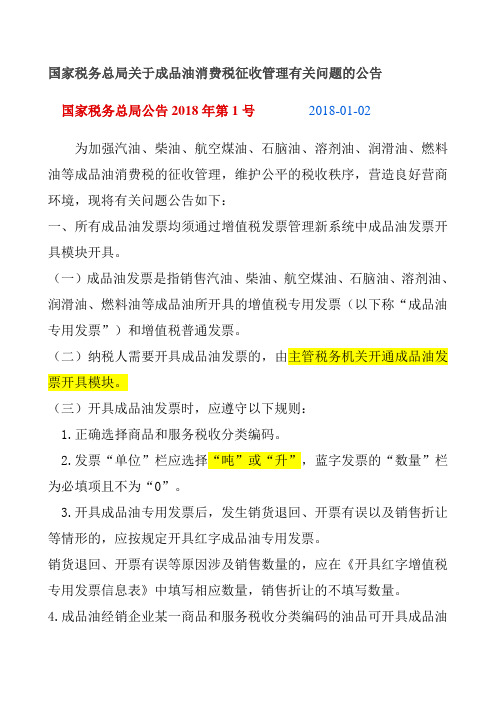

国家税务总局关于成品油消费税征收管理有关问题的公告国家税务总局公告2018年第1号2018-01-02为加强汽油、柴油、航空煤油、石脑油、溶剂油、润滑油、燃料油等成品油消费税的征收管理,维护公平的税收秩序,营造良好营商环境,现将有关问题公告如下:一、所有成品油发票均须通过增值税发票管理新系统中成品油发票开具模块开具。

(一)成品油发票是指销售汽油、柴油、航空煤油、石脑油、溶剂油、润滑油、燃料油等成品油所开具的增值税专用发票(以下称“成品油专用发票”)和增值税普通发票。

(二)纳税人需要开具成品油发票的,由主管税务机关开通成品油发票开具模块。

(三)开具成品油发票时,应遵守以下规则:1.正确选择商品和服务税收分类编码。

2.发票“单位”栏应选择“吨”或“升”,蓝字发票的“数量”栏为必填项且不为“0”。

3.开具成品油专用发票后,发生销货退回、开票有误以及销售折让等情形的,应按规定开具红字成品油专用发票。

销货退回、开票有误等原因涉及销售数量的,应在《开具红字增值税专用发票信息表》中填写相应数量,销售折让的不填写数量。

4.成品油经销企业某一商品和服务税收分类编码的油品可开具成品油发票的总量,应不大于所取得的成品油专用发票、海关进口消费税专用缴款书对应的同一商品和服务税收分类编码的油品总量。

成品油经销企业开具成品油发票前,应登陆增值税发票选择确认平台确认已取得的成品油专用发票、海关进口消费税专用缴款书信息,并通过成品油发票开具模块下载上述信息。

二、外购、进口和委托加工收回的汽油、柴油、石脑油、燃料油、润滑油用于连续生产应税成品油的,应凭通过增值税发票选择确认平台确认的成品油专用发票、海关进口消费税专用缴款书,以及税收缴款书(代扣代收专用),按规定计算扣除已纳消费税税款,其他凭证不得作为消费税扣除凭证。

外购石脑油、燃料油用于生产乙烯、芳烃类化工产品的,应凭取得的成品油专用发票所载明的石脑油、燃料油的数量,按规定计算退还消费税,其他发票或凭证不得作为计算退还消费税的凭证。

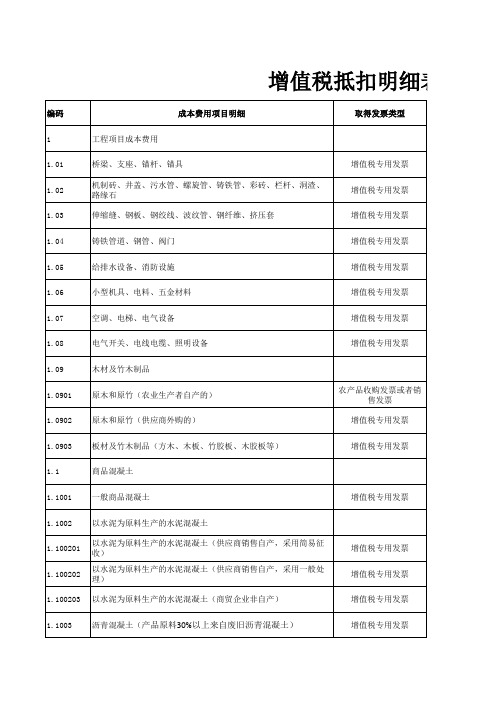

增值税抵扣明细表(供参考)

是

17%

是

17%

是

6% 属于商务辅助服

否

*

否

*

*

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

17%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

17%

是

17%

是

17%

* 增值税专用发票 增值税专用发票

增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票

注:此表 仅供参 考,实际 抵扣税率 以国家相 关税法规 定为准。

明细表

是否可以抵扣 抵扣率

备注

是

17%

是

17%

是

17%

是

17%

是

17%

是

17%

是

17%

是

17%

是

13%

1.48

工地宣传、安全教育费用

1.4801 条幅、展示牌

1.4802 个人防护用品用具

1.4803 现场急救器材及药材

1.4804 消防设施器材

2

期间费用

2.01

管理部门职工工资及五险一金

2.02

管理部门职工各项补贴津贴

2.03

保险

增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票

(宁德寿宁9月)增值税申报比对、成品油消费税风险管理政策解读-1(1)

成品油商品和服务税收分类编码表

商品编码

1070101010000000000 1070101010100000000 1070101010200000000 1070101010300000000 1070101010400000000 1070101010500000000 1070101020000000000 1070101020100000000 1070101020200000000 1070101030000000000 1070101030100000000 1070101030200000000 1070101030300000000 1070101030400000000

成品油风险防控3:消费税申报比对异常人工解锁。 闽国税函〔2018〕132号(税总函〔2018〕115号),附件 《成品油消费税纳税申报比对说明》

开具销售发票数量≤申报数量 本期外购入库数量=选择确认平台确认扣除的外购成品油专 用发票和海关消费税缴款书载明的对应油品数量合计

针对比对不符的原因,核实情况后进行人工解锁。 每月5日前核实《成品油消费税纳税申报人工解锁情况统计 表》。

溶剂油

溶剂油

润滑油类

是

润滑油

润滑油

润滑油

润滑脂

润滑脂

润滑油

润滑油基础油(废润滑油)润滑油基础油(废) 润滑油

是

成品油风险防控1:生产企业变名销售、虚开成品油发票

是否属于成品油生产企业:关键为是否有成品油生产能力。对本地 无成品油生产场地、生产装置,以及全部业务为委托异地加工成品 油的纳税人,应取消其成品油生产企业开票模块授权。

开具增值税专用发票证明单

开具增值税专用发票证明单

购货单位(人)名称

购货时间:年月日

备注:到达地点由购货方填写,提货地点由售油方根据实际发货地补充填写

开具增值税专用发票证明单

购货单位(人)名称

购货时间:年月日

备注:到达地点由购货方填写,提货地点由售油方根据实际发货地补充填写

开具增值税专用发票证明单

购货单位(人)名称

购货时间:年月日

备注:到达地点由购货方填写,提货地点由售油方根据实际发货地补充填写

开具增值税专用发票证明单

中石化河南石油分公司:

兹有我单位同志(身份证号:)前往你单位办理购油业务,货款拟用(现金、支票、银行卡)方式支付,并开具增值税专用发票。

我单位全称、纳税人识别号及本次业务内容如下:

我单位确认以上所填内容真实准确,如有违规,违法之处,一切后果均由我单位承担。

(公章)

20 年月日。

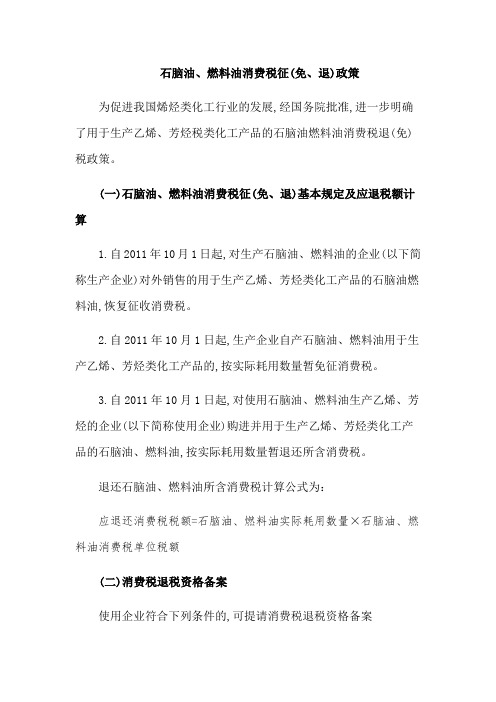

石脑油、燃料油消费税征(免、退)政策

石脑油、燃料油消费税征(免、退)政策为促进我国烯烃类化工行业的发展,经国务院批准,进一步明确了用于生产乙烯、芳烃税类化工产品的石脑油燃料油消费税退(免)税政策。

(一)石脑油、燃料油消费税征(免、退)基本规定及应退税额计算1.自2011年10月1日起,对生产石脑油、燃料油的企业(以下简称生产企业)对外销售的用于生产乙烯、芳烃类化工产品的石脑油燃料油,恢复征收消费税。

2.自2011年10月1日起,生产企业自产石脑油、燃料油用于生产乙烯、芳烃类化工产品的,按实际耗用数量暂免征消费税。

3.自2011年10月1日起,对使用石脑油、燃料油生产乙烯、芳烃的企业(以下简称使用企业)购进并用于生产乙烯、芳烃类化工产品的石脑油、燃料油,按实际耗用数量暂退还所含消费税。

退还石脑油、燃料油所含消费税计算公式为:应退还消费税税额=石脑油、燃料油实际耗用数量×石脑油、燃料油消费税单位税额(二)消费税退税资格备案使用企业符合下列条件的,可提请消费税退税资格备案1.营业执照登记的经营范围包含生产乙烯、芳烃类化工产品;2.持有省级(含)以上安全生产监督管理部门颁发的危险化学品《安全生产许可证》。

如使用企业处于试生产阶段,应提供省级以上安全生产监督管理部门出具的试生产备案意见书;3.拥有生产乙烯、芳烃类化工产品的生产装置或设备,乙烯生产企业必须具备(蒸汽)裂解装置,芳烃生产企业必须具备芳烃抽提装置;4.用石脑油、燃料油生产乙烯、芳烃类化工产品的产量占本企业用石脑油燃料油生产全部产品总量的50%以上(含);5.书面承诺接受税务机关和海关对产品的抽检;6.国家税务总局和海关总署规定的其他情形。

(三)石脑油、燃料油消费税征(免、退)管理为规范石脑油、燃料油消费税退税政策,2013年《国家税务总局海关总署关于石脑油燃料油生产乙烯芳烃类化工产品消费税退税问题的公告》(国家税务总局海关总署公告2013年第29号)及其解读分别公布,对成品油消费税退税政策进行如下调整:我国境内使用石脑油燃料油生产乙烯、芳烃类化工产品的企业,仅以自营或委托方式进口石脑油燃料油生产乙烯、芳烃类化工产品的,进口油品的消费税审核退税工作由进口地海关负责;办理退税时,海关根据使用企业生产化工产品实际耗用的油品数量核定应退税金额仅以国产石脑油、燃料油生产乙烯、芳烃类化工产品的,国产油品的消费税审核退税工作由主管税务机关负责;办理退税时,税务机关根据使用企业生产乙烯芳烃类化工产品实际耗用的油品数量核定应退税金额。

山东省国家税务局关于加强成品油消费税管理的意见

山东省国家税务局关于加强成品油消费税管理的意见文章属性•【制定机关】山东省国家税务局•【公布日期】2010.06.04•【字号】鲁国税函[2010]243号•【施行日期】2010.07.01•【效力等级】地方规范性文件•【时效性】现行有效•【主题分类】消费税正文山东省国家税务局关于加强成品油消费税管理的意见(鲁国税函〔2010〕243号)各市国家税务局(不发青岛)为进一步加强和规范我省成品油消费税管理,现结合我省实际,从生产销售、外购油品抵扣、纳税申报、石脑油免税管理等环节提出如下意见。

一、在成品油生产企业(以下简称企业)全面推行《成品油消费税信息管理系统》,利用该《系统》采集成品油消费税相关信息,加强成品油消费税管理。

二、为确保企业防伪税控开票数据完整,企业在更换、重新发行防伪税控开票系统金税卡,或更换防伪税控开票计算机以及重新安装操作系统等可能造成开票数据丢失的有关操作前,必须报主管税务机关批准,并由防伪税控服务单位做好相关数据备份后方可进行上述操作。

三、严格落实企业产品备案管理规定。

企业目前生产的产品,要按产品种类、名称、是否属于消费税应税产品及工艺流程等报主管税务机关备案。

除常温下为气体的产品外,其他产品必须有技术监督部门出具的《产品检验报告》(报告中必须有辛烷值、含铅量,倾点或凝点的检测数值,下同);企业生产经营发生变化,必须将新增产品(常温下气体的除外)的种类、名称、技术监督部门出具的《产品检验报告》、是否属于消费税应税产品及工艺流程等,自生产经营变化之日起30日内,报主管税务机关备案。

四、企业销售产品时,应按规定全部开具增值税专用发票(或增值税普通发票)并妥善保管与销售有关的内部自制凭证,如过磅单、出库单、流量表记录、收付款凭证、销售日报表等。

企业销毁上述资料前,应报请主管税务机关同意后方可销毁。

五、主管税务机关应当定期或不定期(每年不得少于两次)对企业的产品产量、产品结构、原料耗用情况、销售收入、销售数量、销售价格、销售对象等进行数据分析,并将分析情况形成书面材料及时上报上级国税机关。