增值税相关计算题

增值税试题及答案

增值税试题及答案一、单项选择题1. 增值税的纳税义务人包括以下哪些?A. 个体工商户B. 企业C. 个人独资企业D. 所有以上2. 增值税的税率一般分为哪几档?A. 6%B. 10%C. 16%D. 以上都是3. 增值税的计税方法主要有哪两种?A. 直接计税法B. 间接计税法C. 差额计税法D. 以上都不是二、多项选择题4. 以下哪些行为属于增值税的征税范围?A. 销售货物B. 提供加工修理修配劳务C. 进口货物D. 转让无形资产5. 增值税的纳税人可以选择简易计税方法的情况包括:A. 小规模纳税人B. 一般纳税人C. 特定行业D. 特定地区三、判断题6. 增值税的纳税期限一般为每月一次。

()7. 增值税的免征额是固定的,不会随着经济发展而调整。

()四、简答题8. 简述增值税的基本原理。

9. 列举增值税的几种常见优惠政策。

五、计算题10. 某企业为增值税一般纳税人,2023年3月销售货物取得不含税销售额100万元,同时购进原材料取得的进项税额为15万元,请计算该企业当月应缴纳的增值税额。

答案:一、单项选择题1. D2. D3. C二、多项选择题4. A, B, C5. A, C三、判断题6. √7. ×四、简答题8. 增值税的基本原理是:对商品或劳务在生产和流通过程中增加的价值部分征收税款,避免重复征税,促进公平竞争。

9. 增值税的常见优惠政策包括:对农产品、小规模纳税人的免税政策,对高新技术企业的税收优惠等。

五、计算题10. 应缴纳的增值税额 = 销售额× 税率 - 进项税额假设税率为13%,则应缴纳的增值税额= 100 × 13% - 15 = 13 - 15 = -2万元(负数表示留抵税额,即可以抵扣下期应缴税款)。

初级增值税计算题目

初级增值税计算题目

以下是一份初级增值税计算题目:

某公司为增值税一般纳税人,2023年5月发生以下业务:

1.销售A产品100件,不含税单价为200元/件,销售B产品200件,不含税单价为150

元/件。

2.将A产品50件作为职工福利发放给员工。

3.购进原材料一批,取得增值税专用发票上注明价款为50000元,税额为6500元。

4.支付运费1000元,取得运输企业开具的增值税专用发票。

5.发生其他费用2000元。

请计算该公司5月份应缴纳的增值税税额。

解:

1.销售A产品应缴纳的增值税税额= 100 × 200 × 13% = 2600元。

2.销售B产品应缴纳的增值税税额= 200 × 150 × 13% = 3900元。

3.将A产品发放给员工应视同销售,应缴纳的增值税税额= 50 × 200 × 13% = 1300元。

4.购进原材料应抵扣的增值税税额= 6500元。

5.支付运费应抵扣的增值税税额= 1000 × 9% = 90元。

6.其他费用不属于增值税征税范围,不缴纳增值税。

7.应缴纳的增值税税额= (2600 + 3900 + 1300)- (6500 + 90)= 2710元。

因此,该公司5月份应缴纳的增值税税额为2710元。

1。

财政学_增值税_计算题(3篇)

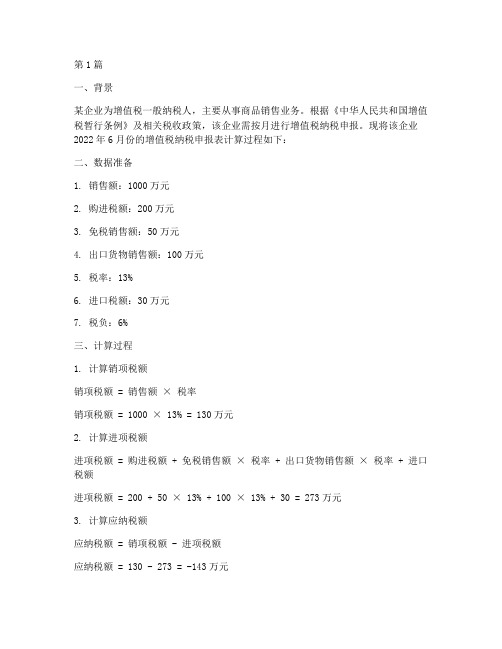

第1篇一、背景某企业为增值税一般纳税人,主要从事商品销售业务。

根据《中华人民共和国增值税暂行条例》及相关税收政策,该企业需按月进行增值税纳税申报。

现将该企业2022年6月份的增值税纳税申报表计算过程如下:二、数据准备1. 销售额:1000万元2. 购进税额:200万元3. 免税销售额:50万元4. 出口货物销售额:100万元5. 税率:13%6. 进口税额:30万元7. 税负:6%三、计算过程1. 计算销项税额销项税额 = 销售额× 税率销项税额= 1000 × 13% = 130万元2. 计算进项税额进项税额 = 购进税额 + 免税销售额× 税率 + 出口货物销售额× 税率 + 进口税额进项税额= 200 + 50 × 13% + 100 × 13% + 30 = 273万元3. 计算应纳税额应纳税额 = 销项税额 - 进项税额应纳税额 = 130 - 273 = -143万元4. 计算应纳税额(负数)根据《中华人民共和国增值税暂行条例》规定,应纳税额为负数的,可抵减以后月份的应纳税额。

因此,该企业6月份的应纳税额为-143万元。

5. 计算实际缴纳的增值税实际缴纳的增值税 = 应纳税额 + 税负实际缴纳的增值税 = -143 + 1000 × 6% = -143 + 60 = -83万元四、结论根据上述计算,该企业2022年6月份的增值税纳税申报表如下:1. 销项税额:130万元2. 进项税额:273万元3. 应纳税额:-143万元4. 实际缴纳的增值税:-83万元五、注意事项1. 在计算销项税额和进项税额时,注意准确运用税率。

2. 在计算应纳税额时,注意区分应纳税额和实际缴纳的增值税。

3. 如应纳税额为负数,可抵减以后月份的应纳税额。

4. 如有其他相关税收政策变动,请及时调整计算方法。

5. 如有疑问,请咨询税务机关或专业财税人员。

财务会计增值税计算题(3篇)

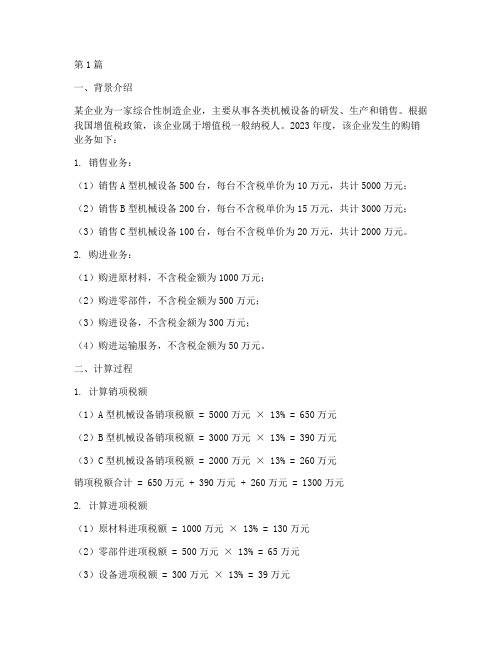

第1篇一、背景介绍某企业为一家综合性制造企业,主要从事各类机械设备的研发、生产和销售。

根据我国增值税政策,该企业属于增值税一般纳税人。

2023年度,该企业发生的购销业务如下:1. 销售业务:(1)销售A型机械设备500台,每台不含税单价为10万元,共计5000万元;(2)销售B型机械设备200台,每台不含税单价为15万元,共计3000万元;(3)销售C型机械设备100台,每台不含税单价为20万元,共计2000万元。

2. 购进业务:(1)购进原材料,不含税金额为1000万元;(2)购进零部件,不含税金额为500万元;(3)购进设备,不含税金额为300万元;(4)购进运输服务,不含税金额为50万元。

二、计算过程1. 计算销项税额(1)A型机械设备销项税额 = 5000万元× 13% = 650万元(2)B型机械设备销项税额 = 3000万元× 13% = 390万元(3)C型机械设备销项税额 = 2000万元× 13% = 260万元销项税额合计 = 650万元 + 390万元 + 260万元 = 1300万元2. 计算进项税额(1)原材料进项税额 = 1000万元× 13% = 130万元(2)零部件进项税额 = 500万元× 13% = 65万元(3)设备进项税额 = 300万元× 13% = 39万元(4)运输服务进项税额 = 50万元× 13% = 6.5万元进项税额合计 = 130万元 + 65万元 + 39万元 + 6.5万元 = 240.5万元3. 计算应纳税额应纳税额 = 销项税额合计 - 进项税额合计 = 1300万元 - 240.5万元 = 1059.5万元4. 计算应交增值税应交增值税 = 应纳税额× 6% = 1059.5万元× 6% = 63.57万元三、财务会计处理1. 借:应交税费——应交增值税(销项税额)1300万元贷:主营业务收入(A型机械设备)5000万元贷:主营业务收入(B型机械设备)3000万元贷:主营业务收入(C型机械设备)2000万元2. 借:原材料 1000万元应交税费——应交增值税(进项税额)130万元贷:银行存款 1130万元3. 借:固定资产 300万元应交税费——应交增值税(进项税额)39万元贷:银行存款 339万元4. 借:管理费用 50万元应交税费——应交增值税(进项税额)6.5万元贷:银行存款 56.5万元5. 借:应交税费——应交增值税(已交税金)63.57万元贷:银行存款 63.57万元四、总结通过以上计算,该企业2023年度应交增值税为63.57万元。

增值税法计算题及答案 17题

应纳税额=[3200÷(1+4%)+2300 ÷(1+4%) +12300] ×4%=703.54(元)

十、东方进出口公司2003年3月进口化妆品一 批,关税完税价格经海关核定为150000元 (人民币,下同),关税为30000元,消费税 为77142元。计算进口这批化妆品应纳增值税。

1、从木材公司购进原木一批,专用发票注明价款800000元、增值 税104000元、另支付运杂费9000元,其中,销货方转交的铁路货 运发票注明的运费8000元、装卸费500元、建设基金500元。

2、直接从某国有林场购进原木一批,支付买价100000元。另支付 运费1000元,尚未取得货运发票。

三、某果酱厂某月外购水果10000公斤,取得

的增值税专用发票上注明的价款和增值税额分 别是10000元和1300元(每公斤0.13元)。在 运输途中因管理不善腐烂1000公斤。水果运回 后,发放职工福利200公斤,用于厂办招待所 800公斤。其余全部加工成果酱400公斤(20 公斤水果加工成1公斤果酱)。其中350公斤用 于销售,单价20元;50公斤因管理不善被盗。 确定当月该厂允许抵扣的进项税额。

损失产品成本中所耗外购货物的购进额 =80000 × (300000/420000)=57144(元)

应转出进项税额=57144×17%=9714(元)

五、某民营制造企业购入一批材料,增值税专 用发票上注明的增值税额为20.4万元,材料价 款为120万元。材料已入库,货款已经支付(假 设该企业材料采用实际成本进行核算)。材料 入库后,该企业将该批材料的一半用于工程项 目,该企业就该批材料的进项税额如何抵扣?

八、长鸣公司1999年8月商品销售总额(含税收入)为1023万元,属 于营业税征收范围的咨询服务收入8·4万元;公司适用增值税税率 为17%。同期购迸各种货物专用发票上注明的增值税额合计174万 元,其中购入属于固定资产的机器设备的进项税额69万元。大南 公司1999年8月份的销项税额、进项税额和应纳增值税额各是多少?

增值税例题范文10篇

增值税例题范文10篇一、基本概念例题。

例题1:某企业为增值税一般纳税人,2023年5月销售货物取得不含税销售额100万元。

已知该货物适用的增值税税率为13%。

计算该企业5月的销项税额。

解析:销项税额 = 不含税销售额×增值税税率。

根据题目,不含税销售额为100万元,增值税税率为13%,则销项税额 = 100×13% = 13(万元)。

二、含税销售额换算例题。

例题2:某商店为增值税小规模纳税人,2023年6月取得含税销售额为51.5万元。

增值税征收率为3%。

计算该商店6月应缴纳的增值税税额。

解析:首先要将含税销售额换算为不含税销售额。

不含税销售额 = 含税销售额÷(1 +征收率)。

所以不含税销售额 = 51.5÷(1 + 3%) = 50(万元)。

应缴纳的增值税税额=不含税销售额×征收率 = 50×3% = 1.5(万元)。

三、进项税额计算例题。

例题3:某企业为增值税一般纳税人,2023年7月购进原材料一批,取得增值税专用发票上注明的价款为50万元,增值税税额为6.5万元。

另外支付运输费用,取得增值税专用发票注明运费3万元,增值税税额0.27万元。

计算该企业7月可以抵扣的进项税额。

解析:企业购进货物取得增值税专用发票,其进项税额可以抵扣。

这里购进原材料的进项税额为6.5万元,运输费用的进项税额为0.27万元。

所以该企业7月可以抵扣的进项税额 = 6.5+ 0.27 = 6.77(万元)。

四、应纳税额计算(一般纳税人)例题。

例题4:某工业企业为增值税一般纳税人,2023年8月销售产品取得含税销售额为226万元,当月购进原材料取得增值税专用发票注明的价款为100万元,增值税税额为13万元,购进生产设备一台,取得增值税专用发票注明价款为20万元,增值税税额为2.6万元。

计算该企业8月应缴纳的增值税税额。

解析:1. 先将含税销售额换算为不含税销售额:不含税销售额 = 含税销售额÷(1 +增值税税率)这里增值税税率为13%,不含税销售额 = 226÷(1 + 13%)=200(万元)销项税额 = 不含税销售额×增值税税率 = 200×13% = 26(万元)2. 计算可抵扣的进项税额:购进原材料进项税额为13万元,购进生产设备进项税额为2.6万元,可抵扣进项税额 = 13+2.6 = 15.6(万元)3. 计算应纳税额:应纳税额 = 销项税额进项税额 = 26 15.6 = 10.4(万元)五、小规模纳税人应纳税额计算例题。

增值税销项税额计算题

增值税销项税额计算题一、某企业销售一批货物,不含税销售额为10000元,增值税税率为13%,则该企业应缴纳的增值税销项税额为多少元?A. 1000元B. 1300元C. 11300元D. 8700元(答案:B)二、一家书店售出图书,售价为500元,若增值税税率为9%,则书店应缴纳的增值税销项税额是多少?A. 45元B. 50元C. 450元D. 545元(答案:A)三、某餐厅提供餐饮服务,当月总营业额为20000元,适用的增值税税率为6%,计算该餐厅应缴纳的增值税销项税额。

A. 1200元B. 11600元C. 2000元D. 18400元(答案:A)四、一家公司出售电子产品,不含税售价为8000元,增值税税率为17%,其增值税销项税额是多少?A. 1360元B. 680元C. 9360元D. 7480元(答案:A)五、某商场销售家电,含税销售额为11600元,增值税税率为16%,则该商场的增值税销项税额是多少?A. 1600元B. 1856元C. 10000元D. 1160元(答案:B)六、一家服装店销售服装,售价为300元/件,若售出100件,增值税税率为13%,则服装店应缴纳的增值税销项税额是多少?A. 3900元B. 30000元C. 33900元D. 26100元(答案:A)七、某建筑公司提供劳务,不含税劳务费为50000元,增值税税率为9%,计算该公司应缴纳的增值税销项税额。

A. 4500元B. 54500元C. 5000元D. 40500元(答案:A)八、一家超市销售日用品,含税销售额为23400元,增值税税率为13%,则该超市的增值税销项税额是多少?A. 3042元B. 20000元C. 2340元D. 26000元。

增值税的经典计算例题

一、选择题1. 某商品的售价为1000元,增值税率为13%,则该商品的价格(含增值税)为多少?- A. 1130元(正确答案)- B. 1150元- C. 1180元- D. 1200元2. 一家公司销售一项服务,服务费为5000元,增值税率为6%。

那么这项服务的增值税是多少?- A. 300元- B. 350元- C. 400元(正确答案)- D. 450元3. 某厂商产品的含增值税价格为2286元,增值税率为13%。

该产品的净售价为多少?- A. 2000元(正确答案)- B. 2025元- C. 2050元- D. 2100元4. 如果某商品的净售价为1500元,增值税率为13%,则该商品的价格(含增值税)为多少? - A. 1600元- B. 1650元- C. 1695元(正确答案)- D. 1700元5. 某企业购买一台设备,设备的含增值税价格为5700元,增值税率为13%。

该企业支付的净额为多少?- A. 5000元(正确答案)- B. 5100元- C. 5200元- D. 5300元6. 一家公司销售商品,净售价为860元,增值税率为6%。

那么该商品的售价(含增值税)为多少?- A. 913.6元(正确答案)- B. 920元- C. 925元- D. 930元7. 某公司的售价为2400元,增值税率为9%。

该公司所缴纳的增值税金额是多少?- A. 210元- B. 220元- C. 230元(正确答案)- D. 240元8. 一家餐厅的菜品净售价为350元,增值税率为6%。

该菜品的含税售价是多少? - A. 370.1元- B. 371元- C. 372.5元- D. 371元(正确答案)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

增值税计算题1、某机床厂为一般纳税人某年6月销售机床10台,每台不含税单价200 000元,另外每台收取包装费4 000元。

当月企业购进钢材金额840 000元,增值税专用发票注明税款142 800元;购入燃料金额120 000元,增值税专用发票注明税款20 400元,本月发生运费5 000元,装卸费5 000元,取得普通发票,购入动力金额100 000元,增值税专用发票注明税款17 000元,水费6 000元,增值税专用发票注明税款360元。

试计算该厂6份应纳增值税额。

2、某玩具厂经税务机关认定为小规模纳税人,某年4月份购入生产用原材料一批,购进金额2,000元,取得普通发票。

生产玩具销售,取得销售收入额38,000元;该纳税人当月应缴纳增值税额是多少?3、前进水泥厂为增值税的一般纳税人某年4月发生以下主要经营业务:(1)销售给一般纳税人散装水泥200吨,每吨不含税单价60元,收取运输装卸费360元;(2)销售给一般纳税人袋装水泥700吨,每吨不含税单价65元,收取装卸费840元;(3)将散装水泥45吨用于维修本厂职工浴池;(4)将散装水泥1000吨连续加工成水泥板,当月不含税销售额90000元;(5)当月购进设备一台,购进金额50000元,增值税专用发票注明税额8500元;(6)为生产水泥及水泥制品,当月购进各种原材料,燃料动力等外购工程的增值税专用发票上共注明增值税额8440元,上月末未抵扣完的进项税额结转本期650元;计算该企业当月应纳的增值税。

4、某外贸进出口公司某年7月从国外进口140辆轿车,每辆轿车的关税完税价格为9万元,每辆小轿车的进口关税为9.9万元,每辆小轿车的消费税为0.99万元,请计算进口这些轿车应缴纳的增值税。

5、某进出口经营权的生产企业,本期报关出口一批货物,离岸价折合人民币420万元,当期内销货物不含税销售额为220万元,购进货物价款400万元。

该企业适用增值税税率17%,退税率13%,采用“免、抵、退〞方法。

请计算该企业当期出口退税额和抵税额。

营业税计算题1.某进出口公司本月份为甲工厂代理一批进口设备的业务,收取手续费8 800元,为乙工厂代理一批商品出口业务,收取手续费16 000元,计算该公司本月应纳营业税。

2.某酒店12月份销售烟酒、饮料获得收入5 000元,承办筵席取得收入68 000元,计算该酒店12月份应纳的营业税。

3.某宾馆附设餐饮和商品部,本月主营业务收入50 000元,餐饮业收入20 000元,零售商品收入10 000元,计算应纳营业税和应纳增值税。

(该企业增值税采取小规模纳税人的征收方法)4.某建筑工程公司,某年8月份取得工程收入100万元,出租吊车取得租赁收入2万元,转让一项无形资产取得转让收入10万元,该建筑公司当月应纳多少营业税。

5.某金融机构某年一季度取得贷款业务利息收入200万元,取得转贷业务利息收入30万元,支付转贷业务借款利息22万元,那么该金融机构一季度应纳多少营业税。

6.某房地产开发公司自行建筑商品房出售,某年8月,建造住宅楼一幢,建造本钱4850万元;当月将该住宅楼出售,取得收入8000万元;出租施工机械取得租金收入10万元/该省规定的本钱利润率为20%。

该房地产公司该月应纳多少营业税。

消费税计算题1、某日用化工厂某年10月份销售一批化装品,取得销售额65 000元(含增值税销项税额)化装品消费税适用税率为30%,计算该化工厂10月分应纳的消费税。

2、飞跃汽车轮胎厂某年8月接受“一汽〞委托,加工特种轮胎一批。

其中工程专用车轮胎30 000只,高速跑车轮胎2 000只;由“一汽〞提供原材料价值为3 200 000元,收取加工费260 000元,代垫辅助材料费10 000元,查知无同类产品销售价格。

该轮胎厂当月售出普通汽车轮胎120 000只,取得不含税销售收入2 000 000元,另收取优质费240 000元。

(消费税税率为10%)根据以上资料请计算:〔1〕代收代缴消费税额〔2〕该厂当月应纳消费税额3、某进出口公司某月进口一批应税消费品,海关核定的关税完税价格为170万元,关税为136万元。

消费税税率为15%,请计算该公司该月应纳进口环节的消费税。

4、某卷烟厂某年某月生产销售卷烟120标准箱,取得不含税收入180万元。

销售雪茄烟,取得不含税收入200万元。

赠送有关客户卷烟2标准箱〔卷烟适用消费税税率为56%,每标准箱150元,雪茄烟消费税税率为36%〕请计算卷烟厂该月应纳消费税。

其他国内商品税计算题1、某集团公司某年某月,从国外进口3辆某型号小轿车自用,该公司报关进口这批小轿车时,经报关地口岸海关的审查,确定关税计税价格为120000元/辆(人民币),关税税率为50%,消费税为5%,增值税税率为17%.请计算该公司应纳关税、消费税、增值税、车辆购置税.2、王某某年3月2日,从某汽车购置一辆某型号的小轿车,支付含增值税车价150000元,另支付该公司代收上牌照费等费用2000元,支付购置工具和零配件价款8000元。

支付的各项价费均由该汽车开具“机动车销售统一发票〞和有关票据。

请计算车辆购置税。

3、A市区某企业为增值税一般纳税人。

某年6月实际缴纳增值税200000元,缴纳消费税300000元,缴纳营业税400000元。

请计算该企业6月份应缴纳的城市维护建设税税额。

关税计算题1、某机械进出口公司某年9月进口小轿车300辆,每辆货价75000元,该批小轿车运抵我国上海港起卸前的包装、运输、保险和其他劳务费用共计150000元;小轿车关税税率为110%。

请计算该批小轿车应纳关税税额。

2、某工艺品进出口公司某年5月从国外进口宝石一批,到岸价格共计200000元,另外在宝石成交过程中,公司还向卖方支付了佣金30000元。

但在该批宝石成交价格中已包括宝石进口后发生的技术指导费40000元〔能够单独分列〕。

宝石进口关税税率为20%。

请计算该批宝石应纳关税税额。

3、某丝绸进出口公司从国外进口化装品一批,货价420万元,运费80万元,保险费按货价加运费的比例确定为3‰,其他杂费10万元,请问该公司应交哪些税?各交多少?〔关税税率110%,消费税税率30%〕增值税答案1、答案销项税额=[10×200 000+10×4 000÷〔1+17%〕]×17%=345 812(元)进项税额=142 800+20 400+5 000×7%+17 000+360=180910(元)应纳税额=345 812-180910=164 902(元)2、应纳增值税=38 000÷〔1+3%〕×3%=1106.796(元)3、销项税额=[200×60+360÷〔1+17%〕]×17%+[700×65+ 840÷〔1+17%〕]×17%+(45×60)×17%+ 90000×17%=25708.36(元)进项税额=8500+8440+650+=17590(元)应纳增值税=25708.36-17590=8118.36(元)4、进口轿车应纳增值税=〔9+9.9+0.99〕×140×17%=473.38(万元)5、答案:不得免征或不得抵扣税额=420〔17%-13%〕=16.8〔万元〕当期应纳税额=220×17%-〔400×17%-16.8〕=-13.8〔万元〕当期应退税额=420×13%=54.6(万元)∵17.8<54.6 ∴当期应退税额=17.8(万元)当期免抵税额=54.6-13.8=40.8(万元)营业税计算题答案1、应纳税额=(8800+16000)×5%=1240(元)2、应纳税额=营业收入×5%=(5000+68000)×5%=3650(元)3、该宾馆分别核算,那么分别征收营业税和增值税(1)应纳营业税额==(50 000+20 000)×5%=3 500(元)36(元)4、应纳建筑营业税=100×3%=3(万元)出租收入应纳营业税=2×5%=0.1(万元)转让无形资产应纳营业税=10×5%=0.5(万元)5、贷款利息应纳营业税=200×5%=10(万元)转贷利息应纳营业税=30×5%=1.5(万元)6、自建行为应纳营业税=[4850×〔1+20%〕]÷〔1-3%〕×3%=180〔万元〕销售不动产应纳营业税=8000×5%=400〔万元〕出租施工机械应纳营业税=10×5%=0.5〔万元〕合计应纳营业税=180+400+0.5=580.5(万元)消费税答案1、应纳消费税=65 000÷(1+17%)×30%=16666.67(元)2、代收代缴消费税= (3 200 000+10 000+260 000)÷(1-10%)×10%=385 555.56(元)该厂当月应纳消费税(元)3、进口环节应纳消费税=〔170+136〕÷〔1-15%〕×15%=54〔万元〕4、应纳消费税=120×0.015+180×56%+200×36% +2×0.015+180÷120×2×56%=1.8+100.8=176.31(万元)其他国内商品税计算题1、应纳关税税额=12×3 ×50%=18〔万元〕组成计税价格= 〔36+18〕/〔1-5%〕=56.84(万元)应纳消费税税额=56.84 ×5%=2.84(万元)应纳增值税税额= 56.84 ×17%=9.66(万元)应纳车辆购置税税额=(36+18+2.84)×10%=5.68(万元)2、计税价格=〔150000+2000+8000〕÷〔1+17%〕=136752.13(元)应纳车辆购置税= 136752.13×10%=13675.21(元)3、该企业应缴纳城市维护建设税税额=〔200000+300000+400000〕×7%=63000〔元〕关税计算题答案1、应纳关税税额=〔75000×300+150000〕×110%=24915000〔元〕2、应纳关税税额=〔200000+30000-40000〕×20%=38000〔元〕应纳进口增值税税额=(511.5+562.65+460.35)×17%=260 .87(万元)。