中联重科资产负债表水平分析

中联重科2021年二季度财务分析报告

中联重科2021年二季度财务分析报告一、引言中联重科是中国一家领先的工程机械制造商,专注于生产和销售各种工程机械设备。

本报告旨在对中联重科2021年二季度的财务状况进行全面分析,以便为投资者和利益相关者提供有关公司的详细信息和洞察力。

二、财务概览1. 营业收入根据中联重科发布的财务数据,2021年二季度,公司实现营业收入XX亿元,较去年同期增长XX%。

这主要归因于市场需求的增加以及公司产品的竞争力提升。

2. 净利润2021年二季度,中联重科实现净利润XX亿元,同比增长XX%。

这主要得益于公司有效控制成本和提高运营效率。

3. 资产负债表截至2021年二季度末,中联重科的总资产为XX亿元,较上一季度增长XX%。

公司的总负债为XX亿元,较上一季度增长XX%。

这表明公司的资产规模和负债水平均有所增加。

4. 现金流量中联重科2021年二季度的经营活动现金流量净额为XX亿元,较去年同期增长XX%。

这主要归因于公司销售额的增加和运营效率的提高。

投资活动现金流量净额为XX亿元,主要用于购买固定资产和投资项目。

筹资活动现金流量净额为XX亿元,主要用于偿还债务和支付股息。

三、财务指标分析1. 盈利能力中联重科的毛利率为XX%,较去年同期增长XX%。

这表明公司在产品定价和成本控制方面取得了良好的效果。

净利润率为XX%,较去年同期增长XX%。

这表明公司在经营管理和运营效率方面取得了显著的改善。

2. 偿债能力中联重科的资产负债率为XX%,较去年同期下降XX%。

这表明公司的财务风险得到了一定程度的缓解。

流动比率为XX,较去年同期增长XX%。

这表明公司有足够的流动资金来偿还短期债务。

3. 运营能力中联重科的存货周转率为XX次/年,较去年同期增长XX%。

这表明公司在存货管理方面取得了进展。

应收账款周转率为XX次/年,较去年同期增长XX%。

这表明公司在收款管理方面取得了改善。

四、风险因素1. 宏观经济风险全球经济不确定性和贸易摩擦可能对中联重科的销售和利润产生负面影响。

中联重科2020年财务分析详细报告

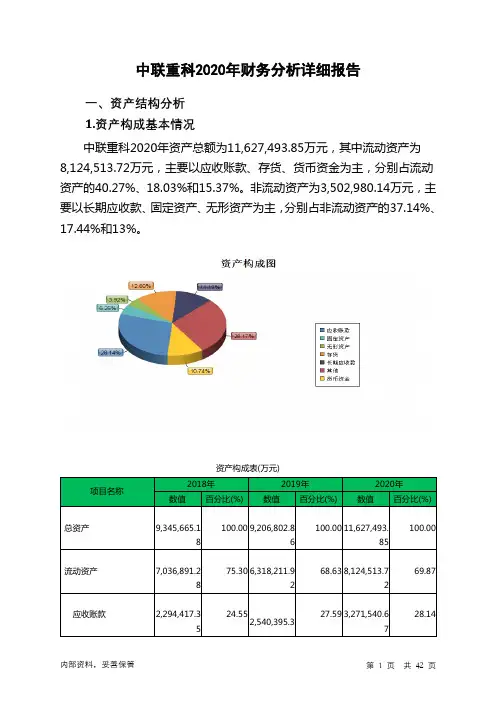

中联重科2020年财务分析详细报告一、资产结构分析1.资产构成基本情况中联重科2020年资产总额为11,627,493.85万元,其中流动资产为8,124,513.72万元,主要以应收账款、存货、货币资金为主,分别占流动资产的40.27%、18.03%和15.37%。

非流动资产为3,502,980.14万元,主要以长期应收款、固定资产、无形资产为主,分别占非流动资产的37.14%、17.44%和13%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产9,345,665.18 100.00 9,206,802.86100.00 11,627,493.85100.00流动资产7,036,891.28 75.30 6,318,211.9268.63 8,124,513.7269.87应收账款2,294,417.35 24.552,540,395.327.59 3,271,540.6728.14存货955,064.67 10.22 1,177,158.1312.79 1,465,238.4312.60货币资金1,006,801.17 10.77657,222.077.14 1,248,347.0210.74非流动资产2,308,773.9 24.70 2,888,590.9431.37 3,502,980.1430.13长期应收款365,872.91 3.91778,319.468.45 1,300,999.0111.19固定资产543,872.61 5.82580,258.066.30610,921.645.25无形资产401,409.7 4.30404,792.134.40 455,468.2 3.922.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.52%,应当加强应收款项管理,关注应收款项的质量。

中联重科2021年二季度财务分析报告

中联重科2021年二季度财务分析报告一、上市公司基本信息机构简介:公司系由建设部长沙建设机械研究院作为主发起人,在对原长沙高新技术产业开发区中联建设机械产业公司整体改制的基础上,联合长沙高新技术产业开发区中标实业有限公司、北京瑞新建技术开发有限公司、北京中利四达科技开发有限公司、广州黄埔中联建设机械产业有限公司和广州市天河区新怡通机械设备有限公司等其它5家发起人,于1999年8月31日以发起方式设立的股份有限公司。

设立时公司总股本为10000万股。

其中,主发起人以净资产出资,折股为7475.25万股;长沙高新技术产业开发区中标实业有限公司以股权出资,折股为2375.79万股;其它四家公司分别以现金出资,各折股为37.24万股。

经2000年9月15日、9月16日向社会公开发行人民币普通股5000万股后,公司总股本已达15000万股。

主营业务:工程机械和农业机械的研发、制造、销售和服务。

经营范围:开发、生产、销售工程机械、农业机械、环卫机械、汽车起重机及其专用底盘、消防车辆及其专用底盘、高空作业机械、其它机械设备、金属与非金属材料、光机电一体化高新技术产品并提供租赁、售后技术服务;销售建筑装饰材料、工程专用车辆及金属材料、化工原料、化工产品(不含危化品和监控品);经营商品和技术的进出口业务;以自有资产进行房地产业投资(不得从事吸收存款、集资收款、受托贷款、发行票据、发放贷款等国家金融监管及财政信用业务)。

二手车销售;废旧机械设备拆解、回收。

(依法须经批准的项目,经相关部分批准后方可开展经营活动)公司经营范围是:开发、生产、销售工程机械、环卫机械、汽车起重机及其专用底盘、消防车辆及其专用底盘、高空作业机械、其它机械设备、金属与非金属材料、光机电一体化高新技术产品并提供租赁、售后技术服务;销售建筑装饰材料(不含硅酮胶)、工程专用车辆(不含乘用车)及政策允许的金属材料、化工原料、化工产品;经营商品和技术的进出口业务(不涉及国营贸易管理商品,涉及配额、许可证管理商品的按国家有关规定办理申请);二手车销售;废旧机械设备拆解、回收;房地产业投资。

中联重科财务报表分析

中联重科财务报表分析一.公司简介中联重科股份有限公司创立于1992年,主要从事建筑工程、能源工程、环境工程、交通工程等基础设施建设所需重大高新技术装备的研发制造,是一家持续创新的全球化企业。

公司于2000年在深交所上市(简称“中联重科”,股票代码000157)、2010在香港联交所上市(股票代码01157)。

是中国工程机械装备制造领军企业,全国首批创新型企业之一。

公司注册资本77.06亿元,员工3万余人。

2011年,公司下属各经营单元实现销售收入近850亿元,利税过120亿元,在全球工程机械行业排名第7位。

二.资产质量分析1.资产总体分析从总体上看,企业的资产结构基本合理,2011年末的总资产比上年度期末增长14%,其中非流动资产增加比率大于流动资产,这说明该企业有着较为雄厚的资产作为支撑,从侧面反应出该资产结构有利于企业的资金周转。

2.货币资金质量分析从总体规模上看,企业货币资金在2010年初和2010年末有大幅度的提升,由年初的不足50亿,增加到年末的205亿。

由报表附注中得知,货币资金的增加是由2010年度收到非公开发行A股及首次公开发行H股招募资金所致。

3.短期债权质量分析与年初相比,企业的应收账款和应收票据都有了大幅度的提高,增幅程度都超过了50%。

单从增减率分析,企业的商业债券(应收账款和应收票据)回款率状况不好,存在着大量的赊销业务。

对比利润表中的营业收入,在营业收入比上期增加了44%的情况下,应收账款增加了67.81%,说明营业收入中有很大一部分是由于赊销方式创造的,这可能意味着中联重科的信用政策过于宽松。

由报表附注中得知,企业应收账款和应收票据的大规模提高,是来源于销售规模增长及客户结算。

企业适度调整信用标准,有利于提高销售收入,扩大销售规模。

但同时这也会产生应收账款占用的机会成本、坏账损失、收账费用。

因此,应收账款规模的确定,应在其增加的利润和增加的成本之间进行权衡,企业必须加强对应收账款的管理和控制。

中联重科2024年度财务分析报告

一、公司概况中联重科是中国工程机械行业的领军企业之一,成立于1993年,总部位于湖北省。

公司主要从事工程机械设备的研发、生产和销售,产品涵盖了混凝土机械、起重机械、挖掘机械、装备制造等领域。

凭借着技术创新和产品质量的优势,中联重科已经成为全球工程机械领域的重要参与者。

二、财务指标分析1.营业收入截至2024年,中联重科的年度营业收入为1000亿元,较上一年增长了20%。

这主要得益于国内市场的扩张和出口业务的增长。

中联重科在国内市场占有率稳步提升,同时在海外市场也取得了显著的增长。

2.净利润2024年,中联重科的净利润达到了120亿元,同比增长了15%。

净利润增长的主要原因是公司销售收入的增加以及管理费用的控制。

此外,中联重科还通过提高产品附加值和提高销售价格等措施来提升毛利率。

3.资产负债情况截至2024年底,中联重科的总资产达到1800亿元,较上一年增长了10%。

其中,流动资产占总资产的50%,长期资产占总资产的50%。

公司的资产结构比较稳定,有助于提高资金的运营效率。

同时,中联重科的总负债为600亿元,较上一年增加了8%。

负债主要来自于企业借款和应付款项。

总资产负债率为33%,说明中联重科的资金运作相对稳健。

4.偿债能力中联重科的偿债能力较强。

截至2024年,公司的资产负债率为33%。

流动比率为2,该比率表明了公司偿付短期债务的能力。

中联重科的速动比率为1.5,比较高的速动比率表明公司有足够的流动性来偿还当前债务。

5.盈利能力中联重科的盈利能力保持良好。

2024年,公司的净利润率为12%,比上一年有所提高。

这是由于公司销售收入的增长和降低了一些费用。

同时,中联重科的毛利率为16%,一直保持在合理的范围内。

三、风险与挑战1.市场竞争中联重科作为工程机械行业的领军企业,面临着激烈的市场竞争。

随着中国经济的发展,其他国内外企业也加大了对工程机械市场的投入和竞争。

中联重科需要不断提升自身技术实力和产品质量,以保持市场份额和竞争力。

000157中联重科2022年财务分析报告-银行版

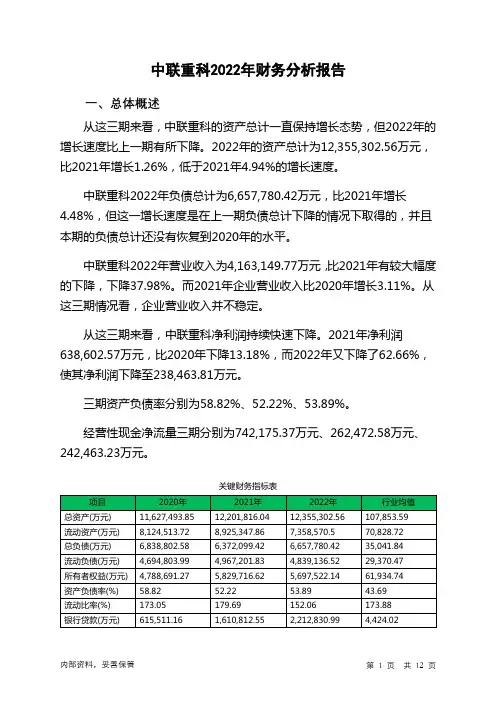

中联重科2022年财务分析报告一、总体概述从这三期来看,中联重科的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为12,355,302.56万元,比2021年增长1.26%,低于2021年4.94%的增长速度。

中联重科2022年负债总计为6,657,780.42万元,比2021年增长4.48%,但这一增长速度是在上一期负债总计下降的情况下取得的,并且本期的负债总计还没有恢复到2020年的水平。

中联重科2022年营业收入为4,163,149.77万元,比2021年有较大幅度的下降,下降37.98%。

而2021年企业营业收入比2020年增长3.11%。

从这三期情况看,企业营业收入并不稳定。

从这三期来看,中联重科净利润持续快速下降。

2021年净利润638,602.57万元,比2020年下降13.18%,而2022年又下降了62.66%,使其净利润下降至238,463.81万元。

三期资产负债率分别为58.82%、52.22%、53.89%。

经营性现金净流量三期分别为742,175.37万元、262,472.58万元、242,463.23万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为1.26%,负债增长率为4.48%。

收入与资产变化不匹配,收入下降37.98%,资产增长1.26%。

净利润与资产变化不匹配,净利润下降62.66%,资产增长1.26%。

负债增长过快。

资产总额有所增长,营业收入却大幅下降,净利润也有所下降。

公司资产增长和收入、净利润变化均不匹配。

出现了增产不增收也不增利的情况。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,总负债分别为6,838,802.58万元、6,372,099.42万元、6,657,780.42万元,2022年较2021年增长了4.48%,主要是由于长期借款等科目增加所至。

从三期数据来看,营业收入呈波动下降趋势。

华工会计学课程论文——中联重科财务报表分析

《会计学》试卷(201 5 —201 6 学年第二学期期末考试)学号:学院:班级编号:姓名:成绩:中联重科股份有限公司上市公司财务报表分析一、公司简介中联重科股份有限公司创立于1992年,公司主要从事工程机械、环境产业、农业机械装备研发、制造、销售、服务及环境治理投资及运营业务,是一家持续创新的全球化企业。

工程机械包括混凝土机械、起重机械、土方施工机械、基础施工机械、筑养路设备和叉车等,主要为基础设施及房地产建设服务;环境产业包括环卫机械、固废分拣和处理、生活垃圾处理,并涉及城镇环境治理综合投资、运营项目,主要为环境治理提供设备和运营服务;农业机械包括耕作机械、收获机械、烘干机械、农业机具等,主要为农业生产提供育种、整地、播种、田间管理、收割、烘干储存等生产全过程服务。

公司生产具有完全自主知识产权的13大类别、86个产品系列,近800多个品种的主导产品,为全球产品链最齐备的工程机械企业。

公司的两大业务板块混凝土机械和起重机械均位居全球前两位。

公司注册资本77.06亿元,员工3万余人。

2012年,中联重科下属各经营单元实现收过900亿元,利税过120亿元。

2013年10月25日,中联重科A、H股连续两日的股价下跌,已造成其约合人民币33.81亿元的市值损失。

同年12月25日,中联重科召开新闻发布会,宣布正式收购全球干混砂浆设备品牌—位于德国Neuenburg的M-TEC公司。

、2014年8月20日,中联重科、弘毅投资与奇瑞重工共同宣布,中联重科以20.88亿元收购奇瑞重工18亿股股份,占总股本的60%。

弘毅投资则以6.96亿元取得奇瑞重工6亿股股份,占总股本的20%。

中联重科表示,将借助此项收购进入农业机械行业,在城镇化发展中形成新的利润增长点。

2015年意大利当地时间12月22日下午,中联重科联合曼达林基金收购意大利LADURNER(纳都勒)公司75%股权的协议正式签署,这是中联重科继工程机械板块之后,在环境产业领域再次以并购方式实现与国际资源接轨、融入全球环境高端产业链的重大举措。

中联重科财务分析

7.14%

三一重工

6.50%

6.14%

6.33%

7.21%

应收账款对比结论

通过对比发现: (1)应收账款增长幅度略高于营业收入增长 应收账款:16.8—69.4.增长4.1倍 营业收入:89.74—321.93,增长3.6倍 (2)应收账款占资产总额比率逐年下降 (3)与竞争对手相比,应收账款占营业收入 比例略高,可能意味着其信用政策相对宽松。 (4)坏账准备提取率与竞争企业相差无几。

销售净利率对比

销售利润率 2007 2008 2009 2010 平均

中联重科

14.9%

11.6%

11.8%

14.5%

13.18%

徐工机械

0.8%

1.9%

8.4%

11.6%

5.67%

三一重工

17.6%

9.0%

13.9%

16.5%

14.24%

三家上市公司销售净利率变化

销售毛利率、净利率对比评价

2、销售情况对比

(1)中联重科营业收入变化 (2)竞争企业营业收入变化 (3)营业收入与资产总额比率

中联重科2007—2010营业收入情况 单位(亿元)

增长3.6倍

三家上市公司营业收入对比

三家公司营业收入与资产总额对比 (资产周转率)

销售情况对比评价

通过对比发现: (1)营业收入都在大幅度增加 (2)增幅存在明显的差异 2007至2010年营业收入增长: 中联重科:89.74—321.93,约3.7倍 7.5倍 徐工机械:32.66—252.14,约7.7倍 8倍 三一重工:91.45—339.5,约3.7倍 3倍 (中联重科的营业收入增幅明显低于其资产总额的增幅) (3)近三年中联重科营业收入与资产比相对与其竞争 对手偏低。

000157中联重科2023年三季度决策水平分析报告

中联重科2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为90,623.88万元,与2022年三季度的53,007.56万元相比有较大增长,增长70.96%。

利润总额主要来自于内部经营业务。

2023年三季度营业利润为89,830.95万元,与2022年三季度的50,799.42万元相比有较大增长,增长76.83%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析中联重科2023年三季度成本费用总额为1,058,289.87万元,其中:营业成本为829,762.06万元,占成本总额的78.41%;销售费用为87,474.32万元,占成本总额的8.27%;管理费用为40,368.86万元,占成本总额的3.81%;财务费用为-4,814.27万元,占成本总额的-0.45%;营业税金及附加为7,283.25万元,占成本总额的0.69%;研发费用为98,215.65万元,占成本总额的9.28%。

2023年三季度销售费用为87,474.32万元,与2022年三季度的72,774.43万元相比有较大增长,增长20.2%。

从销售费用占销售收入比例变化情况来看,2023年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2023年三季度管理费用为40,368.86万元,与2022年三季度的39,937.3万元相比有所增长,增长1.08%。

2023年三季度管理费用占营业收入的比例为3.53%,与2022年三季度的4.27%相比有所降低,降低0.74个百分点。

营业利润有所提高,管理费用支出控制较好。

三、资产结构分析中联重科2023年三季度资产总额为13,673,023.38万元,其中流动资产为8,036,910.86万元,主要以应收账款、存货、货币资金为主,分别占流动资产的33.41%、27.27%和19.4%。

非流动资产为5,636,112.52万元,主要以长期应收款、固定资产、在建工程为主,分别占非流动资产的36.76%、19.93%和9.37%。

000157中联重科2023年三季度财务风险分析详细报告

中联重科2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为1,565,915.7万元,2023年三季度已经取得的短期带息负债为1,118,003.8万元。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有46,947.5万元的权益资金可供经营活动之用。

3.总资金需求该企业的总资金需求为1,518,968.2万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,950,698.17万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是2,287,714.77万元,实际已经取得的短期带息负债为1,118,003.8万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为2,119,206.47万元,企业有能力在3年之内偿还的贷款总规模为2,203,460.62万元,在5年之内偿还的贷款总规模为2,371,968.92万元,当前实际的带息负债合计为2,587,524.1万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要5.77个分析期。

只是负债率相对较高,如果经营形势发生逆转会存在一定风险。

资金链断裂风险等级为8级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供2,398,610.07万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为1,107,225.04万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收股利增加3,671.36万元,应收账款减少262,518.52万元,预付款项增加180,572.76万元,存货增加548,307.67万元,一年内到期的非流动资产增加28,610.47万元,其他流动资产减少48,224.5万元,共计增加450,419.24万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

变动额

-2775400000188167005119610004710870000634730002919250009772100006916900001585560004649000000-2662003005990000205678007101700002648800004452900001573700443710000306340000230870000-1135800004380900039374000008586500000293440000-474300000250840000250400002558050001300680000-1156210001470200000-97159900067040000011440300001400000380870000-5298800029540000-244230000

2010-2011

负债合计355208000003594700000047785500000426200000

所有者权益

实收资本(或股本)5797220000770595000077059500001908730000

资本公积150611000001467410000014605000000-387000000

盈余公积121232000019627600002613080000750440000

未分配利润541084000011184800000159381000005773960000

外币报表折算差额-66311800-81222600-59970000-14910800

归属于母公司股东权益合计2741520000035446400000408021000008031200000

少数股东权益59232200188310000386820000129077800

所有者权益(或股东权益)合计2747440000035634800000411890000008160400000

负债和所有者权益(或股东权

益)总计6299530000071581800000889745000008586500000

流动资产2010-2011年增加4649000000元,2011-2012年增加180********元,增加的幅度分别为10%、37%,使2011-2012年减少-621300000元,增长的幅度分别为21%、-3%,使总资产规模分别增长了6%、-1%;两者合计分别使 两期总资产的增长主要体现在非流动资产的增长上。

如果仅从这一变化来看,该公司资产流动性减弱。

尽管资金的大幅度增长。

货币资金两期分别增加-2775400000、5461700000元,增加幅度分别为-14%、31%,对总资产动性都是有帮助的。

当然,对于货币资金的这种变化,还应结合企业现金需要量,从资金利用效果方面进行分析4710870000、7242300000元,增长幅度分别为68%、62%,对总资产的影响分别为7%、10%。

应结合公司销售变动、63473000、105064000元,增长幅度分别为9%、14%。

非流动资产变动主要体现在长期待摊费用和在建工程两个方面。

其一长期待摊费用。

其二为在建工程,在建总资产的影响分别为0%、1%。

非流动资产虽然各项增减都有不同程度的变动但对总资产的影响极小,分析时可不 负债两期分别增加426200000、11838500000元,增长幅度分别为1%、33%,使权益总额分别增长1%、17%;股16%,使权益总额分别增长13%、8%。

两者合计使权益总额分别增加8586500000、173********,增长幅度分别为1 两期权益总额增长主要体现在负债增长上面,流动负债增长是其主要方面。

流动负债两期分别增加67040000 11%;这种变动可能导致公司偿债压力加大及财务风险的增加。

流动负债增长主要体现在应付账款、应付利息、预610680000元,增加幅度分别为4%、9%,权益总额分别增加0%、1%。

该项目的增长会给公司带来了巨大的偿债压力预收账款的增长,预收账款两期分别增长25040000、133996000元,增长幅度分别为3%6%。

股东权益两期分别增加8586500000、173********元,增长幅度分别为14%、24%。

两期盈利为主要方面,未分配利润分别增加5773960000、4753300000元,对权益总额影响分别为9%、7%。

值得注意的是,权益各项变动既可能是企业经营活动造成的,也可能是企业会计政策变动造成的,或者是由益总额变动的真正原因。

变动(%) 变动额

变动(%)-14%-4%546170000031%8%0%-17782690-95%0%82%1%58224000051%1%68%7%724230000062%10%9%0%10506400014%0%55%0%30454900037%0%11%2%207714000022%3%11%1%210586000030%3%0%152********%0%10%7%1801410000037%25%-6%0%45831011%0%31%5%-2337300000-18%-3%22%0%215008000187%0%13%1%76177000013%1%17%0%27748000015%0%12%1%48429000012%1%4%0%1650270045%0%12%1%46779000011%1%64%0%75862800097%1%10%0%1252000005%0%-6%0%98000001%0%16%0%139********%0%21%6%-621300000-3%-1%14%14%1739270000024%24%7%0%-319620000-7%0%-9%-1%79562000016%1%4%0%6106800009%1%3%0%133********%0%47%0%-213742000-27%0%76%2%-333450000-11%

0%0%1032540000%-100%0%202256000%

65%2%335793000090%5%-55%-2%4311409000545%6%3%1%811460000030%11%24%2%-2087310000-35%-3%0%0%5092550000466%7%31%1%37700000%0%-11%0%215680005%0%21%0%11300200067%0%-3%

0%

3723870000

40%

5%

-2011变动情况

2011-2012变动情况

对总资产影响

(%)

对总资产影响(%)

1%1%1183850000033%17%

33%3%0%0%

-3%-1%-691000000%0%

62%1%65032000033%1%

107%9%475330000042%7%

22%0%21252600-26%0%

29%13%535570000015%7%

218%0%198510000105%0%

30%13%555420000016%8%

14%14%1739270000024%24%

加的幅度分别为10%、37%,使总资产规模分别增加了7%、25%;非流动资产2010-2011年增加3937400000元,长了6%、-1%;两者合计分别使总资产增加8586500000、173********,增长幅度分别为14%、24%。

公司资产流动性减弱。

尽管流动资产增减变动体现在各个方面,但其增长主要体现在三个方面:一是货币分别为-14%、31%,对总资产的影响分别为-4%、8%。

货币资金的增长对提高企业的偿债能力、满足资金流资金利用效果方面进行分析,这样才能做出恰当的评价。

二是应收账款的增加。

应收账款两期分别增加10%。

应结合公司销售变动、信用政策和收账政策进行评价。

三是预付账款的增长,预付账款两期分别增加费用。

其二为在建工程,在建工程两期分别增长306340000、758628000元,增长幅度分别为64%、97%,对产的影响极小,分析时可不做重点。

益总额分别增长1%、17%;股东权益两期分别增加了8160400000、5554200000元,增长幅度分别为30%、2700000,增长幅度分别为14%、24%。

负债两期分别增加670400000、8114600000元,增加幅度分别为3%、30%,对权益总额的影响分别为1%、现在应付账款、应付利息、预收账款三个方面。

一是应付账款的增长,应付账款两期分别增加250840000、给公司带来了巨大的偿债压力,如果不能按期支付将给公司信用带来巨大影响。

其二是应付利息。

其三是%6%。

益总额影响分别为9%、7%。

政策变动造成的,或者是由会计灵活性、随意性造成的,因此结合权益各项变动情况的分析,才能揭示权。