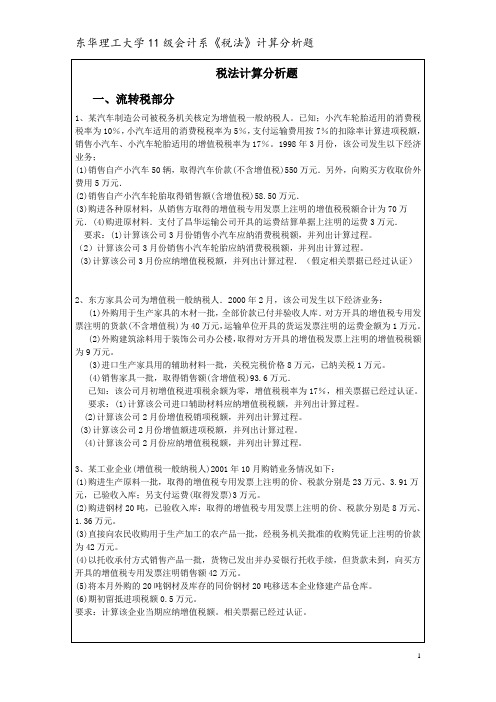

税法计算题

东华理工11级会计《税法》计算分析题

税法计算分析题一、流转税部分1、某汽车制造公司被税务机关核定为增值税一般纳税人。

已知;小汽车轮胎适用的消费税税率为10%,小汽车适用的消费税税率为5%,支付运输费用按7%的扣除率计算进项税额,销售小汽车、小汽车轮胎适用的增值税税率为17%。

1998年3月份,该公司发生以下经济业务;(1)销售自产小汽车50辆,取得汽车价款(不含增值税)550万元.另外,向购买方收取价外费用5万元.(2)销售自产小汽车轮胎取得销售额(含增值税)58.50万元.(3)购进各种原材料,从销售方取得的增值税专用发票上注明的增值税税额合计为70万元.(4)购进原材料.支付了昌华运输公司开具的运费结算单据上注明的运费3万元.要求:(1)计算该公司3月份销售小汽车应纳消费税税额,并列出计算过程。

(2)计算该公司3月份销售小汽车轮胎应纳消费税税额,并列出计算过程。

(3)计算该公司3月份应纳增值税税额,并列出计算过程.(假定相关票据已经过认证)2、东方家具公司为增值税一般纳税人.2000年2月,该公司发生以下经济业务:(1)外购用于生产家具的木材一批,全部价款已付并验收人库.对方开具的增值税专用发票注明的货款(不含增值税)为40万元,运输单位开具的货运发票注明的运费金额为1万元。

(2)外购建筑涂料用于装饰公司办公楼,取得对方开具的增值税发票上注明的增值税税额为9万元。

(3)进口生产家具用的辅助材料一批,关税完税价格8万元,已纳关税1万元。

(4)销售家具一批,取得销售额(含增值税)93.6万元.已知:该公司月初增值税进项税余额为零,增值税税率为17%,相关票据已经过认证。

要求:(1)计算该公司进口辅助材料应纳增值税税额,并列出计算过程。

(2)计算该公司2月份增值税销项税额,并列出计算过程。

(3)计算该公司2月份增值额进项税额,并列出计算过程。

(4)计算该公司2月份应纳增值税税额,并列出计算过程。

3、某工业企业(增值税一般纳税人)2001年10月购销业务情况如下:(1)购进生产原料一批,取得的增值税专用发票上注明的价、税款分别是23万元、3.91万元,已验收入库;另支付运费(取得发票)3万元。

注会2023年税法计算题

注会2023年税法计算题一、计算题(每题20分,共100分)1. 某企业为增值税一般纳税人,2023年3月发生以下业务:销售货物取得不含税销售额100万元,同时收取包装费5.65万元。

计算该企业当月的销项税额。

答案:首先,包装费属于价外费用,应换算为不含税金额。

5.65÷(1 + 13%) = 5万元。

销项税额=(100 + 5)×13% =13.65万元。

解析:根据增值税相关规定,价外费用要并入销售额计算销项税额,在计算时要先将含税的价外费用换算为不含税金额,然后再计算销项税额。

2. 某企业2023年4月进口一批货物,关税完税价格为50万元,关税税率为10%,增值税税率为13%。

计算该企业进口环节应缴纳的增值税。

答案:关税=50×10% = 5万元,组成计税价格=50+5 = 55万元,进口环节应缴纳的增值税=55×13% =7.15万元。

解析:进口货物应缴纳的增值税是按照组成计税价格计算的,组成计税价格=关税完税价格+关税,然后再乘以增值税税率得出进口环节应缴纳的增值税。

3. 某小型微利企业2023年应纳税所得额为100万元。

计算该企业2023年应缴纳的企业所得税。

(小型微利企业税收优惠政策:对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。

)答案:应纳税额=100×12.5%×20% = 2.5万元。

解析:按照小型微利企业的税收优惠政策,先将应纳税所得额乘以12.5%,然后再乘以20%的税率,得到应缴纳的企业所得税。

4. 某个人2023年取得劳务报酬收入30000元,在计算预扣预缴个人所得税时,计算应预扣预缴的税额。

(劳务报酬预扣预缴规定:每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额,预扣率为20% - 40%的超额累进预扣率。

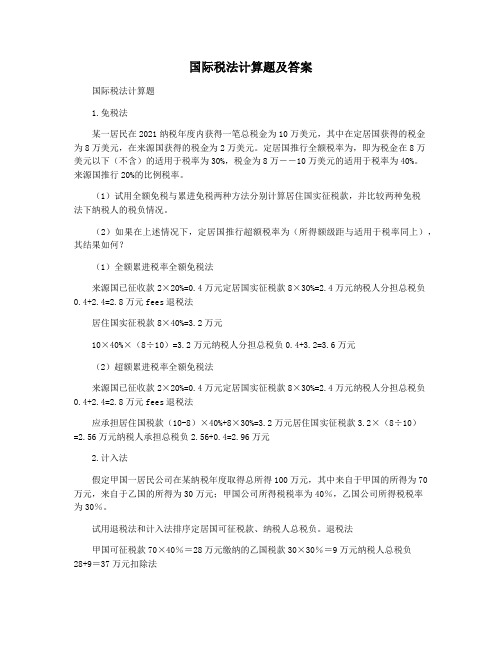

国际税法计算题及答案

国际税法计算题及答案国际税法计算题1.免税法某一居民在2021纳税年度内获得一笔总税金为10万美元,其中在定居国获得的税金为8万美元,在来源国获得的税金为2万美元。

定居国推行全额税率为,即为税金在8万美元以下(不含)的适用于税率为30%,税金为8万――10万美元的适用于税率为40%。

来源国推行20%的比例税率。

(1)试用全额免税与累进免税两种方法分别计算居住国实征税款,并比较两种免税法下纳税人的税负情况。

(2)如果在上述情况下,定居国推行超额税率为(所得额级距与适用于税率同上),其结果如何?(1)全额累进税率全额免税法来源国已征收款2×20%=0.4万元定居国实征税款8×30%=2.4万元纳税人分担总税负0.4+2.4=2.8万元fees退税法居住国实征税款8×40%=3.2万元10×40%×(8÷10)=3.2万元纳税人分担总税负0.4+3.2=3.6万元(2)超额累进税率全额免税法来源国已征收款2×20%=0.4万元定居国实征税款8×30%=2.4万元纳税人分担总税负0.4+2.4=2.8万元fees退税法应承担居住国税款(10-8)×40%+8×30%=3.2万元居住国实征税款3.2×(8÷10)=2.56万元纳税人承担总税负2.56+0.4=2.96万元2.计入法假定甲国一居民公司在某纳税年度取得总所得100万元,其中来自于甲国的所得为70万元,来自于乙国的所得为30万元;甲国公司所得税税率为40%,乙国公司所得税税率为30%。

试用退税法和计入法排序定居国可征税款、纳税人总税负。

退税法甲国可征税款70×40%=28万元缴纳的乙国税款30×30%=9万元纳税人总税负28+9=37万元扣除法交纳的乙国税款30×30%=9万元甲国可征税款(100-9)×40%=36.4万元纳税人总税负36.4+9=45.4万元3.全额减免与普通减免某国a居民2021年来自国内所得8000美元,来自国外所得2000美元。

增值税法计算题及答案 17题

应纳税额=[3200÷(1+4%)+2300 ÷(1+4%) +12300] ×4%=703.54(元)

十、东方进出口公司2003年3月进口化妆品一 批,关税完税价格经海关核定为150000元 (人民币,下同),关税为30000元,消费税 为77142元。计算进口这批化妆品应纳增值税。

1、从木材公司购进原木一批,专用发票注明价款800000元、增值 税104000元、另支付运杂费9000元,其中,销货方转交的铁路货 运发票注明的运费8000元、装卸费500元、建设基金500元。

2、直接从某国有林场购进原木一批,支付买价100000元。另支付 运费1000元,尚未取得货运发票。

三、某果酱厂某月外购水果10000公斤,取得

的增值税专用发票上注明的价款和增值税额分 别是10000元和1300元(每公斤0.13元)。在 运输途中因管理不善腐烂1000公斤。水果运回 后,发放职工福利200公斤,用于厂办招待所 800公斤。其余全部加工成果酱400公斤(20 公斤水果加工成1公斤果酱)。其中350公斤用 于销售,单价20元;50公斤因管理不善被盗。 确定当月该厂允许抵扣的进项税额。

损失产品成本中所耗外购货物的购进额 =80000 × (300000/420000)=57144(元)

应转出进项税额=57144×17%=9714(元)

五、某民营制造企业购入一批材料,增值税专 用发票上注明的增值税额为20.4万元,材料价 款为120万元。材料已入库,货款已经支付(假 设该企业材料采用实际成本进行核算)。材料 入库后,该企业将该批材料的一半用于工程项 目,该企业就该批材料的进项税额如何抵扣?

八、长鸣公司1999年8月商品销售总额(含税收入)为1023万元,属 于营业税征收范围的咨询服务收入8·4万元;公司适用增值税税率 为17%。同期购迸各种货物专用发票上注明的增值税额合计174万 元,其中购入属于固定资产的机器设备的进项税额69万元。大南 公司1999年8月份的销项税额、进项税额和应纳增值税额各是多少?

税法计算题

计算题1、2012年6月,某电视机厂生产出最新型号的彩色电视机,每台不含税销售单价5000元。

当月发生如下经济业务:(1)6月5日,向各大商场销售电视机2000台,对这些大商场在当月20天付清2000台电视机购货款均给予了5%的销售折扣。

(2)6月8日,发货给外省分支机构200台,用于销售,并支付发货运费等费用1000元,其中,取得运输单位开具的货票上注明的运费600元,建设基金l00元,装卸费100元,保险费100元,保管费100元。

(3)6月10日,采取以旧换新方式,从消费者个人手中收购旧型号电视机,销售新型号电视机100台,每台旧型号电视机折价为500元。

(4)6月15日,购进生产电视机用原材料一批,取得增值税专用发票上注明的价款为2000000元,增值税税额为340000元,材料已经验收入库。

(5)6月20日,向全国第九届冬季运动会赠送电视机20台。

(6)6月23日,从国外购进两台电视机检测设备,取得的海关开具的完税凭证上注明的增值税税额为l80000元。

要求:计算该企业6月份应纳增值税税额。

(1).9月5日,向各大商场销售电视机2000台,对这些大商场在当月20天付清2000台电视机购货款均给予了5%的销售折扣。

【解析】销项税额为:2000×5000×17%=1700000(元)注意:销售折扣是销货方为鼓励购买方在一定期限早日偿还货款,而给予的一种折让优惠,是融资行为,不得从销售额中扣除.(2.)9月8日,发货给外省分支机构200台,用于销售,并支付发货运费等费用1000元,其中,取得运输单位开具的货票上注明的运费600元,建设基金100元,装卸费100元,保险费100元,保管费100元。

【解析】销项税额为:200×5000×17%=170000(元)进项税额为:(600+100)×7%=49(元)注意:设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送倒其他机构用于销售,要视同销售,按照同类产品当期的销售价格确定其销售额,但相关机构设在同一县(市)除外。

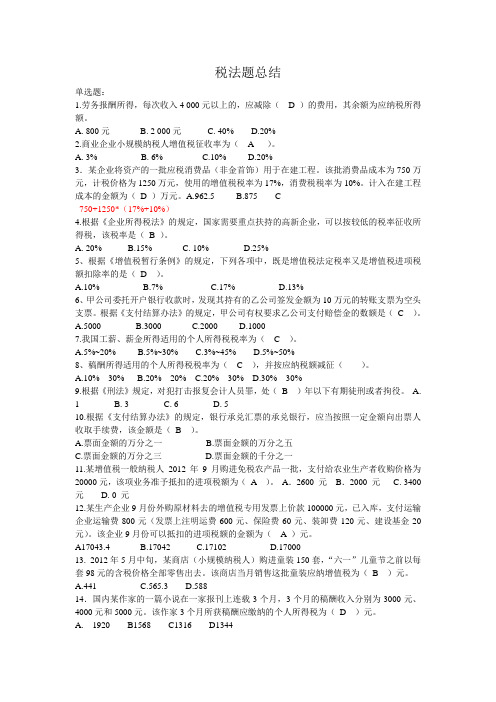

税法计算重点习题及答案

税法题总结单选题:1.劳务报酬所得,每次收入4 000元以上的,应减除( D )的费用,其余额为应纳税所得额。

A. 800元B. 2 000元C. 40%D.20%2.商业企业小规模纳税人增值税征收率为( A )。

A. 3%B. 6%C.10%D.20%3.某企业将资产的一批应税消费品(非金首饰)用于在建工程。

该批消费品成本为750万元,计税价格为1250万元,使用的增值税税率为17%,消费税税率为10%。

计入在建工程成本的金额为(D )万元。

A.962.5 B.875 C750+1250*(17%+10%)4.根据《企业所得税法》的规定,国家需要重点扶持的高新企业,可以按较低的税率征收所得税,该税率是(B )。

A. 20%B.15%C. 10%D.25%5、根据《增值税暂行条例》的规定,下列各项中,既是增值税法定税率又是增值税进项税额扣除率的是(D )。

A.10%B.7%C.17%D.13%6、甲公司委托开户银行收款时,发现其持有的乙公司签发金额为10万元的转账支票为空头支票。

根据《支付结算办法》的规定,甲公司有权要求乙公司支付赔偿金的数额是(C )。

A.5000B.3000C.2000D.10007.我国工薪、薪金所得适用的个人所得税税率为( C )。

A.5%~20%B.5%~30%C.3%~45%D.5%~50%8、稿酬所得适用的个人所得税税率为( C ),并按应纳税额减征()。

A.10% 30%B.20% 20%C.20% 30%D.30% 30%9.根据《刑法》规定,对犯打击报复会计人员罪,处(B )年以下有期徒刑或者拘役。

A.1 B. 3 C. 6 D. 510.根据《支付结算办法》的规定,银行承兑汇票的承兑银行,应当按照一定金额向出票人收取手续费,该金额是(B )。

A.票面金额的万分之一B.票面金额的万分之五C.票面金额的万分之三D.票面金额的千分之一11.某增值税一般纳税人2012年9月购进免税农产品一批,支付给农业生产者收购价格为20000元,该项业务准予抵扣的进项税额为(A )。

期末税法练习计算题部分

华侨大学厦门工学院2014—2015学年第一学期期末考试《税法》期末复习——计算题部分一、某商场为增值税一般纳税人,2012年4月份发生以下经济业务:1.购进货物20万元,按合同规定分三次付款。

本月已付清应付款项6万元,取得的专用发票上注明的税金为3.4万元。

2.购进货物10万元,货到入库,尚未付款,取得专用发票上注明的税金为1.7万元。

3.零售一批空调,取得零售收入46.8万元。

4.批发一批货物销售额20万元,因对方提前10天付货款,所以按合同规定给予5%的折扣,实收19万元。

5.因质量问题,顾客退回4月份零售的空调,退款0.585万元。

商场立即与厂方联系,将此空调退回厂家,并向厂家提供了税务局开具的退货证明单,当月收到厂家开具的红字专用发票,收回退货款及税金共0.468万元。

6.从果农手中购进鲜果支付价款0.7万元。

7.购进小商品00.7万元,取得的专用发票上注明的税金为0.051万元。

要求:根据以上资料计算回答下列问题:(假定取得的增值税专用发票均通过认定)1. 商场4月份销项税额2.商场4月份允许抵扣的进项税额3.商场4月份应纳税额二、某商场为增值税一般纳税人,2012年4月份发生以下经济业务:1.购进原材料100万元,取得专用发票(通过认证),取得的专用发票上注明的税金为17万元。

支付运费6万元,取得运输单位开具的普通发票。

2.向小规模纳税人购进粮食一批,支付价款30万元,取得运输单位开具的普通发票。

3.销售货物一批,价款150万元,开具增值税专用发票,货款已通过银行收取。

4.将新试制的一批新产品发给职工作福利,成本12万元,无同类产品售价,成本利润率为10%。

5.没收到期未归还的包装物押金2.34万元(以前未征税)。

要求:根据上述资料计算下列问题。

三、某工业企业系增值税一般纳税人,产品、材料均适用17%的增值税税率。

2012年3月其购销情况如下:1. 购进机器设备一台,取得了增值税专用发票,发票中注明价款200000元,增值税税款34000元;同时取得运输部门开具的运费发票一张,运输费用3600元,其中运费2500元,建设基金500元,装卸费600元。

财经法规,第三章,税法的计算题

11、某大学教授贾某,利用业余时间出版了一本小说,取得稿酬所得10000元。

则贾某应缴纳的个人所得税为(B)元。

A. 480B.1120C.1600D.200012、某有限责任公司2010年提供劳务取得收入600万元,取得国债利息收入10万元;发生业务支出360万元,缴纳各种税金65万元。

另外,当年10月份直接对外赞助支出20万元;则该公司2010年的应纳税所得额为(C)。

A.155 B.165 C.175 D.18513、某黄酒生产企业12月份生产销售黄酒30吨,取得含税收入40000元,黄酒每吨适用的消费税额为240元,则其应缴纳的消费税税额为(C)元。

A.OB. 4800C.7200D.1200014、甲公司为一般纳税人,某期外购一批货物5000元,取得增值税专用发票,委托乙公司加工,支付加工费1000元,并取得乙公司开具的增值税专用发票。

货物加工好收回后,甲公司将这批货物直接对外销售,开出的增值税专用发票上注明的价款为8000元。

根据以上所述,以下各种说法正确的有(AB)。

A.甲应当缴纳增值税340元 B.乙应该缴纳增值税170元C.甲应当缴纳增值税510元 D.乙不须缴纳增值税15、某一般纳税人2010年10月份销售居民用煤炭制品取得不含税销售额100万元,当月购进原材料取得增值税专用发票上注明的增值税为5万元,发票当月已通过税务机关认证。

则该纳税人当月应缴纳的增值税为(B)万元。

A.5 B.8 C.12 D.1325、作家吴某是一名自由职业者,2010年开了一家书店并取得个体工商户营业执照,其2010年收入如下:(1)被某电视台“五一”文艺晚会组聘为顾问,取得顾问费4000元;(2)在某高校中文系兼课,每月两次,每次课酬400元;(3)与某高校两位老师共写一本书,共得稿费24000元,吴某得主编费6000元,其余稿费3人平分;(4)出版个人作品集,取得收入20000元;(5)吴某书店全年销售额90000元,扣除进货成本、税金、费用后,纯收入30000元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

三、计算题 1.某市一家居民企业为增值税一般纳税人,主要生产销售彩色电视机,假定2016年度有关经营业务如下: (1)销售彩电取得不含税收入8600万元,与彩电配比的销售成本5660万元; (2)转让技术所有权取得收入700万元,直接与技术所有权转让有关的成本和费用100万元; (3)出租有形动产取得不含税租金收入200万元,接受原材料捐赠取得增值税专用发票注明材料价款50万元、增值税税额8.5万元,取得国债利息收入30万元; (4)2016年10月购进原材料共计3000万元,取得增值税专用发票注明增值税税额510万元;支付购买原材料的运输费用取得增值税专用发票上注明增值税税额16.1万元; (5)销售费用1650万元,其中广告费1400万元; (6)管理费用850万元,其中业务招待费90万元; (7)财务费用80万元,其中含向非金融企业借款500万元所支付的年利息40万元(金融企业同期同类贷款的年利率为5.8%); (8)实发工资540万元,拨缴工会经费15万元、实际发生职工福利费82万元、职工教育经费18万元,均已计入相关的成本、费用; (9)营业外支出300万元,其中包括通过公益性社会团体向贫困山区的捐款150万元。 (其他相关资料:取得的相关票据均通过主管税务机关认证、不考虑地方教育附加) 要求:根据上述资料,回答下列问题。 (1)该企业2016年应缴纳的增值税、城建税及教育费附加合计为( )万元。 A.1057.54 B.1021.15 C.1015.64 D.1018.24 【答案】A 【解析】应缴纳的增值税=8600×17%+200×17%-8.5-510-16.1=961.4(万元) 应缴纳的城市维护建设税和教育费附加=961.4×(7%+3%)=96.14(万元) 该企业2016年应缴纳增值税、城建税及教育费附加合计=961.4+96.14=1057.54(万元)。 (2)该企业2016年实现的会计利润为( )万元。 A.852.36 B.846 C.912 D.935 【答案】A 【解析】会计利润=8600-5660+700-100+200+50+8.5+30-1650-850-80-300-96.14=852.36(万元)。 (3)该企业2016年业务招待费应调增的应纳税所得额为( )万元。 A.44 B.46 C.54 D.40 【答案】B 【解析】业务招待费支出×60%=90×60%=54(万元),销售(营业)收入×0.5%=(8600+200)×0.5%=44(万元),应在税前扣除44万元;业务招待费应调增应纳税所得额=90-44=46(万元)。 (4)该企业2016年工会经费、职工福利费、职工教育经费应调增的应纳税所得额合计( )万元。 A.16 B.15.4 C.15.2 D.15.1 【答案】D 【解析】工会经费扣除限额=540×2%=10.8(万元),应调增应纳税所得额=15-10.8=4.2(万元);职工福利费扣除限额=540×14%=75.6(万元),应调增应纳税所得额=82-75.6=6.4(万元);职工教育经费扣除限额=540×2.5%=13.5(万元),应调增应纳税所得额=18-13.5=4.5(万元);工会经费、职工福利费、职工教育经费应调增应纳税所得额=4.2+6.4+4.5=15.1(万元)。 (5)该企业2016年公益性捐赠支出应调增的应纳税所得额为( )万元。 A.47.72 B.53.26 C.45.6 D.47.36 【答案】A 【解析】公益性捐赠支出应调增的应纳税所得额=150-852.36×12%=47.72(万元)。 (6)该企业2016年度应缴纳的企业所得税为( )万元。 A.118.05 B.113.68 C.120 D.98 【答案】A 【解析】销售(营业)收入=8600+200=8800(万元);广告费应调增的应纳税所得额=1400-8800×15%=80(万元);财务费用应调增的应纳税所得额=40-500×5.8%=11(万元);企业所得税的应纳税所得额=852.36+80+46+11+15.1+47.72-30-(700-100)+(700-100-500)×50%=472.18(万元)。应缴纳企业所得税=472.18×25%=118.05(万元)。 2.某市一居民企业为增值税一般纳税人,主要生产销售同一型号的空调。2016年1~11月实现销售收入7000万元,与收入相配比的销售成本4200万元(成本占销售收入的比例为60%),缴纳增值税450万元、城市维护建设税和教育费附加45万元,取得国债利息收入50万元,发生销售费用800万元,管理费用950万元(其中含业务招待费80万元),财务费用300万元(未包括支付给关联企业借款的利息),1~11月份实现会计利润755万元。 2016年12月份发生相关业务如下: (1)12月8日销售一批空调给某大型商场,不含税价款700万元,与收入相配比的销售成本420万元;合同约定,如果商场在12月22日前付清全部款项,企业将给予商场不含税价款3%的销售折扣;12月20日商场付清了全部款项。 (2)12月15日企业将20台空调作为福利发放给本企业生产部门的职工,成本为2.4万元。 (3)12月18日接受某公司捐赠的机器设备一台,取得该公司开具的增值税专用发票,注明价款10万元、增值税1.7万元。 (4)12月份购进原材料取得增值税专用发票注明增值税税额85万元;购进原材料过程中发生运输费用12.73万元,取得运输企业开具的增值税专用发票。 (5)12月25日通过公益性社会团体向某山区小学捐款60万元,取得公益性社会团体开具的合法票据。 (6)12月28日对库存原材料盘存,发现以前月份购进的原材料由于保管不善发生霉烂,原材料账面成本为40万元、运输费成本为1.91万元,该损失当月经有关部门确认并向税务机关进行了专项申报。 (7)12月30日转让2年前投资的股权,取得收入150万元,该股权的投资成本为98万元,转让过程中缴纳相关税费2万元。 (8)12月31日归还关联企业一年期借款本金1200万元,另支付全年利息费用90万元(注:关联企业对该居民企业的权益性投资额为480万元,且实际税负低于该居民企业,同期同类银行贷款年利率为5.8%)。 (9)12月份共计发生销售费用90万元、其他管理费用300万元(其中含业务招待费10万元)。 要求:根据上述资料,回答下列问题。(不考虑地方教育附加) (1)12月份该企业应缴纳城建税及教育费附加( )万元。 A.3.83 B.3.84 C.3.85 D.3.86 【答案】D 【解析】当期销项税额=700×17%+2.4÷60%×17%=119.68(万元),当期可以抵扣的进项税额=1.7+85+12.73×11%-40×17%-1.91×11%=81.09(万元),当期应缴纳的增值税=119.68-81.09=38.59(万元),12月份该企业应缴纳的城建税及教育费附加=38.59×(7%+3%)=3.86(万元)。 (2)计算该企业应纳税所得额时,可直接据实在企业所得税前扣除的有( )。 A.增值税税款 B.转让股权的投资成本 C.城市维护建设税 D.材料损失金额 E.公益性捐赠款项 【答案】BCD 【解析】选项A:纳税人缴纳的增值税不得在企业所得税税前扣除;选项E:公益性捐赠款项不能直接在企业所得税税前据实扣除,不超过会计利润总额12%以内的部分允许扣除。 (3)2016年度该企业实现的会计利润总额是( )万元。 A.476.63 B.484.52 C.486.04 D.497.74 【答案】B 【解析】该企业实现的会计利润总额 =755+700-420-700×3%+10+1.7-60-40-1.91-40×17%-1.91×11%+(150-98-2)+(2.4÷60%-2.4)-90-90-300-3.86=484.52(万元)。 (4)计算企业所得税应纳税所得额时,业务招待费和公益性捐赠合计调整金额是( )万元。 A.53.34 B.53.72 C.54.04 D.54.74 【答案】A 【解析】全年业务招待费=80+10=90(万元),扣除限额=(7000+700+2.4÷60%)×5‰=38.52(万元)调增应纳税所得额=90-38.52=51.48(万元);公益性捐赠扣除限额=484.52×12%=58.14(万元)业务招待费和公益性捐赠合计调整金额=51.48+1.86=53.34(万元)。 (5)计算企业所得税应纳税所得额时,关联企业利息费用调整金额是( )万元。 A.26.42 B.34.32 C.45.65 D.62.16 【答案】B 【解析】关联企业利息费用调整金额=90-480×2×5.8%=34.32(万元)。 (6)2016年度该企业应缴纳企业所得税( )万元。 A.130.55 B.130.84 C.134.56 D.142.36 【答案】A 【解析】应纳税所得额=484.52-50+53.34+34.32=522.18(万元),2016年度该企业应缴纳企业所得税=522.18×25%=130.55(万元)。 3.某市一内资空调生产企业为增值税一般纳税人,注册资本6000万元,职工人数1000人(其中残疾员工20人),2016年度有关生产经营业务如下: (1)全年实际占地共计60000平方米,其中厂房占地50000平方米,办公楼占地4000平方米,企业办医院占地1000平方米,企业办幼儿园占地2000平方米,厂区内道路及绿化占地3000平方米。 (2)销售空调取得不含税收入15000万元;购进原材料取得增值税专用发票,注明购货金额6000万元、增值税1020万元;支付购进原材料的运输费用200万元,并取得运输公司开具的增值税专用发票。企业取得的相关凭证均通过主管税务机关的认证。 (3)产品销售成本为9000万元;销售费用2800万元,其中含广告费用2400万元;财务费用、管理费用共计2300万元(财务费用中含向其他非关联方、非金融企业借款4000万元所支付的全年利息费用240万元)。 (4)成本费用中含2016年度实际发生的合理的工资总额1440万元(每人均为1.44万元),工会经费30万元(已取得相应的工会经费拨缴款专用收据),职工福利费208万元,职工教育经费39.5万元。 (5)3月份该企业购进生产用机器设备一台并于当月投入使用,取得增值税专用发票,注明价款30万元、增值税5.1万元,企业自己负担的保险费和安装调试费4.9万元,该台设备企业当年计提的折旧费7.6万元已结转至产品销售成本中。按照税法的规定,该设备应采用直线法计提折旧,期限为10年,残值率为5%。 (其他相关资料:城镇土地使用税年税额4元/平方米;同期同类银行贷款年利率4.5%;