杜邦分析法

杜邦分析法的原理及应用

杜邦分析法的原理及应用1. 引言杜邦分析法,又称为杜邦财务分析法,是一种常用于财务分析的工具。

它通过将财务指标进行细致地分解和分析,帮助企业了解财务表现的各个方面。

本文将介绍杜邦分析法的原理及其应用。

2. 杜邦分析法的原理杜邦分析法由美国杜邦公司于20世纪初提出。

它基于杜邦公司创始人威尔莱姆·杜邦的观点,认为企业的绩效可以通过三个基本财务指标进行量化:资产回报率(ROA)、权益乘数(EM)和净利润率(NPM)。

具体原理如下: - 资产回报率(ROA):ROA指标反映了企业如何利用其资产创造收入。

它可以通过将净利润除以总资产得到。

高ROA表示企业运营效率高,能够更好地利用资产创造价值。

- 权益乘数(EM):EM指标反映了企业的资产融资程度。

它可以通过将总资产除以净资产得到。

高EM表示企业债务资本的占比较高,可能承担更高的财务风险。

- 净利润率(NPM):NPM指标反映了企业每单位销售收入中的净利润占比。

它可以通过将净利润除以销售收入得到。

高NPM表示企业在销售过程中能够保持较高的毛利率和净利润率。

3. 杜邦分析法的应用杜邦分析法可以帮助企业进行综合财务分析,从而帮助企业了解其财务绩效和运营情况。

以下是杜邦分析法在实际应用中的具体应用方式和注意事项:3.1 分析特定财务指标杜邦分析法可以用来帮助分析特定的财务指标,例如资产回报率、权益乘数和净利润率。

通过分析这些指标,在比较不同企业或同一企业的不同时期时,可以更好地了解其财务表现和运营效率。

3.2 识别财务问题和潜在机会通过杜邦分析法的运用,企业可以更准确地识别财务问题和潜在机会。

例如,若资产回报率较低,可能意味着企业的资产配置不合理,需要优化资产结构;若净利润率较低,可能意味着企业的成本控制不当,需要降低费用等。

3.3 监测财务绩效长期趋势杜邦分析法还可以用于监测企业的财务绩效长期趋势。

通过比较不同年度的杜邦分析结果,可以了解企业在不同经济环境下的财务表现。

杜邦分析法

杜邦分析法出自 MBA智库百科(/)本条目包含过多不是中文的内容,欢迎协助翻译。

若已有相当内容译为中文,可迳自去除本模板。

杜邦分析法(DuPont Identity;DuPont Analysis)杜邦分析法的概念杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。

杜邦分析法是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。

其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

What Does DuPont Identity Mean?杜邦分析的含义:是将净资产收益率分解为三部分进行分析的方式名称:利润率,总资产周转率和财务杠杆。

这种方式也被称作“杜邦分析法”。

杜邦分析法说明净资产收益率受三类因素影响:- 营运效率,用利润率衡量;- 资产使用效率,用资产周转率衡量;- 财务杠杆,用权益乘数衡量。

净资产收益率=利润率(利润/销售收入)*资产周转率(销售收入/资产)*权益乘数(资产/权益)Investopedia explains DuPont Identity咨询工具If ROE is unsatisfactory, the Du Pont identity helps locate the part of the business that is underperforming.Here is how the DuPont identity is derived:ROE = NI/TEMultiply by 1 (TA/TA) and then rearrange ROE = (NI / TE) (TA / TA)ROE = (NI / TA) (TA / TE) = ROA * EM Multiply by 1(S/S) and then rearrange ROE = (NI / TA) (TA / TE) (S/S)ROE = (NI / S) (S / TA) (TA / TE)ROE = PM * TAT * EMROE = Profit Margin * Total Asset Turnover * Equity Multiplier When:ROE = Return on Equity NI = Net Income TE = Total Equity TA = AssetsROA = Return on AssetsEM = TA/TE = 1 + D/E = The Equity Multiplier S = Sales如果ROE 表现不佳,杜邦分析法可以找出具体是哪部分表现欠佳。

财务管理杜邦分析法

财务管理杜邦分析法什么是杜邦分析法杜邦分析法是一种用于评估公司财务状况和绩效的工具。

它通过将公司的财务指标拆分成多个部分,从而更全面地了解公司的盈利能力、资本结构和资产负债表等关键方面。

杜邦分析法在财务管理中被广泛使用,可以帮助管理者分析公司的运营效率、财务杠杆以及资本回报率等重要指标,从而提供决策参考。

杜邦分析法的计算方法杜邦分析法将公司的财务指标分解为四个关键部分:净利润率、资产周转率、资本结构和权益乘数。

通过计算和比较这些指标,我们可以获得更深入的洞察力。

以下是杜邦分析法的计算公式:1.净利润率 = 净利润 / 销售额净利润率衡量了公司每一块销售收入所获得的利润。

一个高净利润率意味着公司的盈利能力较好。

2.资产周转率 = 销售额 / 总资产资产周转率衡量了公司每一元总资产所产生的销售额。

一个高资产周转率意味着公司能够更有效地利用其资产。

3.资本结构 = 净债务 / 股东权益资本结构衡量了公司债务和股东权益的相对比例。

一个合理的资本结构可以降低公司的财务风险。

4.权益乘数 = 资产总额 / 股东权益权益乘数衡量了公司通过借款资金扩大资产规模的能力。

杜邦分析法的应用杜邦分析法可以帮助管理者全面了解公司的财务状况,并为决策提供重要的参考依据。

下面是杜邦分析法在财务管理中的几个应用:1.盈利能力评估:通过计算净利润率,我们可以了解公司每一块销售收入所获得的利润。

比较不同时间段内的净利润率,可以评估公司的盈利能力是否有所改善。

2.资产利用效率分析:通过计算资产周转率,我们可以了解公司每一元总资产所产生的销售额。

如果资产周转率较低,意味着公司没有有效地利用其资产,需要考虑提高运营效率。

3.财务风险评估:通过计算资本结构和权益乘数,我们可以了解公司债务和股东权益的相对比例。

如果资本结构不合理,公司可能面临较高的财务风险。

4.绩效比较分析:通过比较不同公司的杜邦分析结果,可以评估它们在盈利能力、资产利用效率和财务风险等方面的差异。

杜邦分析简介

杜邦分析法(DuPont Analysis)是利用几种主要的财务比率之间的关系来综合地分析企业的财务状况。

具体来说,它是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。

其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

由于这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。

联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。

优点:采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便应用:杜邦分析法有助于企业管理层更加清晰地看到权益资本收益率的决定因素,以及销售净利润率与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。

1、权益净利率,也称权益报酬率,是一个综合性最强的财务分析指标,是杜邦分析系统的核心。

2、资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。

总资产周转率是反映总资产的周转速度。

对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。

销售净利率反映销售收入的收益水平。

扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。

3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。

资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。

杜邦分析法的财务指标关系:杜邦分析法中的几种主要的财务指标关系为:净资产收益率=资产净利率(净收入/总资产)×权益乘数(总资产/总权益资本)而:资产净利率(净收入/总资产)=销售净利率(净收入/总收益)×资产周转率(总收益/总资产) 即:净资产收益率=销售净利率(NPM)×资产周转率(AU,资产利用率)×权益乘数(EM) 在杜邦体系中,包括以下几种主要的指标关系:(1)净资产收益率是整个分析系统的起点和核心。

杜邦分析法

浅析杜邦分析法及其应用作者李博财务分析是以企业财务报告反映的财务指标为主要依据,对企业的财务状况和经营成果进行评价和剖析,以反映企业在经营中的利弊得失和未来发展趋势,为公司决策层、潜在投资者以及其他财务报表使用人做出相关决策提供可靠依据。

杜邦分析法是较为常用且具代表性的综合财务分析方法。

一、杜邦分析法的基本思路杜邦分析法(The DuPont System)是20 世纪20年代初由美国杜邦公司率先采用的一种综合财务分析方法,用于全面评价企业的盈利能力、营运能力、偿债能力及其相互之间的关系。

杜邦分析法以净资产收益率指标为主线,将该指标逐层分解,上一层财务比率是下一层财务比率的目标,下一层财务比率是上一层财务比率实现的手段。

通过自上而下的分析,使评价者对公司的财务状况的认识逐层深入且相互关联,做出全面评价和合理判断。

二、杜邦分析法的指标构成及相互关系图三、杜邦分析法相关指标分析及应用下面以2009年12月创业板上市的科技型中小企业朗科科技公司(股票代码300042)2008-2010年部分财务数据为例,分析杜邦分析法的应用。

1、净资产收益率分析——综合分析表1 朗科科技公司净资产收益率及构成因素一览表净资产收益率是杜邦分析体系的核心指标,综合反映股东投入资金的获利能力。

净资产收益率的高低取决于三个方面——权益乘数、营业净利率和总资产周转率。

这三个指标分别反映了企业筹资、投资、资产运营等活动的效率,是经营者业绩的主要体现,对公司的管理层至关重要。

朗科科技股份公司的净资产收益率在2008-2010年呈明显下滑趋势。

将净资产收益率继续分解可以看出,朗科科技公司2008-2010年间权益乘数(即资产结构)变化较小,净资产收益率的下滑主要受营业净利率和总资产周转率下降的影响,具体原因有待进一步解析。

2、营业净利率分析——盈利能力分析表2 朗科科技公司营业净利率及构成因素一览表营业净利率反映了企业的净利润与营业收入的关系,提高营业净利率是提高企业盈利能力的关键所在。

杜邦分析法

杜邦分析法,也称为杜邦财务分析法,是一种常用的财务分析工具,用于评估公司的财务绩效。

这种分析方法将公司的财务表现分解为几个关键的财务指标,以便更好地理解其组成部分并评估公司的整体表现。

杜邦分析法由美国杜邦公司于20世纪初期首先提出,后来被广泛应用于企业财务分析领域。

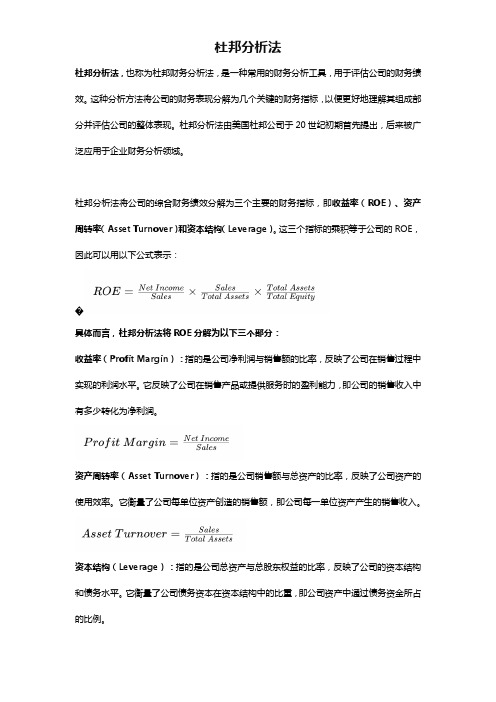

杜邦分析法将公司的综合财务绩效分解为三个主要的财务指标,即收益率(ROE)、资产周转率(Asset Turnover)和资本结构(Leverage)。

这三个指标的乘积等于公司的ROE,因此可以用以下公式表示:�具体而言,杜邦分析法将ROE分解为以下三个部分:收益率(Profit Margin):指的是公司净利润与销售额的比率,反映了公司在销售过程中实现的利润水平。

它反映了公司在销售产品或提供服务时的盈利能力,即公司的销售收入中有多少转化为净利润。

资产周转率(Asset Turnover):指的是公司销售额与总资产的比率,反映了公司资产的使用效率。

它衡量了公司每单位资产创造的销售额,即公司每一单位资产产生的销售收入。

资本结构(Leverage):指的是公司总资产与总股东权益的比率,反映了公司的资本结构和债务水平。

它衡量了公司债务资本在资本结构中的比重,即公司资产中通过债务资金所占的比例。

通过分解ROE为这三个部分,杜邦分析法帮助分析师了解公司ROE的来源,识别影响公司绩效的关键因素,并为制定财务策略提供参考。

例如,如果一个公司的ROE下降,分析人员可以通过分析这三个部分来确定问题的根本原因,然后针对性地制定改进措施。

假设我们有一家公司XYZ,想要使用杜邦分析法来评估其财务绩效。

下面是XYZ 公司的财务数据:净利润(Net Income):1000万元销售额(Sales):5000万元总资产(Total Assets):8000万元总股东权益(Total Equity):5000万元现在让我们使用杜邦分析法来分解XYZ 公司的ROE,以便更好地理解其财务表现。

杜邦财务分析法

杜邦财务分析法概述杜邦财务分析法是一种广泛应用于企业财务分析的方法,通过将财务报表中的关键指标进行分解和组合,帮助分析师深入理解企业的盈利能力、资产利用效率和财务风险,从而为投资、融资和经营决策提供依据。

杜邦财务分析法原理杜邦财务分析法的核心原理是利润率、资产利用效率和财务杠杆的相互关系。

杜邦模型将企业的净利润率分解成三个关键指标:毛利率、营业费用率和纳税率。

然后,再将资产利用效率分解成两个指标:总资产周转率和资产负债率。

最后,通过将净利润率和总资产周转率相乘,得出企业的净资产收益率。

具体而言,杜邦财务分析法可以用以下公式表示:净资产收益率 = 净利润率 × 总资产周转率 × 杠杆倍数其中,净利润率 = 毛利率 × 营业费用率 × 纳税率,总资产周转率 = 销售收入 / 总资产,杠杆倍数 = 总资产 / 净资产。

应用举例为了更好地理解杜邦财务分析法的应用,以下以某企业为例进行实际分析。

财务数据假设某企业的财务数据如下:净利润:1000万元总资产:5000万元销售收入:20000万元营业费用:8000万元税率:20% 计算过程1.计算净利润率:毛利率 = (销售收入 - 营业费用) / 销售收入 = (20000 - 8000) / 20000 = 0.6净利润率 = 毛利率 × 税率 = 0.6 × 0.2 = 0.122.计算总资产周转率:总资产周转率 = 销售收入 / 总资产 = 20000 / 5000 = 43.计算杠杆倍数:杠杆倍数 = 总资产 / 净资产 = 5000 / (净资产 = 总资产 - 负债 = 5000 - 1000) = 54.计算净资产收益率:净资产收益率 = 净利润率 × 总资产周转率× 杠杆倍数 = 0.12 × 4 × 5 = 2.4通过以上计算过程,我们得出了该企业的净资产收益率为2.4。

财务报表分析中的杜邦分析法

财务报表分析中的杜邦分析法杜邦分析法是一种用于财务报表分析的常用方法。

它通过将公司的财务指标拆分为不同的组成部分,并对其进行分析,揭示了公司的盈利能力、资产利用效率和债务偿还能力等方面的情况。

本文将以杜邦分析法为主题,对其核心原理、计算公式以及使用方法进行探讨。

一、杜邦分析法简介杜邦分析法是20世纪初美国杜邦公司提出的一种财务分析方法,其核心思想是将公司的财务指标分解为多个细项指标,以更细致的方式了解公司在盈利、资产运营和负债方面的情况,从而提供更全面的财务评估。

杜邦分析法主要通过以下三个指标进行分析:净利润率、总资产周转率和权益乘数。

二、核心原理及计算公式2.1 净利润率净利润率是反映公司盈利能力的重要指标,其计算公式为:净利润率 = 净利润 / 营业收入2.2 总资产周转率总资产周转率是衡量公司资产利用效率的指标,其计算公式为:总资产周转率 = 营业收入 / 总资产2.3 权益乘数权益乘数是评价公司债务偿还能力的指标,其计算公式为:权益乘数 = 总资产 / 股东权益三、杜邦分析法的使用方法杜邦分析法主要通过计算上述三个指标,分析其数值变化及其对公司综合指标的影响,从而对公司的财务状况进行评估。

一般来说,当净利润率越高、总资产周转率越高和权益乘数越低时,公司的财务状况越好。

在实际运用中,可以结合公司的具体情况进行分析。

比如,当净利润率下降时,可以通过进一步分析总资产周转率和权益乘数的变化,找到影响净利润率下降的具体原因,进而采取相应的措施进行改善。

此外,还可以通过对比不同时间段或不同公司的杜邦分析结果,找出问题所在,发现改进的空间。

值得注意的是,虽然杜邦分析法提供了一种全面深入的财务分析方法,但它不能独立作为评估标准,而应该结合其他财务分析方法和实际情况进行综合分析。

四、总结杜邦分析法是一种常用的财务报表分析方法,通过拆解财务指标,提供了更细致、全面的财务评估。

通过净利润率、总资产周转率和权益乘数的分析,可以辅助公司了解盈利能力、资产利用效率和债务偿还能力等方面的情况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

29% 828090

47% 387176 15% 440914 46% 538859 44% 375986 52% 47% 162873 8% 289231 -228

9% 881664

2% 16% 455952

6%

3%

一、资产总额

1、流动资产 2、非流动资产 二、负债总额 1、流动负债 2、非流动负债 四、营业收入 五、净利润

总资产

2013年 638020 2014年 1214142 2015年 1313528

流动资产

2013年 97440 2014年 311674 2015年 182043

非流动资产

2013年 540580 2014年 902468 2015年 1131485

货币资金 2013年 16224 2014年 223342 2015年 39271

2013年 759777 378466 106215 70432 96711 19865 85243 381312 257227 26046 98039 468906 366057 112500 74823 114191 51937 12606 102849 66010 0 36839 290871 172688 19907 19561 10452 68263 369511 375458 3225 -2321

财务报表的解读:简单分析

对比分析

项 目 2013年 增长 2014年 增长 2015年 增长 项 目

结构分析

2013年 占比 2014年 占比 2015年 占比

一、资产总额

1、流动资产 2、非流动资产 二、负债总额 1、流动负债 2、非流动负债 四、营业收入 五、净利润

759777

378466 381312 468906 366057 102849 369511 -2321

发展能力(16分) 资产增长率 销售增长率 资本累积率

定性指标占20%, 来自客户经理的主观判断; 定量指标占80%, 来自财务报表的指标分析

项 目 一、资产总额 1、流动资产 货币资金 存货 应收账款 其他应收款 其他 2、非流动资产 固定资产净额 在建工程 其他 二、负债总额 1、流动负债 短期借款 应付票据 应付账款 其他应付款 其他 2、非流动负债 长期借款 长期应付款 其他 三、所有者权益 实收资本 资本公积 盈余公积 未分配利润 少数股东权益 四、营业收入 五、营业成本 六、利润总额 七、净利润

1298000 415600 -412600 -132800

36%

37% 41% 41% 39%

通过分解可以看出,万达公司净利 率下降的主要原因,一是销售成本 的不断上升,二是其他利润导致的 净利润下降。同时,结合前面的分 析,公司上市后,杠杆率也在收窄, 整体来看,虽然公司净利润较前几 年大幅下降,但公司营运能力没有 出现问题,权益收益率仍高于12%, 盈利能力较强,杠杆率有所下降, 财务风险有所降低,需要关注的是 经营成本呈上稳步上升趋势,其他 利润造成亏损的原则有待进一步查 明。

2011年 权益比率 2012年 2013年 2014年 2015年 权益乘数 销售净利率 资产周转率

万达公司近五年的指标走势,三大指 标对权益比率的影响分析,主要是销 售净利率大幅下降导致权益比率下 降。值得关注的是公司2015年的资产 规模6395亿比2011年增长了2.55倍, 但资产周转率没有明显的下降,说明 公司营运力仍然较强。

销售净利率 2013年 2014年 2015年 8% 11% 15%

×

总资产周转率 2013年 2014年 2015年 0.55 0.28 0.28

公司近三年销售 净利率稳步上 升,资产收益率 反呈下降态势, 主要是资产周转 率的大幅下降所 致。而资产周转 率下降的原因 是,公司14年实 现收购重组,资 产规模从63亿增 长到131亿,没有 有效发挥规模效 益。

定性

客户信用 评级体系

定量

定性指标(20) 管理水平:公司冶理、管理层经验、团队能力; 竞争能力:融资能力、营销能力; 经营环境:市场环境、政策环境; 信用状况:股东信用、公司信用。

偿债能力(32分) 流动比率 速动比率 资产负债率

营运能力(12分) 总资周转率 应收帐款周转率 存化周转率

盈利能力(20分) 营业利润率 销售净利率 利息保障陪数

权益比率 销售净利率 资产周转率

权益乘数

32.71 %

31.86 % 22.70 % 16.25 % 16.61 %

38.96 %

46.22 % 28.33 % 23.03 % 24.13 %

0.20次

0.20次 0.23次 0.22次 0.21次

4.14

3.84 3.79 3.64 3.44

净利润

425712 10%

15% 626767 16% 3% 414109 10% 58% 212660 31% -1% 290154 0.3% 923

三、所有者权益 290871

三、所有者权益 290871

313688 -15% 336940 7.4%

1928年亚历山大·沃尔提出 了企业信用能力指数的概念, 建立了综合比率评价体系, 把若干财务比率用线性关系 结合起来,以此来评价企业 的财务状况。主要选择七个 财务比率分别给定指标的比 重,然后确定标准比率(行 业平均值),将实际值与标 准比率相比,再将相对比率 与各指标相乘,得出总评 100分。

权益净利率

1 ÷(1负债总额

资产负债率

= )

资产总额 资产总额

权益乘数

×

总资产收益 率

÷

非流动负债

÷ +

存货

所有者权益

销售净利率

× ÷ +

总资产周转 率

流动负债

+

流动资产

非流动资产

净利润

销售收入

货币 资金

+

应收 账款

+

总收 入

-

+

总成 本

其他 利润

-

所得 税

营业 成本

销售 费用

+

管理 费用流动比率 产权比率 固定资产比率 存货周转率 权重 25 25 15 10 标准值 2 1.5 2.5 8 6 4 3

应收账款周转率 10 固定资产周转率 10 自有资金周转率 5 合计 100分

科学性

信用评级 体系(沃 尔分析法)

为什么是这些指标? 为什么是这种权重分布? 指标间没有必然的逻辑关系

局限性

静态地反应企业经营成果 无法反映经营中存在的问题 定量与定性间的联系不紧密

杜邦 分析法

它是一种用来从财务角度评价公司盈利能力和 股东权益回报水平的经典方法,通过利用几种 主要财务比率之间的关系来综合分析企业财务 状况的数据模型,由美国杜邦公司1920年发明 一直沿用至今。

权益收益率

又称净资产收益率、资本回报率、净值报酬率。是公司 税后净利润与平均净资产的百分比,反映股东权益的收 益水平,用以衡量公司运用自有资本的效率。指标值越 高越好,说明资本带来的收益越高,一般认为要达到 10-12%的水平是合理的,最低不少于银行一年期利率。

2012年 589565 258223 50203 65817 33345 53143 55715 331341 209553 38708 83080 320423 253922 67800 28458 84221 25907 47536 67501 52502 1250 13749 269142 167688 20155 19856 22029 39415 252026 305727 60598 37294

30 25

31.86

22.7 20 万科

15

10 5 0 2011 2012 2013

16.25

16.61

保利 万达

2014

2015

净利润 销售收入

盈利能力 销售净利率

×

销售收入 × 总资产

营运能力 资产周转率

总资产 股东权益

偿债能力 权益乘数

50 45 40 35 30 25 20 15 10 5 0

+

应收帐款 2013年 40812 2014年 38591 2015年 55010

+

存货 2013年 14372 2014年 20906 2015年 19745

进一步分解,可以 看出,公司2014年 增发股票获得的20 亿现金,主要用于 收购,没有投入到 公司或较少投入到 公司的营运,导致 资产周转速度放缓 影响了公司的整体 盈利水平。

÷ 销售收入

= 销售净利率

销售 - 收入

年报

2011年 2012年 2013年 2014年 2015年

全部 + 成本

成本占比 52%

49% 57% 57% 59%

其他 - 利润

所得 税

销售收入 5077200

5909100 8677400 10787100 12420300

其他利润 利润纳税率 653800

净利润 28309 29479 76710 100543 255%

年报 2010年 2011年 2012年 2013年 影响率

权益比率 7.81% 7.84% 10.05% 15.71% 100%

权益乘数 1.23 1.25 1.48 1.74 42%

资产周转率 1.00 1.12 1.28 1.44 43%

7.76%

年报 2010年 2011年 2012年 2013年 增长率

销售增长率 销售收入 资产负债率 16% 448606 19% 21% 543961 19.71% 122% 1206264 32.25% 46% 1760819 42.67% 293% 129%

总资产 447789 485126 939420 1224912 174%

资产净利 率