政府融资平台划分

地方政府融资平台贷款统计制度

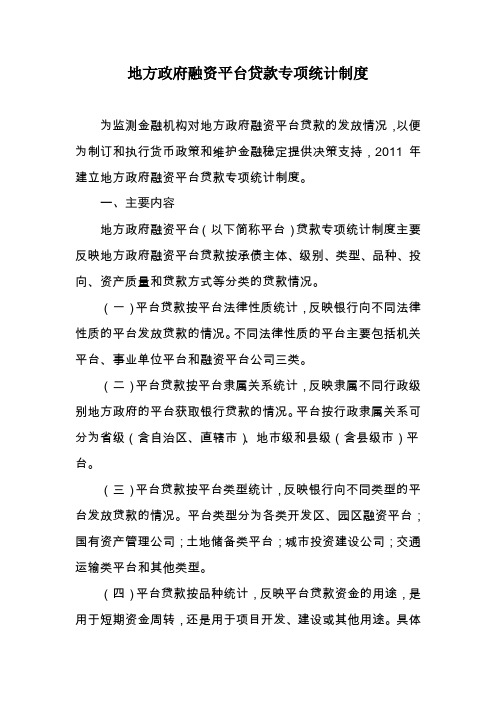

地方政府融资平台贷款专项统计制度为监测金融机构对地方政府融资平台贷款的发放情况,以便为制订和执行货币政策和维护金融稳定提供决策支持,2011年建立地方政府融资平台贷款专项统计制度。

一、主要内容地方政府融资平台(以下简称平台)贷款专项统计制度主要反映地方政府融资平台贷款按承债主体、级别、类型、品种、投向、资产质量和贷款方式等分类的贷款情况。

(一)平台贷款按平台法律性质统计,反映银行向不同法律性质的平台发放贷款的情况。

不同法律性质的平台主要包括机关平台、事业单位平台和融资平台公司三类。

(二)平台贷款按平台隶属关系统计,反映隶属不同行政级别地方政府的平台获取银行贷款的情况。

平台按行政隶属关系可分为省级(含自治区、直辖市)、地市级和县级(含县级市)平台。

(三)平台贷款按平台类型统计,反映银行向不同类型的平台发放贷款的情况。

平台类型分为各类开发区、园区融资平台;国有资产管理公司;土地储备类平台;城市投资建设公司;交通运输类平台和其他类型。

(四)平台贷款按品种统计,反映平台贷款资金的用途,是用于短期资金周转,还是用于项目开发、建设或其他用途。

具体可分为流动资金贷款、项目贷款和其他贷款,其中,项目贷款按贷款期限分为1 年以内(含1 年)、1-3 年(含3 年)、3-5 年(含5 年)和5 年以上的项目贷款。

其他贷款指除流动资金贷款和项目贷款以外其他形式的贷款。

(五)平台贷款按实际投向统计,反映平台贷款实际投向的部门和领域。

实际投向的分类具体分为铁路(不含城市轨道交通)、公路(不含农村公路)、机场、水利设施、市政基础设施、农村基础设施、土地收储、开发区园区建设和其他9 类。

其中,市政基础设施包括公用事业(轨道交通、道路桥梁、水气热管网建设、污水处理、垃圾处理等),拆迁、旧城改造和保障性住房,生态建设和环境保护,科教文卫等社会事业和其他市政基础设施。

(六)平台贷款按偿债资金来源统计,反映平台贷款偿债资金来源的构成。

我国地方政府融资平台名单(全归纳)

地方政府融资平台全口径融资统计表(银行模板)

填报 机 构:

平台基本信息

序号

平台名称

组织机构代码

A

B

1 北京京投投资有限公司 2 北京大前门投资经营有限公司 3 北京东方信达资产经营总公司 4 北京东直门机场快速轨道有限公司 5 北京建新市政工程管理有限公司 6 北京京港地铁有限公司 7 北京市土地整理储备中心崇文区分中心 8 北京市土地整理储备中心东城区分中心 9 北京天街集团有限公司 10 北京城市排水集团有限责任公司 11 北京城市铁路股份有限公司 12 北京大栅栏投资有限责任公司 13 北京公共交通控股(集团)有限公司

C

690801349 77950616X 741590319 726361817 774091989 717862580 791601346 791607473 765504059 101425286 700232742 752152461 101107 2011-07 2012-09 2011-09 2013-12 2013-12

政府融资平台主要运营模式分析

政府融资平台主要运营模式分析(一)主要运营模式分析就目前的实际情况来看,主要有以下三种模式:政府主导型模式在这一模式中,决策权力地方政府行使,一元特征明显;执行上依托政府科层制官僚组织完成,动员能力强;控制上普遍采用强制推行的方式进行,层级特征明显;信息反馈通过“自下而上”方式传递,渠道单一、信息公开度、透明度低;监督方式上主要依靠自体监督,特殊情况下采用社会监督;责任主体不明确,权责不分导致问责制度难以落实。

企业主导型模式在这一模式中,决策权力仍集中由地方政府行使,仍具有一元特征;执行上依托现代企业的管理运作机制;控制上体现为政府、企业共管;信息反馈上实现了政府-企业的双向流动,沟通机制较为通畅,信息公开度、透明度较低;监督方式上企业内部监控为主,政府纪检部门为辅;企业为责任主体。

中投顾问在《2016-2020年中国政府融资平台发展模式及投资机遇分析报告》中指出,政府企业协作性模式在这一模式中,决策权力由地方政府和企业共同行使,体现为地方政府与企业就具体政策的磋商和对话;执行上发挥企业、政府组织方式的各自优点,;控制上表现为政府通过行政命令、决议文件的方式对企业监管;信息反馈上实现了政府-企业的双向流动,沟通机制较为通畅,信息公开度、透明度较高;监督方式上企业内部监控为主,政府纪检部门为辅;企业为责任的主要承担主体。

图表地方政府投融资平台运营模式的类型划分资料来源:中投顾问产业研究中心(二)多元运营模式中投顾问在《2016-2020年中国政府融资平台发展模式及投资机遇分析报告》中指出,现有模式在合理性、合法性和公共性上存在着自身无法克服的问题。

要实现地方政府投融资平台的可续发展,就要在建设服务型政府理念指导下,找到新的治理方式,而这正是基于“多中心治理场域”理论构建的“地方政府投融资运营多元中心合作型模式”。

这一模式具有以下特点:决策权力由地方政府、企业、社会共同行使;执行上政府动员、企业执行、社会参与,充分的发挥不同组织的各自优点;控制上同样表现出多主体治理的特征,职能分工侧重则有所不同;信息反馈的渠道、方式丰富多样,信息公开度、透明度高;监督方式上,自体监督、异体监督、社会监督多管齐下,监督效果好。

中国地方政府投融资平台评级省级级、县级排名一览表

AAA

江西省

75

重庆市地产集团有限公司

33.9

AA+

重庆

76

广西铁路投资集团有限公司

33.82

AAA

广西壮族自治区

77

重庆市水利投资(集团)有限公司

33.79

AA+

重庆

78

云南省建设投资控股集团有限公司

33.72

AAA

云南省

79

辽宁省国有资产经营有限公司

33.71

AA+

辽宁省

80

贵州铁路投资有限责任公司

AAA

广东省

63

北京水务投资中心

34.17

AA+

北京

64

云南省交通投资建设集团有限公司

34.14

AAA

云南省

65

天津生态城投资开发有限公司

34.12

AA+

天津

66

四川高速公路建设开发集团有限公司34.04Fra bibliotekAAA

四川省

67

福建省交通运输集团有限责任公司

34.03

AA+

福建省

68

重庆市城市建设投资(集团)有限公司

AAA

天津

39

北京城建集团有限责任公司

35.38

AAA

北京

40

湖北省文化旅游投资集团有限公司

35.3

AA+

湖北省

41

山东海洋集团有限公司

35.25

AA+

山东省

42

北京首都旅游集团有限责任公司

35.2

AAA

北京

43

地方政府融资平台分类转型与发展研究

地方政府融资平台分类转型与发展研究李莉;钟刚琼;王剑【摘要】地方政府融资平台是地方政府为经济发展以及公共基础设施建设融资需求所采取的创新举措,但是随之而来的地方债务风险,备受国内外关注和非议.本文结合当前经济形势和稳增长的要求,提出融资平台应以改革促发展,加快改革转型和规范发展,在投资拉动上继续发挥作用.分析了地方政府融资平台分类转型的路径,并提出了相关政策建议.【期刊名称】《当代经济》【年(卷),期】2016(000)032【总页数】2页(P46-47)【关键词】地方政府融资平台;分类转型;发展【作者】李莉;钟刚琼;王剑【作者单位】武汉东湖学院,湖北武汉430212;国家开发银行湖北分行,湖北武汉430077;黄石市财政局,湖北黄石435000【正文语种】中文近年来,我国经济从高速增长转为中高速增长,经济结构不断优化升级。

地方政府融资平台为经济发展和城镇基础设施建设作出了较大贡献,但是也在一定程度上增加了政府债务风险。

2014年8月31日全国人大修改通过并于2015年1月1日施行的新《中华人民共和国预算法》,第三十五条规定,“经国务院批准的省、自治区、直辖市的预算中必需的建设投资的部分资金,可以在国务院确定的限额内,通过发行地方政府债券举借债务的方式筹措。

”、“除前款规定外,地方政府及其所属部门不得以任何方式举借债务。

”这些规定规范了地方政府投融资体制的管理。

2014年10月,国务院在《关于加强地方政府性债务管理的意见》中提出,“加强政府或有债务监管、剥离融资平台公司政府融资职能,融资平台公司不得新增政府债务。

”“修明渠、堵暗道,赋予地方政府依法适度举债融资权限,加快建立规范的地方政府举债融资机制”。

在新预算法实现和稳增长的双重背景下,地方政府融资平台的分类转型与发展显得尤为重要和紧迫。

1、产生1994年我国实行分税制改革,在充实中央财政实力的同时,造成地方政府财政收入和支出的不匹配,地方政府对城市基础设施建设的资金需求越来越大,加上城市建设对地方政府官员政绩考核的正面激励,迫使地方政府探索新的融资渠道。

关于我国地方政府融资平台贷款及风险控制

关于我国地方政府融资平台贷款及风险控制摘要:地方政府由于财力和事权不相匹配,只有构建融资平台筹集建设资金,而政府绩效评价机制和商业银行经营体制等因素决定了融资平台过度负债的必然性。

地方融资平台贷款规模出现了快速增长,不仅加大了地方政府的债务负担,也对银行业的经营风险形成了显著的潜在压力。

融资平台贷款有二个主要风险:一是政府领导任期内具有无限上项目和投资的冲动,地方政府还款意愿非常差;二是以房地产为基础的经济发展不可持续,土地收入作为还款来源的不确定性。

要积极防范地方政府融资平台贷款的风险,及时对地方政府融资平台的清理和规范,控制过度负债的风险。

关键词:银行贷款;融资平台;风险控制一、我国地方政府融资平台发展状况地方政府投融资平台是指各级地方政府成立的以融资为主要经营目的的公司,包括不同类型的城市建设投资、城建开发、城建资产公司等企业(事业)法人机构,主要以经营收入、公共设施收费和财政资金等作为还款来源。

在2009年经济刺激政策下,地方政府融资平台贷款规模出现了快速增长,不仅加大了地方政府的债务负担,也对银行业的经营风险形成了显著的潜在压力。

(一)我国地方政府融资平台存在的必然性我国地方政府承担基础设施建设和公共服务供应的职责。

发达国家大多通过地方政府公开发行债券来解决基础设施建设的融资,而我国预算法还不容许地方政府直接发债,目前采取的是财政部代发地方债券的变通形式。

由于财政部代发债券是基于国家信用,国家信用不可能包揽地方建设投资,地方建设投资应当基于地方政府信用的地方政府直接发债,因而导致了地方建设投资留下巨大的缺口。

地方融资平台问题还在于地方的财力和事权不相匹配,财政分税制改革之后,财政收入逐渐向中央集中,地方财政收入在总收入中的比重逐渐下降,而事权即基础设施和公共服务支出责任却逐渐下放,导致地方支出责任和支出能力之间存在巨大的缺口。

地方政府通过构建融资平台公司,一方面,由于这些平台公司具有的特殊政府背景,使其比较容易获得银行贷款和发行城投债;另一方面,融资用于基础设施、城市公用服务和环境等方面,促进了地方经济发展和城市化进程。

什么是地方政府融资平台

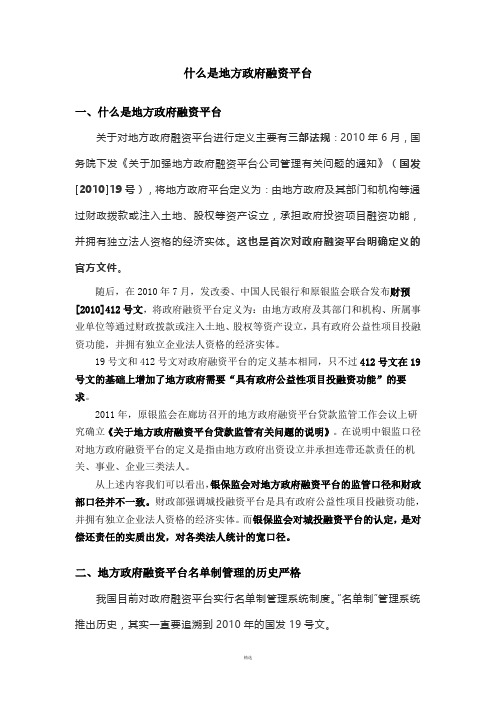

什么是地方政府融资平台一、什么是地方政府融资平台关于对地方政府融资平台进行定义主要有三部法规:2010年6月,国务院下发《关于加强地方政府融资平台公司管理有关问题的通知》(国发[2010]19号),将地方政府平台定义为:由地方政府及其部门和机构等通过财政拨款或注入土地、股权等资产设立,承担政府投资项目融资功能,并拥有独立法人资格的经济实体。

这也是首次对政府融资平台明确定义的官方文件。

随后,在2010年7月,发改委、中国人民银行和原银监会联合发布财预[2010]412号文,将政府融资平台定义为:由地方政府及其部门和机构、所属事业单位等通过财政拨款或注入土地、股权等资产设立,具有政府公益性项目投融资功能,并拥有独立企业法人资格的经济实体。

19号文和412号文对政府融资平台的定义基本相同,只不过412号文在19号文的基础上增加了地方政府需要“具有政府公益性项目投融资功能”的要求。

2011年,原银监会在廊坊召开的地方政府融资平台贷款监管工作会议上研究确立《关于地方政府融资平台贷款监管有关问题的说明》。

在说明中银监口径对地方政府融资平台的定义是指由地方政府出资设立并承担连带还款责任的机关、事业、企业三类法人。

从上述内容我们可以看出,银保监会对地方政府融资平台的监管口径和财政部口径并不一致。

财政部强调城投融资平台是具有政府公益性项目投融资功能,并拥有独立企业法人资格的经济实体。

而银保监会对城投融资平台的认定,是对偿还责任的实质出发,对各类法人统计的宽口径。

二、地方政府融资平台名单制管理的历史严格我国目前对政府融资平台实行名单制管理系统制度。

“名单制”管理系统推出历史,其实一直要追溯到2010年的国发19号文。

1、国发[2010]19号和财预[2010]412号为了限制城投融资平台的融资,国务院要求银监会按照“逐包打开、逐笔核对、重新评估、整改保全”十六字方针,做好地方政府融资平台贷款风险监管工作。

规定银监会自2010年3季度开始编制地方投融资平台名单,更新频率为3个月。

中国地方政府投融资平台评级省级级县级排名一览表

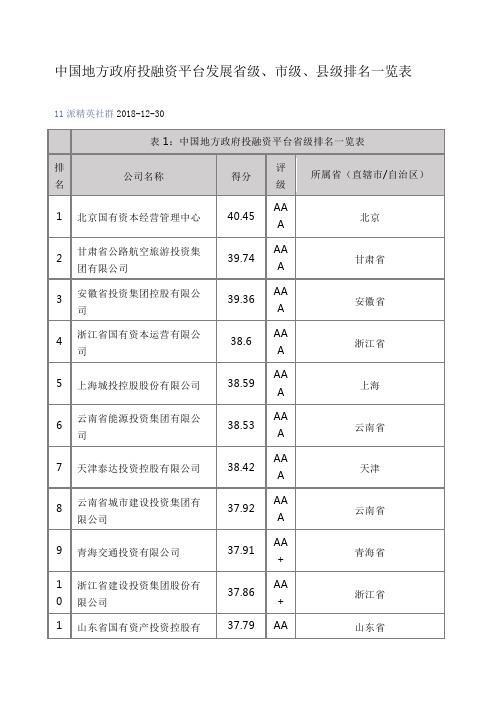

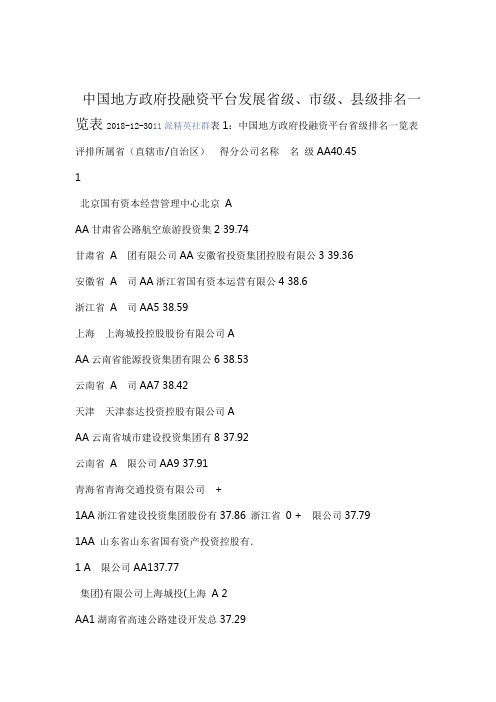

中国地方政府投融资平台发展省级、市级、县级排名一览表2018-12-3011派精英社群表1:中国地方政府投融资平台省级排名一览表评排所属省(直辖市/自治区)得分公司名称名级AA40.451北京国有资本经营管理中心北京AAA甘肃省公路航空旅游投资集2 39.74甘肃省A 团有限公司AA安徽省投资集团控股有限公3 39.36安徽省A 司AA浙江省国有资本运营有限公4 38.6浙江省A 司AA5 38.59上海上海城投控股股份有限公司AAA云南省能源投资集团有限公6 38.53云南省A 司AA7 38.42天津天津泰达投资控股有限公司AAA云南省城市建设投资集团有8 37.92云南省A 限公司AA9 37.91青海省青海交通投资有限公司+1AA浙江省建设投资集团股份有37.86 浙江省0 + 限公司37.791AA 山东省山东省国有资产投资控股有.1 A 限公司AA137.77集团)有限公司上海城投(上海A 2AA1湖南省高速公路建设开发总37.29湖南省A 3 公司AA1河北建设投资集团有限责任37.18 河北省A 4 公司AA1甘肃省电力投资集团有限责37.01 甘肃省+ 5 任公司AA136.97)上海世博发展(集团有限公司上海A 6AA136.73广东省广东电力发展股份有限公司 A 7AA136.72四川省四川川投能源股份有限公司 A 8AA1广西北部湾国际港务集团有36.68广西壮族自治区+ 9 限公司AA236.64湖南省湖南建工集团有限公司+ 0AA2山东省鲁信投资控股集团有36.58山东省A 1 限公司AA2甘肃省国有资产投资集团有36.57 甘肃省A 2 限公司AA236.4上海绿地控股集团有限公司+ 3AA236.35 北京北京京能电力股份有限公司A 436.222AA 江苏省江苏宁沪高速公路股份有限.5 A 公司AA2广西西江开发投资集团有限36.1广西壮族自治区+ 6 公司AA236.09广西壮族自治区广西交通投资集团有限公司A 7AA2福建省投资开发集团有限责36.04福建省A 8 任公司235.96AA 陕西省陕西省产业投资有限公司9AA3内蒙古高等级公路建设开发35.87内蒙古自治区+ 0 有限责任公司AA3广州智能装备产业集团有限35.84 广东省A 1 公司AA335.77上海国盛(集团有限公司)上海 A 2AA335.73北京北京控股集团有限公司A 3AA3浙江省交通投资集团有限公35.7浙江省A 4 司AA335.7有限公司集团) 上海同盛投资(上海A 5AA3有限责任新疆投资发展()集团35.63新疆维吾尔自治区+ 6 公司AA335.51)(申能集团有限公司上海A 7AA3天津滨海新区建设投资集团35.42 天津A 8 有限公司35.38AA3 北京北京城建集团有限责任公司.9 AAA4湖北省文化旅游投资集团有35.3湖北省+ 0 限公司AA435.25山东省山东海洋集团有限公司+ 1AA4北京首都旅游集团有限责任35.2北京A 2 公司AA435.16山东省山东高速集团有限公司 A 3AA4郑州公共住宅建设投资有限35.02河南省+ 4 公司AA434.96广东省广东省广业集团有限公司A 54山东高速轨道交通集团有限34.94AA 山东省6 公司AA4有限集团上海临港经济发展()34.93 上海A 7 公司AA434.93上海百联集团有限公司 A 84鲁信创业投资集团股份有限34.9AA 山东省9 公司AA534.6天津港()集团有限公司天津 A 0534.56AA 陕西省陕西省水务集团有限公司1AA5北控水务(中国)投资有限公司34.56 北京A 234.47AA5 北京北京能源集团有限责任公司.3 AAA534.47陕西省陕西省天然气股份有限公司+ 4AA5股份有限集团)上海国际港务(34.46上海A 5 公司AA5内蒙古水务投资集团有限公34.43内蒙古自治区+ 6 司AA5云南省投资控股集团有限公34.41云南省A 7 司AA5青海省国有资产投资管理有34.41青海省A 8 限公司AA534.41贵州省贵州高速公路集团有限公司A 9AA6四川成渝高速公路股份有限34.39四川省A 0 公司6湖南兴湘投资控股集团有限34.25AA 湖南省1 公司AA634.22广东省广东恒健投资控股有限公司 A 2AA634.17北京北京水务投资中心+ 3AA6云南省交通投资建设集团有34.14云南省A 4 限公司AA6天津生态城投资开发有限公34.12天津+ 5 司AA6四川高速公路建设开发集团34.04 四川省 A 6 有限公司34.036AA 福建省福建省交通运输集团有限责.7 + 任公司AA6有)重庆市城市建设投资(集团34.01重庆A 8 限公司634.01AA 黑龙江省黑龙江省建设集团有限公司9AA7北京市国有资产经营有限责33.98北京A 0 任公司7河南省农业综合开发有限公33.98AA河南省1 司7安徽省国有资本运营控股集33.95 AA安徽省2 团有限公司7云南省水利水电投资有限公33.94 AA 云南省 3 司AA733.93江西省江西省投资集团有限公司 A 4AA733.9重庆重庆市地产集团有限公司+ 5AA733.82广西壮族自治区广西铁路投资集团有限公司A 6AA7有限公重庆市水利投资(集团)33.79重庆+ 7 司AA7云南省建设投资控股集团有33.72云南省A 8 限公司AA7辽宁省国有资产经营有限公33.71辽宁省+ 9 司AA833.71贵州省贵州铁路投资有限责任公司+表二:中国地方政府投融资平台市级排名一览表排评所属省(直辖市/自治区)得分公司名称名级AA46.78 1福建省厦门象屿集团有限公司AAA245.99福建省厦门建发集团有限公司 AAA343.17福建省厦门港务控股集团有限公司 AAA443.15广东省深圳市投资控股有限公司 AAA543.06广东省广州金融控股集团有限公司 AAA642.24福建省厦门国贸控股集团有限公司AAA741.83辽宁省大连港集团有限公司AAA841.46江苏省无锡产业发展集团有限公司AAA汉江国有资本投资集团有限9 41.33湖北省+ 公司1AA有集团)合肥市建设投资控股(41.05安徽省0 A 限公司1晋城市国有资本投资运营有40.93AA 山西省1 限公司1AA集长春市城市发展投资控股(40.64 吉林省2 A 团有限公司)40.61AA1 四川省成都产业投资集团有限公司.3 AAA1滁州市城市建设投资有限公40.59安徽省+ 4 司AA140.51广东省深圳市地铁集团有限公司 A 5140.36AA 山东省潍坊滨海旅游集团有限公司6AA139.84广东省珠海华发集团有限公司A 7139.75AA 江苏省盐城市海兴投资有限公司8AA1淮安市水利控股集团有限公39.67江苏省+ 9 司AA2上海陆家嘴金融贸易区开发39.65上海A 0 股份有限公司AA2郑州航空港兴港投资集团有39.46河南省+ 1 限公司AA239.41福建省厦门翔业集团有限公司A 2239.23AA 广东省广州市建筑集团有限公司3AA239.23陕西省西安高新控股有限公司 A 4AA2济南西城投资开发集团有限39.17山东省A 5 公司AA239.12 安徽省江东控股集团有限责任公司+ 6 39.12AA 内蒙古自治区鄂尔多斯市国有资产投资控.7 + 股集团有限公司AA2株洲市城市建设发展集团有38.9湖南省+ 8 限公司2滁州市同创建设投资有限责38.89AA安徽省9 任公司3宁德市国有资产投资经营有38.86 AA福建省0 限公司338.83 AA江苏省常州投资集团有限公司 13马鞍山南部承接产业转移新38.76 AA 安徽省2 区经济技术发展有限公司AA3合肥市滨湖新区建设投资有38.75安徽省+ 3 限公司3合肥市工业投资控股有限公38.6AA安徽省4 司338.58 有限公司) AA 宝鸡市投资(集团陕西省 5AA3石家庄国控投资集团有限责38.55河北省A 6 任公司AA338.46山东省潍坊滨海投资发展有限公司+ 7AA3重庆市江北嘴中央商务区投38.41重庆+ 8 资集团有限公司AA3重庆两江新区开发投资集团38.37重庆A 9 有限公司AA438.34 福建省厦门港务发展股份有限公司+ 0 38.31AA4 广东省广州国资发展控股有限公司.1 AAA438.3广东省广州地铁集团有限公司 A 2AA4广西柳州市东城投资开发集38.24广西壮族自治区+ 3 团有限公司4集(安庆市城市建设投资发展38.18AA安徽省4 团)有限公司438.17 AA 安徽省合肥高新建设投资集团公司 5 AA4天津东方财信投资集团有限38.15天津+ 6 公司AA438.15广东省深圳高速公路股份有限公司 A 7AA4北京市海淀区国有资本经营38.14北京A 8 管理中心AA438.05)(武汉金融控股集团有限公司湖北省A 95南宁新技术产业建设开发总37.95AA 广西壮族自治区0 公司AA5乌鲁木齐经济技术开发区建37.93新疆维吾尔自治区+ 1 设投资开发有限公司AA5中山公用事业集团股份有限37.9广东省+ 2 公司AA537.83贵州省贵安新区开发投资有限公司+ 3AA537.82 江苏省苏州工业园区股份有限公司A 437.78AA5 河南省郑州投资控股有限公司.55张家口通泰控股集团有限公37.73AA河北省6 司5曲靖市公路建设开发有限责37.67 AA 云南省7 任公司AA5银川通联资本投资运营有限37.61宁夏回族自治区+ 8 公司AA5深圳市燃气集团股份有限公37.57广东省A 9 司AA637.55浙江省宁波交通投资控股有限公司 A 06通辽市城市投资集团有限公37.53AA内蒙古自治区1 司637.53 AA 江苏省龙城旅游控股集团有限公司 2AA6杭州市城市建设投资集团有37.52浙江省A 3 限公司AA637.47福建省建发房地产集团有限公司+ 4AA637.47陕西省西安投资控股有限公司+ 5AA637.47安徽省建安投资控股集团有限公司+ 6637.46AA安徽省黄山城投集团有限公司76淮北市建投控股集团有限公37.45 AA 安徽省8 司AA37.456 新疆维吾尔自治区乌鲁木齐高新投资发展集团.9 + 有限公司AA737.43北京北京金融街资本运营中心 A 07蚌埠市城市投资控股有限公37.4AA 安徽省1 司AA737.35湖北省武汉国有资产经营有限公司+ 27柳州市龙建投资发展有限责37.35AA 广西壮族自治区3 任公司AA737.34北京金融街控股股份有限公司 A 4AA7泸州市兴泸投资集团有限公37.27四川省+ 5 司AA7长沙市轨道交通集团有限公37.2湖南省A 6 司AA737.19福建省联发集团有限公司+ 7737.14AA 河北省河北顺德投资集团有限公司8AA7威海市国有资本运营有限公37.09山东省+ 9 司AA837.09重庆重庆悦来投资集团有限公司+ 0AA8有限公绵阳市投资控股(集团)37.08四川省+ 1 司837.08 AA 河南省濮阳市投资集团公司 2 37.038AA 福建省福州城市建设投资集团有限.3 A 公司AA837.02广东省深圳市盐田港股份有限公司+ 4AA8重庆市涪陵国有资产投资经37重庆+ 5 营集团有限公司AA8武汉市城市建设投资开发集36.97湖北省A 6 团有限公司836.89AA山西省临汾市投资集团有限公司78张家界市经济发展投资集团36.88 AA湖南省8 有限公司8泸州市工业投资集团有限公36.86 AA 四川省9 司AA936.81河北省石家庄市地产集团有限公司+ 09盐城东方投资开发集团有限36.81AA 江苏省1 公司AA936.8江苏省江苏瀚瑞投资控股有限公司+ 2AA9榆林市城市投资经营集团有36.8陕西省+ 3 限公司9钦州市开发投资集团有限公36.72AA广西壮族自治区4 司936.7 AA 安徽省六安城市建设投资有限公司5AA9镇江城市建设产业集团有限36.7 江苏省+ 6 公司36.699AA 北京北京市丰台区国有资本经营.7 + 管理中心AA9吉林市城市建设控股集团有36.67吉林省+ 8 限公司9和田玉鑫国有资产投资经营36.64AA新疆维吾尔自治区9 有限责任公司10重庆开乾投资(集团)有限公司36.6 AA重庆1AA天津经济技术开发区国有资36.580天津+产经营公司11AA邯郸城市发展投资集团有限36.520河北省+公司2136.51 AA0内蒙古自治区内蒙古盛祥投资有限公司3 1AA长沙经济技术开发集团有限36.50湖南省+公司41AA36.450北京北京海国鑫泰投资控股中心A51AA36.450江西省上饶投资控股集团有限公司+61AA36.40 日照港集团有限公司山东省+71新疆生产建设兵团第十二师36.40AA有限责任(集团)国有资产经营新疆维吾尔自治区8 公司1AA大庆市城市建设投资开发有36.39 0黑龙江省+限公司91AA杭州市实业投资集团有限公36.321浙江省A司01乐山国有资产投资运营(集团)36.32 AA1四川省有限公司11娄底市城市建设投资集团有36.31 1AA湖南省限公司21阿拉尔统众国有资产经营有36.28 AA1新疆维吾尔自治区限责任公司31AA威海市城市开发投资有限公36.281山东省+司41AA南京市国有资产投资管理控36.231江苏省A有限责任公司(股集团)51安庆经济技术开发区建设投36.22 1AA安徽省资集团有限公司61AA有限)合肥兴泰金融控股(集团36.21 1 安徽省A公司71AA36.211广东省珠海华发实业股份有限公司+ 81AA绍兴市城市建设投资集团有36.19 1浙江省+限公司91AA36.172广东省深圳能源集团股份有限公司 A 01渭南市城市投资集团有限公36.15 2AA 陕西省司11AA36.142江苏省江苏悦达集团有限公司+21AA236.11遵义道桥建设)集团(有限公司贵州省+ 31AA36.12安徽省芜湖市交通投资有限公司+41AA36.072广东省珠海港股份有限公司51AA236.07江苏省镇江交通产业集团有限公司61AA宣城市国有资产投资有限公36.07 2 安徽省+司71福建省南平市高速公路有限36.05 2AA 福建省责任公司81AA36.022广东省广州交通投资集团有限公司A 91AA36.023山东省日照港股份有限公司+1AA36.023广东省广州发展集团股份有限公司A 11株洲循环经济投资发展集团35.96 3AA 湖南省有限公司21黑龙江省鹤城建设投资发展35.95 3AA 黑龙江省有限公司31湖南常德市德源投资开发有35.94 3AA 湖南省限公司41AA嘉兴市文化名城投资集团有35.94 3浙江省+限公司51AA35.933天津天津市北辰区建设开发公司+61镇江国有投资控股集团有限35.92 AA 3 江苏省公司71AA哈尔滨投资集团有限责任公35.91 3黑龙江省+司81AA335.9集团)股份有限公司黑牡丹(江苏省+91AA吴江经济技术开发区发展总35.88 4江苏省+公司01AA)集团青岛华通国有资本运营(35.864山东省+有限责任公司11扬州绿色产业投资发展控股35.86 AA4江苏省)有限责任公司(集团2135.83 AA4湖南省湖南天易集团有限公司31AA35.84云南省昆明交通产业股份有限公司+41新疆生产建设兵团第十师国35.8 4AA新疆维吾尔自治区)集团有限公司有资产经营(5 1宿州市城市建设投资集团(控35.79 4AA安徽省股)有限公司61第七师国有资产经营(集团)有35.77 4AA新疆维吾尔自治区限公司71AA集南京市交通建设投资控股(35.774江苏省A)有限责任公司团81邵阳市城市建设投资经营集35.75 4AA湖南省团有限公司91AA535.74有限公司(集团)芜湖宜居投资安徽省+表三:中国地方政府投融资平台县级排名一览表排评所属省(直辖市/自治区)公司名称得分级名AA绍兴市柯桥区国有资产投资36.751浙江省+ 经营集团有限公司AA诸暨市国有资产经营有限公2 36.19 浙江省+ 司AA南京大江北国资投资集团有3 35.82江苏省+ 限公司AA盐城市城南新区开发建设投4 35.81江苏省+ 资有限公司AA义乌市城市投资建设集团有5 35.23浙江省+ 限公司AA杭州市萧山区国有资产经营6 34.57浙江省A 总公司AA7 34.51山东省城发投资集团有限公司+有限公集团(韩城市城市投资)8 AA34.21陕西省司.AA江苏武进经济发展集团有限33.999 江苏省+ 公司AA133.95浙江省升华集团控股有限公司- 0AA133.89广东省珠海大横琴投资有限公司 A 1AA1义乌市国有资本运营有限公33.77浙江省+ 2 司1江苏金坛国发国际投资发展33.64AA江苏省3 有限公司133.62 AA 江苏省丹阳投资集团有限公司4 AA133.48江苏省江阴城市建设投资有限公司+ 51威海市文登区蓝海投资开发33.33AA 山东省6 有限公司AA1南京扬子国资投资集团有限33.17江苏省A 7 责任公司1淮安清河新区投资发展有限32.95AA 江苏省8 公司AA1杭州市下城区城市建设投资32.92浙江省+ 9 发展集团有限公司AA2如东县东泰社会发展投资有32.91 江苏省+ 0 限责任公司AA2福建省晋江城市建设投资开32.86福建省+ 1 发集团有限责任公司232.82AA浙江省长兴交通投资集团有限公司22AA江阴市公有资产经营有限公32.46江苏省+ 3 司AA232.45江苏省江苏华靖资产经营有限公司+ 4AA2桐乡市城市建设投资有限公32.42浙江省+ 5 司2江苏大丰海港控股集团有限32.3AA江苏省6 公司2南京新城科技园建设发展有32.24 AA江苏省7 限责任公司2陕西省西咸新区沣西新城开32.21 AA 陕西省8 )(发建设集团有限公司AA232.16江苏省南京浦口经济开发有限公司+ 9332.15AA浙江省宁海县城投集团有限公司03绍兴市柯桥区交通投资有限32.01 AA浙江省1 公司3盐城市盐都区国有资产投资31.91 AA江苏省2 经营有限公司3府谷县国有资产运营有限责31.9 AA 陕西省 3 任公司AA331.87浙江省杭州余杭创新投资有限公司+ 4331.79AA 山东省文登金滩投资管理有限公司5AA3宁乡市城市建设投资集团有31.67湖南省+6限公司.3山东高创建设投资集团有限31.58 AA山东省7 公司3江苏中关村科技产业园控股31.58 AA 江苏省8 集团有限公司AA331.56广东省瀚蓝环境股份有限公司+ 94建湖县开发区建设投资有限31.53AA 江苏省0 公司AA4嘉善县国有资产投资有限公31.5浙江省+ 1 司AA4无锡锡东科技投资控股有限31.45江苏省+ 2 公司AA4南京江北新区建设投资集团31.44江苏省+ 3 有限公司4张家港保税区张保实业有限31.41AA 江苏省4 公司AA431.17浙江省海宁市资产经营公司+ 5AA431.16广东省广东南海控股投资有限公司+ 64南通苏通科技产业园控股发31.05AA江苏省7 展有限公司430.96 AA 四川省四川广安爱众股份有限公司8AA4余姚市城市建设投资发展有30.94浙江省+ 9 限公司530.87AA山东省潍坊滨城投资开发有限公司05广州市番禺交通建设投资有30.87 AA广东省1 限公司5苏州科技城发展集团有限公30.82 AA江苏省2 司5厦门思明国有控股集团有限30.82 AA福建省3 公司5新沂市城市投资发展有限公30.8 AA 江苏省 4 司AA530.8 江苏省昆山创业控股集团有限公司+ 55威海市文登区城市资产经营30.79AA山东省6 有限公司530.77 AA云南省云南祥鹏航空有限责任公司7530.75 AA广东省河源市润业投资有限公司8530.73 AA安徽省芜湖县建设投资有限公司9630.72 AA山东省山东任城融鑫发展有限公司06浙江省德清县交通投资集团30.71 AA 浙江省1 有限公司AA6绍兴市柯桥区中国轻纺城市30.65浙江省+ 2 场开发经营集团有限公司6太和县国有资产投资控股集30.64 AA安徽省3 团有限公司630.63 AA新疆维吾尔自治区新疆润盛投资发展有限公司46吉首华泰国有资产投资管理30.61 AA湖南省5 有限责任公司6高密市国有资产经营投资有30.58 AA 山东省 6 限公司AA6苏州市吴江城市投资发展有30.56江苏省+ 7 限公司AA6常熟市城市经营投资有限公30.53江苏省+ 8 司AA6江苏省吴中经济技术发展总30.47江苏省+ 9 公司AA730.44江苏省常熟市发展投资有限公司+ 07都江堰兴市集团有限责任公30.43AA四川省1 司7大冶市城市建设投资开发有30.39 AA湖北省2 限公司7苍南县国有资产投资集团有30.33 AA 浙江省 3 限公司AA730.32浙江省杭州西湖投资集团有限公司+ 47桂林新城投资开发集团有限30.3AA广西壮族自治区5 公司7南京浦口康居建设集团有限30.26 AA 江苏省 6 公司AA730.23江西省鄱阳投资发展集团有限公司- 7AA7张家港市金城投资发展有限30.22江苏省+8公司.7AA诸暨市城市建设投资发展有30.17浙江省+ 9 限公司AA8杭州余杭城市建设集团有限30.16浙江省A 0 公司AA8海门市城市发展集团有限公30.16江苏省+ 1 司830.1AA江苏省江苏筑富实业投资有限公司 28马鞍山市花山区城市发展投30.09 AA 安徽省3 资集团有限责任公司AA830.08辽宁省大连德泰控股有限公司+ 4AA8南京江宁城市建设集团有限30.07江苏省+ 5 公司8蒙城县城市发展投资控股集30.06AA 安徽省6 团有限公司AA8青岛市即墨区城市旅游开发30.02山东省+ 7 投资有限公司830.02AA江苏省伟驰控股集团有限公司88溧阳市城市建设发展有限公30.01 AA 江苏省9 司AA9)西安曲江文化产业投资(集团30陕西省+ 0 有限公司9南通市崇川城市建设投资有29.99AA江苏省1 限公司929.98 AA山东省诸城市经济开发投资公司29江苏洋口港建设发展集团有29.94 AA江苏省3 限公司929.94 AA江苏省江苏华西集团有限公司 4929.89 AA江苏省睢宁县润企投资有限公司 59淮安市盱眙城市资产经营有29.88 AA江苏省6 限责任公司9丰县经济开发区投资发展有29.84 AA 江苏省7 限责任公司AA929.83河南省禹州市投资总公司- 89有限文山城市建设投资)(集团29.82AA云南省9 公司1AA长沙市芙蓉城市建设投资有29.81 0 湖南省+限责任公司0。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

平台贷“四分类”:风险大小看现金流

按照新的分类方式,目前商业银行的政府融资平台将被划分为可完全覆盖类、基本覆盖类、部分覆盖类和不能覆盖类四种。

从最初的各部委、研究机构分头调研到国务院正式下发通知再到四部委联合制定细则,地方政府融资平台的规范清理工作正在步步“踏实”。

兴业证券在近日发布的一份研究报告中透露,银监会最近对各家银行的政府融资平台贷款进行了后续的检查与分解,并规定了对政府融资平台贷款新的分类方式。

按照新的分类方式,目前商业银行的政府融资平台将被划分为可完全覆盖类、基本覆盖类、部分覆盖类和不能覆盖类四种。

兴业证券指出,监管部门主要以政府融资平台贷款人自身实际的现金流情况作为分类基础,将现金流入情况与政府融资平台贷款的本金利息支付情况的对比作为评价依据。

“七上三下”关注度各异

具体来看,可完全覆盖类主要是指该笔平台贷款借款主体可以通过自身有效经营,以自有的现金流收入覆盖全部贷款本息的贷款情况;无覆盖类则是指平台贷款借款主体自身的经营现金流收入占贷款本息偿付的比例很低,主要依靠其他资金偿还贷款的情况。

中间层次的分类则主要以70%和30%两个比例为界限。

其中,基本覆盖类主要是指平台贷款借款主体自身的经营现金流收入可以覆盖70%以上的贷款本息,并有可以依靠的第二还款来源作为偿还保障的贷款情况;而部分覆盖类是指平台贷款借款主体自身的经营现金流收入仅可以覆盖30%以上的贷款本息,主要依靠第二还款来源作为偿还贷款的保障。

兴业证券认为,完全覆盖类贷款大约占到全部政府融资平台贷款的27%,基本覆盖类和部分覆盖类约占60%。

不同类别的平台贷款所受到的关注也并不相同。

从监管部门来看,基本覆盖类和部分覆盖类将成为银监会关注的重点,无覆盖类则会成为重点监管对象,预计后续将会出现更加规范的监管措施。

在分类明晰的前提下,商业银行的风险甄别工作也开始推进。

一业内人士向《第一财经日报》透露,有的国有商业银行已于近期在其信贷系统中加注字段,以对借款主体及其多笔贷款进行统一标注与管理,便于得出更为准确的统计数据。

分类趋于细化

至此,平台贷无论从概念,还是从类别,都逐渐变得清晰起来。

而此前,尽管监管部门要求商业银行进行自查,并上报统计以及自查结果,但银行并未对地方融资平台作出详细的风险分类、主体分类。

社会对地方债务的“雾里看花”使得市场对平台贷款风险的担忧也不断升级。