国际结算第五章信用证上

国际结算第五章

4.通知书

5.收款人收据

6.付款

*

票汇 票汇是汇出行根据汇款人申请代汇款人开立以其联行或代理行为解付行的银行即期汇票,并支付一定金额给收款人的结算方式 票汇业务程序:

汇款人

收款人

汇出行

汇入行

资金

1.申请书

2.银行汇票

4.汇款通知书

7.付讫通知书

5.银行汇票

6.付款

3.银行汇票

*

*

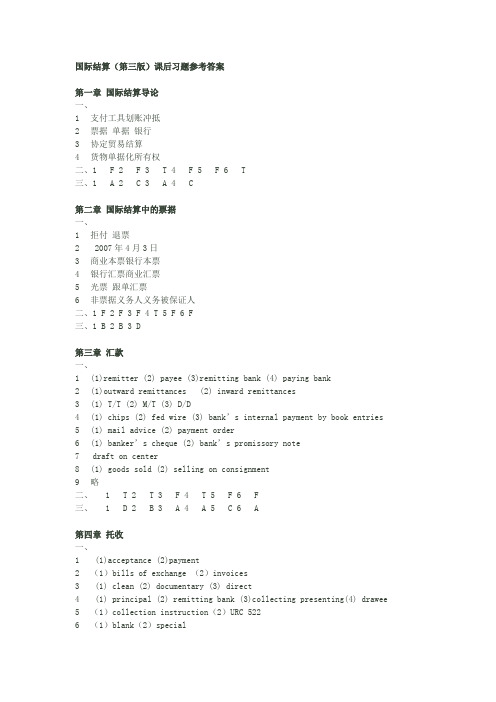

汇款收费标准

汇款方式

收费项目

收费标准

手续费

汇款金额的1‰

电汇

最低50元,最高260元人民币

电讯费

150元人民币 (港澳地区80元)

票汇

手续费

汇款金额的1‰

最低50元,最高260元人民币

如您以外币现钞办理汇款,需支付相应的汇钞差价费。

*

西联汇款:速度极快费用适中 西联汇款是由美国西方联合金融服务有限公司开办的国际汇款业务,在全球近200个国家拥有超过23万个合作服务网点,几乎遍布各国银行、邮局、外币兑换点、火车站和机场。目前可以在国内的中国邮政网点和农业银行各网点办理该项业务。 与传统的银行电汇相比,该汇款的特点是汇款速度快,在几分钟内就能到达,手续费一般在15-30美元之间。使用这种汇款方式不必开立银行账户,汇款人只需提供身份证明,填写汇款单据,支付汇款费用就可以得到汇款密码。收款人只要持有效身份证明和汇款密码,填写一张简单的收款表,就可以立即收款。

按1‰收取人民币手续费及2元工本费. 结算要两周左右时间

银行按1‰收取人民币手续费加150元电报费。通常3到5个工作日就能到账。

SWIFT的费用只有TELEX(电传) 的18%左右。

*

国际结算第二版课后习题答案

第一章绪论练习题答案一、术语解释1.答:国际结算是指国际间由于经济、文化、科技交流而产生的以货币表示的债权债务的清偿行为。

2.答: TARGET即泛欧自动实时总额清算系统。

隶属于欧洲中央银行,是建立在区内15个国家原有的国内清算系统上,通过连接15个国家资金清算系统及原欧洲货币单位(ECU)的清算系统,并借助SWIFT网络组成的欧元跨国清算系统。

3.答: SWIFT即环球银行金融电讯协会,是一个国际银行间非盈利性的国际合作组织,于1973年在比利时首都布鲁塞尔创建。

在付款、投资以及外汇买卖等方面为会员提供安全、快捷、标准化和自动化的信息服务。

4.答: Fedwire即联邦资金转账系统。

是美国联邦储备银行拥有并运行的全美范围内的大额资金转账系统。

它提供实时的全额结算转账服务,较多用于纽约州以外的美国境内银行间的资金划拨。

5.答: CHAPS即伦敦自动清算支付系统CHAPS 。

有关银行进行英镑支付时采用的电子清算系统。

该系统用高度自动电脑化的信息传递,部分地取代了依靠票据交换的方式,使以伦敦城外的交换银行为付款人的部分交易(1万英磅以上)也可实现当天结算。

二、问答题1.答:国际贸易结算大体经历了三个历史发展过程: (1)现金结算发展到非现金结算。

(2)商品买卖发展到单据买卖。

(3)从买卖双方直接结算发展到买卖通过银行结算。

2.答:国际结算新的特点有以下4个:(1)国际结算中的非信用证结算方式正取代信用证结算方式,成为国际贸易结算方式的主流,尤以欧美国家为甚,主要是适应市场向买方市场的转变。

(2)国际结算的单据日趋多样化、复杂化。

(3)国际结算电子化、标准化,提高了结算效率。

(4)国际贸易结算的法律规范日益健全,国际惯例、公约在结算中起着重要作用。

3、答:世界范围内有五大国际支付清算系统有:(1)美元支付清算系统。

包括CHIPS---纽约清算所同业支付系统和Fedwire--联邦资金转账系统。

CHIPS的特点是:①为实时的、大额的、多边的、终局性支付;②具有最大的流动性,1美元日周转500次;③免除了日透支费;④可以提供在线现金管理工具;⑤给公司客户传输汇款相关信息;⑥服务于国内和国际市场,可处理超过95%的美元跨境支付;⑦每日日终进行净额清算的资金转账。

国际结算(第三版)课后习题参考答案

国际结算(第三版)课后习题参考答案第一章国际结算导论一、1 支付工具划账冲抵2 票据单据银行3 协定贸易结算4 货物单据化所有权二、1 F 2 F 3 T 4 F 5 F 6 T三、1 A 2 C 3 A 4 C第二章国际结算中的票据一、1 拒付退票2 2007年4月3日3 商业本票银行本票4 银行汇票商业汇票5 光票跟单汇票6 非票据义务人义务被保证人二、1 F 2 F 3 F 4 T 5 F 6 F三、1 B 2 B 3 D第三章汇款一、1 (1)remitter (2) payee (3)remitting bank (4) paying bank2 (1)outward remittances (2) inward remittances3 (1) T/T (2) M/T (3) D/D4 (1) chips (2) fed wire (3) bank’s internal payment by book entries5 (1) mail advice (2) payment order6 (1) bank er’s cheque (2) bank’s promissory note7 draft on center8 (1) goods sold (2) selling on consignment9 略二、 1 T 2 T 3 F 4 T 5 F 6 F三、 1 D 2 B 3 A 4 A 5 C 6 A第四章托收一、1 (1)acceptance (2)payment2 (1)bills of exchange (2)invoices3 (1) clean (2) documentary (3) direct4 (1) principal (2) remitting bank (3)collecting presenting(4) drawee5 (1)collection instruction(2)URC 5226 (1)blank(2)special7 (1)address(2)presentation(3)address8 (1) payment D/P (2) acceptance D/A(3) tenor draft(4) paid at sight acceptance(5) signed trust receipt (6) promissory notes(7) letter of undertaking9 (1) collection bills purchase (2) advance against collection(3) accommodation bills for discount(4) trust receipt10 略二、 1 T 2 F 3 F 4 T 5 T 6 T 7 T 8 F 9 F 10 F第五章信用证一、1.有条件2.代理行3.背对背信用证4.信用证的有效期内5.符合信用证条款规定的单据6.开证行7.受益人提交的单据8.进口商/申请人9.第一性的10.偿付行二、BCACB DBBCB ADAAA DB三、×√×√√××√√×四、(单选)CBCCD ACCDB五、1.分析:BanK1 的拒付理由成立。

第五章 信用证 《国际结算》

• [例16] Country of origin must appear on the outside of final container.

• [例17] All documents must be airmailed to us in two consecutive lots.

[问题]你认为我方应从中吸取哪些教训?

四、信用证的内容

1信用证当事人的名称、地址 的说明

2对信用证本身的说明

7货物说明 8装运条款

3金额与使用货币

9保险条款

4汇票条款

10特别条款

5议付有效期和到期地点 6单据条款

11开证行保证

12《跟单信用证统一惯例》 文句

16

1.关于信用证的当事人的名称、地址的说明

开证行用书信格式缮制并通过邮寄方式送达通知行的

信用证。 2.电开信用证(Teletransmission Credit)

用电讯方式开立和通知的信用证,分为电报方式、电

传方式和SWIFT方式。

简电本(Brief Cable)简电本信用证不具有法律效力 全电本(Full Cable)全电本信用证是一个内容完整的信用证,可

度;如以重量、长度、容积作为数量,则有5%的增减幅度。

[例9] 100 dozen of’6Cock”brand hoes art No.

H316 2 – 3/4LBS, dark-blue painted at USD 12.8 per dozen.

[例10] Red Dates 10 M/T grade 2 unit price

2.信用证是一项独立文件(自足文件)。

国际结算(双语)第五章银行保函和备用信用证

(1)委托人(PRINCIPAL)或称为投保人(APPLICANT),是指向 银行提出申请并委托银行开立保函的当事人。 The principal is the person who requests a bank issues a guarantee for him. If the principal fails to fulfill his contractual obligations, he will be claimed (被索赔) after the payment being effected by the guarantor. The amount to be claimed will include the face value of the guarantee and the relevant interest. He may be required to place a partial or a full margin (押金,定金) with the guarantor (担保人) at the time of applying for L/G. 如果委托人不履行其合同义务,但保人付款后会向其索赔。 申请保函时,但保人可能就要求申请人付部分或全部押金。

(2) “(On) Demand” Guarantee (“见索即付”保函) The beneficiary has the sole discretion (专有的决定权) to call the guarantee “on demand”. In other words, the bank must pay if called upon to do so by simply a written demand from the beneficiary without a written proof from a neutral third party or from the principal himself, even in circumstances that the claim is wholly unjustified. It is more favorable to the beneficiary and has gained general acceptance from prevailing banking and commercial practices. 见索即付保函项下,担保行在受益人书面索赔面前承担了无 条件的支付义务,不论基础交易合同的执行情况如何,也 不论受益人本身是否履行了合同中规定的义务,只要担保 行在保函的有效期内,收到了受益人所提交的符合保函条 款规定的书面索赔,就应该立即付款。

国际结算课后练习与作业(第五章、第六章)及参考答案

第五章、第六章信用证基本原理和信用证实务一、名词解释1.信用证(UCP600)2.承付3.相符交单4.通知行5.承兑行 6.保兑行7.偿付行8.议付行9.议付10.卖方远期信用证11.买方远期信用证12.可转让信用证13.背对背信用证14.保兑信用证15. 对开信用证16.即期付款信用证17.承兑信用证18.延期付款信用证19.红条款信用证20.循环信用证二、判断1.信用证的开立说明了开证行接受了开证申请人的要求,因此,可以说,信用证体现了开证行与开证申请人之间的合同关系。

2.跟单信用证业务中使用的是受益人出具的商业汇票,因此,可以判断说,跟单信用证的结算基础是商业信用。

3.银行开立信用证是以自己的信用为申请人向受益人做出的有条件的付款保证,越是资信良好的银行,其开立的信用证就越容易被受益人接受。

6.信用证是开证行应开证申请人的申请而向受益人开立的,受益人提交了全套符合信用证规定的单据后,开证行应征得申请人的同意,才能向受益人付款。

7.跟单信用证结算业务有开证行的信用为基础,因为凡有信用证在手,则出口收汇就不成问题。

9.通知行如选择通知信用证,就必须合理谨慎地验核信用证的表面真实性。

10.保兑行只是接受开证行的请求,对其开立的信用证加具保兑,因此,其付款责任只是在开证行未能如约履行付款责任时,才予承担。

11.信用证通常都应有最迟装船期和信用证有效期的规定。

在信用证未规定最迟装船期的情况下,信用证的有效期就被同时认为是最迟装船期。

12.顾名思义,信用证的通知行就是将信用证传递给受益人,而不承担任何责任。

13.托收和信用证都是使用出口商开立的汇票,通过银行向进口商要求付款,因此,这两种方式的结算基础是相同的。

14.只要受益人是在信用证的有效期内交单,开证行就必须向受益人付款。

15.银行和受益人在审查信用证时的注意点是一样的。

16.信用证业务中存在多项当事人之间的合同关系,但是,银行在审证、审单中,不负有审核如交易双方的买卖合同、班轮提单背面的运输条款和保险单背面的保险条款等契约的责任。

国际结算方式-信用证方式

一、信用证的审核

• 4、保兑文句和限制性条款的审核 • 为了保证收汇安全,开证行应在信用证 上明确写明“保证付款”或“承担第一 付款责任”的责任文句。 • 另外,还要审核开证行或保兑行或付款 行对付款责任,是否加列了限制性文句。

一、信用证的审核

• (二)出口商(受益人)的审证重点 出口商(受益人) • 1、对信用证本身有关说明的审核 • 审核的主要内容是:信用证的种类、使用的 货币、金额、单价与总值等是否与贸易合同 相符。 • 2、对信用证有关货物记载的审核 • 审核的主要内容是:货物名称、品质、数量、 包装以及唛头等方面的要求与贸易合同的规 定是否相符;装运期、装运港、运输方式、 可否分批装运与转运等与贸易合同的规定是 否一致。

三、信用证的主要内容

• 4.对货物的要求 .对货物的要求。 • 主要包括对货物的描述:规格;数量(重量);单价; 包装;价格条件等内容。 • 5.对运输的要求 .对运输的要求。 • 主要体现在航运项目的说明,包括有装运港、卸货港、 运输方式、是否分批装运、是否可转运等。 • 6.对其它的要求 .对其它的要求。 • 主要包括有开证行承担第一付款人的保证条款、保证 行的保兑文句、开证行对议付行的指示条款,电报电 传密押、索汇方式、寄送单据的条款、使用跟单信用 证惯例的声明等。

二、信用证的修改(改证) 信用证的修改(改证)

• 如果发现信用证内容与贸易合同规定的 内容严重不符,且我方经与以上相关部 门协商后又难以办得到,出口商应立即 电告开证申请人向开证行申请改证。如 果修改护的信用证内容我方仍然不能接 受,应继续坚持要求对方改证,直至信 用证的内容与贸易合同内容完全相符后 才能发货,以免给自己造成不应有的经 济损失。

• (二)信用证项下处理单证不符的方法 • 1、表提 • 表提又叫“表书面提出单证不符点。 议付行通常要求付款人(即进口商)出 具担保书,以表示愿意接受单证不符点 内容,并承担由此而产生的后果。

第五章 信用证

五.信用证的种类

可撤销信用证 /不可撤销信用证 跟单信用证 / 光票信用证 按《跟单信用证统一惯例》 保兑信用证 /不保兑信用证 (UCP500)规定分类 即期付款信用证 /延期付款信用证/ 承兑信用证/议付信用证

可转让信用证

循环信用证 按信用证上附 加的约定分类 预支信用证 电索条款信用证 假远期信用证

对进出口双方有保证作用 资金融通的作用 ★“软条款”诈骗案

“货物只能待收到申请人指定船名的装 运通知后装运,而该装运通知将由开证 行随后以信用证修改书的方式发出”

风险仍然存在!

判断是非:

信用证的开立说明了开证行接受了申请人的要求,因此,可 以说,信用证体现了开证行与开证申请人之间的合同关系? 跟单信用证结算业务有开证行的信用为基础,因此凡有信用 证在手,则出口收汇就不成问题? 顾名思义,信用证的通知行就是将信用证传递给受益人,而 不承担任何责任? 银行和受益人在审查信用证时的注意点是一样的? 信用证是一种银行开立的无条件的付款承诺? 开证申请书的内容必须与进出口双方的贸易合同内容一致? 信用证业务中偿付行只有亲自审核单据,确认单证一致,才 能向议付行付款? 开证行在对其开立的信用证的受益人付款后,发现单据与信 用证存在不符点,可以向受益人追索?

开证申请人 Applicant

信用证实质性内容 进口商的声明与保证

开证申请书

★开证申请人的责任与义务: 1.根据合同申请开立信用证 2.提供开证担保 3.及时赎单付款 ★开证申请人的权利: 1.有权得到合同规定的货物 2.有权取得与信用证相符的单据

(二)进口方银行开立信用证 开证行 Issuing Bank

2.电开本信用证(Cable/Teletransmission Credit)

第五章__信用证结算方式

第五章信用证结算方式一、术语解释信用证,可转让信用证,背靠背信用证,假远期信用证,对开信用证二、判断题1、在信用证结算方式下,开证行负第一性的付款责任。

()2、信用证与贸易合同是两份彼此相关的契约。

()3、买卖双方虽是以货物为交易对象,但在国际结算中,当事人只关心单据是否符合信用证条款,而不关心货物是否和信用证条款一致,只要单据没问题,开证行不能以任何借口推卸付款的责任。

()4、只要在信用证有效期内,不论受益人何时向银行提交符合信用证所要求的单据,开证行一律不得拒收单据和拒付货款。

()5、议付行在处理信用证业务时有权议付或不议付。

()6、保兑行对受益人承担第二性的付款责任。

()7、一个第二受益人对修改的拒绝会影响其他第二受益人对修改得接受。

()8、背对背信用证是指交易的一方开出第一张信用证,但暂不生效,须在对方开来一定金额的回头信用证经受益人表示接受时,才通知对方银行两证同时生效。

()9、按照《UCP500》规定,可转让信用证只能转让一次,但可以转让给数人。

()10、不可撤销信用证永久不能撤销。

()三、选择题1、在跟单信用证中,议付行寄单索汇的路线有()A、向通知行索汇B、向开证行索汇C、向偿付行索汇D、向托收行索汇2、在国际贸易中,用以统一解释、协调信用证各有关当事人矛盾的国际惯例是()A、《托收统一规则》B、《国际商会第600号出版物》C、《合约保证统一规则》D、以上答案均不对3、根据《UCP600》的规定,信用证金额前有“大约”、“大概”或类似的词语,交货时允许总值有()的增减幅度。

A、5%B、3%C、10%D、20%4、开证行只承担第一性付款责任的结算方式为()A、跟单信用证B、备用信用证C、银行保函D、以上都是5、假远期信用证的远期汇票利息及贴现费用由()A、受益人负担B、议付行负担C、付款行负担D、申请人负担6、在分批交货的大宗交易中,为节省开证费用宜使用()A、对开信用证B、循环信用证C、背靠背信用证D、可转让信用证7、如信用证未作规定,则汇票的付款人是()A、开证申请人B、受益人C、开证行D、议付行8、在来料加工和补偿贸易中经常使用的信用证是()A、循环信用证B、对开信用证C、背靠背信用证D、预支信用证9、在信用证业务中,不负责审单的银行是()A、开证行B、议付行C、偿付行D、付款行10、在分批交货的大宗交易中,为节省开证费用宜使用()A、对开信用证B、循环信用证C、可转让信用证D、背靠背信用证11、信用证中没有追索权的银行有()。

国际结算第5讲 信用证

(1)信用证的独立性

虽然有时买卖双方经过艰苦谈判,在合同中规定 了详尽的交易条件,但在其申请开立的信用证当 中没有得到反映,银行对该合同的交易条以受益人违反合同 为由要求银行拒付。

因此,ISBP建议开证申请人和受益人应根据其商 定的交易条件以及交易需要,确定在信用证中要 求何种单据、单据由谁出具和提交单据的期限。

期日付款。 c.如果信用证为承兑信用证,则承兑受益人开出的汇票并在汇

票到期日付款。

“承付”这个词概括了开证行、保兑行、指定行在信 用证下除议付以外的一切与支付相关的行为。将三种信用 证类型项下的付款方式统一定义为一种行为——HONOUR。 使得开证行和保兑行在延期付款信用证项下的付款责任变 得更加明确。

(2)有关开立或修改信用证的指示不 明确所导致的风险

UCP500第5条a款规定:“开证指示、信用证本身、 对信用证的修改指示或修改书本身均必须完整和明 确。”否则,由于指示不明确所导致的风险由开证 申请人承担。

在如今银行界普遍使用的SWIFT MT700(开证)和 MT707(改证)格式中,都有相对固定的条款和措 词,也就在开证申请人的指示的基础上起到了进一 步完善和补充的作用。

C、1/3正本提单直接寄开证申请人。买方可能持 此单先行提货。

D、要求开立以申请人为收货人的记名提单。承运人可凭收货 人合法身份证明交货,不必提交正本提单。

(4)信用证不应规定提交由开证申请 人出具和/或副签的单据

含有“软条款”的信用证又称无效信用证。

软条款:受益人不能控制的条款,目的是削弱受益 人 的 地 位 以 及 信 用 证 的 承 诺 , 使 付 款 受 阻 。 Soft clause:Clauses in the documentary credit which make it impossible for the beneficiary (seller) to meet the conditions of the documentary credit on his own and independently of the purchaser.

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

c. to accept a bill of exchange (“draft”) drawn by the beneficiary and pay at maturity if the credit is available by acceptance.(对承兑信用证下受益人开出的汇票的承 兑并到期付款)

(三)信用证当事人的权利义务

开证申请人Applicant:请求开立信用证的一 方,通常是进口商。

1、按合同规定的时间申请开证。 2、合理指示开证,填写开证申请书。 3、提供开证担保。 4、支付开证与修改的有关费用。 5、向开证行付款赎单。

17

信用证当事人的权利义务

开证行Issuing Bank:依据申请人的 请求或代表自己开立信用证的银行。

通知行Advising Bank:在开证行的请 求下通知信用证的银行。

1、决定是否接受开证行指定。 2、鉴别来证真伪。 3、及时澄清疑点。 4、缮制通知书。

20

信用证当事人的权利义务

保兑行Confirming Bank:是指依据开证行 的授权或者请求对信用证加具保兑的银行。

1、决定是否保兑。 2、有权对信用证修改部分不保兑,但不能只对同一修改书中

5

信用证的含义

是银行开出的付款承诺 应进口商的要求(或开证行因自身需要)开

出 承诺付给出口商 确定的金额 条件是提交规定的单据 这些单据必须符合信用证开列的条款和条件

6

单据:指信用证所要求提交的单据,如发票、 运输单据、保险单据、产地证等

相符单据指: ——单内相符、单单相符、单证相符

的部分内容加具保兑。 3、在单证相符条件下,保兑行与开证行责任义务完全一致,

付款后只能向开证行索偿,不能向受益人追索。 4、拒付不符点单据必须明白无误地向受益人声明。

保兑行与开证行一样承担第一性的付款责任。

21

信用证当事人的权利义务

议付行Negotiating Bank:开证行指定的 或自愿买入信用证项下单据和汇票的银行。

对进口商的作用:控制出口商按时交货、提 供一定的交易安全保障、提供融资便利

对银行的作用:扩大业务量,增加收益。

11

信用证的缺点

它仍然存在风险 与汇款、托收相比较,它的费用最高,手

续最繁琐

12

四、信用证的当事人 (一)信用证的主要当事人及它们的契约安排

申请人

合同

受益人

开证申请书

开证行

信用证

7

Back

8

二、信用证的特点

1.信用证是一种银行信用

(1)开证行承担第一付款责任;

(2)开证行可以自己付款或者委托其他银行代 付

a.开证行自己付款

b.开证行指定另一银行付款

c.开证行授权其他银行议付

(3)银行付款是有条件的:相符交单

2.信用证是一种独立自足的文件。

3.信用证是一种纯粹的单据业务。

一个合同下的当事人不能引用另一个合同的规定来取得

不应取得的权利或作为违约的抗辩

13

(二)信用证的其他当事人

1.通知行 2.保兑行 4.议付行 5.付款行

申请人

(进口商)

3.转让行 6.偿付行

受益人 (出口商)

①申请开证

付款赎单 寄单

④交单议付 ③通知证 及其它

开证行 ⑦偿付

②开证寄证 ⑥偿付

偿付行

9

三、为什么使用信用证

1、信用证为不在交货现场的买卖双方提供了 同等程度的安全保障,使买卖双方在履行合 同时处于同等地位。

2、信用证在一定程度上可以减少外汇风险和 政治风险。

3、信用证有资金融通的功能。 4、跟单信用证的使用有法律和惯例的支持。

10

信用证的作用

对出口商的作用:安全保障、外汇保障、融 资便利

1、有权不议付。 2、可以要求受益人将货权作抵押。 3、有权向开证行、保兑行、付款行或偿付行索偿。

限定议付(开证行指定)和自由议付 (开证行未 指定)

22

议付行不一定是开证行的联行/代理行 议付是一项独立的银行业务。 议付业务风险较小

预先审单 向银行收款 有追索权 有单据作抵押 议付业务利润较丰 收取利息 收取手续费

通知行/保兑行 /转让行/议付

行/付款行

⑤索偿

14

15

开证行的核心地位

与开证申请人的“授信”关系; 与受益人的“保付”关系; 与保兑行的“邀请授信”关系; 与通知行的委托代理关系; 与议付行的凭单结算关系; 与付款行的委托代理关系; 与偿付行的委托偿付关系,一般是开证行的

账户行。

16

第五章 信用证(上)

( Letter of Credit )

1

信用证(1)

1、什么是信用证? 2、信用证的特点 3、为什么使用信用证? 4、信用证的当事人 5、信用证的流程 6、信用证的形式和内容

2

一、什么是信用证

③发货

②开证 ①申请

⑤付款

⑥付款

④交单

⑦放单

3

UCP600对信用证的定义: Credit means any arrangement, however named or described, that is irrevocable and thereby constitutes a definite undertaking of the issuing bank to honor a complying presentation.

1、遵照开证申请人指示开立和修改信用证。 2、合理、小心地审核单据。 3、承担第一性、独立的付款责任。

18

信用证当事人的权利义务

受益人Benefiary:享受已开立信用证利 益的一方,通常是卖方或出口商。

1、审核信用证条款。 2、及时提交正确、完整的单据。 3、要求付款、承兑或议付。

19

信用证当事人的权利义务

(信用证意指一项约定,不论其如何命名或描述, 它是由开证行开出的不可撤销的对相or “承付”意指:)

a. to pay at sight if the credit is available by sight payment.(对即期付款信用证的付款)