第2章2风险与收益分析

风险与收益分析

风险与收益分析本章知识点简介本章要紧介绍了风险与收益的概念以及度量、风险收益之间的关系以及相关的理论。

本章的要紧内客包括:一是资产收益率的含义、类型和运算。

资产的收益率是期末资产增值量与期初资产价值的比值,该收益率包括两部分内容:(1)利(股)息的收益率。

(2)资本利得的收益率。

本章介绍的收益率类型要紧有:实际收益率,通常用期末资产的增值量与期初资产的价值之比来衡量;名义收益率,通常用资产合约上标明的收益率来表示;预期收益率,通常用以后各种可能情形下估量的收益率的加权平均数来表述;必要收益率,表示投资者对资产合理要求的最低收益率,其大小是无风险收益率与风险收益率之和;无风险收益率,指无风险资产的收益率,它的大小由纯粹利率和通货膨胀补贴两部分组成,通常可用短期国库券的利率近似表示;风险收益率,是指资产持有者因承担该资产的风险而要求的超过无风险利率的额外收益,它等于必要收益率与无风险收益率之差。

它的大小取决于以下两个因素:风险的大小;投资者对风险的偏好。

二是单项资产预期收益率以及风险的衡量指标:预期收益率、收益率的标准差、标准离差率、β系数。

E(R)表示预期收益率,可用公式来运算,Pi是第i种可能情形发生的概率。

Ri是在第i种可能情形下资产的收益率;收益率的标准差是其方差的开方,用来表示资产收益率的各种可能值与其期望值之间的偏离程度,方差的运算公式为:;标准离差率是资产收益率的标准差与期望值之比,其运算公式为:v=σ/E(R);资产的β系数是资产收益率与市场平均收益率之间变动关系的一个量化指标,它表示单项资产收益率的变动受市场平均收益率变动的阻碍程度。

三是资产组合收益率和资产组合系统风险系数的运算。

资产组合收益率是资产组合中各项资产收益率的加权平均,其中权数是各项资产在组合中所占的价值比例;资产组合的系统风险系数是组合中各项资产系统风险系数的加权平均,其中权数是各项资产在组合中所占的价值比例。

四是系统风险和非系统风险的含义。

第二章(下)风险和收益

3.计算离散程度指标(标准离差与标准离差率)

① 标准离差 概念:反映概率分布中对各种可能结果对期望值的偏离程度,是方差

的平方根,也叫做均方差。符号:用 表示,

标准离差的计算公式为:例题:见P41

意义:投资项目期望值相同前提时,标准离差大小,反映风险大小,

② 标准离差率

定义:也为标准离差系数,变化系数,变异系数,是标准离差与期望

定义:是由一种特定公司或行业所特有的风险.指发生于个别公司的特有

事件所造成的风险。一般其占总风险的60-75%。 消除:由于非系统风险可以通过分散化消除,因此一个充分的投资组合几乎

没有非系统风险。

非系统风险类别:经营风险,财务风险,违约风险等,罢工,新产品 开发失败,

由于非系统风险能通过投资组合加以消除,因此承担风险需要补偿的就是系 统风险。一项资产的期望报酬率高低取决于该资产的系统风险大小。度量系统风险 的指标就是ß系数

率为:

Rj=a+b1jF1+b2jF2+ej

证券的期望收益率可表示为:

R j λ0 b1j (λ1 ) b2j (λ2 )

21

第二章财务管理基本价值观念

221

(2)多因素模型 在两因素模型中加入多个因素及其反应 系数,就成为多因素模型。用公式表示为 : R j λ0 b1j (λ1 ) b2j (λ2 ) bn λn

3.风险具有时间性,风险价值是理财中的第二原则 4.风险具有收益性。离开了风险,就无法正确评价公司收益的高低。

注意:风险与危险的区别 危险专指负面效应,是损失发生及其程度的不确定性。是风险的一部分。

3

第二章财务管理基本价值观念

3

二. 风险的类别

按风险形成的原因分为两大类 (一)经营风险 1.概念:经营风险是指因生产经营方面的原因给企业盈利带来 的不确定性。 2.理解要点有三:经营活动引起;经营过程具有不确定性;导 致利润变化 (二)财务风险 1.概念:财务风险又称筹资风险,是指由于举债而给企业财务 成果带来的不确定性。 2.理解要点有三:举债引起;财务活动具有不确定性;导致息 税前利润变化 它们是随机发生的,可以通过多元化投资来分散的,也属于可 分散风险和和非系统风险

财务管理第二章风险与收益分析习题 (2)

第二章风险与收益分析一、单项选择题1.某企业拟进行一项存在一定风险的完整工业项目投资,有甲、乙两个方案可供选择。

已知甲方案净现值的期望值为1000万元,标准差为300万元;乙方案净现值的期望值为1200万元,标准差为330万元。

下列结论中正确的是()。

A.甲方案优于乙方案B.甲方案的风险大于乙方案C.甲方案的风险小于乙方案D.无法评价甲乙方案的风险大小2.下列说法不正确的有()。

A.相关系数为1时,不能分散任何风险B.相关系数在0~1之间时,相关程度越低风险分散效果越大C.相关系数在-1~0之间时,相关程度越低风险分散效果越大D.相关系数为-1时,可以分散所有风险3.某种股票的期望收益率为10%,其标准差为0.04,风险价值系数为30%,则该股票的风险收益率为()。

A.40%B.12%C.6%D.3%4.如果A、B两只股票的收益率同方向、同比例的变化,则由其组成的投资组合()。

A.不能降低任何风险B.可以分散部分风险C.可以最大限度地抵消风险D.风险等于两只股票风险之和5.某人半年前以10000元投资购买A公司股票。

一直持有至今未卖出,持有期曾经获得股利100元,预计未来半年A公司不会发股利,预计未来半年市值为12000元的可能性为50%,市价为13000元的可能性为30%,市值为9000元的可能性为20%,该投资人预期收益率为()。

A.1%B.17%C.18%D.20%6.证券市场线反映了个别资产或投资组合()与其所承担的系统风险β系数之间的线性关系。

A.风险收益率B.无风险收益率C.实际收益率D.必要收益率7.若某股票的β系数等于l,则下列表述正确的是()。

A.该股票的市场风险大于整个市场股票的风险B.该股票的市场风险小于整个市场股票的风险C.该股票的市场风险等于整个市场股票的风险D.该股票的市场风险与整个市场股票的风险无关8.如果组合中包括了全部股票,则投资人()。

A.只承担市场风险B.只承担特有风险C.只承担非系统风险D.不承担系统风险9.采用多领域、多地域、多项目、多品种的经营是()的一种方法。

第02章 风险与收益的衡量 《投资学》PPT课件

11

第三节 市场模型与系统性风险 一、市场模型

➢ 对应于市场模型的函数表达式(式2.15),图2-2中 的直线被称为特性线(Characteristic Line)。

12

第三节 市场模型与系统性风险

一、市场模型

➢ 斜率项 就是贝它系数,即:用以衡量系统性风险大 小的重要指标。贝它系数的计算公式如下:

➢ 贝它系数不仅可以用于判断和衡量单一资产和资产 组合的系统性风险的大小,而且可以用于计算单一 资产和资产组合的收益率。

14

第三节 市场模型与系统性风险

二、贝它系数的衡量

➢ 贝它系数也可以分成两类:历史的贝它系数与预期的 贝它系数。 • 投资者可以利用贝它系数的计算公式,根据单一资 产和资产组合的历史的收益率,计算出历史的贝它 系数; • 衡量预期的贝它系数,大约有两种方法:

Covim n 1 t1 rit r1 rmt rm

Cov1m

1 9

10%

6.2%

11%

6.4%

8%

6.2%

7%

6.4%

1 0.047322 0.005258

9

12% 6.2%10% 6.4%

1

Cov1m

2 m

0.005258 0.003427

1.53

16

第三节 市场模型与系统性风险

i 1

n

E rp Eri Wi

i 1

6

第二节 资产组合的风险与收益的衡量

二、资产组合风险的衡量

➢ 资产组合的风险,同样是用方差和标准差表示的。 组合在过去一段时间的历史的风险以及组合在未来 一段时间的预期的风险,它们两者基本的计算公式 是一样的,即:

中级会计职称:财务管理第二章后部分附答案

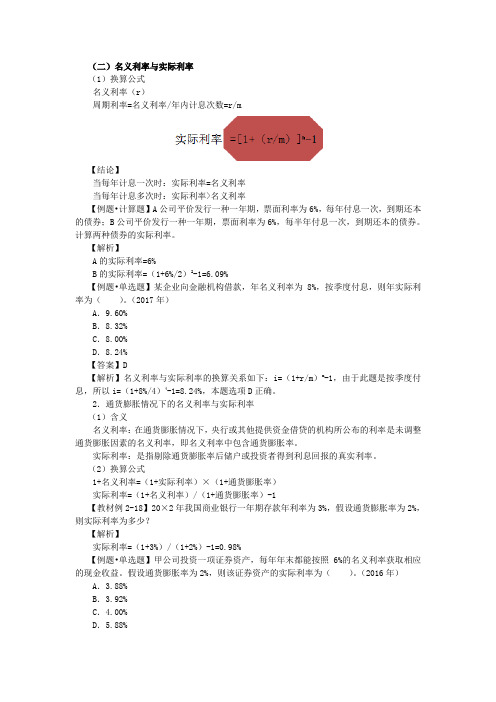

(二)名义利率与实际利率(1)换算公式名义利率(r)周期利率=名义利率/年内计息次数=r/m【结论】当每年计息一次时:实际利率=名义利率当每年计息多次时:实际利率>名义利率【例题•计算题】A公司平价发行一种一年期,票面利率为6%,每年付息一次,到期还本的债券;B公司平价发行一种一年期,票面利率为6%,每半年付息一次,到期还本的债券。

计算两种债券的实际利率。

【解析】A的实际利率=6%B的实际利率=(1+6%/2)2-1=6.09%【例题•单选题】某企业向金融机构借款,年名义利率为8%,按季度付息,则年实际利率为()。

(2017年)A.9.60%B.8.32%C.8.00%D.8.24%【答案】D【解析】名义利率与实际利率的换算关系如下:i=(1+r/m)m-1,由于此题是按季度付息,所以i=(1+8%/4)4-1=8.24%,本题选项D正确。

2.通货膨胀情况下的名义利率与实际利率(1)含义名义利率:在通货膨胀情况下,央行或其他提供资金借贷的机构所公布的利率是未调整通货膨胀因素的名义利率,即名义利率中包含通货膨胀率。

实际利率:是指剔除通货膨胀率后储户或投资者得到利息回报的真实利率。

(2)换算公式1+名义利率=(1+实际利率)×(1+通货膨胀率)实际利率=(1+名义利率)/(1+通货膨胀率)-1【教材例2-18】20×2年我国商业银行一年期存款年利率为3%,假设通货膨胀率为2%,则实际利率为多少?【解析】实际利率=(1+3%)/(1+2%)-1=0.98%【例题•单选题】甲公司投资一项证券资产,每年年末都能按照6%的名义利率获取相应的现金收益。

假设通货膨胀率为2%,则该证券资产的实际利率为()。

(2016年)A.3.88%B.3.92%C.4.00%D.5.88%【答案】B【解析】本题考查实际利率与名义利率之间的换算关系,实际利率=(1+名义利率)/(1+通货膨胀率)-1=(1+6%)/(1+2%)-1=3.92%。

第二章 风险与收益分析(例题)

华南师范大学周传丽华南师范大学周传丽华南师范大学周传丽第二章 风险与收益分析(例题)【例1】某企业有A、B两个投资项目,预计其收益率的概率分布如下表:单位:万元 市场情况 A项目 B项目 概率繁荣 20% 35% 0.2一般 10% 10% 0.5较差 5% -2% 0.3要求:(1)计算A、B两个项目收益率的期望值、标准离差和标准离差率;(2)判断A、B两个项目的风险大小。

【答案】E(A)=20%×0.2+10%×0.5+5%×0.3=10.50%E(B)=35%×0.2+10%×0.5+(-2%)×0.3=11.40%%89.123.05.02.0)(%22.53.05.02.0)(%)4.11%2(%)4.11%10(%)4.11%35(%)5.10%5(%)5.10%10(%)5.10%20(222222=×+×+×==×+×+×=−−−−−−−BAδδ风险大)(131.1%40.11%89.12)(497.0%5.10%22.5)(====BVAV华南师范大学周传丽华南师范大学周传丽华南师范大学周传丽【例2】 假设A股票和B股票部分年度的收益率资料如下:年度 A股票收益率(%)B股票收益率(%)1 26 132 11 213 15 274 27 415 21 226 32 32要求:(1) 分别计算投资于A股票和B股票收益率的期望值和标准离差;(2) 如果将A股票和B股票组成一投资组合,组合中A股票占40%,B股票占60%。

假设两种股票的相关系数为0.8,则该组合的期望收益率和标准差是多少?【答案】(1)单项资产收益与风险%266%32%22%41%27%21%13%226%32%21%27%15%11%26=+++++==+++++=)收益率的期望值()收益率的期望值(BA华南师范大学周传丽华南师范大学周传丽华南师范大学周传丽年度 −−R R AA−−R R BB−−)(2R R A A −−)(2R R B B1 4% -13% 16% 169%2 -11% -5% 121% 25%3 -7% 1%49% 1% 4 5% 15% 25% 225% 5 -1% -4% 1% 16% 6 10%6% 100% 36% 合计- -312%472%%9.716016%472)(%7.899416%312)(=−==−=B A 标准离差标准离差(2) 投资组合期望收益率=22%×40%+26%×60%=24.4% 投资组合的风险:%31.8%716.9%8994.78.06.04.02%716.96.0%8994.74.02222=×××××+×+×=σp【例3】 构成投资组合的A 股票和B 股票,其标准离差分别为12%和8%。

《财务管理》第二章风险与收益分析(上)

本章与第三章是《财务管理》的“⼯具”章,就如同⽊匠做家具需要锯、锤等⼯具⼀样,《财务管理》同样需要“锯”、“锤”等⼯具,⽽本章与第三章就是《财务管理》的“锯”、“锤”。

本章主要讲了风险的计量。

在以前,⼈们只知道有风险,却⽆法对它进⾏计量,就如同⼈们现在⽆法对爱情进⾏计量⼀样。

后来,聪明的⼈们学会了去计量风险,从⽽使得风险不再那么抽象了。

有⼀句被很多⼈认为是废话的⼀句话:收益伴随着风险。

可见收益与风险就像⼀个⼈的左和右,永不分离。

讲风险,就不能不讲收益。

资产的收益有两种表⽰⽅法:⾦额(A资产的收益额是888元);百分⽐(B资产的收益率是88.8%)。

⽽教材所谓的资产的收益指的是资产的年收益率。

单期资产的收益率=利(股)息收益率+资本利得收益率,能把教材上的【例2—1】看懂,遇到类似的题会做就可以了。

资产收益率的类型包括:1.实际收益率。

就是已实现(确定可以实现)的上述公式计算的资产收益率。

2.名义收益率。

资产和约上标明的收益率,即“⽩纸⿊字”的收益率。

3.预期收益率。

有三种计算⽅法:按照未来收益率及其出现概率的⼤⼩进⾏的加权平均的计算;按照历史收益率及其出现概率的⼤⼩进⾏的加权平均的计算;从历史收益率中选取能够代表未来收益率的“好同志”,并假定出现的概率相等,从⽽计算它们的算术平均值。

4.必要收益率。

投资的的⽬的是产⽣收益,⽽且这个收益有个最低要求,必要收益率就是这个最低要求。

5.⽆风险收益率。

即便是投资短期国库券也是有风险的,只不过风险很低,所以便⽤它的利率近似地代替⽆风险收益率。

在这个世界上实际上是不存在只有⽆风险收益率的资产的。

6.风险收益率。

投资者既然承担了风险,就必然要求与此相对应的回报,该回报就是风险收益率。

讲完了收益,该讲风险了。

衡量风险的指标主要有:收益率的⽅差(以下简称⽅差)、收益率的标准差(以下简称标准差)、收益率的标准离差率(以下简称变异系数)等。

对于⽅差、标准差的公式,它们的推导过程⼗分复杂,没办法,只能死记硬背。

中级财务管理02风险和收益

• 通过标准化正态变量Z[(x-u)/s],可以根据置信区间求置信

概率,也可以根据置信概率求置信区间。

PPT文档演模板

中级财务管理02风险和收益

• 置信概率

• 99.74% 95.46% 68.26%

中级财务管理02风险和 收益

PPT文档演模板

2020/11/7

中级财务管理02风险和收益

• 本章内容 • 一、风险与收益的衡量 • 二、资产组合风险 • 三、现代证券组合理论 • 四、最优投资组合的选择 • 五、资本资产定价模型

PPT文档演模板

中级财务管理02风险和收益

• 本章重点: 应熟记风险、可分散风险、不可分散风险等概念;充分理 解风险的衡量及其在财务管理中的应用、可分散风险和不 可分散风险的形成原因;重点掌握现代证券组合理论、最 优投资组合的选择、资本资产定价模型。

(5)计算投资项目的应得风险收益率

• 应得风险收益率:等于风险报酬系数(风险价值系数)与 标准离差率的乘积——市场标准。

•投资收益率=无风险收益率+风险收益率 •风险收益率=风险价值系数×标准离差率

PPT文档演模板

中级财务管理02风险和收益

• 风险价值系数的数学意义是指该项投资的风险收益率与该项投 资的标准离差率的比率,反映单位风险的补偿价值。

PPT文档演模板

中级财务管理02风险和收益

• 如果有多个投资项目或方案可供选择,那么进行投资决策总 的原则是投资收益率越高越好,风险程度越低越好,具体来 说 ,有以下四种情况:

①如果两投资方案的预期投资收益率基本相同,则应选择标准 离差率较低的方案;

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2.名义收益率

在资产合约上标明的收益率。

3.预期收益率 (期望收益率)

在不确定的条件下,预测的某种资产未来可能实 现的收益率。

4.必要收益率

投资者对某资产合理要求的最低收益率。

(最低必要报酬率或 当预期收益率高于(≥)投资人要求必要报酬率才

最低要求的收益率) 值得投资。

5.无风险收益率 (短期国债利息率)

40%

很好

0.1

50.0%

45.0%

120%

• 解答:首先计算每个项目的预期收益率,即概率分布的期望值如下: E(RA)=(-22%)×0.1+(-2%)×0.2+20%×0.4+35%×0.2+50%×0.1=17.4% E(RB)=(-10%)×0.1+0×0.2+7%×0.4+30%×0.2+45%×0.1=12.3% 202E0/(8R/1C)=(-100%)×0.1+(-10%)×0.2+10%×0.4+40%×0.2+120%×0.1=12%

风险与收益的基本原理

A fundamental idea in finance is the relationship between risk and return. The greater the amount of risk that an investor is willing to take on, the greater the potential return. The reason for this is that investors need to be compensated for taking on additional risk.

解答:

预期收益率= 资本利得收益率

+股利收益率

=[50%× (59005+050)00%× 5000

=20%

]+ (6000500)0 5000

50 5000

所以,一年的预期收益率是20%。

2020/8/1

必要收益率的关系公式

必要收益率=无风险收益率+风险收益率

=纯利率+通货膨胀补贴+风险收益率

• 【例题1】已知短期国库券利率为4%,纯利率为2.5%,投

RA

例题分析(2)若推算出未来收益率发生的概率以及未来收益率的可能值时

那么,预期收益率=30%×10%+50%×8%+20%×5%=8%。

2020/8/1

例题分析(3)若已知收益率的历史数据时

• 教【例2-3】XYZ公司股票的历史收益率数 据如表2-1所示,试用算术平均值估计其预期 收益率。

表2-1

2020/8/1

风险与收益的基本原理

一、资产的收益与收益率

(一)资产收益的含义和计算 资产的收益是指资产的价值在一定时期的增值。

有两种表述方式:

指标

内涵

内容

资产的收益额 以绝对数表示的资 (1)利息、红利或股息收益 产价值的增值量 (2)资本利得

资产的收益率 以相对数表示的资 (1)利(股)息的收益率

或报酬率

产价值的增值率 (2)资本利得的收益率

2020/8/1

资产收益率的计算:

单期资产收益率=利(股)息收益率+资本利得收益率 • 教【例2-1】某股票一年前的价格为10元,一年中的税后股

息为0.25,现在的市价为12元。那么,在不考虑交易费用的 情况下,一年内该股票的收益率是多少? 解答:一年中资产的收益为:

无风险收益率=纯利率+通货膨胀补贴 无风险资产(国债)满足两个条件:

一是不存在违约风险,二是不存在再投资收益率的 不确定性。

6.风险收益率

2020/8/1

因承担该资产的风险而要求的超过无风险利率的额 外收益,等于必要收益率与无风险收益率之差 。

预期收益率的计算

指标

计算公式

若已知或推算出未来收益 率发生的概率以及未来收 益率的可能值时

新成立的高科技公司,预测的未来可能的收益率情况如

表2-2所示。

表2-2

投资项目未来可能的收益率情况表

经济形势 概率 项目A收益率 项目B收益率 项目C收益率

很不好

0.1

-22.0%

-10.0%

-100%

不太好

0.2

-2.0%

0.0%

-10%

正常

0.4

20.0%

7.0%

10%

比较好

0.2

35.0%

30.0%

若已知收益率的历史数据时

预期收益率E(R )

n

E(R) Ri Pi

i1

【例2-4】

nБайду номын сангаас

Ri

R i1 n

【例2-3】

2020/8/1

例题分析(1)若已知未来收益率发生的概率以及未来收益率的可能值时

教材【例2-4】某公司正在考虑以下三个投资项目,其

中A和B是两只不同公司的股票,而C项目是投资于一家

0.25+(12-10)=2.25(元) 其中,股息收益为0.25元,资本利得为2元。 股票的收益率=(0.25+12-10)÷10=2.5%+20%=22.5% 其中股利收益率为2.5%,利得收益率为20%。

2020/8/1

• (二)资产收益率的类型

种类

含义

1.实际收益率

已经实现或确定可以实现的资产收益率。

年度 1

2

3

4

5

6

收益率 26% 11% 15% 27% 21% 32%

预期收益率=(26%+11%+15%+27%+21%+32%)/6=22%

2020/8/1

• 教【例2-2】半年前以5000元购买某股票,一直 持有至今尚未卖出,持有期曾获红利50元。预计 未来半年内不会再发放红利,且未来半年后市值 达到5 900元的可能性为50%,市价达到6000元 的可能性也是50%。那么预期收益率是多少?