房屋租赁税费征收计算方式

房屋租赁税如何计算

You are only twenty years old, and you can be whoever you want to be.勤学乐施积极进取(页眉可删)房屋租赁税如何计算一般纳税人出租其年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。

我们都知道在我们购买房子的时候是有房产税的,房屋租赁同时也是有房屋租赁税的。

那么在我国是怎样交付个人房屋租赁税的呢?个人房屋租赁税怎么算呢?请跟随阅读下面的文章进行详细的了解吧。

根据现行税收政策规定,个人房屋出租所取得的租金收入应按12%的税率缴纳房产税、5%的税率缴纳营业按税、按20%的税率缴纳财产租赁个人所得税。

在缴纳营业税时还应缴纳相应的附加税费:⑴城市维护建设税,以实际缴纳的营业税额为基数,城市按7%的税率计算、镇按5%的税率计算、其他按1%的税率计算缴纳;⑵教育费附加,按实际缴纳营业税的3%计算缴纳,⑶地方教育费附加,按实际缴纳营业税的1%计算缴纳。

一、营业税依照我省规定,个人取得房屋租金收入按次征收营业税,也就是说个人出租房屋取得收入100元以上都应申报纳税。

二、城镇土地使用税个人出租房屋取得收入应缴纳城镇土地使用税。

城镇土地使用税以《土地证》所记载的土地面积为计税依据,税额标准以开征范围内房屋坐落地点的实际土地等级的年税额标准为准。

以翠屏区为例,翠屏区城镇土地使用税税额标准为五个等级,一级每平方米年税额为6元,二级每平方米年税额为4元,三级每平方米年税额为3元,四级每平方米年税额为2元,五级每平方米年税额为1.5元。

三、城市维护建设税凡缴纳增值税、消费税、营业税的单位和个人为城市维护建设税的纳税人,并以实际缴纳的增值税、消费税、营业税税额为基数计征。

纳税人所在地在市区的其税率为7%,纳税人所在地在县城、镇的税率为5%,纳税人不在市区、县城、镇的税率为1%。

四、个人所得税费用个人所得税以房屋租赁所得计税。

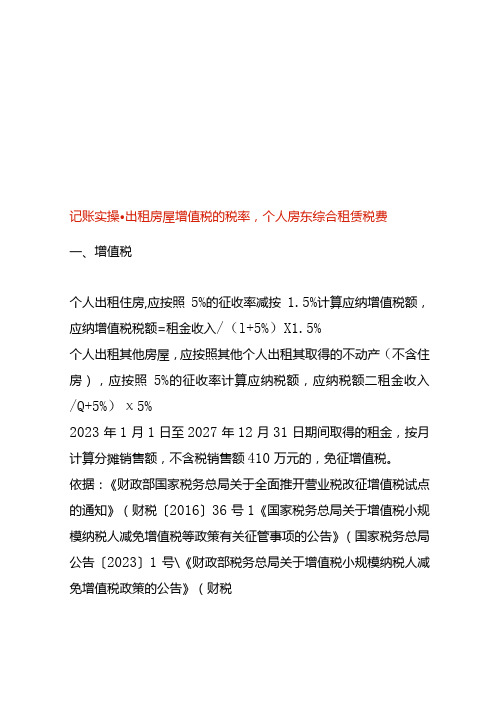

记账实操出租房屋增值税的税率,个人房东综合租赁税费

记账实操•出租房屋增值税的税率,个人房东综合租赁税费一、增值税个人出租住房,应按照5%的征收率减按1.5%计算应纳增值税额,应纳增值税税额=租金收入/(l+5%)X1.5%个人出租其他房屋,应按照其他个人出租其取得的不动产(不含住房),应按照5%的征收率计算应纳税额,应纳税额二租金收入/Q+5%)χ5%2023年1月1日至2027年12月31日期间取得的租金,按月计算分摊销售额,不含税销售额410万元的,免征增值税。

依据:《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号1《国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管事项的公告》(国家税务总局公告〔2023〕1号\《财政部税务总局关于增值税小规模纳税人减免增值税政策的公告》(财税〔2023〕19号工二、城建税、教育附加、地方教育附加城建税=应纳增值税X(1%或5%或7%)教育费附加=应纳增值税X3%地方教育附加=应纳增值税X2%增值税免征的,城建税及附加随之免征依据《财政部国家税务总局关于进一步支持小微企业和个体工商户发展有关税费的公告》(财税〔2023〕12号\三、房产税对个人出租住房,不区分用途,按4%的税率征收房产税。

应纳房产税=不含税销售额×4%个人出租其他房屋按12%征收房产税,应纳房产税=不含税销售额X12%依据:《财政部国家税务总局关于营改增后契税房产税土地增值税个人所得税计税依据问题的通知》(财税(2016]43号),《财政部国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策通知》(财税[2008]24号),《财政部国家税务总局关于进一步支持小微企业和个体工商户发展有关税费的公告》(财税[2023]12号\四、土地使用税个人出租住房免征土地使用税。

个人出租其他房屋征收,应纳税额=每平方米土地年税额X占地面积依据:《财政部国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策通知》(财税〔2008〕24号),《财政部国家税务总局关于进一步支持小微企业和个体工商户发展有关税费的公告》(财税〔2023〕12号)。

广东省房屋出租税率的计算方式房屋出租税率

印花税:(一)纳税人根据应纳税凭证的性质,分别按比例税率或者按件定额计算应纳税额。

1.按比例税率计算应纳税额的方法:应纳税额=计税金额×适用税率

2.按件定额计算应纳税额的方法:应纳税额=凭证数量×单位税额。

二、如出租用作非住宅(包括商铺、办公和生产用房,下同)的自有房产,其应计算缴纳的税款是:个人出租自有房产月租金低于1000元(不含1000元)的,其租金收入按照10.7%的综合征收率征收有关的税、费;租金超过1000元(含1000元),按14%的综合征收率计征各项税收。综合征收率中包括营业税、城市维护建设税、教育费附加、房产税、个人所得税。

此外,税务机关将按照《中华人民共和国税收征收管理法》及其实施细则的Байду номын сангаас关规定,参照广州市国土资源和房屋管理局公布的房屋租金参考价,核定每平方米计税租金收入。

另外,还需缴纳土地使用税和印花税。

土地使用税:计算土地使用税时,应先确定纳税人占用的应税土地面积,然后在根据土地所处的位置找出适用税额,应税土地面积乘以适用税额为应纳税额。

1.房屋租赁增值税计算的方法

2.个人房屋租赁费税率是多少

3.个人房屋租赁个税计算

4.房屋租赁个税怎么计算

5.个人房屋租赁的房产税怎么计算

6.房屋租赁增值税怎么计算

7.单位出租房屋房屋租赁税率是多少

感谢您的阅读,祝您生活愉快。

三、计算方法:按照租金收入乘以综合税率。四、根据《转发广东省地方税务局关于进一步加强个人出租房屋税收征管的通知》(穗地税发[2021]126号),个人出租房屋税收的计税依据为出租房屋取得的租金收入。

出租人应据实申报出租房屋的租金收入,对不申报或者不如实申报租金收入的,税务机关将按照《中华人民共和国税收征收管理法》及其实施细则的有关规定,参照广州市国土资源和房屋管理局《关于公布2021年广州市房屋租金参考价的通知》(穗国房字[2021]81号)公布的房屋租金参考价,核定其单位面积每平方米计房屋出租税率租金收入。

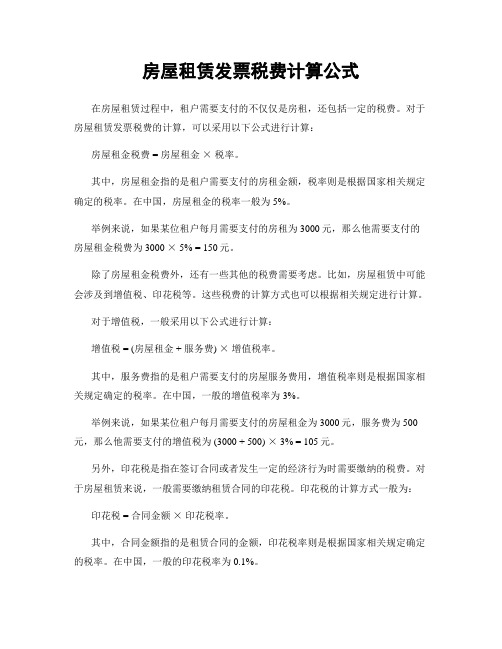

房屋租赁发票税费计算公式

房屋租赁发票税费计算公式在房屋租赁过程中,租户需要支付的不仅仅是房租,还包括一定的税费。

对于房屋租赁发票税费的计算,可以采用以下公式进行计算:房屋租金税费 = 房屋租金×税率。

其中,房屋租金指的是租户需要支付的房租金额,税率则是根据国家相关规定确定的税率。

在中国,房屋租金的税率一般为5%。

举例来说,如果某位租户每月需要支付的房租为3000元,那么他需要支付的房屋租金税费为3000 × 5% = 150元。

除了房屋租金税费外,还有一些其他的税费需要考虑。

比如,房屋租赁中可能会涉及到增值税、印花税等。

这些税费的计算方式也可以根据相关规定进行计算。

对于增值税,一般采用以下公式进行计算:增值税 = (房屋租金 + 服务费) ×增值税率。

其中,服务费指的是租户需要支付的房屋服务费用,增值税率则是根据国家相关规定确定的税率。

在中国,一般的增值税率为3%。

举例来说,如果某位租户每月需要支付的房屋租金为3000元,服务费为500元,那么他需要支付的增值税为 (3000 + 500) × 3% = 105元。

另外,印花税是指在签订合同或者发生一定的经济行为时需要缴纳的税费。

对于房屋租赁来说,一般需要缴纳租赁合同的印花税。

印花税的计算方式一般为:印花税 = 合同金额×印花税率。

其中,合同金额指的是租赁合同的金额,印花税率则是根据国家相关规定确定的税率。

在中国,一般的印花税率为0.1%。

举例来说,如果某位租户签订的租赁合同金额为5000元,那么他需要支付的印花税为 5000 × 0.1% = 5元。

总的来说,房屋租赁发票税费的计算公式可以根据具体情况进行调整。

在实际操作中,租户需要根据相关税法规定和合同约定,合理计算并支付相应的税费。

同时,房东在出租房屋时也需要了解相关的税费规定,合理制定租金和服务费用,确保税费的合理缴纳。

除了以上提到的税费之外,还有一些其他的税费可能会涉及到,比如房屋租赁中的个人所得税等。

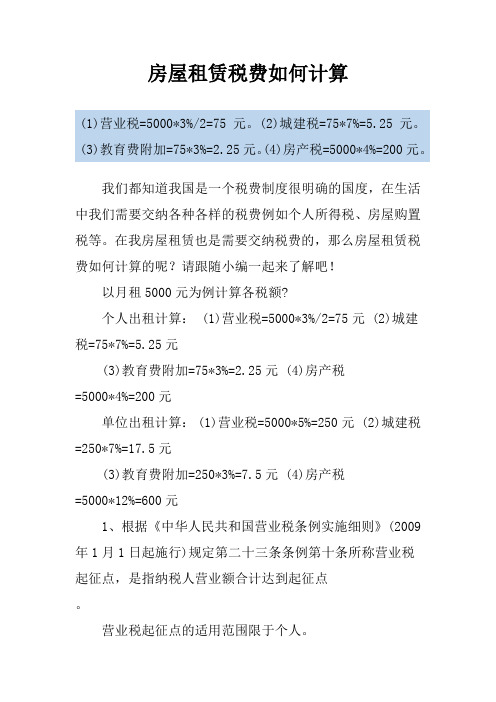

房屋租赁税费如何计算

房屋租赁税费如何计算(1)营业税=5000*3%/2=75元。

(2)城建税=75*7%=5.25元。

(3)教育费附加=75*3%=2.25元。

(4)房产税=5000*4%=200元。

我们都知道我国是一个税费制度很明确的国度,在生活中我们需要交纳各种各样的税费例如个人所得税、房屋购置税等。

在我房屋租赁也是需要交纳税费的,那么房屋租赁税费如何计算的呢?请跟随小编一起来了解吧!以月租5000元为例计算各税额?个人出租计算: (1)营业税=5000*3%/2=75元 (2)城建税=75*7%=5.25元(3)教育费附加=75*3%=2.25元 (4)房产税=5000*4%=200元单位出租计算: (1)营业税=5000*5%=250元 (2)城建税=250*7%=17.5元(3)教育费附加=250*3%=7.5元 (4)房产税=5000*12%=600元1、根据《中华人民共和国营业税条例实施细则》(2009年1月1日起施行)规定第二十三条条例第十条所称营业税起征点,是指纳税人营业额合计达到起征点。

营业税起征点的适用范围限于个人。

营业税起征点的幅度规定如下:(1)按期纳税的,为月营业额1000-5000元;(2)按次纳税的,为每次(日)营业额100元。

省、自治区、直辖市财政厅(局)、税务局应当在规定的幅度内,根据实际情况确定本地区适用的起征点,并报财政部、国家税务总局备案。

2、房租收入涉及缴纳个人所得税。

大家如果需要计算房屋租赁税费的话,可以根据小编在上面给出的方式进行计算,小编在上面用的是月租5000元为标准的,大家可以根据自己的具体情况进行修改计算。

感谢您阅读小编为您带来的文章。

若您还有其他法律疑问,欢迎您详情咨询我们的专业律师。

房屋租赁要交哪些税?如何计算?房屋租赁合同有效期是多久个人房屋买卖应交哪些税。

房租税金怎么算

房租税金怎么算问题一:如何计算房租税率?一、出租用于居住的:房产税=租金收入*4%; 印花税=租金收入*0.1%; 个人所得税=租金收入*1%; 土地使用税=面积*税额(XX元/平方米)。

月租金超过起征点的还需要征收:营业税=租金收入*3%; 城建税与教育费附加=营业税*10%。

二、出租用于经营的:房产税=租金收入*12%; 印花税=租金收入*0.1%; 个人所得税=租金收入*1%; 土地使用税=面积*税额(XX元/平方米)。

月租金超过起征点的还需要征收:营业税=租金收入*5%; 城建税与教育费附加=营业税*10%。

问题二:房租收入如何计算交税一、私房出租用于居住的:房产税=租金收入*4%;印花税=租金收入*0.1%;个人所得税=租金收入*1%;土地使用税=面积*税额(XX元/平方米)。

月租金超过起征点的还需要征收:营业税=租金收入*3%;城建税与教育费附加=营业税*10%。

二、私房出租用于经营的:房产税=租金收入*12%;印花税=租金收入*0.1%;个人所得税=租金收入*1%;土地使用税=面积*税额(XX元/平方米)。

月租金超过起征点的还需要征收:营业税=租金收入*5%;城建税与教育费附加=营业税*10%。

问题三:房租税率是多少计算 ... 详解国税总局2016第16号公告第七条预缴税款的计算(一)纳税人出租不动产适用一般计税 ... 计税的,按照以下公式计算应预缴税款:应预缴税款=含税销售额÷(1+11%)×3%(二)纳税人出租不动产适用简易计税 ... 计税的,除个人出租住房外,按照以下公式计算应预缴税款:应预缴税款=含税销售额÷(1+5%)×5%(三)个体工商户出租住房,按照以下公式计算应预缴税款:应预缴税款=含税销售额÷(1+5%)×1.5%第八条其他个人出租不动产,按照以下公式计算应纳税款:(一)出租住房:应纳税款=含税销售额÷(1+5%)×1.5%(二)出租非住房:应纳税款=含税销售额÷(1+5%)×5%问题四:房屋租赁税怎么算带上出租人身份证(复印件),与承租方的租赁合同,经办人的身份证,到你所在地的地税局办税服务大厅办理:1、营业税:按租赁收入依5%税率计征;2、城建税:按营业税额依7%税率计征;3、教育费附加:按营业税额依3%的征收率计征(有的地方还开征了地方教育附加,各地不同,征收率有1%,也有1.5%。

厂房租房税费如何计算公式

厂房租房税费如何计算公式在租赁厂房时,租户需要承担一定的税费。

这些税费通常是根据厂房的租金来计算的。

税费的计算方式可能因地区而异,但通常都是根据一定的公式来确定的。

下面我们将介绍一些常见的厂房租房税费计算公式。

1. 基础税费。

在大多数地区,厂房租金的税费是按照租金的一定比例来计算的。

这个比例通常由当地政府规定。

比如,某地规定厂房租金的税率为5%,那么租户需要按照如下公式来计算税费:税费 = 租金×税率。

举个例子,如果某厂房的月租金为10000元,那么税费就是10000 × 5% = 500元。

2. 增值税。

在一些地区,对于厂房租金还需要交纳增值税。

增值税的计算方式通常是按照租金的17%来计算的。

那么计算公式如下:增值税 = 租金× 17%。

继续以上面的例子,如果厂房的月租金为10000元,那么增值税就是10000 ×17% = 1700元。

3. 房产税。

除了基础税费和增值税外,一些地区还需要对厂房交纳房产税。

房产税的计算方式通常是按照厂房的评估价值来确定的。

假设某地规定厂房的房产税率为0.5%,那么计算公式如下:房产税 = 厂房评估价值× 0.5%。

需要注意的是,厂房的评估价值可能是由当地政府评定的,租户需要向政府查询评估价值并按照其计算房产税。

4. 土地使用税。

如果厂房是租赁的土地上,那么还需要交纳土地使用税。

土地使用税的计算方式通常是按照土地的面积和地价来确定的。

假设某地规定土地使用税率为每平方米10元,那么计算公式如下:土地使用税 = 土地面积×地价× 10元/平方米。

需要根据实际情况计算出土地使用税的具体数额。

5. 合计税费。

最后,需要将以上各项税费加总,得到厂房租金的合计税费:合计税费 = 基础税费 + 增值税 + 房产税 + 土地使用税。

以上就是厂房租房税费的常见计算公式。

需要注意的是,不同地区的税费计算方式可能有所不同,租户在缴纳税费时需要根据当地政府的规定来进行计算。

房屋租赁税费计算方法是什么

Most people are not satisfied with what we have, just as every horse thinks that it bears the heaviest burden.简单易用轻享办公(页眉可删)房屋租赁税费计算方法是什么导读:1、房产税,应按租金收入的12%在出租房产之次月起缴纳房产税。

2、印花税,凡用于生产经营口的,应于签订合同时按双方订立的书面租赁合同所确定租赁金额的千分之一贴花,税额不足1元的,按1元贴花。

3、城镇土地使用税,拥有房屋产权的个人,出租的房屋位于城镇土地使用税开征范围内,应按房屋土地(含出租的院落占地)面积,计算缴纳城镇土地使用税。

等等。

一、房屋租赁税费计算方法是什么个人出租房屋,应携带房屋所有权证、国有土地使用证和租赁合同等有关资料,主动到房屋所在地地方税务机关办理纳税申报,并按照规定缴纳房产税、城镇土地使用税、营业税、城市维护建设税、教育费附加、印花税、个人所得税。

1)房产税:按《房产税暂行条例》规定,拥有房屋产权的个人出租房屋,应按租金收入的12%在出租房产之次月起缴纳房产税。

对私有房产主将房屋出租给个人居住,凡经房管部门备案并执行房管部门规定的租金标准的,可暂免缴纳房产税和城镇土地使用税。

2)印花税:个人出租自有房屋,凡用于生产经营口的,应于签订合同时按双方订立的书面租赁合同所确定租赁金额的千分之一贴花,税额不足1元的,按1元贴花。

3)城镇土地使用税:拥有房屋产权的个人,出租的房屋位于城镇土地使用税开征范围内,应按房屋土地(含出租的院落占地)面积,计算缴纳城镇土地使用税。

根据国税发〔〕89号文件的规定,依土地的等级及适用的土地等级税额,出租、出借房产,自交付出租、出借房产之次月起计征城镇土地使用税。

4)营业税:个人出租房屋应按租金收入的5%缴纳营业税,个人出租房屋月收入在800以下的免征营业税。

5)城建税和教育费附加:个人在缴纳营业税的同时,按适用比率缴纳。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

房屋租赁税费征收计算方式

说明:

一、个人出租住宅类房屋的分为三个档次:

1、月租金在5000元以下的按照房屋月租金的4%比例征收。

2、月租金在5000元以上(含20000元)至5000元以下的按照房屋月租金的8%比例征收。

3、月租金在20000元以上(含20000元)的按照房屋月租金的10%的比例征收。

二、个人出租非住宅类房屋的按照以上办法征收的同时需另外缴纳1‰的印花税。

三、公司出租住宅类房屋和非住宅类房屋的按照房屋月租金的17.65%征收,其中12%为房屋持有税,5.65%为营业税及附加税,并需另外缴纳1‰的印花税。