2018年FRM一级考试主要公式汇总!

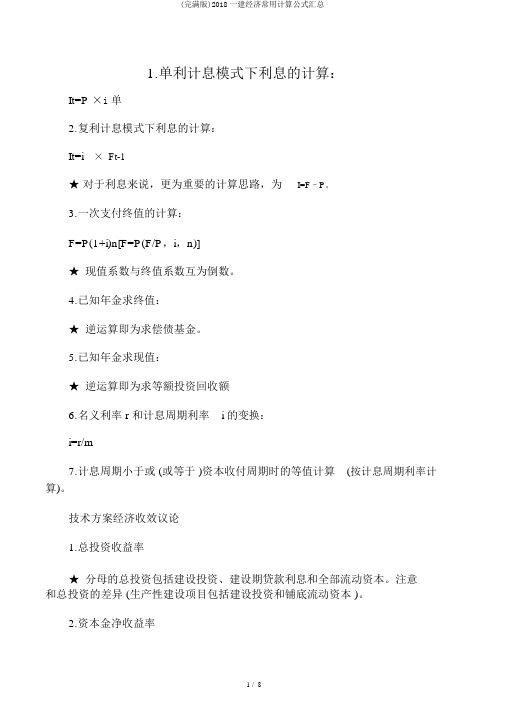

(完整版)2018一建经济常用计算公式汇总

1.单利计息模式下利息的计算:It=P ×i单2.复利计息模式下利息的计算:It=i× Ft-1★对于利息来说,更为重要的计算思路,为I=F–P。

3.一次支付终值的计算:F=P(1+i)n[F=P(F/P,i,n)]★ 现值系数与终值系数互为倒数。

4.已知年金求终值:★ 逆运算即为求偿债基金。

5.已知年金求现值:★ 逆运算即为求等额投资回收额6.名义利率 r 和计息周期利率i 的变换:i=r/m7.计息周期小于或 (或等于 )资本收付周期时的等值计算(按计息周期利率计算)。

技术方案经济收效议论1.总投资收益率★ 分母的总投资包括建设投资、建设期贷款利息和全部流动资本。

注意和总投资的差异 (生产性建设项目包括建设投资和铺底流动资本 )。

2.资本金净收益率★分子的净收益 =税前收益 -所得税 =息税前收益 -利息 -所得税;分母为投资方案资本金。

3.投资回收期★ 记住含义即可,现金净流量补偿投资额所需要的时间。

4.财务净现值★记住含义即可,现金流量的折现和(流出带负号 )。

5.财务内部收益率★ 记住含义即可,现金流量现值之和等于零的折现率,即财务净现值等于零的折现率。

6.基准收益率的确定基础★ 作为基准收益率确定的基础,是单位资本成本和单位投资机遇成本中的高者。

7.基准收益率的计算★ 影响基准收益率的要素有机遇成本、资本成本、风险和通货膨胀等因素。

8.借款归还期★表示可以作为归还贷款的收益 (收益、折旧、摊销及其他收益 )用来归还技术方案投资借款本金和利息所需要的时间。

9.利息备付率 (ICR)★已盈利息倍数各年可用于支付利息的息税前收益 (EBIT)与当期应付利息 (PI) 的比值。

10.偿债备付率 (DSCR)★各年可用于还本付息的资本 (EBITDA-TAX)与当期应还本付息金额 (PD)的比值。

若是企业在运行期内有保持运营的投资,可用于还本付息的资本应扣除维持运营的投资。

frm一级公式

frm一级公式(实用版)目录1.介绍 frm 一级公式2.frm 一级公式的组成部分3.frm 一级公式的应用4.结论正文1.介绍 frm 一级公式frm 一级公式,全称 Financial Risk Manager(金融风险管理师)一级考试公式,是金融风险管理领域中的一种专业公式。

该公式体系主要用于衡量和管理金融市场上的各种风险,包括市场风险、信用风险、操作风险等。

frm 一级公式是金融风险管理师(FRM)一级考试的核心内容,对于备考 FRM 一级考试的考生来说,掌握这些公式是至关重要的。

2.frm 一级公式的组成部分frm 一级公式主要包括以下几个部分:(1)概率论与统计学:包括概率分布、假设检验、回归分析等;(2)金融市场与金融产品:包括债券、股票、衍生品等金融产品的定价、收益率计算等;(3)风险管理基础:包括风险的衡量、风险管理工具和策略等;(4)市场风险管理:包括市场风险的衡量、市场风险管理策略等;(5)信用风险管理:包括信用风险的衡量、信用风险管理策略等;(6)操作风险管理:包括操作风险的衡量、操作风险管理策略等;(7)其他风险管理:包括流动性风险、操作风险、法律风险等。

3.frm 一级公式的应用frm 一级公式在实际金融风险管理中有广泛的应用。

例如,在市场风险管理中,可以使用 frm 一级公式计算股票、债券、衍生品的收益率、波动率、夏普比率等指标,以便更好地分析风险和制定投资策略。

在信用风险管理中,可以使用 frm 一级公式计算信用风险暴露、违约概率、违约损失率等指标,以评估信用风险并采取相应的风险管理措施。

4.结论frm 一级公式是金融风险管理领域中的一种专业公式,主要用于衡量和管理金融市场上的各种风险。

这些公式在金融风险管理师的考试中占据重要地位,对于备考 FRM 一级考试的考生来说,掌握这些公式是至关重要的。

第1页共1页。

FRM金融分析公式大全

FRM金融分析公式大全FRM(金融风险管理师)考试涵盖了各种金融领域的知识,包括金融市场、投资组合、衍生品、风险管理等。

在备考FRM考试过程中,了解并掌握一些重要的金融分析公式是非常重要的。

下面是一些常用的FRM金融分析公式。

1.投资组合理论- 总风险:Total Risk = 市场风险 + 独特风险 (Total Risk = Market Risk + Unique Risk)- 投资组合预期收益率:Portfolio Expected Return =∑(Weight_i * Return_i)- 投资组合方差:Portfolio Variance = ∑(Weight_i^2 * Variance_i) + ∑(∑(Weight_i * Weight_j * Covariance_i,j)) - 投资组合标准差:Portfolio Standard Deviation =sqrt(Portfolio Variance)- 夏普比率:Sharpe Ratio = (Expected Portfolio Return -Risk-Free Rate) / Portfolio Standard Deviation2.金融市场与证券分析- 预期收益率:Expected Return = (Dividend / Initial Price) + (Ending Price - Initial Price) / Initial Price- 股票价格增长率:Growth Rate = (Ending Price - Initial Price) / Initial Price- 股息支付率:Dividend Payout Ratio = Dividend paid / Earnings- 股票收益率:Stock Return = (Ending Price - Initial Price + Dividend) / Initial Price- 股票的风险溢价:Equity Risk Premium = Expected Stock Return - Risk-Free Rate3.衍生品定价与风险管理- 看涨期权定价(欧式期权):Call Option Price = S_0 * N(d_1) - X * e^(-r*T) * N(d_2)其中d_1 = (ln(S_0 / X) + (r + σ^2/2) * T) / (σ * sqrt(T))d_2 = d_1 - σ * sqrt(T)- 看跌期权定价(欧式期权):Put Option Price = X * e^(-r*T) * N(-d_2) - S_0 * N(-d_1)其中d_1和d_2同上面的公式- 未来合约价格(期货/远期):Futures/Forward Price = Spot Price * (1 + Risk-Free Rate)^T- 期权的Delta:Delta = N(d_1) for call options / -N(-d_1) for put options4.金融风险管理- VaR(Value at Risk):VaR(alpha) = - (Expected Portfolio Return - α * Portfolio Standard Deviation)- CVaR(Conditional Value at Risk):CVaR(alpha) = - (Expected Portfolio Return - α * VaR)- 发债期权定价:Bond Option Price = Call Option Price - Put Option Price- 隐含波动率:Implied Volatility- 多头风险和空头风险:Long Position Risk = Position Size * (Stock Price - Stop Loss Price)Short Position Risk = Position Size * (Stop Loss Price - Stock Price)以上是一些FRM考试中常用的金融分析公式。

FRM一级公式表

Bayes’ Formula

P A|B

P B|A PB

PA

Basic Statistics

Expected Value E X P x x P x x ... P x x

Variance σ EX μ

Covariance Cov X, Y E X E X Y E Y

Correlation

ρ

Cov X,Y σσ

Skewness& kurtosis

Skewness

EX μ σ

Positive skewness: Mode < Median < Mean

Negative skewness: Mode > Median > Mean

Kurtosis

EX μ EX μ

Excess kurtosis = sample kurtosis – 3

Sums of Random Variables If X and Y are any random variables: EX Y EX EY If X and Y are independent: Var X Y Var X Var Y If X and Y are not independent: Var X Y Var X Var Y 2Cov X, Y

α ER

R β ER R

Arbitrage Pricing Theory

ER R β R β R

⋯ βR

R β E R Rf ⋯ β E R Rf

专业来自 101%的投入

1

FRM Part I Easy Sheet

2

专业来自 101%的投入

FRM Part I Easy Sheet

2018年注册会计师《财务成本管理》必备公式三

2018年注册会计师《财务成本管理》必备公式三大家做好准备迎接2018年注册会计师考试了吗?诚意整理“2018年注册会计师《财务成本管理》必备公式三”,只要付出了辛勤的劳动,总会有丰硕的收获!欢迎广大考生前来学习。

2018年注册会计师《财务成本管理》必备公式三55、贴现指标:净现值=现金流入现值-现金流出现值现值指数=现金流入现值/现金流出现值内含报酬率:每年流入量相等原始投资/每年相等现金流入量=(P/A,i,n) 不等时用试误法56、非贴现指标:回收期不等或分几年投入=n+n年未回收额/n+1年现金流出量相等时同内含会计收益率=年均净收益/原始投资额57、投资人要求的收益率(资本成本)=债务比重*利率*(1-所得税)+所有者权益比重*权益成本58、固定平均年成本=(原值+运行成本-残值)/使用年限或=(原值+运行成本现值之和-残值现值)/年金现值系数59、营业现金流量=收入(1-所得税)-付现成本(1-所得税)+折旧*税率60、调整现金流量法:调后净现值=∑][a*现金流量期望值/(1+无风险报酬率)^t] a-肯定当量61、风险调整折现率法:调后净现值=∑[预期现金流量/(1+风险调整折现率)^t]投资者要求的收益率=无风险报酬率+ *(市场平均报酬率-无风险报酬率)项目要求的收益率=无风险报酬率+项目的*(市场平均报酬率-无风险报酬率)62、净现值=实体现金流量/实体加权平均成本-原始投资=股东现金流量/股东要求的平均率-股东投资63、B权益=B资产*(1+负债/权益) B资产=B权益/(1+负债/权益)64、现金返回线= 上限=3*现金返回线-2*下限65、收益增加=销量增加*单位边际贡献66、应收账款应计利息=日销售额*平均收现期*变动成本率*资本成本平均余额=日销售额*平均收现期占用资金=平均余额*变动成本率67、折扣成本增加=(新销售水平*新折扣率-旧销售水平*旧折扣率)*享受折扣的顾客比例68、订货成本=订货固定成本+年需要量/每次进货量*订货变动成本取得成本=订货成本+购置成本储存成本=固定成本+单位变动成本*每次进货量/2存货总成本=取得成本+储存成本+缺货成本K-每次订货成本 D-总需量 Kc-单位储存成本 N-订货次数u-单价 p-日送货量 d-日耗用量69、经济订货量(Q^*)= 总成本=最佳订货次数(N^*)=D/Q^* 经济订货量占用资金=Q^*/2*u 最佳订货周期=1/N^*陆续进货的Q^*= 总成本。

CFAFRM金融分析公式大全

CFAFRM金融分析公式大全金融分析是评估公司、项目或投资的财务状况和潜力的过程。

在金融分析中,有许多重要的公式和指标,可以帮助分析师更好地理解和评估财务数据。

以下是一些常用的CFA和FRM金融分析公式:1. 盈余比(Earnings Ratio):盈余比是指公司的净收入与其市值之间的比率。

公式如下:盈余比=净收入/市值2. 市盈率(Price-Earnings Ratio):市盈率是指公司的市值与其每股盈余之间的比率。

公式如下:市盈率=市值/每股盈余3. 每股收益(Earnings per Share,EPS):每股收益是指公司的净收入在每一股普通股上的分配。

公式如下:每股收益=净收入/普通股数量4. 盈余增长率(Earnings Growth Rate):盈余增长率是指公司的净收入在一定时间内的年均增长率。

公式如下:盈余增长率=(本期净收入-上期净收入)/上期净收入*100%5. 资产收益率(Return on Assets,ROA):资产收益率是指公司净收入与其总资产之间的比率。

公式如下:资产收益率=净收入/总资产6. 资本收益率(Return on Equity,ROE):资本收益率是指公司净收入与其股东权益之间的比率。

公式如下:资本收益率=净收入/股东权益7. 负债比率(Debt Ratio):负债比率是指公司负债金额与其总资产之间的比率。

公式如下:负债比率=负债金额/总资产8. 流动比率(Current Ratio):流动比率是指公司流动资产与流动负债之间的比率。

公式如下:流动比率=流动资产/流动负债9. 速动比率(Quick Ratio):速动比率是指公司流动资产中的快速可变现资产与流动负债之间的比率。

公式如下:速动比率=(流动资产-存货)/流动负债10. 现金比率(Cash Ratio):现金比率是指公司现金与流动负债之间的比率。

公式如下:现金比率=现金/流动负债11. 总资产周转率(Total Asset Turnover):总资产周转率是指公司销售收入与其总资产之间的比率。

2018年11月frm一级考试

2018年11月frm一级考试

2018年11月frm一级考试内容

frm一级的金融市场与产品这部分是考试的重点。

包括各种衍生品、利率期货、MBS等,理解概念和公式很重要。

每年重点考察的还有估值与风险模型里的期权、债券估值和市场风险(如VaR)。

前两大部分计算较多,尤其是定量分析这部分,模型很多。

还考察金融风险管理理基础性内容,包括金融风险管理基础,数量分析,金融市场与产品,估值与风险建模的综合应用。

考察考生对金融市场及产品,特别是衍生工具的估值及风控。

frm一级考试主要侧重于金融市场与产品和估值与建模的相关内容考察,占60%的权重。

使考生对金融产品有基础认识以及主要金融风险的合理控制。

frm一级考试科目

高顿FRM老师从GARP协会的官方获悉,FRM一级一共有四个科目。

具体的详情如下:

FRM考试第一部分重点介绍用于评估财务风险的工具。

它们包括:

Foundations oF Risk ManageMent concepts(风险管理概念的基础),在FRM一级考试中占比百分之二十。

Quantitative analysis(定量分析),在FRM一级考试中占比百分之二十。

Financial MaRkets and pRoducts(金融市场和产品),在FRM一级考试中占比百分之三十。

Valuation and Risk Models(估值和风险模型),在FRM一级考试中占比百分之三十。

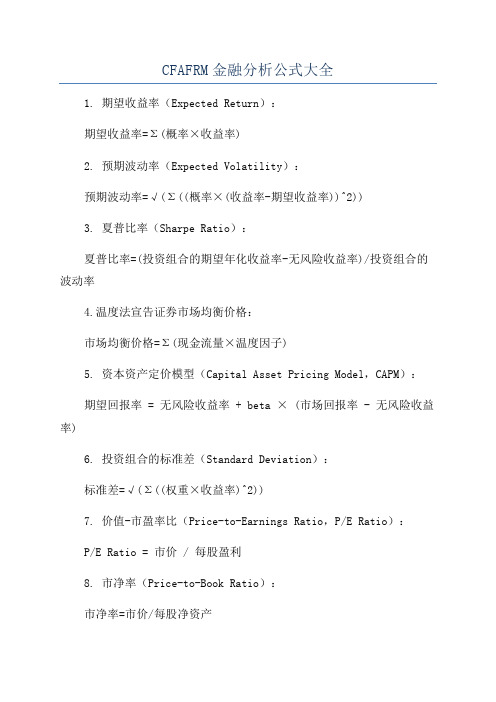

CFAFRM金融分析公式大全

CFAFRM金融分析公式大全1. 期望收益率(Expected Return):期望收益率=Σ(概率×收益率)2. 预期波动率(Expected Volatility):预期波动率=√(Σ((概率×(收益率-期望收益率))^2))3. 夏普比率(Sharpe Ratio):夏普比率=(投资组合的期望年化收益率-无风险收益率)/投资组合的波动率4.温度法宣告证券市场均衡价格:市场均衡价格=Σ(现金流量×温度因子)5. 资本资产定价模型(Capital Asset Pricing Model,CAPM):期望回报率 = 无风险收益率+ beta × (市场回报率 - 无风险收益率)6. 投资组合的标准差(Standard Deviation):标准差=√(Σ((权重×收益率)^2))7. 价值-市盈率比(Price-to-Earnings Ratio,P/E Ratio):P/E Ratio = 市价 / 每股盈利8. 市净率(Price-to-Book Ratio):市净率=市价/每股净资产9. 黄金交叉与死亡交叉(Golden Cross and Death Cross):黄金交叉:短期均线上穿长期均线死亡交叉:短期均线下穿长期均线10. RSI相对强弱指标(Relative Strength Index):RSI=100-(100/(1+(平均上涨收盘价/平均下跌收盘价)))11. 股票的内在价值(Intrinsic Value):内在价值=Σ((未来现金流/(1+折现率)^n))12. 第一期现金流折现值(Present Value):第一期现金流折现值=第一期现金流/(1+折现率)13. 直线回归模型的方程(Linear Regression Equation):y = a + bx14. 杠杆系数(Leverage):杠杆系数=总债务/资产总额15. 公司的盈利能力(Profitability):净利润率=净利润/总销售收入毛利率=(总销售收入-成本)/总销售收入净资产收益率=净利润/净资产16. 价值风险度量(Value at Risk,VaR):VaR=概率×投资组合价值×投资组合的波动率17. 杠杆比率(Leverage Ratio):杠杆比率=总负债/净值18. 赤字财政(Deficit Finance):赤字财政=总支出-总收入19. 股票分割和股票的配股(Stock Split and Rights Issue):股票分割:每股票分割为若干股票,即原来的股份增加了配股:公司向现有股东配售新股票20. 无风险利率(Risk-free Rate):无风险利率是指在无风险投资的情况下可以获得的回报率,通常以政府债券的利率作为无风险利率。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2018年FRM一级考试主要公式汇总!

FRM一级考试公式有以下这些:

一、盈利能力分析

1.销售净利率=(净利润÷销售收入)×100%该比率越大,企业的盈利能力越强

2.资产净利率=(净利润÷总资产)×100%该比率越大,企业的盈利能力越强

3.权益净利率=(净利润÷股东权益)×100%该比率越大,企业的盈利能力越强

4.总资产报酬率=(利润总额+利息支出)/平均资产总额×100%该比率越大,企业的盈利能力越强

5.营业利润率=(营业利润÷营业收入)×100%该比率越大,企业的盈利能力越强

6.成本费用利润率=(利润总额÷成本费用总额)×100%该比率越大,企业的经营效益越高。

二、盈利质量分析

1.全部资产现金回收率=(经营活动现金净流量÷平均资产总额)×100%与行业平均水平相比进行分析

2.盈利现金比率=(经营现金净流量÷净利润)×100%该比率越大,企业盈利质量越强,其值一般应大于1

3.销售收现比率=(销售商品或提供劳务收到的现金÷主营业务收入净额)×100%数值越大表明销售收现能力越强,销售质量越高

三、偿债能力分析

1.净运营资本=流动资产-流动负债=长期资本-长期资产对比企业连续多期的值,进行比较分析

2.流动比率=流动资产÷流动负债与行业平均水平相比进行分析

3.速动比率=速动资产÷流动负债与行业平均水平相比进行分析

4.现金比率=(货币资金+交易性金融资产)÷流动负债与行业平均水平相比进行分析

5.现金流量比率=经营活动现金流量÷流动负债与行业平均水平相比进行分析

6.资产负债率=(总负债÷总资产)×100%该比值越低,企业偿债越有保证,贷款越安全

7.产权比率与权益乘数产权比率=总负债÷股东权益,权益乘数=总资产÷股东权益产权比率越低,企业偿债越有保证,贷款越安全。

8.利息保障倍数=息税前利润÷利息费用=(净利润+利息费用+所得税费用)÷利息费用利息保障倍数越大,利息支付越有保障

9.现金流量利息保障倍数=经营活动现金流量÷利息费用现金流量利息保障倍数越大,利息支付越有保障

10.经营现金流量债务比=(经营活动现金流量÷债务总额)×100%比率越高,偿还债务总额的能力越强。