万科年报

财务分析报告万科(3篇)

第1篇一、前言万科企业股份有限公司(以下简称“万科”或“公司”)成立于1984年,总部位于中国广东省深圳市,是一家以房地产开发为主营业务的大型企业集团。

经过多年的发展,万科已经成为中国最大的房地产开发企业之一,业务遍及全国30多个城市。

本报告旨在对万科的财务状况进行深入分析,以期为投资者提供参考。

二、公司概况1. 主营业务万科主要从事房地产开发、物业管理、住宅产业化、商业运营等业务。

其中,房地产开发业务为公司主要收入来源,占比超过90%。

2. 财务状况截至2020年底,万科总资产达到1.4万亿元,同比增长10.8%;营业收入达到3890亿元,同比增长9.5%;净利润为371亿元,同比增长3.8%。

三、财务分析1. 盈利能力分析(1)毛利率万科2020年毛利率为24.2%,较2019年下降0.5个百分点。

这主要受房地产市场调控政策及原材料价格上涨等因素影响。

但总体来看,万科毛利率仍处于较高水平,说明公司在产品定价及成本控制方面具有较强的竞争力。

(2)净利率万科2020年净利率为9.5%,较2019年下降0.4个百分点。

这主要受销售费用、管理费用及财务费用上升的影响。

但考虑到公司规模较大,净利率仍处于较高水平,表明公司盈利能力较强。

2. 偿债能力分析(1)资产负债率截至2020年底,万科资产负债率为79.8%,较2019年下降0.3个百分点。

这表明公司在负债管理方面取得一定成效,财务风险相对较低。

(2)流动比率万科2020年流动比率为1.8,较2019年下降0.1。

这主要受公司销售回款速度放缓的影响。

但总体来看,流动比率仍处于较高水平,说明公司短期偿债能力较强。

3. 运营能力分析(1)存货周转率万科2020年存货周转率为0.5次,较2019年下降0.1次。

这主要受公司加大土地储备及项目开发力度的影响。

但考虑到公司存货规模较大,存货周转率仍处于较高水平,表明公司存货管理效率较高。

(2)应收账款周转率万科2020年应收账款周转率为4.5次,较2019年下降0.5次。

万科A财务分析报告

在售楼盘之二:上海蓝山万科小城

上海万科蓝山小城

1、地理位置:上海市浦东新区 金海路3333号 2、工程占地面积:26万平方米 3、容积率0.57 4、工程首期:规划15万平方米, 共500多户 5、景观设计单位:加拿大CPC 设计公司 6、物业类别:别墅住宅 7、建筑类别:独栋、联体、双 拼

万科企业理念 我们的宗旨:建筑无限生活 对客户,意味着了解你的生活,创造一个展现自我的理想空间 对投资者,意味着了解你的期望,回报一份令人满意的理想收 益 对员工,意味着了解你的追求,提供一个成就自我的理想平台 对社会,意味着了解时代需要,树立一个现代企业的理想形象

选第一

2006 年万科的主题是“变革先锋•企业公民〞。

2006 年在A 股市场实施一次非公开发行,共募集 资金42 亿元

2006 年万科荣获多个奖项及荣誉称号

2006 年,万科实际缴纳税金达24.2 亿元,比 2005 年提高约83%。

房地产行业的根本特征:

1、房地产行业是典型的资金密集型行业, 具

UBS AG 其他股份

0.88

6049.06

诺安股票证券投资基金

0.72

4,969.69

其他股份

博时第三产业成长股票证券投资基金

0.68

4,694.75

其他股份

中国人寿保险〔集团〕公司—传统—普通保险产品

0.68

4,657.01

在售楼盘之一:深圳万科城

深圳万科城

地块来源:公开拍卖,地价9.7亿 地块编号:G03404-1地块 拍卖时间:2003年7月4日 具体地址:深圳市龙岗区坂雪岗大道与贝 尔路交界处、坂雪岗高科技区华为基地对 面 占地面积:约39.7万平方米 建筑面积:约43.7万平方米 容 积 率:1.1 开发分期:6期 开发时间:4年 上市时间:2004年10月 主要产品构造:Townhouse、宽景 house、情景花园洋房、透天小高层、 LOFT 主要户型:4房、3房

万科2010年年报

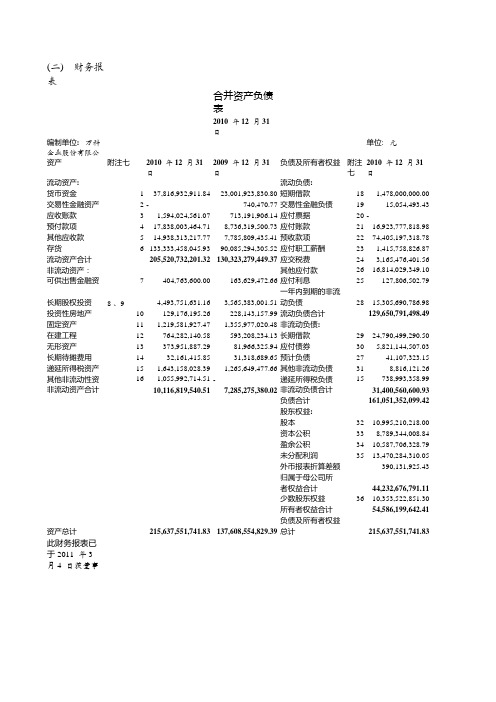

(二) 财务报表合并资产负债表2010年12月31日编制单位:万科企业股份有限公司单位: 元资产附注七2010年12月31日2009年12月31日负债及所有者权益附注七2010年12月31日流动资产:流动负债:货币资金137,816,932,911.8423,001,923,830.80短期借款181,478,000,000.00交易性金融资产2-740,470.77交易性金融负债1915,054,493.43应收账款31,594,024,561.07713,191,906.14应付票据20-预付款项417,838,003,464.718,736,319,500.73应付账款2116,923,777,818.98其他应收款514,938,313,217.777,785,809,435.41预收款项2274,405,197,318.78存货6133,333,458,045.9390,085,294,305.52应付职工薪酬231,415,758,826.87流动资产合计205,520,732,201.32130,323,279,449.37应交税费243,165,476,401.56非流动资产:其他应付款2616,814,029,349.10可供出售金融资产7404,763,600.00163,629,472.66应付利息25127,806,502.79一年内到期的非流长期股权投资8 、94,493,751,631.163,565,383,001.51动负债2815,305,690,786.98投资性房地产10129,176,195.26228,143,157.99流动负债合计################固定资产111,219,581,927.471,355,977,020.48非流动负债:在建工程12764,282,140.58593,208,234.13长期借款2924,790,499,290.50无形资产13373,951,887.2981,966,325.94应付债券305,821,144,507.03长期待摊费用1432,161,415.8531,318,689.65预计负债2741,107,323.15递延所得税资产151,643,158,028.391,265,649,477.66其他非流动负债318,816,121.26其他非流动性资产161,055,992,714.51-递延所得税负债15738,993,358.99非流动资产合计10,116,819,540.517,285,275,380.02非流动负债合计31,400,560,600.93负债合计################股东权益:股本3210,995,210,218.00资本公积338,789,344,008.84盈余公积3410,587,706,328.79未分配利润3513,470,284,310.05外币报表折算差额390,131,925.43归属于母公司所者权益合计44,232,676,791.11少数股东权益3610,353,522,851.30所有者权益合计54,586,199,642.41负债及所有者权益资产总计215,637,551,741.83137,608,554,829.39总计################此财务报表已于 2011 年 3 月 4 日获董事会批准法定代表人: _____________主管会计工作负责人 ( 会计机构负责人) : _____________ (公司盖章)后附的财务报表附注为本财务报表的组成部分。

万科财务报告分析2024

引言概述:万科是中国最大的房地产开发商之一。

该财务报告分析旨在深入研究万科的财务状况和业绩表现,以帮助投资者和利益相关者更好地了解该公司的经营情况。

本文将从财务报告的角度出发,对万科进行分析,探讨公司的财务表现和未来的发展潜力。

正文内容:1. 营收和利润分析1.1 营收结构分析:首先,我们将深入研究万科的营收结构。

通过分析公司在住宅、商业地产和其他领域的收入比例,我们可以评估其在不同市场的表现。

此外,我们还将对万科的销售额和销售金额进行详细分析,以确定其销售策略的有效性。

1.2 利润分析:其次,我们将关注万科的利润状况。

通过分析公司的毛利润率、净利润率和营业利润率,我们可以判断其生产和销售效率。

此外,我们还将关注万科的成本控制、税收管理和其他因素,以确定公司的盈利能力。

2. 资产和负债分析2.1 资产质量分析:在这一方面,我们将评估万科的资产质量。

通过运用比例分析,我们将关注公司的流动资产比重、不动产比重和其他固定资产比重。

此外,我们还将研究万科的库存周转率、应收账款周转率和其他指标,以衡量公司的资产管理能力。

2.2 负债结构分析:接着,我们将研究万科的负债结构和负债能力。

我们将关注公司的长期债务比率、短期债务比率和其他相关比率。

此外,我们还将评估万科的财务稳定性和偿债能力,以确保其在面临经济不确定性时能够承担债务。

3. 现金流量分析3.1 经营活动现金流量:在这一部分,我们将研究万科的经营活动现金流量。

我们将关注公司的销售现金流入、采购现金流出和其他相关项目。

此外,我们还将评估万科的经营活动现金流量是否足够支持其日常运营和发展需求。

3.2 投资活动现金流量:接下来,我们将关注万科的投资活动现金流量。

我们将评估公司在购买固定资产、收回投资和其他投资活动方面的现金流入和现金流出。

此外,我们还将研究公司的投资回报率和资本支出计划,以确定其投资策略的有效性。

3.3 筹资活动现金流量:最后,我们将研究万科的筹资活动现金流量。

房地产企业财务报表分析

房地产企业财务报表分析作者:韩佳莹来源:《中国市场》2022年第01期摘要:近年来,随着我国经济水平的逐渐提升,房地产项目已经成为社会关注的焦点,其健康稳定的发展关系着我国政府和人民的切身利益。

文章对万科集团2015—2019年的财务报表从营运能力、偿债能力、盈利能力三大方面进行剖析,指出其在运营过程中存在的问题,并给予相关的建议,为相关房地产企业提供参考。

关键词:房地产企业;财务报表分析;财务指标中图分类号:F275 文献标识码:A 文章编号:1005-6432(2022)01-0173-02DOI:10.13939/ki.zgsc.2022.01.1731 引言我国宏观经济水平持续提高,房地产也应运而生,其健康的发展关系到我国政府和人民的切身利益。

根据房地产资讯行业统计机构分析的数据,1998—2016年,我国对房地产企业的发展投资完成额占我国规模以上城镇固定资产投资完成额的平均比例约20%,略有下降。

随着我国进入宏观经济的“新常态”,我国政府颁布了一系列措施来引导房地产行业健康发展:2012年2月住建部頒布《住建部与地方政府签订保障房责任书》;每人只能限购一套房,等等[1]。

面对房地产行业的倒退和国家政策对房地产发展的制约因素,如何更好地利用行业资源,促进企业的长远稳定发展,成为房地产业必须面对的难题,这些都需要深刻的探讨、研究和对比分析。

随着房地产行业的快速发展,基于国内房地产市场领先地位的万科集团,其财务报表更具有分析性和代表性。

通过对财务报表进行分析,可以看到一个公司的真实发展状况,根据暴露出的问题可以采用更为科学有效的方法管理公司,为投资者提供合理渠道,方便其了解公司财务情况,从而做出合理判断[2]。

2 万科集团基本情况万科集团成立于1984年5月,1988年进军房地产开发行业,是住宅开发行业的“领头羊”,也是股市里的代表性地产蓝筹股。

20世纪80年代末期,万科意识到房地产领域的潜在市场,并于90年代初正式上市,重点发展大众住宅项目。

万科年报2000年A股年报

2

ÓÉ Foxit Reader ±à¼°æȨËùÓÐ (C) Foxit Software Company,2005-2006 ½öÓÃÓÚÆÀ¹À¡£

0.431

0.391

0.394

0.403

每股净资产 调整后每股净资产 每股经营活动产生 的现金流量净额

4.61

3.84

3.95

4.01

4.31

3.49

3.73

3.79

0.14

0.08

-0.28

-0.28

净资产收益率

10.37%

17%

按月平均加权法计

10.69%

集团财务状况继续保持良好状态资产负债比例降低偿债能力和支付能力进一步加强各项财务指标普foxitreaderfoxitsoftwarecompany20052006公司财务状况财务指标人民币万元2000123119991231增减幅度变动原因总资产5622254494662509配股资金到位后业务规模继续扩大应收帐款4015838805349经营规模后的正常增长存货3499232541903766增加土地储备和新开发项目长期投资9577192165016出售法人股和天津万笑饭店固定资产33828299281303万佳新店增加电子设备投入长期负债12053584410625长期借款增加股东权益2906202093033885配股资金到位及本报告期净利润增加主营业务利润81516626293016房地产和零售业务增长净利润30123229143146主营业务利润增长其他指标资产负债率472552255配股资金到位和银行借款减少流动比率198167031短期借款减少速动比率060058002存货占流动资产的比例减少股东权益比率51694657512配股资金到位和本年利润增加应收账款周转天数38402销售回款情况较好存货周转天数38340421本年销售大幅度增加3公司投资情况报告期内本集团长期投资净额较上年减少9639万元被投资公司的名称主要经营活动占被投资公司权益的比例等见会计报表附注四1会计报表附注五9

万科A2011年报分析(管理用报表)

万科企业股份有限公司2011年度财务报告分析财务管理0901 吴思聪2012年6月30日万科企业股份有限公司2011年度财务报表分析一、公司基本情况简介(一)背景资料1.公司法定中文名称:万科企业股份有限公司2.公司英文名称:CHINA VANKE CO., LTD. (缩写为VANKE)3.法定代表人:王石4.联系地址:中国深圳市盐田区大梅沙环梅路33号万科中心5.注册地址:中国深圳市盐田区大梅沙环梅路33号万科中心6.股票上市地:深圳证券交易所7.股票简称及代码:万科A 000002、万科B 2000028.公司聘请的会计师事务所:毕马威华振会计师事务所(二)股东构成股份总数:10,995,210,218(股)截至2011年12月31日,公司共有股东948,934 户(其中A 股925,732 户,B股23,202 户)拥有公司股份前十名股东持股情况如下:(三)企业发展状况万科企业股份有限公司成立于1984年,1988年进入房地产行业,1991年成为深圳证券交易所第二家上市公司。

经过二十多年的发展,成为国内最大的住宅开发企业,目前业务覆盖珠三角、长三角、环渤海三大城市经济圈以及中西部地区,共计53个大中城市。

近三年来,年均住宅销售规模在6万套以上, 2011年公司实现销售面积1075万平米,销售金额1215亿元,销售规模居全球同行业首位。

1991年万科成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

公司在发展过程中先后入选《福布斯》“全球200家最佳中小企业”、“亚洲最佳小企业200强”、“亚洲最优50大上市公司”排行榜;多次获得《投资者关系》等国际权威媒体评出的最佳公司治理、最佳投资者关系等奖项。

在多年的经营中,万科坚持“不囤地,不捂盘,不拿地王”的经营原则;实行快速周转、快速开发,依靠专业能力获取公平回报的经营策略。

产品始终定位于城市主流住宅市场,主要为城市普通家庭供应住房,2011年所销售的144平米以下户型占比89%。

近三年万科财务分析报告(3篇)

第1篇一、前言万科企业股份有限公司(以下简称“万科”或“公司”)成立于1984年,总部位于中国深圳,是中国领先的房地产开发企业之一。

自成立以来,万科始终坚持“为普通人创造美好生活”的理念,致力于提供高品质的住宅和社区服务。

本报告将对万科近三年的财务状况进行详细分析,以期为投资者、合作伙伴及公众提供参考。

二、财务概况1. 营业收入近三年,万科的营业收入呈现稳定增长的趋势。

2019年,公司实现营业收入3827.6亿元,同比增长24.8%;2020年,营业收入达到4408.2亿元,同比增长15.3%;2021年,营业收入为5014.3亿元,同比增长13.8%。

这一增长趋势表明,万科在市场竞争中保持了较强的盈利能力。

2. 净利润万科的净利润也呈现稳定增长态势。

2019年,公司实现净利润356.7亿元,同比增长22.3%;2020年,净利润为386.4亿元,同比增长8.1%;2021年,净利润为406.4亿元,同比增长4.7%。

尽管净利润增速有所放缓,但总体仍保持稳定增长。

3. 资产负债率万科的资产负债率在过去三年中保持相对稳定。

2019年,公司资产负债率为77.2%;2020年,资产负债率为77.6%;2021年,资产负债率为77.8%。

这一数据表明,万科在资产负债管理方面较为稳健。

三、盈利能力分析1. 毛利率万科的毛利率在过去三年中呈现波动趋势。

2019年,公司毛利率为24.8%;2020年,毛利率为24.2%;2021年,毛利率为24.5%。

毛利率的波动主要受市场环境、产品结构等因素影响。

2. 净利率万科的净利率在过去三年中呈现波动趋势。

2019年,公司净利率为9.3%;2020年,净利率为8.8%;2021年,净利率为8.1%。

净利率的波动与毛利率趋势相似,主要受市场环境、成本控制等因素影响。

四、偿债能力分析1. 流动比率万科的流动比率在过去三年中保持稳定。

2019年,公司流动比率为1.32;2020年,流动比率为1.28;2021年,流动比率为1.26。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2019年淄博房地产市场年度报告淄博事业部&城市研究院PART 1宏观市场PART 2板块分析PART 3竞争预判全国政策回顾Q1Q2Q3Q4中央:坚持房住不炒1月,在防范化解重大风险专题研讨班上中央提出要稳妥实施房地产市场平稳健康发展长效机制方案。

3月,两会政府工作报告强调要落实城市主体责任,促进房地产市场平稳健康发展。

一季度整体政策基调相对宽松,市场预期有所向好。

4月,中央政治局会议对“房住不炒”的再次强调对市场情绪稳定和后续地方紧缩政策的跟进起到了关键的引导作用。

7月,中央政治局会议提出要落实房地产长效管理机制,不将房地产作为短期刺激经济的手段。

此次政治局会议确定了三季度政策趋严的基调,市场整体调整预期进一步强化。

各地:因城施策10月,十九届四中全会明确提出要加快建立多主体供给、多渠道保障、租购并举的住房制度。

12月,中央经济工作会议:表明坚持“房住不炒”“因城实策”“三稳”的总基调不变,强调城市更新、老旧小区改造和发展租赁一季度稳:地方政策适度进行结构性优化,但整体以“稳”为主二季度收紧:全国部分城市利率上浮水平止降回升、公积金贷款政策有所收紧,西安、苏州分别升级了限购、限售政策,合肥、苏州、东莞等地由于地市升温也及时收紧土拍政策。

三季度定向优化:上海、长沙、武汉、贵阳、东莞、株洲、徐州、扬州、嘉兴、任丘等地适时优化公积金信贷政策及限购政策以更好满足部分自住群体的购房需求。

四季度优化延续:粤港澳大湾区、天津、三亚、南京六合、深圳、徐州、扬州、清远、广州等地适时针对特定居民优化购房政策、信贷政策、税收政策支持合理自住需求。

淄博政策回顾淄博市住房公积金管理中心个人网上服务厅开通购买新建商品住房、购买二手住房、农村购房、大修、翻建、建造自住住房提取住房公积金网上受理业务功能。

2月6月6月份淄博市公积金缴存基数调整,单位和职工月缴各不超2239元。

单位和职工各自的住房公积金缴存比例均不得低于5%,最高不得超过12%,自由职业者缴存比例不得低于10%,不得高于24%。

LPR 机制的实施,10月份首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点10月11月张店区、高新区、经济开发区规划城区内,新出让或划拨国有土地上的新建住宅,实行全装修成品交房;已出让或划拨国有土地上尚未交付的住宅,鼓励实行全装修。

到2020年年底,全市规划城区内的新建住宅,全部实行全装修成品交房。

3月发展规范住房租赁市场和二手房市场,贯彻落实《淄博市关于加快培育和发展住房租赁市场的实施意见》,大力推进住房保障工作。

11月,淄博政府出台《进一步加强新形势下引才用才工作的若干措施》(淄博人才金政37条),进一步提升全市招才引智工作的精准度,通过资金补贴形式,为新旧动能转化和产业转型升级聚集人才支撑。

为推进淄博市工业新旧动能转换,制定如下政策:集中突破“四强”产业、改造提升优势传统产业、支持企业全面创新、培育壮大骨干企业、全面优化发展环境。

3月起,在全市范围内开展为期半年的房地产中介市场专项整治活动,发布虚假房源信息、对购房人隐瞒限制房屋交易的信息、强制提供代办服务、“阴阳合同”等行为将被重点查处。

全面取消村镇落户限制,以在村镇就业居住三年以上和举家迁徙的农业转移人口及新生代农民工为重点,促进有能力在城镇稳定就业和生活的农业转移人口及其家属落户,加快提高户籍城镇化率。

5月淄博2019年将开工棚改房4573套,基本建成棚改房3000套,发放租赁补贴1700套。

严格把握好棚户区改造的范围和标准,以老城区内脏乱差的棚户区为改造重点,规范实施棚户区改造工作。

取消村镇落户限制淄博棚改4573套房贷利率调整淄博人才金政37条房地产中介整治购租并举住房制度公积金网上受理加快新旧动能转换全装修成品交房公积金比例调整注:数据来源于中指研究院近5年淄博土地市场年度供应与成交土地-量价:19供应环比18增幅3%,维持在2300万+规模,成交量环比18年持平在2000万+,其中住宅土地成交量略降2%,成交楼面均价降幅明显,回落至2006元/㎡,房价地价比23%。

成交量:2019年土地供应2356万㎡,成交量2049万㎡;2015-2019年度土地成交每年稳定在1365万㎡,住宅稳定在572万㎡;除16年外,每年土地成交量均高于商品房成交量,在售库存逐渐累积;楼面价:2019年住宅土地楼面价2006元/㎡,楼面价较去年下降18%;目前地价售价比为23%,虽小幅下降但仍维持高位2922214899409219092.0001,005000,100,050,550,000,651.0000,752.5000,201.5000,300,450,850,400,600,500,700,800,900,950,150,250,351.5082018年2.2791.2631.2811.0162.0492.4561.0702015年 2.0069402016年7692017年1.0192019年2.356土地供应量(万㎡)土地成交量(万㎡)楼面均价(元/㎡)住宅成交量(万㎡)2292722451749414717325221694154112388631357914324102711002.4003502.500502.0001.8001502509501.0501.5004002009001.0003001001.2001.3001.4001.6001.7001.9002.1002.2002.300周村区1.009临淄区淄川区博山区桓台县高青县沂源县张店区128185 1.637919 1.3132.4952.2911.8781.3002.2061.345土地供应(万㎡)土地成交(万㎡)住宅成交(万㎡)楼面均价(元㎡)19年淄博土地市场各区县供应与成交土地-分布:张店区供销走势同淄博市,19年为近五年供销高峰,住宅地块成交环比18年下降9%;19年度商品房成交70宗地,主要分布在西部、东部、经开区板块。

成交楼面均价下降14%至2512元/㎡,房价地价比24%。

5024838151,00937034241377491983832634283881,5711,1491,7462,9862,4955001,0001,5002,0002,5003,0001002003004005006007008009001,0001,1002016年2017年2015年2018年2019年416土地供应(万㎡)住宅成交(万㎡)土地成交(万㎡)楼面均价(元/㎡)近5年张店区土地市场年度供应与成交142088713932155911346922,8942,0612,9312,5125001,0001,5002,0002,5003,000020406080100120140160180200220中部北部东部2,369西部南部1,843经开成交量(万㎡)宗数楼面价(元/㎡)2019年张店区商品房土地市场成交注:数据来源于中指研究院淄博市商品房市场概况:19年全年商品房累计成交面积520万㎡,环比下降2%,成交金额环比上升4.6%在451亿;12月市场翘尾明显,单月成交金额全年最高达65亿;19年商品房均价维持在8670元/㎡,环比上涨6.8%,全年明显供大于求,供销比65%。

统计口径:世联行,包含住宅、公寓、别墅、写字楼、商业、车位等可售产品,统计范围为市内五区三县。

3022855806935715965315203684114314518670200400600800100081172018年2016年2017年2019年淄博全市商品房年度供销量价336547592.75870568251556045133252544350404041367638112745473844353535316585608547852286658723872588008922877286888568855220406080100419.12385679101193淄博全市商品房月度供销量价供应量(万㎡)销售金额(亿)成交量(万㎡)商品房均价(元/㎡)12供应量(万㎡)销售金额(亿)成交量(万㎡)商品房均价(元/㎡)时间成交面积(万㎡)成交规模(亿元)成交均价(元/㎡)2018年53143181172019年5204518670同比-2%+4.6%+6.8%主城区商品住宅:全年累计供应220万㎡,环比上涨29%涨幅明显;全年累计成交188万㎡,持平18年;累计销售194亿,环比上涨3%;年成交均价10317元/㎡,环比上涨4%;全年推盘去化率为49%,下半年降幅明显。

张店区商品住宅月度供销量价主城区商品住宅加推去化率走势张店区商品住宅年度供销量价供应量(万㎡)销售金额(亿)成交量(万㎡)商品房均价(元/㎡)统计口径:张店区+经开区+高新区,商品住宅。

2122014336212227151821185********221915141718176161516172220161417189,88211,3109,98410,67010,67110,32510,38810,32710,19610,15410,0151,0002,0003,0004,0005,0006,0007,0008,0009,00010,00011,00012,000051015202530359月5月10,6362019年1月4月7月2月3月6月8月10月11月12月成交均价(元/㎡)成交金额(亿元)供应面积(万㎡)成交面积(万㎡)131971702202962551891882092041881947,0878,0269,91610,3171,0002,0003,0004,0005,0006,0007,0008,0009,00010,00011,0000501001502002503002018年2016年2019年2017年9094111,4041,1783441,3904031,5264903219206322445171792831811878717444924102030405060708002004006008001,0001,2001,4001,6000381,165661月2月193月4月545月6月7月448月9月10月11月12月341001,029204推出套数去化率销售套数面积段总价段60W 以下60-70W70-80W80-90W 90-100W 100-110W110-120W 120-130W 130-140W 140-150W 150-160W 160-170W 170-180W180-190W 190-200W 200-210W 210-220W 220-230W 230-240W 240-250W 250-260W 260-270W 270-280W 280-290W 300W以上占比70-80㎡4963111211.69%80-90㎡712699347411 3.10%90-100㎡12844503752368879444328.58%100-110㎡653505368472446259143155691310.28%110-120㎡84244854843278576234260109257102615.70%120-130㎡6953509276427231141800389230230138197205391122.44%130-140㎡1978624448723349953375338512514815466387316812125113.36%140-150㎡19739102201178206408447218139262410205269217201889112112.71%150-160㎡54716183814543674115791201415799698817412 3.69%160-170㎡161612151333291017243933263339354812849219138532.25%170-180㎡41331816248151031752725232746771019211645 2.18%180-190㎡15124289228753030141129672772024 1.11%190㎡以上24664751123333731162234474826443615132640722412.90%占比17.31%6.62%9.01%8.57%8.43%10.11%7.98% 6.37%3.83%3.18%2.74%3.31%2.50% 1.69%1.47%1.37%1.09%0.89%0.60%0.56%0.61%0.26%0.22%0.35%0.93%100.0%2019年淄博面积段及总价段成交套数◆面积段:100-150㎡为主力成交面积段,其中110-130㎡占比最高,>150㎡的户型流速明显降低;◆总价段:总价<130w 产品流速较高,130w 基本为刚需承受上限。