外汇市场与外汇交易

国际金融:外汇市场与外汇交易

直接标价法下,远期汇率的计算

外汇 交易

远期汇率= 即期汇率+升水数 = 即期汇率—贴水数

例如:纽约外汇市场 Spot rate:GBP1=USD1.5060-----1.5080 A: 3 mths 升水 20-----30 B: 3 mths 贴水 40-----30

外汇 交易

①不同标价法下的报价

直接标价法 外汇买入价/外汇卖出价 间接标价法 外汇卖出价/外汇买入价 美元标价法 美元买入价/美元卖出价

例:纽约汇市 GBP/USD 1.7650/58

USD/SGD 2.7859/69

②识别被报价货币与报价货币

外汇 交易

被报价货币(基准货币,单位货币)

被报价货币/报价货币 ❖ 银行愿意买入被报价货币的汇率/

❖ 由外汇银行与顾客之间的外汇交易而形成

的市场;

❖ 在外汇市场上,有外汇经纪人活跃在外汇银 行和顾客之间。

外汇 交易

2. 银行同业市场

❖ 外汇银行之间进行外汇交易而形成的市场, 又称“批发外汇市场”。

❖ 通常每笔交易在100万美元以上,银行同业间 外汇交易通常占外汇交易的90%以上。

❖ 在银行同业市场的交易中,外汇经纪人仍然 具有重要作用。

4、远期外汇交易的应用

外汇 交易

第一、进出口商和资金借贷者应用远期外 汇交易规避外汇风险;

第二、外汇银行可以用远期外汇交易来轧 平其外汇头寸;

第三、可以用来进行外汇投机操作。

外汇 交易

例:

美国一进口商从英国进口一批价值5万英镑的 商品,签订贸易合同时汇率为: GBP/USD 1.5000(即期)1.5010(3个月远期) 三个月后交货付款。

第2章外汇市场与外汇交易

四、掉期交易

Swap Transaction

❖ 定义:是指交易双方约定以A货币交

换一定数量的B货币,并以约定价格在 未来的约定日期用B货币反向交换同样 数量的A货币。

❖ 1995年起,全球外汇掉期交易的日交 易量已超过外汇即期交易和远期交易。

❖ 2005年8月,中国人民银行允许符合条 件的商业银行开办人民币与外币掉期 交易。

(一)两角套汇 (Bilateral/Two-point Arbitrage)

利用两个不同的外汇市场,某一时 刻某种货币汇率差异,贱买贵卖,赚取汇 差。 例如:

纽约市场:USD1=HKD7.8010/25, 香港市场:USD1=HKD7.8030/45。

International Finance

(二)三角套汇(间接套汇)

买入/卖出

*主要货币买卖差价小;小币种差价大。

二、远期外汇交易

❖(一)概念

❖ 又称期汇交易,是买卖双方在成交时先就交易 的币种、汇率、数额、交割日等达成协议,并以合 约确定下来。在规定的交割日再由双方履行合约, 结清有关货币金额的收付。

❖ 特点:预约式交易 ❖ 注意:交割日

(二)具体应用 *1. 商业性远期外汇交易(规避汇率风险)

2. 抛补套利

在将资金从利率低的货币转向利率 高的货币的同时,卖出远期高利率货币, 以避免汇率风险。

❖ 续例9: 假设一年期英镑远期汇率为

GBP1=USD1.5500 则:691824英镑*1.55=1072327美元 与国内投资相比:

❖ 假设市场行情如下: (1)即期汇率:GDP1=USD1.5960/1.5970; (2)1个月远期汇率:GDP1=USD1.5868/1.5880; (3)3个月远期汇率:GDP1=USD1.5729/1.5742; (4)2个月的美元存款利率为0.5%; (5)2个月的英镑存款利率为1%。

第2章 外汇市场与外汇交易

第一节 第二节 第三节 第四节 外汇市场 即期外汇交易 远期外汇交易 外汇掉期业务

第五节

套汇、套利和进出口报价

第一节 外汇市场

一、外汇市场的概念 二、外汇市场的类型 三、外汇交易的参与者 四、世界主要外汇市场 五、中国大陆外汇市场

一、外汇市场的概念

外汇市场是指从事外汇交换、外汇买卖和 外汇投机活动的场所,是国际金融市场的重 要组成部分。 世界上大约有30多个主要的外汇市场,它 们位于世界各大洲的不同国家和地区。从全 球范围来看,外汇市场是一个24小时全天候 运作的市场。

(六)新加坡外汇市场 新加坡外汇市场是一个无形市场,大部分交易 由外汇经纪人办理,并通过他们把新加坡和世界 各金融中心联系起来。交易以美元为主,约占交 易总额的85%左右。 (七)香港外汇市场 香港外汇市场由两个部分构成。一是港元兑外 币的市场,其中包括美元、日元、欧元、英镑、 加元、澳元等主要货币和东南亚国家的货币。当 然也包括人民币。二是美元兑其他外汇的市场。 这一市场的交易目的在于完成跨国公司、跨国银 行的资金国际调拨。

1、已知:某日纽约外汇牌价: 美元/加元 = 1.5250 — 1.5270 美元/瑞士法郎 = 1.7640 — 1.7660

1.7640 1.7660 加元 / 瑞士法郎: 1.5270 1.5250

2、美元/瑞士法郎:1.486/1.487 英镑/美元: 1.54/1.541 英镑/瑞士法郎:1.54×1.486——1.541×1.487

① 1.359×(1+2.3%×3/12)=1.3668

② 1.359×(1-3.3%×3/12)=1.3478

已知即期汇率和远期汇率,求升贴水折年利率

F S 12 基准货币升/贴水折年利率 100% S 月数

第二章 外汇市场与外汇交易

二、外汇市场的参与者 1、各国的中央银行 2、商业银行、投资银行等金融机构 3、对冲基金等投机者

索罗斯及其量子基金 1985年G5广场协定 1992年-1993年英镑危机 2019年亚洲金融危机

1994年10月7日 USD/DEM

即期汇率

1.4985/93

GBP/USD 1.6096/05

30天远期

1/0.5

8/9

90天远期

13/12

13/19

利用汇水点数来计算远期汇率的买卖价,前大后 小相减,前小后大相加

例题1.已知上表,求USD/DEM90天远期汇率以及 GBP/USD30天远期汇率

消除了双方的履约风险

2、保证金机制

保证金的作用就是会员公司提供给清算所的财务 保证。

A 初始保证金:外汇期货建仓是交纳的保证金

B 追加保证金:在每个交易日内,期货交易所 将公布当天正式收盘价,所有未清仓的和约都要 按此价格计算帐面盈亏,任何亏损都会记入会员 公司保证金帐户,第二天由该公司补入

金额的外币 二、远期外汇交易与货币期货交易的区别 外汇期货交易和远期外汇交易都是在未

来约定价格交割货币,但二者之间有许多 差别

1、交易和约标准化 远期外汇交易:交易双方协定的 货币期货交易:标准化的交易 2、集中交易和结算 远期外汇交易:分散交易,银行转帐结算

货币期货交易:交易所交易,清算机构结 算

第二章 外汇市场与外汇交易

第一节、外汇市场概述 金融----金融市场-----国际金融市场

国际资本市场国际金融市场Fra bibliotek外汇市场

外汇市场与外汇交易 PPT

外汇市场结构

银行与银行间外汇市场,也 称同业市场。银行同业间 得外汇交易占外汇市场纪人)

第二层(外汇银行)

负责减轻外汇 波动得情形 或维持目标

汇率

主要参与者

第一层(外汇供求者)

跨国企业

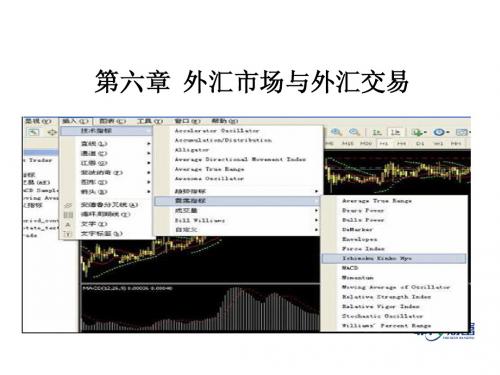

第二节 外汇交易得发生与信息处理工具 一、外汇交易得发生

• 6、交易用语规范:

经常用俚语或简称,使用行话。如,交易中 “one dollar”表示100万美元,而非1美 元;“Yours”表示“我卖给您”;“MYRisk” 表示“现在得价格又就是多少” 等等。

• 三、即期外汇交易得对话: • 询价方:What’s your spot USD JPY,pls? • 报价方:104、20/30(20/30 or 104、

伦敦 法兰克福

纽约

悉尼

23 0 1

东京

78 9

香港

15 16 17

21 23

旧金山

3、国际外汇市场交易发展趋势:外汇市场得规 模持续扩展、远期交易得比例不断增长。

• 二、外汇市场得交易主体 1、外汇银行(Foreign Exchange Banks)。

• 空头(Short Position),指商业银行在经营外汇业务时 卖出多于买进得不平衡情况。

20/104、30) • 询价方:Yours USD1(Sell USD1) • 报价方:OK,done、

• A:Spot USD JPY pls? • B:MP,55/60 • A:Buy USD2、 • B:OK,done、I sell USD2 Mine JPY at 154、60

value 27/6/90、 JPY pls to ABC BK Tokyo、 A/C No、123456 • A:USD TO XYZ BK Newyork A/C 654321、Tks

第6章 外汇市场与外汇交易

2.外汇指定银行(Foreign Exchange Bank)

• 外汇指定银行: 由中央银行指定或授权经营外汇业务的商业银行。 包括商业银行和开设在本国的外国商业银行。 • 在银行与客户间的市场: 是客户(公司、个人)的交易对象. 是外汇资金最终供给者和最终需求者的中介。 在银行间的外汇市场: 轧平头寸, 规避汇率风险,或者投机获利. 交易对象:外汇指定银行间 外汇指定银行与中央银行间

■即期外汇交易 ■远期外汇交易 ■掉期交易 ■套汇交易 ■套利交易 ■外币期权交易 ■外币期货交易

一、 即期外汇交易(Spot ExchanTransactions)

• 即期交易:又称现汇交易,是指买卖双方成交后在两 个营业日内办理交割的外汇买卖。 • 营业日:实际交割双方国家内的银行都营业的日子。 如果有一方为休息日,则不能算作营业日。 • 交割:买卖双方履行交易契约的行为。交割日就是履 行交易契约(进行不同货币之间资金划拨)的具体日 期,又称为起息日(Value Date)。起息日可分为当 日起息、明日起息和交易后的第二个工作日起息三种。

5.从外汇交易的区域范围和周转速度看,外汇市场具有空间 的统一性和时间的连续性

国际重要汇市交易时间(北京时间)

•

• • • • • •

惠 灵 悉 东 香 法 兰 克 伦 纽

顿 尼 京 港 福 敦 约

04:00 - 13:00 06:00 - 15:00 08:00 - 15:30 10:00 - 17:00 14:30 - 23:00 15:30 - 00:30 21:00 - 04:00

商业银行 财务公司 外汇经纪人

▼

▼香港外汇市场上的交易可以划分为两大类:

港币和外币的兑换,其中以和美元兑换为主。 美元兑换其它外币的交易。

国际金融课件_5第五章 外汇市场与外汇交易

注意:为了节约交易时间,使用规范化的简语

1.一般只报点数 2. 交易额是100万的整倍数:如USD1表示100万美元 3.买入和卖出与数额同时报出:如“6 yours”表示我卖 给你600万美元,“3 mine”表示“我买入300万美元”。

4.但在确认环节,汇率则要报全价。

二、远期外汇业务

(一)远期外汇业务的概念与作用

远期外汇业务又称期汇交易,是指外汇买卖成交时, 双方将交割日预定在即期外汇买卖起息日后的一定 时间的外汇交易。 作用:保值和投机两方面的作用。

(二)远期汇率的标示方法

远期汇率就是买卖远期外汇时所使用的汇率, 它是在买卖成交时即确定下来的一个预定性的价格。 远期汇率以即期汇率为基础,但一般与即期汇率有 一定的差异,称为远期差价或称为远期汇水 (Forward margin)。 在直接标价法下:远期汇率=即期汇率+升水 远期汇率=即期汇率-贴水 在间接标价法下:远期汇率=即期汇率-升水 远期汇率=即期汇率+贴水

点数排列前大后小,汇率与汇水同边相减

口诀:前小后大用加法 前大后小用减法

练习:

1.即期汇率USD/CAD 三个月远期 十二个月远期 前大后小用减法 1.5369/79 300/290 590/580

则6个月远期汇率USD/CAD 1.5069/89

9个月远期汇率USD/CAD 1.4779/99

口诀:前小后大用加法 前大后小用减法

即期外汇业务按其银行间结付方式的不同分为 电汇(Telegraphic Transfer, T/T)、信汇(Mail Transfer, M/T)和票汇(Demand Draft, D/D)。

(二)即期外汇业务的报价与操作实例

例P64

小结:即期Байду номын сангаас汇买卖 步骤

第四章 外汇市场与外汇交易

举例

例1: 1美元=1.4860/1.4870瑞士法郎 1美元=100.00/100.10日元 求:瑞士法郎对日元的买入汇率与卖出汇 率

举例

例2 1澳大利亚元=0.7350/0.7360美元 1新西兰元=0.6030/0.6040美元 求1澳大利亚元对新西兰元的买入汇率与 卖出汇率。

举例

1美元=1.4860/1.4870瑞士法郎 1英镑=1.5400/1.5410美元 求:1英镑对瑞士法郎的买入汇率与卖出汇率

课堂练习

1.已知: USD/JPY USD/HKD 求HKD/JPY 2.已知: GBP/AUD HKD/AUD 求GBP/HKD 3.已知: USD/JPY GBP/USD 求GBP/JPY 119.59/119.89 7.7918/7.7958 2.6828/2.6838 0.2146/0.2152 118.62/118.92 1.5962/1.5992

一、直接交易与间接交易

直接交易是买卖双方利用电讯设备直接进行 的交易。 间接交易是买卖双方通过外汇经纪商磋合而 成交的外汇交易。

二、即期外汇交易的交割日

T+2 伦敦、纽约、苏黎世市场 T+1 东京、新加坡等远东市场、香港的 港元兑日元、新加坡元、马来西亚林吉特和 澳大利亚元 T+0 香港的美元兑港元 工作日和营业日是一个概念,指交割资金 双方国家银行营业的日子。 交割日确定的原理:同时交割

纽约:即期100美元 = 193 欧元 出 资 200 万美元买入 386 万欧元

A 收回 200 万美元投资 赚取 6 万欧元 法兰克福:即期 100 英镑 = 380 欧元 用 380 万欧元买进 100 万英镑 伦敦:即期 100 英镑 = 200 美元 用 100 万英镑买进 200 万美元

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

教学目的与要求●知晓外汇市场的概念、类型、特点、市场结构和市场参与者。

●明确远期汇率的计算和定价、元本金交割远期与掉期业务以及运用外汇远期进行套期保值和投机的方法。

:—●把握外汇期货的概念及其与外汇远期的区别以及运用外汇期货进行套期保值和投’机的方法i●熟悉外汇期权的概念、特征和类型,掌握外汇期权的应用和盈亏分析方法。

●掌握货币互换和利率互换的概念和应用。

●了解我国银行间外汇市场的发展历程、:市场组织形式、交易模式及品种,了解远期结售汇业务和人民币离岸金融产品。

第一节外汇市场外汇市场是国际金融市场的核心组成部分,国际贸易、国际融资以及其他国际经济活动都涉及到不同货币之间的兑换,因而都离不开外汇市场。

外汇市场也是金融创新的重要场所,许多金融衍生品交易都发生在外汇市场,这些创新产品和工具为套期保值者提供了避险工具,也为投机者提供了投机的舞台。

第一节外汇市场概述外汇市场(foreign exchange m9rket)是外币供求双方互相买卖不同货币的交易网络”、交易设施及其组织结构和制度规则的总和i外汇市场是‘国标金融市场的重要组成部分,国际货币市场的借贷业务、国际资本市场的投资活动,以及国际黄金市场和国际商品市场的交易都需要用到外币‘因此都离不开外汇买卖。

毫无疑问,外汇市场是国际金融体系中极为重要的一环,其发达程度也是衡量一个国家金融体系成熟与否的主要标志之一。

.一、外汇市场的类型根据不同的标准,我们可以把外汇市场划分成以下不同类型:(一)按组织形态划分:1.有形外汇市场有形的外汇市场又称具体的外汇市场,主要指进行外汇交易的各方在有固定交易场所和设施的外汇交易所内,在规定的营业时间里集中进行交易的市场。

比较著名的有形外汇市场有瑞士的苏黎世、法国的巴黎、德国的法兰克福、荷兰的阿姆斯特丹、意大利的米兰等,因为这些外汇市场主要集中于欧洲大陆国家,所以又称为“大陆式外汇市场”。

2.无形外汇市场外汇市场更多的时候表现为一个无形的市场,又称抽象的外汇市场。

这是一个由电话、电传、传真或计算机网络等通讯工具将买卖双方连接起来的庞大的外汇交易系统,交易的任何一方只要通过屯讯方式就可以进入这个市场进行交易。

伦敦和纽约的外汇市场就采取了这一形式,故又称“英美式外汇市场”。

·此外,东京、中国香港和加拿大等地的外汇市场也是无形外汇市场。

无形外汇市场的迅速发展,使各国的局部市场发展成全球性的统一的大市场,使有固定交易时间的市场成为一个可以24小时不问断进行外汇交易的市场。

例如,在北京时间凌晨5时,新西兰惠灵顿‘澳大利亚悉尼的外汇市场相继开市,8时‘日本东京市场开市,10时中国香港、新力D坡开市,下午3:时巴黎、法兰克福、伦敦又相继开市,晚上9时纽约市场开市,凌晨4时纽约市场收市时,惠灵顿、悉尼又相继开始新一天的交易。

一天24小时,人们随时可以通过无形外汇市场进行交易。

由于无形的外汇市场伎外汇交易更加便利,并且效率明显提高,所以死形外汇市场迅速发展”,即使在“欧洲大陆国家,大部分外汇交易也是在无形市场中进行的。

无形外汇市场无疑是当今外汇市场的主导形式。

(二)按交易主体划分1.外汇零售市场外汇零售市场主要是银行同客户之间买卖外汇的市场。

客户可能是因为进出口需要买卖外汇,也可能是因为投资于某一外汇资产而买卖外汇,无论是哪种情况,银行都在外汇终极供应者与终极需求者之间起中介作用,即—方面从客户手中买入外汇,另一方面又把外汇卖给需要的客户’,从中赚取买卖差价!因为这一层次的外汇市场与外汇批发市场相比,每笔交易的金额相对较小,所以称作外汇零售市场j2.外汇批发市场外汇批发市场是指银行同业之间进行外汇交易的市场,因为这一市场交易的金额大、起点高,所以被称为外汇批发市场。

外汇批发市场和外汇零售市场构成了我们通常意义上所称的(广义)外汇市场,而批发市场则是狭义的外汇市场。

外汇批发市场汇集了巨额的供求流量,所以外汇批发市场决定着外汇市场的即时汇率,而零售市场的汇率就是在批发市场汇率的基础上加减一定点数形成的。

在外汇批发市场中主要有三个层次的外汇交易:各商业银行之间进行的交易、中央银行同商业银行之问的交易以及各国中央银行之间进行的交易。

商业银行之间进行的外汇交易主要是为了轧平其在零售市场上交易产生的外汇头寸(position),即所持有的专门用于外汇买卖业务每一种外币的数量,也就是外币库存。

银行在为客户提供外汇买卖的中介服务时,因为客户对各种外汇买卖的金额不匹配l,难免使银行某种或多种外汇的买人数量超过卖出数量,即超买(overbought,导致银行的外汇库存过多,出现多头头寸(long position);或者卖出数量超过买人数量,即超卖(overso1d),出现空头头寸(short position),这两种头寸统称敞口头寸(open position)。

敞口头寸对于银行来说是一种外汇风险,因为他们要承担汇率变动的风险。

例如r7在多头头寸情况下汇率出现下跌,或在空头头寸时汇率发生上涨、,银行为了平衡头寸而卖出多余头寸或买入外汇补足头寸时就会面临损失。

所以银行需要在汇率尚未变动时及时通过同业之间的交易来轧平头寸?即抛出多头头寸的外汇,买入空头头寸的外汇。

除为了轧平头寸,银行还可能出于投机、套利、套汇等目的买卖外汇。

中央银行从事外汇交易主要是为了进行外汇干预酿ore畦n exch4Dgeinterven髓on)。

在固定汇率制下,中央银行进行外汇交易是为了维持固定的货币平价关系。

在浮动汇率制下,各国中央银行为了把汇率维持在符合本国利益需要助水平上,,也会进行外汇干预。

中央银行可能通过与商业银行或他国中央银行的外汇交易进行干预,也可能与他国中央银行进行联合干预。

除了外汇干预,中央银行进行外汇交易还可能出于调整外汇储备的币种结构、增加储备收益等目的。

.’(三)按交割时间划分按交割时间可以把外汇市场分为即期外汇市场和远期外汇市场。

即期外汇市场是指外汇买卖成交后在两个交易日内办理交割的外汇市场;远期外汇市场是指买卖双方签订交易合同后,约定在将来某一时间按合同规定的汇率和金额进行交割的市场。

(四)按管制程度划分“。

按政府的管制程度,可以把外汇市场分为:“(1)自由市场,即外汇交易不受政府限制的市场;(2)平行市场,即在官方设定的外汇市场之外存在的外汇市场;(3》L汇黑市,即非法交易外汇的市场。

平行市场和外汇黑市都是政府对外汇市场予以管制助产物,其区别在于前者得到政府认可,,后者则不被政府认可。

(五)按市场地位划分、外汇市场按参与者的广度可分为全球性的外汇市场和区域性的外汇市场。

前者是世界各国居民广泛参与的市场,如伦敦、纽约和中国香港;后者则主要是所在地周边地区居民参与的市场功口阿姆斯特丹和米兰等。

二、外汇市场的参与者外汇市场的参与者主要有以下各方:’1.商业银行商业银行是外汇市场的主体和外汇业务的中心,外汇市场上几乎所有的大额交易都是由商业银行办理的。

在实行外汇管制的国家,中央银行一般指定或授权一些商业银行经营外汇业务,被指定或授权的银行即成为外汇银行,又称外汇指定银行(a卯ointedbank)或授权银行(authorized bank)。

在外汇市场上交易活跃的商业银行习惯上都被称为外汇银行。

商业银行一般在批发和零售两个层次的外汇市场经营外汇买卖业务。

如前所述,在外汇零售市场,他们通过与客户的买卖交易赚取买卖差价;在外汇批发市场,他们通过与其他银行的交易来轧平在零售市场上交易带来的敞口外汇头寸。

银行有时候也在外汇市场上做一些投机交易,例如当其预期某一货币将升值,就买入这一货币,即持有该种货币的多头头寸。

大中型商业银行也在衍生外汇市场参与外汇交易,而且很多外汇衍生产品都是由他们设计和提供的。

’一些大型的跨国银行还在外汇市场上承担了做市商(market maker,或jobber,又译为坐市商)的职责,①即他们给出外汇的买卖报价,—随时应客户要求按他们所制定的报价买卖外汇。

同时,这些银行的外汇交易员还在各伸门[市场与其他银行的交易员进行交易,以此来平衡外汇头寸。

成为做市商需要于定的条件,如需要有雄厚的资本,对汇率的未来走势有较好的把握能力,在各大外汇市场都有结算账户,并有足够的能力来清算大笔的外汇交易。

尽管中小银行也有参与批发市场交易的,但一般不会成为做市商。

他们通常都在外币库存增加时直接调低报价,而在库存不足时调高报价,由此鼓励客户买进或卖出外汇,进而实现自身头寸的平衡。

:乙外汇经纪商。

·’外汇经纪商是指协助外汇交易双方进行交易的中介机构,但他们本身并不是交易主体,他们向客户提供服务,并向其收取佣金。

外汇经纪商需要随时与全球的外汇市场保持紧密联系,根据瞬息万变的外汇行情报出最新的买入价和卖出价,并迅速做出安排,使客户的外汇交易成交。

他们的存在提高了外汇市场的效率。

外汇的最终需求者、商业银行以及外汇经纪商的关系可以用图3—1来描述。

假设客户A由于业务关系,需要从位于纽约的波士顿银行买入1000万英镑的外汇,即波士顿银行向客户A出售l ooo万英镑。

为了轧平这一交易产生的英镑头寸,波士顿银行可以直接与当地的花旗银行或美国银行进行交易,或者与位于伦敦的渣打银行或巴克莱银行进行交易。

但是要在最短的时间内直接寻找卖出同样数量英镑的交易对象比较麻烦;需要付出较高的搜寻成本和交易成本,而且价格不一定是最优的。

所以,波士顿银行可以向纽约或者伦敦的经纪商咨询报价并下订单。

经纪商通过自己庞大的交易网络,为其寻找最优的交易对手。

如图3—1所示,经纪商可以联系纽约的花旗银行、美国银行,或者伦敦的汇丰银行、渣打银行,直到撮合完成交易,这样就大大提高了交易的效率。

可见,银行通过经纪商进行交易主要是为了缩短交易时间(给经纪商打1个电话可能省去给可能的交易对手打10个电话)、,同时可以保持匿名身份,因为在交易双方确认货币兑换的汇率之前,参与者身份的泄露在很大程度上会影响他们的交易报价。

不通过经纪商而进行的交易称作直接交易,反之则称作间接交易。

3.进行商业或投资活动的企业和个人进出口商、跨国证券投资者、跨国公司或者个人都有可能需要利用外汇市场进行商业和投资活动.,.他们还会利用外汇市场来管理和规避国际交易中的汇率风险i如跨国公司作为套期保值者,“一般会利用外汇远期合约的安排,以保证以外币表示的资产和负债在合约期内的本币价值不变。

4.中央银行中央银行一般不直接参与外汇市场活动,而是通过经纪商进行外汇交易。

如前文所述,中:央银行通过在外汇市场进行外汇交易,增加外汇储备或卖出多余的外汇资产,以此来影响本国货币的币值。

他们的动机主要不是为了获取收益,而是为了汇率目标。

所以,尽管中央银行参与外汇市场活动有时是为了外汇储备的保值和增值,但很多时候,中央银行出于宏观经济管理的需要而宁愿承担外汇交易的风险,这是其与其他市场参与者最为显著的区别。