投资学第6章风险与风险厌恶

投资学PPT 第6章--风险与风险厌恶

投资者的风险态度

风险厌恶(Risk aversion) 风险中性(Risk neutral) 风险爱好(Risk lover)

5

风险厌恶型投资者的无差异曲线 (Indifference Curves)

Expected Return

1 P

2

3

4 Increasing Utility Standard Deviation

36

无差异曲线

1 投资者效用函数: U E (r ) A 2 2 其中A为外生变量。 如此,为保持 U不变,可调整 E (r )和的组合 在E (r )和 空间中,为一系列的点 。 连结各点得到投资者的 无差异曲线。 其中U 为无差异曲线的确定等 价收益率。 投资者无差异曲线簇与 资本配置线相切的点, 为与投资者风险厌恶程 度相应的最优资产配置 水平

25

资产组合的动态调整(续)

Vanguard Fidelity Portfolio P Risk-Free Assets F Portfolio C

113,400/300,000 = 0.378 96,600/300,000 = 0.322 210,000/300,000 = 0.700 90,000/300,000 = 0.300 300,000/300,000 = 1.000

2 A

2 B

则该投资者认为“A占优于B”,或A比B有优势(A dominates B)。

19

占优原则(Dominance Principle)

期望回报 4 2 1 方差或者标准差 3

• 2 占优 1; 2 占优于3; 4 占优于3;

20

表 6.3 风险厌恶系数A=4的投资者的 可能组合效用值

21

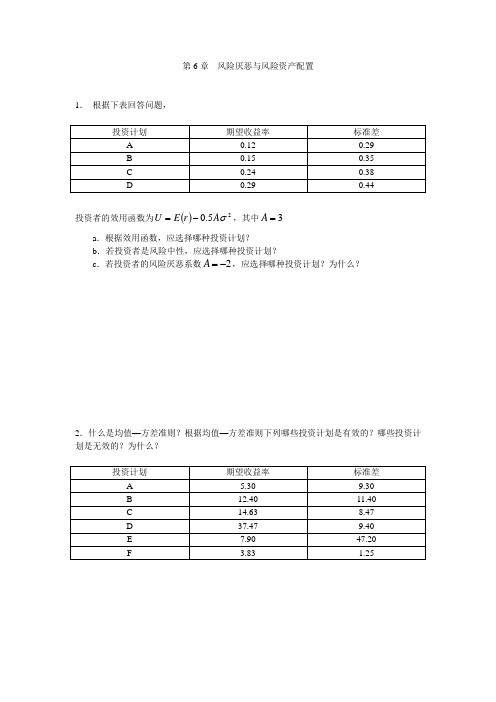

证券投资风险厌恶与风险资产配置习题

第6章 风险厌恶与风险资产配置

1. 根据下表回答问题,

投资者的效用函数为()2

5.0σA r E U -=,其中3=A

a .根据效用函数,应选择哪种投资计划?

b .若投资者是风险中性,应选择哪种投资计划?

c .若投资者的风险厌恶系数2-=A ,应选择哪种投资计划?为什么?

2.什么是均值—方差准则?根据均值—方差准则下列哪些投资计划是有效的?哪些投资计划是无效的?为什么?

3.某投资者可以选择收益率为4%的国库券,或者是年末现金流是24000美元的风险组合进行投资。

若该投资者要求的风险溢价为7.5%,那么该投资者对于风险组合能接受的最高出价是多少?

4.你计划投资100美元于期望收益率为13%,标准差为14%的风险资产和收益率为4%的国库券,

a.为构建期望收益率为8%的投资组合,你将如何构建投资组合?其构建的投资组合的标准差是多少?

b.为构建标准差为5%的投资组合,你将如何构建风险资产和国库券的投资比例?

c.由该风险资产和国库券形成的资本配置线(CAL)的斜率和截距是多少?

d.假设该投资者想借入资金,则必须支付9%的利率。

画出新的资本配置线。

对于借款分段的资本配置线的斜率是多少?

e.最终该投资者借入资金30美元投资于风险资产,其构建的投资组合的期望收益率和标准差是多少?。

博迪《投资学》视频课程(投资组合理论-风险厌恶与风险资产的资本配置)

第6章风险厌恶与风险资产的资本配置6.1 本章要点●明晰风险偏好和风险厌恶的涵义,了解如何评估风险厌恶程度●熟悉风险资产和无风险资产投资组合的特征:收益、风险、资本配置线●熟悉基于风险偏好和资本配置线的最优风险资产头寸选择6.2 重难点导学一、风险与风险厌恶(1)风险风险的存在意味着不确定性。

将某一初始财富用于投资时面临着风险,也就是投资回报具有不确定性。

投机是指在获取相应的报酬时承担一定的商业风险。

“相应的报酬”是指去除无风险收益之后的实际期望收益,这就是风险溢价,风险溢价是由于风险所得到的预期所得。

(2)风险态度(偏好)●风险厌恶●风险中性●风险喜爱(3)风险偏好与效用函数将风险厌恶引入效用函数:U=E(r)-0.005Aσ2,其中,E(r)为资产组合的期望收益,σ为收益标准差,A为投资者的风险厌恶指数。

风险厌恶者A>0。

与风险厌恶投资者相比,风险中性的投资者只是按期望收益率来判断风险投资,这意味着不存在风险妨碍(A=0)。

风险爱好者愿意参加公平游戏与赌博,这种投资者把风险的“乐趣”考虑在内(A<0)。

(4)风险厌恶效用函数:均值-方差准则投资组合A优于投资组合B,如果E(r A)≥E(r B),而且σA≤σB。

至少有一项不相等时,投资组合A优于B。

图6-1 投资组合P的风险和收益(5)风险厌恶效用函数:(效用)无差异曲线图6-2 无差异曲线二、风险资产与无风险资产投资组合的资本配置(1)资产组合:收益和风险①收益:资产组合的期望收益就是其组成资产期望收益率的加权平均值。

1()()n P i i i E r w E r ==∑②风险:资产组合风险的一种测度就是其收益率的标准差。

211cov(,)=n n n n pi j i j i j ij i j i j i i j i w w r r w w σρσσ=====∑∑∑∑(2)无风险资产:σ=0一般认为短期国库券可以作为无风险资产。

ch067版风险厌恶与风险资产的资本配置

• 假定无风险利率为5%,投资者面对以下三种不同 的投资组合如何选择呢?

•

表6-1 提供的风险投资组合(无风险利率为5%)

• 投资组合 风险溢价(%) 期望收益(%) 风险程度(SD)(%)

• L(低风险) 2

7

5

• M(中风险) 4

9

10

• H(高风险) 8

13

20

• 可以看出,风险随着期望收益而增加,那么最具 有吸引力的投资组合是哪个?

7-20

6.1.3 评估风险厌恶

• 考虑一个风险厌恶程度为A的投资者,他的全部财产就是 一块真实的不动产。假设在某任一年度里,发生泥石流损 害不动产,使得投资者的财产化为乌有的概率为p,这样 的事件带来的收益是-100%。另外,不动产保持原样的概 率就为1-p,认为这样的收益率为0。

r(损失)= -1(即-100%)

p

1-p

r(未损失)=0

• 这种情况下的期望收益和标准差是多少?

7-21

6.1.3 评估风险厌恶

• E (r)=p*(-1)+(1-p)*0= -p p

(6-2) -1-(-p)=p-1

1-p

0-(-p)=p

s2 r = p (p 1)2 (1 p) p2

• = p(1 p)

(6-3)

7-22

7-25

结论:经济学家预测投资者的风险厌恶程度A位于2和 4之间,而他们愿意为期望损失付出的代价(保险费率) 大概在损失的概率的2-3倍之间。

大量的股票指数投资组合中得到的期望收益率与标准 差的估计可以证实大多数投资者的风险厌恶程度在2—4之 间。

7-26

6.2风险资产与无风险资产投资组合的资本配置

6.1.3 评估风险厌恶

第六章 风险厌恶与风险资产的

S E(rc ) rf 18.2 7 0.36

c

30.8

有风险借贷对CAL的影响

E(r)

E(rp)=15%

rBf=9% rf=7% S=0.36

P

S=0.27

P 22%

通常投资者借入利率大于无

风险资产利率,假如借入利

率为9%,这样资本配置线的

斜率为:

E rp rfB 6 0.27

2、风险厌恶的投资者不会进行公平博弈() 3、波动越大的投资组合其效用越大() 4、越厌恶风险的投资者越倾向于持有无风

险资产() 5、风险厌恶型无差异曲线上,越上方的点

表示效用越大()

计算

1、一个投资组合的期望收益率为20%,标 准差为20%。国债能提供的无风险收益 率为7%。试计算风险规避系数A=4的投 资者更愿意投资国债还是风险投资组合?

单一风险资产和单一无风险资 产的投资组合

假险定设资义投产P资F的的风组投险合收资中益比风率例险为为r资p ,1期产-y望P收比益例率为为yE,(rp无),风标准

差为 p,无风险收益率为rf。若假设 E(rp ) 15%, p 20%, rf 7%

则为,:组成rc 整个y投rp资组(1合C,y)风rf险收益收益率rc

计算

2、考虑一风险投资组合,年末来自该资产 组合的现金流可能为7万美元或20万美元, 概率都是0.5。可供选择的国库券投资的 年利率为6%。如果投资者要求8%的风 险溢价,那么他愿意支付多少钱购买该 风险资产组合?

无风险资产的含义

无风险资产:如果投资者在期初 购买了一种无风险资产,那么他 将准确地知道在持有期期末这笔 资产的准确价值。无风险资产的 最终价值没有任何不确定性,无 风险资产的标准差,根据定义, 应为零。

博迪《投资学》(第9版)课后习题-风险厌恶与风险资产配置(圣才出品)

第6章风险厌恶与风险资产配置一、习题1.风险厌恶程度高的投资者会偏好哪种投资组合?a.更高风险溢价b.风险更高c.夏普比率更低d.夏普比率更高e.以上各项均不是答:e。

2.以下哪几个表述是正确的?a.风险组合的配置减少,夏普比率会降低b.借入利率越高,有杠杆时夏普比率越低c.无风险利率固定时,如果风险组合的期望收益率和标准差都翻倍,夏普比率也会翻倍d.风险组合风险溢价不变,无风险利率越高,夏普比率越高答:b项正确。

较高的借入利率是对借款人违约风险的补偿。

在没有额外的违约成本的完美市场中,这个增量值将与借款人违约选择权的价值相等。

然而,在现实中违约是有成本的,因此这部分的增量值会使夏普比率降低。

c项是不正确的,因为一个固定的无风险利率的预期回报增加一倍,风险溢价和夏普比率将增加一倍以上。

3.如果投资者预测股票市场波动性增大,股票期望收益如何变化?参考教材式(6-7)。

答:假设风险容忍度不变,即有一个不变的风险厌恶系数(A),则观察到的更大的波动会增加风险投资组合的最优投资方程(教材式6-7)的分母。

因此,投资于风险投资组合的比例将会下降。

4.考虑一个风险组合,年末现金流为70000美元或200000美元,两者概率相等。

短期国债利率为6%。

a.如果追求风险溢价为8%,你愿意投资多少钱?b.期望收益率是多少?c.追求风险溢价为12%呢?d.比较a和c的答案,关于投资所要求的风险溢价与售价之间的关系,投资者有什么结论?答:a.预期现金流入为(0.5×70000)+(0.5×200000)=135000(美元)。

风险溢价为8%,无风险利率为6%,则必要回报率为14%。

因此资产组合的现值为:135000/1.14=118421(美元)。

b.如果资产组合以118421美元买入,给定预期的收入为135000美元,则期望收益率E(r)满足:118421×[1+E(r)]=135000(美元)。

06风险与风险厌恶

- 风险爱好

效用 效用函数

U = E ( r ) - .005 A s 2 A 为投资者的风险厌恶指数

6-5

风险厌恶和效用价值:投资实例

U = E ( r ) - .005 A s 2 = 高 低 .22 - .005 A (34%) 2

风险厌恶

A

5

价值

-6.90

.6 (150-122)2 + .4(80=122)2 = 1,176,000

s = 34.293

6-3

风险投资与无风险投资

W1 = 150 盈利= 50

风险投资

100

1-p = .4

无风险国库券

W2 = 80 盈利= -20 盈利 = 5

风险溢价 = 17

6-4

风险厌恶与效用价值

投资者对风险的态度

sp2 = w12s12 + w22s22 + 2W1W2 Cov(r1r2) Cov(r1r2) = 证券1和证券资产组合的收益率是构成资产组合的每 种资产收益率的加权平均值,以资产组合比例 作为权数。 rp = W1r1 + W2r2 W1 = 在证券1上的投资比例 W2 = 在证券2上的投资比例 r1 = 证券1的期望收益率 r2 = 证券2的期望收益率

6-12

风险资产与无风险资产组合

规则4:当一项风险资产和一项无风险资产相组 合时,资产组合的标准差等于风险资产的标准 差乘以该资产组合投资于这部分的资产上的比 例。

s p = w风险资产 s

风险资产

6-13

投资组合风险

规则5:方差分别是s12和s22两项风险资产 以w1 和w2 的权重构成一个资产组合,该 资产组合的方差为:

ch06风险与风险厌恶

U = E ( r ) - .005 A σ 2 = .22 - .005 A (34%) 2 风险厌恶度 效用值 Risk Aversion A Value High 5 -6.90 3 4.66 Low 1 16.22

T-bill = 5%

6-7

风险厌恶,风险与收益的权衡

Equilibrium of Risk Aversion,Risk and return Aversion,

6-16

风险中性投资者的无差异曲线 Risk neutral: Indifference Curves

期望收益 Expected Return

风险中性型的 投资者对风险 无所谓,只关 心投资收益.

标准差 Standard Deviation

6-17

风险偏好投资者的无差异曲线 Risk Seeking : Indifference Curves

6-12

确定性等价收益率(Certainly 确定性等价收益率(Certainly equivalent rate) rate) 为使无风险资产与风险资产具有相同的效 用而确定的无风险资产的报酬率,称为风 险资产的确定性等价收益率. 由于无风险资产的方差为0 由于无风险资产的方差为0,因此,其效用 U就等价于无风险回报率,因此,U就是风 就等价于无风险回报率,因此,U 险资产的确定性等价收益率.

期望收益Expected Return 期望收益

风险偏好型的 投资者将风险 作为正效用的 商品看待,当 收益降低时候, 可以通过风险 增加得到效用 补偿.

标准差Standard Deviation 标准差

6-18

资产组合风险

Portfolio Risk

到现在为止,我们的讨论一直集中在个人全部资产组合的 风险与收益上.这样的资产组合是由各种类型的资产组成 的,除了在金融市场上的直接投资外,投资者还持有养老 基金,以储蓄形式进行的人寿保险计划,住宅,还有并非 最不重要的是他们自身技能带来的获利能力(人力资本). Investor portfolios are composed of diverse types of assets. In addition to direct investment in financial markets, investors have stakes in pension funds, life insurance policies with savings components, homes, and not least, the earning power of their skills (human capital).

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

投资学 第6章

7

风险中性(Risk neutral)投资者的无差异曲线

Expected Return

▪ 风险中性型的 投资者对风险 无所谓,只关 心投资收益。

Standard Deviation

投资学 第6章

10

效用函数(Utility function)

▪ 一个风险厌恶投资者常用如下形式的效应函 数:

UE(r)1A2

2

➢ 其中,A为投资者风险厌恶指数,收益率为小 数形式。

➢ 若A越大,表示投资者越害怕风险,在同等风 险的情况下,越需要更多的收益补偿。

➢ 若A不变,则当方差越大,效用越低。

2 ( r ) p ( p 1 ) 2 ( 1 p ) p 2 p ( 1 p )

投资学 第6章

20

6.1.3 评估风险厌恶

此项保险的效用值为:

U E (r) 1A 2(r) p 1A(1率水平为v:

Up1A(p 1p)v 2

投资学 第6章

21

表6.4 投资者愿意为灾难事件付出的保险

E(rA)E(rB)

并且

2 A

2 B

则该投资者认为“A占优于B”,或A比B有优势(A dominates B)。

投资学 第6章

15

占优原则(Dominance Principle)

期望回报

2 1

4 3

方差或者标准差

• 2 占优 1; 2 占优于3; 4 占优于3;

投资学 第6章

16

表 6.3 风险厌恶系数A=4的投资者的 可能组合效用值

投资学 第6章

24

模拟炒股大赛

▪ 方法三:如果你们有自己的网站,可以直接将下 面的网址放到自己网站上做链接,方便选手注册: 小组大赛链接地址为:sns.cofool/t/4649 小组注册链接地址为: uc.cofool/user/register.php?groupID=4649 小组排行榜链接地址为:sns.cofool/t/rank/4649

投资学 第6章

11

确定等价收益率(Certainty equivalent rate)

▪ 为使风险投资与无风险投资具有相同的吸 引力而确定的风险投资的经风险调整后的 报酬率,称为风险资产的确定等价收益率。

▪ 由于无风险资产的方差为0,因此,其效用 U就等价于无风险回报率,因此,U就是风 险资产的确定性等价收益率。

投资学 第6章

23

模拟炒股大赛

▪ 方法二:也可以登录到叩富网首页: cofool 。然后点击首页右边栏的“模拟炒 股第一主站全部组别”进入找到自己的小 组名称(由于小组较多,建议选手使用小 组关键字搜索所在组别,支持小组模糊搜 索,比如东北大学,输入“东北”即可查 找到,比如清华大学,输入“清华”即可 查找),然后点击旁边的注册链接注册。 这样注册不会错选组别。

投资学 第6章

8

风险偏好(Risk lover)投资者的无差异曲线

Expected Return

▪ 风险偏好型的 投资者将风险 作为正效用的 商品看待,当 收益降低时候, 可以通过风险 增加得到效用 补偿。

Stand投a资r学d 第D6e章viation

9

表6.1 风险资产组合(无风险利率为 5%)

投资学 第6章

17

图6.2 无差异曲线

投资学 第6章

18

6.1.3 评估风险厌恶

▪观察个体面临风险时的决策过程 ▪观察为避免风险而愿意付出的代价

➢保险支付

投资学 第6章

19

6.1.3 评估风险厌恶

p

r(损失)=-1

1-p

r(未损失)=0

这种情况下的期望收益和方差分别为:

E ( r ) p ( 1 ) ( 1 p ) 0 p

投资学 第6章

12

表6.2 各种风险厌恶投资者的投资组合的 效用值

准则:只有当风险资产的确定性等价收益至少不小于无风险 资产的收益时,这项投资才是值得的。

投资学 第6章

13

图6.1 投资组合P的收益与风险权衡

投资学 第6章

14

均值方差准则(Mean-variance criterion)

▪ 若投资者是风险厌恶的,则对于证券A和证 券B,如果

投资学 第6章

22

模拟炒股大赛

▪ 西南财经大学2009级财务管理模拟炒股大赛 ▪ sns.cofool/t/4649 ▪ 选手注册: ▪ 方法一:你们小组的大赛地址为:

sns.cofool/t/4649 请告知选手进入到你们小组的 这个页面后,点击该页中小组名称下面的“〖排行 榜〗〖报名参赛〗〖回首页〗”链接进行注册,参 赛,这样不会选错组别.

赌博与投机的关键区别:赌博没有相应报酬

投资学 第6章

3

6.1.2 风险厌恶与效用价值

▪ 引子:如果证券A可以无风险的获得回报率 为10%,而证券B以50%的概率获得20% 的收益,50%的概率的收益为0,你将选择 哪一种证券?

▪ 对于一个风险规避的投资者,虽然证券B的 期望收益为10%,但它具有风险,而证券 A的无风险收益为10%,显然证券A优于证 券B。

▪ 结论:风险厌恶型的投资者会放弃公平博 弈(fair play)或更糟的投资组合。

投资学 第6章

4

投资者的风险态度

▪ 风险厌恶(Risk aversion) ▪ 风险中性(Risk neutral) ▪ 风险爱好(Risk lover)

投资学 第6章

5

风险厌恶型投资者的无差异曲线 (Indifference Curves)

投资学 第6章

风险厌恶与风险资产的资本配置

本章主要内容

投资过程的分解: ➢选择一个风险资产组合 ➢在风险资产与无风险资产间决定配置比例

➢配置比例的技术性要求:效用优化

投资学 第6章

2

6.1 风险与风险厌恶

6.1.1 风险、投机与赌博

风险:不确定性 投机:承担一定风险(considerable risk),获 取相应报酬(commensurate return) 赌博:为一不确定结果下注

Expected Return

1

2

P

4

3

Increasing Utility

Standard Deviation

投资学 第6章

6

▪ 从风险厌恶型投资来看,收益带给他正的 效用,而风险带给他负的效用,或者理解 为一种负效用的商品。

▪ 根据微观经济学的无差异曲线,若给一个 消费者更多的负效用商品,且要保证他的 效用不变,则只有增加正效用的商品。