2019年上半年中国医药行业并购回顾

医药类上市公司并购案例

医药类上市公司并购案例

1. 合盛药业收购华润双鹤:2016年,合盛药业以106亿元人

民币收购了华润双鹤医药股份有限公司的51%股权。

此次收

购使得合盛药业成为中国最大的中成药生产和销售企业之一。

2. 西药控股收购百成药业:2019年,西药控股以33亿元人民

币收购了百成药业的94.05%股权。

通过这次收购,西药控股

进一步扩大了在肿瘤治疗领域的市场份额。

3. 汤臣倍健收购安利中国:2015年,汤臣倍健以57.5亿元人

民币收购了安利中国的子公司。

此次收购使得汤臣倍健进一步扩大了在保健品市场的份额,并且增强了其在跨国企业中的竞争力。

4. 恒瑞医药收购江苏恒瑞:2020年,恒瑞医药以232亿元人

民币收购了江苏恒瑞医药股份有限公司的100%股权。

此次收

购加强了恒瑞医药在抗癌药物研发和生产领域的实力,并且进一步巩固了其在国内制药行业的领先地位。

5. 复星医药收购美国冷泉药业:2018年,复星医药以13.7亿

美元收购了美国冷泉药业。

此次收购使得复星医药进一步拓展了在国际市场的业务,并且加强了其在创新药领域的研发实力。

这些案例展示了医药类上市公司通过并购来扩大市场份额、提升研发实力和增强国际竞争力的典型案例。

生物医药行业并购整合动态及趋势分析报告

生物医药行业并购整合动态及趋势分析报告在当今的经济环境中,生物医药行业作为一个充满活力和创新的领域,正经历着频繁的并购整合浪潮。

这些并购整合活动不仅对行业内的企业发展产生深远影响,也在一定程度上塑造了整个生物医药产业的格局和未来走向。

一、生物医药行业并购整合的现状近年来,生物医药行业的并购整合呈现出活跃的态势。

大型制药企业为了扩充产品线、增强研发实力,纷纷将目光投向具有潜力的小型生物技术公司。

同时,一些生物技术公司也通过被并购来实现资源的优化配置和价值的最大化。

从并购的规模来看,既有数十亿美元的大型交易,也有规模相对较小但具有战略意义的收购。

例如,_____公司以_____亿美元收购了_____公司,获得了其在_____领域的关键技术和产品。

在地域分布上,欧美地区仍然是生物医药并购整合的主要舞台,但亚洲地区的活跃度也在逐渐上升。

中国、日本、印度等国家的生物医药企业在全球并购市场中的参与度不断提高。

二、驱动生物医药行业并购整合的因素1、技术创新的需求生物医药行业是一个高度依赖技术创新的领域。

小型生物技术公司往往在前沿技术的研发方面具有独特的优势,但缺乏资金和市场渠道将成果商业化。

大型制药企业通过并购这些小型公司,可以快速获取新技术和创新产品,缩短研发周期,降低研发风险。

2、产品线的扩充为了满足市场多样化的需求,企业需要不断丰富自己的产品线。

并购可以使企业迅速获得新的治疗领域的产品,扩大市场份额,提高企业的竞争力。

3、成本控制和规模效应在生物医药研发和生产过程中,存在着高昂的固定成本。

通过并购整合,企业可以实现资源共享,优化生产流程,降低生产成本,提高运营效率,从而实现规模效应。

4、应对市场竞争随着生物医药市场的竞争日益激烈,企业需要不断提升自身的实力。

并购整合可以使企业在短时间内增强技术实力、扩大市场份额,从而在竞争中占据有利地位。

三、生物医药行业并购整合的模式1、横向并购这是指在同一行业内,企业之间为了扩大规模、提高市场占有率而进行的并购。

2019年中国医药市场全景解读

2019年中国医药市场全景解读2019年中国医药市场在各个方面都取得了显著的发展。

以下是对该年度的医药市场进行的全景解读:行业规模与增长:医药行业保持了持续的增长态势。

2019年,我国医药制造业的工业增加值增速达到约8%,主营业务收入达到约2.8万亿元,同比增长约15%。

这一增长主要得益于国内社会老龄化程度的提高、人们保健意识的增强以及疾病谱的改变。

药品流通行业也呈现出增长平稳、结构优化、质量升级的发展态势。

全国七大类医药商品销售总额达到了约2.2万亿元,同比增长约9%。

其中,西药类销售额占主导地位,销售额超过70%。

投资与并购:医药行业投资增速呈现上升趋势,这主要得益于医药行业改革政策的驱动以及外资对国内医疗市场的投资信心增强。

预计2019年医药行业投资增速将达到约10%。

医药并购活动持续活跃,这是由于一些药企为了在医药新兴领域寻求增长机会而加大投资布局。

自2018年以来,固定资产投资额同比下降幅度持续收窄。

创新与研发:尽管医药行业在2019年面临一些挑战,如控费/控药占比、创新药研发投入加大等因素导致利润增速下降,但整体上行业利润仍保持增长。

为了在激烈的市场竞争中抢占更大市场份额,上市药企持续加大研发投入,追求科技创新。

市场竞争:在药品流通领域,市场竞争日趋激烈。

医药电商开启资源整合的平台化发展之路,而医药物流市场的竞争也明显加剧。

此外,随着国家宏观经济环境的改变,医药行业的总体运行也呈现出缓中趋缓的态势。

尽管如此,中国医药流通行业整体上仍保持了持续增长。

政策与法规:国家的宏观经济政策以及医药卫生体制改革不断深入,对药品流通行业产生了深远影响。

药品批发企业销售增长有所放缓,而药品零售企业连锁率进一步提高。

为了适应新的市场环境和政策变化,药企需要不断提升和完善自身的战略调整和市场应变能力。

总结:2019年中国医药市场在各个方面都取得了显著的发展。

然而,也需要注意到行业所面临的挑战和问题,如利润增速下降、市场竞争加剧等。

医药行业并购交易情况分析

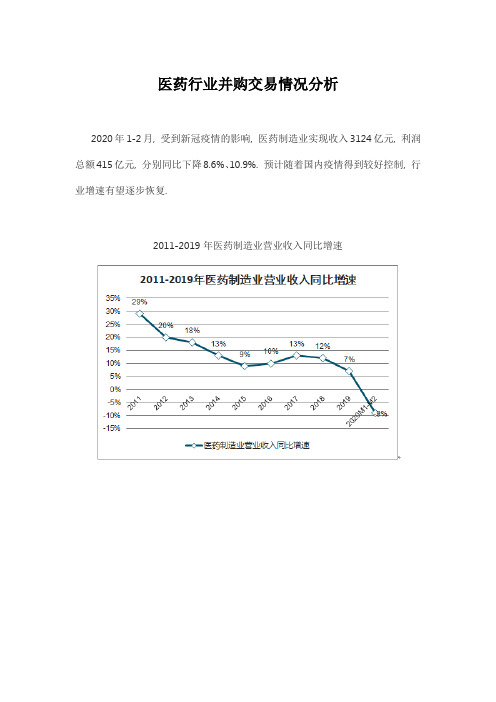

医药行业并购交易情况分析2020年1-2月, 受到新冠疫情的影响, 医药制造业实现收入3124亿元, 利润总额415亿元, 分别同比下降8.6%、10.9%. 预计随着国内疫情得到较好控制, 行业增速有望逐步恢复.2011-2019年医药制造业营业收入同比增速2011-2019年医药制造业利润总额同比增速2019年是全球医药和生命科学板块并购交易异常活跃的一年, 全年并购交易金额达4160亿美元. 最为引人瞩目的交易来自BMS(百时美施贵宝)以740亿美元收购Celgene(新基医药). 出于反垄断的考量, 后者的银屑病治疗药物Otezla再以134亿美元的价格出售给Amgen(安进). 仅仅两个月后, 安进再次出手, 以27亿美元入股中国生物制药公司百济神州. 事实上, 跨国药械巨头的并购与近年来专利到期以及大型药企的研发回报率不及小型药企等因素不无关系. 并购成为迅速拓展研发管线的重要方式.2014-2019年全球医药和生命科学并购交易数量2014-2019年全球医药和生命科学并购交易金额2019年也是中国并购市场较为活跃的一年, 安进以27亿美元入股百济神州成就了中国医药和生命科学板块史上最大的并购案. 虽然不及海外超大型药企的巨大并购规模, 国内并购交易长期总体保持积极活跃的态势, 2015年之后年度交易总额维持在200亿美元以上, 年度交易数量400起以上. 2019年中国医药和生命科学的并购金额为250亿美元, 数量为588起, 占全球并购总额的6%.2014-2019年国内医药和生命科学并购交易金额(十亿美元)医药领域, 随着带量采购全国扩围、医保目录动态调整、鼓励创新等政策推进, 以及资本市场上市新规的助推, 并购交易数量维持在400多起的高位, 交易金额达到221亿美元, 为近四年最高. 未来随着改革的进一步深化, 并购活跃度有望进一步提升.2014-2019年国内医药和生命科学并购交易数量自2016年起, 中国医药行业并购交易累计数量近1500起, 累计金额达800亿美元. 2019年中国医药行业并购依旧活跃, 与2018年相比交易数量持平, 交易金额增长12%达到221亿美元, 为2016年以来最高. 增长主要来自于境外投资者和私募股权基金的几笔重磅交易, 海外并购遭遇84%的断崖式下降.中国医药行业并购交易总数量与金额境外战略投资者入境并购创下历史最高纪录, 并购金额达到近30亿美元, 其中安进以27.8亿美元入股百济神州成为2019年最大并购案. 与此同时, 中国企业海外并购跌至2016年以来最低.2019年并购活跃度与2018年持平, 披露的交易数量维持在437起的高位, 国内战略投资者并购热情高涨, 交易数量增加近30%达到217起, 该增长抵消了风险资本交易量的减少以及海外并购的停滞.2016-2019年并购交易金额(百万美元)2016-2019年并购交易数量受持续医改的驱动, 中国国内企业仍在积极寻求并购整合, 以支持其产品开发或业务转型. 国内战略投资者交易数量相比2018年增长30%(交易量的增长主要集中在3,000万美元以下的小型交易), 但整体交易规模变小, 因此交易金额较2018年仅增长6%;另一方面, 国外战略投资者在2019年进行了积极的并购, 反映出对中国市场的信心逐渐增强.2016-2019年并购交易金额受科创板开市以及港股上市新规的利好影响, 生物及生物技术板块交易数量较2018年大幅增加达到70起, 交易金额达38亿美元, 为2016年以来最高. 传统制药板块受“4+7”带量采购全国扩围和国家医保目录更新等影响加速整合, 2019年交易数量达158起, 创历史新高.2016-2019年战略投资者投资领域伴随2019年生物医药公司赴港上市达到高峰, 私募股权基金的交易在2019年呈现投资阶段后移的特征, 发生多起私募基金作为基石投资人参与港股上市的大额交易(如瀚森制药、康龙化成、复宏汉霖、基石药业、康宁杰瑞、维亚生物等), 因此虽然交易数量与2018年基本持平但交易金额创下历史新高, 达到87亿美元. 贸易战等各种因素如预期共同导致中国企业海外并购大幅下滑, 交易数量和金额均为近四年最低.2016-2019年财务投资者交易数量及金额2016-2019年财务投资者交易数量及金额。

医药并购财务分析报告(3篇)

第1篇一、引言随着全球医药行业的快速发展,企业并购已成为推动行业竞争力和市场地位提升的重要手段。

近年来,我国医药行业并购案例不断增多,并购活动日益活跃。

本报告以某医药并购案例为研究对象,对其财务状况进行深入分析,以期为我国医药行业并购提供参考。

二、并购双方基本情况1.并购方:甲公司,成立于2005年,主要从事生物制药的研发、生产和销售,产品涉及心血管、肿瘤、神经系统等多个领域。

截至2019年底,甲公司总资产50亿元,净资产20亿元,营业收入30亿元,净利润5亿元。

2.被并购方:乙公司,成立于2008年,主要从事化学药品的研发、生产和销售,产品涵盖抗感染、心脑血管、神经系统等多个领域。

截至2019年底,乙公司总资产30亿元,净资产15亿元,营业收入20亿元,净利润3亿元。

三、并购交易方案1.并购方式:甲公司以现金收购乙公司全部股权,收购价格为每股10元,总收购金额为30亿元。

2.并购支付方式:甲公司通过自有资金和银行贷款支付并购款项。

3.并购交割时间:并购交易完成后,乙公司成为甲公司的全资子公司。

四、并购财务分析1.并购动机分析(1)扩大市场份额:甲公司通过并购乙公司,可进一步扩大其在医药行业的市场份额,提高市场竞争力。

(2)丰富产品线:并购乙公司后,甲公司可丰富其产品线,满足更多患者的需求。

(3)提升盈利能力:并购乙公司后,甲公司可实现规模效应,降低生产成本,提高盈利能力。

2.并购财务指标分析(1)盈利能力分析并购完成后,甲公司营业收入和净利润将有所增加。

以下为并购前后盈利能力对比:并购前:营业收入:30亿元净利润:5亿元净利润率:16.67%并购后:营业收入:50亿元(甲公司+乙公司)净利润:8亿元(甲公司+乙公司)净利润率:16%(2)偿债能力分析并购前,甲公司资产负债率为40%,并购后,由于乙公司负债较低,甲公司整体资产负债率有望降低。

以下为并购前后偿债能力对比:并购前:资产负债率:40%并购后:资产负债率:35%(3)运营能力分析并购后,甲公司运营能力有望提高。

中国医药行业报告

中国医药行业报告1. 引言中国医药行业是一个充满潜力和机遇的领域。

随着人口老龄化的加剧和健康意识的提高,医药需求呈现出快速增长的趋势。

本文将对中国医药行业的现状、发展趋势以及面临的挑战进行分析和探讨。

2. 市场概况中国医药市场规模庞大,2019年超过1.7万亿元人民币。

在国内市场中,中药和西药占据了主导地位。

中国传统医药文化的影响使得中药市场保持了较高的增长率。

此外,随着经济水平的提高,人们对进口药品的需求也在逐渐增加。

3. 发展趋势3.1 创新药研发近年来,中国政府加大了对创新药研发的支持力度。

相应的政策措施和资金投入吸引了国内外制药企业的关注。

中国正在逐渐成为全球创新药研发的重要基地。

3.2 医药电商的崛起随着互联网的发展,医药电商成为了医药行业中的新势力。

通过线上平台,患者可以方便地购买药品和医疗器械。

医药电商的崛起将进一步改变传统的医药销售模式。

3.3 健康管理的兴起随着人们对健康的关注度提高,健康管理成为了医药行业的新焦点。

通过健康管理平台和APP,人们可以随时了解自己的健康状况,并得到个性化的健康建议。

4. 面临的挑战4.1 价格压力中国医疗保障制度的不完善导致药品价格较高。

政府正在推动医疗改革,以降低医药费用负担。

然而,价格压力仍然是制药企业面临的重要挑战之一。

4.2 法规限制目前,中国的药品注册和审批流程相对复杂,对创新药的研发和上市产生了一定的阻碍。

政府正在加快改革步伐,以进一步促进创新药的发展。

4.3 品牌建设中国医药市场竞争激烈,品牌建设成为制药企业提升竞争力的重要手段。

企业需要通过加大研发投入、提高产品质量和服务水平等方面来树立良好的品牌形象。

5. 总结中国医药行业在快速发展的同时面临着一些挑战。

政府的支持和改革措施为行业的发展提供了机遇。

创新药研发、医药电商和健康管理等领域的崛起将为行业带来新的增长点。

然而,价格压力、法规限制和品牌建设等问题仍然是需要克服的难题。

未来,中国医药行业有望取得更加稳定和可持续的发展。

2019医药公司20亿以并购清单

2019医药公司20亿以并购清单2019年,全球生物医药行业并购依然火热,业内认为今年将是创纪录的一年。

Dealogic数据显示,2019年到目前为止,全球范围内的并购交易总数已达1276笔,总价值4110亿美元。

其中,美国医药行业并购交易价值已达3420亿美元,并购交易数量高达484笔,无论是交易数量还是并购交易的规模都创了历史新高。

笔者在本文中将对2019年医药行业的并购进行盘点,简要分析20亿美元以上的几大并购事件。

2019年1月初,百时美施贵宝BMS宣布,将以现金和股票作价合计740亿美元收购新基生物制药公司。

BMS在声明中称,此次交易将创建一家创新生物制药公司,致力解决癌症、炎症、免疫疾病及心血管疾病患者的需求。

收购新基后,BMS将可获得新基在肿瘤、免疫、炎症领域的多个管线资产。

并且合并后的公司将拥有9种产品,年销售额超过10亿美元。

2019年1月8日,武田制药宣布以620亿美元完成对夏尔公司的收购。

武田制药表示,合并后的公司年总收入将超过300亿美元,分别来自于肿瘤、消化、神经科学、罕见疾病以及血源制品(PDT)等核心业务领域。

在武田制药宣布牵手的前一天,礼来宣布将以大约80亿美元的现金收购生物医药公司Loxo Oncology(NASDAQ:LOXO)。

2019年,默沙东宣布,公司将斥资27亿美元收购生物制药公司ArQule,后者开发使用Bruton酪氨酸激酶(Bruton’s Tyrosine Kinase)抑制剂治疗癌症的药物。

同时。

赛诺菲宣布,该公司计划斥资25亿美元收购另一家开发癌症疗法的临床阶段公司Synthorx Thor。

2019年12月13日,阿斯特拉斯制药公司(Astellas Pharma)宣布以30亿美元的价格收购基因治疗开发商Audentes Treateutics(NASDAQ:BOLD)。

北京时间6月25日晚间,艾伯维(NYSE:ABBV)和艾尔建(NYSE:AGN)对外宣布,两家企业已签订交易协议,艾伯维将以630亿美元(约合人民币4335亿元)的价格收购艾尔建,该交易预计在2020年初完成。

医疗保健行业并购案例分析

医疗保健行业并购案例分析在当今日益竞争激烈的医疗保健行业中,企业通过并购来实现扩大规模、提升市场份额、增强竞争能力的目标已经成为一种普遍做法。

本文将分析两个医疗保健行业并购案例,探讨其成功的原因和影响。

案例一:强生公司收购康适公司作为全球知名的医疗保健公司,强生公司一直致力于通过收购等方式拓展自身业务。

2019年,强生公司宣布以总金额逾400亿美元收购康适公司,这一并购案例引起了广泛关注。

首先,强生公司收购康适公司的目标是扩大其在消费者保健产品领域的份额。

这使得强生公司能够借助康适公司的强大销售渠道和品牌知名度,进一步推广和销售自身产品。

其次,这一并购案例还使得强生公司能够获得康适公司的技术和研发资源。

康适公司在医疗设备和技术创新方面具有深厚的实力,通过收购,强生公司能够进一步提升自身的研发能力,从而为未来的产品创新提供更多机会。

最后,强生公司收购康适公司还能够实现成本效益。

通过整合资源和规模优势,强生公司能够实现生产成本的降低,并提高效率。

此外,强生公司还能够通过整合供应链和分销渠道,进一步提高运营效率和降低成本。

这一并购案例的成功之处在于强生公司成功借助收购康适公司的渠道、品牌、技术和资源,进一步扩大自身的市场份额,并提高了公司的竞争力。

同时,这一并购案例对于医疗保健行业的发展也具有重要的影响,推动了更多公司通过并购来实现战略目标。

案例二:泛生健康收购美国云健公司泛生健康作为中国领先的医疗保健公司,不仅在国内市场占据一定的份额,还积极拓展海外市场。

2018年,泛生健康宣布以25亿美元收购美国云健公司,这一并购案例在国内外市场引起广泛关注。

这一并购案例的成功之处包括以下几个方面:首先,泛生健康通过收购云健公司进一步提升了其在国际市场的竞争力。

云健公司作为美国知名的健康管理平台提供商,具有雄厚的技术和资源,通过收购,泛生健康得以借助云健公司的平台和品牌知名度,快速进入美国市场。

其次,泛生健康通过收购云健公司获得了先进的健康管理技术。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

46 832 3 966 10

中国大陆企业海外 并购总和

10

1,301

20

1,930

20

4,045

13

2,317

27

2,618

22

1,844

13

- (100%) (100%) 130 (67%) (84%) 381 (17%) (61%)

511 (41%) (72%)

香港企业海外并购 1

52 2 224 2

2,064

1,092 150

3,703

6,132

1H17

2H17

1H18

国外战略投资者

财务投资者

增长45% 143

878

3,674 -

2,901

4,921 204 5,519

2H18 海外并购交易

1H19

• 财务投资者交易金额中包含了总计3.81亿美元(2018下半年9.66亿美元)的由财务投资者主导的海外并 购交易

• 报告中提及的“交易数量”指对外公布交易的数量,无

风险投资基金进行的股权交易

论其交易金额是否披露

• “战略投资者”指并购公司后将其纳入其现有经营范围

• 报告中提及的“交易金额”仅包含已披露金额的交易

的公司投资者(相对于“财务投资者”)

(在报告中称为“披露金额”)

• “财务投资者”指以通过未来出售获利为目的进行并购

并购交易金额 (2016年上半年至 2019年上半年)

百万美元

14,000

12,000

1,605

380

10,000 8,000 6,000 4,000 2,000 0

1,338 2,187

-

4,448

3,943 97

6,962

1H16

2H16

国内战略投资者

2,396

5,804

4,905

28 2,779

2019年上半年企业并购市场回顾

中国医药行业

2019年9月

普华永道

前言–报告中所列示数 据的说明

• 报告中的数据和分析仅为中国医药行业数据。

• “私募股权基金交易”特指交易金额在1,000万美元以上

• 报告中数据除注明外均基于《汤森路透》、《投资中国》 及普华永道分析提供的信息,与普华永道2019年上半年 中国企业并购市场回顾与展望相一致。

90% -

97%

财务投资者 私募股权 基金交易 风险投资 基金交易

财务投资者总和

15 2,128 38 3,245 24 3,195 15

11

44 27 150 20

54 19

26 2,172 65 3,394 44 3,250 34

806 52 3,328 34 2,635 42 4,502 24% 71%

135

17

12

36

2

49

6

5

111

71

87

1H17

2H17

1H18

国外战略投资者

财务投资者

增长35%

4

11

126

111

8

1

105

56

2H18 海外并购交易

1H19

• 财务投资者交易数量中包含了10笔由财务投资者主导的海外并购交易

中国医药行业

普华永道

7

战略投资者

中国医药行业

普华永道

8

战略投资交易 (2016年上半年至2019年上半年)

由财务投资者进行的股权交易、未披露交易金额但由私 募股权基金进行的交易,这其中大多数是由私募股权基 金管理公司进行的交易,但也包含了由金融机构和集团 公司进行的本质是私募股权投资性质的交易

• 《汤森路透》与《投资中国》仅记录对外公布的交易, 有些已对外公布的交易有可能无法完成

• “风险投资基金交易”特指交易金额在1,000万美元以下 由财务投资者进行的股权交易以及未披露交易金额但由

美金)

美金)

美金)

美金)

美金)

美金)

美金)

91 4,448 81 6,962 71 2,779 87 3,703 111 6,132 56 2,901 105 5,519 88%

3

-5

97 5

28 6 150 2

-1

- 8 204 700%

94 4,448 86 7,059 76 2,806 93 3,853 113 6,132 57 2,901 113 5,723 98%

• “国内”是指中国大陆、香港和澳门特别行政区

的投资者,主要包括但不仅限于私募股权基金和风险投

• “海外并购”是指中国大陆企业在境外进行收购

资基金

• “入境并购”是指境外企业收购国内企业,包括中国大 陆、香港和澳门特别行政区企业

中国医药行业

普华永道

3

概览

中国医药行业

普华永道

4

2019年上半年中国医药行业并购活动较为活 跃,与2018年下半年相比,交易数量环比增 长35%,交易金额增长45%达到108亿美元, 其增长主要来源于境内战略投资者和财务投 资者, 抵消了海外并购交易近72%的大幅下降

51

12

18 1

-1

13

-

-

总计

131 7,974 173 12,608 142 10,107 141 7,009 258 12,316 179 7,452 242 10,787 35% 45%

来源:汤森路透.投资中国及普华永道分析

中国医药行业

普华永道

5

各类型投资者并购交易金额除海外并购外 均呈现大幅增长,在中国并购市场整体下 跌的背景下,体现出医药行业的避险特点

中国医药行业

普华永道பைடு நூலகம்

6

总体并购数量达242宗,接近2018年上半年的 历史最高值(258宗),其中来自战略投资者 的并购数量环比增长近100%

并购交易数量 (2016年上半年至2019年上半年)

300

250

200

18 150

10

69

100

27 3

5

50

91

81

0 1H16

2H16

国内战略投资者

10

中国医药行业并购交易总数量与金额

战略投资者 境内 境外

战略投资者总和

1H19 Vs 2H18

1H16

2H16

1H17

2H17

1H18

2H18

1H19

差异%

数量 金额 数量 金额 数量 金额 数量 金额 数量 金额 数量 金额 数量 金额 数量 金额

(百万

(百万

(百万

(百万

(百万

(百万

(百万

(百万

美金)

32 64 221 65

72 73

38 12% (48%)

838 116 3,549 99 2,707 115 4,540 16% 68%

中国大陆企业海外并购

国有企业

-

--

--

-

民营企业

9 1,286 16 1,381 15 2,390

财务投资者

1

15 4 549 5 1,655

2 576 2 147 1 9 1,487 6 215 9 2 254 19 2,256 12

数量 120

100

3

6

80

5

5

60

91

40

81

87

71

20

0 1H16

2H16

国内投资者交易数量

1H17

2H17

国外投资者交易数量

2

111

1

56

1H18

2H18

国内投资者交易金额