2019年医药行业经济运行分析20191111-文档资料

医药财务分析报告(3篇)

第1篇一、前言医药行业作为我国国民经济的重要组成部分,近年来在政策扶持、市场需求等因素的推动下,呈现出快速发展的态势。

为了更好地了解医药行业的财务状况,本报告将从医药行业的整体财务状况、主要企业财务分析以及行业发展趋势等方面进行深入剖析。

二、医药行业整体财务状况1. 行业规模根据国家统计局数据,2019年我国医药制造业营业收入达到3.3万亿元,同比增长8.4%。

其中,化学药品制剂制造、中药饮片加工、生物药品制造等行业营业收入增长较快。

2. 行业利润2019年,我国医药制造业实现利润总额3905亿元,同比增长8.8%。

其中,化学药品制剂制造、中药饮片加工、生物药品制造等行业利润增长明显。

3. 行业资产负债率截至2019年末,我国医药制造业资产负债率为57.5%,较2018年末下降0.8个百分点。

这说明我国医药行业整体财务状况良好,资产负债风险较低。

三、主要企业财务分析1. 财务收入分析以某医药上市公司为例,2019年营业收入为100亿元,同比增长10%。

其中,主营业务收入为90亿元,同比增长8%。

这表明该企业在行业整体增长的情况下,保持了较快的收入增长速度。

2. 财务成本分析2019年,该医药上市公司主营业务成本为80亿元,同比增长7%。

主营业务成本占主营业务收入的比例为88.9%,较2018年略有上升。

这可能与原材料价格上涨、人工成本增加等因素有关。

3. 财务利润分析2019年,该医药上市公司实现净利润10亿元,同比增长12%。

净利润率为10%,较2018年提高1个百分点。

这表明企业在提高主营业务收入的同时,也实现了利润的增长。

4. 财务现金流分析2019年,该医药上市公司经营活动产生的现金流量净额为15亿元,同比增长20%。

投资活动产生的现金流量净额为5亿元,同比增长10%。

筹资活动产生的现金流量净额为10亿元,同比增长5%。

这表明企业现金流状况良好,具有较强的偿债能力。

四、行业发展趋势1. 行业政策导向近年来,我国政府高度重视医药行业的发展,出台了一系列政策措施,如“健康中国2030规划纲要”、“关于促进医药产业创新发展的意见”等。

工作报告-2019年医药行业分析报告2019019 精品 精品 精品

2019年医药行业分析报告篇一:2019年医药行业现状及发展趋势分析报告(此文档为格式,可任意修改编辑!)2019年3月正文目录一、近年医药行业回顾511医药行业运行情况512板块比较优势明显1213医药板块市场表现及估值情况13二、三医联动,推进医改进程1821医保:控费压力不减,调控将是常态1822医药:研发、流通全方位提质增效1923医疗:公立医院改革将全面推行26三、机遇挑战并存,精选细分领域和个股2831需求端变化:婴幼儿、慢性病用药有望迎来高速增长2832仿制药一致性评价+政策扶持+医保支付标准受益投资标的3333医保目录调整受益标的3434两票制将全国推行,流通领域集中度提升大势所趋35四、主要公司分析3641恩华药业3642信立泰3743长春高新3744丽珠集团3845恒瑞医药3946华东医药3947九州通4048羚锐制药4049亿帆医药41图目录图1:国内医保基金收入、支出及增速情况6图2:近年国内医药工业收入及增速情况6图3:近年国内医药工业利润及增速情况7图4:化学制药行业收入、扣非净利润及增速情况8图5:中药行业收入、扣非净利润及增速情况8图6:生物制品行业收入、扣非净利润及增速情况9图7:医疗器械行业收入、扣非净利润及增速情况10图8:医药商业行业收入、扣非净利润及增速情况11图9:医疗服务行业收入、扣非净利润及增速情况11图10:选取的上中下游不同行业收入增长情况(%)12图11:选取的上中下游不同行业利润增长情况(%)12图12:医药行业相对全部股溢价率变动情况13图13:化学制药行业2019年市场表现14图14:中药行业2019年市场表现14图15:生物制品行业2019年市场表现15图16:医疗器械行业2019年市场表现15图17:医药商业行业2019年市场表现16图18:医疗服务行业2019年市场表现16图19:医药行业近年估值情况17图20:医药板块各细分子行业2019年估值变动情况17图21:2019年公立医院收入来源27图22:平均单个医院门诊收入结构(万元)27图23:平均单个医院住院收入结构(万元)28图24:近十年国内人口结构变化情况29图25:日本上世纪60年代以来人口老龄化程度加速上升(单位:万人)30图26:全面二胎政策后婴儿出生小高峰出现32图27:仿制药参比制剂备案数量34图28:医药商业领域行业集中度不断提升36表目录表1:样本医院销售额前十药品18表2:可能进入医保目录品种及进入省级医保乙类增补目录数量19表3:企业临床试验核查撤。

2019年医药行业分析报告

2019年医药行业分析报告2019年2月目录一、医药消费需求快速攀升,行业成长潜力仍然很大 (7)二、医保支付:监管导向日益明晰,寻找政策免疫品种 (11)(一)医保资金运行紧张,“节流”是长期选择 (11)(二)化学仿制药:政策影响下板块整体承压 (16)(三)政策免疫品种之一:创新药及其产业链 (19)1、创新药:强者恒强是趋势 (19)2、CRO/CMO:全球产能转移,“工程师红利”下国内企业之崛起 (23)(四)政策免疫品种之二:难仿药——生物药 (28)1、单抗生物类似药:专利悬崖来临,掘金千亿市场 (29)2、生长激素:市场竞争相对温和,行业、企业齐发展 (31)三、自费支付:医疗模式变迁,高端疫苗增量空间大 (32)四、相关企业简况 (34)(一)恒瑞医药:医药创新龙头股,“创新+国际化”助力可持续发展 (34)1、产品线连贯,业绩增长可持续 (34)2、国际化战略继续推进,有望实现跨越式发展 (35)(二)我武生物:国内脱敏行业的引领者 (35)1、脱敏药物市场渗透率还很低,成长空间大 (35)2、国内唯一舌下含服脱敏药物供应商 (36)3、后续产品有望呈梯队上市 (36)4、国际化战略继续推进,有望实现跨越式发展 (37)(三)药明康德:纵深发展传统业务,前瞻布局新兴技术 (37)1、药物发现及临床前CRO国内绝对龙头,地位难以撼动 (37)2、欧美产能向中国转移,药明CMO/CDMO彰显规模优势 (38)3、资本和技术的联姻,通和毓承将大有作为 (38)4、临床CRO成长潜力大 (38)5、紧跟行业动态,前瞻布局先进技术 (39)(四)复星医药:单抗药物行业龙头 (39)1、重磅单抗生物类似物进度领先 (39)2、单抗新药+联合疗法双线布局 (40)(五)安科生物:生长激素、法医检测保障业绩增长,精准医疗提供想象空间 (41)1、生长激素水针上市在即,助力业绩增长 (41)2、法医检测成长空间大,中德美联品牌影响力强 (41)3、长期布局精准医疗 (41)(六)康泰生物:重磅在研产品打开公司高成长空间 (42)1、乙肝疫苗龙头企业 (42)2、独家四联苗产品放量 (43)3、在研产品丰富,逐渐上市打开公司高成长空间 (43)(七)人福医药:归核化战略持续推进,困境有望逆转 (43)1、商誉减值落地,减负再前行 (43)2、归核化战略继续推进,业务聚焦 (44)(八)海正药业:在研产品进入收获期,业绩拐点确立 (45)1、重磅单抗生物类似物即将密集上市 (45)2、小分子创新药将迎来突破 (45)(九)东诚药业:核药双寡头格局稳定,静待行业爆发 (46)1、核药行业护城河高,双寡头格局稳定 (46)2、大型医用设备配置证下放,2019年设备装机量上升预期将落地 (46)(十)健友股份:专注肝素领域,原料、制剂双轮驱动 (47)1、肝素原料药进入上行周期 (47)2、肝素制剂精准营销打开国内市场,中美双报布局海外 (47)(十一)昭衍新药:临床前CRO小龙头,对标Charles River (48)1、受益全球产能转移,国内CRO高景气 (48)2、专注临床前CRO,细分领域小龙头 (48)六、主要风险 (49)(一)政策风险 (49)(二)产品研发进度不达预期 (49)(三)行业性事件风险 (49)化学仿制药政策影响下整体承压:随着一致性评价和“4+7带量采购”政策的落地,传统化学仿制药将逐步去品牌化,变成标准品,行业也将进入成熟期,价格和毛利率下降是必然趋势,而销售费用的削减无法完全弥补降价造成的单位利润的下滑,板块整体承压较大。

2019年医药行业分析报告

2019年医药行业分析报告2019年3月目录一、行业监管 (4)1、行业主管部门 (4)2、行业主要法律法规和政策 (5)(1)主要法律法规 (5)(2)主要政策 (5)二、行业基本情况 (6)1、医药制造业基本情况 (6)2、医药行业全球市场情况 (7)3、医药行业国内市场情况 (8)4、化学制药业基本情况 (9)(1)化学制药业发展概况 (9)(2)化学制药业发展趋势 (9)(3)化学制药业的市场前景 (10)①化学药物制剂领域 (10)②化学原料药领域 (10)(4)化学制药业的竞争状况 (11)(5)化学制药业的特点 (12)①技术密集性 (12)②高资金投入 (12)③充满风险与收益 (12)④需求弹性小 (13)(6)行业主要企业情况 (13)三、影响行业发展的因素 (14)1、有利因素 (14)(1)国家产业政策的支持 (14)(2)医药市场稳步增长 (14)(3)研发能力增强带来产品质量提升 (14)2、不利因素 (15)(1)医疗行业监管制度尚不成熟 (15)(2)医保控费导致未来药品降价趋势延续 (15)(3)医药行业标准提升带来成本激增 (15)(4)环保投入增长带来运营成本增加 (15)四、行业周期、季节及区域性特征 (16)五、行业上下游的关联性 (16)1、上游行业关联性 (17)2、下游行业关联性 (18)一、行业监管1、行业主管部门我国医药行业的监管体制涉及的主要部门有:国家市场监督管理总局及国家药品监督管理局、国家卫生健康委员会、国家发展和改革委员会、国家医疗保障局和生态环境部。

各部门涉及医药行业主要监管职能如下:。

2019年1季度医药行业分析21页

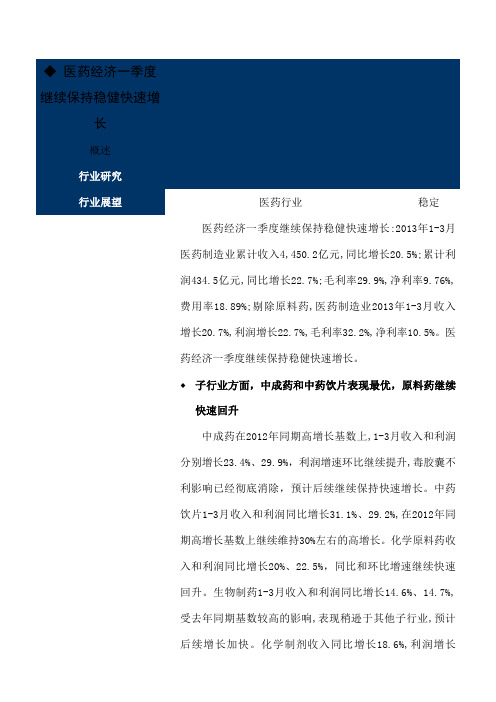

◆医药经济一季度继续保持稳健快速增长概述医药行业稳定医药经济一季度继续保持稳健快速增长:2013年1-3月医药制造业累计收入4,450.2亿元,同比增长20.5%;累计利润434.5亿元,同比增长22.7%;毛利率29.9%,净利率9.76%,费用率18.89%;剔除原料药,医药制造业2013年1-3月收入增长20.7%,利润增长22.7%,毛利率32.2%,净利率10.5%。

医药经济一季度继续保持稳健快速增长。

◆子行业方面,中成药和中药饮片表现最优,原料药继续快速回升中成药在2012年同期高增长基数上,1-3月收入和利润分别增长23.4%、29.9%,利润增速环比继续提升,毒胶囊不利影响已经彻底消除,预计后续继续保持快速增长。

中药饮片1-3月收入和利润同比增长31.1%、29.2%,在2012年同期高增长基数上继续维持30%左右的高增长。

化学原料药收入和利润同比增长20%、22.5%,同比和环比增速继续快速回升。

生物制药1-3月收入和利润同比增长14.6%、14.7%,受去年同期基数较高的影响,表现稍逊于其他子行业,预计21.4%,3月税收核查影响经销商进货,新版GSP推出以来大型流通企业减少对小型流通企业调拨使得行业增速有所放缓;终端销售正常,行业继续保持稳健增长。

医疗器械收入和利润同比增长20.8%、9%,利润增速下滑明显主要是受到成本和费用快速增加所致。

卫生材料及医药用品收入和利润同比增长18.8%、23,5%,增速平稳。

关注点◆部门调整待“三定”两会上做出部委调整,卫生系统变化较大,目前“三定”方案尚未出台,政策层面存在诸多变数。

◆基药招标观价跟量新版基药目录出台,五一后实施。

招标工作正紧锣密鼓地展开。

各地增补目录以及降价情况尚未明朗,放量效2013年5月25日果待观察。

◆医保体系存变数新农合、城镇居民和城镇职工保险融合在即,医保体系存变数。

◆禽流感疫情尚存,仍需跟踪禽流感疫情尚未结束,疫情变化对医药行业影响需跟踪观察。

2019年前三季度医药行业分析

2019年前三季度中国医药行业概述、医药行业上市公司营收情况及医药行业研发投入分析[图]2019年12月03日 13:37:41字号:T|T医药工业概述:收入和利润端增速趋缓2019 年 1-9 月行业营业收入达 1.82 万亿,同比增长8.4%,增速较2018 年同期下降 5.1 个百分点; 2019 年 1-9 月行业利润为 2390.3 亿元,同比增长 10.0%,较 2018 年同期下降 1.5 个百分点。

目前医药工业整体的收入和利润增速均趋缓,主要受 2018 年全国执行两票制带来的低开转高开的高基数所累以及医保支付结构调整等一系列的政策影响。

全年收入端和利润端增速有望稳定在 8%和 10%左右,未来随着带量采购全面铺开、医保基金腾笼换鸟以及仿制药企落后产能出清,我们预计收入和利润端增速还将持续趋缓并趋于平稳。

医药制造业累计业务收入及增速数据来源:公开资料整理医药制造业累计利润总额及增速数据来源:公开资料整理医疗卫生财政支出持续加码。

我国财政卫生支出比重不断加大,2019 年1-9 月财政医疗卫生支出(含计划生育)累计约 1.38 万亿,同比增长 8.01%,高于同期公共财政支出增速 4.68 个百分点。

2012 年至 2019 年 9 月,我国医疗卫生支出的公共财政占比已由 5.73%提升至 9.15%,提升了 3.42 个百分点,医药健康板块的财政支持力度不断加大。

预计随着财政补供方力度的加大,医院端因零加成、招标降价等带来的压力将逐步有所缓解。

2012 年至今财政医疗卫生支出(亿元)及占比稳步提升数据来源:公开资料整理 2012 年至今财政医疗卫生支出(亿元)快速增长数据来源:公开资料整理终端用药:化药端增速回暖,中药端维持平稳化药销售额增速持续回暖。

2019 年上半年 PDB 样本医院终端化药销售规模 1246.79亿元,同比+11.38%,相比去年同期增速大幅上升了 9.59PCTs,近年来越来越多的创新药上市与新进医保应是终端销售规模回暖的主要原因。

2019年医药行业分析报告

2019年医药行业分析报告2019年2月目录一、医药消费需求快速攀升,行业成长潜力仍然很大 (7)二、医保支付:监管导向日益明晰,寻找政策免疫品种 (11)(一)医保资金运行紧张,“节流”是长期选择 (11)(二)化学仿制药:政策影响下板块整体承压 (16)(三)政策免疫品种之一:创新药及其产业链 (19)1、创新药:强者恒强是趋势 (19)2、CRO/CMO:全球产能转移,“工程师红利”下国内企业之崛起 (23)(四)政策免疫品种之二:难仿药——生物药 (28)1、单抗生物类似药:专利悬崖来临,掘金千亿市场 (29)2、生长激素:市场竞争相对温和,行业、企业齐发展 (31)三、自费支付:医疗模式变迁,高端疫苗增量空间大 (32)四、相关企业简况 (34)(一)恒瑞医药:医药创新龙头股,“创新+国际化”助力可持续发展 (34)1、产品线连贯,业绩增长可持续 (34)2、国际化战略继续推进,有望实现跨越式发展 (35)(二)我武生物:国内脱敏行业的引领者 (35)1、脱敏药物市场渗透率还很低,成长空间大 (35)2、国内唯一舌下含服脱敏药物供应商 (36)3、后续产品有望呈梯队上市 (36)4、国际化战略继续推进,有望实现跨越式发展 (37)(三)药明康德:纵深发展传统业务,前瞻布局新兴技术 (37)1、药物发现及临床前CRO国内绝对龙头,地位难以撼动 (37)2、欧美产能向中国转移,药明CMO/CDMO彰显规模优势 (38)3、资本和技术的联姻,通和毓承将大有作为 (38)4、临床CRO成长潜力大 (38)5、紧跟行业动态,前瞻布局先进技术 (39)(四)复星医药:单抗药物行业龙头 (39)1、重磅单抗生物类似物进度领先 (39)2、单抗新药+联合疗法双线布局 (40)(五)安科生物:生长激素、法医检测保障业绩增长,精准医疗提供想象空间 (41)1、生长激素水针上市在即,助力业绩增长 (41)2、法医检测成长空间大,中德美联品牌影响力强 (41)3、长期布局精准医疗 (41)(六)康泰生物:重磅在研产品打开公司高成长空间 (42)1、乙肝疫苗龙头企业 (42)2、独家四联苗产品放量 (43)3、在研产品丰富,逐渐上市打开公司高成长空间 (43)(七)人福医药:归核化战略持续推进,困境有望逆转 (43)1、商誉减值落地,减负再前行 (43)2、归核化战略继续推进,业务聚焦 (44)(八)海正药业:在研产品进入收获期,业绩拐点确立 (45)1、重磅单抗生物类似物即将密集上市 (45)2、小分子创新药将迎来突破 (45)(九)东诚药业:核药双寡头格局稳定,静待行业爆发 (46)1、核药行业护城河高,双寡头格局稳定 (46)2、大型医用设备配置证下放,2019年设备装机量上升预期将落地 (46)(十)健友股份:专注肝素领域,原料、制剂双轮驱动 (47)1、肝素原料药进入上行周期 (47)2、肝素制剂精准营销打开国内市场,中美双报布局海外 (47)(十一)昭衍新药:临床前CRO小龙头,对标Charles River (48)1、受益全球产能转移,国内CRO高景气 (48)2、专注临床前CRO,细分领域小龙头 (48)六、主要风险 (49)(一)政策风险 (49)(二)产品研发进度不达预期 (49)(三)行业性事件风险 (49)化学仿制药政策影响下整体承压:随着一致性评价和“4+7带量采购”政策的落地,传统化学仿制药将逐步去品牌化,变成标准品,行业也将进入成熟期,价格和毛利率下降是必然趋势,而销售费用的削减无法完全弥补降价造成的单位利润的下滑,板块整体承压较大。

2019年我国医药行业现状分析及2019年展望共5页word资料

一、2019年我国医药行业发展概况2019年1-9月,我国医药行业增加值增长14.8%,同比加快1.3个百分点,比上半年回落0.1个百分点。

在医药行业主要产品中,中成药产量152万吨,增长23.1%,当月增加值增长15.1%,比上月加快1.7个百分点;化学药品原药产量161万吨,同比增长19.9%。

2019年1-8月,国内医药行业实现利润788亿元,同比增长32.8%,增幅同比加快16.6个百分点。

截止2019年1-11月,我国医药行业增加值同比增长15%,主要产品中,中成药179万吨,增长23.4%;化学药品原药产量204万吨,增长20.1%,11月份医药行业增加值同比增长13.9%。

从这也可以看出2019年1-11月我国医药行业保持了平稳增长的态势,这不仅推动了相关医药企业经济效益的改善,还对宏观经济增长的贡献率进一步提升。

2019年第三季度,我国医药保健品进出口贸易继续保持良好发展,进出口额156.86亿美元,同比增长23.09%,出口值102.13亿美元,同比增长21.83%,进口值54.72亿美元,同比增长25.51%。

2019年10月,我国医药保健品进出口总值为46.21亿美元,同比增长13.68%,其中,出口为30.92亿美元,同比增长14.51%,进口为12.04亿美元,同比增长12.04%。

图表2019年1-10月我国医药保健品出口增加值对比中投顾问医药行业研究员郭凡礼指出,从2019年全年国内医药行业的发展来看,预计2019年全年国内医药工业总产值将达到12560亿元,增长约25%;国内药品市场规模将达到7556亿元,同比增长22%。

因为新医改的效果将在未来几年内显现,因此国内医药工业总产值将保持良好的增速,预计到2019年,我国医药工业总产值将达到15700亿元,同比增长25%。

二、2019年我国医药子行业发展现状(一)中药行业——价格上涨成为全年主趋势中投顾问医药行业研究员郭凡礼指出,中药是我国医药行业中的宝贵财富,其在预防、治疗和保健方面都具有独特的优势,它拥有悠久的历史并且已经被证明在治疗很多疾病方面比化学药更有效。

2019年医药行业深度分析报告

2019年医药行业深度分析报告目录一、政策冲击导致行业短期景气度下滑,子行业间议价能力显著变化 (3)(一)我国医药制造业增速高于GDP,但医疗费用占GDP比例远低于美国 (3)1. 人口增加及医疗需求升级推动医药制造业增速高于GDP增速 (3)2. 公立医院次均门诊费用和人均住院费用稳步提升 (3)3. 医疗卫生费用占GDP比重逐年增大,但远低于美国 (4)(二)短期政策趋紧,冲击行业景气度 (4)1. 医疗体制改革进入深水区 (4)2. 医保基金“腾笼换鸟”,带量采购势必继续扩散,影响仿制药盈利水平 (5)3. 行业监管趋严,辅助用药、重点监控目录、打击骗保等政策层出不穷 (7)4. 行业景气度短期受到政策冲击,且各子行业议价能力发生显著变化 (8)(三)行业经营数据分析:持续维持低位 (10)1. 医院终端药品增速降至历史低位,品种间分化显著加大 (10)2. 医疗机构和医院业务量增速近年保持稳定 (11)3. 医保基金筹资增速企稳,商业健康险筹资与赔付规模较快增长 (12)(四)财务数据分析:上市公司18Q3业绩同比微升环比放缓,各行业表现分化 (13)二、诸多因素引爆研发创新浪潮,医药行业长期成长空间广阔 (16)(一)人口老龄化加速,存在大量未满足的医疗健康需求 (16)(二)药审改革力度空前,意义深远 (16)1. 中办国办联合发文鼓励药械创新,具有里程碑意义 (16)2. 优先审评稳健高效,释放研发积极性 (17)3. 药品监督管理总局加入ICH,行业发展与国际接轨 (18)4. 化药注册分类改革提升创新药标准 (18)5. 建立MAH制度,激发创新热情 (19)(三)创新药赚钱效应凸显,并加速走向世界 (20)1. 医保目录动态调整,加快创新药放量节奏,国内创新药赚钱效应凸显 (20)2. 国内创新药通过申报国际临床或license out加速走向世界 (21)3. 我国研发创新正步入进入收获期 (21)(四)科创板引爆研发创新浪潮 (22)1. 科创板上市规则整体利好研发创新型药械公司及创新服务产业链 (22)2. 生物制品、高端化药和医疗器械类公司有望率先登陆 (22)3. 主板创新服务产业链相关标的有望重塑估值 (23)(五)药械创新水平与国际巨头仍有较大差距,未来发展空间广阔 (24)1. 我国创新药研发靶点、数量和进展整体未及世界领先水平 (24)2. 我国医疗器械公司市场份额远低于国际巨头,同类产品技术参数亦存在差距 (24)三、行业面临的问题及建议 (27)(一)现存问题分析 (27)1. 医药企业多而不强,同质化竞争严重 (27)2. 研发创新能力与国外相比仍存在较大差距 (27)3. 辅助用药存在滥用,挤占医保基金对创新药的支付空间 (27)(二)建议及对策 (28)1. 加大深化改革力度,提升行业集中度 (28)2. 加大创新扶持力度,严格专利保护制度 (28)3. 加快建立辅助用药目录,重点监控使用情况 (28)四、医药行业在资本市场中的发展情况 (29)(一)当前共近300家医药上市公司,占比A股总市值约7% (29)(二)医药板块表现情况 (29)1. 年初至今板块表现好于沪深300,估值处于历史中等偏低位置 (29)2. 年初至今板块表现处于中游位置 (31)3. 国际对比 (31)(三)主动公募18Q4医药持仓比重和集中度有所下降 (34)1. 18Q4主动/非债基金医药股持仓占比下降 (34)2. 重仓股集中度有所下降,持有结构变化主要受带量采购影响 (34)五、投资策略及组合表现 (36)(一)坚持自下而上,精选优质赛道龙头 (36)1. 看好创新药械及创新服务产业链 (36)2. 看好社会办医在医疗服务领域的发展 (36)3. 看好OTC板块龙头 (36)4. 看好医药流通受益于“两票制”影响消退 (36)六、风险提示 (38)一、政策冲击导致行业短期景气度下滑,子行业间议价能力显著变化(一)我国医药制造业增速高于GDP,但医疗费用占GDP比例远低于美国1. 人口增加及医疗需求升级推动医药制造业增速高于GDP增速近10年来,我国人民物质生活的改善,带动了持续不断的医疗升级需求,医药行业一直保持快于GDP增速的增长。

2019年医药行业分析报告

2019年医药行业分析报告2019年6月目录一、行业管理体制及主要法规政策 (4)1、行业主管部门 (4)2、主要法律法规 (5)3、主要产业政策 (6)(1)《关于深化医药卫生体制改革的意见》 (6)(2)《“十三五”深化医药卫生体制改革规划的通知》 (6)(3)《医药工业发展规划指南》 (8)(4)《中医药发展战略规划纲要(2016—2030年)》 (8)(5)《关于促进医药产业健康发展的指导意见》 (9)(6)《“十三五”深化医药卫生体制改革规划》 (10)(7)《“十三五”国家药品安全规划》 (10)4、主要制度 (11)二、医药行业发展状况 (13)1、全球医药行业整体发展趋势 (13)2、我国医药行业处于高速增长期 (13)三、进入行业的主要障碍 (14)1、行业准入壁垒 (14)2、资金壁垒 (14)3、技术壁垒 (14)4、人才壁垒 (15)四、行业市场供求状况及变动原因 (15)五、影响行业发展的因素 (16)1、有利因素 (16)(1)医药产业受到国家政策的支持 (16)(2)我国经济发展推动医疗需求增长 (17)(3)人口结构变化拉动医药产业发展 (17)(4)我国医药工业发展迅速,市场空间广阔 (18)(5)原研药专利集中到期,仿制药行业面临快速发展机遇 (18)(6)环境污染及食品安全问题日益严峻导致发病率提高 (19)2、不利因素 (19)(1)制药工业总体水平不高,产品同质化现象严重 (19)(2)技术创新投入不足,研发创新能力有待提高 (20)(3)全球化竞争加剧 (20)六、行业技术特征及发展方向 (20)七、行业经营模式 (21)八、行业利润水平及变动趋势 (22)九、行业周期性、区域性或季节性特征 (22)十、行业上下游之间的关系 (22)一、行业管理体制及主要法规政策医药制造业包括中药、化学药、生物制药和医疗器械四大行业。

其中,中药行业包括中药材、中药饮片和中成药;化学药行业包括合成原料药、药物制剂;生物制药行业包括分子免疫药物、分子治疗药物、分子诊断药物;医疗器械行业包括骨科器械、心血管介入、高质耗材、家庭器械。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国医药工业信息中心

2019年医药行业运行分析

全国医药工业总体情况 四川省医药工业运行情况 国内医药市场动态

政策动态

中国医药工业信息中心

全国医药工业总产值继续保持快速增长势头

2019年1-8月全国医药工业总产值累计完成9741亿元,同比增长28.7%, 处于历史较高水平。

327.8

20.00% 15.00% 10.00% 5.00% 亿美元 0.00%

1-3月

1-4月

1-6月

1-7月

1-8月

1-9月中国医药工业信息中心出口规模递增,价格各异

2019年1-9月全国医药保健品出口金额及增长情况

商品名称 总计 中药类 保健品 提取物 中成药 中药材及饮片 西药类 西药原料 西成药 生化药 医疗器械类 医用敷料 一次性耗材 医院诊断与治疗 保健康复用品 口腔设备与材料 出口金额 327.8 16.79 1.53 8.06 1.69 5.52 197.43 165.43 15.25 16.75 113.58 18.24 19.03 48.05 24.98 3.28 出口金额同比 35.7 41.9 123.2 47.0 18.5 30.1 26.3 28.1 36.0 5.3 54.8 107.5 48.0 48.8 44.1 58.6 出口价格同比 出口金额占比 15.2 100 27.6 5.12 -53.7 0.47 28.9 2.46 12.3 0.51 42.7 1.68 4.8 60.23 -1.9 50.47 341.6 4.65 -45.2 5.11 32.0 34.65 -45.2 5.56 29.5 5.81 86.6 14.66 36.6 7.62 -13.4 1

0 2000年

2188

2001年

2517

2002年

3062

3447

4422

5263

6543

8434

10008

15% 10% 5% 0%

2003年

2004年

2005年

2006年

2007年

2008年

2009年

2010年 2011年18月

中国医药工业信息中心

工业总产值同比增幅呈现逐步走高态势

延续2019年国际金融危机后的复苏走势,2019年以来全国医药工业总产 值累计增幅逐月有所提高,预计全年增速在28%左右。

中国医药工业信息中心

部分原料药品种出现量增价减走势

2019年1-9月全国医药出口金额及增长情况

商品名称 氨基酸及其衍生物 氨基糖苷类 大环内酯类 呼吸系统用药 磺胺类 激素类 解热镇痛药 林可霉素类 氯霉素类 麻醉用药 其他抗感染类 其他西药原料 青霉素类 四环素类 头孢菌素类 维生素类 消化系统用药 心血管系统用药 中枢神经系统用药 出口额 8.75 0.89 2.99 0.21 0.4 4.51 3.44 1.04 0.97 0.15 9.24 107.63 4.45 2.52 3.3 13.85 0.31 0.0021 0.79 出口金额同比 20.6 19.8 55.7 38.6 -79.4 17.2 -45.9 35.2 51.6 36.2 136.4 70.8 0.6 66.7 -4.5 -23.1 -91.2 -74.7 -89.7 出口价格同比 9.5 -2.9 14.9 -12.5 37.2 20.7 -30.8 15.6 33.3 -3.7 -46.5 23.4 8.9 4.0 8.2 -15.9 -94.5 19.7 -49.2 出口金额占比 2.67 0.27 0.91 0.06 0.12 1.38 1.05 0.32 0.29 0.05 2.82 32.83 1.36 0.77 1.01 4.23 0.09 0 0.24

2019年以来全国医药工业总产值累计同比增幅变化情况

28.7% 28.1% 27.8% 26.9% 26.3% 25.8%

30%

25%

1-2 月

1-4 月

1-5 月

1-6 月

1-7 月

1-8 月

中国医药工业信息中心

产销同步增长,保持快速增势

2019年1-8月全国医药工业累计实现销售收入9363亿元,同比增长30.2%, 创下2000年以来新高。

2000年以来全国医药工业销售收入及增长情况

25000

29.4%

20000

28.5% 24.9% 25.4% 21.6% 17.0% 12073 9626 7913

30.2%

35% 30% 25% 20%

23.1% 20.5%

15000

19.0% 15.6% 11.6% 4211

10000

9363

15% 10% 5% 0%

2000年以来全国医药工业总产值及增长情况

30000 35%

药品降价

20000

28.9% 24.3% 21.1%

金融危机

28.7% 24.2% 12427 9741

30% 25% 20%

20.0% 16.9% 15.0%

21.7% 12.6%

23.9% 19.0%

10000

电荒,上游成本上涨

1871

5000

1761

0 2000年

2122

2452

2917

3254

4928

6157

2001年

2002年

2003年

2004年

2005年

2006年

2007年

2008年

2009年

2010年 2011年18月

中国医药工业信息中心

医药出口增速保持较高水平

2019年1-9月全国累计实现医药出口327.8亿美元,同比增长35.7%,处 于历史较高水平。

2019年以来全国医药保健产品出口总额及其增长情况

800 700 600 500 400 300 200 100 0

40.8% 36.6% 38.1% 36.6% 36.7% 35.7%

45.00% 40.00% 35.00% 30.00% 25.00%

213.8 101.2 139.5

253.1

291.2