伊利股份有限公司获现能力分析

内蒙古伊利实业集团股份有限公司财务分析

内蒙古伊利实业集团股份有限公司财务分析摘要:当今,我国的市场经济已经发展上了一个新的台阶,随着我国放开二孩的生育政策,乳制品行业获得了难得的发展机遇。

在国内,只有为数不多的几家乳制品企业,有着非常强的竞争能力。

[1]本论文以内蒙古伊利实业集团有限公司为对象,把财务报表作为依据,运用比率分析法和水平分析法,对伊利集团从2016年至2018年的财务报告中的数据进行计算,进一步深入分析了企业在经营、盈利、发展以及偿还债务等方面的能力,发现集团现存在以及将要面临的问题,提出有效的应对措施,最后总结分析得出结论。

关键词:财务报表;内蒙古伊利实业集团股份有限公司;营运能力;盈利能力;偿债能力;发展能力引言最近一些年来,我国市场经济的发展速度一直都保持在高位,人民群众的生活质量和水平越来越高,对健康方面也越来越关注,这使人们对乳制品的需求量越来越大,对产品的要求也越来越高。

同时国家“全面二孩”政策的开放将使中国迎来“婴儿潮”,新生儿的数量预计将会大幅度增加,与此同时产生的对奶粉及其他乳制品的需求量也会随之增加,这种预想以及趋势对乳制品行业来说无疑是企业的转折点,全国各大乳制品企业纷纷摩拳擦掌,准备在新的市场环境下创造出自己企业的奇迹。

[2]本论文以乳制品行业的代表企业伊利集团为分析对象,以伊利集团2016-2018年的财务报告(主要是资产负债表、现金流量表和利润表)为根据,详细分析了该集团在经营、盈利、偿还债务以及发展潜力等方面的能力,发现集团现发展阶段存在的一些问题,以及将来的发展趋势是怎样的,针对问题提出相应的解决措施,满足不同主体的对信息的需求。

一背景介绍(一)公司简介伊利集团是我国乳制品行业中的龙头企业、知名企业。

集团于1993年6月注册成立,注册地址位于内蒙古自治区的省会城市—呼和浩特。

从全国范围看,伊利集团这是我国第一家上市的、从事乳制品行业的企业(在集团成立三年后,成功在上交所上市,股票名称伊利股份,代码600887), [3]在我国乳制品行业中,规模最大、品种最齐全的企业便是伊利集团。

伊利集团盈利能力分析

中国地质大学长城学院本科毕业论文题目伊利集团盈利能力分析院别经济学院专业会计学学生姓名张成阳学号 013141015指导教师王倩职称中级会计师2018 年 4 月15日本科毕业生毕业论文(设计)诚信承诺书中国地质大学长城学院毕业论文任务书课题信息:课题性质:设计□论文√课题来源:教学√科研□生产□其它□发出任务书日期:中国地质大学长城学院毕业论文开题报告中国地质大学长城学院本科毕业论文文献综述院别:经济学院专业:会计学姓名:张成阳学号: 0131410152018 年 4 月 15 日RobinCooper(2016)在《成本治理杂志》中认为,盈利模式是由信息流、产品服务、收入来源、供应商以及利益相关者等内容所形成的组织架构体系,这里面还包含了对不同的商业活动主体在整个企业的商业贸易中所发挥的作用的描述Don Tapscott 和David Ticoll(2017)在《哈佛商学院版画》认为,应当从价值整合的角度对盈利模式进行具体的划分,并在他们的文章中确定了几种不同的盈利模式实现的基本形式,分别为聚集型、价值链型、联盟型和配送型。

这一定义也直接从侧面反映出了价值链在盈利模式中所占的重要地位F.Allen and A.M.Santomero(2017)在《财务分析理论》中指出杜邦分析能够将各种财务指标联络起来,综合反映企业的经营状况和财务成果。

钱爱民(2016)在《公司财务状况质量综合评价研究》中指出企业的猎取现金能力、规避危险能力、、规避危险能力、营销能力等都可以通过盈利能力表现出来,企业的盈利能力也能体现运营的好坏,每个过程的好坏也都能通过盈利能力详细体现。

夏汉平(2015)指出,现金毛利率、净利润现金比率等可作为盈利质量分析的主要指标,该分析可以预测企业未来盈利能力以及运营的现状,盈利质量分析是由经营活动现金净流量与净利润之间的关系表现出来的。

刘清军(2016)年总结并概括了主流财务分析方法,包括财务分析指标法、杜邦分析法、雷达图分析法、沃尔比重评分法。

伊利股份有限公司的财务分析—基于近三年的财务报告

伊利股份有限公司的财务分析——基于近三年的财务报告摘要:我国经济的飞速发展,使得人们消费水平不断提升,对物质生活的需求也不断上涨,饮食结构也有了相应的调整,对健康也有了更强的重视。

随着乳制品行业的发展,人们对乳制品的消费也呈现出持续的上升趋势。

虽然由于三聚氰胺和汞等食品安全问题导致消费者对乳制品需求的增长放缓,乳制品行业的发展不景气。

但是从长远来看,中国人口众多,特别是在“单独二孩”政策的实施下,我国人口数量将继续增加,对乳制品的需求也将扩大。

伊利集团有限公司,即伊利公司,它是中国最大的乳制品公司,拥有最先进的作业线。

近年来公司一直处于良好的状态,在行业中处于领先地位,发展潜力巨大,赚取利润的能力也很强。

本文依据伊利集团近三年财务报表的数据,从公司的财务报告结构角度、反映企业综合能力的角度,对全文分析的结果汇总,合理对伊利公司进行总体评价,并在对相关数据的分析下客观地认识伊利集团的具体情况。

关键词:财务分析财务报告现金流量表利润表目录1 引言 (2)1.1 研究背景与研究意义 (2)1.2 研究内容和研究目的 (2)1.3 研究过程和研究方法 (3)1.4 文献综述 (4)2 财务分析理论 (5)2.1 财务分析的产生与完善 (5)2.2 财务分析体系与内容 (6)2.3 财务分析的方法 (6)2.4 财务分析方法的局限 (7)3 伊利股份有限公司的财务现状 (8)3.1 伊利集团简介 (8)3.2 伊利股份有限公司现状分析 (8)4 伊利股份有限公司结构分析 (14)4.1 资产负债表分析 (14)4.2 利润表分析 (16)4.3 现金流量表分析 (18)5 伊利股份有限公司的综合能力分析 (21)5.1 企业盈利能力分析 (21)5.2 企业营运能力分析 (22)5.3 企业偿债能力分析 (24)5.4 企业发展能力分析 (25)6 总结全文 (27)结论 (28)参考文献 (28)致谢................................................. 错误!未定义书签。

内蒙古伊利实业集团股份有限公司分析报告

公司分析报告内蒙古伊利实业集团股份有限公司一、公司背景及简介:1、内蒙古伊利实业集团股份有限公司是一家极具创新精神和社会责任感的乳品企业,是唯一一家符合奥运标准、为奥运会提供乳制品的中国企业。

2、伊利集团成立于1993年,现由液态奶、冷饮、奶粉、酸奶和原奶五大事业部组成,所属企业130多个,旗下拥有雪糕、冰淇淋、奶粉、奶茶粉、无菌奶、酸奶、奶酪等1000多个产品品种。

3、内蒙古伊利实业集团股份有限公司,是经呼和浩特市人民政府“呼政通【1992】356号通知和呼和浩特市体改委“呼体改宏字【1993】4号”文批准,由呼和浩特市国有资产管理局以其所属的原呼和浩特市回民奶食品总厂作为主发起人,吸收其他法人和内部职工入股,进行股份制改造,以定向募集方式设立的股份公司。

4、经中国证监会复审批准于1996年1月向社会首次公开发行人民币普通股1715万股,股票于1996年3月在上海证券交易所挂牌交易,股票代码为“600887”。

5、2007年起,伊利已经率先完成了产品结构的战略升级。

高附加值、高科技含量的产品已超过伊利业务总额的40%,趋近发达国家乳业巨头的业务结构。

二、公司及其所属乳品行业情况:08年的时候,世界乳品市场发生了很大变化,由于成本推动和供给不足,07年世界市场乳品价格创历史新高,受其影响,2008年,世界很多国家调整国内乳业政策,扶持本国乳业生产,减少对进口的依赖,刺激了市场的乳品供给,结果本年度内国际市场乳品供求关系发生了很大变化。

另外,受美国次贷危机的影响,爆发了席卷全球的金融危机,随着金融危机对实体经济的渗透,不少国家出现了程度不同的经济衰退,主要国家的经济发展速度纷纷调低,受经济发展迟缓甚至衰退的影响,居民实际收入下降,居民消费受到冲击,乳品需求下降。

2008年,中国乳制品行业还大范围的被检测出了三聚氰胺。

三聚氰胺事件的出现将中国乳业冲击得摇摇欲坠,根据国家统计局提供的数据,9月份和10月份中国液体乳和固体乳制品生产同比分别下降18.7%、32.5%和15.59%和32.39%。

内蒙古伊利实业集团股份有限公司盈利能力分析

伊利财务报告分析范文(3篇)

第1篇一、引言伊利集团作为中国乳制品行业的领军企业,其财务报告一直是投资者、分析师及消费者关注的焦点。

本文通过对伊利集团最近一年的财务报告进行分析,旨在揭示其经营状况、盈利能力、偿债能力、营运能力等方面的表现,为投资者提供参考。

二、伊利集团简介伊利集团成立于1993年,总部位于内蒙古自治区呼和浩特市,是一家以乳制品为主营业务,涉及食品、饮料、日化等多个领域的多元化企业。

经过20多年的发展,伊利集团已成为中国乳制品行业的龙头企业,产品远销全球多个国家和地区。

三、伊利财务报告分析(一)营业收入分析1. 营业收入规模根据伊利集团财务报告,最近一年营业收入为XXX亿元,同比增长XX%。

从数据上看,伊利集团营业收入保持稳定增长态势。

2. 营业收入构成伊利集团营业收入主要由乳制品、饮料、日化等业务板块构成。

其中,乳制品业务板块收入占比最高,达到XX%;饮料业务板块收入占比为XX%;日化业务板块收入占比为XX%。

由此可见,伊利集团营业收入主要来源于乳制品业务。

(二)盈利能力分析1. 净利润伊利集团最近一年净利润为XXX亿元,同比增长XX%。

从净利润增长幅度来看,伊利集团盈利能力较强。

2. 毛利率伊利集团最近一年毛利率为XX%,较去年同期提高XX个百分点。

毛利率的提升主要得益于产品结构的优化、成本控制及市场竞争力的增强。

3. 净利率伊利集团最近一年净利率为XX%,较去年同期提高XX个百分点。

净利率的提升说明伊利集团在提升毛利率的同时,还通过精细化管理降低了费用,提高了盈利能力。

(三)偿债能力分析1. 流动比率伊利集团最近一年流动比率为XX,较去年同期提高XX个百分点。

流动比率提高说明伊利集团短期偿债能力较强。

2. 速动比率伊利集团最近一年速动比率为XX,较去年同期提高XX个百分点。

速动比率提高说明伊利集团短期偿债能力较强,能够应对突发事件。

3. 资产负债率伊利集团最近一年资产负债率为XX%,较去年同期降低XX个百分点。

伊利财务分析报告结论(3篇)

第1篇一、引言伊利集团作为中国乳制品行业的领军企业,自1993年成立以来,始终秉持“让国人喝上好奶粉”的使命,不断发展壮大。

本报告通过对伊利集团近几年的财务数据进行分析,旨在评估其财务状况、经营成果和未来发展潜力,为投资者、管理层及相关部门提供决策参考。

二、伊利集团财务状况分析1. 资产负债表分析(1)资产结构分析伊利集团资产负债表显示,截至2022年底,公司总资产为948.06亿元,同比增长7.35%。

其中,流动资产为688.06亿元,同比增长5.35%;非流动资产为259.99亿元,同比增长11.06%。

从资产结构来看,伊利集团资产以流动资产为主,说明公司具有较强的短期偿债能力。

(2)负债结构分析截至2022年底,伊利集团总负债为566.15亿元,同比增长6.24%。

其中,流动负债为426.11亿元,同比增长5.79%;非流动负债为139.04亿元,同比增长7.35%。

从负债结构来看,伊利集团负债以流动负债为主,说明公司短期偿债压力较大。

(3)股东权益分析截至2022年底,伊利集团股东权益为377.91亿元,同比增长8.18%。

股东权益占公司总资产的比例为39.61%,说明公司资产质量较高。

2. 利润表分析(1)营业收入分析伊利集团2022年营业收入为866.18亿元,同比增长8.14%。

从营业收入构成来看,乳制品业务、饮料业务和冷饮业务分别占总营收的60.89%、25.75%和13.36%。

乳制品业务仍是伊利集团的核心业务,为公司贡献了主要收入。

(2)毛利率分析2022年,伊利集团毛利率为35.89%,较上年同期增长1.35个百分点。

毛利率的提升主要得益于产品结构优化、成本控制措施得力等因素。

(3)净利率分析2022年,伊利集团净利率为15.18%,较上年同期增长1.26个百分点。

净利率的提升表明公司盈利能力增强。

3. 现金流量表分析(1)经营活动现金流量分析2022年,伊利集团经营活动现金流量净额为111.94亿元,同比增长22.05%。

内蒙古伊利实业集团股份有限公司盈利能力分析

内蒙古伊利实业集团股份有限公司盈利能力分析盈利能力是指企业获取利润的能力,盈利能力备受债权人、投资者和其他会计信息需求者的关注。

本文以上市公司内蒙古伊利实业股份有限公司为例,搜集其财务数据,通过成本费用利润率、销售利润率、净资产收益率等财务指标的考察,结合相关的财务学理论,细致而全面地分析了伊利集团的盈利能力。

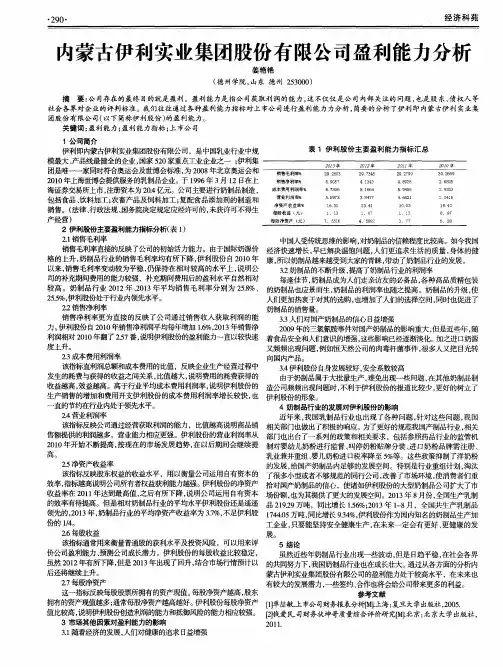

一、利润水平分析1.各项期间费用对比分析从表1的各项费用占主营业务收入的比重来看:2012年相较于2011年,销售费用、管理费用、财务费用都有所增加,其中管理费用较上年同期增长了83900万元,增幅42.57%,主要有以下几个方面原因,①产品报废损失影响。

②公司本期提高员工工资以及社会保险费用上涨导致职工薪酬增加。

③本期产量增加导致机器设备修理费用增加。

④新增固定资产投入使用导致折旧费增加。

财务费用较上年同期增加9831.57万元,主要原因是结构性银行存款减少导致利息收入减少所致。

2013年较2012年各项间接费用变化较明显的是财务费用,由2012年的4915.63万元下降到2013年的-3309.35万元,主要原因是货币资金增加导致银行存款利息收入增加所致。

期间费用合计有所减少,说明其成本费用略微有所控制。

从2011年、2012年、2013年看,销售费用有所增加,但销售费用占收入比重减少,说明产品在销售过程中发生的费用得到了很好的控制。

其三项费用合计在2012年有所上升,但涨幅不大,所以其盈利能力还是比较稳定的。

2013年大幅减少,说明其为取得利润而付出的代价越来越小,成本费用暂时控制得较好。

2.成本费用利润率分析由表2可知:2012年利润总额同比减少了4966万元,而成本费用总额增加了444240万元,利润总额增加幅度小于成本费用总额增加幅度,所以成本费用率有所减少;2013年利润总额同比增加了97362万元,成本费用总额增加了484960万元,利润总额增加幅度大于成本费用总额增加幅度,成本费用率又有所增加。

财务报告分析伊利(3篇)

第1篇伊利集团作为中国乳制品行业的领军企业,自1993年成立以来,始终秉承“伊利即品质”的经营理念,致力于为消费者提供高品质的乳制品。

本文将从伊利集团的财务报告入手,对其财务状况、经营成果和未来发展进行分析。

一、财务状况分析1. 资产负债表分析伊利集团的资产负债表反映了企业的资产、负债和所有者权益状况。

以下是对伊利集团资产负债表的主要分析:(1)资产结构分析截至2022年12月31日,伊利集团总资产为1,394.87亿元,其中流动资产占比为61.84%,非流动资产占比为38.16%。

流动资产主要包括货币资金、应收账款、存货等,反映了企业短期偿债能力;非流动资产主要包括固定资产、无形资产等,反映了企业长期发展能力。

(2)负债结构分析截至2022年12月31日,伊利集团总负债为1,074.79亿元,其中流动负债占比为65.92%,非流动负债占比为34.08%。

流动负债主要包括短期借款、应付账款等,反映了企业短期偿债压力;非流动负债主要包括长期借款、长期应付款等,反映了企业长期偿债压力。

(3)所有者权益分析截至2022年12月31日,伊利集团所有者权益为319.08亿元,占总资产比例为23.06%。

这表明伊利集团资产负债率适中,财务风险较低。

2. 利润表分析伊利集团的利润表反映了企业的收入、成本和利润状况。

以下是对伊利集团利润表的主要分析:(1)营业收入分析2022年,伊利集团营业收入为1,096.34亿元,同比增长9.55%。

这表明伊利集团在市场竞争中保持了良好的增长势头。

(2)营业成本分析2022年,伊利集团营业成本为924.72亿元,同比增长8.87%。

营业成本的增长主要源于原材料价格上涨和人工成本上升。

(3)利润分析2022年,伊利集团实现净利润55.14亿元,同比增长10.14%。

这表明伊利集团在控制成本的同时,提高了盈利能力。

二、经营成果分析1. 产品结构分析伊利集团产品主要包括液态奶、奶粉、乳品加工品等。

伊利集团股份有限公司盈利能力分析毕业论文

经济系2012届毕业设计题目:伊利集团股份2006-2010年盈利能力分析作者专业班级学号指导教师2011年 12月 15日毕业设计大纲选题背景与意义:企业的财务会计报表反映了企业某个时点或一定时期的基本财务状况、经营成果和现金流量状况。

正确理解和利用财务报表信息不仅有助于企业自身认识过去、评价现在和把握未来,同时也是外部投资者和债权人对企业财务状况、经营成果、运营能力、获利能力进行分析的重要手段和做出决策的客观依据。

盈利不仅是企业所有者(股东)关心的重点,同时又是企业经营管理者和债权人极其关注的问题。

盈利能力分析是财务会计报表分析的重点,具有丰富的分析容。

伊利集团股份是全国乳品行业龙头企业之一,是2008年奥运会唯一一家乳制品赞助商,也是中国有史以来第一个赞助奥运会的中国食品品牌。

因此本文以伊利集团股份为例,选择该公司2006年到2010年的财务会计报表进行盈利能力分析。

使会计报表使用者客观的了解该公司获取利润能力的情况。

论文结构:本文对伊利集团股份的财务会计报表进行盈利能力分析。

全文共分为三部分:第一部分介绍伊利集团股份的概况;第二部分是对该公司进行盈利能力分析,主要包括与营业有关的盈利能力分析、与投资有关的盈利能力分析、和与费用有关的盈利能力分析;第三部分是对伊利集团盈利能力的总体评价与相关建议。

中文摘要企业经营的主要目的在于使投资人获得较高的利润并维持适度的增长。

只有盈利,才能使其经营与规模得到更好的发展。

盈利能力分析是财务会计报表分析的核心,它不仅包含一个时期盈利能力大小的分析,而且包括企业在较长一段时期稳定地获取利润能力大小的分析。

通过对盈利能力的分析,可以更为全面的认识该企业的经济活动与财务收支与情况。

本文以伊利集团股份为例,对其2006年到2010年的财务会计报表进行盈利能力分析,找出该公司在盈利方面存在的问题,并针对问题提出相关建议。

关键词:财务报表盈利能力措施和建议ABSTRACTThe main purpose of business is to allow investors to gain higher profits and maintain moderate growth. Only profit, to make its business and scale better development. Profitability analysis is the core of the financial and accounting reports analysis, it not only contain a period the size of profitability analysis, and including enterprise in a long period to stable profit capability of the analysis. Through the analysis of the profitability, can be more comprehensive understanding of the enterprise's economic activities and financial revenues and expenditures and conditions. This article take the Inner Mongolia Yili Industrial Group Company Limited company as an example, on the 2006 to 2010 financial accounting statements of profit ability analysis, find out the company on the profit problems, and proposed relevant suggestions.Key words: Financial statementsProfit abilityMeasures and suggestions目录一、公司简介 (1)二、盈利能力分析 (1)(一)与营业有关的盈力能力分析 (1)(二)与投资有关的盈利能力分析 (8)(三)与费用有关的盈利能力分析 (12)三、伊利集团盈利能力总体评价与相关建议 (16)(一)总体评价 (16)(二)相关建议 (17)附录 (19)参考文献 (22)致 (23)伊利集团股份2006-2010年盈利能力分析经济系会计专业号依妮盈利能力是企业重要的经营目标,是企业生存和发展的物质基础,所以企业的所有者、债权人以与经营管理者都很关心企业的盈利能力分析。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

获现能力分析

现金流量的财务比率分析

1、现金流动性分析

0.05

0.1

0.15

0.2

0.25

0.3

2011

2010

现金债务总额比

现金流动负债比

1、现金流动负债比,伊利2011年现金流动负债比为0.1416, 而2010年现金流动负债比为0.036,由此可知,该公司2011年末比年初的现金流动负债比有所上升,表明经营活动产生的现金净流入对当期债务的保障程度比去年上升。

而本期的流动比率比去年有所上升,所以企业的短期偿债能力上升,但短期偿债能力仍然较弱。

2、现金债务总额比,伊利2010年现金债务总额比为0.036,而2011年现金债务总额比为0.14,由此可见,该公司现金债务总额比有所上升,表明公司通过经营活动产生的现金净流量用于偿付长期债务的能力上升。

二、获现能力分析:

1、销售获现比率,伊利实业2010年销售获现比率为1.16,而2010年的销售获现比率为1.14,由此可见,该公司2011年与2010年的销售获现比率均大于1,且2011年比2010年略有上升,表明该企业信用政策合理产品销售形势较好,收益质量较高,同时说明企业销售收入实现后所增加的资产转换现金速度快、质量高。

2、净利润现金保证比率,伊利实业2011年的净利润现金保证比率为0.95,2010年的净利润现金保证比率为0.47。

通过结合财务报表发现,该公司本年比去年净利润有所增加且增幅较大,经营活动产生的现金流量比去年增幅也很大。

2011年的净利润现金保证比率接近于1,相比去年增幅很大,表明企业收益质量上升,净利润中已经收到现金的程度较

高。