2018-2020中国乘用车市场销量预测分析报告

中国乘用车销量分析报告及乘用车销量预测

中国乘用车销量分析及乘用车销量预测受宏观经济增速放缓、中美贸易摩擦、消费者信心下降等因素影响,2018年下半年乘用车市场景气度明显下行,加之去年同期由于购臵税优惠政策退出提前消费形成的较高基数,导致车市9至11月连续3月同比出现双位数下滑。

2018年1-11月乘用车销量同比减少2.8%,其中SUV与轿车销量小幅下滑,MPV与交叉型乘用车销量仍呈现较大幅度下滑。

卡车行业增势良好推动商用车销量小幅增长。

蓝天保卫战与重点省市陆续提前实行国六排放标准拉动重卡需求,重卡市场在较高基数下1-11月仍实现1.6%增长。

受益部分微卡需求转化为轻卡、皮卡在部分省市解禁需求释放,轻卡1-11月同比增长11.0%。

分阶段补贴政策导致上半年新能源客车销量有所透支,下半年销量较为低迷,1-11月客车销量同比下降7.0%。

1-11月乘用车景气度下降数据来源:公开资料整理1-11月商用车销量增势良好数据来源:公开资料整理轿车、SUV车型销量小幅下降,自主品牌市场份额有所下滑。

2018年1-11月乘用车四类车型中均呈现不同程度的下滑,其中轿车和SUV销量小幅下滑,同比分别下降1.4%和0.8%,SUV销量占狭义乘用车总销量比例继续提升至42.8%,MPV与交叉型乘用车销量下滑较大,分别下降16.1%和18.1%。

1-11月乘用车细分车型销量同比均现下滑数据来源:公开资料整理SUV销量占狭义乘用车总销量比例持续提升数据来源:公开资料整理随着小排量购臵税优惠政策退出与SUV车型逐渐进入低增长区间,加上低价车型滞销,2018年1-11月自主品牌乘用车市占率为41.9%,与上年同期相比下降了1.5个百分点,自主品牌市场份额有所缩减。

受大众品牌换代和多款有竞争力车型陆续上市影响,德系品牌份额有较为显著的提升,预计市占率仍会继续提升;日系品牌市占率也提升较快;美系品牌受贸易战和福特品牌的影响,市占率出现较大的下滑;韩系品牌由于终端促销较大,市场份额有所提升;法系车市场持续低迷。

中国汽车市场2018上半年运行情况及全年市场销量预测分析

业界聚焦FocusAUTO REVIEW62中国汽车市场2018上半年运行情况及全年市场销量预测分析文/中国汽车工业协会秘书长助理兼贸易协调部主任 许海东一、2018年上半年运行情况1.汽车产销数据2018年上半年中国汽车市场产销分别完成1405.8万辆和1406.6万辆,产销量比上年同期分别增长4.2%和5.6%,销量增速高于上年同期1.8个百分点。

2.汽车市场运行特点2018年上半年汽车销售好于预期,主要是受到二季度销售高速增长的提振,而二季度产销量同比较高增长既有受厂家生产计划的影响,为三季度准备充足的货源,也有去年基数较低的影响。

但中国汽车市场销售情况仍然处于低速、稳定的增长。

分月度来看,1月份产销的高速增长及2月份的同比大幅下滑,主要是受到2018年春节法定假日的影响,2017年春节假日在1月底和2月初,而2018年春节假日则全在2月份,厂家排产和发车在当月周期有了相应的增长和减少。

(见图1、2)在乘用车方面,1-6月产销分别完成1185.4万辆和1177.5万辆,比同期分别增长3.2%和4.6%。

值得关注的是,5月份开始,轿车同比增速首次超过SUV,且延续到6月份,该趋势表明中国SUV 市场随着基数的增大,增速趋于平缓,同时市场热度也有所降低,再出现爆发式增长的可能性较低。

在商用车方面,1-6月产销分别完成220.4万辆和229.1万辆,比同期分别增长9.4%和10.6%。

其中,客车转为正增长,同比增长2.8%,货车同比增长11.5%,高于整体市场增速。

在货车分类中,工程车销量及同比增长均表现突出,主要由于2017年大量国家基建项目开工,拉动了2018年上半年工程车的销量。

在新能源汽车方面,1-6月,产销分别完成41.3万辆和41.2万辆,比同期分别增长94.9%和111.5%。

其中,新能源乘用车累计销售35.5万辆,同比增长116.5%,新能源商用车累计销售5.8万辆,同比增长85.2%。

2018年乘用车市场调研报告-上书房信息咨询

2018年全国乘用车市场调研报告2018中国经济再遇“逢8魔咒”,1-7月份,城镇固定资产投资同比增长5.5%,创下19年来的新低。

消费增速不及预期,7月份社会消费品零售总额增长8.8%,不及前值和预期。

就在5月份,社消品增速仅有8.5%,创下15年来新低。

居民可支配收入增长幅度不仅跑输6.7%的GDP增速,更跑输15.3%的税收增速。

拉动经济增长的三驾马车就只剩车了,而拉车的马已经不知去向。

对于汽车行业而言,本就受到整体行业增速放缓的影响,再加上购置税减免政策取消、新能源车型补贴政策调整、中美贸易战升温等一系列利空政策的影响,无疑更是雪上加霜,自3月份起,汽车市场连续多月负增长。

全国汽车市场整体概况2018年1-7月,中国车市产量和批售量保持平稳增长,而终端上牌量呈现高开低走的态势。

乘用车产量完成1357.9万辆,同比上年同期增长2.6%,厂商批售量完成1336.5万辆,同比增长4.6%。

终端上牌量完成1238.2万辆,同比增长2.3%。

1-2月份呈现开门红,主要受到今年春节假日影响,再加之2017年购置税优惠政策缩减致使2017年初市场小幅回落的低基数影响。

自3月份开始,上牌量增速直线回落,6月份降至历期同期最低点,同比下降10.4%。

国产车型2018年自3月份开始,终端上牌量增速连续多月下降,与历史同期相较,6月份创历史增长最低位。

纵观近年终端上牌量数据,6月作为半年度节点,一般都会呈现翘尾性增长,为了半年度返利,经销商往往不惜一切代价,即便倒贴返利,价格倒挂,也要努力提车冲量,而今年上半年市场却拉出一条连续向下的大阴线。

由于批零差额的逐步拉大,终端库存压力上升明显,1-7月份渠道新增库存160万辆。

进口车型由于受到关税调整及中美贸易摩擦影响,5-6月份到岸总量及终端上牌量呈现双降态势。

6月份进口车批发量同比下降57%,终端上牌量下降15%。

7月份进口车批发量迅速回升,环比增长268%,进口车虽受政策影响波动较大,但需求较稳定。

我国乘用车行业销售规模、市场竞争格局及发展预测分析

2月我国乘用车行业销售规模、市场竞争格局及发展预测分析提示:参考发布《2018年中国乘用车行业分析报告-市场运营态势与投资前景研究》乘参考发布《2018年中国乘用车行业分析报告-市场运营态势与投资前景研究》乘用车2 月销量(零售)同比持平:根据数据,2017 年2 月,全国狭义乘用车零售销量达144.1 万辆,同比下降0.5%(基本持平),环比下降35.9%。

其中轿车产销同比下降25.8%和上升1.3%,SUV 产销同比下降15.1%和上升1.6%,MPV 产销同比下降28.5%和17%,交叉型乘用车产销同比下降43.6%和58.7%。

考虑2 月春节背景下乘用车销量(零售)同比仍然持平,略超市场预期。

乘用车分品类看,2018 年2 月轿车产销同比下降26%和12%,SUV 产销同比下降15%和3.1%,MPV 产销同比下降29.4%和17.9%,交叉型乘用车产销同比下降39.4%和40.3%。

SUV 销量虽然同比下降,但降幅相较于轿车仍表现强劲。

乘用车分车系看,自主品牌销量同比下降11%,日系品牌销量同比下降9.5%,德系品牌同比下降1.2%,美系品牌同比下降1.2%,韩系品牌同比下降37.4%,法系品牌同比下降26.8%,其他品牌同比增加2.9%。

图:2017 年-2018 年乘用车分月度销量及同比图:2017 年-2018 年轿车分月度销量及同比图:2017 年-2018 年SUV 分月度销量及同比图:2017 年-2018 年MPV 分月度销量及同比细分乘用车厂商来看,上汽集团表现亮眼。

其中上汽通用2 月销售11.2 万辆(+20%),1-2月销量达30万(+20%);上汽通用五菱2月销售12.2 万辆(+22%);上汽大众2 月销售12.1 万辆(+20%),1-2 月销量达31.4 万辆(+13%);上汽乘用车2 月销售4.5 万辆(+50%);广汽集团2 月增速较1 月回落,累计仍然增长。

2018年11月全国乘用车市场运行特征分析-上书房信息咨询

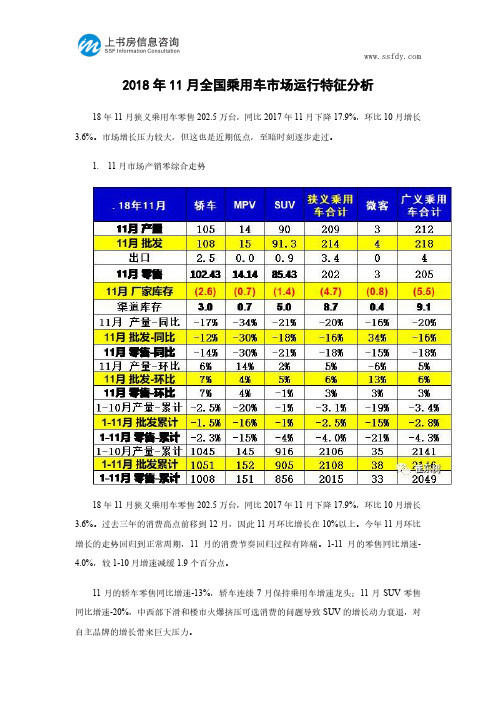

2018年11月全国乘用车市场运行特征分析18年11月狭义乘用车零售202.5万台,同比2017年11月下降17.9%,环比10月增长3.6%。

市场增长压力较大,但这也是近期低点,至暗时刻逐步走过。

1.11月市场产销零综合走势18年11月狭义乘用车零售202.5万台,同比2017年11月下降17.9%,环比10月增长3.6%。

过去三年的消费高点前移到12月,因此11月环比增长在10%以上。

今年11月环比增长的走势回归到正常周期,11月的消费节奏回归过程有阵痛。

1-11月的零售同比增速-4.0%,较1-10月增速减缓1.9个百分点。

11月的轿车零售同比增速-13%,轿车连续7月保持乘用车增速龙头;11月SUV零售同比增速-20%,中西部下滑和楼市火爆挤压可选消费的问题导致SUV的增长动力衰退,对自主品牌的增长带来巨大压力。

11月的厂家库存较10月下降4.8万台,渠道库存增长8.7万台,渠道库存压力增大。

由于相对历年的年末火爆,今年产销节奏变化,今年8-11月的渠道库存需求没有往年迫切。

经销商市场信心严重不足,尤其是部分经销商担心年末国六标准实施,改变了历年的4季度库存较高的渠道规律。

11月的新能源车批发销量达到13.1万台,环比增长19.1%,同比增长63%,其中插混同比增87%,纯电动增长58%。

1-11月新能源乘用车批发88万台,乘联会新11月调高的新能源乘用车99万的年度预测看来还是要更乐观些。

2.近年狭义乘用车零售走势18年11月零售202台,较2017年11月下滑22万台,相对9月的同比减量27万台稍有改善,体现18年秋季市场的增长动力严重不强,增长线路与15年类似,未来能否快速拉升值得期待,但太难了。

在16年购置税5%优惠政策退出前的强势走势基础上,17年1-11月同比增33万,18年1-11月增长-40万台,回到16年销量水平。

这样的1-11月总体增量逐步走弱。

1-11月下滑,体现了市场高基数下的压力逐步加大,车市仍受到经济增长压力较大和楼市等外部环境影响。

2018_年中国汽车市场运行情况及2019_年预测

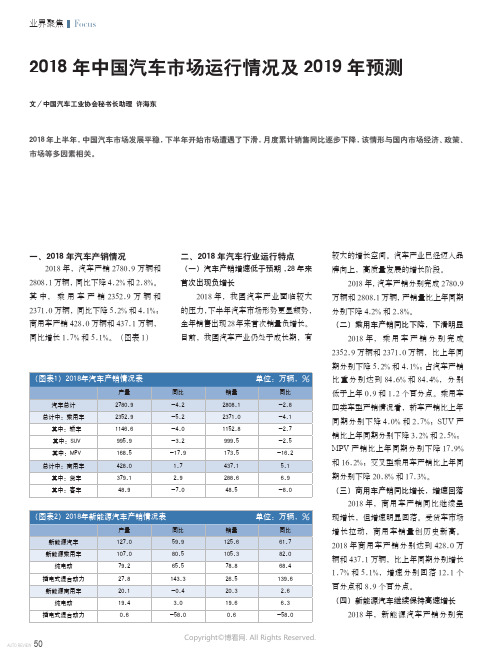

业界聚焦FocusAUTO REVIEW50文/中国汽车工业协会秘书长助理 许海东2018年中国汽车市场运行情况及2019年预测一、2018年汽车产销情况2018年,汽车产销2780.9万辆和2808.1万辆,同比下降4.2%和2.8%。

其中,乘用车产销2352.9万辆和2371.0万辆,同比下降5.2%和4.1%;商用车产销428.0万辆和437.1万辆,同比增长1.7%和5.1%。

(图表1)2018年上半年,中国汽车市场发展平稳,下半年开始市场遭遇了下滑,月度累计销售同比逐步下降,该情形与国内市场经济、政策、市场等多因素相关。

二、2018年汽车行业运行特点(一)汽车产销增速低于预期,28年来首次出现负增长2018年,我国汽车产业面临较大的压力,下半年汽车市场形势更显颓势,全年销售出现28年来首次销量负增长。

目前,我国汽车产业仍处于成长期,有较大的增长空间。

汽车产业已经迈入品牌向上,高质量发展的增长阶段。

2018年,汽车产销分别完成2780.9万辆和2808.1万辆,产销量比上年同期分别下降4.2%和2.8%。

(二)乘用车产销同比下降,下滑明显2018年,乘用车产销分别完成2352.9万辆和2371.0万辆,比上年同期分别下降5.2%和4.1%;占汽车产销比重分别达到84.6%和84.4%,分别低于上年0.9和1.2个百分点。

乘用车四类车型产销情况看,轿车产销比上年同期分别下降4.0%和2.7%;SUV 产销比上年同期分别下降3.2%和2.5%;MPV 产销比上年同期分别下降17.9%和16.2%;交叉型乘用车产销比上年同期分别下降20.8%和17.3%。

(三)商用车产销同比增长,增速回落2018年,商用车产销同比继续呈现增长,但增速明显回落。

受货车市场增长拉动,商用车销量创历史新高。

2018年商用车产销分别达到428.0万辆和437.1万辆,比上年同期分别增长1.7%和5.1%,增速分别回落12.1个百分点和8.9个百分点。

2018年上半年乘用车市场分析及全年展望

2018年上半年乘用车市场分析及全年展望作者:数据资源中心刘春辉一、上半年乘用车市场走势分析1、上半年乘用车市场平稳增长,但月度市场逐步走低根据中国汽车技术研究中心有限公司(以下简称“中汽中心”)终端零售数据,2018年上半年乘用车市场共销售1062.8万辆,同比增长3.8%,终端市场平稳增长。

但从月度走势来看,除了1-2月因春节因素以及去年同期较低基数市场实现高增长外,自3月份以来市场呈现较大幅度的负增长,尤其是6月份终端市场呈现10.8%的跌幅,创下历史新低。

图1 2018年中国乘用车市场终端零售量月度走势数据来源:中汽中心.数据资源中心终端零售数据(含进口)那么,为什么终端市场逐步走低,尤其是2季度以来市场一直呈现负增长?我们判断主要基于以下原因:1)周期性回调,市场淡季尤为明显。

15年-16年的小排量购置税减免政策提前透支市场需求,使得政策退出后市场呈现周期性回调。

从历年市场发展来看,2季度的几个月均为销售淡季,而在整体市场偏弱的情况下将会呈现“淡季更淡”的特点,这一点与2015年表现也极为相似。

2)保有增加,刚性需求减弱。

从保有量角度看,2017年乘用车保有量已经达到1.74亿,乘用车千人保有量达到125辆/人,市场发展阶段已经发生较大的变化,增量市场向存量市场转化明显,在市场透支后,刚性需求明显减弱,消费升级需求增加。

这与2009年-2010年的小排量购置税减免又有不同,2009年千人保有量不到50,首购用户仍然是主要用户。

而6年后,曾经的1.6L小排量购买用户以及汽车下乡用户也到了换车的阶段,在此波政策带动下消费升级加速,该购车已经购车了,非刚性需求的消费者购车需求并不迫切。

3)经济下行。

2018年2季度以来,宏观经济下行压力较大,2季度GDP同比增长6.7%,增速较一季度下滑0.1个百分点,体现稳增长态势。

但从相关细分指标来看,2季度无论是投资、消费还是进出口的需求端还是工业生产端均呈现一定程度下滑,没钱消费和没欲望消费以及消费信心不足是消费下滑的重要因素,总体讲,经济大环境整体偏弱对市场形成一定抑制作用。

2018年11月份全国乘用车市场分析

分析预测说ANALYSI2018年11月份全国乘用车市场分析201X—2018年乘用车(轿车/MPV/SUU)月销■走势8B/Text崔东树/11月全国乘用车市场回顾2018年口月狭义乘用车零售202.0万台,同比2017年U月下降18.0%,环比10月增长3.4%o过去三年的消费高点前移到12月,因此□月环比增长在10%以上。

2018年11月环比增长的走势回归到正常周期,11月的消费节奏回归过程有阵痛。

月的零售同比增速-4.0%,较1J0月增速减缓1.9%o11月的轿车零售同比增速-13.6%,轿车连续7月保持乘用车增速龙头;11月SUV零售同比增速-20.6%,中西部下滑和楼市火爆挤压可选消费的问题导致SUV的增长动力衰退,对自主品牌的增长带来巨大压力。

在前期进口整车和零件降税政策推动下的消费升级趋势明显。

豪华车零售同比增长4.6%,主流合资品牌零售下降17.6%j自主品牌零售下降22%(自主品牌新能源增长53.0%,传统燃油车同比增长-28.0%)o年末自主的市场环境压力较大,但主力自主品牌表现顽强。

11月狭义乘用车市场批发214.1万,同比增长-16.3%,呈现结构性分化特征,部分品牌走势相对顽强。

11月的传统燃油车批发同比增长-19.0%,U月新能源乘用车批发增速高达53.2%,表现超强。

2018年1-11月的批发累计增长-2.5%,零售累计增长-4.0%,全年产销负增长定局。

11月的厂家库存较10月下降4.8万台,渠道库存增长8.7万台,渠道库存压力增大。

由于相对历年的年末火爆,2018年产销节奏变化,2018年月的渠道库存需求没有往年迫切。

经销商市场信心严重不足,尤其是部分经销商担心年末国六标准实施,改变了历年的4季度库存较高的渠道规律。

口月的新能源车批发销量达到13.6万台,环比增长10.4%,同比增长55.9%,其中插混同比增87.0%,纯电动增长65.0%o月新能源乘用车批发88.6万台,乘联会口月新调高的新能源乘用车99万的年度预测看来还是要更乐观些。

2020年我国汽车行业运行情况及今年发展预测

2020年我国汽车行业运行情况及今年发展预测2020年,受新冠疫情影响,我国汽车行业运行呈现先抑后扬、稳中有进的态势,一季度市场基本停滞,二季度逐步复苏,三季度逆势爬坡,四季度全面恢复。

2020年全年我国汽车制造业增加值保持增长,汽车产销量超2500万辆,同比降幅收窄至2%。

受基础设施建设和老旧车淘汰政策拉动,商用车表现突出,单月产销量屡创新高,全年产销量首度超度500万辆。

整体来看,尽管汽车产量小幅下降,但由于商用车产量增长明显,因此2020年汽车行业钢材需求量同比增加。

2021年,国家“六稳”“六保”相关措施持续发力,国内经济加快恢复,国家及地方促消费政策将继续促进汽车行业复苏,但同时复杂多变的国际形势和海外疫情等不稳定因素也将对我国汽车市场产生一定影响。

预计2021年汽车行业将实现恢复性正增长,汽车产销量约2630万辆,同比增长约4%,其中乘用车增长约7%,商用车下降约10%,新能源汽车增长约40%。

“十四五”期间我国汽车市场将保持基本稳定,2025年产销量有望达到3000万辆,电动化、智能化、网联化将成为汽车产业发展的新方向和新机遇。

一、2020年我国汽车行业运行及用钢情况(一)汽车行业运行情况1. 汽车产量累计降幅逐步收窄,单月产量呈波动上扬态势2020年,汽车制造业增加值同比增长6.6%,增幅高于制造业平均增幅3.2个百分点,高于工业平均增幅3.8个百分点。

2020年我国汽车产量为2522.5万辆,同比下降2.0%,降幅较上年同期收窄5.5个百分点,较1-11月收窄1.0个百分点,累计降幅呈逐月收窄趋势(见图1)。

图1 2015-2020年我国汽车产量及增长情况万辆,%从汽车单月产量数据可见,2020年以来我国汽车产量呈波动上扬态势。

2月汽车产量仅完成28.5万辆,同比降幅达79.8%。

从4月开始产量结束21连降,呈波动上扬态势。

12月汽车产量为284.0万辆,环比下降0.3%,同比增长5.7%(见图2)。

中国汽车产销量分析报告及汽车销量预测

中国汽车产销量分析及汽车销量预测(一)全年汽车产销低于预期,28年来首现负增长2018 年汽车产销低于年初预期,销量自1990年来首次录得年度负增长。

2018年全年我国汽车产销 2780.92 万辆和2808.06万辆,同比分别下降 4.16%和 2.76%。

受购置税优惠完全退出、宏观经济增速回落、中美贸易摩擦等负面因素的综合影响,2018 年下半年开始汽车单月产销增速连续下滑,全年汽车产销量低于中汽协年初预期(销量增长 3%),自1990年以来首次录得年度销量负增长。

2007~2018年汽车销量及增速数据来源:公开资料整理相关报告:发布的《2019-2025年中国汽车行业市场深度评估及市场前景预测报告》乘用车产销增速低于行业总体,SUV 增速由正转负。

2018 年乘用车产销分别完成2352.9万辆和 2371 万辆,同比分别下降 5.2%和 4.1%,占汽车产销比重分别为 84.6%和84.4%,分别低于上年 0.9 和 1.2 个百分点。

往年贡献乘用车主要销售增量的 SUV 全年销量 999.5 万辆,同比下降 2.5%,增速放缓明显。

2016 与 2017 年的小排量汽车购置税优惠政策在提前释放消费需求的同时也透支了未来的部分需求,2018 年 3 月以来中美贸易摩擦加剧带来的外部冲击,对国内乘用车市场也造成了较大的负面影响。

2007~2018 年乘用车销量及增速数据来源:公开资料整理2007~2018年SUV销量及增速数据来源:公开资料整理商用车销量创历史新高,重卡景气度维持高位。

2018 年商用车产销分别达到 428 万辆和437.1 万辆,同比分别增长 1.7%和 5.1%,景气度好于行业平均及乘用车。

商用车销量创历史新高,主要是受货车销量增长的拉动。

在治超新政与换车周期的共同驱动下,重卡景气度维持高位,据第一商用车网的数据,2018 年重卡销量达 114.5万辆,同比增长3%,超过了 2017 年的 111.2万辆,创下了新的年度销量纪录。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

暨“XX”大数据-汽车销量预测产品发布

XX与XX联合发布

导语

我国汽车市场历经长达十年高位增长后,已进入中低速发展的常态期。宏观经济走势、社会结构变化、 居民消费走向、汽车相关政策出台、汽车行业自身革新、用户消费需求变化等诸多因素交迭,共同影响着未 来汽车市场的消费走势。 作为衡量汽车市场消费水平的重要指标——汽车销售量,如果能够科学合理预测,从宏观层面,能够反 映大市场的总体趋势及细分市场方向走势,对于行业机构具有长期规划参考价值。从微观层面,如果能够实 现月度销量预测更新,将对厂商指导生产排期、库存优化、销售进度把控、营销规划、竞争策略制定等企业 运营活动,也起到非常重要的指针参考。

优化库存和采购, 降低供应链成本 需全年月度滚动预测

渠道规划和营销预测 需6-24个月销量预测

01

02

03

04

……

竞争策略规划 需月度动态滚动预测

新车生产排期, 需至少3个月滚动预测

销售目标和进度控制 需全年月度滚动预测

但市场上现有的销量预测并不能完全满足需求

30

不同机构在2009年对未来五年乘用车市场预测值:

Hale Waihona Puke 全变量科学筛选和验证,选出影响汽车销量变化的宏观经济、供需关系、用户需求等变量因子,共同纳入汽车销量预测模型,全面评估。

居民可支配收入

01 02

GDP

经济 变量

相关性分析和 显著性检验

03 04 05

经济景气指数 新车上市数量

供给 变量

广告花费

06 07

关注指数

需求 变量

购车指数

“XX”销量预测产品——创新特点

整体乘用车:

2016年有望实现13%的同比增长,增长动力主要源自SUV

2015-2020年中国整体乘用车市场销量预测

2015-2020 年均复合增长率:+7.1%

万辆

3500

3000 2500 2000 1500 1000 500 0

年增速:

+13%

2,335

+10%

2,568

+5.8%

2,717

缺少车型颗粒度预测 缺少全体车型预测 难以判断预测合理性 影响预测准确度

14 11 8

12

10

12

9

9 6

2010

5

影响变量滞后

2012 2013 2014 2015

来源:XX ,XX,XX相关报道

“XX”销量预测产品——创新特点

全变量

整合三大类影响变量:宏观经济指标+汽车市场供给指标+用户需求指标

+4.8%

2,847

+2.2%

2,911

MPV

SUV 轿车 整体乘用车

2,065

2015

2016F

2017F

2018F

2019F

2020F

来源:“XX”销量预测结果,预测时间2016年10月(历史销量来源:XX销量)

整体乘用车:

销量预测影响因子:来自经济增长、用户需求的驱动更为明显

厂商广告投入

关注指数

大数据

引入汽车潜在用户消费行为大数据,通过XX指数-汽车车消费行为数据实时追踪用户需求变化、校准预测走势。

XX指数体系:

XX指数来自全终端、多媒体平台导入的汽车用户数据。连续五年以上数据积累,360度覆盖用户汽车消费全周期。

“XX”销量预测产品——预测结果

销量预测结果数据分为多个层次:

市场总量预测

“XX”销量预测产品——产品特点

月度更新 低误差 普遍预测

长期预测

• 预测结果月度滚动更新 • 平均月度误差不超过5%

• 针对主流车型进行全面预测

• 预测未来两年内每月销量 • 预测未来两年后年度销量

• 平均年度误差不超过2%

• 在XX网每月发布预测结果

基于“XX”预测产品:

2016-2020年中国乘用车市场-汽车销量预测

现有销量预测数据存在诸多不足:

现有销量预测的特点:

25

25 某国内预测结构 22

实际市场销量

销量预测(单位:百万辆)

静态预测 年度预测

缺少动态持续预测 缺少微观月度预测

20

19 16 14 13 10 7

2011

19

20

16

15

15 某美资预测机构 14 10 11 某日资预测机构

总体预测

个案性预测 影响因素不明

厂商促销 7%

11%

17%

购车指数 13%

19% 9% 人均可支配收入 24% 新车上市数量

GDP

来源:“XX”销量预测结果,预测时间2016年10月(历史销量来源:XX销量)

SUV市场:

增速明显高于整体市场,预计2017年将突破1000万辆

2015-2020年SUV市场销量预测

SUV销量预测影响因子及权重

伴随着用户消费需求升级和细分,未来汽车市场的竞争必将更为激烈。汽车销量预测,将愈发成为车企

和行业的切实需求。XX与XX联合双方优势资源,共同探索更为精确、且更贴合市场需求的预测工具, 2016下半年开发推出“XX”汽车销量预测产品,以期为行业提供有益参考。

车企对汽车销量预测存在迫切需求

汽车销量预测是车企指导运营活动的重要参考:

细分市场预测

单车销量预测

定制化销量预测

•

市场总销量变化

• • • • •

细分级别的总体、具体品牌、具体车型销量预测 轿车( A00、A0、A、B、C) SUV(A00、A0、A、B、C) MPV( A0、A、B、C) 预测对象范围:上市一年以上的成熟车型

• • •

针对具体车型独立建模 加入更多参考变量、提高预测精度 个案定制

新模型

采用创新的多变量时间序列预测模型,既反映了从历史到未来的市场演变过程,也通过回归建模揭示这些变化的动力所在。

多变量时间序列预测模型:

基本原理:基于高级时间序列模型,在单一时间序列的基础上,综合考虑对时间序列具有显著影响的其它因素进行预测。

时间序列模型

多元回归建模

“XX”销量预测产品——创新特点

新模型

采用更为先进的多变量时间序列模型。同时反映自身结构性变化、外部 关键变量影响

大数据

引入汽车潜在用户消费行为大数据,通过XX指数-汽车消费行为数据,实 时追踪用户需求变化、校准预测走势

“XX”销量预测产品——创新特点

宏观经济指标 GDP经济增长状况 社会零售消费品总额 货币供应量M1/M2 居民可支配收入 PMI中国制造业采购经理指数 CPI 经济景气指数-一致/先行指数 社会环境指标 消费者信心指数CCI 汽油零售价历史数据 市场供给指标 新车型投放 款型数量 品牌促销比例 各厂商轿车广告月度花费 全国经销商数量 用户消费需求指标 XX网--关注指数 XX网--购车指数 XX网--口碑指数 XX网--对比指数