财务报表分析3--获利能力分析(青岛海尔)

海尔财务效绩分析报告(3篇)

第1篇一、引言海尔集团作为我国知名的家电企业,自1984年成立以来,始终秉持“创新、共赢、共赢”的企业理念,不断推动企业快速发展。

本报告通过对海尔集团近三年的财务数据进行分析,旨在全面评估海尔的财务绩效,为管理层提供决策依据。

二、海尔集团概况海尔集团成立于1984年,总部位于山东省青岛市。

经过30多年的发展,海尔已成为全球领先的家电制造商,产品涵盖了家电、智能家居、信息科技等多个领域。

海尔集团在全球范围内拥有多个生产基地、研发中心和销售网络,员工总数超过10万人。

三、海尔财务绩效分析(一)盈利能力分析1. 营业收入分析近年来,海尔集团的营业收入呈现出稳定增长的趋势。

2019年,海尔集团实现营业收入2661.4亿元,同比增长8.5%;2020年,营业收入达到2819.3亿元,同比增长6.4%;2021年,营业收入为2977.9亿元,同比增长5.6%。

从数据来看,海尔集团的营业收入保持了稳定的增长。

2. 净利润分析海尔集团的净利润也呈现出稳定增长的趋势。

2019年,海尔集团实现净利润74.6亿元,同比增长7.4%;2020年,净利润为85.4亿元,同比增长14.5%;2021年,净利润为91.4亿元,同比增长6.7%。

从数据来看,海尔集团的净利润保持了稳定增长。

3. 毛利率分析海尔集团的毛利率在过去三年中保持相对稳定。

2019年,海尔集团的毛利率为22.3%;2020年,毛利率为22.2%;2021年,毛利率为22.1%。

虽然毛利率略有下降,但整体仍处于较高水平。

(二)偿债能力分析1. 流动比率分析海尔集团的流动比率在过去三年中保持相对稳定。

2019年,流动比率为1.34;2020年,流动比率为1.32;2021年,流动比率为1.29。

从数据来看,海尔集团的流动比率保持在1以上,说明公司短期偿债能力较强。

2. 速动比率分析海尔集团的速动比率在过去三年中保持相对稳定。

2019年,速动比率为0.96;2020年,速动比率为0.95;2021年,速动比率为0.93。

财务报表分析3--获利能力分析(青岛海尔)

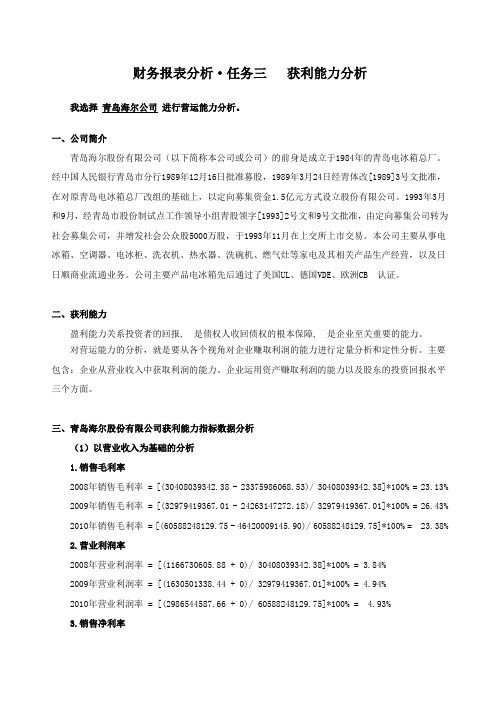

财务报表分析·任务三获利能力分析我选择青岛海尔公司进行营运能力分析。

一、公司简介青岛海尔股份有限公司(以下简称本公司或公司)的前身是成立于1984年的青岛电冰箱总厂。

经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日经青体改[1989]3号文批准,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。

1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上交所上市交易。

本公司主要从事电冰箱、空调器、电冰柜、洗衣机、热水器、洗碗机、燃气灶等家电及其相关产品生产经营,以及日日顺商业流通业务。

公司主要产品电冰箱先后通过了美国UL、德国VDE、欧洲CB 认证。

二、获利能力盈利能力关系投资者的回报, 是债权人收回债权的根本保障, 是企业至关重要的能力。

对营运能力的分析,就是要从各个视角对企业赚取利润的能力进行定量分析和定性分析。

主要包含:企业从营业收入中获取利润的能力、企业运用资产赚取利润的能力以及股东的投资回报水平三个方面。

三、青岛海尔股份有限公司获利能力指标数据分析(1)以营业收入为基础的分析1.销售毛利率2008年销售毛利率 = [(30408039342.38 - 23375986068.53)/ 30408039342.38]*100% = 23.13% 2009年销售毛利率 = [(32979419367.01 - 24263147272.18)/ 32979419367.01]*100% = 26.43% 2010年销售毛利率 = [(60588248129.75 - 46420009145.90)/ 60588248129.75]*100% = 23.38%2.营业利润率2008年营业利润率 = [(1166730605.88 + 0)/ 30408039342.38]*100% = 3.84%2009年营业利润率 = [(1630501338.44 + 0)/ 32979419367.01]*100% = 4.94%2010年营业利润率 = [(2986544587.66 + 0)/ 60588248129.75]*100% = 4.93%3.销售净利率2008年销售净利率 = 978698583.16 / 30408039342.38 * 100% = 3.22%2009年销售净利率 = 1374608129.03 / 32979419367.01 * 100% = 4.17%2010年销售净利率 = 2824284191.26 / 60588248129.75 * 100% = 4.66%指标2008年2009年2010年销售毛利率23.13% 26.43% 23.38%营业利润率 3.84% 4.94% 4.93%销售净利率 3.22% 4.17% 4.66% 指标分析:根据上表分析,青岛海尔的利润率是逐年提高,表明企业的盈利能力是逐年提高的,但是销售毛利表现为2009年比2008年提高了,2010年比2009年有所下降,说明2010年的成本比例有所提高,在利润增加的情况下,成本增加的比例高于收入,说明要注意控制成本。

海尔电器财务报告分析(3篇)

第1篇一、前言海尔电器(以下简称“海尔”)作为中国家电行业的领军企业,自1984年成立以来,始终秉持“用户至上”的理念,不断进行技术创新和产品升级。

本文通过对海尔电器最近一年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和未来发展潜力。

二、海尔电器财务报告概述海尔电器最近一年的财务报告主要包括资产负债表、利润表和现金流量表。

以下是对这三张报表的简要概述。

1. 资产负债表资产负债表反映了海尔电器在报告期末的资产、负债和所有者权益的状况。

从资产负债表可以看出,海尔电器的资产总额、负债总额和所有者权益均呈现增长趋势,表明公司规模不断扩大。

2. 利润表利润表反映了海尔电器在一定时期内的收入、成本和利润状况。

从利润表可以看出,海尔电器的营业收入、营业利润和净利润均呈现增长趋势,表明公司盈利能力较强。

3. 现金流量表现金流量表反映了海尔电器在一定时期内的现金流入、流出和净现金流状况。

从现金流量表可以看出,海尔电器的经营活动产生的现金流量净额为正,表明公司经营活动产生的现金流入足以覆盖现金流出。

三、海尔电器财务状况分析1. 资产结构分析从资产负债表可以看出,海尔电器的资产结构主要包括流动资产和非流动资产。

流动资产主要包括存货、应收账款和预付款项等,非流动资产主要包括固定资产、无形资产和长期投资等。

(1)存货周转率分析海尔电器的存货周转率逐年上升,表明公司存货管理效率提高,存货周转速度加快。

(2)应收账款周转率分析海尔电器的应收账款周转率逐年下降,表明公司应收账款回收速度放缓,存在一定的坏账风险。

2. 负债结构分析海尔电器的负债主要包括流动负债和非流动负债。

流动负债主要包括短期借款、应付账款和应交税费等,非流动负债主要包括长期借款和应付债券等。

(1)资产负债率分析海尔电器的资产负债率逐年下降,表明公司负债水平降低,财务风险减小。

(2)流动比率分析海尔电器的流动比率逐年上升,表明公司短期偿债能力增强。

3. 盈利能力分析从利润表可以看出,海尔电器的营业收入、营业利润和净利润均呈现增长趋势,表明公司盈利能力较强。

关于海尔的财务分析报告(3篇)

第1篇一、引言海尔集团(以下简称“海尔”或“公司”)成立于1984年,总部位于中国青岛,是中国家电行业的领军企业之一。

经过多年的发展,海尔已成为全球领先的家电及智慧家电解决方案提供商。

本报告旨在对海尔集团的财务状况进行深入分析,评估其经营成果、财务风险和未来发展潜力。

二、海尔集团财务状况概述1. 经营成果(1)营业收入近年来,海尔集团营业收入持续增长。

根据公司年报,2019年营业收入为2550.6亿元,同比增长7.7%。

2020年,尽管受到新冠疫情的影响,公司营业收入仍达到2515.7亿元,同比增长0.7%。

这表明海尔集团具有较强的市场竞争力。

(2)净利润海尔集团净利润也呈现出逐年增长的趋势。

2019年,公司净利润为126.4亿元,同比增长13.4%。

2020年,公司净利润为123.8亿元,同比增长-2.7%。

尽管2020年净利润有所下降,但总体来看,海尔集团盈利能力较强。

2. 财务风险(1)资产负债率海尔集团资产负债率相对较高,2019年为63.9%,2020年为65.2%。

这表明公司负债水平较高,存在一定的财务风险。

(2)现金流海尔集团现金流状况良好,2019年经营活动产生的现金流量净额为244.5亿元,同比增长12.3%。

2020年,公司经营活动产生的现金流量净额为247.5亿元,同比增长1.1%。

这表明公司具备较强的偿债能力。

3. 发展潜力(1)市场份额海尔集团在家电行业市场份额逐年提升。

根据中怡康数据显示,2019年海尔国内市场份额为20.5%,全球市场份额为8.5%。

2020年,国内市场份额为20.7%,全球市场份额为8.6%。

这表明海尔集团在全球家电市场具有较强的竞争力。

(2)技术创新海尔集团一直致力于技术创新,不断提升产品品质。

近年来,公司加大研发投入,推动产品升级。

2020年,公司研发投入为108.5亿元,同比增长12.4%。

这为公司未来发展奠定了坚实基础。

三、海尔集团财务分析1. 盈利能力分析(1)毛利率海尔集团毛利率相对稳定,2019年为21.6%,2020年为20.5%。

最新-财务报表分析形成性考核作业三获利能力分析-青岛海尔(电大本科)[1 精品

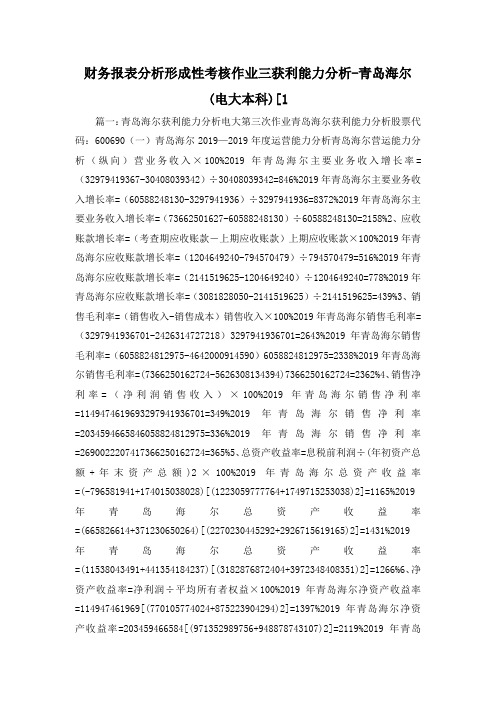

财务报表分析形成性考核作业三获利能力分析-青岛海尔(电大本科)[1篇一:青岛海尔获利能力分析电大第三次作业青岛海尔获利能力分析股票代码:600690(一)青岛海尔2019—2019年度运营能力分析青岛海尔营运能力分析(纵向)营业务收入×100%2019年青岛海尔主要业务收入增长率=(32979419367-30408039342)÷30408039342=846%2019年青岛海尔主要业务收入增长率=(60588248130-3297941936)÷3297941936=8372%2019年青岛海尔主要业务收入增长率=(73662501627-60588248130)÷60588248130=2158%2、应收账款增长率=(考查期应收账款-上期应收账款)上期应收账款×100%2019年青岛海尔应收账款增长率=(1204649240-794570479)÷794570479=516%2019年青岛海尔应收账款增长率=(2141519625-1204649240)÷1204649240=778%2019年青岛海尔应收账款增长率=(3081828050-2141519625)÷2141519625=439%3、销售毛利率=(销售收入-销售成本)销售收入×100%2019年青岛海尔销售毛利率=(3297941936701-2426314727218)3297941936701=2643%2019年青岛海尔销售毛利率=(6058824812975-4642000914590)6058824812975=2338%2019年青岛海尔销售毛利率=(7366250162724-5626308134394)7366250162724=2362%4、销售净利率=(净利润销售收入)×100%2019年青岛海尔销售净利率=1149474619693297941936701=349%2019年青岛海尔销售净利率=2034594665846058824812975=336%2019年青岛海尔销售净利率=2690022207417366250162724=365%5、总资产收益率=息税前利润÷(年初资产总额+年末资产总额)2×100%2019年青岛海尔总资产收益率=(-796581941+174015038028)[(1223059777764+1749715253038)2]=1165%2019年青岛海尔总资产收益率=(665826614+371230650264)[(2270230445292+2926715619165)2]=1431%2019年青岛海尔总资产收益率=(11538043491+441354184237)[(3182876872404+3972348408351)2]=1266%6、净资产收益率=净利润÷平均所有者权益×100%2019年青岛海尔净资产收益率=114947461969[(770105774024+875223904294)2]=1397%2019年青岛海尔净资产收益率=203459466584[(971352989756+948878743107)2]=2119%2019年青岛海尔净资产收益率=269002220741[(1038288213046+1153894874282)2]=2454%7、每股收益增长率=基本每股收益(本年-上年)上年*100%2019年青岛海尔每股收益增长率=(0859-0574)0574=4965%2019年青岛海尔每股收益增长率=(1520-1034)1034=4700%2019年青岛海尔每股收益增长率=(1002-0836)0836=1986%8、市盈率=每股市价÷每股收益由于条件限制,每股市价暂未找到,2019—2019年青岛海尔市盈率数据来源于凤凰网财经青岛海尔财务指标。

海尔的财务分析报告(3篇)

第1篇一、引言海尔集团,作为中国家电行业的领军企业,自1984年成立以来,凭借其创新精神和卓越管理,已成为全球知名的家电制造商。

本报告旨在通过对海尔集团的财务状况进行分析,评估其经营成果、财务风险和未来发展潜力,为投资者、管理层和相关部门提供决策参考。

二、海尔集团概况海尔集团成立于1984年,总部位于中国山东省青岛市。

公司主要业务涵盖家电、智能家电、家居、智慧家电、健康家电等多个领域。

海尔集团是全球最大的家电制造商之一,产品销往全球100多个国家和地区。

三、海尔集团财务状况分析1. 资产负债表分析(1)资产结构分析截至2021年12月31日,海尔集团总资产为7,392.14亿元,同比增长10.68%。

其中,流动资产占总资产的比例为52.56%,非流动资产占比为47.44%。

流动资产中,存货占比最高,达到25.86%,其次是应收账款,占比为19.89%。

这表明海尔集团在生产经营过程中,存货和应收账款规模较大。

(2)负债结构分析截至2021年12月31日,海尔集团总负债为4,540.89亿元,同比增长7.87%。

其中,流动负债占比为70.12%,非流动负债占比为29.88%。

流动负债中,短期借款占比最高,达到18.14%,其次是应付账款,占比为17.86%。

这表明海尔集团短期偿债压力较大。

(3)所有者权益分析截至2021年12月31日,海尔集团所有者权益为2,851.25亿元,同比增长8.83%。

其中,实收资本占比最高,达到40.84%,其次是资本公积,占比为29.26%。

这表明海尔集团所有者权益规模较大,但资本公积占比相对较低。

2. 利润表分析(1)营业收入分析截至2021年12月31日,海尔集团营业收入为2,510.89亿元,同比增长6.11%。

其中,主营业务收入为2,366.32亿元,同比增长5.56%。

这表明海尔集团主营业务收入保持稳定增长。

(2)营业成本分析截至2021年12月31日,海尔集团营业成本为1,889.56亿元,同比增长4.73%。

海尔财务业务分析报告(3篇)

第1篇一、引言海尔集团,作为中国家电行业的领军企业,自1984年成立以来,始终秉持“创新、质量、服务”的理念,不断拓展业务领域,提升企业竞争力。

本报告旨在通过对海尔集团的财务数据和业务情况进行分析,全面评估其财务状况和经营成果,为决策者提供参考。

二、海尔集团概况海尔集团是一家全球领先的家电和电子产品制造商,业务涵盖家电、智能家居、信息技术、物流服务等多个领域。

截至2023,海尔集团在全球拥有近10万名员工,遍布全球60多个国家和地区。

三、财务分析(一)盈利能力分析1. 营业收入分析海尔集团营业收入逐年增长,近年来增速有所放缓。

2019年营业收入为2016.6亿元,同比增长8.6%;2020年营业收入为2022.4亿元,同比增长1.5%。

这表明海尔集团在保持稳定增长的同时,面临一定的市场压力。

2. 毛利率分析海尔集团毛利率相对稳定,近年来保持在20%左右。

2019年毛利率为20.2%,2020年为20.3%。

毛利率的稳定说明海尔集团在产品定价和成本控制方面具有一定的优势。

3. 净利率分析海尔集团净利率在近年来有所波动,2019年为5.6%,2020年为4.8%。

净利率的下降可能与市场竞争加剧、原材料成本上升等因素有关。

(二)偿债能力分析1. 流动比率分析海尔集团的流动比率相对较高,2019年为1.86,2020年为1.77。

这表明海尔集团短期偿债能力较强。

2. 速动比率分析海尔集团的速动比率为1.48(2019年)和1.39(2020年),说明其短期偿债能力良好。

3. 资产负债率分析海尔集团的资产负债率相对较低,2019年为56.5%,2020年为55.8%。

这表明海尔集团财务风险较低。

(三)运营能力分析1. 应收账款周转率分析海尔集团的应收账款周转率逐年提高,2019年为11.3次,2020年为12.2次。

这说明海尔集团在应收账款管理方面效果显著。

2. 存货周转率分析海尔集团的存货周转率相对稳定,2019年为5.2次,2020年为5.0次。

海尔之家财务报告分析(3篇)

海尔之家的负债水平较高,若公司无法有效控制负债规模和成本,将面临财务风险。

3. 操作风险

海尔之家在生产经营过程中,可能面临产品质量、安全生产等方面的风险。

五、结论

海尔之家作为中国家电行业的领军企业,其财务状况总体良好。公司具有较强的盈利能力、成本控制和短期偿债能力。但需关注市场风险、财务风险和操作风险。未来,海尔之家应继续加强市场竞争力,优化资产结构,控制财务风险,实现可持续发展。

海尔之家的营业成本相对稳定,成本控制能力较强。但需关注原材料价格波动对成本的影响。

(3)期间费用分析

海尔之家的期间费用控制良好,费用占营业收入比例相对较低。但需关注销售费用和研发费用投入是否合理。

3. 现金流量表分析

(1)经营活动现金流量分析

海尔之家的经营活动现金流量稳定,表明公司主营业务盈利能力较强。但需关注经营活动现金流量波动的原因。

四、结论

通过对海尔之家财务报告的分析,我们可以得出以下结论:

1. 海尔之家盈利能力较强,毛利率和净利率逐年提高。

2. 海尔之家运营能力较好,存货周转率和应收账款周转率逐年提高。

3. 海尔之家偿债能力较强,流动比率和速动比率逐年提高。

4. 海尔之家经营活动现金流量稳定,投企业债务风险。

(2)投资活动现金流量分析

海尔之家的投资活动现金流量主要来自固定资产购置和对外投资。需关注公司投资项目的收益和风险。

(3)筹资活动现金流量分析

海尔之家的筹资活动现金流量主要来自借款和股权融资。需关注公司负债水平和融资成本。

四、财务风险分析

1. 市场风险

家电行业竞争激烈,海尔之家面临来自国内外企业的竞争压力。若公司市场份额下降,将影响其盈利能力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

财务报表分析·任务三获利能力分析

我选择青岛海尔公司进行营运能力分析。

一、公司简介

青岛海尔股份有限公司(以下简称本公司或公司)的前身是成立于1984年的青岛电冰箱总厂。

经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日经青体改[1989]3号文批准,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。

1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上交所上市交易。

本公司主要从事电冰箱、空调器、电冰柜、洗衣机、热水器、洗碗机、燃气灶等家电及其相关产品生产经营,以及日日顺商业流通业务。

公司主要产品电冰箱先后通过了美国UL、德国VDE、欧洲CB 认证。

二、获利能力

盈利能力关系投资者的回报, 是债权人收回债权的根本保障, 是企业至关重要的能力。

对营运能力的分析,就是要从各个视角对企业赚取利润的能力进行定量分析和定性分析。

主要包含:企业从营业收入中获取利润的能力、企业运用资产赚取利润的能力以及股东的投资回报水平三个方面。

三、青岛海尔股份有限公司获利能力指标数据分析

(1)以营业收入为基础的分析

1.销售毛利率

2008年销售毛利率 = [(30408039342.38 - 23375986068.53)/ 30408039342.38]*100% = 23.13% 2009年销售毛利率 = [(32979419367.01 - 24263147272.18)/ 32979419367.01]*100% = 26.43% 2010年销售毛利率 = [(60588248129.75 - 46420009145.90)/ 60588248129.75]*100% = 23.38%

2.营业利润率

2008年营业利润率 = [(1166730605.88 + 0)/ 30408039342.38]*100% = 3.84%

2009年营业利润率 = [(1630501338.44 + 0)/ 32979419367.01]*100% = 4.94%

2010年营业利润率 = [(2986544587.66 + 0)/ 60588248129.75]*100% = 4.93%

3.销售净利率

2008年销售净利率 = 978698583.16 / 30408039342.38 * 100% = 3.22%

2009年销售净利率 = 1374608129.03 / 32979419367.01 * 100% = 4.17%

2010年销售净利率 = 2824284191.26 / 60588248129.75 * 100% = 4.66%

指标2008年2009年2010年

销售毛利率23.13% 26.43% 23.38%

营业利润率 3.84% 4.94% 4.93%

销售净利率 3.22% 4.17% 4.66% 指标分析:根据上表分析,青岛海尔的利润率是逐年提高,表明企业的盈利能力是逐年提高的,但是销售毛利表现为2009年比2008年提高了,2010年比2009年有所下降,说明2010年的成本比例有所提高,在利润增加的情况下,成本增加的比例高于收入,说明要注意控制成本。

青岛海尔的销售毛利率都保持在23%-26%之间,销售收入和成本控制的管理控制和把握得比较好,同时也可以看出青岛海尔有一个比较好的销售毛利率基础,为以后实现销售净利率打下基础。

青岛海尔的销售净利率处于相对平稳上升趋势,可见青岛海尔在销售业务方面有所扩大,但是成本相对教高以至净利润偏低,从而影响了销售净利率。

指标2008年2009年2010年

营业收入30408039342.38 32979419367.01 60588248129.75

营业成本23375986068.53 24263147272.18 46420009145.90

指标分析:营业收入是企业营销能力的综合反映,是获利能力的基础,也是企业发展的根本。

根据上表分析,青岛海尔的2010年的收入比2009年、2008年有大幅提高,主要是公司经营业绩大幅提高增长所致。

2010年的成本比前两年增加较大,主要原因是业务增加和原材料价格上涨所致。

(2)期间费用分析

指标2008年2009年2010年

销售费用4074594216.59 4984187508.44 7815461209.67

管理费用1691186469.23 2116221142.76 3416664435.09

销售费用率13.40% 15.11% 12.90%

管理费用率 5.56% 6.42% 5.64% 指标分析:期间费用是企业降低成本的能力表现,与生产技术水平,产品设计,生产规模大小,经济能力和对成本的管理水平都有密切的关系。

青岛海尔公司在2008年--2010年间,企业期间费用每年都有增加,但是期间费用率2009年为最好,说明2009年企业的期间费用管理水平有提高。

而2010

年期间费用率有所下降,说明企业在增加收入的同时,期间费用也大幅增大,企业应当注意控制期间费用的增长。

(3)以资产为基础的分析

1.总资产收益率

2008年总资产收益率

=(1137126749.75 + 103655265.15)/[(11188965146.13+12230597777.64)/2]*100% = 10.60% 2009年总资产收益率

=(1740150380.28 - 7965819.41)/[(12230597777.64+17497152530.38)/2]*100% = 11.65% 2010年总资产收益率

=(3712306502.64 + 6658266.14)/[(22702304452.92+29267156191.65)/2]*100% = 14.31%

2.总资产净利率

2008年总资产净利率 = 978698583.16 /[(11188965146.13 + 12230597777.64)/2]*100% = 8.36% 2009年总资产净利率 = 1374608129.03 /[(11188965146.13 + 12230597777.64)/2]*100% = 9.25% 2010年总资产净利率 = 2824284191.26 /[(22702304452.92 + 29267156191.65)/2]*100% = 10.87% 3.净资产收益率

2008年净资产收益率 = 978698583.16 /[(7056129118.08 + 7701057740.24)/ 2]= 13.26% 2009年净资产收益率 = 1374608129.03 /[(7701057740.24 + 8752239042.94)/ 2]= 16.71% 2010年净资产收益率 = 2824284191.26 /[(9713529897.56 + 9488787431.07)/ 2]= 29.42% 指标2008年2009年2010年

总资产收益率10.60% 11.65% 14.31%

总资产净利率8.36% 9.25% 10.87%

净资产收益率13.26% 16.71% 29.42%

净资产报酬率12.71% 15.71% 29.76% 指标分析:2008-2010年期间,青岛海尔的总资产收益率相对比较平稳,可见其资金运用效率和效果相对平稳。

2008-2010年期间,青岛海尔的净资产收益率有明显上升,说明投资者投入企业的自有资本获取净收益增加了,企业自有资本及其积累获取报酬水平也上升了,综合效益好了,运营效益越好,对企业投资人、债权人的保障程度越高。

青岛海尔公司的整体盈利水平还是很高的,但是也需要注意应收账款、产品库存量、经营的期间费用的控制,提高管理水平和决策能力。

进一步提高公司盈利水平。

四、青岛海尔股份有限公司营运能力指标与同行业其他企业对比分析

2009年指标行业均值青岛海尔美的电器

销售毛利率24% 26.43% 21.79%

销售净利率 4.17% 4%

总资产收益率3% 11.65% 10.81%

净资产收益率16.71% 18.90%

青岛海尔的销售毛利率在2009年高于行业平均水平,且与同行业的其他企业相差不大,说明营业收入和成本的控制管理得当,管理较为完善。

但要注意企业经营成本的把控,以更好的提高盈利水平。

青岛海尔总资产收益率在20096年不仅高出同行业水平将近4倍,并且超过同行业企业,可见其资金运用效率和效果比较明显,使得总资产收益率趋于平稳上升的优势明显。