清科观察:2016上半年股权投资市场盘点,寒冬、政府引导基金、并购、出海成最热词条

清科观察:《2016中国VCPE薪酬与运营调研报告》发布,揭秘金融圈鄙视链顶端的VC PE _

清科观察:《2016中国VC/PE薪酬与运营调研报告》发布,揭秘金融圈鄙视链顶端的VC/PE清科研究中心2017-02-20 孟宇近年来,中国私募股权投资行业规模不断扩大,对社会经济影响不断增强,监管运作逐步规范,国内以富有家族、上市公司、企业、专业机构投资者、地方政府为代表的投资群体踊跃参与,掀起“全民PE”热潮。

在大融合混业竞争的浪潮中,谋求合作共赢成为投资机构生存发展的新路径,企业竞争也由此逐步转化为人才竞争。

VC/PE机构作为股权投资市场重要的参与者,不断注入新鲜血液以适应瞬息万变的市场规则的同时又能保持团队整体的稳定性成为投资机构的核心竞争优势。

因此,长期有效的运营管理机制以及科学合理的薪酬激励机制与机构业绩的相关性引起各方关注。

鉴于此,清科研究中心发布了《2016年中国VC/PE机构薪酬与运营机制调研报告》,对目前股权投资市场VC/PE机构的运营管理与薪酬机制进行调研分析,梳理了当前VC/PE 机构运营管理的特征与问题以及薪酬激励机制的特点与矛盾,最后对股权投资机构的最佳运营模式进行了预测,为各类投资机构和从业人员提供有价值的参考信息。

本报告基于清科研究中心过去数十载与中国股权投资机构密切合作的经验以及清科集团旗下创业与投资大数据平台私募通提供的数据支持,并在薪酬数据的收集方面首度与猎聘网展开合作以确保本次调研数据的完整性和报告的客观性。

VC/PE从业人员薪酬水平赶超同行,财富聚集“北上广”及东部沿海地区2016年我国经济增速整体放缓,受传统金融机构转型,股市起伏不定和债市风波等因素影响,国内金融机构的薪酬体系与分配体系也悄然发生改变。

如今VC/PE机构在经营模式、运营管理与薪酬激励等方面经过不断调整与变革,从业者的平均薪酬水平已高出同行其他机构诸如券商系、银行系与保险系为代表的传统金融机构。

在剔除机构实力、地域差异及职位层级等影响因素外,2016年VC/PE机构各层级员工年度薪酬水平较上一年略有上升且年均薪酬水平总体维持在30-90万人民币区间内。

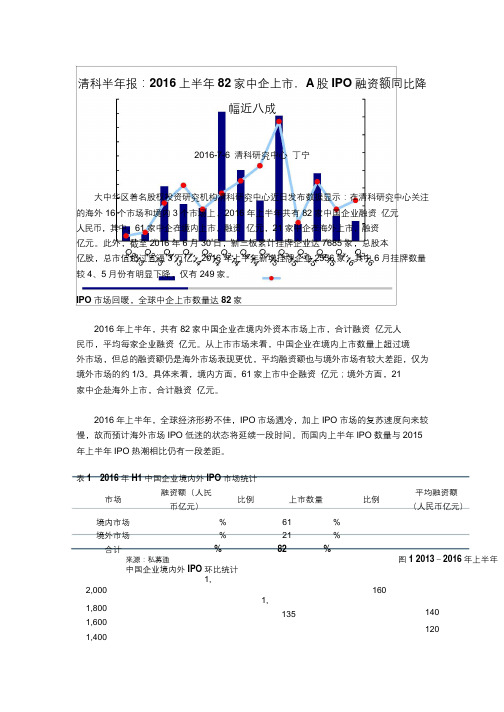

清科上半年家中企上市A股IPO融资额同比降幅近八成

清科半年报:2016 上半年82 家中企上市,A 股IPO 融资额同比降幅近八成2016-7-6 清科研究中心丁宁大中华区着名股权投资研究机构清科研究中心近日发布数据显示:在清科研究中心关注的海外16 个市场和境内3 个市场上,2016 年上半年共有82 家中国企业融资亿元人民币,其中,61 家中企在境内上市,融资亿元,21 家中企在海外上市,融资亿元。

此外,截至2016 年6 月30 日,新三板累计挂牌企业达7685 家,总股本亿股,总市值超过直逼3 万亿。

2016 年上半年新增挂牌企业2556 家,其中6 月挂牌数量较4、5 月份有明显下降,仅有249 家。

IPO 市场回暖,全球中企上市数量达82 家2016 年上半年,共有82 家中国企业在境内外资本市场上市,合计融资亿元人民币,平均每家企业融资亿元。

从上市市场来看,中国企业在境内上市数量上超过境外市场,但总的融资额仍是海外市场表现更优,平均融资额也与境外市场有较大差距,仅为境外市场的约1/3。

具体来看,境内方面,61 家上市中企融资亿元;境外方面,21家中企赴海外上市,合计融资亿元。

2016 年上半年,全球经济形势不佳,IPO 市场遇冷,加上IPO 市场的复苏速度向来较慢,故而预计海外市场IPO 低迷的状态将延续一段时间。

而国内上半年IPO 数量与2015 年上半年IPO 热潮相比仍有一段差距。

表1 2016 年H1 中国企业境内外IPO 市场统计市场融资额(人民币亿元)比例上市数量比例平均融资额(人民币亿元)境内市场% 61 %境外市场% 21 %合计% 82 %来源:私募通图1 2013-2016年上半年中国企业境内外IPO环比统计1,2,000 1601,1,800 1,600 1,400 135 1401201,200 1,000 800 600 400 2006343366810080676046403620210 融资额(人民币亿元)上市数量来源:私募通中企海外IPO 继续回落,中银航空租赁表现亮眼2016 年上半年,共有21 家中国企业在海外6 个市场上市,上市数量同比下降%,环比下降%;21家中企合计融资亿元人民币,同比下降%,环比下降%。

2016年股市大盘行情走势回顾

文章标题:2016年股市大盘行情走势回顾:从波动到复苏在2016年,我国股市经历了一年里起起落落的大起大落,投资者和市场参与者都深受其影响。

2016年股市大盘行情的走势回顾,不仅是对过去一年股市走势的总结,更是对市场运行规律和风险应对机制的反思和认识。

本文将从多个角度来分析2016年股市大盘行情走势的回顾和总结,帮助读者更好地理解市场的运行规律和风险控制的重要性。

一、2016年股市大盘行情波动的背景2016年,我国股市经历了一系列大事件和政策调控的影响,全球宏观经济形势的变化也对我国股市造成了较大的影响。

无论是国内经济下行压力加大,还是外部环境的不确定性因素增加,都让我国股市陷入了波动的漩涡之中。

2016年全球股市的波动也对我国股市造成了较大的冲击,市场的情绪波动和投资者的预期变化也是股市波动的重要原因之一。

二、2016年股市大盘行情波动的具体表现2016年,股市大盘行情的波动主要表现在以下几个方面:1. A股市场整体呈现先抑后扬的特点,上半年经历了一波大幅下跌,下半年则出现了一定程度的反弹。

2. 金融板块、地产板块等受到政策调控和市场资金的影响而波动较大,市场情绪波动明显。

3. 市场交易量和成交额的波动也比较大,投资者交易行为不规范,市场波动性增加。

三、2016年股市大盘行情的复苏与展望尽管2016年股市大盘行情经历了波动,但在政策调控和市场因素的相互影响下,股市的复苏信号也逐渐显现。

尤其是在下半年,市场情绪逐渐稳定,投资者信心得到提振,股市复苏的迹象明显。

展望未来,尽管股市仍面临许多不确定因素,但是投资者可以通过更加深入的研究和理性的投资来降低风险,把握投资机会。

个人观点和理解:对于2016年股市大盘行情的波动和复苏,我个人认为是市场规律和宏观经济形势的具体表现。

股市的波动和复苏往往受到多种因素的影响,包括政策、市场情绪、投资者预期等。

在未来的投资中,我们需要更加深入地研究和理解市场的运行规律,从而更好地把握投资机会,降低风险。

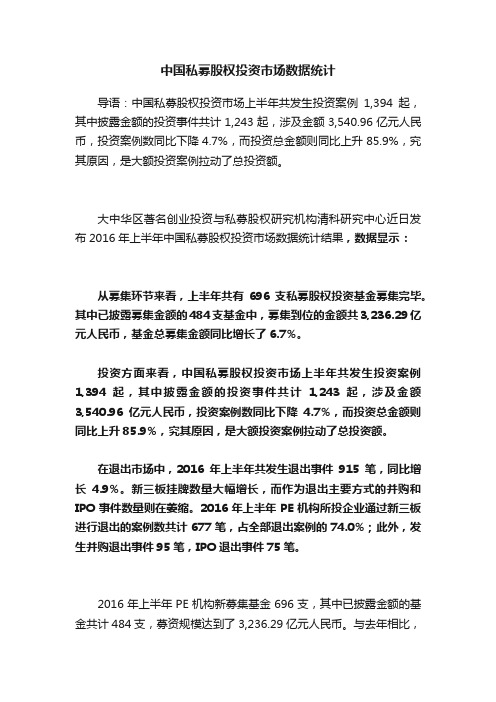

中国私募股权投资市场数据统计

中国私募股权投资市场数据统计导语:中国私募股权投资市场上半年共发生投资案例1,394起,其中披露金额的投资事件共计1,243起,涉及金额3,540.96亿元人民币,投资案例数同比下降4.7%,而投资总金额则同比上升85.9%,究其原因,是大额投资案例拉动了总投资额。

大中华区著名创业投资与私募股权研究机构清科研究中心近日发布2016年上半年中国私募股权投资市场数据统计结果,数据显示:从募集环节来看,上半年共有696支私募股权投资基金募集完毕。

其中已披露募集金额的484支基金中,募集到位的金额共3,236.29亿元人民币,基金总募集金额同比增长了6.7%。

投资方面来看,中国私募股权投资市场上半年共发生投资案例1,394起,其中披露金额的投资事件共计1,243起,涉及金额3,540.96亿元人民币,投资案例数同比下降4.7%,而投资总金额则同比上升85.9%,究其原因,是大额投资案例拉动了总投资额。

在退出市场中,2016年上半年共发生退出事件915笔,同比增长4.9%。

新三板挂牌数量大幅增长,而作为退出主要方式的并购和IPO事件数量则在萎缩。

2016年上半年PE机构所投企业通过新三板进行退出的案例数共计677笔,占全部退出案例的74.0%;此外,发生并购退出事件95笔,IPO退出事件75笔。

2016年上半年PE机构新募集基金696支,其中已披露金额的基金共计484支,募资规模达到了3,236.29亿元人民币。

与去年相比,2016年上半年中国私募股权投资市场虽然在新募集基金数量方面同比下降了47.4%,但在募集总规模方面却上涨了6.7%。

就平均募集金额来看,上半年单支基金募集金额达6.69亿元,同2015年平均募集金额3.57亿元相比,上涨了87.4%,其重要原因是上半年募集完成的几支大额基金拉升了平均募资额。

就大额基金来看在2016年上半年募集完成的基金中,一共有106支基金募资超过了10亿元,占所有披露金额的基金总数的21.9%,相当于2015年全年大额基金数量(共153支基金规模超过10亿元)的69.3%。

清科半年报:2016上半年国内天使投资环比回升,垂直互金仍是资本寒(zhui)冬(peng)中风口

清科半年报:2016上半年国内天使投资环比回升,垂直互金仍是资本寒(zhui)冬(peng)中风口综述:大中华区著名创业投资与私募股权投资研究机构清科研究中心近日发布数据显示:2016年上半年,中国天使投资市场活跃度持续加温。

根据清科集团旗下私募通统计,2016年上半年中国天使投资机构新成立40支天使基金,上半年共募得60.77亿元;投资方面,上半年共发生818起天使投资案例,披露案例金额约为51.85亿元;退出方面,上半年共发生31起退出案例,其中新三板退出发生22起,占据退出事件半壁江山。

受外部综合因素影响,上半年IPO退出仅发生1起案例;外加上,MSCI第三次拒纳A股以及中国股票注册制度实施的不明朗,为天使投资通过IPO退出蒙上一层阴影,新三板退出依旧是热点。

双创浪潮带来诸多积极因素,天使市场催化效应明显2016年上半年中国经济处于“最坏”的资本寒潮和资产配置荒叠加的时代,但又处于“最好”的政策福利时代。

国家对于“双创”的扶持力度逐步增强,扶持政策频发;2016年02月18日国务院印发《国务院办公厅关于加快众创空间发展服务实体经济转型升级的指导意见》,旨在促进众创空间向专业化发展,为大众创业万众创新提供低成本、全方位、专业化服务,更大释放全社会创业创新的活力,加快科技成果向现实生产力转化。

2016年5月12日国务院办公厅印发了《国务院办公厅关于建设大众创业万众创新示范基地的实施意见》国办发〔2016〕35号;主要围绕创新创业重点改革领域开展试点示范,通过试点示范完善“双创”政策环境,推动“双创”政策落地,大力扶持“双创”平台,构建“双创”发展生态环境,调动“双创”主体积极性,发挥“双创”和“互联网+”集众智汇众力的乘数效应,发展新技术、新产品、新业态和新模式。

密集的扶持政策和利好的税收优惠,经济新动能效力持续显现,创业热情迅速拉高,创业者接踵而来,生生不息的创业大潮为天使投资市场带来发展新篇章。

2016上半年新三板市场并购报告:财富效应让a股相形失色新三板头条

2016上半年新三板市场并购报告:财富效应让A股相形失色!新三板头条榜哥有话说:2014年之前,挂牌公司的并购案例寥寥,2014年5月27日,新三板首个收购公告由首都在线率先提出。

不过,由于新三板市场并购政策的红利,新三板正成为国内资本市场并购重组的主战场。

2016年上半年,新三板市场发生的并购案例已经接近2015年全年的水平。

▌报告摘要:1、2016年1-6月,新三板市场已经完成或正在进行中的并购重组事项共计494项,相关交易涉及金额约332.63亿元。

半年时间,并购重组案例已经和2015年全年相当。

2、2016年上半年并购市场的一大趋势是,新三板市场已经成为国内资本市场并购重组的标的池。

不管是上市公司并购项目,还是挂牌企业产业并购,抑或是海归的中概股,都将挂牌企业视为潜在并购对象。

3、新三板市场的并购热潮一方面得益于新三板市场不断发展壮大,大量的优质公司聚集到新三板市场;另一方面新三板的制度红利,也让挂牌企业的并购重组比A股更加容易实现。

4、新三板并购重组主要有5大类型:即上市公司收购新三板企业、新三板企业收购上市公司、挂牌公司并购挂牌企业、有限公司收购新三板企业实现挂牌以及新三板企业进行的产业并购。

5、并购之后挂牌企业的财富效应,让整个资本市场“眼红”。

英雄互娱在一个月时间,股价翻了120倍。

6、上半年针对新三板类金融挂牌公司出台新政之后,挂牌公司收购A股上市公司数量明显减少,新三板企业的此类并购转向海外资本市场。

▌一、2016年新三板市场并购大趋势2016年上半年,国内资本市场对于借壳类并购重组的监管政策明显收紧。

5月初,证监会例会表明,由于对境内外市场的明显价差、壳资源炒作的关注,中概股通过IPO、并购重组回归A股受到限制。

6月17日,被称为“史上最严借壳标准”的《上市公司重大资产重组管理办法》公开征求意见,并明确《重组办法》的重点就是进一步规范借壳上市行为。

7月中旬证监会明确针对2011年以来重组案例进行核查。

2016年国内股权投资市场回顾

2016年国内股权投资规模现状:1万家+7万亿+20万人机构区域格局:基金管理人主要集中在广东、北京、上海等发达省市基金管理人类型注册机构数量私募证券投资基金7946股权投资基金8039创业投资基金1427其他投资基金451合计17412数据来源:证券投资基金业协会⏹截至2016年11月底,在中国证券投资基金业协会备案的私募机构约1.7万余家,包括私募证券、私募股权、创业投资等机构类型;⏹私募股权投资基金、私募创业投资基金管理人共计9198家,其中,私募股权投资基金管理人共计7786家,占比高达84.64%;私募创业投资基金管理人共计1222家,占比高达13.28%;私募股权、创业投资基金管理人共计191家,占比高达2.08%。

1,418.762,992.914,676.091,285.00 2,567.90 4,231.49 2,177.85 2,514.50 5,117.97 7,849.4711,543.54 79 122167 124 240 617 621 548 745 2,970 219120062007200820092010201120122013201420152016年1-11月募集金额(人民币亿元)新募基金数股权投资募资:2016年股权投资市场募资总额超过1万亿元2,191支新募基金数量 1.15万亿新募基金总金额注:包括天使、VC 、PE 、地产基金等投资机构134.39 350.11 1616.59839.75 1161.48 871.60 1577.09 1803.03 3473.586298.18 9852.82 1284.45 2642.80 3059.43445.25 1406.42 1466.89 600.76 711.46 1419.79 1,551 1,691 15421081052175605905116712850209264805919235731377412099 20062007200820092010201120122013201420152016年1-11月人民币基金募集金额(人民币亿元)外币基金募集金额(人民币亿元)股权投资募资:2016年人民币基金募资活跃度充分2,092支9853亿元人民币基金募资99支1691亿元外币基金募资1,151.85 1,173.48 943.65 775.38 1,043.83 2,561.91 1,704.851,886.78 4,376.745,254.966,683.37 453617 762 594 1,180 2,2001,751 1,808 3,6268,365 7,859 20062007200820092010201120122013201420152016年1-11月投资金额(人民币亿元)7,859笔投资案例数量6,683亿元投资总金额股权投资:2016年股权投资市场投资总额6683亿元IPO, 492 , 32%股权转让, 482 , 31%并购, 297 , …管理层收购, 79 , 5%回购, 18 , 1%借壳上市, 28 , 2%未披露, 153 , 10%IPO, 447 ,74%并购, 62 ,10%股权转让, 46 , 8%, 23, 4%清算, 2 , 0%回购, 1 , 0%其他, 25 ,4%2011年VC/PE 退出案例数:606起2016年VC/PE 退出案例数:1,554起股权投资退出:2016年退出数量和格局已发生巨大变化0.11 0.50 1.13 2.683.910.511.522.533.544.5天使轮A 轮B 轮C 轮D 轮2016年天使轮至D 轮平均投资金额(亿元)2.70 2.05 2.483.83 1.61 2.21 0123452011年2012年2013年2014年2015年2016年2011-2016年私募股权投资平均投资金额(亿元)0.55 0.43 0.41 0.60 0.42 0.33 00.20.40.60.82011年2012年2013年2014年2015年2016年2011-2016年创业投资平均投资金额(亿元)VC/PE 投资价格:天使轮盈利空间最大,VC/PE 往前后走价格变化明显55.8%19.0%15.0%10.6%10.0%3.24 1.54 1.49 1.24 1.25IPO 并购股权转让回购管理层收购IRR (中位数)回报倍数(中位数)不同退出方式下的投资IRR 与投资回报倍数比较在退出收益方面,通过IPO实现退出的项目,内部收益率中位数为55.8%,投资回报倍数中位数为3.24倍,位列所有退出方式投资收益之首。

中国股权投资市场2016年一季度回顾

中国股权投资市场2016年一季度回顾佚名【期刊名称】《国际融资》【年(卷),期】2016(000)006【总页数】2页(P52-53)【正文语种】中文截至2016年第一季度,清科集团旗下私募通收录中国股权投资市场活跃LP数量增至16,287家,其中披露投资金额的LP共10,348家,可投中国资本量共61,837.98亿元人民币。

2016年第一季度,中国天使和创业投资市场进入调整期,PE市场发展态势良好。

募资方面,天使\VC\PE机构共新募集440支可投资于中国大陆的基金,披露金额的基金新增可投资于中国大陆的资本量为1,856.81亿元。

投资方面,中国私募股权投资市场共计完成1,401 起投资案例,已披露金额的1,246起投资案例共计涉及金额1,413.70 亿元,平均单笔投资金额为1.13亿元。

本季度中国股权投资市场共发生退出案例997笔,由于注册制和战略新兴板的暂停,新三板退出成为天使\VC\PE机构退出主渠道,占据了退出案例超过八成2016年第一季度是中国“十三五”规划的开始,在供给侧改革驱动之下,中国整体经济处于升级转型之中,向高精尖时代迈进。

在配合中国新经济发展方面,中国私募股权投资市场表现的热情十足。

天使投资和创业投资市场虽不及2015年同期的热度,但新的行业投资热点不断涌出,活跃度和规模环比有所回升。

政府引导基金继续发力,中西部地区成为政府引导基金设立新的沃土,东部沿海地区政府引导基金设立逐渐往县级区域扩展。

在经历2015年中国天使投资市场飞速增长后,2016年第一季度中国天使机构募资和投资情况同比明显放缓。

2016年第一季度中国天使投资机构新成立19支基金,完成募集金额约18.5亿元人民币。

投资方面,中国天使投资机构共投资353起案例,披露金额超过22.36亿元人民币。

退出方面,由于注册制刹车,新三板挂牌和并购退出成主要趋势。

共发生了十余笔天使投资退出事件。

2016年第一季度中国创业投资市场募资活跃度下降,但平均募资规模大幅提升,投资活跃度环比回升,但创投机构出手仍较为谨慎。

2016年上半年行业内公募基金调查情况汇总(最终版)

关于2016年上半年公募基金市场情况的调查报告截止2016年6月30号,A股市场经历了两次熔断,上证指数下跌17.22%,基金表现也受到拖累。

回顾过去的6个月,统计数据如下:一、市场规模数据显示,截止6月30日,公募基金市场规模为79754亿元,比2015年末的84129亿元缩水5.20%.1. 2016年上半年各类公募基金规模及占比(1)各类公募基金规模(2)各类公募基金占比由此可见,2016年上半年公募基金市场依旧以货币型基金为主,规模高达42351.56亿元,占比53.1%。

混合型基金次之,规模达19716.61亿元,占比24.72%。

QDII和短期理财债券型基金作为新的避险渠道也迅速在公募基金市场中占据一席之地。

(3)2016年上半年新发行基金规模上半年共计发行基金389只,发行份额3809亿份。

二、基金公司1.2016年上半年公募基金公司规模排行前十名(1)天弘基金凭借旗下天弘余额宝货币基金持续的资金净流入,上半年规模猛增1765.9亿元,成为唯一一家规模增长超千亿元的基金公司,截至6月底,天弘余额宝净值规模达8163亿元(2)排名第三的工银瑞信,则是走“量身定制”路线。

以今年发行规模最大的工银瑞信泰享三年债券基金为例,该基金募集规模高达300多亿,但认购持有人仅235户,勉强高出最低200人的成立标准,因此被业内认为是一只为机构量身设计的“定制基金”。

(3)博时基金依靠规模的显著增长重返十大基金公司之列,该公司2015年底排名第12位,2016年上半年规模增长近440亿元,总规模接近2500亿元排名升至第八位。

该公司上半年发行30余只新基金,其中以委外基金居多。

(4)易方达、华夏、建信等基金规模大幅缩水,据了解,货币基金的大幅净赎回是这些公司规模大跌的主因2. 2016年上半年公募基金公司规模增幅前五名2016年上半年共有5家基金管理人实现了规模翻倍,其中以东兴证券为首,规模增长率为842.5%。

【年度重磅】“清科2016年中国股权投资年度排名”强势发布

【年度重磅】投资人必看!价值十万亿的“清科-2016年中国股权投资年度排名”强势发布2016年12月6日—8日,由清科集团、投资界主办,联想创投联合主办的“2016投资界年会暨第十六届中国股权投资年度论坛”在京举办,清科-2016年度中国股权投资年度排名榜单在会上揭晓。

排名榜单发布,中国股权投资的变与不变“清科-2016年度中国股权投资年度排名榜单”在年度论坛的最后一日压轴发布,优秀老牌投资机构悉数位列榜单,依然占据中国股权投资行业的重要席位,也有一些新锐投资机构凭借着出色的投资业绩迅速崛起,成为中国股权投资市场的新生力量。

清科研究中心历时数月,通过机构调研、数据汇总核实等方式,基于本年度投资机构管理资本量、募资、投资、退出回报等数据,并综合提名结果,评选出2016年度中国TOP30早期投资机构及TOP100创业投资/私募股权投资机构,以及最具代表性的创业投资/私募股权投资家、机构、中介服务商等奖项。

此次清科“中国股权投资年度排名”总榜单共分为八部分,包括天使投资人、早期投资机构、VC投资机构、PE投资机构、案例篇、综合篇(产业&新锐投资机构)、私募股权投资机构LP及中介机构。

2016年中国天使投资人10强榜单于本届论坛首次发布,蔡文胜、龚虹嘉、何伯权、雷军、王刚、吴彬、吴宵光、薛蛮子、杨向阳、曾李青等10位著名天使投资人均榜上有名。

其中,滴滴创始投资人王刚荣获“2016年中国年度天使投资人”。

在2016年中国早期投资机构30强榜单中,真格基金荣膺桂冠,同时获得2016年最佳早期投资机构,这也是真格基金第三次获得该项殊荣。

在创业投资机构排行方面,通过对活跃在中国大陆创业投资市场数千家VC机构的调研和数据核实,清科研究中心最终评选出“2016年中国创业投资机构100强”,其中IDG资本、红杉资本中国基金、深圳创新投获得该榜单前三甲。

在私募股权投资机构排名榜单方面,新老PE机构、银行系、保险系、券商系等各类私募股权投资机构均踊跃参评,最终鼎晖投资、平安资本、九鼎投资凭借着不俗的投资和出色的退出业绩获得“2016年中国私募股权投资机构100强”前三名。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

清科观察:2016上半年股权投资市场盘点,寒冬、政府引导基金、并购、出海成最热词条2016-08-03 清科研究中心大中华区著名创业投资与私募股权研究机构清科研究中心近日发布2016年上半年中国股权投资市场数据统计结果。

数据显示,上半年天使、VC和PE机构共新募集909支可投资于中国大陆的基金,新募基金数量同比下降46.2%,然而已知披露金额的640支基金新增可投资于中国大陆的资本量为4,085.67亿元人民币,与2015年上半年募资规模基本持平。

投资方面,上半年股权投资市场避险情绪较重,早期投资缩量明显,但“超级独角兽”蚂蚁金服、滴滴出行、新美大等企业却收获了巨额融资。

据统计,中国私募股权投资市场2016年上半年共计完成3,476起投资事件,投资案例数同比下滑24.7%,受大额投资事件的拉动,其中3,034起披露金额的投资交易共涉及金额4,177.77亿元人民币,同比上升58.9%,平均单笔投资金额达到1.38亿元,约为2015年全年平均投资额的2倍;上半年中国股权投资市场共发生退出案例2,053笔,其中80%为新三板挂牌退出,而由于证监会监管趋严、IPO审核速度放慢,2016年上半年IPO退出案例数仅为146笔,不足2015年全年的三分之一。

基金募集规模不减但数量下滑,国有资本积极参与股权投资总体来说,2016年上半年中国大陆股权投资基金的募集节奏已有所放缓。

数据显示,天使、VC和PE机构共募集909支可投资于中国大陆的基金,同比下降46.2%,尽管新募基金数量下滑明显,但新募基金规模却基本与2015年同期持平,640支披露金额的基金共计新增可投中国大陆资本量超过4000亿元,平均募资额达到6.38亿元,相比于2015年上半年单支基金3.36亿元的规模,上升了90.2%。

其中,天使和VC投资市场的基金募集数量和募集规模在上半年双双下滑,这与上半年基金监管趋严、新基金注册难度加大等不无关系。

而PE投资市场新募基金数量下滑的同时募集规模却略有上升则主要是由于今年上半年PE机构募集了数支超大规模的股权投资基金,这其中又有相当一部分为政府与专业投资机构联合成立的产业基金,拟投方向主要包括基础设施建设PPP项目、清洁技术和旅游产业等,如专注于投资集成电路制造和装备行业的上海市集成电路产业基金在今年上半年完成了首期285亿元的基金募集,成为上半年股权投资市场募资规模最大的基金。

此外,天使和VC市场在上半年也有不少大规模的基金完成募集,如IDG与光大控股联合设立的IDG光大产业并购基金以及长江产业基金与联想创投共同发起设立的联想长江科技产业基金等多,均能看到国有资本的身影。

如今,随着政府支持双创力度的进一步加大、大量早期设立的政府引导基金从2016年起进入投资阶段,国有资本通过参与设立股权投资基金的方式支持具有核心竞争力的高科技产业以及关系到国计民生的基础设施产业也已进入关键阶段,不仅撬动了更多社会资本的参与,更为大量具有发展潜力的中小企业提供了充足的资金和资源帮助。

图1 2016年H1中国私募股权投资基金募集情况从基金LP的构成上来看,截至2016年上半年,中国股权投资市场LP总量已增至16,849家,其中,包括企业、投资公司和VC/PE机构在内的机构投资者的数量占比已超半数。

从规模上来看,截至2016年上半年的累计可投资本量达到65,910.19亿元人民币,上市公司以16,261.93亿元人民币成为为中国大陆股权投资基金贡献资本最多的LP类型。

此外,统计表明已有近500家政府引导基金参与了股权投资基金的设立。

而清科研究中心近期对股权投资机构的调研结果也显示,有将近六成的被调研机构表示正在申请或已成功申请政府引导金,预计未来政府引导金对股权投资市场的引导和支持效果将会进一步显现。

股权投资趋于理性,战略投资者为初创企业注入大量资本中国的股权投资市场与宏观经济形势和整个资本市场的动态密切相关,而资本市场的动荡和宏观经济的调整也给股权投资市场带来了更多的不确定性。

在经历了2015年爆发式的增长过后,2016年上半年中国股权投资市场,尤其是早期投资市场已开始降温,投资活动日渐趋于理性。

根据清科集团私募通数据,2016年上半年中国大陆的天使、VC和PE市场共计发生投资交易3,476起,投资案例数同比下滑24.7%,其中,披露投资金额的3,034起投资事件涉及投资额达到4,177.77亿元,同比上升58.9%,单笔投资金额达到1.38亿元,是2015年上半年单笔投资金额的两倍多。

从细分市场来看,包括天使和VC在内的早期投资市场上半年投资活动密集度下降,投资案例数和投资金额出现“双降”,且投资阶段“两极分化”现象进一步加剧。

2015年,初创企业和新兴创投机构层出不穷,在资本充足且对市场预期良好的大环境下,大量股权投资机构纷纷出手,股权投资活动达到高潮。

然而,一方面由于大量创业企业项目因同质化严重、盈利模式不清、对市场了解不足等问题而面临后续融资难、资金链断裂,导致“泡沫”破灭,投资活动开始趋于谨慎。

同时,过热的投资活动也使得股权投资市场普遍估值升高,优质项目成为投资机构争抢的稀缺资源,机构投资开始向“两端”倾斜。

另外,全球资本市场疲软使得股权投资基金退出渠道不畅也是投资机构放慢投资步伐的重要因素之一。

相对于早期投资市场,PE市场投资案例数量虽有所下滑,但投资总规模却大幅上升,这主要得益于多家企业在上半年从PE机构和一些战略投资人手中拿到大额融资。

与一些初创企业资金链断裂的窘况相比,蚂蚁金服、滴滴出行、优步中国和美团点评等超级独角兽们在今年上半年成功获得大额融资,融资金额均超过百亿元人民币。

此外,战略资本也开始加速进行产业链布局,除传统大型企业、上市公司和银行、保险、信托等金融机构外,创业企业已经纷纷开始在产业链上下游开展投资和并购活动,如蚂蚁金服投资滴滴出行、车音网投资乐车邦、新美大投资餐饮老板内参和美甲帮等,战略资本的入局不仅为初创企业提供了资金和丰富的产业资源外,一定程度上也为投资活动提供了退出渠道。

图2 2016年H1中国股权投资基金投资情况比较监管审核趋严,IPO和并购退出缩水,新三板挂牌成为最主要退出方式在过去的一年中,中国资本市场疲软不振,尤其是在遭遇“注册制延后”、“战新板暂停”、“借壳上市收紧”、“新三板分层”等政策的调整后,股权投资基金的退出渠道收紧,退出市场充满变数。

根据清科集团私募通数据,上半年中国市场股权投资基金退出案例数共计2,053笔,已超过2015年全年退出案例数的一半,然而从具体的退出方式上来看,有超过80%的退出方式是企业挂牌新三板,而IPO和并购作为收益和效率最高的两种退出方式,上半年仅发生146笔和150笔,均未超过2015年全年退出数量的三分之一。

据统计,2016年上半年中国企业IPO与去年同期相比,无论是首发企业数量还是融资额均出现较大幅度下滑,直接影响了股权投资市场的基金退出情况。

图3 2016年H1中国股权投资市场退出分布图4 2016年H1中国私募股权投资市场退出方式分布2016上半年股权投资市场盘点,政府引导基金、并购、出海成关键词2016上半年国内GDP增速同比6.7%,宏观经济走势呈现“L”型,“资产荒”蔓延,实体经济需求下降,投资回报率下行。

在此背景下,股权投资依然是最赚钱的商业模式之一,以“股权”为杠杆、撬动整个经济运转的“股权投资”正在成为资本市场主角。

清科研究中心就上半年股权投资市场的主要政策变化和热点动态进行了梳理,旨在为各类市场参与者提供可参考的行业信息。

1、政府引导基金市场化成方向,已成为机构募资重要来源在“双创”政策的持续推动下,2015-2016年我国政府引导基金遍地开花,迎来了一个新的快速发展的历史时期。

根据清科集团旗下私募通数据显示,截至2016年6月底,国内共成立911支政府引导基金,基金规模达25,605.96亿元人民币。

2016年上半年新设立的政府引导基金为116支,基金规模4411.88亿元人民币。

根据清科研究中心2016年上半年GP调研,高净值个人依然为中国股权投资机构募资最主要的资金来源,其占比为19.7%,然而随着我国机构投资者数量的不断扩大,参与到VC/PE基金募集中的机构LP占比也在不断上升,尤其是大量设立于2015年的国家级和省市级政府引导基金在2016年开始进入投资期,成为VC/PE机构重要的资金来源之一。

调研显示,政府引导基金已经成为投资机构募资计划的重要来源,占比达到18.9%,仅次于高净值个人。

2、FOFs基金作为稳健的VC/PE投资工具,已进入爆发期凭借着优秀的风险分散能力和灵活的资产配置能力,FOFs作为稳健的VC/PE投资工具,已进入爆发期。

截至2016年第二季度,中国私募股权市场上活跃的FOFs共计827支,管理资本总量超过9000亿元人民币,市场规模实现了质的飞跃。

其中,本土FOFs数量最多,有757支,占总数的91.54%,而外资与合资FOFs占比较小,仅有70例。

FOFs作为私募股权投资体系的重要组成部分,是多层次资本市场的投资组合工具。

相对于VC/PE基金,FOFs是以多支基金为投资对象,机构按照自身优势和特点在不同投资形式中进行选择、确定重心。

FOFs作为LP时通常能够为业绩优秀的子基金团队长期注资,而不受到私募股权市场资产配置比例的限制。

此外,FOFs还能为子基金构筑更优化的LP 结构,保证长期稳定的资金渠道。

通过专业管理,一般情况下FOFs对宏观经济短期波动等外部因素所产生的不利影响可以客观评估,从而降低风险。

对于团队管理,FOFs的投资人专业经验相对缺乏,但对投资人资金规模要求较高。

由于FOFs投资回报以优秀基金的加权平均收益所得,因此,预期投资回报通常高于市场平均回报。

3、基金小镇“聚啸”大小资本,激发天使投资资本内生性2016年第二季度中国经济处于“最坏”的资本寒潮和资产配置荒叠加的时代,但又处于“最好”的政策福利时代。

国家对于“双创”的扶持力度逐步增强;密集的扶持政策和利好的税收优惠,直接拉高创业热情;生生不息的创业大潮为天使投资市场带来发展新篇章。

热情高涨的创业热潮与孵化器倒闭浪潮叠加来袭,导致创新创业服务低迷不前。

在此情况下,中国基金小镇应运而生,为创新创业注入新的活力因子。

基金小镇按市场化方式设立运行,充分利用私募(对冲)基金扎堆惯性,通过打造“精而美”软硬件环境吸引各种创业投资基金、私募股权投资基金、证券投资基金和对冲基金及相关金融机构的聚集,快速形成金融产业集聚效应,成为金融市场管理财富中一支高素质力量;这一新兴的资本运作方式,直接打通资本和企业的连接,在天使投资领域碰撞出资本的火花。

4、初创企业死亡率居高不下,资金约束紧扼初创动脉2016年初创企业死亡浪潮席卷整个中国;在寒潮涌动的大背景下,一些伪需求的企业无法在市场中准确找到自己的特色定位从而导致市场占有率急剧下降,企业又无法引进新注资,从而导致运营资金链断裂,企业逐渐“香消玉殒”。