2020年消费电子行业深度分析报告

电子行业快评报告:双雄并进演化科技生活新未来

万联证券证券研究报告|电子双雄并进演化科技生活新未来强于大市(维持)——电子行业快评报告日期:2021年02月01日行业动态:苹果和特斯拉近期发布了对应中国会计准则2020年Q4季度的财务报告。

两家科技巨头双双录得收入和规模的新进展,5G iPhone 12、iPad 、可穿戴等产品在5G 浪潮、远程办公/学习、疫情弥漫全球等复合时代背景下为苹果公司的业绩带来了新一轮增长,尤以大中华区为甚;此外,电动设计、智能运转、美感加持、价格下沉甚至自动驾驶的特斯拉汽车已进入加速打开巨大蓝海市场的阶段,为宁德时代等一批本土优质供应商提供了重大增长机遇,新能源智能汽车的加速普及将深刻优化人们的出行体验,与前沿消费电子产品一道演化科技生活新未来。

苹果产业投资要点:⚫ 苹果单季营收创历史新高,iPhone12系列销售火热:苹果2020Q4的营收与净利润双双创下历史纪录,超出市场预期,营收达1114.4亿美元,同比增长21%,净利润达287.5亿美元,同比增长29%,此次是苹果首次实现单季度营收破千亿美元。

据IDC 公布的数据显示,苹果以2020Q4季度9010万部iPhone12的出货量重返榜首,iPhone12 Pro 与Pro Max 增长强劲,iPhone12系列在美国市场的销售均价从上年同期的 809 美元攀升至873美元,提价亦推升了苹果的毛利润,财报显示毛利率已从上年同期38.4%提升至39.8%。

⚫ 五大业务板块齐发力,iPad 、可穿戴设备增长亮眼:iPhone 业务营收创下新高,在苹果五大业务中占比59%,iPad 、可穿戴设备的亮眼表现使苹果营收结构加速改善,对iPhone 业务的依赖有所缓解。

苹果五大业务在2021财年第一季度的营收状况如下:iPhone 业务营收增长17%,达656亿美元;服务业务营收增长24.2%,达158亿美元;可穿戴、家居和配件业务营收增长30%,达130亿美元;Mac 业务营收增长21.2%,达86.8 亿美元;iPad 业务营收增长41%,达84.4亿美元。

2020年消费电子行业分析报告

全球消费电子行业发展情况及2022年行业发展趋势预测

全球消费电子行业发展情况及2022年行业发展趋势预测1、全球消费电子行业发展情况全球消费电子行业是一个近7,000亿美元规模的庞大市场,产品和技术创新机会层出不穷,行业充满生机近年来,在主要发达国家和地区经济持续复苏、消费电子技术不断创新等因素驱动下,全球消费电子行业呈现持续稳定的发展态势。

2017年全球消费电子产品零售额已接近7,000亿美元,其中亚太、北美和欧洲市场占比较高,合计占本行业全球市场份额80%以上,市场容量巨大。

2、全球移动设备周边产品行业发展情况(1)全球移动设备行业发展情况基于消费电子产品制造技术的迭代发展以及移动互联网应用的普及,以智能手机、平板和笔记本电脑为代表的全球移动设备市场规模快速增长,消费者群体持续扩大2019年全球智能手机出货量将会达到13.76亿部。

预计到2023年,全球智能手机出货量将上升至15.20亿部,呈现在高基数基础上继续稳步发展的态势。

近年来,消费者使用及购买习惯呈现由PC端向移动端转移的趋势全球移动签约用户数由2017年的77亿增至2019年1季度的约79亿,其中智能手机签约用户数由2017年的44亿上升至2019年1季度的57亿,智能手机签约用户数快速增长。

此外,全球智能手机用户月均使用数据流量将大幅提升,大部分地区年复合增长率在30%以上,全球消费者对移动电子设备使用依赖度将持续上升。

(2)全球主要移动设备周边产品行业发展情况①全球充电传输类产品行业发展情况A、全球移动电源市场随着移动设备产品性能的提高、产品的功耗大幅增加,消费者对能够为设备即时充电的移动电源需求、性能要求相应提升;当前,全球移动电源市场中产品的品种类型及应用领域日益丰富,市场规模持续扩大2018年全球移动电源市场规模已达84.90亿美元,预计到2022年全球移动电源的市场规模将增加至214.70亿美元,年复合增长率达26.10%。

按产品储能大小划分,移动电源可分为:(1)3000毫安时(mAh)以下;(2)3001-8000毫安时(mAh);(3)8001-20000毫安时(mAh);(4)超过20000毫安时(mAh)四类产品,其中8001-20000毫安时(mAh)为移动电源市场的主要产品,符合大多数消费者客户的使用需求。

2024年电子组装加工市场规模分析

2024年电子组装加工市场规模分析1. 前言电子组装加工是电子行业的重要环节之一,它涵盖了电子组件的组装和生产流程。

随着全球电子产品市场的不断扩大,电子组装加工市场也呈现出稳定增长的趋势。

本文将对电子组装加工市场的规模进行深入分析。

2. 市场规模数据概述根据市场调研报告,全球电子组装加工市场规模不断扩大。

以下是2019年至2024年的市场规模数据:•2019年:1000亿美元•2020年:1100亿美元•2021年:1200亿美元•2022年:1300亿美元•2023年:1400亿美元•2024年:1500亿美元3. 市场规模增长驱动因素电子组装加工市场规模增长的驱动因素主要有以下几个方面:3.1 技术进步随着人工智能、物联网和5G等先进技术的发展,电子产品的需求量不断增加,促使电子组装加工市场规模扩大。

新技术的应用可以降低生产成本,并提高产品质量和生产效率,进一步推动市场的发展。

3.2 新兴市场需求增长发展中国家的经济不断增长,人民生活水平得到提升,电子产品的需求量大幅增加。

这些国家对电子组装加工市场的需求增长迅速,成为市场规模扩大的重要推动力。

3.3 电子产品更新换代速度加快电子产品的更新速度加快,使得消费者更倾向于购买新产品,同时也促使制造商加速生产进度。

这种情况下,电子组装加工市场规模不断扩大。

4. 市场规模分析与预测根据市场趋势和发展因素,预计未来几年电子组装加工市场规模将持续增长。

以下是预测数据:•2025年:1600亿美元•2026年:1700亿美元•2027年:1800亿美元市场规模增长主要受以下因素影响:•科技进步的推动•新兴市场需求的增长•电子产品更新速度的加快5. 结论电子组装加工市场是一个持续增长的市场,受到技术进步、新兴市场需求增长和产品更新速度加快的驱动。

市场规模预计将在未来几年继续扩大。

这为电子组装加工行业和相关企业提供了巨大的商机。

然而,市场竞争也日益激烈,企业需要持续创新和提升生产效率,以确保在市场中保持竞争优势。

2023年3C产品行业市场规模分析

2023年3C产品行业市场规模分析凭借技术和设计的创新,消费电子产品(3C产品)行业不断发展壮大。

目前,3C产品已经普及到了全球范围内,市场规模也在不断扩大。

下面将就3C产品行业市场规模进行分析。

一、全球市场规模根据市场研究机构IDC发布的报告,全球消费电子市场规模在2020年达到了1.468万亿美元,同比增长2.6%。

其中,移动设备、智能音箱和智能家居等新兴领域成为消费电子市场的增长新动力。

与此同时,伴随着消费升级和市场份额的增长,互联网巨头们纷纷进入电视、PC等传统市场,推动消费电子市场呈现出更多元化的增长趋势。

二、国内市场规模在中国市场,3C产品的市场规模也在不断扩大。

根据全球市场研究公司GfK发布的最新数据显示,2019年中国3C家电市场零售额为1.27万亿元,同比增长了10.9%,市场规模稳居全球第一。

据IDC预测,在未来五年里,中国消费电子市场将继续稳步增长,到2023年将达到1.8万亿元。

三、主要产品市场规模1. 手机市场作为全球最大的3C产品市场之一,手机市场一直是3C行业的一大支柱。

根据市场研究公司IDC发布的报告,2020年第二季度全球智能手机销售量为278.6亿部,同比下降了16%。

但是,在中国市场上,由于5G手机的普及及消费者对新品的热衷,手机市场总体呈现出逆势增长的趋势。

据IDC预测,2023年中国手机市场的销售额将达到4,400亿元,仍将保持稳定增长。

2. 电脑市场在计算机市场的竞争中,笔记本电脑成为了市场的主要动力。

根据市场研究公司IDC 发布的报告,2020年第二季度全球PC出货量为7,17亿台,同比下降2.7%。

在中国市场上,笔记本电脑市场的销售规模约占总电脑市场的80%以上。

但由于疫情影响,2020年中国电脑市场需求下降,仅完成出货2660万台,同比下降9.1%。

3. 平板电脑市场平板电脑市场属于比较新颖的3C行业细分市场,但在近些年也已经开始蓬勃发展。

根据Statista数据显示,2020年中国平板电脑市场销售收入约为740亿元人民币,同比下降了3.3%。

消费电子行业分析报告

消费电子行业分析报告消费电子是指人们日常生活中所使用并可自行安装、方便携带的电器产品,如电视机、电脑、智能手机、家用电器等。

其市场份额早已超过传统工业电子,成为电子行业的重要组成部分。

本文将从多个角度分析消费电子行业的相关内容。

一、定义及分类特点消费电子是指人们在日常生活中使用的、轻便、易于携带和运输的电子设备。

是以普通消费者为主要客户,以满足个人消费、居家生活、娱乐休闲需要为主要功能的电子产品。

从功能上分为家电、音像产品、通信产品和数字产品等,是人们生产、学习、生活、娱乐所必须的基本工具。

二、产业链消费电子产业链包含了原材料、电子元器件、电子产品制造、及其销售等多个环节,其主要成分为:行业的成品厂商、代工厂商、零部件制造商、设备供应商、线材供应商等。

三、发展历程消费电子行业的起点可以追溯到20世纪50年代中期,随着电视机的普及,消费电子在我国开始得到广泛的应用。

随着技术的不断进步,数字技术的普及,电子行业在近20年间得到了迅速的发展,消费电子市场成为了其中重要的领域之一。

自20世纪末以来,随着互联网、大数据、人工智能等新技术的兴起,消费电子行业发生了巨大的变化,智能家电、VR/AR、无人机等新兴产品不断涌现。

四、行业政策文件随着我国消费电子行业的不断发展,政策法规也越来越完善。

《产业和信息化部关于促进智能家电发展的指导意见》、《国务院关于促进传统行业加快发展的指导意见》等一系列政策文件为消费电子行业的发展奠定了基础性的保障。

五、经济环境作为消费品行业,消费电子行业的发展受到宏观经济环境的直接影响。

2019年,我国消费电子市场规模达到2.39万亿元,全年销售总额达到5.06亿台,市场增速呈下降趋势。

2020年疫情影响导致市场整体萎缩,但随着国内疫情得到有效控制,市场对于消费电子的需求迅速回归,行业发展持续向好。

六、社会环境随着人们生活水平的不断提高,对于品质、安全等方面的要求也越来越高。

同时,消费主义的风气在社会中不断盛行,人们对于科技产品只求新颖、潮流,同时也更加关注产品的智能化和个性化应用。

电子行业周报:华为禁令再升级,半导体产业链影响几何

20200823研究所证券分析师:吴吉森 S0350520050002***************.cn华为禁令再升级,半导体产业链影响几何——电子行业周报最近一年行业走势行业相对表现表现1M 3M 12M 电子-1.1 28.7 63.4 沪深300 0.1 23.4 24.4相关报告《电子行业事件点评报告:2020M7面板涨价大超预期,M8价格将继续大涨》——2020-08-06《电子行业事件点评报告:国务院集成电路最新产业政策解读》——2020-08-05《电子行业深度报告:Intel的历史转折与历史进程中的中芯国际》——2020-08-03《电子行业周报:苹果公司2020年第三财季业绩解读》——2020-08-02《电子行业周报:不惧调整,继续推荐半导体和消费电子龙头》——2020-07-27 投资要点:⏹本周投资主题:美国升级对华为限制,短期而言,中国半导体产业链不确定性将加大,中长期而言,我们认为半导体国产替代趋势将进一步提速,给予行业“推荐”评级。

⏹禁令再升级,华为外购芯片之路将被切断。

2020年8月17日,美国商务部工业和安全局(BIS)发布华为禁令的修订版,在“实体清单”上新添了21个国家的38家华为子公司。

相对于2020年5月的禁令而言,限制措施范围进一步扩大,目的在于阻止华为在未经特别许可的情况下获得半导体,包括由外国公司以美国软件或技术开发或生产的芯片。

此外,新版禁令发布了新的许可证规定,收紧了对实体清单中的华为作为买方、中间收货人、最终收货人或最终用户参与相关交易的限制。

我们认为华为禁令再升级,芯片外购之路将被切断,将对华为芯片供应链产生较大的冲击。

⏹短期半导体产业链不确定性加大,半导体仍是未来3-5年科技投资主线。

短期来看,华为各项业务将不可避免地受到影响,华为产业链上游企业或将面临来自华为的订单缩减的风险,从中长期来看,国内半导体上下游产业链全面国产化将势在必行,将会推动半导体细分领域核心公司正在全面开花。

电子行业周报:手机新品先后亮相,半导体代工持续火热

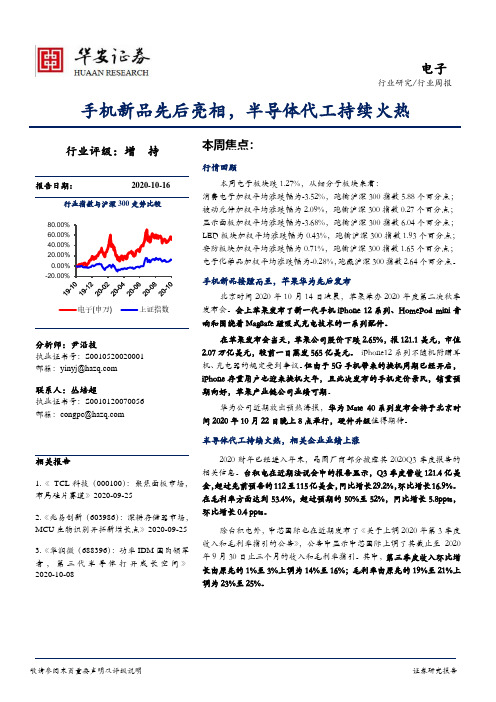

电子行业研究/行业周报本周焦点:行情回顾本周电子板块跌1.27%,从细分子板块来看:消费电子加权平均涨跌幅为-3.52%,跑输沪深300指数5.88个百分点; 被动元件加权平均涨跌幅为2.09%,跑输沪深300指数0.27个百分点; 显示面板加权平均涨跌幅为-3.68%,跑输沪深300指数6.04个百分点; LED 板块加权平均涨跌幅为0.43%,跑输沪深300指数1.93个百分点; 安防板块加权平均涨跌幅为0.71%,跑输沪深300指数1.65个百分点; 电子化学品加权平均涨跌幅为-0.28%,跑赢沪深300指数2.64个百分点。

手机新品接踵而至,苹果华为先后发布北京时间2020年10月14日凌晨,苹果举办2020年度第二次秋季发布会。

会上苹果发布了新一代手机iPhone 12系列、HomePod mini 音响和围绕着MagSafe 磁吸式充电技术的一系列配件。

在苹果发布会当天,苹果公司股价下跌2.65%,报121.1美元,市值2.07万亿美元,较前一日蒸发565亿美元。

iPhone12系列不随机附赠耳机、充电器的规定受到争议。

但由于5G 手机带来的换机周期已经开启,iPhone 存量用户也迎来换机大年,且此次发布的手机定价亲民,销量预期向好,苹果产业链公司业绩可期。

华为公司近期放出预热海报,华为Mate 40系列发布会将于北京时间2020年10月22日晚上8点举行,硬件升级值得期待。

半导体代工持续火热,相关企业业绩上涨2020财年已经进入年末,晶圆厂商部分披露其2020Q3季度报告的相关信息。

台积电在近期法说会中的报告显示,Q3季度营收121.4亿美金,超过先前预告的112至115亿美金,同比增长29.2%,环比增长16.9%。

在毛利率方面达到53.4%,超过预期的50%至52%,同比增长5.8ppts ,环比增长0.4 ppts 。

除台积电外,中芯国际也在近期发布了《关于上调2020年第3季度收入和毛利率指引的公告》,公告中显示中芯国际上调了其截止至2020年9月30日止三个月的收入和毛利率指引。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2020年消费电子行业深度分析报告内容目录一、消费电子:核心龙头高增长,产业链地位提升 (6)1.1消费电子核心龙头三季度实现超预期的高增长 (6)1.2对比台湾地区消费电子公司,大陆核心龙头增速更胜一筹 (7)1.3 5G普及前夜,国内5G渗透率超预期 (7)1.4 iPhone 12苹果首款5G系列手机正式发布 (9)1.5 TWS无线耳机持续高增长,AirPods占据半壁江山 (14)1.5.1 TWS终端售价下探,促销拉动需求增长 (15)1.5.2 AirPods仍占据主导地位,Pro销量超预期 (19)1.6光学创新永不眠,dTof迎来重大产业机遇 (20)1.6.1 dTof开启深度信息的新未来 (23)1.6.2光学将在AR、VR的发展中持续发力 (28)1.6.3屏下指纹识别:开启全面屏下新的解锁方式 (30)1.6.4潜望式镜头开启光学变焦新革命 (31)1.7可穿戴的市场空间巨大,智能手表表现亮眼 (32)1.8华为Mate40如期而至 (35)1.9重点标的推荐 (39)1.9.1立讯精密:三季报再超指引上限,公司成长逻辑清晰 (39)1.9.2歌尔股份:业绩大超市场预期,TWS&VR引领公司高速成长 (40)1.9.3领益智造:订单情况良好,三季度扣非业绩大超市场预期 (42)1.9.4信维通信:Q3业绩受客户产品推迟影响,长期成长逻辑不变 (43)1.9.5瑞声科技:传统业务稳健,光学业务加速 (44)1.9.6舜宇光学:光学赛道持续升级 (45)1.9.7大族激光:PCB以及消费电子拉动公司成长 (46)1.9.8鹏鼎控股:FPC行业龙头,消费电子带动未来成长 (47)1.9.9科森科技:深耕精密金属结构件,2020年业绩全面反转 (48)1.9.10精研科技:精密制造龙头平台型企业 (49)1.9.11杰普特:业绩拐点至,风起正扬帆 (50)1.9.12赛腾股份:前三季度营收实现高增长 (52)二、面板:价格上涨超预期,业绩有望进一步释放 (53)2.1 面板盈利如期释放,四季度展望更乐观 (53)2.2 涨价幅度超市场预期,产业趋势持续向上 (55)2.3 京东方:业绩明显修复,产业趋势持续上升 (56)2.4 TCL科技:主业回暖,行业逻辑持续向上 (56)三、安防:收入端逐季改善,AI布局持续深化 (57)3.1 收入端逐季改善,行业经营状况持续修复 (57)3.2 安防:AI布局持续深化,开拓数据分析蓝海市场 (59)3.3 海康威视:收入端持续回暖,夯实效率逐渐提升人效 (61)3.4 大华股份:经营业绩持续增长,持续加强精细管理 (62)风险提示 (62)图表目录图表1:三季度消费电子公司业绩总结 (6)图表3:全球手机出货量预测(单位:百万台) (8)图表4:2020年Q2全球智能手机出货量(单位:百万部) (8)图表5:中国5G手机月出货量(万部) (9)图表6:iPhone12系列参数总结 (10)图表7:后置摄像头 (10)图表8:iPad Pro中搭载的dToF传感器 (11)图表9:dTof的应用 (11)图表10:A12芯片性能提升 (12)图表11:A12芯片性能提升 (13)图表12:magsafe (13)图表13:magsafe结构 (13)图表14:HomePod mini (14)图表15:U1 芯片的应用 (14)图表16:TWS无线耳机出货量(万台) (14)图表17:TWS耳机19Q4分品牌出货量 (15)图表18:TWS耳机19Q4分品牌价值量 (15)图表19:AirPods Pro拼多多售价趋势 (16)图表20:AirPods Pro京东售价趋势 (16)图表21:100美元以上的TWS耳机销售占比 (17)图表22:100美元以下的TWS耳机销售占比 (17)图表23:TWS耳机的主要型号以及参数 (18)图表24:AirPods发布前后市场份额对比 (19)图表25:AirPods出货量预测 (19)图表26:AirPods Pro主要芯片BOM成本(单位:美元) (20)图表27:TWS耳机主要供应商 (20)图表28:中国手机厂商像素不断升级 (21)图表29:6P镜头渗透率 (21)图表30:iPhone历代手机镜头参数进化 (22)图表31:镜头厂商capex支出(单位:亿) (22)图表32:2014 -2019年全球手机摄像头模组消费量(亿颗) (23)图表33:2014~2019年国内手机摄像头模组产量(亿颗) (23)图表34:三摄渗透率 (23)图表35:两种TOF技术路线比较 (24)图表36:iToF原理示意图 (24)图表37:截至到2019年部分采用iTOF的机型 (25)图表38:dToF原理示意图 (25)图表39:dTof的难点 (26)图表40:TOF机型总结 (27)图表41:TOF BOM预测 (28)图表42:3D sensing供应链 (28)图表43:全球AR/VR终端出货量预测 (29)图表44:VR布局&投资 (29)图表45:AR布局&投资 (30)图表46:光学模组出货量预测 (30)图表47:光学式指纹识别方案产业链 (31)图表49:手机摄像头模组组成 (32)图表50:手机镜头产业链主要供应商 (32)图表51:2019年可穿戴出货量(百万台) (33)图表52:IDC预测2019-2023全球智能手表出货量复合增长率9.4% (33)图表53:2020年一季度智能手表出货量 (34)图表54:Apple watch出货量预测 (34)图表55:智能手表主要供应链梳理 (35)图表56:华为Mate 40系列参数总结 (36)图表57:Mate 40摄像头设计 (37)图表58:Mate 40 Pro摄像头设计 (37)图表59:麒麟9000性能 (37)图表60:麒麟9000和麒麟9000E (38)图表61:Mate 40 Pro曲面屏 (38)图表62:Mate 40 Pro双扬声器 (39)图表63:立讯精密季度营收情况(单位:百万元) (39)图表64:立讯精密季度归母净利润情况(单位:百万元) (39)图表65:立讯精密毛利率及净利率情况 (40)图表66:歌尔股份季度营收情况(单位:百万元) (41)图表67:歌尔股份季度归母净利润情况(单位:百万元) (41)图表68:歌尔股份毛利率及净利率情况 (41)图表69:领益智造季度营收情况(单位:百万元) (42)图表70:领益智造季度归母净利润情况(单位:百万元) (42)图表71:领益智造毛利率及净利率情况 (43)图表72:信维通信季度营收情况(单位:百万元) (43)图表73:信维通信季度归母净利润情况(单位:百万元) (43)图表74:信维通信毛利率及净利率情况 (44)图表75:瑞声科技季度营收情况(单位:亿元) (45)图表76:瑞声科技毛利以及毛利率情况(单位:亿元) (45)图表77:舜宇光学毛利以及毛利率情况(单位:亿元) (46)图表78:舜宇光学净利润以及净利润率情况(单位:亿元) (46)图表79:大族激光季度营收情况(单位:百万元) (46)图表80:大族激光季度归母净利润情况(单位:百万元) (46)图表81:鹏鼎控股季度营收情况(单位:百万元) (47)图表82:鹏鼎控股季度归母净利润情况(单位:百万元) (47)图表83:鹏鼎控股毛利率及净利率情况 (48)图表84:科森科技季度营收情况(单位:百万元) (48)图表85:科森科技季度归母净利润情况(单位:百万元) (48)图表86:科森科技毛利率及净利率情况 (49)图表87:精研科技季度营收情况(单位:百万元) (50)图表88:精研科技季度归母净利润情况(单位:百万元) (50)图表89:精研科技毛利率及净利率情况 (50)图表90:杰普特季度营收情况(单位:百万元) (51)图表91:杰普特季度归母净利润情况(单位:百万元) (51)图表92:杰普特毛利率及净利率情况 (52)图表93:赛腾股份季度营收情况(单位:百万元) (52)图表94:赛腾股份季度归母净利润情况(单位:百万元) (52)图表95:赛腾股份毛利率及净利率情况 (53)图表96:面板核心公司(京东方、TCL科技)营业收入及归母净利润(亿元) (54)图表97:面板核心公司营收(亿元) (54)图表98:面板核心公司归母净利润(亿元) (54)图表99:面板核心公司扣非归母净利润(亿元) (54)图表100:面板核心公司经营性净现金流(亿元) (54)图表101:面板核心公司毛利率 (55)图表102:面板核心公司研发费用(亿元) (55)图表103:面板核心公司经营增速 (55)图表104:32寸面板月度报价跟踪(美元) (55)图表105:安防核心公司(海康威视、大华股份)营业收入及归母净利润(亿元) (58)图表106:安防核心公司营收(亿元) (58)图表107:安防核心公司归母净利润(亿元) (58)图表108:安防核心公司扣非归母净利润(亿元) (58)图表109:安防核心公司经营性净现金流(亿元) (58)图表110:安防核心公司毛利率 (59)图表111:安防核心公司研发费用(亿元) (59)图表112:安防核心公司经营增速 (59)图表113:海康威视、大华股份等安防厂商发展历程 (60)图表114:视频监控系统结构介绍 (61)一、消费电子:核心龙头高增长,产业链地位提升创新不止,电子长期成长及估值锚核心在于创新!市场需求今年虽然受到疫情影响,但以5G、云、人工智能、可穿戴等为核心的创新周期不断加强,台积电在法说会也表示创新不止、订单不减、资本开支原计划进行。

电子产业前三季度情况位于A股全行业前列,并且与海外及中国台湾省同行业公司相比增速领先,中国供应链产业地位增强!1.1消费电子核心龙头三季度实现超预期的高增长核心龙头实现超预期的高增长,中国核心龙头在全球供应链行业地位提升,例如2020年三季度立讯精密、歌尔股份、领益智造、大族激光、京东方、欣旺达、长盈精密、蓝思科技等龙头公司继续实现净利润的高增长。

随着国内外需求的大量恢复以及海外的陆续复工,消费电子龙头四季度的净利润预计仍将实现环比增长,行业核心龙头继续高增长,消费电子核心创新逻辑不改。

图表1:三季度消费电子公司业绩总结资料来源:Wind,国盛证券研究所1.2对比台湾地区消费电子公司,大陆核心龙头增速更胜一筹我们选取台湾地区与中国大陆几家具有代表性的消费电子公司进行比较,摄像头领域联创电子增速高于大立光与玉晶光;结构件领域领益智造、长盈精密、蓝思科技增速均高于Catcher和Casetek;连接器领域A股立讯精密、信维通信、电连技术的营收增速远远高于台股可比公司。