个股期权要点及策略

周爱民《金融工程》第八章股票期权套利组合策略ppt课件

第八章股票期权套利组合策略

(返回电子版主页)(返回)

周爱民 主编 参编:罗晓波、王超颖、谭秋燕、穆菁、

张绍坤、周霞、周天怡、陈婷婷

南开大学经济学院金融学系

aiminzhou@

天津市(300071)

08.10.2020

1

第八章 股票期权套利组合策略

第一节 上、下限股票期权组合交易策略 第二节 单、双限股票期权组合交易策略 第三节 回廊与逆回廊股票期权组合交易策略 第四节 比率回廊与逆比率回廊股票期权组合

08.10.2020

10

图形分析与方程分析同样重要

设卖空股票100股,卖价为 P 0 ,然后在股票价格

下跌到SP时又卖出价格为R的1份卖权。股票空

头的利损方程为: PLt P0Pt

则卖出卖权的利损方程为:PL t Pt SRPR

Pt SP Pt SP

因而,整个组合的利损方程为:

R PL t SPRPt

交易策略

08.10.2020

2

第一节 上、下限股票期权组合交 易策略

在由股票与期权进行组合时,组合中的股票 数目和期权数量应该满足一定的比率关系,例如 1份期权可能只能覆盖60股股票而不是1手股票, 这对应着套头率为0.6的情况。而为了分析的简 单起见,一般情况下考虑的都是1手股票与1份期 权的组合,这对应着套头率是1的情况。当然, 现实中很少能看到这种情况。

令 (8.1.2) 式 中 的 第 二 支 为 零 时 我 们 知 道 , 只 有 当 SP <

P0+R时,该空头才可能有无盈亏点,这个可能的向下 的无盈亏点为:DBE=P0+R。由于他是期权的看跌者, 因此在投资初期他就有一笔收益,该笔收益使其投资组

实行股票期权激励机制的障碍及对策

从 字面上来看 。委托 代理 四个字可 以分解为两部分 主体 , 一是委托 人 , 二 是代理人 。 两者 比较来看 , 代理人 长 期处 理公司事务 。 因此在对 于公司情况掌握方 面来看 . 掌

握的资料更为全面。 但是代理人毕竟不是公司的所有者 , i

因此对于公 司的业绩 不会更加关 注 , 他们在乎 的只是“ 死 ÷ 工 资” 。在 如此信息不对称 的情况下 , 亟需一种办法来 解 ÷ 决 。在长期 的探 索过程 中, 人 们逐渐 意识 到 , 签署某 种约 … 定是有效 的办法 .在 此项约定 中可以写 明代理人 的特权

于另一 方的选择 。将 此理论应用 到股票期权理论 中可以

把 各个股 东 和职 业经理 人看成 是博 弈论 中理 性 的双方 , 他 们的行动都取 决于 自己和对方 的决策 。因此 ,期权激 励 的有效运用可 以使 双方实现 自身利益的最大化 。

三、 股票期权激励效 果的影响 因素 ( 一) 公 司治理结构 因素

技 干 术 部 学 学 院 院

二

权 来 激励 其 管 理 层 。 股 票 期 权 机 制 对 公 司 的 生存 、 发展 , 甚 至 全 社 会 的 变 革 产 生 深 远 影 响 。因此 , 深 入 研

究股 票 期 权 机 制 的 相 关 理 论 问题 。 并 围 绕 我 国 实行 股 票 期 权 存 在 的 问 题 研 究解 决 策 略 十 分 重 要 。 关键词 : 股票期权 ; 激励机 制 ; 股 票市场 ; 公 司 治 理 结 构

市场价格 与其行权价格 的差异决定 。

( 二) 股 票 期 权 的特 点

1 . 它是有关 企业控制 权的一种激励 在公 司 内部 , 职业经理人 获得 了公 司的股 权 . 在 此次 授予完成后 , 他 们不再单单是 企业 的管理 者 , 而是名 副其 实 的企业 所有者 。他 们获得 的是本 企业一定程度 的控制

期权价格分析与交易策略

(二)看跌期权的盈亏分布 看跌期权多头的盈亏分布如图所示。

期权回报与盈亏

40 20

0 -20 -40

0

期权回报与盈亏

20 40 60 80 100 期权到期时的股价

看跌期权多头盈亏分布图

期权回报 期权盈亏 协议价格

看跌期权空头的盈亏分布如图所示

期权回报与盈亏

期权回报与盈亏

40 20

0 -20 -40

期权的分类: 按期权买者的权利划分,期权可分为看涨期权(Call

Option)和看跌期权(Put Option)。 凡是赋予期权买者购买标的资产权利的合约,就是看涨期

权; 而赋予期权买者出售标的资产权利的合约就是看跌期权。

按期权买者执行期权的时限划分,期权可分为欧式期 权和美式期权。

欧式期权的买者只能在期权到期日才能执行期权(即 行使买进或卖出标的资产的权利)。

件而发行的,获得者无须交纳额外的费用;而期权则 需购买才可获得。 有的认股权证是无期限的而期权都是有期限的。

(四)期权交易与期货交易的区别 1.权利和义务。

期货合约的双方都被赋予相应的权利和义务,除非用 相反的合约抵消,这种权利和义务在到期日必须行使, 也只能在到期日行使,期货的空方甚至还拥有在交割 月选择在哪一天交割的权利。 期权合约只赋予买方权利,卖方则无任何权利,他只 有在对方履约时进行对应买卖标的物的义务。特别是 美式期权的买者可在约定期限内的任何时间执行权利, 也可以不行使这种权利;期权的卖者则须准备随时履 行相应的义务。

第五章 期权市场及其交易策略

期权是人类在金融领域最伟大的发明之一,被 称为“期权革命”。“期权革命”不仅对金融 领域产生了重大影响,对其他领域也产生着深

远影响。

期权保险策略

期权保险策略-保护性买入认沽一、期权保险策略的涵义期权保险策略,又称保护性买入认沽策略,是指投资者在已经拥有标的证券、或者买入标的证券的同时,买入相应数量的认沽期权。

该策略的成本等于股票的购买成本加上认沽期权的权利金支出成本。

由于在保护性买入认沽策略中,认沽期权为买入持仓,即权利仓,期权的权利仓只有权利,没有义务,因此投资者在采用保护性买入认沽策略时,不需要缴纳现金保证金,也不会面临强行平仓风险。

直观地,我们先来举一个简单易懂的例子定性地看一下认沽期权的保护作用:例如:王先生以每股12元的买入价买入了5000股上汽集团股票,同时买入了一张上汽集团的认沽期权(行权价为12元/股,合约单位为5000):如果到期日上汽集团的价格出现了上涨,则王先生直接抛售手中的股票即可,认沽期权到期失效。

而如果到期日上汽集团的价格出现了下跌,则王先生可以行使认沽期权所赋予的权利,仍然以每股12元的价格卖出手中的5000股股票,从而避免了现货市场的损失。

从上面这一简单的例子中,我们发现认沽期权就好像为股票下跌这一事件上了一个“保险”。

当股价上涨的时候,这一保险并不发生作用,而当股价出现下跌时,这份保险便起到了保护股价的功能。

它与购买财产保险类似,投资者在认沽期权的有效期内可以放心地持有股票头寸,不必再担心一旦股票价格下跌,应该在什么时候将它出手了。

对比现实生活中的保险,“保护性买入认沽”中认沽期权的行权价格,类似于保险中的“免赔额”;投资者购买认沽期权所付出的权利金,类似于保险中的“保费”;而认沽期权的到期时间,则类似于保险中的“保险期限”。

因此,“保护性买入认沽”(Protective Put)策略也称为“保险策略”。

对投资者而言,买入了保护性认沽期权比只买入股票更具有“安全感”。

根据上海证券交易所目前的方案规则,保护性买入认沽策略属于一级投资者就可以使用的投资策略。

从海外成熟市场经验看,保护性买入认沽策略是个人投资者应用最为广泛的期权交易策略之一。

期权手册

3.金融期权3.1 期权基础3.1.1 期权概念及特点期权(Option),是一种选择权,指是一种能在未来某特定时间以特定价格买入或卖出一定数量的某种特定商品的权利。

它是在期货的基础上产生的一种金融工具,给予买方(或持有者)购买或出售标的资产(underlying asset)的权利。

期权的持有者可以在该项期权规定的时间内选择买或不买、卖或不卖的权利,他可以实施该权利,也可以放弃该权利,而期权的出卖者则只负有期权合约规定的义务。

【期权特点】1、买方要想获得权利必须向卖方支付一定数量的费用(指权利金)。

2、期权买方取得的权利是在未来的。

或在未来一段时间内(指美式期权),或在未来某一特定日期(指欧式期权)。

3、期权买方在未来的买卖标的物是特定的。

4、期权买卖双方的权利义务不对称。

买方(多头)有权利无义务,卖方(空头)有义务无权利。

3.1.2 期权类型3.1.2.1 看涨和看跌,美式、欧式和百慕大式看涨期权又称认购期权、买进期权、购买期权、买方期权、买权、延买期权,或敲进期权。

看涨期权是指在协议规定的有效期内,协议持有人按规定的价格和数量购进股票的权利。

看跌期权又称认沽期权、卖出期权、出售期权、卖权选择权、卖方期权、卖权、延卖期权或敲出期权:是指期权的购买者拥有在期权合约有效期内按执行价格卖出一定数量标的物的权利。

以期权行使方式来说,在国际上通常有三种:一是美式期权,二是欧式期权,三是百慕大期权。

美式期权:买方可以在到期日或之前任一交易日提出执行权利的期权。

很容易发现,美式期权的买方“权利”相对较大。

美式期权的卖方风险相应也较大。

因此,同样条件下,美式期权的价格也相对较高。

欧式期权:即是指买入期权的一方必须在期权到期日当天才能行使的期权。

百慕大期权(Bermuda option):一种可以在到期日前所规定的一系列时间行权的期权。

比如,期权可以有3年的到期时间,但只有在3年中每一年的最后一个月才能被执行,它的应用常常与固定收益市场有关。

期权基础概要之上证50ETF

①② ③ ④

39

知识点7、一般组合策略1:备兑开仓

• 备兑开仓

– 概念:

• 持有基金的情况下,卖出认购期权, • 通过获取收获权利金,试图降低持仓成本 • 已准备好基金,在买方提出行权时兑付相应的基金。

– 盈亏计算:股票盈亏+期权盈亏 – 步骤:先锁定所持有基金,再卖出认购期权

• 备兑平仓

– 平掉所持有的认购期权备兑仓。 – 解除锁定的510050基金,继续持有。

远期合同(古希腊公元前800年) 现货(商时代公元前17世纪贝壳货币)

控制基金风险 灵活,产生价格风险,信用风险 货币↔实物 直接交易--直接,不灵活

3

期权在台湾的发展

4

期权的特点 • 股票:市场上涨能赚钱。

投资

• 期货:上涨下跌都能赚钱。

价格 风险 管理

• 期权:涨跌、盘整都能赚钱。

波动率 风险 管理

(0.025×10000)/3942 = 6.3%

→卖出平值期权相对基金杠杆约为3~5倍

29

卖方的被行权/到期失效

• 最后交易日可能被买家申请行权。 • 交易所负责为申请行权的买家寻找卖方配对。 • 卖出认沽期权的被行权

– 需要准备足够的资金,以便从认沽方手中接货

• 卖出认购期权的被行权

– 需要准备足够的基金份额,以便划转给认购方

→ 买入平值期权相对基金的杠杆约为10多倍

18

买入期权的风险: • 买入期权

– 损失所有权利金的风险 – 高杠杆(普通10~20倍) – 但不存在因市场行情不利而被强行平仓的风险

19

期权买方的行权

• 最后交易日可以申请行权。 • 认购期权的行权,

– 需要准备足够的资金,以便按约定价格买入基金。

个股期权重要计算公式

1实值认购期权的内在价值=当前标的股票价格 - 期权行权价,2实值认沽期权的行权价=期权行权价 - 标的股票价格;3.时间价值=是期权权利金中 - 内在价值的部分;4. 备兑开仓的构建成本=股票买入成本–卖出认购期权所得权利金;5. 备兑开仓到期日损益=股票损益+期权损益=股票到期日价格-股票买入价格+期权权利金收益-期权内在价值认购==当前标的股票价格 - 期权行权价6. 备兑开仓盈亏平衡点=买入股票成本–卖出期权的权利金7. 保险策略构建成本 = 股票买入成本 + 认沽期权的权利金8. 保险策略到期损益=股票损益+期权损益=股票到期日价格-股票买入价格-期权权利金+期权内在价值认沽=期权行权价 - 标的股票价格9. 保险策略盈亏平衡点=买入股票成本 + 买入期权的期权费10. 保险策略最大损失=股票买入成本-行权价+认沽期权权利金11. 买入认购若到期日证券价格高于行权价,投资者买入认购期权的收益=证券价格-行权价-付出的权利金12. 买入认购到期日盈亏平衡点=买入期权的行权价格+买入期权的权利金13. 买入认沽若到期日证券价格低于行权价,投资者买入认沽期权的收益=行权价-证券价格-付出的权利金14. 买入认沽到期日盈亏平衡点=买入期权的行权价格-买入期权的权利金=标的证券的变化量/期权价格的变化量16. 杠杆倍数=期权价格变化百分比/与标的证券价格变化百分比之间的比率=标的证券价格/期权价格价格Delt17. 卖出认购期权的到期损益:权利金- MAX到期标的股票价格-行权价格,018. 卖出认购期权开仓盈亏平衡点=行权价+权利金19. 卖出认沽期权的到期损益:权利金-MAX行权价格-到期标的股票价格,020. 认沽期权卖出开仓盈亏平衡点=行权价-权利金21认购期权义务仓开仓初始保证金={前结算价+Max25%×合约标的前收盘价-认购期权虚值,10%×合约标的前收盘价}合约单位;22.认沽期权义务仓开仓初始保证金=Min{前结算价+Max25%×合约标的前收盘价-认沽期权虚值,10%×行权价,行权价}合约单位;认购期权虚值=max行权价-合约标的前收盘价,0认沽期权虚值=max合约标的前收盘价-行权价,023. 认购期权义务仓持仓维持保证金={结算价+Max25%×合约标的收盘价-认购期权虚值,10%×标的收盘价}合约单位;24.认沽期权义务仓持仓维持保证金=Min{结算价 +Max25%×合约标的收盘价-认沽期权虚值,10%×行权价,行权价}合约单位;认购期权虚值=max行权价-合约标的收盘价,0认沽期权虚值=max合约标的收盘价-行权价,025. 认购-认沽期权平价关系即:认购期权价格与行权价的现值之和等于认沽期权的价格加上标的证券现价c+PVX=p+S3.如何计算合成股票多头策略的成本、到期日损益、盈亏平衡点构建成本:认购期权权利金-认沽期权权利金到期日最大损失:行权价+构建成本到期日最大收益:没有上限盈亏平衡点:标的股价=行权价+构建成本5.如何计算合成股票空头策略的成本、到期日损益、盈亏平衡点构建成本:认沽期权权利金-认购期权权利金到期日最大损失:没有上限到期日最大收益:行权价-构建成本盈亏平衡点:标的股价=行权价-构建成本8.如何计算牛市认购价差策略的成本、到期日损益、盈亏平衡点构建成本:行权价较低认购期权的权利金–行权价较高认购期权的权利金到期日最大损失:构建成本到期日最大利润:较高行权价–较低行权价–构建成本盈亏平衡点:标的股价=较低行权价+构建成本10. 如何计算牛市认沽价差策略的成本、到期日损益、盈亏平衡点构建收益:行权价较高认沽期权的权利金 - 行权价较低认沽期权的权利金到期日最大损失:较高行权价–较低行权价–构建收益到期日最大收益:构建收益盈亏平衡点:标的股价=较高行权价-构建收益如何计算熊市认购价差策略的成本、到期日损益、盈亏平衡点构建收益:行权价较低认购期权的权利金–行权价较高认购期权的权利金到期日最大损失:较高行权价–较低行权价–构建收益盈亏平衡点:标的股价=较高行权价–构建收益15. 如何计算熊市认沽价差策略的成本、到期日损益、盈亏平衡点构建成本:行权价较高认沽期权的权利金 - 行权价较低认沽期权的权利金到期日最大损失:构建成本到期日最大收益:较高行权价–较低行权价 -构建成本盈亏平衡点:标的股价=较高行权价-构建成本18. 如何计算跨式策略的成本、到期日损益、盈亏平衡点构建成本:认购期权权利金+认沽期权权利金到期日最大损失:构建成本到期日最大收益:没有上限向上盈亏平衡点:行权价+构建成本向下盈亏平衡点:行权价-构建成本19.如何计算勒式策略的成本、到期日损益、盈亏平衡点构建成本:认购期权权利金+认沽期权权利金到期日最大收益:没有上限向上盈亏平衡点:认购期权行权价+构建成本向下盈亏平衡点:认沽期权行权价-构建成本如何计算领口策略的成本、到期日损益、盈亏平衡点构建成本:购买股票价格+认沽期权权利金-认购期权权利金到期日最大损失:购买股票价格-认沽期权行权价 +认沽期权权利金-认购期权权利金到期日最大收益:认购期权行权价-购买股票价格-认沽期权权利金+认购期权权利金。

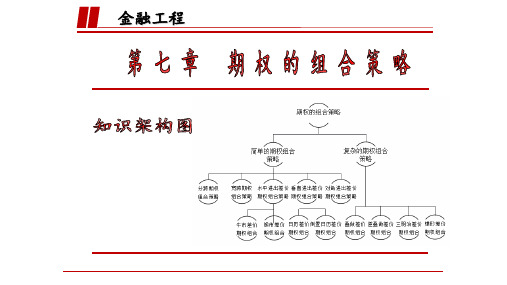

期权的组合策略

(二)分跨期权组合的空头 交易策略:卖出1份买权,再卖出相同股票、相同 期限、相同行使价格的1份卖权。 预期市场走势:中性市场或波动率减少。股票价 格在一段时期里不会出现大幅的涨跌,预期波动 率将减少。 分跨期权组合空头的损益方程如下:

(二)宽跨期权组合的空头

交易策略:卖出1份买权,再卖出相同股票、相同期限、不同行使价

UBE=45+0.1+0.85=45.95

DBE=40-0.1-0.85=39.05 无论是股价涨过45.95美元,还是跌过39.05美元,该投资者 都能获得正的收益。只有股价变化不大时,他才是亏损的 ,最大亏损为:0.1+0.85=0.95(美元)。 由具体的数据可见,从投资者所要付出的成本来看,组合2 要比组合1更便宜,因为对于买权来说,其行使价格越高, 其价格就越便宜,而对于卖权来说,其行使价格越低,其 价格就越便宜。而从盈利空间上来说,则组合1要比组合2 更有优势。

根据买入卖出的期权价格的不同,可以构造出两 种宽跨差价期权组合:

1. 所购买的买权的行使价格小于卖权的行使价 格

2. 所购买的买权的行使价格大于卖权的行使价格 设买权的执行价格为X1,卖权的执行价格为X2, 不妨设X1<X2。则宽跨期权组合多头的损益方程 如下:

X 2 S C P, S X1

例7.3 DELL公司股票现价为40美元,如果某投资 者认为在近期内该公司的股票会有较大幅度的涨 跌,但是市场走势不明。他也可以选择如下两个 策略: