期权组合策略.ppt

合集下载

期权培训第四讲 组合策略入门-40页-可来

牛市价差的使用场景

买入50ETF购6月2500 卖出50ETF购6月2550

买入上证50ETF现货

买入50ETF购7月2500

-10-

牛市价差的使用场景

2017年6月28日,上证50ETF收于2.548元。

-11-

牛市价差的使用场景

买入50ETF购6月2500 卖出50ETF购6月2550

买入上证50ETF现货

假设目前50ETF的每股为2.360元。

看多后市,想买入10万50ETF,可需要 23.6万元的成本怎么办?

有没有一种办法,能让我 降低做多成本,提高资金 使用效率?

-22-

合成股票多头的盈亏图

合成股票多头,实现低成本做多后市。

买入认购期权

卖出认沽期权

相当于股票多头

+

-23-

期权合约买价元股卖价元股50etf购3月2350007550076450etf沽3月23500053000535买入10张50etf购33月2350卖出10张50etf沽33月235026合成股票多头案例分析?成本对比标的前收盘价2441认沽前结算价00301若直接买入50etf若合成股票多头所需成本236000元所需成本33642元?若直接买入10万份50etf则初始成本为2360100000236000元?若合成股票多头所需成本卖出开仓保证金卖出认沽的权利金收入买入认购的权利金支出313025300764033642元

医药公司A将于下周公布新药试验结果,至今情况不明,如果试验结 果良好,A股价必定大涨;如果试验结果不尽人意,A股价必定大跌。 此时,投资者可以买入一份A公司认购期权,同时买入一份具有一份 具有相同到期日、相同行权价的A公司认沽期权。

损 益

(2024年)期权系列之基础讲解ppt课件

10

法律法规与监管政策解读

2024/3/26

法律法规

《证券法》、《期货交易管理条例》 等法律法规为期权市场的规范发展提 供了法律依据。

监管政策

中国证监会及其派出机构依法对期权 市场实行监督管理,制定并发布了一 系列监管政策和自律规则,以保障市 场的公平、公正和透明。

11

投资者适当性管理要求

投资者分类

2024/3/26

20

常见策略类型及适用场景分析

01

02

03

04

买入看涨期权

适用于预期标的资产价格上涨 的情况,以较低成本获取上涨

收益。

买入看跌期权

适用于预期标的资产价格下跌 的情况,通过支付权利金获得

下跌保护。

卖出看涨期权

适用于预期标的资产价格不会 上涨或小幅上涨的情况,获取

权利金收入。

卖出看跌期权

适用于预期标的资产价格不会 下跌或小幅下跌的情况,获取

权利金收入。

2024/3/26

21

策略构建思路和方法分享

确定投资目标和风险承受能力

选择合适的期权合约

明确投资期限、预期收益和风险水平等要 素。

根据投资目标和市场情况选择合适的期权 合约类型和执行价格。

构建策略组合

动态调整策略

通过买入或卖出不同到期日、执行价格和 类型的期权合约构建策略组合。

30

未来发展趋势预测

2024/3/26

期权市场创新

随着金融市场的不断发展,未来期权市场将会出现更多的创新产品, 满足投资者多样化的需求。

技术进步推动期权交易发展

随着大数据、人工智能等技术的不断进步,未来期权交易将更加便捷 、高效。

期权在风险管理中的应用

法律法规与监管政策解读

2024/3/26

法律法规

《证券法》、《期货交易管理条例》 等法律法规为期权市场的规范发展提 供了法律依据。

监管政策

中国证监会及其派出机构依法对期权 市场实行监督管理,制定并发布了一 系列监管政策和自律规则,以保障市 场的公平、公正和透明。

11

投资者适当性管理要求

投资者分类

2024/3/26

20

常见策略类型及适用场景分析

01

02

03

04

买入看涨期权

适用于预期标的资产价格上涨 的情况,以较低成本获取上涨

收益。

买入看跌期权

适用于预期标的资产价格下跌 的情况,通过支付权利金获得

下跌保护。

卖出看涨期权

适用于预期标的资产价格不会 上涨或小幅上涨的情况,获取

权利金收入。

卖出看跌期权

适用于预期标的资产价格不会 下跌或小幅下跌的情况,获取

权利金收入。

2024/3/26

21

策略构建思路和方法分享

确定投资目标和风险承受能力

选择合适的期权合约

明确投资期限、预期收益和风险水平等要 素。

根据投资目标和市场情况选择合适的期权 合约类型和执行价格。

构建策略组合

动态调整策略

通过买入或卖出不同到期日、执行价格和 类型的期权合约构建策略组合。

30

未来发展趋势预测

2024/3/26

期权市场创新

随着金融市场的不断发展,未来期权市场将会出现更多的创新产品, 满足投资者多样化的需求。

技术进步推动期权交易发展

随着大数据、人工智能等技术的不断进步,未来期权交易将更加便捷 、高效。

期权在风险管理中的应用

《期权投资策略》课件

Theta

衡量时间流逝一个单位时,期权价格的变动幅度 。

Rho

衡量无风险利率变动一个单位时,期权价格的变动幅度 。

风险对冲策略

01

02

03

买入对冲

通过买入标的资产或其期 权来对冲风险。

卖出对冲

通过卖出标的资产或其期 权来对冲风险。

动态对冲

根据市场变动情况动态调 整对冲头寸,以实现风险 最小化。

风险敞口管理

同时赚取权利金。

案例三:组合策略应用

总结词

通过组合不同期权策略,实现风险和收益的平衡。

详细描述

投资者可以将买入看涨期权和卖出看跌期权等不同策略进行组合,实现风险和收益的平衡。通过调整期权合约的数量 和行权价格等参数,可以灵活应对市场变化。

案例分析

某投资者采用组合策略进行期权投资。在市场上涨时,通过买入看涨期权获得赚取收益的机会;在市场 下跌时,通过卖出看跌期权赚取权利金。通过组合不同策略,实现风险和收益的平衡。

波动率是影响期权价格的重要因素,投资者需要根据市场波动率的变化来制定投资策略 。

详细描述

波动率是指资产价格变动的幅度和频率,期权价格的变动与标的资产的波动率密切相关 。当波动率较高时,期权价格也相应较高,因为期权持有者获得收益的机会更大。相反 ,当波动率较低时,期权价格也相应较低。因此,投资者需要根据市场波动率的变化来

《期权投资策略》 ppt课件

目录

CONTENTS

• 期权基础知识 • 期权投资策略 • 期权交易策略分析 • 期权风险管理 • 期权投资实战案例

01 期权基础知识

期权定义

总结词

期权的本质是一种合约,持有者在未来某一特定时间以特定价格买入或卖出标 的资产的权利。

衡量时间流逝一个单位时,期权价格的变动幅度 。

Rho

衡量无风险利率变动一个单位时,期权价格的变动幅度 。

风险对冲策略

01

02

03

买入对冲

通过买入标的资产或其期 权来对冲风险。

卖出对冲

通过卖出标的资产或其期 权来对冲风险。

动态对冲

根据市场变动情况动态调 整对冲头寸,以实现风险 最小化。

风险敞口管理

同时赚取权利金。

案例三:组合策略应用

总结词

通过组合不同期权策略,实现风险和收益的平衡。

详细描述

投资者可以将买入看涨期权和卖出看跌期权等不同策略进行组合,实现风险和收益的平衡。通过调整期权合约的数量 和行权价格等参数,可以灵活应对市场变化。

案例分析

某投资者采用组合策略进行期权投资。在市场上涨时,通过买入看涨期权获得赚取收益的机会;在市场 下跌时,通过卖出看跌期权赚取权利金。通过组合不同策略,实现风险和收益的平衡。

波动率是影响期权价格的重要因素,投资者需要根据市场波动率的变化来制定投资策略 。

详细描述

波动率是指资产价格变动的幅度和频率,期权价格的变动与标的资产的波动率密切相关 。当波动率较高时,期权价格也相应较高,因为期权持有者获得收益的机会更大。相反 ,当波动率较低时,期权价格也相应较低。因此,投资者需要根据市场波动率的变化来

《期权投资策略》 ppt课件

目录

CONTENTS

• 期权基础知识 • 期权投资策略 • 期权交易策略分析 • 期权风险管理 • 期权投资实战案例

01 期权基础知识

期权定义

总结词

期权的本质是一种合约,持有者在未来某一特定时间以特定价格买入或卖出标 的资产的权利。

期权知识PPT课件

05

期权的应用场景

对冲风险

投资者可以通过买入或卖出期 权来对冲潜在的风险,以减少

因市场波动带来的损失。

期权可以为投资者提供一种 有效的风险管理工具,帮助 其降低投资组合的整体风险

。

在市场不确定性较高的情况下 ,期权可以作为一种有效的风 险分散手段,降低投资组合的

波动性。

套期保值

投资者可以通过买入或卖出期权来对冲特定的资 产风险,以实现资产的保值。

买入看跌期权

当预期某资产价格下跌时,买入看跌 期权可获得赚取收益的权利,但需支 付相应的期权费。

卖出期权策略

卖出看涨期权

当预期某资产价格上涨时,卖出看涨 期权可获得赚取收益的权利,但需承 担相应的义务。

卖出看跌期权

当预期某资产价格下跌时,卖出看跌 期权可获得赚取收益的权利,但需承 担相应的义务。

组合期权策略

流动性风险

期权交易可能面临市场流动性 不足的风险。

操作风险

期权交易中可能出现的操作失 误或系统故障。

风险度量与评估

波动率

01

衡量期权价格波动幅度的指标,可用历史波动率或隐含波动率

表示。

Delta、Gamma、Theta等

02

用于量化风险和评估期权价格变动的敏感性指标。

VaR(Value at Risk)

无的重要因素之一。 在无风险利率水平较高的情况下,持有者更倾 向于持有期权合约以获取收益。

无风险利率的变动对长期期权价格的影响更为 显著。当无风险利率下降时,看涨期权的价格 通常会上涨,而看跌期权的价格则会下跌。

标的资产的波动性

01

影响期权价格的重要因素

02

标的资产的波动性是指资产价格的变动程度。波动性越大,意 味着资产价格的不确定性越高,因此期权的价格也越高。

金融工程期权交易策略.pptx

25

第26页/共31页

26

第27页/共31页

27 条式组合

第28页/共31页

28 带式组合

第29页/共31页

29 宽跨式组合

第30页/共31页

感谢您的观看!

30

第31页/共31页

盈亏

50

0

-50 0

股票与期权组合

50 X 期权到期时的股价

股票盈亏 期权盈亏 组合的总盈亏 协议价格

100

5

第6页/共31页

差价(Spreads)组合是指持有相同期限、不同协议价 格的两个或多个同种期权头寸组合(即同是看涨期权,或者同是 看跌期权), 主要类型有牛市差价组合、熊市差价组合、蝶 式差价组合等。

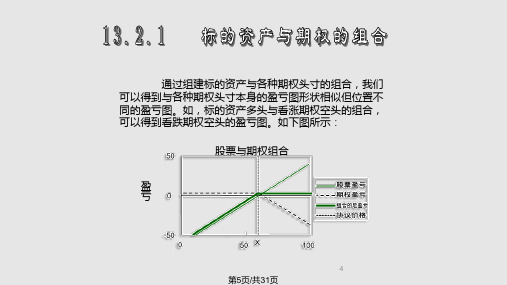

通过组建标的资产与各种期权头寸的组合,我们 可以得到与各种期权头寸本身的盈亏图形状相似但位置不 同的盈亏图。如,标的资产多头与看涨期权空头的组合, 可以得到看跌期权空头的盈亏图。如下图所示:

股票与期权组合

盈 亏

4

第5页/共31页

下图反映了标的资产多头与看跌期权多头组合的盈亏 图,标的资产空头与看跌期权空头组合的盈亏图刚好相反。

13

第14页/共31页

蝶式差价组合

蝶式差价(Butterfly Spreads)组合是由 四份具有相同期限、不同协议价格的同种期权头寸 组成。

14

第15页/共31页

看涨期权的正向蝶式差价组合,它由协议价格分别为X1和X3的 看涨期权多头和两份协议价格为X2的看涨期权空头组成。

15

第16页/共31页

6

第7页/共31页

牛市差价组合

牛市差价组 合是由一份看 涨期权多头与 一份同一期 限较高协议价 格的看涨期权 空头组成。

第26页/共31页

26

第27页/共31页

27 条式组合

第28页/共31页

28 带式组合

第29页/共31页

29 宽跨式组合

第30页/共31页

感谢您的观看!

30

第31页/共31页

盈亏

50

0

-50 0

股票与期权组合

50 X 期权到期时的股价

股票盈亏 期权盈亏 组合的总盈亏 协议价格

100

5

第6页/共31页

差价(Spreads)组合是指持有相同期限、不同协议价 格的两个或多个同种期权头寸组合(即同是看涨期权,或者同是 看跌期权), 主要类型有牛市差价组合、熊市差价组合、蝶 式差价组合等。

通过组建标的资产与各种期权头寸的组合,我们 可以得到与各种期权头寸本身的盈亏图形状相似但位置不 同的盈亏图。如,标的资产多头与看涨期权空头的组合, 可以得到看跌期权空头的盈亏图。如下图所示:

股票与期权组合

盈 亏

4

第5页/共31页

下图反映了标的资产多头与看跌期权多头组合的盈亏 图,标的资产空头与看跌期权空头组合的盈亏图刚好相反。

13

第14页/共31页

蝶式差价组合

蝶式差价(Butterfly Spreads)组合是由 四份具有相同期限、不同协议价格的同种期权头寸 组成。

14

第15页/共31页

看涨期权的正向蝶式差价组合,它由协议价格分别为X1和X3的 看涨期权多头和两份协议价格为X2的看涨期权空头组成。

15

第16页/共31页

6

第7页/共31页

牛市差价组合

牛市差价组 合是由一份看 涨期权多头与 一份同一期 限较高协议价 格的看涨期权 空头组成。

期权交易策略及实战经验分享.pptx

200

選擇權理論價格

150

期权价格

100

平均衰退速度

50

0

22

16

10

5

距到期日天數

假设目前指数= 4900,隐含波动率= 40%,无风险利率= 3%,行权价4900之看涨期权价格

期权『 3V 』策略地图

View

多空观点

强力看多 偏多 盘整 偏空 强力看空

Volatility

波动率趋势

Value of Time

实际结果?

娱乐场优势

9

交易期权的好处

极大化 获利可能

最大损失 控制

增加方向性 部位收益

盘整时的获 利能力

保护头寸又保 有获利机会

风险可控,获 利可期的运用

期权基础交易策略

11

基本策略的4个角色

看涨期权 看跌期权

买方 买方 卖方 卖方

12

4个角色的多空看法

13

做多期货盈亏分析

盈

买进期货

成交价2100

指数报酬(2297.8-2159.6)=6.4% 期货报酬(6.4%*6手)= 38.4%

314% 期权报酬(232-56)=

交易決策

面臨一個較長的假期或是 重大消息公佈前,你的交 易決策邏輯告訴你應當持 有期貨滿倉部位。

30

P/C ratio之实际应用

10000 9000 8000 7000 6000 5000 4000 3000 2000 1000 0

P/C ratio下滑,盘势压力增加; P/C ratio上升,盘势逐渐止稳有撑Βιβλιοθήκη 台指期 P/C Ratio

120% 100%

80%

60%

40%

【衍生工具课件】9期权交易策略

行价格为X2的看涨期权(X1<X2),到期 日都是T,此时标的资产价格为ST。

PPT文档演模板

【衍生工具课件】9期权交易策略

•盈利

•0

•X1

•X2

•ST

PPT文档演模板

【衍生工具课件】9期权交易策略

•牛市差价期权的损益(看跌期权)

•股票价格范 围

•看跌期权多头 损益

•看跌期权空头 损益

•总损益

•ST≥X2

n 4)看跌期权的反向蝶式差价组合,它由 协议价格分别为X1和X3的看跌期权空头 和两份协议价格为X2的看跌期权的多头 组成。

PPT文档演模板

【衍生工具课件】9期权交易策略

2、损益状况

n 1)看涨期权的正向蝶式差价组合

PPT文档演模板

【衍生工具课件】9期权交易策略

•蝶式差价期权的损益

•股票价格范 围

n 2、看涨期权与看跌期权的平价关系: p+S=c+D+Xe-r(T-t)

n 等式表明:看跌期权的多头加上股票的多头等 于看涨期权加上金额为D+Xe-r(T-t) 的现金。

n ①图C的损益图类似于看涨期权多头损益图的 原因。

n ②图D头寸与图C头寸正好相反,因此其损益 状况类似于看涨期权空头的损益状况。

n 相同点:熊市差价期权策略限制了投资 者当股价上升时的潜在损失,同时该策 略期初也限制了投资者当股价下降时的 收益。

n 不同点:看涨期权的熊市差价组合期初 有正现金流,看跌涨期权的熊市差价组 合期初则有负的现金流,但后者的最终 收益可能大于前者。

PPT文档演模板

【衍生工具课件】9期权交易策略

(三)蝶式差价组合

n 1、蝶式差价组合的种类 n 蝶式差价组合(Butterfly Spreads)组合

PPT文档演模板

【衍生工具课件】9期权交易策略

•盈利

•0

•X1

•X2

•ST

PPT文档演模板

【衍生工具课件】9期权交易策略

•牛市差价期权的损益(看跌期权)

•股票价格范 围

•看跌期权多头 损益

•看跌期权空头 损益

•总损益

•ST≥X2

n 4)看跌期权的反向蝶式差价组合,它由 协议价格分别为X1和X3的看跌期权空头 和两份协议价格为X2的看跌期权的多头 组成。

PPT文档演模板

【衍生工具课件】9期权交易策略

2、损益状况

n 1)看涨期权的正向蝶式差价组合

PPT文档演模板

【衍生工具课件】9期权交易策略

•蝶式差价期权的损益

•股票价格范 围

n 2、看涨期权与看跌期权的平价关系: p+S=c+D+Xe-r(T-t)

n 等式表明:看跌期权的多头加上股票的多头等 于看涨期权加上金额为D+Xe-r(T-t) 的现金。

n ①图C的损益图类似于看涨期权多头损益图的 原因。

n ②图D头寸与图C头寸正好相反,因此其损益 状况类似于看涨期权空头的损益状况。

n 相同点:熊市差价期权策略限制了投资 者当股价上升时的潜在损失,同时该策 略期初也限制了投资者当股价下降时的 收益。

n 不同点:看涨期权的熊市差价组合期初 有正现金流,看跌涨期权的熊市差价组 合期初则有负的现金流,但后者的最终 收益可能大于前者。

PPT文档演模板

【衍生工具课件】9期权交易策略

(三)蝶式差价组合

n 1、蝶式差价组合的种类 n 蝶式差价组合(Butterfly Spreads)组合

第五章期权组合交易(金融工程课件)

的因素,因此预测在将来一段时间内,行情呈现胶着状态,价格波动风险 较小。

⑵ 同时出售两个期权,收取的期权费用较多。在实际应用时,应将 所收取的期权费用与预测的行情变化幅度相比较,若行情变化幅度小于所 收取的费率,则该期权组合可望获得收益。

⑶ 在交易时机上,应选择价格变化率较高时为宜,因为此时的期权 费用相对高一些。

第五章 期权组合交易

2020/11/11

1

一、期权的盈亏

1.买方看跌期权 指期权持有者预期未来价格下跌,通过购买看跌期权合约以保 值盈利的一种交易方式。

[例3-1]:A公司现有闲置资金1亿日元。公司财务人员根据种 种信息预测,今后3个月内日元将趋于坚挺。为使公司现有日元资 金能够升值,同时又抓住这次美元贬值的机会获得额外收入,公司 财务人员决定利用货币以获得额外收益。其基本设想如下:

2020/11/11

2

在现有时点上向B购买一笔美元卖出期权。期待今后3个月内 日元升值、美元贬值时,执行该卖出期权,以获取价差收益、扩 大投资收益率。

美元卖出期权条件是: 金额50万美元 协议价格1美元=140日元 期权费用2.5日元(每1美元)

2020/11/11

3

如果美元、日元汇价行情变化与A公司财务人员预测的情况不符, 美元没有贬值,或美元反而升值时,A公司的交易结果将变成:

放弃美元出售期权,损失期权费用125万日元

2020/11/11

6

对于进行美元卖出期权即美元看跌期权的买方期权A,其盈亏状况 如下: 当市价为140.0+5.0=145.0时,不执行合同,亏损期权费

140.0+2.5=142.5时,不执行合同,亏损期权费 140.0+1.0=141.0时,不执行合同,亏损期权费 140.0+0.0=140.0时,可执行、也可不执行合同,亏损期权费 140.0-1.0=139.0时,执行合同,以冲抵部分期权费用 140.0-2.5=137.5时,执行合同,盈亏平衡点 140.0-5.0=135.0时,执行合同,盈利 具体可如图3-1所示:

⑵ 同时出售两个期权,收取的期权费用较多。在实际应用时,应将 所收取的期权费用与预测的行情变化幅度相比较,若行情变化幅度小于所 收取的费率,则该期权组合可望获得收益。

⑶ 在交易时机上,应选择价格变化率较高时为宜,因为此时的期权 费用相对高一些。

第五章 期权组合交易

2020/11/11

1

一、期权的盈亏

1.买方看跌期权 指期权持有者预期未来价格下跌,通过购买看跌期权合约以保 值盈利的一种交易方式。

[例3-1]:A公司现有闲置资金1亿日元。公司财务人员根据种 种信息预测,今后3个月内日元将趋于坚挺。为使公司现有日元资 金能够升值,同时又抓住这次美元贬值的机会获得额外收入,公司 财务人员决定利用货币以获得额外收益。其基本设想如下:

2020/11/11

2

在现有时点上向B购买一笔美元卖出期权。期待今后3个月内 日元升值、美元贬值时,执行该卖出期权,以获取价差收益、扩 大投资收益率。

美元卖出期权条件是: 金额50万美元 协议价格1美元=140日元 期权费用2.5日元(每1美元)

2020/11/11

3

如果美元、日元汇价行情变化与A公司财务人员预测的情况不符, 美元没有贬值,或美元反而升值时,A公司的交易结果将变成:

放弃美元出售期权,损失期权费用125万日元

2020/11/11

6

对于进行美元卖出期权即美元看跌期权的买方期权A,其盈亏状况 如下: 当市价为140.0+5.0=145.0时,不执行合同,亏损期权费

140.0+2.5=142.5时,不执行合同,亏损期权费 140.0+1.0=141.0时,不执行合同,亏损期权费 140.0+0.0=140.0时,可执行、也可不执行合同,亏损期权费 140.0-1.0=139.0时,执行合同,以冲抵部分期权费用 140.0-2.5=137.5时,执行合同,盈亏平衡点 140.0-5.0=135.0时,执行合同,盈利 具体可如图3-1所示: