国际金融学 课后题答案 杨胜刚版 全

国际金融(第五版)-课后习题以及答案学习资料

国际金融(第五版)-课后习题以及答案学习资料国际金融(第五版)-课后习题以及答案国际金融全书课后习题以及答案第一章国际收支复习思考题一、选择题1.《国际收支和国际投资头寸手册》(第六版)将国际收支账户分为( )。

A.经常账户B.资本账户C.储备账户D.金融账户2.国际收支反映的内容是以交易为基础的,其中交易包括( )。

A.交换B.转移C.移居D.其他根据推论而存在的交易3.经常账户包括( )。

A.商品的输出和输入B.运输费用C.资本的输出和输入D.财产继承款项4.下列项目应记入贷方的是( )。

A.反映进口实际资源的经常项目B.反映出口实际资源的经常项目C.反映资产增加或负债减少的金融项目D.反映资产减少或负债增加的金融项目5.若在国际收支平衡表中,储备资产项目为–100亿美元,表示该国( )。

A.增加了100亿美元的储备B.减少了100亿美元的储备C.人为的账面平衡,不说明问题D.无法判断6.下列( )账户能够较好地衡量国际收支对国际储备造成的压力。

A.货物和服务账户差额B.经常账户差额C.资本和金融账户差额D.综合账户差额7.因经济和产业结构变动滞后所引起的国际收支失衡属于( )。

A.临时性不平衡B.结构性不平衡C.货币性不平衡D.周期性不平衡E.收入性不平衡8.国际收支顺差会引起( )。

A.外汇储备增加B.国内经济萎缩C.国内通货膨胀D.本币汇率下降二、判断题1.国际收支是一个流量的、事后的概念。

( )2.国际货币基金组织采用的是狭义的国际收支概念。

( )3.资产减少、负债增加的项目应记入借方。

( )4.由于一国的国际收支不可能正好收支相抵,因而国际收支平衡表的最终差额绝不恒为零。

( )5.理论上说,国际收支的不平衡指自主性交易的不平衡,但在统计上很难做到。

( )6.因经济增长率的变化而产生的国际收支不平衡,属于持久性失衡。

( )7.资本和金融账户可以无限制地为经常账户提供融资。

( )8.综合账户差额比较综合地反映了自主性国际收支状况,对于全面衡量和分析国际收支状况具有重大意义。

国际金融学(含答案)

国际金融学(含答案)一、引言随着全球化进程的加速,国际金融学作为一门研究国际资本流动、金融市场、货币政策和汇率制度等方面的学科,日益受到广泛关注。

本文将对国际金融学中的一些核心概念和问题进行探讨,并给出相应的解答。

二、国际资本流动国际资本流动是指跨国界的资本流动,包括直接投资、证券投资和其他投资。

国际资本流动对全球经济发展具有重要意义,但同时也带来了一定的风险。

问题1:国际资本流动的主要原因是什么?解答:国际资本流动的主要原因包括以下几点:1. 利率差异:投资者寻求更高的投资回报,从而在全球范围内进行资本配置。

2. 投资多样化:投资者通过在不同国家和地区的投资,降低投资风险。

3. 投资环境:包括政策、法律、市场潜力等因素,吸引跨国公司进行投资。

三、汇率制度汇率制度是指一个国家或地区确定其货币与其他货币比价的制度。

汇率制度对国际贸易、投资和货币政策产生重要影响。

问题2:固定汇率制度和浮动汇率制度各有何优缺点?解答:固定汇率制度优点是汇率稳定,有利于国际贸易和投资,缺点是容易产生货币高估或低估,导致国际收支失衡。

浮动汇率制度优点是能够自动调节国际收支,缺点是汇率波动较大,可能对经济产生冲击。

四、国际金融市场国际金融市场是指全球范围内的金融市场,包括货币市场、债券市场、股票市场、外汇市场等。

国际金融市场为全球投资者提供了融资和投资渠道,对全球经济发展具有重要作用。

问题3:国际金融市场的风险有哪些?解答:国际金融市场的风险主要包括以下几点:1. 市场风险:包括利率风险、汇率风险、股价风险等。

2. 信用风险:借款人违约或信用评级下降,导致投资者损失。

3. 流动性风险:市场流动性不足,导致投资者无法及时买卖资产。

4. 操作风险:交易过程中的操作失误、技术故障等。

五、货币政策货币政策是指中央银行通过调整货币供应量、利率等手段,实现宏观经济目标的一种政策。

货币政策对国际金融体系产生重要影响。

问题4:货币政策如何影响国际金融市场?解答:货币政策对国际金融市场的影响主要体现在以下几个方面:1. 利率:利率调整影响国际资本流动,进而影响汇率、股票、债券等市场。

国际金融学章节练习题答案

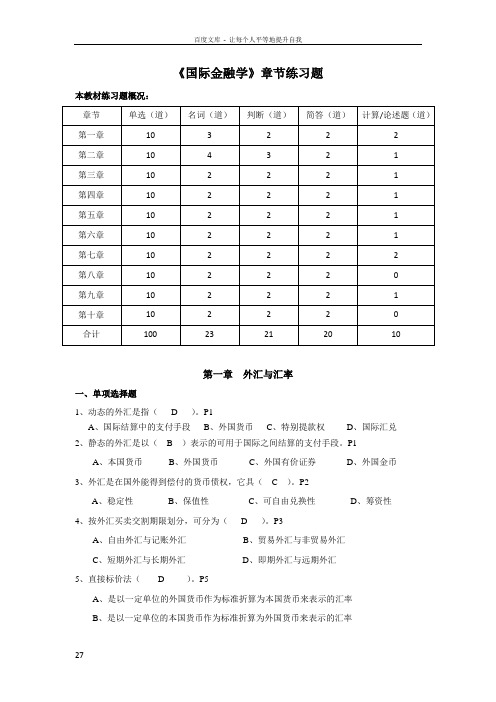

《国际金融学》章节练习题本教材练习题概况:第一章外汇与汇率一、单项选择题1、动态的外汇是指( D )。

P1A、国际结算中的支付手段B、外国货币C、特别提款权D、国际汇兑2、静态的外汇是以( B )表示的可用于国际之间结算的支付手段。

P1A、本国货币B、外国货币C、外国有价证券D、外国金币3、外汇是在国外能得到偿付的货币债权,它具( C )。

P2A、稳定性B、保值性C、可自由兑换性D、筹资性4、按外汇买卖交割期限划分,可分为( D )。

P3A、自由外汇与记账外汇B、贸易外汇与非贸易外汇C、短期外汇与长期外汇D、即期外汇与远期外汇5、直接标价法( D )。

P5A、是以一定单位的外国货币作为标准折算为本国货币来表示的汇率B、是以一定单位的本国货币作为标准折算为外国货币来表示的汇率C、是以美元为标准来表示各国货币的价格D、是以一定单位的本国货币作为标准折算为一定数额的外国货币来表示的汇率6、若某日外汇市场上A银行报价如下:美元/日元:欧元/美元:Z先生要向A银行购入1欧元,要支付多少日元( A )?P5A、B、143.7956 C、D、7、若某日外汇市场上A银行报价如下:美元/日元:美元/加元:Z先生要向A银行卖出10000日元,能获得多少加元( D )?P5A、B、72.20 C、D、8、金本位制下汇率的决定基础是( B )。

P9A、金平价B、铸币平价C、绝对购买力平价D、相对购买力平价9、利率对汇率的变动影响有( C )。

P12A、利率上升,本国汇率上升B、利率下降,本国汇率下降A、需比较国外汇率及本国的通货膨胀率而定D、无法确定10、人民币自由兑换的含义是( A )。

P17A、经常项目的交易中实现的人民币自由兑换B、资本项目的交易中实现的人民币自由兑换C、国内公民个人实现的人民币自由兑换D、经常项目和资本项目下都实现的人民币自由兑换二、名词解释题1、固定汇率:是指一国货币对另一国货币的汇率基本固定,同时将汇率的变动幅度限制在一个规定的较小范围内。

国际金融第二版课后答案(全)

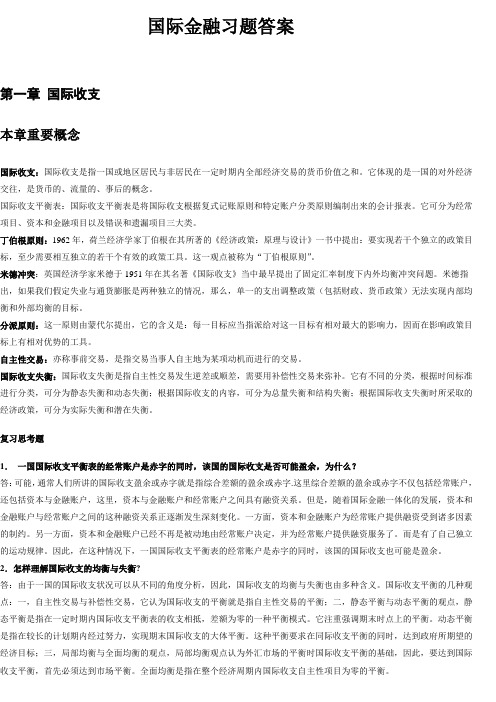

国际金融习题答案第一章国际收支本章重要概念国际收支:国际收支是指一国或地区居民与非居民在一定时期内全部经济交易的货币价值之和。

它体现的是一国的对外经济交往,是货币的、流量的、事后的概念。

国际收支平衡表:国际收支平衡表是将国际收支根据复式记账原则和特定账户分类原则编制出来的会计报表。

它可分为经常项目、资本和金融项目以及错误和遗漏项目三大类。

丁伯根原则:1962年,荷兰经济学家丁伯根在其所著的《经济政策:原理与设计》一书中提出:要实现若干个独立的政策目标,至少需要相互独立的若干个有效的政策工具。

这一观点被称为“丁伯根原则”。

米德冲突:英国经济学家米德于1951年在其名著《国际收支》当中最早提出了固定汇率制度下内外均衡冲突问题。

米德指出,如果我们假定失业与通货膨胀是两种独立的情况,那么,单一的支出调整政策(包括财政、货币政策)无法实现内部均衡和外部均衡的目标。

分派原则:这一原则由蒙代尔提出,它的含义是:每一目标应当指派给对这一目标有相对最大的影响力,因而在影响政策目标上有相对优势的工具。

自主性交易:亦称事前交易,是指交易当事人自主地为某项动机而进行的交易。

国际收支失衡:国际收支失衡是指自主性交易发生逆差或顺差,需要用补偿性交易来弥补。

它有不同的分类,根据时间标准进行分类,可分为静态失衡和动态失衡;根据国际收支的内容,可分为总量失衡和结构失衡;根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。

复习思考题1.一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支是否可能盈余,为什么?答:可能,通常人们所讲的国际收支盈余或赤字就是指综合差额的盈余或赤字.这里综合差额的盈余或赤字不仅包括经常账户,还包括资本与金融账户,这里,资本与金融账户和经常账户之间具有融资关系。

但是,随着国际金融一体化的发展,资本和金融账户与经常账户之间的这种融资关系正逐渐发生深刻变化。

一方面,资本和金融账户为经常账户提供融资受到诸多因素的制约。

国际金融第三版课后习题集与答案解析

第一章外汇与外汇汇率Foreign Exchange & Exchange Rate练习题一、填空题练习说明:请结合学习情况在以下段落空白处填充适当的文字,使上下文合乎逻辑。

外汇的概念可以从两个角度来考察:其一,将一国货币兑换成另一国货币的过程,也就是(1)的外汇概念;其二,国际间为清偿债权债务关系进行的汇兑活动所凭借的手段和工具,也就是(2)的外汇概念。

通常意义上的外汇都是指后者。

外汇的主要特征体现在两个方面:外汇是以(3)表示的资产,外汇必须是可以(4)成其他形式的,或者以其他货币表示的资产。

因此,外汇并不仅仅包括可兑换的外国货币,外汇资产的形式有很多,例如,(5),(6),(7)等等。

(8)是外汇这样特殊商品的价格,又称(9),是不同货币之间兑换的比率或者比价,或者说是以一种货币表示的另一种货币的价格。

(10)和间接标价法是两种基本的汇率标价方法。

前者是指以一定单位的外国货币为标准,来计算折合多少单位的本国货币;后者是指以一定单位的本国货币为标准,来计算折合多少单位的外国货币。

目前,国际市场上通行的(11),是以美元作为标准公布外汇牌价。

汇率根据不同的标准可以分为不同的种类,例如,买入价,卖出价和中间价;即期汇率和远期汇率;(12)和套算汇率;电汇汇率,(13)和票汇汇率;官方汇率和市场汇率;贸易汇率和金融汇率;固定汇率和浮动汇率;名义汇率和实际汇率。

19世纪初到20世纪初,西方资本主义国家普遍实行的是(14)制度,各国货币都以黄金铸成,金铸币有一定的重量和成色,有法定含金量;金币可以(15)、(16)、自由输出入,具有无限清偿能力。

在这种货币制度下,汇率是相当稳定的,这是因为,两种货币汇率决定的基础是铸币平价,即两种货币(17)之比。

而各国货币法定的含金量一旦确定,一般不轻易改动,因而铸币平价是比较稳定的。

当然,金本位制度下的汇率同样会根据外汇供求关系的作用而上下浮动。

当某种货币供不应求时,汇价会上涨,超过铸币平价;反之,汇价就会下跌,低于铸币平价。

国际金融第二版课后答案(全)

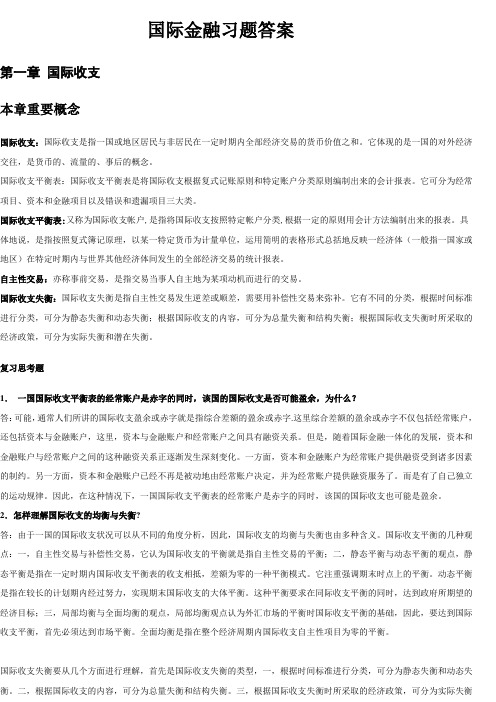

国际金融习题答案第一章国际收支本章重要概念国际收支:国际收支是指一国或地区居民与非居民在一定时期内全部经济交易的货币价值之和。

它体现的是一国的对外经济交往,是货币的、流量的、事后的概念。

国际收支平衡表:国际收支平衡表是将国际收支根据复式记账原则和特定账户分类原则编制出来的会计报表。

它可分为经常项目、资本和金融项目以及错误和遗漏项目三大类。

国际收支平衡表:又称为国际收支帐户,是指将国际收支按照特定帐户分类,根据一定的原则用会计方法编制出来的报表。

具体地说,是指按照复式簿记原理,以某一特定货币为计量单位,运用简明的表格形式总括地反映一经济体(一般指一国家或地区)在特定时期内与世界其他经济体间发生的全部经济交易的统计报表。

自主性交易:亦称事前交易,是指交易当事人自主地为某项动机而进行的交易。

国际收支失衡:国际收支失衡是指自主性交易发生逆差或顺差,需要用补偿性交易来弥补。

它有不同的分类,根据时间标准进行分类,可分为静态失衡和动态失衡;根据国际收支的内容,可分为总量失衡和结构失衡;根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。

复习思考题1.一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支是否可能盈余,为什么?答:可能,通常人们所讲的国际收支盈余或赤字就是指综合差额的盈余或赤字.这里综合差额的盈余或赤字不仅包括经常账户,还包括资本与金融账户,这里,资本与金融账户和经常账户之间具有融资关系。

但是,随着国际金融一体化的发展,资本和金融账户与经常账户之间的这种融资关系正逐渐发生深刻变化。

一方面,资本和金融账户为经常账户提供融资受到诸多因素的制约。

另一方面,资本和金融账户已经不再是被动地由经常账户决定,并为经常账户提供融资服务了。

而是有了自己独立的运动规律。

因此,在这种情况下,一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支也可能是盈余。

2.怎样理解国际收支的均衡与失衡?答:由于一国的国际收支状况可以从不同的角度分析,因此,国际收支的均衡与失衡也由多种含义。

国际金融课后习题答案

You are given the following information about a country’s international transactions during a year: a.Calculate the values of the country’s goods and services balance,current account balance,and official settlements balance?a.Merchandise trade balance: $330 - 198 = $132Goods and services balance: $330 - 198 + 196 - 204 = $124Current account balance: $330 - 198 + 196 - 204 + 3 - 8 = $119Official settlements balance: $330 - 198 + 196 - 204 + 3 - 8 + 102 - 202 + 4 = $23b.What are the value of the change in official reserve assets(net)?Is the country increasing or decreasing its net holdings of official reserve assets?b.Change in official reserve assets (net) = - official settlements balance = -$23The country is increasing its net holdings of official reserve assets.What are the major types of transactions or activities that result in supply of foreign currency in the spct foreign exchange market?Exports of merchandise and services result in supply of foreign currency in the foreignexchange market. Domestic sellers often want to be paid using domestic currency, whilethe foreign buyers want to pay in their currency. In the process of paying for these exports,foreign currency is exchanged for domestic currency, creating supply of foreign currency.International capital inflows result in a supply of foreign currency in the foreign exchangemarket. In making investments in domestic financial assets, foreign investors often startwith foreign currency and must exchange it for domestic currency before they can buy thedomestic assets. The exchange creates a supply of foreign currency. Sales of foreignfinancial assets that the country's residents had previously acquired, and borrowing fromforeigners by this country's residents are other forms of capital inflow that can createsupply of foreign currency.You have access to the following three spot exchange rates:$0.01/YEN$0.20/KRONE25YEN/KRONEYou strat with dollars and want to end up with dollarsa.hoe would you engage in arbitrage to profit from these three rates?what is the profit for each dollar used initially?a.The cross rate between the yen and the krone is too high (the yen value of the krone is toohigh) relative to the dollar-foreign currency exchange rates. Thus, in a profitabletriangular arbitrage, you want to sell kroner at the high cross rate. The arbitrage will be:Use dollars to buy kroner at $0.20/krone, use these kroner to buy yen at 25 yen/krone, anduse the yen to buy dollars at $0.01/yen. For each dollar that you sell initially, you canobtain 5 kroner, these 5 kroner can obtain 125 yen, and the 125 yen can obtain $1.25. Thearbitrage profit for each dollar is therefore 25 cents.b.As a result of this arbitrage,what is the pressure on the cross-rate between yen and krone?what must the value of the cross-rate be to eliminate the opportunity for triangular arbitrage?b.Selling kroner to buy yen puts downward pressure on the cross rate (the yen price ofkrone). The value of the cross rate must fall to 20 (=0.20/0.01) yen/krone to eliminate theopportunity for triangular arbitrage, assuming that the dollar exchange rates areunchanged.Explain the nature of the exchange rate risk for each of the following,from the perspective of the U.S frim or person.in your answer,include whether each is a long or short position in foreign currency.a.a small U.S firm sold experimental computer computer compoments to a Japanese firm,and it will receive payment of 1 million yen in 60 days.a.The U.S. firm has an asset position in yen—it has a long position in yen. To hedge itsexposure to exchange rate risk, the firm should enter into a forward exchange contractnow in which the firm commits to sell yen and receive dollars at the current forward rate.The contract amounts are to sell 1 million yen and receive $9,000, both in 60 days.The current spot exchange rate is $1.20/euro.the current 90-day forward exchange rate is$1.18/euro.you expect the spot rate to be $1.22/euro in 90 days.how would you speculate using a forward contract?if many people speculate in this way,what pressure is placed on the walue of the current forward exchange rate?Relative to your expected spot value of the euro in 90 days ($1.22/euro), the currentforward rate of the euro ($1.18/euro) is low—the forward value of the euro is relativelylow. Using the principle of "buy low, sell high," you can speculate by entering into aforward contract now to buy euros at $1.18/euro. If you are correct in your expectation,then in 90 days you will be able to immediately resell those euros for $1.22/euro,pocketing a profit of $0.04 for each euro that you bought forward. If many peoplespeculate in this way, then massive purchases now of euros forward (increasing thedemand for euros forward) will tend to drive up the forward value of the euro, toward acurrent forward rate of $1.22/euro.The following rates are available in the markets:Current spot exchange rate:$0.500/SFrCurrent 30-day forward exchange rate:$0.505/SFrAnnualized interest rate on 30-day dollar-denominated bonds:12%(1.0% for 30 days)Annualized interest rate on 30-day Swiss franc-denominated bonds:6%(0.5% for 30 days)a.Is the swiss franc at a forward premium or discount?a.The Swiss franc is at a forward premium. Its current forward value ($0.505/SFr) is greaterthan its current spot value ($0.500/SFr).b.should a U.S-based investor make a covered investment in swiss franc-denominated 30-day bonds,rather than investing 30-day dollar-denominated bonds?Explain.b.The covered interest differential "in favor of Switzerland" is ((1 + 0.005) (0.505) / 0.500)- (1 + 0.01) = 0.005. (Note that the interest rate used must match the time period of theinvestment.) There is a covered interest differential of 0.5% for 30 days (6 percent at anannual rate). The U.S. investor can make a higher return, covered against exchange raterisk, by investing in SFr-denominated bonds, so presumably the investor should make thiscovered investment. Although the interest rate on SFr-denominated bonds is lower thanthe interest rate on dollar-denominated bonds, the forward premium on the franc is largerthan this difference, so that the covered investment is a good idea.c.Because of covered interest arbitrage,what pressures are placed on the various rates?if the only rate that actually changes is forward exchange rate,to what value will it bu driven?c.The lack of demand for dollar-denominated bonds (or the supply of these bonds asinvestors sell them in order to shift into SFr-denominated bonds) puts downward pressureon the prices of U.S. bonds—upward pressure on U.S. interest rates. The extra demandfor the franc in the spot exchange market (as investors buy SFr in order to buySFr-denominated bonds) puts upward pressure on the spot exchange rate. The extrademand for SFr-denominated bonds puts upward pressure on the prices of Swissbonds—downward pressure on Swiss interest rates. The extra supply of francs in theforward market (as U.S. investors cover their SFr investments back into dollars) putsdownward pressure on the forward exchange rate. If the only rate that changes is theforward exchange rate, this rate must fall to about $0.5025/SFr. With this forward rate andthe other initial rates, the covered interest differential is close to zero.Why is testing whether uncovered interest parity holds for actual rates more difficult than testing whether covered interest parity holds?In testing covered interest parity, all of the interest rates and exchange rates that areneeded to calculate the covered interest differential are rates that can observed in the bondand foreign exchange markets. Determining whether the covered interest differential isabout zero (covered interest parity) is then straightforward (although some more subtleissues regarding timing of transactions may also need to be addressed). In order to testuncovered interest parity, we need to know not only three rates—two interest rates and thecurrent spot exchange rate—that can be observed in the market, but also one rate—theexpected future spot exchange rate—that is not observed in any market. The tester thenneeds a way to find out about investors' expectations. One way is to ask them, using asurvey, but they may not say exactly what they really think. Another way is to examinethe actual uncovered interest differential after we know what the future spot exchange rateactually turns out to be, and see whether the statistical characteristics of the actualuncovered differential are consistent with an expected uncovered differential of aboutzero (uncovered interest parity)the following rates currently exist:spot exchange rate:$1.000/euro.Annual interest rate on 180-day euro-denominated bonds:3%Annual interest rate on 180-day U.S dollar-denominated bonds:4%Ibvestors currently expect the spot exchange rate to be about$1.005/euro in180 days.a.show that uncovered interest parity holds(approximately)at these ratesa.The euro is expected to appreciate at an annual rate of approximately ((1.005 -1.000)/1.000)⊕(360/180)⊕100 = 1%. The expected uncovered interest differential isapproximately 3% + 1% - 4% = 0, so uncovered interest parity holds (approximately).What is likely to be the effect on the spot eschange rate if the interest rate on 180-day dollar-denominated bonds declines to 3%? If the euro interest rate and the expected future spot rate are unchanged,and if uncovered interest parity is reestablished,what will the new current spot exchange rate be?has the dollar appreciated or depreciated?b.If the interest rate on 180-day dollar-denominated bonds declines to 3%, then the spotexchange rate is likely to increase—the euro will appreciate, the dollar depreciate. At theinitial current spot exchange rate, the initial expected future spot exchange rate, and theinitial euro interest rate, the expected uncovered interest differential shifts in favor ofinvesting in euro-denominated bonds (the expected uncovered differential is now positive,3% + 1% - 3% = 1%, favoring uncovered investment in euro-denominated bonds. Theincreased demand for euros in the spot exchange market tends to appreciate the euro. Ifthe euro interest rate and the expected future spot exchange rate remain unchanged, thenthe current spot rate must change immediately to be $1.005/euro, to reestablish uncoveredinterest parity. When the current spot rate jumps to this value, the euro's exchange ratevalue is not expected to change in value subsequently during the next 180 days. Thedollar has depreciated immediately, and the uncovered differential then again is zero (3%+ 0% - 3% = 0)You observe the following current rates:Spot exchange rate:$0.01/yenAnnual interest rate on 90-day U.S dollar-denominated bonds:4%Annual interest rate on 90-day yen-denominated bonds:4%a.if uncovered interest parity holds,what spot exchange rate do investors expect to exist in 90 days?a.For uncovered interest parity to hold, investors must expect that the rate of change in thespot exchange-rate value of the yen equals the interest rate differential, which is zero.Investors must expect that the future spot value is the same as the current spot value,$0.01/yen.b.a close U.S presidential has just been decided.the candidate whom international investors view as the stronger and more probusiness person won.because of this,investors expect the exchange rate to be$0.0095/yen in 90 days.what will happen in the foreign exchange market?b.If investors expect that the exchange rate will be $0.0095/yen, then they expect the yen todepreciate from its initial spot value during the next 90 days. Given the other rates,investors tend to shift their investments toward dollar-denominated investments. Theextra supply of yen (and demand for dollars) in the spot exchange market results in adecrease in the current spot value of the yen (the dollar appreciates). The shift toexpecting that the yen will depreciate (the dollar appreciate) sometime during the next 90days tends to cause the yen to depreciate (the dollar to appreciate) immediately in thecurrent spot market.To aid in its efforts to get reelected,the current government of o country decides to increase the growth rate of the domestic money supply by two percentage points.the increased growth rate becomes”permanene”because once started it is difficult to reverse.a.according to the monetary approach,how will this affect the long-run trend for the exchange rate value of the country’s currency?a.Because the growth rate of the domestic money supply (M s ) is two percentage pointshigher than it was previously, the monetary approach indicates that the exchange ratevalue (e) of the foreign currency will be higher than it otherwise would be—that is, theexchange rate value of the country's currency will be lower. Specifically, the foreigncurrency will appreciate by two percentage points more per year, or depreciate by twopercentage points less. That is, the domestic currency will depreciate by two percentagepoints more per year, or appreciate by two percentage points less.b.explain why the nominal exchange rate trend is affected,referring to PPPb.The faster growth of the country's money supply eventually leads to a faster rate ofinflation of the domestic price level (P). Specifically, the inflation rate will be twopercentage points higher than it otherwise would be. According to relative PPP, a fasterrate of increase in the domestic price level (P) leads to a higher rate of appreciation of theforeign currency.A country has a marginal propensity to save of 0.15 and a marginal propensity to import of 0.4 real domestic spending now decreases by$2 billiona.according to the spending multiplier(for a small open economy),,by how much will domestic product and income change?a.The spending multiplier in this small open economy is about 1.82 (= 1/(0.15 + 0.4)). Ifreal spending initially declines by $2 billion, then domestic product and income willdecline by about $3.64 billion (= 1.82⋅$2 billion)b.what is the change in the country’s imports?b. If domestic product and income decline by $3.64 billion, then the country's imports willdecline by about $1.46 billion (= $3.64 billion⋅0.4).c.if this country is large,what effect will this have on foreign product and income?explainc. The decrease in this country's imports reduces other countries' exports, so foreign productand income decline.d.will the change in foreign product and income tend to counteract or reinforce the change in the first country’s domestic product and income?explaind. The decline in foreign product and income reduce foreign imports, so the first country'sexports decrease. This reinforces the change (decline) in the first country's domesticproduct and income—an example of foreign-income repercussions.。

国际金融第三版课后习题集与答案解析

第一章外汇与外汇汇率Foreign Exchange & Exchange Rate练习题一、填空题练习说明:请结合学习情况在以下段落空白处填充适当的文字,使上下文合乎逻辑。

外汇的概念可以从两个角度来考察:其一,将一国货币兑换成另一国货币的过程,也就是(1)的外汇概念;其二,国际间为清偿债权债务关系进行的汇兑活动所凭借的手段和工具,也就是(2)的外汇概念。

通常意义上的外汇都是指后者。

外汇的主要特征体现在两个方面:外汇是以(3)表示的资产,外汇必须是可以(4)成其他形式的,或者以其他货币表示的资产。

因此,外汇并不仅仅包括可兑换的外国货币,外汇资产的形式有很多,例如,(5),(6),(7)等等。

(8)是外汇这样特殊商品的价格,又称(9),是不同货币之间兑换的比率或者比价,或者说是以一种货币表示的另一种货币的价格。

(10)和间接标价法是两种基本的汇率标价方法。

前者是指以一定单位的外国货币为标准,来计算折合多少单位的本国货币;后者是指以一定单位的本国货币为标准,来计算折合多少单位的外国货币。

目前,国际市场上通行的(11),是以美元作为标准公布外汇牌价。

汇率根据不同的标准可以分为不同的种类,例如,买入价,卖出价和中间价;即期汇率和远期汇率;(12)和套算汇率;电汇汇率,(13)和票汇汇率;官方汇率和市场汇率;贸易汇率和金融汇率;固定汇率和浮动汇率;名义汇率和实际汇率。

19世纪初到20世纪初,西方资本主义国家普遍实行的是(14)制度,各国货币都以黄金铸成,金铸币有一定的重量和成色,有法定含金量;金币可以(15)、(16)、自由输出入,具有无限清偿能力。

在这种货币制度下,汇率是相当稳定的,这是因为,两种货币汇率决定的基础是铸币平价,即两种货币(17)之比。

而各国货币法定的含金量一旦确定,一般不轻易改动,因而铸币平价是比较稳定的。

当然,金本位制度下的汇率同样会根据外汇供求关系的作用而上下浮动。

当某种货币供不应求时,汇价会上涨,超过铸币平价;反之,汇价就会下跌,低于铸币平价。

国际金融第二版课后答案(全)

国际金融习题答案第一章国际收支本章重要概念国际收支:国际收支是指一国或地区居民与非居民在一定时期内全部经济交易的货币价值之和。

它体现的是一国的对外经济交往,是货币的、流量的、事后的概念。

国际收支平衡表:国际收支平衡表是将国际收支根据复式记账原则和特定账户分类原则编制出来的会计报表。

它可分为经常项目、资本和金融项目以及错误和遗漏项目三大类。

国际收支平衡表:又称为国际收支帐户,是指将国际收支按照特定帐户分类,根据一定的原则用会计方法编制出来的报表。

具体地说,是指按照复式簿记原理,以某一特定货币为计量单位,运用简明的表格形式总括地反映一经济体(一般指一国家或地区)在特定时期内与世界其他经济体间发生的全部经济交易的统计报表。

自主性交易:亦称事前交易,是指交易当事人自主地为某项动机而进行的交易。

国际收支失衡:国际收支失衡是指自主性交易发生逆差或顺差,需要用补偿性交易来弥补。

它有不同的分类,根据时间标准进行分类,可分为静态失衡和动态失衡;根据国际收支的内容,可分为总量失衡和结构失衡;根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。

复习思考题1.一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支是否可能盈余,为什么?答:可能,通常人们所讲的国际收支盈余或赤字就是指综合差额的盈余或赤字.这里综合差额的盈余或赤字不仅包括经常账户,还包括资本与金融账户,这里,资本与金融账户和经常账户之间具有融资关系。

但是,随着国际金融一体化的发展,资本和金融账户与经常账户之间的这种融资关系正逐渐发生深刻变化。

一方面,资本和金融账户为经常账户提供融资受到诸多因素的制约。

另一方面,资本和金融账户已经不再是被动地由经常账户决定,并为经常账户提供融资服务了。

而是有了自己独立的运动规律。

因此,在这种情况下,一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支也可能是盈余。

2.怎样理解国际收支的均衡与失衡?答:由于一国的国际收支状况可以从不同的角度分析,因此,国际收支的均衡与失衡也由多种含义。

国际金融学课后习题答案

马歇尔-勒纳条件:如果一国处于贸易逆差中,会引起本币贬值,本币贬值会改善贸易逆差,但需要的具体条件是进出口需求弹性之和大于1,即(Dx+Di)>1外汇:狭义的外汇是指以外币表示的用于国际债权债务结算的支付手段。

间接标价法:用1个单位或100个单位的本国货币作为基准折算成一定数额的外国货币J型曲线效应:在现实中,货币贬值导致贸易差额的最终改善需要一个“收效期”,收效快慢取决于供求反应程度高低,并且在汇率变化的收效期内会出现短期的国际收支恶化现象。

这种现象用曲线表现成丁字形。

自由兑换货币:指该货币是国际交易中被广泛使用的支付货币;该货币是主要外汇市场上普遍进行交易(买卖)的货币。

离岸金融市场:是指主要为非居民提供境外货币借贷或投资,贸易结算,外汇黄金买卖,保险服务及证券交易等金融业务和服务的一种国际金融市场。

IBF:是指国际银行设施,是在美国境内的美国银行或外国银行开立的经营欧洲货币和欧洲美元的账户,此体系资产独立于总财产分开。

欧洲货币市场:在一国境外进行该国货币借贷的国际市场。

票据发行便利:票据发行便利是银行与借款人之间签定的在未来的一段时间内由银行以承购连续性短期票据的形式向借款人提供信贷资金的协议,协议具有法律约束力。

远期利率协定:指交易双方在未来的结算日,针对某一特定主义本金,参照贴现原则,就协议利率与参考利率差额进行支付的远期合作。

择期:是指远期外汇的购买者(或出卖者)在合约的有效期内任何一天,有权要求银行实行交割的一种业务。

交易风险:经营活动中的风险,也称转换风险,主要指由于汇率变化而引起资产负债表中某些外汇项目金额变动的风险。

折算风险:又称会计风险。

是指是经营活动中的风险,主要指由于汇率变化而引起资产负债表中某些外汇项目金额变动的风险。

经济风险:又称经营风险,是预期经营收益的风险,只有与外汇汇率发生波动而引起国际企业未来收益变化的一种潜在的风险。

购买力评价说:两国货币的汇率主要是有两国货币的购买力决定的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

习题答案第一章国际收支本章重要概念国际收支:国际收支是指一国或地区居民与非居民在一定时期内全部经济交易的货币价值之和。

它体现的是一国的对外经济交往,是货币的、流量的、事后的概念。

国际收支平衡表:国际收支平衡表是将国际收支根据复式记账原则和特定账户分类原则编制出来的会计报表。

它可分为经常项目、资本和金融项目以及错误和遗漏项目三大类。

丁伯根原则:1962年,荷兰经济学家丁伯根在其所著的《经济政策:原理与设计》一书中提出:要实现若干个独立的政策目标,至少需要相互独立的若干个有效的政策工具。

这一观点被称为“丁伯根原则”。

米德冲突:英国经济学家米德于1951年在其名著《国际收支》当中最早提出了固定汇率制度下内外均衡冲突问题。

米德指出,如果我们假定失业与通货膨胀是两种独立的情况,那么,单一的支出调整政策(包括财政、货币政策)无法实现内部均衡和外部均衡的目标。

分派原则:这一原则由蒙代尔提出,它的含义是:每一目标应当指派给对这一目标有相对最大的影响力,因而在影响政策目标上有相对优势的工具。

自主性交易:亦称事前交易,是指交易当事人自主地为某项动机而进行的交易。

国际收支失衡:国际收支失衡是指自主性交易发生逆差或顺差,需要用补偿性交易来弥补。

它有不同的分类,根据时间标准进行分类,可分为静态失衡和动态失衡;根据国际收支的内容,可分为总量失衡和结构失衡;根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。

复习思考题1.一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支是否可能盈余,为什么?答:可能,通常人们所讲的国际收支盈余或赤字就是指综合差额的盈余或赤字.这里综合差额的盈余或赤字不仅包括经常账户,还包括资本与金融账户,这里,资本与金融账户和经常账户之间具有融资关系。

但是,随着国际金融一体化的发展,资本和金融账户与经常账户之间的这种融资关系正逐渐发生深刻变化。

一方面,资本和金融账户为经常账户提供融资受到诸多因素的制约。

另一方面,资本和金融账户已经不再是被动地由经常账户决定,并为经常账户提供融资服务了。

而是有了自己独立的运动规律。

因此,在这种情况下,一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支也可能是盈余。

2.怎样理解国际收支的均衡与失衡?答:由于一国的国际收支状况可以从不同的角度分析,因此,国际收支的均衡与失衡也由多种含义。

国际收支平衡的几种观点:一,自主性交易与补偿性交易,它认为国际收支的平衡就是指自主性交易的平衡;二,静态平衡与动态平衡的观点,静态平衡是指在一定时期内国际收支平衡表的收支相抵,差额为零的一种平衡模式。

它注重强调期末时点上的平衡。

动态平衡是指在较长的计划期内经过努力,实现期末国际收支的大体平衡。

这种平衡要求在同际收支平衡的同时,达到政府所期望的经济目标;三,局部均衡与全面均衡的观点,局部均衡观点认为外汇市场的平衡时国际收支平衡的基础,因此,要达到国际收支平衡,首先必须达到市场平衡。

全面均衡是指在整个经济周期内国际收支自主性项目为零的平衡。

国际收支失衡要从几个方面进行理解,首先是国际收支失衡的类型,一,根据时间标准进行分类,可分为静态失衡和动态失衡。

二,根据国际收支的内容,可分为总量失衡和结构失衡。

三,根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。

其次,国际收支不平衡的判定标准,一,账面平衡与实际平衡;二,线上项目与线下项目;三,自主性收入与自主性支出。

最后,国际收支不平衡的原因,导致国际收支失衡的原因是多方面的,周期性的失衡,结构性失衡,货币性失衡,收入性失衡,贸易竞争性失衡,过度债务性失衡,其他因素导致的临时性失衡。

3.国际收支平衡表的各项目之间有什么关系?答:国际收支平衡表由三大项目组成,一是经常项目,二是资本与金融项目,三是错误与遗漏项目。

经常项目是指货物,服务,收入和经常转移;资本与金融项目是指资本转移、非生产、非金融资产交易以及其他所有引起一经济体对外资产和负债发生变化的金融账户;错误与遗漏项目是人为设置的项目,目的是为了使国际收支平衡表借方和贷方平衡。

首先,根据复式记账原理,借方和贷方最终必然相等,因此,经常项目与资本与金融项目中任何一个出现赤字或盈余,势必会伴随另一个项目的盈余或赤字;其次,经常项目与资本与金融项目有融资的关系,经常项目中实际资源的流动与资本和金融项目中资产所有权的流动是同一问题的两个方面,但是,随着国际金融一体化的发展,这种融资关系正在逐渐的减弱,资本与经常项目不在被动从属与经常项目,而是具有了自己独立的运动规律。

错误与遗漏项目是根据经常项目和资本于金融项目的不平衡而设立的,如果前两个项目总和是借方差额,那么它就在贷方记相同金额,反之则反之。

4.请简述国际收支不平衡的几种原因。

答:导致国际收支失衡的原因是多方面的,既有客观的,又有主观的;既有内部的,又有外部的;既有经济的又有非经济的;既有经济发展阶段的,又有经济结构的。

而且这些因素往往不是单独而是混合地发生作用。

它主要有:1.周期性失衡,2.结构性失衡,3.货币性失衡,4.收入性失衡,5.贸易竞争性失衡,6.过度债务性失衡,7.其他因素导致的临时性失衡。

以上几方面原因不是截然分开的,而且,固定汇率制与浮动汇率制下国际收支不平衡,发展中国家与发达国家国际收支不平衡都是有区别和联系的。

5.汇率在国际收支失衡的协调中究竟意义何在?答:在国际收支失衡的调节中,有一类是市场自动调节机制,另一类为各国政府的政策调节,在前一类的调节机制中,在浮动汇率制下,国际收支的调节是通过汇率的变动来实现的,如当一国的国际收支为赤字时,外汇市场上的外汇需求会大于外汇供给,汇率上升,这将导致进口增加,出口减少,国际收支得到改善。

当自动调节机制不能完全解决国际收支失衡时,各国政府就会采取不同的政策进行调节,汇率政策就是其中的一类,如当一国的国际收支发生逆差时,该国可使本国货币贬值,以增强本国商品在国外的竞争力,扩大出口;同时,国外商品的本币价格上升,竞争力下降,进口减少,国际收支逐步恢复平衡。

由此可见,汇率无论是在自动调节还是政策调节中都发挥着重要的作用,汇率的上升下降不仅引起外汇市场供求的变化,更重要的是,他将导致进出口贸易的变化,使得国际收支失衡得以解决。

6.一国应该如何选择政策措施来调节国际收支的失衡?答:一国的国际收支失衡的调节,首先取决于国际收支失衡的性质,其次取决于国际收支失衡时国内社会和宏观经济结构,再次取决于内部均衡与外部平衡之间的相互关系,由于有内外均衡冲突的存在。

正确的政策搭配成为了国际收支调节的核心。

国际收支失衡的政策调节包括有:货币政策,财政政策,汇率政策,直接管制政策,供给调节政策等,要相机的选择搭配使用各种政策,以最小的经济和社会代价达到国际收支的平衡或均衡。

其次,在国际收支的国际调节中,产生了有名的“丁伯根原则”,“米德冲突”,“分派原则”,他们一起确定了开放经济条件下政策调控的基本思想,即针对内外均衡目标,确定不同政策工具的指派对象,并且尽可能地进行协调以同时实现内外均衡。

这就是政策搭配,比较有影响的政策搭配方法有:蒙代尔提出用财政政策和货币政策的搭配;索尔特和斯旺提出用支出转换政策和支出增减政策的搭配。

7.如何看待我国国际收支平衡表经常项目的变化?它们说明了什么?答:2004年,我国国际收支经常项目实现顺差686.59亿美元,同比增长50%,就具体项目而言,表现在:货物项下顺差规模较2003年上升。

根据国际收支统计口径,2004年,我国货物贸易顺差289.82亿美元,同比增长32%,其中出口5933.93亿美元,进口5344.10亿美元,同比分别增长35%和36%。

2004年我国进出口高速增长得益于全球经济复苏和国内经济快速发展,我国出口退税机制改革基本解决出口欠退税问题,改善了出口企业资金状况。

在国际经济形势逐步好转、加入世界贸易组织后的积极影响等因素作用下,我国外贸出口增长较快。

服务贸易规模进一步扩大。

2004年我国服务项下的收入与支出分别达到624.34亿美元和721.33亿美元,同比分别增长34%和30%。

服务项下逆差呈现扩大趋势,达到96.99亿美元,同比增长13%。

从具体构成看,运输是服务项目逆差的主要因素。

国际旅游收支和其他商业服务为顺差。

此外,我国保险服务、专有权利使用费和特许费、咨询项下逆差较大。

项目逆差扩大表明,随着我国对世界贸易组织各项承诺的落实,我国服务行业竞争力有待提高。

收益项下逆差规模有所下降。

2004年,我国收益项下收入205.44亿美元,同比增长28%。

支出240.67亿美元,同比增长1%。

随着外国来华直接投资规模的不断扩大,收益项下利润汇出有所增长,但收益再投资规模较小。

经常转移项下流入增长较快。

2004年,经常转移顺差规模达到228.98亿美元,同比增长30%,大大高于往年水平。

其中,经常转移收入243.26亿美元,支出14.28亿美元。

我国居民个人来自境外的侨汇收入增长,是经常转移呈现大幅顺差的主要原因。

第二章外汇、汇率和外汇市场本章重要概念直接标价法:指以一定单位的外国货币作为标准,折算为一定数额的本国货币来表示其汇率。

间接标价法:指以一定单位的本国货币为标准,折算为一定数额的外国货币来表示其汇率。

即期汇率:指外汇买卖的双方在成交后的两个营业日内办理交割手续时所使用的汇率。

远期汇率:指外汇买卖的双方事先约定,据以在未来约定的期限办理交割时所使用的汇率。

基本汇率:在制定汇率时,选择某一货币为关键货币,并制订出本币对关键货币的汇率,它是确定本币与其他外币之间的汇率的基础。

套算汇率:指两种货币通过各自对第三种货币的汇率而算得的汇率。

即期外汇交易:指买卖双方约定于成交后的两个营业日内交割的外汇交易。

远期外汇交易:指外汇买卖成交后并不立即办理交割,而是根据合同的规定,在约定的日期按约定的汇率办理交割的外汇交易。

铸币平价:在典型的金本位制度下,两种货币之间含金量之比。

黄金输送点:指在金本位制度下外汇汇率波动引起黄金输出和输入国境的界限,它等于铸币平价加(减)运送黄金的费用。

复习思考题1.试述外汇、汇率的基本含义和不同汇率标价法。

答:外汇,即国际汇兑,是国际金融最基本的概念之一。

我们可以从动态和静态两个不同的角度理解外汇的含义。

动态的外汇,是指把一国货币兑换为另一国货币以清偿国际间债权债务关系的实践活动或过程。

从这个意义上说,外汇同于国际结算。

静态的外汇,是指国际间为清偿债权债务关系而进行的汇兑活动所凭借的手段和工具。

一种外币成为外汇有三个前提条件:第一、自由兑换性,第二、可接受性,第三、可偿性。

外汇汇率是一个国家的货币折算成另一个国家货币的比率,即两种不同货币之间的折算比率。

外汇汇率的标价方法有:直接标价法,间接标价法,美元标价法。