习题-9资本结构(第10章)

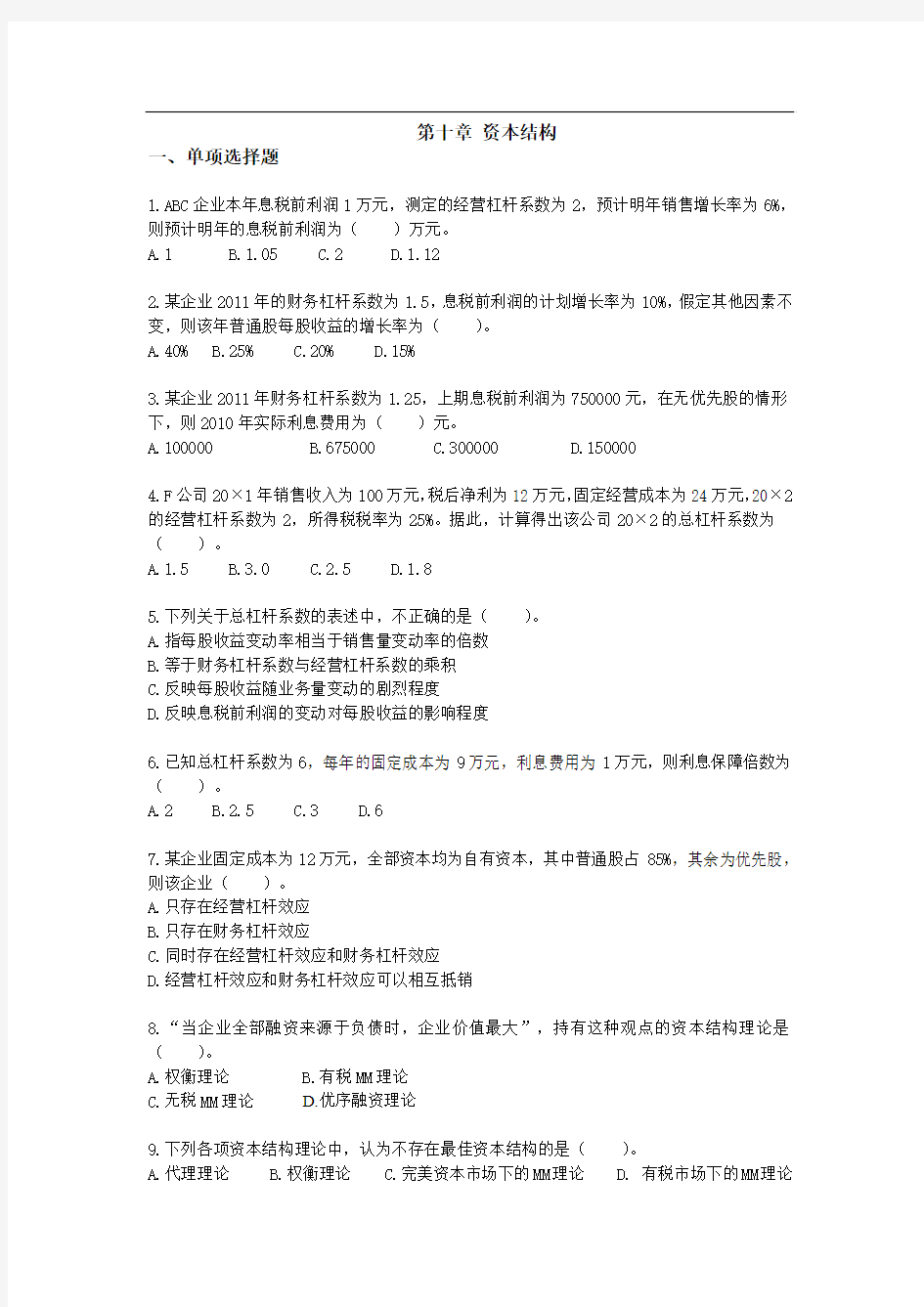

第十章资本结构

一、单项选择题

1.ABC企业本年息税前利润1万元,测定的经营杠杆系数为2,预计明年销售增长率为6%,则预计明年的息税前利润为()万元。

A.1

B.1.05

C.2

D.1.12

2.某企业2011年的财务杠杆系数为1.5,息税前利润的计划增长率为10%,假定其他因素不变,则该年普通股每股收益的增长率为()。

A.40%

B.25%

C.20%

D.15%

3.某企业2011年财务杠杆系数为1.25,上期息税前利润为750000元,在无优先股的情形下,则2010年实际利息费用为()元。

A.100000

B.675000

C.300000

D.150000

4.F公司20×1年销售收入为100万元,税后净利为12万元,固定经营成本为24万元,20×2的经营杠杆系数为2,所得税税率为25%。据此,计算得出该公司20×2的总杠杆系数为()。

A.1.5

B.3.0

C.2.5

D.1.8

5.下列关于总杠杆系数的表述中,不正确的是()。

A.指每股收益变动率相当于销售量变动率的倍数

B.等于财务杠杆系数与经营杠杆系数的乘积

C.反映每股收益随业务量变动的剧烈程度

D.反映息税前利润的变动对每股收益的影响程度

6.已知总杠杆系数为6,每年的固定成本为9万元,利息费用为1万元,则利息保障倍数为()。

A.2

B.2.5

C.3

D.6

7.某企业固定成本为12万元,全部资本均为自有资本,其中普通股占85%,其余为优先股,则该企业()。

A.只存在经营杠杆效应

B.只存在财务杠杆效应

C.同时存在经营杠杆效应和财务杠杆效应

D.经营杠杆效应和财务杠杆效应可以相互抵销

8.“当企业全部融资来源于负债时,企业价值最大”,持有这种观点的资本结构理论是()。

A.权衡理论

B.有税MM理论

C.无税MM理论

D.优序融资理论

9.下列各项资本结构理论中,认为不存在最佳资本结构的是()。

A.代理理论

B.权衡理论

C.完美资本市场下的MM理论

D. 有税市场下的MM理论

10.下列关于代理理论的表述中,正确的是()。

A.依据代理理论,无论负债程度如何,加权平均资本成本不变,企业价值也不变

B.依据代理理论,在权衡理论模型基础上进一步考虑企业债务的代理成本与代理收益

C.代理理论认为有负债企业的价值是无负债企业价值减去企业债务的代理成本加上代理收益

D.根据代理理论,当负债程度较高的企业陷入财务困境时,股东通常会选择投资净现值为正的项目

11.下列有关企业资本结构的说法不正确的是()。

A.拥有大量固定资产的企业主要通过长期债务资本和权益资本筹资

B.少数股东为了避免控制权旁落他人,更倾向负债筹资

C.如果企业的销售不稳定,更倾向较多地筹措负债资金

D.如果预计未来利率水平上升,则企业应选择长期资本的筹集

二、多项选择题

1.当企业息税前利润大于零时,只要企业存在固定经营成本,那么经营杠杆系数必()。

A.恒大于1

B.与销售量成反比

C.与固定成本成反比

D.与风险成反比

2.下列筹资活动中,会加大企业财务杠杆作用的有()。

A.增发普通股

B.增发优先股

C.增发公司债券

D.增加银行借款

3.下列有关财务杠杆的表述正确的有()。

A.财务杠杆系数越高,每股收益也越高

B.财务杠杆效益指利用债务筹资给企业自有资金带来的额外收益

C.财务杠杆与财务风险无关

D.财务杠杆系数越大,财务风险越大

4.在边际贡献超过固定成本的情况下,下列措施中有利于降低企业总风险的有()。

A.增加产品销量

B.提高产品单价

C.提高产权比率

D.减少固定成本支出

5.下列关于MM资本结构理论的说法正确的有()。

A.在不考虑所得税的情况下,任何企业的价值,不论其有无负债,都等于息税前利润除以适用于其风险等级的收益率

B.在不考虑所得税的情况下,风险相同的企业,其价值不受有无负债及负债程度的影响

C.有税的MM理论认为,有负债企业的价值等于有相同风险等级的无负债企业的价值加上债务利息抵税收益的现值

D. MM理论是建立在“全部现金流是永续的”假设前提下的

6.下列关于资本结构理论的表述中,正确的有()。

A.根据MM理论,当存在企业所得税时,理论上负债为100%时,企业价值最大

B.权衡理论认为有负债企业的价值是无负债企业价值加上抵税收益的现值

C.根据代理理论,当负债程度较高的企业陷入财务困境时,股东通常会选择投资净现值为正

的项目

D.根据优序融资理论,当存在外部融资需求时,企业倾向于债务融资而不是股权融资

7.下列有关优序融资理论的表述正确的有()。

A.优序融资理论考虑了信息不对称和逆向选择的影响

B.将内部筹资作为首先选择

C.解释了现实生活中所有的资本结构规律

D.企业筹资的优序模式首先是内部筹资,其次是增发股票,发行债券和可转换债券,最后是银行借款

8.若不考虑财务风险,下列属于利用每股收益无差别点进行企业资本结构分析的正确表述的有()。

A.当预计EBIT高于每股收益无差别点时,采用权益筹资方式比采用负债筹资方式有利

B.当预计EBIT高于每股收益无差别点时,采用负债筹资方式比采用权益筹资方式有利

C.当预计EBIT低于每股收益无差别点时,采用负债筹资方式比采用权益筹资方式有利

D.当预计EBIT等于每股收益无差别点时,两种筹资方式的每股收益相同

9.下列有关最佳资本结构的表述中不正确的有()。

A.最佳资本结构是使企业筹资能力最强的资本结构

B.最佳资本结构使加权平均资本成本最低,企业价值最大的资本结构

C.当每股收益最高时的资本结构是最佳资本结构

D.当财务风险最小时的资本结构是最佳资本结构

10.当企业债务成本过高时,下列可以调整其资本结构的方式有()。

A.利用内部留存归还债务,以降低债务比重

B.将可转换债券转换为普通股

C.以公积金转增资本

D.筹集相应的权益资金,提前偿还长期债务

11.若某企业的经营处于盈亏临界状态,正确的说法有()。

A.销售收入正处于销售收入线与总成本线的交点

B.经营杠杆系数趋近于无穷小

C.销售利润率(息税前利润率)等于零

D.此时的边际贡献等于固定成本

出师表

两汉:诸葛亮

先帝创业未半而中道崩殂,今天下三分,益州疲弊,此诚危急存亡之秋也。然侍卫之臣不懈于内,忠志之士忘身于外者,盖追先帝之殊遇,欲报之于陛下也。诚宜开张圣听,以光先帝遗德,恢弘志士之气,不宜妄自菲薄,引喻失义,以塞忠谏之路也。

宫中府中,俱为一体;陟罚臧否,不宜异同。若有作奸犯科及为忠善者,宜付有司论其刑赏,以昭陛下平明之理;不宜偏私,使内外异法也。

侍中、侍郎郭攸之、费祎、董允等,此皆良实,志虑忠纯,是以先帝简拔以遗陛下:愚以为宫中之事,事无大小,悉以咨之,然后施行,必能裨补阙漏,有所广益。

将军向宠,性行淑均,晓畅军事,试用于昔日,先帝称之曰“能”,是以众议举宠为督:愚以为营中之事,悉以咨之,必能使行阵和睦,优劣得所。

亲贤臣,远小人,此先汉所以兴隆也;亲小人,远贤臣,此后汉所以倾颓也。先帝在时,每与臣论此事,未尝不叹息痛恨于桓、灵也。侍中、尚书、长史、参军,此悉贞良死节之臣,愿陛下亲之、信之,则汉室之隆,可计日而待也。

臣本布衣,躬耕于南阳,苟全性命于乱世,不求闻达于诸侯。先帝不以臣卑鄙,猥自枉屈,三顾臣于草庐之中,咨臣以当世之事,由是感激,遂许先帝以驱驰。后值倾覆,受任于败军之际,奉命于危难之间,尔来二十有一年矣。

先帝知臣谨慎,故临崩寄臣以大事也。受命以来,夙夜忧叹,恐托付不效,以伤先帝之明;故五月渡泸,深入不毛。今南方已定,兵甲已足,当奖率三军,北定中原,庶竭驽钝,攘除奸凶,兴复汉室,还于旧都。此臣所以报先帝而忠陛下之职分也。至于斟酌损益,进尽忠言,则攸之、祎、允之任也。

愿陛下托臣以讨贼兴复之效,不效,则治臣之罪,以告先帝之灵。若无兴德之言,则责攸之、祎、允等之慢,以彰其咎;陛下亦宜自谋,以咨诹善道,察纳雅言,深追先帝遗诏。臣不胜受恩感激。

今当远离,临表涕零,不知所言。

第6章资本结构决策习题

9.下列关于经营杠杆系数的说法,正确的是( 第6章 资本结构决策 一、简答题 1、 MM 资本结构理论的基本观点有哪些? 2、简述资本结构的种类。 3、企业资本结构决策的影响因素有哪些?如何影响? 4、确定普通股成本的方法有哪些? 5、什么是加权平均资本成本?各种资本的权数有哪些确定方法?各有何优缺点? 6、资本成本对企业财务管理的有何作用? 7、试说明资本成本比较法的基本原理和决策标准。 8、试分析比较资本成本比较法、每股收益分析法和公司价值比较法在基本原理和决策标准 上的异同之处。 二、单项选择题 1.下列筹资方式中,资本成本最低的一般是( )。 A. 发行股票 B.发行债券 C.长期借款 D.保留盈余资本成本 2.只要企业存在固定成本,那么经营杠杆系数必( )。 A. 恒大于 1 B.与销售量成反方向变动 C.与固定成本成方向变动 D. 与风险成反方向变动 3.财务杠杆效应是指( )。 A. 提高债务比例导致的所得税降低 B. 利用现金折扣获取的利益 C. 利用债务筹资给普通股股东带来的额外收益 D. 降低债务比例所节约的利息费用 4.某企业的预计的资本结构中,产权比率为 3/5,债务税前资本成本为 12%。目前市场上的 无风险报酬率为 5%,市场上所有股票的平均收益率为 10%,公司股票的 β系数为 1.2,所得 税税率为 25%,则加权平均资本成本为( )。 7.一般来说,企业的下列资金来源中,资本成本最高的是( )。 A .长期借款 B .债券 C .普通股 D .优先股 8.用无差别点进行资本结构分析时, 当预计销售额高于无差别点时, 采用( )筹 A. 10.25% C.11% 5、假定某企业的资产负债率为 A .只存在经营风险 C .财务风险大于经营风险 6.财务杠杆影响企业的( )。 B. 9% D.10% 45%,据此可以断定该企业 ( )。 B .经营风险大于财务风险 D .同时存在经营风险和财务风险 B. 税后利润

企业战略最优资本结构的选择

企业战略最优资本结构 的选择 Document serial number【UU89WT-UU98YT-UU8CB-UUUT-UUT108】

★★★文档资源★★★摘要:由于受到许多可控因素与不可控因素的影响,最优资本结构是一个在理论上存在,但是在现实中很难达到的理想资本结构。现实中我们只能追求并达到次优资本结构,从而逼近最优资本结构。 关键词:资本结构;最优资本结构;次优资本结构 一、最优资本结构理论的争议 对最优资本结构的研究,已有五十多年的历史,但是到目前为止,学术界对最优资本结构仍存在很多的争议,这些争议主要表现在以下三个方面:第一,最优资本结构的含义。一般认为最优资本结构是指能使企业资本成本最低且企业价值最大并能最大限度地调动利益相关者积极性的资本结构。虽然对最优资本结构的标准仍然存在着争议,但是股权融资与债权融资应当形成相互制衡的关系,过分偏重任何一种融资都会影响到公司经营的稳定和市场价值的提升。 第二,最优资本结构的存在性问题,即是否存在最优资本结构。一派观点否认最优资本结构的存在,早期资本结构理论中的净营运收益理论,MM定理,都否定了最优资本结构的存在。另一派观点则肯定最优资本结构存在,早期资本结构理论中的净收益理论与传统理论,修正的MM定理,权衡理论,控制权理论,代理成本理论等都肯定了最优资本结构的存在。 第三,最优资本结构的决定问题。在承认最优资本结构存在的学者中,关于最优资本结构的决定,也存在着很大的分歧与争议。 首先是关于最优资本结构决定的理论。关于最优资本结构决定的理论主要有三种观点:权衡理论、代理成本理论、控制权理论。权衡理论认为,负债可以为

第十章 资本结构-财务杠杆

2015年注册会计师资格考试内部资料 财务成本管理 第十章 资本结构 知识点:财务杠杆 ● 详细描述: 【思考】在每股收益大于0的情况下,如果其他因素不变,息税前利润增加10%,那么每股利润变动率是大于、小于还是等于10%? 【正确答案】大于10% 【答案解析】 利息和优先股股利,称为“固定性融资成本”。 企业由于存在固定融资成本而导致的每股收益变动率大于息税前利润变动率的现象,被称为“财务杠杆效应”。 一、财务杠杆系数 1.财务杠杆系数的定义公式 财务杠杆作用的大小通常用财务杠杆系数表示。财务杠杆系数越大,表示财务杠杆作用越大,财务风险也就越大;财务杠杆系数越小,表明财务杠杆作用越小,财务风险也就越小。财务杠杆系数的定义公式为: 假设财务杠杆系数等于2,表明息税前利润变动10%,每股收益变动20%。 2.财务杠杆系数的计算公式 【公式推导】 二、财务杠杆与财务风险 财务风险是由于企业运用了债务筹资方式而产生的丧失偿付能力的风险,而这种风险最终是由普通股股东承担的。——股东收益的波动,即反映财

务风险的大小。 财务杠杆系数越大,财务风险越大。 三、相关因素变化对财务杠杆系数的影响 在其他因素不变的情况下: (1)利息(或优先股股利)越大,则财务杠杆系数越大; (2)EBIT越大,则财务杠杆系数越小。 假设总杠杆系数为3,则表明营业收入增加10%,每股收益增加30%。 (二)总杠杆系数的计算公式 总杠杆系数=财务杠杆系数×经营杠杆系数 (三)相关因素变化对总杠杆系数的影响 凡是影响经营杠杆系数和财务杠杆系数的因素都会影响总杠杆系数,而且影响方向是一致的。 【公式记忆方法】 (1)当企业不存在优先股时: (2)当企业存在优先股时

第6章 资本结构参考答案

参考答案 一、单项选择题 1、正确答案:C 解析:复合杠杆系数=经营杠杆系数×财务杠杆系数=1.5×1.2=1.8,所以每股收益增加 1.8倍。 2、正确答案:D 解析:经营杠杆系数= 3、正确答案:C 解析:由(500-500×40%)/(500-500×40%-固定成本)=1.5可以求出固定成本为100万元,由(500-200-100)/(500-200-100-利息)=2可以求出利息=100万元。再将固定成本增加50万元分别计算出经营杠杆系数为2,财务杠杆系数为3,求得总杠杆系数为2×3=6 4、正确答案:B 解析:财务杠杆系数=20/[20-100×60%×10%]=1.43 5、正确答案:A 解析:所谓最优资金结构是指在一定条件下使企业加权平均资金成本最低、企业价值最大的资金结构。 6、正确答案:D 解析:财务杠杆系数=30%/10%=3,选项B正确;复合杠杆系数=2×3=6。 7、正确答案:D 解析:影响经营杠杆系数的因素包括产品销售数量、产品销售价格、单位变动成本和固定成本等因素,不包括固定利息,利息影响的是财务杠杆系数。 8、正确答案:C 解析:财务杠杆系数=普通股每股利润变动率/息税前利润变动率,当财务杠杆系数为1时,分子分母应该相等,即普通股每股利润变动率等于息税前利润变动率。 9、正确答案:B 解析:(1)产权比率=负债总额/所有者权益×100%,根据产权比率为40%可知,负债=0.4×所有者权益,因此,在资金结构中,负债资金占的比例为:负债/(负债+所有者权益)=0.4×所有者权益/(0.4×所有者权益+所有者权益)=2/7,权益资金占的比例为:所有者权益/(负债+所有者权益)=所有者权益/(0.4×所有者权益+所有者权益)=5/7 (2)因为负债利息可以抵减所得税,所以,债务资金的平均成本=15.15%×(1-30%) 因此,加权平均资金成本=2/7×15.15%×(1-30%)+5/7×20%=17.31% 10、正确答案:C 解析:股东权益资金成本=11%+1.41×9.2%=23.97% 负债的资金成本=15%×(1-30%)=10.5% 加权平均资金成本=23.97%×60%+10.5%×40%=18.58% 11、正确答案:A 解析:净收益理论认为负债可以降低资金成本,负债越多则企业价值越大。 12、正确答案:A 解析:最佳资本结构是指使企业价值最大,加权平均资金成本最低的资本结构。 13、正确答案:C

第八章 资本结构决策

一、简答题 1.影响公司经营杠杆和财务杠杆大小的因素有哪些?在公司理财中应如何平衡经营杠杆和财务杠杆对公司风险和收益的影响? 2.债务人和债权人在财务危机中的利益冲突主要表现在哪些方面? 3.请解释为什么一个既有股本又有债务且为公众拥有的大公司的代理成本高于无负债且为业主管理的小公司代理成本。 4.怎样理解公司发行股票对市场传递的是“坏消息”这一现象? 5.假设一个经营情况良好的公司,经营者非常希望把这一正面消息传递给外部的投资人,从而提升该公司股价。如果经营者直接向外部发布好消息,可以收到预想的效果吗?如果你是这个公司的CFO,你会采取什么方法?为什么? 二、单项选择题 1.公司经营杠杆系数用来衡量公司的()。 A.经营风险 B.财务风险 C.系统风险 D.非系统风险 2.如果公司存在固定成本,在单价、单位变动成本、固定成本不变,只有销售量变动的情况下,则( )。 A.息税前收益变动率一定小于销售量变动率 B.息税前收益变动率一定大于销售量变动率

C.边际贡献变动率一定小于销售量变动率 D.边际贡献变动率一定大于销售量变动率 3.如果产品的销售单价为10元,单位变动成本为6元,固定成本总额为36 000元,经营杠杆系数为2,则此时的销售量为()。 A.7 200件 B.9 000件 C.12 000件 D.18 000件 4.在公司的全部资本中,股权资本和债务资本各占50%,则公司()。 A.只存在经营风险 B.只存在财务风险 C.存在经营风险和财务风险 D.经营风险和财务风险可以相互抵消 5.如果公司资本全部为自有资本,且没有优先股存在,则公司财务杠杆系数()。 A.等于0 B.等于1 C.大于1 D.小于1 6.某公司当期的财务杠杆系数是1.8,税前收益为2000万元,公司不存在优先股,则利息保障倍数为()。 A.1.25 B.1.8 C.2.25 D.2.5 7.W公司全部资本为200万元(无优先股),负债比率为40%,负债利率10%,当销售额为100万元时,息税前收益为18

第六章资本结构决策习题及答案.

第六章:资本结构决策习题 一、单项选择题 1、经营杠杆给企业带来的风险是指() A、成本上升的风险 B 、利润下降的风险 C、业务量变动导致息税前利润更大变动的风险 D、业务量变动导致息税前利润同比例变动的风险 2、财务杠杆说明() A、增加息税前利润对每股利润的影响 B、企业经营风险的大小 C、销售收入的增加对每股利润的影响 D、可通过扩大销售影响息税前利润 3、以下关于资金结构的叙述中正确的是() A、保持经济合理的资金结构是企业财务管理的目标之一 B、资金结构与资金成本没有关系,它指的是企业各种资金的构成及其比例关系 C、资金结构是指企业各种短期资金来源的数量构成比例 D、资金结构在企业建立后一成不变 4、某公司发行普通股股票600万元,筹资费用率5%,上年股利率14%,预计股利每年增长5%,所得税率33%。则该普通股成本率为() A、14.74% B、9.87% C、20.47% D、14.87% 5、每股利润无差异点是指两种筹资方案下,普通股每股利润相等时的() A、成本总额 B、筹资总额 C、资金结构 D、息税前利润 6、某公司负债和权益筹资额的比例为2:5,综合资金成本率为12%,若资金成本和资金结构不变,当发行100万元长期债券时,筹资总额分界点() A、1200万 B、200万 C、350万 D、100万 7、一般而言,在其他因素不变的情况下,固定成本越高,则() A、经营杠杆系数越小,经营风险越大 B、经营杠杆系数越大,经营风险越小 C、经营杠杆系数越小,经营风险越小 D、经营杠杆系数越大,经营风险越大 8、如果企业资金结构中负债额为0,则该企业的税前资金利润率的变动风险主要来源于() A、负债利率变动 B、资金利率变动 C、产权资本成本率变动 D、税率变动 9、下列筹集方式中,资本成本相对最低的是() A、发行股票B、发行债券C、长期借款D、留用利润 10、资本成本很高且财务风险很低的是() A、吸收投资B、发行股票C、发行债券 D、长期借款E、融资租赁 11、某企业发行为期10年,票面利率10%的债券1000万元,发行费用率为3%,适用的所得税税率为33%,该债券的资本成本为()

财管(2015)第10章 资本结构 课后作业

第十章资本结构 一、单项选择题 1.如果一个市场的价格不仅反映历史信息,还能反映所有的公开信息,则它是()。 A.弱式有效市场 B.半强式有效市场 C.强式有效市场 D.无效市场 2.假设经营杠杆系数为2,在由盈利(息税前利润)转为亏损时。销售量下降的最小幅度为()。 A.35% B.50% C.30% D.40% 3.某企业只生产A产品,销售单价为50元,单位变动成本为20元,年固定成本总额为45万元,年销售量为2万件,则该企业经营杠杆系数为()。 A.4 B.3 C.2.5 D.2 4.甲公司全部资产为120万元,有息负债比率为30%,负债平均利率为10%。假设没有优先股,当息税前利润为20万元时,财务杠杆系数为()。 A.1.22 B.1.32 C.1.43 D.1.56 5.某企业2014年的财务杠杆系数为2,2013年的息税前利润为500,优先股为6万元,企业所得税税率为25%,则2013年实际利息费用为()万元。 A.242 B.240 C.180 D.260 6.甲上市公司没有发行优先股,已知2014年的财务杠杆系数为1.25,则该公司2013年的利息保障倍数为()。 A.4 B.5 C.4.5 D.6 7.以下关于杠杆效应的表述不正确的是()。 A.财务杠杆表明息税前利润变动对每股收益的影响 B.经营杠杆表明产销量变动对息税前利润变动的影响 C.经营杠杆系数、财务杠杆系数以及联合杠杆系数恒大于1 D.联合杠杆系数表明产销量变动对每股收益的影响 8.在边际贡献大于固定成本的前提下,下列措施中不利于降低企业总风险的是()。

A.增加固定成本的投资支出 B.提高产品的销售单价 C.增加产品的年度销量 D.降低有息负债在债务中的比重 9.某公司税后净利润是24万元,固定性经营成本是35万元,财务杠杆系数是2.5,所得税税率是25%,假设公司没有优先股,那么,该公司的联合杠杆系数是()。 A.2.89 B.5.62 C.3.59 D.3.45 10.甲公司的经营杠杆系数为1.5,财务杠杆系数为1.6,则该公司销售额每增长1倍,就会造成每股收益增加()倍。 A.1.5 B.1.6 C.2.7 D.2.4 11.当负债达到100%时,企业价值最大,持有这种观点的资本结构理论是()。 A.代理理论 B.有税MM理论 C.无税MM理论 D.优序融资理论 12.考虑了企业债务的代理成本与代理收益后,资本结构的权衡理论模型可以扩展为()。 A.V L=V U+PV(利息抵税)-PV(财务困境成本)-PV(债务的代理成本)+PV(债务的代理收益) B.V L = V U +PV(利息抵税)-PV(财务困境成本)-PV(债务的代理成本) C.V L = V U +PV(利息抵税)-PV(债务的代理成本) D.V L = V U +PV(利息抵税)-PV(债务的代理成本)+PV(债务的代理收益) 13.下列有关资本结构理论的表述中,不正确的是()。 A.依据修正的MM理论,负债程度越高,加权平均资本成本越低,企业价值越大 B.依据MM(无税)理论,资本结构与企业价值无关 C.依据权衡理论,当债务抵税收益与财务困境成本相平衡时,企业价值最大 D.根据代理理论,无论负债程度如何,加权平均资本成本不变,企业价值也不变 14.甲公司目前存在融资需求。如果采用优序融资理论,管理层应当选择的融资顺序是()。 A.内部留存收益、公开增发新股、发行公司债券、发行可转换债券 B.内部留存收益、公开增发新股、发行可转换债券、发行公司债券 C.内部留存收益、发行公司债券、发行可转换债券、公开增发新股 D.内部留存收益、发行可转换债券、发行公司债券、公开增发新股 15.若不考虑财务风险,利用每股收益无差别点进行企业资本结构分析时,以下说法中错误的是()。 A.当预计销售额高于每股收益无差别点的销售额时,采用权益筹资方式比采用负债筹资方式有利 B.当预计销售额高于每股收益无差别点的销售额时,采用负债筹资方式比采用权益筹资方式有利 C.当预计销售额低于每股收益无差别点的销售额时,采用权益筹资方式比采用负债筹资方式

第六章资本结构决策

第六章资本结构决策 一、判断题 1、一般而言,一个投资项目,只有当其投资报酬率低于其资本成本率时,在经济上才是合理的;否则该项目将无利可图,甚至会发生亏损。 2、某种资本的用资费用高,其成本率就高;反之,用资费用低,其成本率就低。 3、根据企业所得税法的规定,企业债务的利息不容许从税前利润中扣除。 4、根据企业所得税法的规定,公司以税后利润向股东分派股利,故股权资本成本没有抵税利益。 5、一般而言,从投资者的角度,股票投资的风险高于债券,因此,股票投资的必要报酬率可以在,债券利率的基础上再加上股票投资高于债券投资的风险报酬率。 6、F公司准备发行一批优先股,每股发行价格6元,发行费用0.3元,预计年股利为每股0.8元,则其资本成本率约为14.04%。 7、当资本结构不变时,个别资本成本率越低,则综合资本成本率越高;反之,个别资本成本率越高,则综合资本成本率越低。 8、在一定的产销范围内,固定成本总额相对保持不变。如果产销规模超出了一定限度,固定成本总额也会发生一定的变动。 9、资本成本比较法一般适用于资本规模较大,资本结构较为复杂的非股份制企业。 10、公司价值比较法充分考虑了公司的财务风险和资本成本等因素的影响,进行资本结构的决策以公司价值最大化为标准,通常用于资本规模较大的上市公司。 11、每股收益分析法的决策目标是股东财富最大化或股票价值最大化,而不是公司价值最大化。 二、选择题 1、如果企业一定期间内的固定生产成本和固定财务费用均不为零,则由上述因素共同作用而导致的杠杆效应应属于()。 A.经营杠杆效应 B.财务杠杆效应 C.联合杠杆效应 D.风险杠杆效应 2、下列各项中,运用普通股每股收益无差别点确定最佳资本结构时,需计算的指标是()。 A.息税前利润 B.营业利润 C.净利润 D.利润总额 3、下列资金结构调整的方法中属于减量调整的是()。 A.债转股 B.发行新债 C.提前归还借款 D.增发新股偿还债务 4、假如某企业的股权资本与债务资本的比例为60:40,据此可断定该企业()。 A.只存在经营风险 B.经营风险大于财务风险 C.经营风险小于财务风险 D.同时存在经营风险和财务风险

企业最佳资本结构

渤海大学培训学院管理学学士学位毕业论文 论企业最佳资本结构 专业:____________专业_________________________ 班级:______二○○级班_______ 学号:______140114101149___________________ 姓名:___________孟悦___________________ 指导教师:___________李志平 ______________ 完成日期:_______二○○年月日 _ 二

滨州学院专科毕业设计(论文) [摘要]字数不足400字 资本结构对企业的经营至关重要,随着现代企业制度的建立和资本市场的发展,我国企业的资本结构经历了质的变化,但同时也暴露出一些问题。教条的生搬硬套西方的相关理论学说,对于一个面临复杂、多变的市场经济的企业来说是行不通的。只有客观的面对市场,从自身出发,辅以成熟的资本结构理论,企业才能找到财务杠杆的“支点”。本文针对存在的问题,首先认识了企业最佳资本结构的概念与意义,然后分析了影响企业最佳资本结构的因素及衡量企业最佳资本结构的标准。最后提出优化企业资本结构的若干政策方法,从而进一步说明企业最佳资本结构应该是企业以最低的加权平均资本成本和最小的融资风险获得最大的投资收益时的资本结构。 关键词:资本结构;衡量标准;资本决策 一

[Abstracts]边框不对,看格式 The best capital structure Capital structure is very important to enterprise management, with the establishment of modern enterprise system and the development of capital market, our country enterprise capital structure has experienced a qualitative change, but also exposed some problems. Doctrine of derivative related theory of the west, for a face of complex and changeful market economy enterprise doesn't work. Only objective in the face of the market, starting f rom their own, with mature capital structure theory, the enterprise can find the \"fulcrum\" financial leverage. This article in view of the existing problems, first understand the concept of optimal capital structure and meaning, and then analyzed the factors, which affect the optimal capital structure and the measure of optimal capital structure. Finally puts forward several policy method of optimization of corporate capital structure, so as to further illustrate enterprise capital structure should be the best at the lowest weighted average cost of capital of the financing risk gain maximum and minimum return on investment of capital structure. [Key words]: capital structure; Measure; Capital decision-making 二

教材电子版(打印版)——第10章 资本结构理论与实证检验

第十章 资本结构理论与实证检验 资本结构理论是现代公司财务研究的核心内容,正是在1958年Modiglianni 和Miller 建立了现代资本结构理论之后,公司财务才融入经济理论的主流之中。并且MM 关于资本结构与企业价值间关系的结论在当时标新立异,引起了一场关于资本结构理论的大讨论,并在其后的几十年中推动了一系列新理论的发展,极大丰富了公司财务内容和体系。可以说,以MM 为中心的资本结构理论与以Markowitz 的资产组合理论为中心的资本资产定价理论,使得财务理论被接受为一门经济理论学科,同时它又反过来深深影响了经济理论的发展。 第一节 MM 定理 企业存在的目的就是获利,完成这一目的的主要工作内容就是企业取得资金并用好,也就是企业筹资和投资。企业投资获取投资收益从而增加企业价值和股东财富,这个观点是无可争议的,但是企业筹资能否同样为企业创造价值,增加股东财富,这就是一个富有争议且历史悠久的问题了,这个问题的核心就是企业资本结构是否影响企业价值。直观的感觉是企业不同筹资方式的资本成本不同,而资本成本又是决定投资效益的重要内容,那么自然企业资本结构会影响企业价值。但是1958年Modiglianni 和Miller 在The American Economic Review 上发表的一篇文章得出了颠覆性的结论。该文章第一次以严密的数学推理证明了企业资本结构与企业价值之间的关系,并且第一次正式在证明过程中使用了“无套利”方法,这种方法为许多金融经济理论的证明和发展提供了全新的思路。 一、MM 定理(1958年) MM 在1958年的文章中设定一个持续经营的企业,将该企业视为一个黑箱,只是每年产生一定的现金流。假定每期企业产生的现金流是一个随机变量X ,分布区间为[]01,X X , 分布函数的具体形式并不重要。每期现金流期望值为?X 。同时有以下假设: (1)市场没有交易成本和买卖差价; (2)资本市场是完全竞争的,即企业与投资者都是价格接受者; (3)没有破产成本; (4)没有企业和个人所得税; (5)所有主体(企业和投资者)具有相同的信息; (6)个人和企业均可以按照无风险利率不受限制地借贷; (7)企业管理者的目标是股东财富最大化。 上述假设在1958年的MM 文章中有的是明确列示,有的是隐含说明,这些假设构造了一个现实中不存在的理性化世界,大大简化了现实世界的复杂性,从而设立了一个理论基础平台,使得今后相关问题的研究可以在放松上述假设的基础上逐步走向现实,使得理论研究具有了继承性和同一框架。这是MM 对于资本结构理论的最大贡献。 在这些假设的基础上,MM 比较了两个企业U 与L ,除了资本结构之外,这两个企业其他方面都相同(主要是每期具有相同的现金流分布)。U 企业无负债,资金完全来自所有 者投入。投资者在承担与?X 相关的相同风险条件下,可以取得的投资收益率为ρ。因为资本市场是完全竞争的,同时U 没有负债,所以它的市场价值等于U 的以后所有期间(因为持续经营,所以无限期)现金流的以ρ为折现率的汇总折现值:

公司金融第9章 资本结构习题及答案

第九章资本结构 一、概念题 资本结构最佳资本结构MM理论代理成本权衡理论财务困境成本破产成本优序融资理论自由现金流量 二、单项选择题 1、最佳资本结构是指() A每股利润最大时的资本结构B企业风险最小时的资本结构 C企业目标资本结构D综合资金成本最低,企业价值最大时的资本结构 2、调整企业资金结构并不能() A降低财务风险B降低经营风险C降低资金成本 D 增强融资弹性 3、可以作为比较各种筹资方式优劣的尺度的成本是() A个别资本成本B边际资本成本 C综合资本成本D资本总成本 4、在个别资本成本的计算中,不用考虑筹资费用影响因素的是() A长期借款成本B债券成本 C留存收益成本D普通股成本 5、下列筹资方式中,资本成本最低的是() A发行债券B留存收益C发行股票D长期借款 6、要使资本结构达到最佳,应使()达到最低 A边际资本成本B债务资本成本 C个别资本成本D综合资本成本 7、某公司发放的股利为每股5元,股利按5%的比例增长,目前股票的市价为每股50元,则计算出的资本成本为() A10% B15% C17.5% D13.88% 8、通过企业资本结构的调整,可以() A提高经营风险B降低经营风险 C影响财务风险D不影响财务风险 9、企业在筹措新的资金时,从理论上而言,应该按()计算的综合资本成本更为合适 A目标价值B账面价值C市场价值D任一价值 10、某企业的借入资本和权益资本的比例为1:3,则该企业() A只有经营风险B只有财务风险 C没有风险D既有经营风险又有财务风险 三、多项选择题 1、企业的资产结构影响资本结构的方式有() A拥有大量的固定资产的企业主要通过长期负债和发行股票筹集资金 B拥有较多流动资金的企业,更多依赖流动负债筹集资金 C资产适用于抵押贷款的公司举债额较多 D以技术研究开发为主的公司负债较少 2、负债资金在资本结构中产生的影响是() A降低企业资金成本 B加大企业财务风险

第10章 资本结构决策

第十章资本结构决策练习与答案 一、单选题 1、企业在经营决策时对经营成本中固定成本中的利用称为( ). A财务杠杆 B总杠杆 C联合杠杆 D营运杠杆 答案:D 2、企业在制定资本结构决策时对债务筹资的利用称为( ). A营业杠杆 B总杠杆 C联合杠杆 D融资杠杆 答案:D 3、税息前利润变动率相当于销售额变动率的倍数,表示的是( ). A边际资本成本 B财务杠杆系数 C营业杠杆系数 D联合杠杆系数答案:C 4、普通股每股税后利润变动率相当于税息前利润变动率的倍数表示的是( ). A营业杠杆系数 B财务杠杆系数 C联合杠杆系数 D边际资金成本答案:B 5、当营业杠杆系数和财务杠杆系数都为1.5时,则联合杠杆系数应为( ). A 3 B 2.25 C 1.5 D 1 答案:B 二、多选题 1、企业在经营决策时对经营成本中固定成本的利用称为()。 A营业杠杆 B金融杠杆 C经营杠杆 D 营运杠杆 答案:ACD 2、企业在制定资本结构决策时对债务筹资的利用称为()。 A营业杠杆 B财务杠杆 C总杠杆 D融资杠杆 答案:BD 3、影响营业风险的主要因素有()。 A产品需求的变动 B产品售价的变动 C营业杠杆 D单位产品变动成本的变化答案:ABCD 4、影响财务风险的主要因素有()。 A产品售价的变化 B利率水平的变化 C获利能力的变化 D资本结构的变化答案:BCD

5、企业资本结构最佳时,应该()。 A资本成本最低 B财务风险最小 C营业杠杆系数最大 D 企业价值最大 答案:AD 三、判断题 1、营业杠杆影响税息前利润,财务杠杆影响税息后利润。 答案:√ 2、由于营业杠杆的作用,当销售额下降时,税息前利润下降的更快。 答案:√ 3、一般而言,营业杠杆系数越大,对营业杠杆利益的影响越强,营业风险也就越高。 答案:√ 4、在资本结构一定,债务利息保持不变的条件下,随着税息前利润的增长,税后利润 以更快的速度增加,从而获得营业杠杆利益。 答案:× 5、如果企业同时使用营业杠杆和财务杠杆,两者综合作用的结果会使二者对普通股的 收益影响减少,同时风险也降低。 答案:× 6、在一定限度内合理提高债务资本的比例,可降低企业的综合资本成本,发挥财务杠 杆作用,降低财务风险。 答案:× 7、如果企业负债筹资为零,则企业财务杠杆系数为1。 答案:√ 8、当财务杠杆系数为1,营业杠杆系数为1时,则联合杠杆系数为2。 答案:× 9、通过每股收益无差别点分析,我们可以准确地确定一个公司业已存在的财务杠杆、 每股收益、资本成本与企业价值之间的关系。() 答案:× 10、每股收益无差别点分析不能用于确定最优资本结构。() 答案:√ 四、计算题 1、某公司目前有300万元的债务流通在外,利率为12%。现在准备为一个400万元的

【精品】第十章资本结构

第十章资本结构 第一节 杠杆原理 一、基本概念 (一)杠杆的含义P267 杠杆效应,是指固定成本提高公司期望收益,同时也增加公司风险的现象。 财务管理中杠杆的含义: 在财务管理中杠杆是指由于存在固定成本,使得某一财务变量发生较小变动,会引起另一变量较大的变动 固定性经营成本(Fixed cost) 固定性融资成本(利息Interest 、 优先股利Preferred Dividends )https://www.360docs.net/doc/6b17737824.html, 经营杠杆是由与产品生产或提供劳务有关的 固定性经营成本所引起的,而财务杠杆则是由债务利息等固定性融资成本所引起的。 经营杠杆会放大经营风险,财务杠杆会放大财务风险。

(二)经营风险与财务风险 1.经营风险P267-268 2.财务风险P270 财务风险是指由于企业运用了债务筹资方式而产生的丧失偿付能力的风险,而这种风险最终是由普通股股东承担的。 二、经营杠杆(OperatingLeverage) 1。经营杠杆效应的含义P268:在某一固定成本比重的作用下,由于营业收入一定程度的变动引起营业利润产生更大程度变动的现象。 【提示】

(1)若单价不变,所以销量变动率和销售收入变动率一致。 (2)这里的营业利润即为息税前利润。 EBIT=(P —V )×Q –F 2.经营杠杆作用的衡量—经营杠杆系数DOL (DegreeofOperatingLeverage ) 三、财务杠杆(FinancialLeverage) 1。含义P271 在某一固定的债务与权益融资结构下由于息税前利润的变动引起每股收益产生更大变动程度的现象被称为财务杠杆效应。 理解: 每股收益(Earningspershare ):EPS N PD T I EBIT --?-= )1()(

第六章资本结构决策习题及答案

第六章资本结构决策习题及答案 一、单项选择题 1、经营杠杆给企业带来的风险是指() A、成本上升的风险 B 、利润下降的风险 C、业务量变动导致息税前利润更大变动的风险 D、业务量变动导致息税前利润同比例变动的风险 2、财务杠杆说明() A、增加息税前利润对每股利润的影响 B、企业经营风险的大小 C、销售收入的增加对每股利润的影响 D、可通过扩大销售影响息税前利润 3、以下关于资金结构的叙述中正确的是() A、保持经济合理的资金结构是企业财务管理的目标之一 B、资金结构与资金成本没有关系,它指的是企业各种资金的构成及其比例关系 C、资金结构是指企业各种短期资金来源的数量构成比例 D、资金结构在企业建立后一成不变 4、某公司发行普通股股票600万元,筹资费用率5%,上年股利率14%,预计股利每年增长5%,所得税率33%。则该普通股成本率为() A、

14、74% B、9、87% C、 20、47% D、 14、87% 5、每股利润无差异点是指两种筹资方案下,普通股每股利润相等时的() A、成本总额 B、筹资总额 C、资金结构 D、息税前利润 7、一般而言,在其他因素不变的情况下,固定成本越高,则() A、经营杠杆系数越小,经营风险越大 B、经营杠杆系数越大,经营风险越小 C、经营杠杆系数越小,经营风险越小 D、经营杠杆系数越大,经营风险越大 9、下列筹集方式中,资本成本相对最低的是()A、发行股票B、发行债券C、长期借款D、留用利润 10、资本成本很高且财务风险很低的是()A、吸收投资B、发行股票C、发行债券D、长期借款

11、某企业发行为期10年,票面利率10%的债券1000万元,发行费用率为3%,适用的所得税税率为33%,该债券的资本成本为()A、0、069 B、0、096 C、0、785 D、0、768 12、普通股价格 10、50元,筹集费用每股0、50元,第一年支付股利 1、50元,股利增长率5%,则该普通股成本最接近于 ()。 A、 10、5%B、15%C、19%D、20% 13、某公司拟发行优先股100万元,每股利率10%,预计筹集费用为2万元,该优先股的资本成本为()。 A、O、120 B、0、102 C、0、230 D、0、205 14、在下列长期负债融资方式中,资本成本最高的是()A、普通股成本B、债券成本C、优先股成本D、长期借款成本 15、()筹集方式的资本成本高,而财务风险一般。 A、发行股票B、发行债券C、长期借款D、融资租赁 16、财务杠杆的作用程度,通常用()来衡量。 A、财务风险B、财务杠杆系数C、资本成本D、资本结构 17、某公司全部资本为10万元,负债比率为10%,借款利率为10%,息税前利润为30万元,则财务杠杆系数接近()。

注会讲义《财管》第十章资本结构05

第四节资本结构决策分析 一、资本结构的影响因素 2.具体影响 【提示】企业实际资本结构往往受企业自身状况、政策条件及市场环境多种因素的共同影响,并同时伴随着企业管理层的偏好与主观判断,使资本结构的决策难以形成统一的原则与模式。 二、资本结构决策分析方法 (一)资本成本比较法 选择加权平均资本成本最小的融资方案,确定为相对最优的资本结构。 【例10-5】某企业初始成立时需要资本总额为7000万元,有以下三种筹资方式,如表所示。 各种筹资方案基本数据单位:万元 高顿财经CPA培训中心

将表中的数据带入计算三种不同筹资方案的加权平均资本成本。 【答案】 方案一:K A WACC=500/7000×4.5%+1000/7000×6%+500/7000×10%+5000/7000× 15%=12.61% 方案二:K B WACC=800/7000×5.25%+1200/7000×6%+500/7000×10%+4500/7000× 14%=11.34% 方案三:K C WACC=500/7000×4.5%+2000/7000×6.75%+500/7000×10%+4000/7000× 13%=10.39% 通过比较不难发现,方案三的加权平均资本成本最低。因此,在适度的财务风险条件下,企业应按照方案三的各种资本比例筹集资金,由此形成的资本结构为相对最优的资本结构。 (二)每股收益无差别点法 高顿财经CPA培训中心

续表 高顿财经CPA培训中心

业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。有三种筹资方案可供选择: 方案一:全部通过年利率为10%的长期债券融资; 方案二:全部是优先股股利为12%的优先股筹资; 方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。 要求: (1)计算长期债务和普通股筹资方式的每股收益无差别点。 (2)计算优先股和普通股筹资的每股收益无差别点。 (3)假设企业预期的息前税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式? (4)若追加投资前公司的息税前利润为100万元,追加投资后预期的息前税前利润为210万元,计算筹资前的财务杠杆和按三个方案筹资后的财务杠杆。(补充)(5)若追加投资前公司的息税前利润为100万元,如果新投资可提供100万元或200 万元的新增息税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?(补充)【答案】 (1)方案一与方案三,即长期债务和普通股筹资方式的每股收益无差别点,EPS1=EPS3: 解方程得方案一与方案三的每股收益无差别点所对应的EBIT=150(万元)。 (2)方案二与方案三,即优先股和普通股筹资方式的每股收益无差别点,EPS2=EPS3: 解方程得方案二与方案三的每股收益无差别点所对应的EBIT=240(万元)。 (3)因为税前优先股利80高于利息,所以利用每股收益法决策优先应排除优先股;又因为210高于无差别点150,所以若不考虑财务风险应采用负债筹资,因其每股收益高。 高顿财经CPA培训中心

第六章 资本结构决策 (1)

第六章资本结构决策 一、单项选择题 1.可以作为比较各种筹资方式优劣的尺度的成本是( ) A.个别资本成本 B.边际资本成本 C.综合资本成本 D.资本总成本 2.可以作为资本结构决策基本依据的成本是( ) A.个别资本成本 B.综合资本成本 C.边际资本成本 D.资本总成本 3.可以作为比较选择追加筹资方案重要依据的成本是() A.个别资本成本 B.综合资本成本 C.边际资本成本 D.资本总成本 4.下列筹资方式中,资本成本最低的是( ) A.发行股票 B.发行债券 C.长期借款 D.留用利润 5.下列筹资方式中,资本成本最高的是( ) A.发行普通股 B.发行债券 C.发行优先股 D.长期借款 6.普通股价格10.50元,筹资费用每股0.50元,第一年支付股利1.50元,股利增长率5%。则该普通股的成本最接近于() A.10.596 B.15% C.1996 D.20% 7.企业在经营决策时对经营成本中固定成本的利用称为 ( )。 A.财务杠杆 B.总杠杆 C.联合杠杆 D.营运杠杆 8.企业在制定资本结构决策时对债权筹资的利用称为 ( )。 A.营业杠杆 B.总杠杆 C.联合杠杆 D.融资杠杆 9.息税前利润变动率相当于销售额变动率的倍数,表示的是( )。 A.边际资本成本 B.财务杠杆系数C.营业杠杆系数 D.联合杠杆系数倍数10.普通股每股利润变动率相当于息税前利润变动率的倍数表示的是( )。 A.营业杠杆系数 B,财务杠杆系数C.联合杠杆系数 D.边际资本成本 11.当营业杠杆系数和财务杠杆系数都是1.5时,则联合杠杆系数应为( )。 A.3 B.2.25 C.1.5 D.1 12.要使资本结构达到最佳,应使( )达到最低。 A.综合资本成本率 B.边际资本成本率 C.债务资本成本率 D.自有资本成本率 13.下列关于综合资金成本的说法不正确的是()。 A.包括加权平均资金成本和边际资金成本 B.边际资金成本采用加权平均法计算,其权数为账面价值权数 C.当企业拟筹资进行某项目投资时,应以边际资金成本作为评价该投资项目可行性的经济指标 D.边际资金成本,是指资金每增加一个单位而增加的成本 14.已知企业目标资本结构中长期债务的比重为20%,债务资金的增加额在0~10000元范围内,其利率维持5%不变。该企业与此相关的筹资总额分界点为()元。 A.5000 B.20000 C.50000 D.200000 15.在实务中,计算加权平均资金成本时通常采用的权数为()。 A.目标价值权数 B.市场价值权数 C.账面价值权数 D.评估价值权数 16.A企业负债资金的市场价值为4000万元,股东权益的市场价值为6000万元。债务的税前资金成本为15%,股票的β为1.41,企业所得税税率为34%,市场风险溢酬9.2%,国债的利率为11%。则加权平均资金成本为()。 A. 23.97% B. 9.9% C. 18.34% D. 18.67% 17.某企业希望在筹资计划中确定期望的加权平均资金成本,为此需要计算个别资金占全部

浅析最优资本结构的确定方法

浅析最优资本结构的确定方法 摘要:最优资本结构是指企业在一定时期内使加权平均资本成本最低、企业价值最大化时的资本结构。随着市场经济的迅速发展和经济全球化进程加快,企业要在激烈的市场竞争中提高竞争能力,除了提高整体的经营管理能力外,还必须选择最优的资本结构。关于最优资本结构的确定方法,笔者认为应从现代资本结构理论出发,综合考虑企业财务状况、资产结构、行业因素、经营情况、利率水平的变动趋势等因素,选择适合企业实际和有效的资本结构。股份制企业适合采用每股利润无差别点法、比较资金成本法和公司价值比较法;一般企业适合采用比较资金成本法和自有资本收益率法。 关键词:资本结构;最优资本结构;每股利润无差别点法;比较资金成本法、公司价值比较法;自有资本收益率法 最优资本结构对企业的经营管理至关重要。随着现代企业制度的建立和资本市场的发展,我国企业的资本结构正逐步趋向合理和优化,但同时也存在一些问题。我国加入WTO 以后,企业必须迅速融入到经济全球化的进程之中,积极争取在全球证券、金融市场融资。资本结构是否合理,将直接关系到企业能否获得国际投资者的信任,能否在国际市场竞

争中取得良好的经营业绩和长远发展。因此,优化我国企业的资本结构刻不容缓。关于最优资本结构的确定方法,目前经济界的理论研究主要集中于股份制企业最优资本结构的确定方法,一般企业资本结构的确定方法尚未涉及。本文拟从现代资本结构理论出发,对最优资本结构的确定方法进行理论研究和实际探索。 一、现代资本结构理论 资本结构是指企业各种资金来源的构成和比例关系。长期资本来源包括长期债务资本和权益资本,因此资本结构通常是指企业长期债务资本与权益资本的结构和比例关系。 自20世纪50年代以来,西方经济学家对资本结构展开了广泛的研究,先后出现过净收入理论,折衷理论和现代资本结构理论,其中影响最大的现代资本结构理论主要有MM 理论及权衡理论、激励理论、非对称信息理论等。 1.MM理论和权衡理论 早期的MM理论认为,由于所得税法允许债务利息费用在税前扣除,在某些严格的假设下,负债越多,企业的价值越大。这一理论并非完全符合现实情况,只能作为进一步研究的起点。此后提出的权衡理论认为,负债公司可以为企业带来税额庇护利益,但各种负债成本随负债比率增大而上