美国主权信用评级下调的研究报告

美国主权信用降级背景下如何实现我国外汇储备的优化管理(1)

近 年 来, 我 国 外 债 规 模 不 断 扩 大, 投 机 性 外 汇 资本的流入对我国外汇储备增长起到了推波助澜的作 用。自 2001 年以来,我国外债总体规模呈现不断增 长的趋势。截至 2010 年末,我国外债余额为 5489.38 亿 美 元, 比 2001 年 末 增 加 了 65.2 %, 其 中 短 期 债 务的增长尤为迅速,2010 年末我国短期外债余额为 3756.95 亿美元,占外债余额的 68.44%。

(四)多年来外汇管理体制中的强制结汇和周转 头寸限额管理制度是造成我国外汇储备快速增长的制 度性原因。

1994 年,我国实行单一的有管理的浮动汇率制 度,在对资本与金融项目实行严格管制的同时,对经 常项目实施强制结售汇制度。2007 年 8 月,我国外汇 管理局宣布取消境内机构经常项目外汇账户限额,境 内机构可根据自身经营需要,自行保留其经常项目下 的外汇收入。虽然此后国家外汇管理局多次上调了经 常项目下的外汇账户限额,简化了购汇的相关手续,

三、优化我国外汇储备管理的建议 目前,外汇储备过高已经给我国带来了一定的负 面影响,我国迫切需要转变外汇储备管理思路,实现 外汇储备的优化管理。首先,我国外汇储备规模过大, 我们必须控制规模的过快增长。其次,伴随着我国外 汇储备规模的不断扩大,对安全性需求的过分强调已 经不再符合当前形势了,中央银行在持有较大规模的 外汇储备时必须要考虑获得较高的投资回报。笔者建 议,我国可以借鉴韩国的经验将外汇储备分为三层 进行管理,第一层是流动性部分,用来实现外汇储 备的基本职能 ;第二层为投资部分,主要用来实现外 汇储备的增值 ;第三层为信托部分,交由国际知名的 资产管理公司进行管理,在获得较高投资收益的同时 可以学习其先进的管理经验。 (一)对外汇储备的规模进行控制。 1、转变经济增长方式,减少一定的双顺差,控 制外汇储备的过快增长。对于经常项目的顺差,一方 面,要改变过度依靠出口带动经济增长的模式,积极 扩大内需刺激消费。另一方面,应努力促进加工贸易 的转型,推动产业结构的优化升级,多出口具有高技 术含量、高附加值的产品。对于资本项目的顺差,首 先我们在吸引外资的过程中应进行合理规划,而不能 盲目引进那些技术含量不高的项目或者大量引进类型 相同的外资项目造成重复建设 ;其次应积极实施“走 出去”战略,鼓励我国企业在海外进行各种形式的投 资,在减少我国外汇储备规模的同时还可以获得较高 的投资回报,弥补我国外汇储备管理盈利性不足的弱 势。 2、放松资本管制并加强外汇市场建设。我国应 适度放松资本管制,实现由“藏汇于国”到“藏汇于 民”的政策转变。当前我国面临控制通货膨胀的压力, 其原因之一是外汇占款引起的基础货币投放过多,对 于通过探索“藏汇于民”的制度安排,减少我国中央 银行“外汇占款”对应的本币投放,可以有效缓解通 胀压力。笔者建议,首先,鼓励企业尤其是私人企业

美国主权债务信用评级下调对我国经济的几点影响

美国主权债务信用评级下调对我国经济的几点影响[摘要] 美国主权债务信用评级下调事件对各国的经济都有或重或轻的影响,尤其是对我国影响很大。

本文就我国外汇储备、出口业务、通货膨胀、宏观调控、金融市场这几方面变化做简要分析,阐述此事件对我国经济的影响。

[关键词] 美国主权债务信用评级下调我国经济影响美国当地时间8月5日晚标准普尔公司下调了美国长期主权信用评级,由“AAA”最高评级降低一级到“AA+”,8日将美国重要的两家贷款抵押融资公司房利美和房地美的评级由“AAA”下调至“AA+”。

这是美国近一个世纪以来首次失去最高信用评级。

此消息一出,震惊全球。

美国三大股指暴跌均3%以上,韩国股市跌幅过大暂停交易2小时,香港恒生指数等纷纷急剧下挫,我国沪深股指两周内也急跌10%左右。

虽美国依然是世界第一大经济体,“AA+”的意义还是“优良”级别,短期内不至于会有太恶劣的影响,但美元体系在全球金融领域中影响力太大,这次事件对各国的经济都有或重或轻的影响。

尤其是我国,我国拥有着3.2万亿美元的巨额外汇储备,此次美国主权信用评级下调事件对我国经济还是影响较大。

比较突出的影响有如下几点:一、巨额外汇储备面临贬值风险目前我国拥有着3.2万亿美元的巨额外汇储备,居世界第一。

在这些资产中,70%以上为美元计价资产,其中截止到今年5月我国持有美国国债1.16万亿美元,是美国国债的最大海外持有国。

8月5日,美国10年期国债收益率下降2.5%,加上此次美国主权信用评级的下调,可能会带来投资者对美债的抛售行为。

再者,近几年美元一直走贬值路线,国际清算银行(BIS)公布的数据显示,在过去两年,经通胀调整后,美元实际有效汇率下跌10%,这次主权信用评级可能会加速美元贬值。

美元贬值,即美元的实际购买力下降。

这对于拥有巨额及大比重美元外汇的我国来说,影响无疑是巨大的,这可能会让我国外汇储备遭遇较大的损失。

国家发改委副主任张晓强在8月12日谈到美国大量的使用货币工具,会加剧全球通胀,会给我国的外汇储备实际购买力带来影响。

美国也怕主权信用降级?

美国经济再敲 “ 警钟”

虽然 标普发布 的美债 “ 负面 ”展望报告并 非完全 出平人

莳面临 的财政困境及 其蕴藏 的风险都早 巳为并无 新意 ,其下调 美国政府评 们 意料之 外 ,但这一举 动仍使得本来 在很大程度上局 限于美

民的贷款违 约率必定重 新抬头 ,企业也 可能实施计划 外的裁 响到整个信 贷市场 的中长期利率 ,包括消 费者和企业贷款利

毛 国列入 “ 负面观察名单 ” ,这意味着对美国评级的实际调 的 影 响 , 市 场 人 士 普 遍 预 计 今 年 第 一 季 度 的 美 国 经 济 增 速 ,

措不会在 “ 未来三到六个月 ” 到来。此前在 1 9 9 5年 1 , 将 由去年第 四季度的 31 降至 24 或 25 1月 .% -% .%。

聂 的举动 虽属意料之外 ,但在情理之 中。 望

国政界 的赤 字之争 以极 大的威 力波及到 了华 尔街 。当天 ,美 国三 大 主要 股指 跌 幅均 在 1 以上 ,道 指更 创 下近 一个 多 %

美债 市值依 然稳 固

月以来 的最 大单 日跌 幅。与此 同时,美国债市也一度 陷入惊

美 国也怕 主权 信用降级?

口 陈 支 农 ( 行 淮 安 市 分 行 ,江 苏 淮 安 2 3 )5) 农 2( 5 #

尽 管 美 国经 济 复 苏 情 况 好 于 预 期 ,今 年 以来 更 显 示 出加 速 迹 象 ,但债 台 高 筑 已成 为 美 国 经 济 复 苏 的 一 大 “ 脚 石” 绊 ,也 被 视 为 影 响 美 国经 济 持 续 增 长 的最 大 挑 战 。 因此 ,标 普 4月 1 日发 布 报 告 指 出 ,维 持 对 8 美 国 长 、 短 期 主 权 信 用 的 最 高 评 级 ,但 鉴 于 目前 美 国 财 政 赤 字高 企 、 风 险 不 断 上 升 、 政 府 政 策 不 明 朗 ,j 5 -

美国信用评级下调对甲醇市场的影响

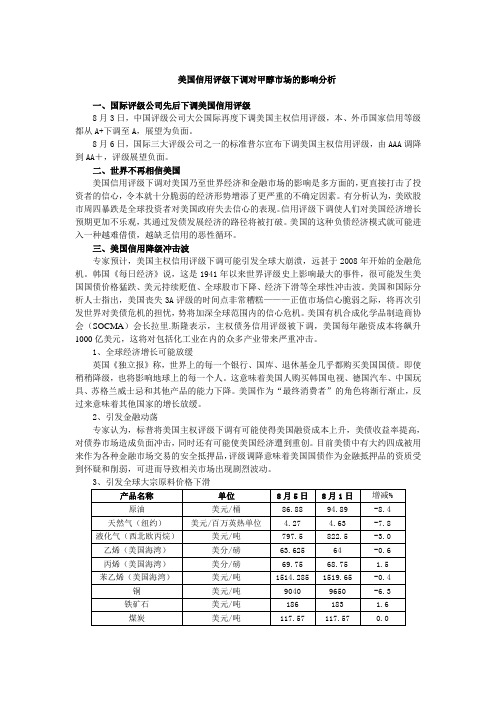

美国信用评级下调对甲醇市场的影响分析一、国际评级公司先后下调美国信用评级8月3日,中国评级公司大公国际再度下调美国主权信用评级,本、外币国家信用等级都从A+下调至A,展望为负面。

8月6日,国际三大评级公司之一的标准普尔宣布下调美国主权信用评级,由AAA调降到AA+,评级展望负面。

二、世界不再相信美国美国信用评级下调对美国乃至世界经济和金融市场的影响是多方面的,更直接打击了投资者的信心,令本就十分脆弱的经济形势增添了更严重的不确定因素。

有分析认为,美欧股市周四暴跌是全球投资者对美国政府失去信心的表现。

信用评级下调使人们对美国经济增长预期更加不乐观,其通过发债发展经济的路径将被打破。

美国的这种负债经济模式就可能进入一种越难借债,越缺乏信用的恶性循环。

三、美国信用降级冲击波专家预计,美国主权信用评级下调可能引发全球大崩溃,远甚于2008年开始的金融危机。

韩国《每日经济》说,这是1941年以来世界评级史上影响最大的事件,很可能发生美国国债价格猛跌、美元持续贬值、全球股市下降、经济下滑等全球性冲击波。

美国和国际分析人士指出,美国丧失3A评级的时间点非常糟糕———正值市场信心脆弱之际,将再次引发世界对美债危机的担忧,势将加深全球范围内的信心危机。

美国有机合成化学品制造商协会(SOCMA)会长拉里.斯隆表示,主权债务信用评级被下调,美国每年融资成本将飙升1000亿美元,这将对包括化工业在内的众多产业带来严重冲击。

1、全球经济增长可能放缓英国《独立报》称,世界上的每一个银行、国库、退休基金几乎都购买美国国债。

即使稍稍降级,也将影响地球上的每一个人。

这意味着美国人购买韩国电视、德国汽车、中国玩具、苏格兰威士忌和其他产品的能力下降。

美国作为“最终消费者”的角色将渐行渐止,反过来意味着其他国家的增长放缓。

2、引发金融动荡专家认为,标普将美国主权评级下调有可能使得美国融资成本上升,美债收益率提高,对债券市场造成负面冲击,同时还有可能使美国经济遭到重创。

美国信用评级展望为负面

美国信用评级展望为负面作者:吴海珊来源:《时代中国》2011年第11期导读:美国东部时间8月5日晚间,国际评级机构标普将美国长期主权信用评级由“AAA”降至“AA+”。

两大因素导致美国评级遭降三大国际评级机构之一的标准普尔此前将美国主权信用评级由AAA调降至AA+,导致金融市场剧烈波动,并引发各界广泛议论。

22日,标普董事总经理、全球主权政府和国际公共产业评级主管大卫·比尔斯(David BeerS)在北京接受中国证券报记者采訪时指出,标普下调美国评级是由于美国政治气候和财改可持续性发生变化,使美国评级与AAA级别不再匹配。

比尔斯同时预测,希腊可能于今年内发生债务违约。

这是标普下调美国评级引发市场轰动后,比尔斯首次在中国与媒体见面。

他指出,根据标普今年6月发布的最新主权评级框架,标普评估一国主权信用评级时主要考量该国政治、经济、外部因素、财政状况和货币政策五方面情况。

首先,美国决策过程的稳定性、可预见性和有效性均已遭到削弱,这一点在美国最近关于债务上限的争论中显现无遗,这意味着美国的政治气候已发生变化,导致评级在政治因素方面减分。

其次,即使各方最终就提高债务上限达成了协议,但仍无法从根本上改变美国财政状况,中期内公共债务负担不断上升的情况未能得到遏制。

政治和财政两项减分,最终导致美国评级遭降。

美国政府部门和市场各界对标普下调美国评级之举有诸多质疑。

美国财政部长盖特纳曾公开批评,标普下调美国评级是“极其糟糕”的决定。

对此比尔斯称,盖特纳曾指出,“美国关于债务上限旷日持久的谈判损害了美国在全球的地位,长期而言,美国公共财政状况不可持续”,其上述言论实质上与标普的观点一致,恰恰是标普下调美国评级的原因。

对于美国财政部发言人称“标普在评估美国评级时存在2万亿美元的计算错误”一说,比尔斯称,“财政部的评价并不真诚”,标普是对相对信用风险进行的前瞻性评估,评级并非针对过去发生的情况进行,而是展望未来发展趋势。

美国信用评级下调分析

因 素 的 影 响 , 政 赤 字 一 直 难 以 控 制 , 此 导 致 美 国 国 债 的 生 剧 烈 的 恶 化 。原 因有 三 点 : 是 美 国 必 须 维 持 国 家 信 用 , 财 由 一 增 长 速 度 明显 加 快 。 特 别 是 受 到 金 融 危 机 爆 发 的 恶 劣 影 美 债 不 会 违 约 。次 贷 危 机 之 后 , 国用 国 家 信 用 作 担 保 , 美 为 响 ,0 8年 后 美 债 每 年 都 达 万 亿 美 元 以 上 , 2 1 20 至 0 0年 累 积 经 济 体 注 入 流 动 性 , 果 美 国 违 约 , 债 券 市 场 的 动 荡 必 然 如 其 突 破 1 亿 美 元 。量 变 必 然 导 致 质 变 , 债 毕 竟 是 有 极 限 造成对该 国来说 比次贷危机 更为 严重 的后 果 。如果 国家信 4万 负 的 , 过 一 定 的界 限 , 容 易 产 生 危 机 。 当美 债 积 累 到 一 定 用 都 失 去 了 , 国将 无 法 通 过 出 售 美 债 而 获 得 其 它 国 家 对 超 就 美 的 程 度 , 国必 然 要 运 用 各 种 手 段 来 控 制 或 掩 饰 其 债 务 风 美 国经济注入 的资 金支 持 , 利 于美 国 经济 的复苏 和 社会 美 不 险 。例 如 , 美 债 风 险 分 散 到 其 它 国 家 , 者 通 过 狙 击 他 国 把 或 金 融市场 ( 日本 和 欧 债 危 机 ) 转 移 投 资 者 的注 意 力 。 来 的发 展 。二 是 美 国 具 备 其 它 国 家 所 不 能 比 拟 的 硬 实 力 和 软 实 力 , 括 美 元 的 世 界 货 币 地 位 、 秀 的 企 业 公 司 、 界 一 包 优 世

家信用 、 大的经 济 和军 事力 量 、 质 的公 司 企业 、 越 的 2 美债信 用评 级下调 对 美国 没有造 成太 大 冲击 强 优 卓 创新 意识和能力 , 这些 条件为美 债提供 了信 用保 障 , 美债 使 信用评级 的下调使 不少人对 美债 的信 用 问题产 生 了疑 处于其 它 国家 国债 所 无 法取 代 的地 位 。因此 , 债 长期 以 虑 , 债 问题 的 确 需 要 引 起 重 视 , 债 和 任 何 债 券 一 样 也 存 美 美 美 来都 被视为规 避风险 、 保证 收益 的一种 投资 选择 。其次 , 巨 在违约风 险. 。此次美 国信用评级 事 件真 正值 得我们 关 注 的 额美债 是伴 随着 美 国经济 的发展 历程 长期 积 累的结果 。美 是 其 背 后 反 映 出来 的美 欧 未 来 经 济 前 景 问 题 , 不 是 评 级 而

美国主权信用降级对我国经济的影响及对策研究

1 美债 投 资 面 临损 失 、

有数据称 , 国信 用 降级将 导 致 美国 全社 会 融资 成本 每年 增 加 美 10 亿美元 , 00 这会严 重打击消费 者信心 , 加美国经济 复苏的艰难性 , 增 同时也增加 了美联储量化宽松货币政策 出台的可能J 性。量化宽松 就是 增加货币供应 , 美元贬值加速不可避免。由于中国经济持续高增 长, 利 率水平较 高, 汇率升值空间大 , 因此人 民币可 能会成为部分 国际投机游 资的觊觎对 象和 国际投资者的避险货币 , 使人 民币升值的压力巨增。 这

放松人 民币的管制 , 加快人 民币国际化 步伐 ; 建立 自己的国际平台, 立在一定范围 内的话语权 ; 确 降低地方债务风 险, 避免 中国式债务危机 。

【 关键词 】 美国 ; 主权信 用降级 ; 中国经济; 负面影响 ; 对策

今年 8 5日 , 月 美国三大信用评级机构之一 的标准普尔宣布 , 美 将 国信 用评级从最高级别的 A A下调 至 A , A A 并将其 评级前景定 为“ 负 面” 。这是美国在历史上作 为全球第一大经济体 , 首度丧失其拥有 近一 个世纪之久 的最高信用评 级。美国是世界 第一经济 大国 , 的经济 状 它 况与世界经济联 系紧密 并影响巨大。世界经 济发展 离不 开中国 , 中国 经济体 已经是世界经济发展的重要组成 部分 。美 国主权信用降级对 我 国经济会产生哪些负面影响 , 我们应 当采取什 么样的对 策 , 已经是一 个

美 国主权信用降级对我国经济的影 响及对策研究

他 山 之 石

美 国 主 权信 用 降级 对 我 国经 济 的 影 响 及 对策 研 究

聂 艺媛

( 中南财经政法大学工商管理学院 湖北武汉

美国信用降级-影响及对策

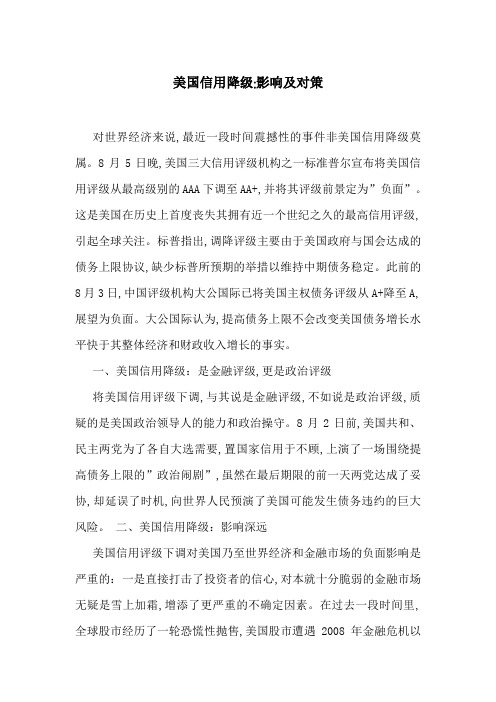

美国信用降级:影响及对策对世界经济来说,最近一段时间震撼性的事件非美国信用降级莫属。

8月5日晚,美国三大信用评级机构之一标准普尔宣布将美国信用评级从最高级别的AAA下调至AA+,并将其评级前景定为”负面”。

这是美国在历史上首度丧失其拥有近一个世纪之久的最高信用评级,引起全球关注。

标普指出,调降评级主要由于美国政府与国会达成的债务上限协议,缺少标普所预期的举措以维持中期债务稳定。

此前的8月3日,中国评级机构大公国际已将美国主权债务评级从A+降至A,展望为负面。

大公国际认为,提高债务上限不会改变美国债务增长水平快于其整体经济和财政收入增长的事实。

一、美国信用降级:是金融评级,更是政治评级将美国信用评级下调,与其说是金融评级,不如说是政治评级,质疑的是美国政治领导人的能力和政治操守。

8月2日前,美国共和、民主两党为了各自大选需要,置国家信用于不顾,上演了一场围绕提高债务上限的”政治闹剧”,虽然在最后期限的前一天两党达成了妥协,却延误了时机,向世界人民预演了美国可能发生债务违约的巨大风险。

二、美国信用降级:影响深远美国信用评级下调对美国乃至世界经济和金融市场的负面影响是严重的:一是直接打击了投资者的信心,对本就十分脆弱的金融市场无疑是雪上加霜,增添了更严重的不确定因素。

在过去一段时间里,全球股市经历了一轮恐慌性抛售,美国股市遭遇2008年金融危机以来最惨痛的一周,三大股指重挫,未来市场动荡将加剧。

二是美国评级下调还可能导致全球风险溢价水平进一步上升。

评级下调不仅将使美国蒙受损失,将为各类融资付出更高成本,也将使全球市场对欧债危机的疑虑更深,使信用欠佳的欧元区经济体更易受到冲击。

种种溢出效应,今后还将继续放大并传递全球,加深市场对美欧信用的信心危机。

三是美国评级下调将对全球经济复苏带来负面影响。

信用评级下调使人们对美国经济增长预期更加不乐观,美国发债的成本增加,其通过大规模发债及滥印美元发展经济的路径将受阻,有可能陷入一种越难借债,越拖累经济,越缺乏信用的恶性循环。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2011年8月

严格保密

美国主权信用评级行动

正当穆迪刚确认维持美国主权信用评级“AAA”级、展望为负面时,标准普尔将其下调一个级距至 “AA+” (负面)。 惠誉目前仍维持美国 “AAA” (稳定)评级, 将在八月底宣布最终评级决定。

评级机构

评级行动

8月5日

标准普尔将美国长期主权信用评级从“AAA”下调至“AA +”, 并确认了其“A - 1+”的短期评级,长期评级展望为负面 预算控制法修正案已于2011年8月2日获得通过,随着债务上限的提 高,美国政府债务违约的危机已经解除 然而,标普此次下调反映了其认为美国国会和政府近期通过的财务 整顿计划不足以充分稳定政府中期债务状况 从广义上来讲,评级机构所采取的这一行动突显出美国政府治理和 决策制定的可预见性、有效性和稳定性正在逐渐减弱 根据最新评级,美国政府债务预计分别占2011、2015和2021年国内 生产总值的74%,79%和85% 负面展望是基于以下两种可能的情境: – 乐观情境是美国国会削减赤字委员会的提议能实现财务整顿并 减缓政府债务状况的恶化,在这种情况下长期评级将会稳定 在”AA+” 悲观情境是如果公共债务继续向高于预期的方向发展,长期评 级将被进一步下调

评级下调对美国国债收益的影响

标普预测

–

2011年6月16日,标普发布研究报告预测如果将美国评级 下调至AA,国债收益率将上升约23个基点。 根据标普预计,该幅度的收益率上升将导致国债持有者 遭受约500-1,000亿美元的损失。 可能导致美国联邦政府每万亿赤字的利息成本上升23-38 亿美元

来源: 花旗, 标普, 美国财政部.

评级下调的间接影响 美国主权和私人部门融资成本上升 – 公司债、证券、房地产、大宗商 品和外汇的评级均与美国国债由直接或间接联系 市场情绪的改变可能导致整体避险情绪的上升 对于美元作为国际货币和美国国债作为全球无风险资产地位的忧虑上 升

4

美国国债抛售浪潮?

财政前景的乐观、悲观和中性展望

占所有展望报告的百分比%

70% 60% 50% 40% 30% 20% 10% 0% Jan-11 Mar-10 May-11 Jul-11 Jan-10 Mar-10 May-10 Jul-10 Sep-10 Nov-10 Jan-10 Mar-11 May-10 Jul-10 Positive 乐观 Negative 悲观 Neutral 中性

8月2日

确认美国政府债券 “Aaa”评级,展望为负 面

8月2日

美国政府当前评级为 “AAA”,展望稳 定,最终评级结果将于8月底公布

来源: 花旗, 标普, 穆迪, 惠誉评级

1

–

标普下调美国主权信用评级的影响

大多数美国公司的信用状况与美国主权评级联系不大,因此任何影响都只是间接的。但“政府支持”的企业将会由于此次标普评级下调而 受到影响。

花旗预计评级下调不会对国债收益率产生实质影响。我们认为受监管限制被迫出售国债的投资者数量会很少,而由于评级下调事件本身选 择抛售国债的投资者也为数不多。

美国国债主要持有者 美国以外的央行和主权量的%) 3.2万亿美元 (33%)

相关信息 被迫出售者很少所以短期影响有限。 长期而言可能加速出售,因为担心美国国债未来会 丧失无风险资产地位,因此可能加速长期分散化投 资

美国非金融类企业 和美国结构性融资公司

整体经济

来源: 花旗, 标普, 穆迪, 惠誉评级

2

▼ 存在发生“小概率事件”的下行风险,即市场对这种前所未有的状况反应差于预期, 消费者信心动摇,回购市场流动性减弱,GDP萎缩

对市场的潜在影响

存在美国国债收益率长期温和上涨的风险;潜在的发生“小概率事件”的下行风险同样存在。

就业和 GDP

600 400 200 0 (200) (400) (600) (800)

千 (左), 年化百分比% (右)

8 6 4 2 0 (2) (4) (6) (8) (10)

经历过2009年GDP和就业数据的低谷后,利率已 逐渐回升,并仍处在运动趋势

(1,000) Jan-02 Jan-03 Jan-04 Jan-05 Jan-06 Jan-07 Jan-08 Jan-09 Jan-10 Jan-11 NFP ADP GDP QoQ Ann.

在对全球宏观经济忧虑的背景下,悲观展望 占比超 过乐观展望约10%,这是自2010年以来的首次出现

预测显示今年内GDP将上 升,但结合年初的情况看, 实际GDP增长率远低于预估

来源: 花旗, Bloomberg

6

IRS Circular 230 Disclosure: Citigroup Inc. and its affiliates do not provide tax or legal advice. Any discussion of tax matters in these materials (i) is not intended or written to be used, and cannot be used or relied upon, by you for the purpose of avoiding any tax penalties and (ii) may have been written in connection with the "promotion or marketing" of any transaction contemplated hereby ("Transaction"). Accordingly, you should seek advice based on your particular circumstances from an independent tax advisor. Any terms set forth herein are intended for discussion purposes only and are subject to the final terms as set forth in separate definitive written agreements. This presentation is not a commitment to lend, syndicate a financing, underwrite or purchase securities, or commit capital nor does it obligate us to enter into such a commitment, nor are we acting as a fiduciary to you. By accepting this presentation, subject to applicable law or regulation, you agree to keep confidential the information contained herein and the existence of and proposed terms for any Transaction. Prior to entering into any Transaction, you should determine, without reliance upon us or our affiliates, the economic risks and merits (and independently determine that you are able to assume these risks) as well as the legal, tax and accounting characterizations and consequences of any such Transaction. In this regard, by accepting this presentation, you acknowledge that (a) we are not in the business of providing (and you are not relying on us for) legal, tax or accounting advice, (b) there may be legal, tax or accounting risks associated with any Transaction, (c) you should receive (and rely on) separate and qualified legal, tax and accounting advice and (d) you should apprise senior management in your organization as to such legal, tax and accounting advice (and any risks associated with any Transaction) and our disclaimer as to these matters. By acceptance of these materials, you and we hereby agree that from the commencement of discussions with respect to any Transaction, and notwithstanding any other provision in this presentation, we hereby confirm that no participant in any Transaction shall be limited from disclosing the U.S. tax treatment or U.S. tax structure of such Transaction. We are required to obtain, verify and record certain information that identifies each entity that enters into a formal business relationship with us. We will ask for your complete name, street address, and taxpayer ID number. We may also request corporate formation documents, or other forms of identification, to verify information provided. Any prices or levels contained herein are preliminary and indicative only and do not represent bids or offers. These indications are provided solely for your information and consideration, are subject to change at any time without notice and are not intended as a solicitation with respect to the purchase or sale of any instrument. The information contained in this presentation may include results of analyses from a quantitative model which represent potential future events that may or may not be realized, and is not a complete analysis of every material fact representing any product. Any estimates included herein constitute our judgment as of the date hereof and are subject to change without any notice. We and/or our affiliates may make a market in these instruments for our customers and for our own account. Accordingly, we may have a position in any such instrument at any time. Although this material may contain publicly available information about Citi corporate bond research, fixed income strategy or economic and market analysis, Citi policy (i) prohibits employees from offering, directly or indirectly, a favorable or negative research opinion or offering to change an opinion as consideration or inducement for the receipt of business or for compensation; and (ii) prohibits analysts from being compensated for specific recommendations or views contained in research reports. So as to reduce the potential for conflicts of interest, as well as to reduce any appearance of conflicts of interest, Citi has enacted policies and procedures designed to limit communications between its investment banking and research personnel to specifically prescribed circumstances.