个人所得税计算表

个人所得税应纳税额计算汇总表

(1)(每月收入额-800)×20%×(1-30%)

(2)每月收入额×(1-20%)×20%×(1-30%)

6.特许权使用费所得(按次计算)

比例税率,税率为20%

(1)每次收入不超过4000元的,减去费用800元;

(2)4000元以上的,减去20%的费用

(1)(每月收入额-800)×20%

对企事业单位的承包经营承租经营所得按年计算超额累进税率535共5应纳税所得额年度收入必要的费用年度收入上交费用每月必要费用合计承包或承租月数3500年度收入上交费用每月必要费用合计适用税率速算扣除数4

个人所得税应纳税额计算汇总表

应税项目

税率

费用扣除

应纳税额

1.工资、薪金所得(按月计算)

超额累进税率

3%~45%

(年度收入-上交费用-每月必要费用合计)×适用税率-速算扣除数

4.劳务报酬所得(按每次收入计算)

比例税率,税率为20%,一次取得所得额超过2万元至5万的部分,依照税法规定计算应纳税额后再按照应纳税额加征五成;超过5万元的部分加征十成。

(1)每次收入不超过4000元的,减去费用800元;

(2)4000元以上的,减去20%的费用

(共7级)

(1)每月收入减除费用3500元;

(2)每月收入附加扣除1300元;

①在境内外商投资企业或外国企业中工作外籍人员;

②在境内的企业、事业单位、社会团体、国家机关中工作的外籍专家;

③在境内有住所而收入额-3500元或者4800元)×适用税率-速算扣除数

2.个体工商户的生产、经营所得(按年计算)

超额累进税率

5%~35%

(共5级)

应纳税所得额=年度收入-成本-费用-损失

个税计算方法2023税率表一览

个税计算方法2023税率表一览个税计算方法2023税率表(按月计算)个人所得税按月起征点为5000元,按月个人所得税税率为:薪资范围在1-5000元之间的,税率为0%;薪资范围在5000-8000元之间的,税率为3%;薪资范围在8000-17000元之间的,包括17000元,税率为10%;薪资范围在17000-30000元之间的,包括30000元,税率为20%; 薪资范围在30000-40000元之间的,税率为25%;薪资范围在40000-60000元之间的,税率为30%;薪资范围在60000-85000元之间的,税率为35%;薪资范围在85000元以上的,税率为45%;2023年个人所得税累进税率表(年度综合所得适用)1、年度不超过36000元的税率为:3% 速算扣除数:02、超过36000-144000元的部分税率为:10% 速算扣除数:25203、超过144000-300000元的部分税率为:20% 速算扣除数:169204、超过300000-420000元的部分税率为:25% 速算扣除数:319205、超过420000-660000元的部分税率为:30% 速算扣除数:529206、超过660000-960000元的部分税率为:35% 速算扣除数:859207、超过960000元的税率为:45% 速算扣除数:181920个税的意义和影响1、是将个人经常发生的主要所得项目纳入综合征税范围。

将工资薪金、劳务报酬、稿酬和特许权使用费4项所得纳入综合征税范围,实行按月或按次分项预缴、按年汇总计算、多退少补的征管模式。

2、是完善个人所得税费用扣除模式。

一方面合理提高基本减除费用标准,将基本减除费用标准提高到每人每月5000元,另一方面设立子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等6项专项附加扣除。

3、是优化调整个人所得税税率结构。

以现行工薪所得3%-45%七级超额累进税率为基础,扩大3%、10%、20%三档较低税率的级距,25%税率级距相应缩小,30%、35%、45%三档较高税率级距保持不变。

年度累计预扣预缴个人所得税自动计算表

速算扣除

0

480

15520

一次性奖金计税

个税起征累计

5000 10000 15000 20000 25000 30000 35000 40000 45000 50000 55000 60000 60000

应纳税额

-1440 -2880 -4320 -5760 -7200 -8640 -10080 -11520 -12960 -14400 -15840 -17280 -1280

年度累计预扣预缴个税自动计算表

①此表应用于年度工资、薪金所得个税计算且年度内12个月均在同一法人公司进行工资、薪金发放的; ②黄色部分可根据实际情况进行填写,计算自动更新; ③奖金为两种计算办法对比。

公积金缴纳基

社保缴纳基数 个人社保承担比例

数

个人公积金承担比例 专项附加扣除月度金额

8000

10.00%

8000

8.00%

3000

月份 (当月收到的工资、薪金所

得)

1 2 3 4 5 6 7 8 9 10 11 12 奖金

应发工资

8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 16000

综合收入累计

社保公积金累 专项附加扣除率

0 0 0 0 0 0 0 0 0 0 0 0 0

税率 0.03

累计税额 月度税额

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

个人所得税税率表及计算公式

个人所得税税率表及计算公式

2022年个人所得税按月起征点为5000元,按月个人所得税税率为:

薪资范围在1-5000元之间的,税率为0%;

薪资范围在5000-8000元之间的,税率为3%;

薪资范围在8000-17000元之间的,包括17000元,税率为10%;

薪资范围在17000-30000元之间的,包括30000元,税率为20%;

薪资范围在30000-40000元之间的,税率为25%;

薪资范围在40000-60000元之间的,税率为30%;

薪资范围在60000-85000元之间的,税率为35%;

薪资范围在85000元以上的,税率为45%;

2022年个人所得税累进税率表(年度综合所得适用)

1、年度不超过36000元的税率为:3% 速算扣除数:0

2、超过36000-144000元的部分税率为:10% 速算扣除数:2520

3、超过144000-300000元的部分税率为:20% 速算扣除数:16920

4、超过300000-420000元的部分税率为:25% 速算扣除数:31920

5、超过420000-660000元的部分税率为:30% 速算扣除数:52920

6、超过660000-960000元的部分税率为:35% 速算扣除数:85920

7、超过960000元的税率为:45% 速算扣除数:181920。

汇算清缴个人所得税计算表格V1.0

二、费用合计 三、免税收入合计 四、减除费用 五、专项扣除合计(9=10+11+12+13)

(一)基本养老保险费 (二)基本医疗保险费 (三)失业保险费 (四)住房公积金 六、专项附加扣除合计(14=15+16+17+18+19+20) (一)子女教育 (二)继续教育 (三)大病医疗 (四)住房贷款利息 (五)住房租金 (六)赡养老人 七、其他扣除合计(21=22+23+24+25+26) (一)年金 (二)商业健康保险 (三)税延养老保险 (四)允许扣除的税费 (五)其他 八、准予扣除的捐赠额 九、应纳税所得额(28=1-6-7-8-9-14-21-27) 十、税率(%) 十一、速算扣除数 十二、应纳税额(31=28×29-30) 十三、减免税额 十四、已缴税额 十五、应补/退税额(34=31-32-33) 注2:填写绿色部分,最终结果出现在黄色部分

行次 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34

金额 120000.00 120000.00

0.00 0.00 0.00 0.00 0.00 60000.00 24000.00 3600.00 4800.00 3600.00 12000.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 36000.00 3.00% 0.00 1080.00

个人所得税综合所得和年度汇算计算

个人所得税综合所得年度汇算解析个人综合所得包括工资薪金、劳务报酬、稿酬所得、特许权使用费所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

若应纳税所得额大于零则需要在预扣预缴环节缴纳个人所得税。

下面,作者举具体实例进行分析计算。

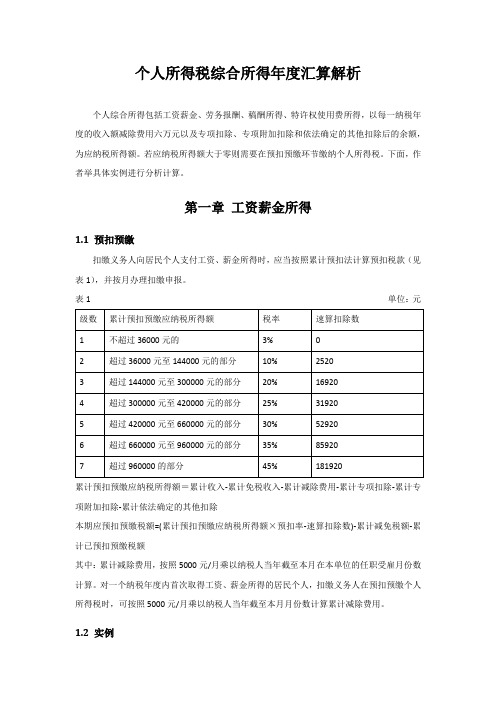

第一章工资薪金所得1.1 预扣预缴扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款(见表1),并按月办理扣缴申报。

表1 单位:元累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴个人所得税时,可按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用。

1.2 实例单身的小李2022年一直在AA公司工作,小李每个月基本工资15000元,每个月“三险一金”(专项扣除)1500元,小李在公司所在地上海无自有住房,每月住房租金支出3000元/月(专项附加扣除),则小李每月预扣个税见表2.表2 单位:元备注:1.住房租金专项附加扣除标准分三档,如果是直辖市、省会(首府)城市、计划单列市以及国务院确定的其他城市,扣除标准为每月1500元;2.累计应纳税额=ROUND(MAX(累计应纳税所得额*{0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,2520,16920,31920,52920,85920,181920},0))第二章劳务报酬所得2.1 预扣预缴劳务报酬所得以收入减除费用后的余额为收入额。

收入不少于4000元,预扣预缴应纳税所得额=收入*(1-20%);收入小于4000元,预扣预缴应纳税所得额=收入-800。

个人所得税综合所得年度汇算清缴计算表

35

(十五)试算应补税额(36=33-34-35)>0

36

(十六)试算应退税额(37=33-34-35)<0

37

金额 0 0

0 0 0 60000 0

0

0

-60000 0 0 0 0 0 0

12月工资 奖金

23

(一)年金

24

(二)商业健康保险

25

(三)税延养老保险

26

(四)允许扣除的税费

27

(五)其他

28

八、准予扣除Байду номын сангаас捐赠额

29

九、应纳税所得额(30=1-6-7-10-11-16-23-29) 30

十、税率(%)

31

十一、速算扣除数

32

十二、应纳税额(33=30×31-32)

33

十三、减免税额

34

十四、已缴税额

项目

行次

一、收入合计(1=2+3+4+5)

1

1.工资、薪金

2

2.劳务报酬

3

3.稿酬

4

4.特许权使用费

5

二、费用合计【6=(3+4+5)×20%】

6

三、免税收入合计

7

(一)稿酬所得免税部分【8=4×(1-20%)×30% 8

(二)其他免税收入

9

四、减除费用

10

五、专项扣除合计(11=12+13+14+15)

11

(一)基本养老保险费

12

(二)基本医疗保险费

13

(三)失业保险费

14

(四)住房公积金

15

六、专项附加扣除合计(16=17+18+19+20+21+22) 16

个人所得税测算表

说明:

1、年薪差或年终奖18000.01元比18000元多1分钱,多交个人所得税:1156元;

年薪差或年终奖54000.01元比54000元多1分钱,多交个人所得税:4950元;

年薪差或年终奖108000.01元比108000元多1分钱,多交个人所得税:4950元;

年薪差或年终奖420000.01元比420000元多1分钱,多交个人所得税:19300元;

年薪差或年终奖660000.01元比660000元多1分钱,多交个人所得税:30200元;

年薪差或年终奖960000.01元比960000元多1分钱,多交个人所得税:88000元;

2、本测算表使用方便,全部公式设置,测算时只需输入年薪、起测月薪、测算级距、税前扣除合计四项数据。

如果最后一栏的“最佳”显示在表中最上方一行,则以千为单位改小起测月薪,如果“最佳”显示在倒数。

倒数。

工资个税计算模板(个人所得税计算)

270

30

0

0

300

个人所得税(已计提)

序号 举例

姓名 张三

岗位 XX

1月个税 2月个税 3月个税 4月个税 累计个税 0.00

张三

XX

90.00

90.00

张三 张三

XX

90.00

XX

90.00

30.00

90.00 120.00

0.00 0.00 0.00

40000

15000

20000 50000

0.00

90.00

90.00

90.00

2000.00 1000.00 3.00%

0.00

-60.00

0.00

30.00

3000.00 4000.00

0.00 0.00 0.00

4000.00 47000.00

0.00 0.00 0.00

3.00% 10.00% 3.00% 3.00% 3.00%

0.00 2520.00

0.00

0.00

0

0

0

0

0

10

10000

0

0

专项附加

专项附加

专项附加扣除累计

大病医疗 住房贷款 租房租金 继续教育 赡养老人 月数 子女教育 大病医疗 住房贷款

1.00 1000.00 0.00

0.00

2.00 2000.00 0.00

0.00

3.00 3000.00 0.00

0.00

4.00 4000.00 0.00

90.00

90.00

90.00

30

实际税务系统扣税(自检用)

税务系统

个税计算表格公式

个税计算表格公式一、个税计算相关概念。

1. 应纳税所得额。

- 应纳税所得额 = 月度收入 - 5000元 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除。

- 这里的5000元是每月的基本减除费用标准。

专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等支出。

2. 税率和速算扣除数。

- 我国个人所得税实行七级超额累进税率,税率为3% - 45%。

具体如下:- 不超过3000元的部分,税率为3%,速算扣除数为0。

- 超过3000元至12000元的部分,税率为10%,速算扣除数为210。

- 超过12000元至25000元的部分,税率为20%,速算扣除数为1410。

- 超过25000元至35000元的部分,税率为25%,速算扣除数为2660。

- 超过35000元至55000元的部分,税率为30%,速算扣除数为4410。

- 超过55000元至80000元的部分,税率为35%,速算扣除数为7160。

- 超过80000元的部分,税率为45%,速算扣除数为15160。

1. 公式一:使用超额累进税率分步计算。

- 假设应纳税所得额为X。

- 如果0 < X ≤ 3000,则应纳税额 = X×3%。

- 如果3000 < X ≤ 12000,则应纳税额=(X - 3000)×10%+3000×3%。

- 如果12000 < X ≤ 25000,则应纳税额=(X - 12000)×20% + 3000×3%+9000×10%。

- 如果25000 < X ≤ 35000,则应纳税额=(X - 25000)×25%+3000×3% + 9000×10%+13000×20%。