Behavior Finance 复旦行为经济学解析

行为经济学

行为经济学行为经济学行为经济学是一门研究人类经济行为和决策的学科,旨在揭示人们在经济活动中采取的行为模式和决策过程。

与传统的经济学理论相比,行为经济学将心理学、认知科学和神经科学等学科的研究成果融入其中,更加关注个体的态度、情感和社会因素对经济决策的影响。

在传统的经济学理论中,人们被认为是理性和自利的。

然而,社会实践和心理学研究发现,人们的真实决策行为往往偏离于理性预期。

行为经济学通过观察人们实际的行为和决策,发现了一系列认知和情感偏差,并给出了解释这些偏差的理论模型。

行为经济学的一个重要领域是对决策过程中的认知偏差的研究。

其中之一是亲近效应,指倾向于高估和低估物品或回报在时间上远离现在的价值。

由于人们更容易把注意力集中在眼前的东西上,长期收益往往被低估,而即时利益更具吸引力。

这个认知偏差可以解释为什么人们喜欢消费而不是储蓄,或者为什么人们难以坚持长期的健康计划。

此外,行为经济学也研究了损失厌恶现象。

人们对损失的敏感程度往往高于对同等程度的收益的喜好程度。

这种厌恶损失的情感反应可能导致风险规避行为,即人们在决策时更倾向于避免损失而不是追求收益。

这对于理解投资决策、保险购买和金融市场中的波动等方面有着重要的影响。

此外,行为经济学的另一个重要研究领域是社会影响因素对决策的影响。

通过实验和调查研究,行为经济学者发现,人们的决策会受到其他人的选择和社会预期的影响。

比如,人们倾向于跟随他人的决策,因为这可以降低决策的风险和不确定性。

此外,人们还受到社会预期的影响,他们更愿意做能获得其他人认同和赞同的决策,而不是做与主流观点相悖的决策。

行为经济学的研究成果对于政府决策、商业战略和个人理财等领域具有重要的指导意义。

政府可以通过设计合适的政策来引导人们做出更理性和更符合整体利益的决策。

企业可以根据消费者的行为偏好进行市场定位和推销策略。

个人可以更加理性地管理自己的财务,并避免一些常见的认知偏差。

在未来,行为经济学的研究还有很多发展空间。

行为金融学理论研究及运用

行为金融学理论研究及运用一、引言在金融学的历史演进中,行为金融学(Behavioral Finance)逐渐发展成为一种重要的研究领域。

它研究人们在金融决策中的心理和行为过程,挑战了传统金融学理论的假设和预测。

行为金融学理论不仅在学术界产生了广泛的影响,也在实践领域,如投资策略、风险管理、市场预测等,展现出巨大的潜力。

二、行为金融学的理论背景行为金融学理论的发展源自于心理学和金融学的交叉研究。

传统金融学理论基于理性人假设,认为投资者在决策过程中能够理性地权衡风险和收益,并做出最优决策。

然而,心理学的研究表明,人们在面对风险和不确定性时,往往受到认知偏差、情绪影响、社会压力等多种心理因素的影响,无法完全理性地做出决策。

行为金融学就是试图解释这些心理因素如何影响金融市场的行为和结果。

三、行为金融学的理论研究行为金融学理论主要两个方面:一是投资者行为,即投资者在金融市场中的决策过程和行为模式;二是市场有效性,即市场价格反映所有可用信息的程度和速度。

在投资者行为方面,行为金融学理论研究了诸如过度自信、代表性启发、可得性启发等心理偏差对投资者决策的影响。

在市场有效性方面,行为金融学挑战了有效市场假说(EMH),提出了诸如过度反应、反应不足等市场异常现象的理论解释。

四、行为金融学的运用行为金融学在实践运用中具有广泛的应用前景。

行为金融学可以用于改善投资者的决策过程。

通过识别和纠正心理偏差,投资者可以更加理性地看待市场波动,减少非理性行为的影响。

行为金融学可以用于设计更有效的投资策略。

例如,基于投资者过度自信的心理特点,可以通过构造具有相对低估价值的投资组合,实现更高的投资回报。

行为金融学还可以用于监管和市场设计。

例如,通过了解市场参与者的心理和行为特点,可以制定更有效的监管政策和市场规则。

五、结论行为金融学理论研究及运用展示了金融学与心理学的深度融合,以及这种融合在改善金融决策和提高金融市场效率方面的巨大潜力。

行为经济学解析

行为经济学解析行为经济学作为一门交叉学科,以心理学和经济学为基础,探索人们在做出决策时的行为模式和心理机制。

它的研究对象包括个体和集体的决策过程,在社会、文化、环境等方面产生的影响以及如何通过设计和政策干预来改善人们的决策质量。

本文将通过分析行为经济学的理论和应用来解析其在实际生活中的重要性。

第一部分:理论解析1. 心理账户理论心理账户理论指出,人们往往利用心理账户将资金划分成不同的类别,并为每个类别设定不同的目标和规则。

这种分类可以影响人们对资金的使用和决策,从而导致非理性行为。

例如,人们在购物时会更倾向于使用信用卡支付,因为他们将信用卡视为“未来的钱”,而不是真正的花销。

2. 羊群效应羊群效应是指人们在决策时容易受到他人的影响,从而跟随大众行动。

这种行为可能是为了减少风险或者获得认同感。

例如,当某个投资品牌受到广泛关注时,许多投资者会跟随大众选择该品牌,而忽视其他更有潜力的投资机会。

3. 前景理论前景理论认为,人们在决策中更关注损失而不是收益。

相比于预期收益,人们更害怕预期损失,并倾向于采取保守的决策。

这种倾向可能导致人们错失一些机会。

例如,在投资时,人们可能更倾向于保留现金而不是追求更高的投资回报。

第二部分:应用解析1. 行为经济学与金融行为经济学对金融市场的研究有重要影响,它揭示了投资者的非理性行为和市场失效的根源。

通过了解人们决策时的心理偏差,金融机构可以设计更合适的金融产品,提高投资者的决策效果。

此外,行为经济学还可以帮助金融监管机构更好地了解市场风险,加强监管措施。

2. 行为经济学与公共政策行为经济学为公共政策的制定提供了重要的依据。

通过了解人们的行为模式和决策机制,政府可以设计更有效的政策来引导和改善人们的决策。

例如,在环境保护方面,政府可以利用行为经济学的知识,采取措施鼓励人们减少能源消耗和废物排放。

3. 行为经济学与市场营销行为经济学为市场营销活动提供了新的思路。

通过了解消费者的心理偏好和购买行为,企业可以更准确地定位目标受众,并采取相应的营销策略。

Behavior-Finance-复旦行为经济学

实证

• 孪生股权(twin shares)

1907年皇家荷兰(在美国和纽芬兰交易)

和壳牌运输(在英国交易)按60:40的基率 同意合并他们的股权,但仍保留为分离的实 体。如果价格等于基本价值,皇家荷兰的股 权价值应总是壳牌股权价值的1.5倍。 Froot and Dabora(1999)发现两者的股权价值 之比严重偏离1.5,而且,皇家荷兰按平价有 时35%被低估,有时15%被高估。

20 世纪70 年代法马(Fama) 对有效市场假说 ( EMH) 进行了正式表述,布莱克、斯科尔斯和莫

顿(Black-Scholes-Merton) 建立了期权定价模 型(OPM) ,至此,现代金融学已经成为一门逻辑

严密的具有统一分析框架的学科。

第四页,编辑于星期四:十六点 二十八分。

行为金融学理论简介

第三页,编辑于星期四:十六点 二十八分。

1952 年马克威茨(Markowitz) 发表了著名的论文 “portfolio selection”,建立了现代资产组合理 论,标志着现代金融学的诞生。

20 世纪60 年代夏普和林特纳(Sharp,Lintner) 建立并扩展了资本资产定价模型(CAPM)。

• ①投资者是有限理性的,投资者是会犯错误的。

• ② 在绝大多数时候,市场中理性和非理性的投 资者都是起作用的(而非标准金融理论中的非理 性投资者最终将被赶出市场,理性投资者最终决 定价格)。非理性对价格的影响是实质性的和长 期的。文献称之为“套利限制 (limits of arbitrage).

• 利用前景理论解释了不少金融市场中的异常现象:如股价 溢价之迷(equity premium puzzle)

review of behavioral economics分区 -回复

review of behavioral economics分区-回复什么是行为经济学?行为经济学是一门研究人们经济决策行为的学科。

它结合了经济学和心理学的原理,探究人类经济行为背后的决策动机和行为模式。

相对传统经济学关注理性决策,行为经济学更加关注人类在实际决策中的非理性行为和心理偏差。

这门学科基于对个体行为的观察和实证研究,旨在揭示人类行为背后的心理机制,为政策制定者和经济决策者提供更好的决策支持。

行为经济学的起源追溯到20世纪70年代,当时经济学家丹尼尔·卡尼曼和阿莫斯·特沃斯基开创了这一领域。

他们的工作对经济学界产生了重大影响,并使行为经济学获得了广泛关注和探索。

行为经济学的核心理论基础是认为人类的决策行为不总是理性的,而受到各种认知和情感因素的影响。

在行为经济学中,经济行为主要被解释为人们在特定情境下作出的选择,即人们如何评估和权衡收益与成本。

但与传统经济学不同的是,行为经济学更加注重个体心理和情感因素对决策的影响。

它揭示了许多心理偏差,例如选择支配、锚定效应、心理账户等。

这些偏差表明,人们的决策往往受到感受、风险厌恶、即时满足和社会偏好等因素的影响。

行为经济学的研究方法通常基于实验和实证数据。

通过观察和分析人们在特定实验环境中的行为,研究人员可以获取关于决策背后心理机制的信息。

这些实证数据使得行为经济学能够提供更加细致深入的洞察,从而为政策制定者提供更有效的政策建议。

行为经济学的应用领域广泛,其中之一是公共政策制定。

通过了解人们的心理倾向和行为模式,政策制定者可以设计更符合实际情况和人们需求的政策。

例如,在鼓励储蓄方面,传统经济学可能认为提高利率是一种有效的手段。

但行为经济学的研究表明,人们往往更容易受到当下消费的吸引,因此政策制定者可以采取其他激励措施来鼓励储蓄。

此外,行为经济学在市场营销和消费者行为研究中也起到重要作用。

通过了解消费者的心理和行为偏好,企业可以更好地设计产品和服务,从而提高市场竞争力。

行为经济学 行为金融学

行为经济学行为金融学行为经济学和行为金融学作为应用经济学领域的新兴学科,近年来备受瞩目。

本文将详细介绍行为经济学和行为金融学的定义、研究内容、应用现状及未来发展方向。

一、定义行为经济学是一门研究人们在决策过程中的心理因素、社会因素对经济行为的决策影响的学科。

行为金融学是行为经济学的一个重要分支,是研究投资者决策行为、风险偏好、市场波动等金融问题的学科。

二、研究内容行为经济学的研究内容主要包括以下几个方面:1. 人类决策偏差:这项研究探究人们在决策的过程中,由于主观和外部环境的影响所产生的偏差。

例如,人们倾向于过度自信,在面对风险和机会时,通常会高估自己的能力,因此在决策时往往会做出不理智的选择。

2. 社会性因素:这个领域主要研究人们如何在社交交往中与他人进行信息交换,以及相关决策是如何被社交因素所影响的。

例如,我们在购买商品时往往会受到他人评价的影响。

3. 意识流程:这方面的研究主要探究人们决策时所形成的意识流程,并研究能够使人更好地理解其过程的工具和策略。

例如,通过激励目标和决策思维流程来增强自我否决。

与行为经济学相似,行为金融学主要是在人类决策过程中针对金融领域中存在的一些偏差进行研究,如:1. 稳定偏向:指人们对投资回报的过于稳定的期望,这会影响到他们的风险偏好以及他们在市场中的投资行为。

2. 短期漂移:指人们在短期内过多关注市场波动,而忽视了长期收益的结构。

3. 羊群效应:指投资者受到其他投资者行为的影响,而视其为行动的条件。

三、应用现状行为经济学和行为金融学的理论研究和实证分析已经在理论和实践领域得到广泛应用。

世界各国的政治家和企业家利用这些理论研究成果来制定政策和管理产品开发方案。

针对行为金融学在实践中的应用,广大金融机构和投资者已经着手调整风险管理策略,他们将更多地关注投资管理的方式和寻找市场偏差的方式。

在金融市场,行为金融学所关注的交叉学科已成为全球巨头机构的研究热点。

例如US的奖金基金会在研究项目上进行了迅速的拓宽。

Behavioral Finance 行为金融学

News is not immediately reflected in forecasts

Equity Premium Puzzle

Overreaction & Availability Bias

• If they continue to act based on their biases, they will eventually be driven out of the market

• But: Sheer luck may enable them to stay in the market

• Prospect Theory

• Allais Paradox

• Recency Effect • Overreaction & Availability Bias

• E.G. Werner De Bondt and Richard Thaler - "Does the Market Overreact?“

• Herd Behavior

• Gamble Fallacy • Confirmation Biases • Mental Accounting • Anchoring

• E.G. Kanheman & Tversky - “Judgment Under Uncertainty: Heuristics And Biases”

Stocks are screened for growth and value characteristics

7.00% 6.00% 5.00% 4.00% 3.00% 2.00% 1.00% 0.00% -1.00% -2.00% -3.00%

Day 4 Emotion_decision and Social fairness 复旦行为经济学

• Hersh Shefrin和Meir Statman在一个研究中发现: 投资者在投资过程中除了避免后悔以外,还有一 种追求自豪的动机在起作用。害怕后悔与追求自 豪造成了投资者持有获利股票的时间太短,而持 有亏损股票的时间太长。他们称这种现象为卖出 效应。他们发现:当投资者持有两只股票,股票 A获利20 ,而股票B亏损20% ,此时又有一个新 的投资机会,而投资者由于没有别的钱,必需先 卖掉一只股票时,多数投资者往往卖掉股票A 而 不是股票B。因为卖出股票B会对从前的买人决策 后悔,而卖出股票A会让投资者有一种做出正确 投资的自豪感。

• Scharfstein和Stein(1990)建立了声誉羊群行为模型,该模 型中有A,B两个决策者,依次作出决策。他们可能是聪 明的(Smart),也可能是鲁笨的(Dumb)。聪明的决策者接 受到关于资产价格的信息,而鲁笨的决策者只能接受到噪 音。委托人,包括决策者本身并不知道A,B的类型,但 在A,B做出决策后,委托人可以根据结果和决策修改。

从行为经济学研究社会公平问题

现象和比较……

现象和比较……

中国贫富差距

收入 财富比例

富人 70%

穷人 30%

另外:校园 里的不公平

人口比例

0.02%

消费

99.98%

富人 50% 20% 穷人 4.97% 20%

消费比例 人口比例

来源:美国美林集团,《2004年度全球财富报告》,

什么是公平?

• 收入,分配的均等? • 机会的均等?

人们都期望得到公平对待。公平地对待别人 和被别人公平对待是人的基本社会要求。

结果2:

--有3.3%的人在即使面临被惩罚得一无所有的风险情 况下,仍然选择了一分钱都不分给对方,完全独自占有 ,我们称为这种人为“纯自私者”,但是他们所承担由惩 罚带来的“风险损失”也最大 。 --有3.7%的人选择将100元全都分给对方或给对方很多 ,他们这样处理主要是基于自身经济状况的考虑,既然 他们自身的经济状况不差,而对方要求分钱又可能是出 于需要,我们把这种行为列入“(纯粹)利他行为”

行为金融学复习资料Behavioral finance博迪投资学

心理账户 (mental accounting)

Mental accounting is a specific form of framing in which people segregate certain decisions. Key component of mental accounting are account assignment, closure and evaluation. Many people nominally place their money in different accounts (expenditure, wealth and income). In capital market, investor preference for stocks with high cash dividends and with a tendency to ride losing shock positions for long time. 许多行为金融学学者都认为,在行为人进行决策的时候,并不是权衡了全局的各种情况进行考量,而是在 心里无意识的把一项决策分成几个部分来看,也就是说,分成了几个心理帐户,对于每个心理帐户行为者 会有不同的决策。 一个理性的人应该让钱在不同的帐户中自由的流动。 视收入的来源、时间的不同分置不同的帐户主要表现在两个方面: - 将各期的收入或者不同方式的收入分置在不同的帐户中,不能互相填补 - 对待不同的收入有不同的消费倾向和风险偏好 收入来源的不同导致消费倾向和风险偏好大不相同 - “赌场盈利效应”(house money effect)——指人们对待赌博赚来的钱和工作赚来的钱在消费倾向和风 险偏好上存在很大的差别:对外块得来的钱会敢于冒险,容易大手大脚的消费掉;但对于辛苦工作得来 的钱就会患得患失,舍不得花掉。。 大钱小花,小钱大花 - Shefrin 和 Statman 认为普通投资者会将自己的投资组合分成两部分,一部分是风险低的安全投资,另一 部分是风险较高但可能使自己更富有的投资。这是由于人们都有既想避免损失又想变得富有的心态,因 此,人们会把两个心理帐户分别开来,一个用来规避贫穷,一个用来一朝致富。而且,在考虑问题的时 候,行为者往往每次只考虑一个心理帐户,把目前要决策的问题和其他的决策分离看待。也就是说,投 资人可能将投资组合放在若干个心理帐户中,不太在意它们之间的共同变异数 - 是指当人们做出错误的决策时,对自己的行为感到痛苦。为了避免痛苦,人们常常做出许多看起来似乎 是非理性的行为。

行为金融名词解释、简答、案例分析解读

1.行为金融: 行为经济学的一个分支,它研究人们在投资决策过程中认知、感情、态度等心理特征,以及由此而引起的市场非有效性。

2.行为经济学: 是一门研究在复杂的、不完全理性的市场中投资、储蓄、价格变化等经济现象的学科,是经济学和心理学的有机组合。

经济心理学: 是关于经济心理与行为研究的学科,应用社会心理学的一个重要分支,它的研究对象为个体及群体在经济活动中的心理现象和心理规律,强调经济个体的非理性方面及其重要影响。

3.信息加工心理学: 或狭义的认知心理学。

它是用信息加工的理论来研究、解释人类认知过程和复杂行为的科学。

4.实验经济学: 是在可控的条件下,针对某一现象,通过控制某些条件,观察决策者的行为并分析实验结果,以检验、比较和完善经济理论,目的是通过设计和模拟实验环境,探求经济行为的因果机制,验证经济理论或帮助政府制定经济政策。

理性人: 在决策时以效用最大化为目标,并能够对已知信息做出正确的加工处理,对市场做出无偏估计的人。

5.有限理性: 人们在认知与判断上存在很多局限性,其活动受到自身的心理活动、个人情绪的影响. 。

6.行为学:研究人类行为规律的科学。

7.非理性:非理性主要是指一切有别于理性思维的精神因素,如情感、直觉、幻觉、下意识、灵感;也指那些反对理性哲学的各种非理性思潮,如惟情论、意志论、生命哲学、无意识、直觉论、神秘主义、虚无主义、相对主义等。

在没有意识的情况下做出冲动的事。

8.经济人:以完全追求物质利益为目的而进行经济活动的主体,以自身利益最大化为目标。

“经济人”意思为理性经济人,也可称“实利人”。

9.理性人:"理性人"是对在经济社会中从事经济活动的所有人的基本特征的一个一般性的抽象。

基本特征就是:每一个从事经济活动的人都是利己的。

也可以说,每一个从事经济活动的人所采取的经济行为都是力图以自己的最小经济代价去获得自己的最大经济利益。

10.标准金融理论:标准金融理论关于资产定价的研究最早可上溯至巴舍利耶的《投机理论》,巴舍利耶认为,对于每一笔交易而言,既有购买者也有卖出者,前者认为价格会上涨,后者认为价格会下跌,而从平均来看,价格上涨和下跌的概率是一样的,这种说法开创了令后来者奉为圭臬的随机游走假说:资产的收益是无法预测的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

行为金融学理论简介

• 现代金融理论是建立在套利定价理论、资产组合理论、资 本资产定价模型(CAPM)和期权定价理论基石之上的。这 些经典理论承袭经济学的分析方法与技术,其模型与范式 局限在“理性”的分析框架中,忽视了对投资者实际决策 行为的分析。随着金融市场上各种异常现象的累积,模型 和实际的背离使得现代金融理论的理性分析范式陷入了尴 尬境地。在此基础上,20世纪80年代行为金融理论悄然兴 起,并开始动摇了CAPM和EMH的权威地位。尽管行为金 融学目前还未形成完整的理论体系,但是它通过心理与决 策行为等因素的引入,已经成功地对证券市场的异象进行 了解释。尤为重要的是,行为金融学以其独特的理念,为 投资者提供不少有价值的投资理念和策略。

历史回顾

• 20 世纪50 年代,冯· 纽曼和摩根斯坦(Von Neumann-Morgenstern) 在公理化假设的基 础上建立了不确定条件下对理性人(rational actor) 选择进行分析的框架,即期望效用函 数理论。阿罗和德布鲁(Arrow-Debreu) 后 来发展并完善了一般均衡理论,成为经济学 分析的基础,从而建立了现代经济学统一的 分析范式。这个范式也成为现代金融学分 析理性人决策的基础。

1952 年马克威茨(Markowitz) 发表了著名的 论文“portfolio selection”,建立了现代资 产组合理论,标志着现代金融学的诞生。 20 世纪60 年代夏普和林特纳(Sharp, Lintner) 建立并扩展了资本资产定价模型 (CAPM)。 20 世纪70 年代法马(Fama) 对有效市场假说 ( EMH) 进行了正式表述,布莱克、斯科尔斯和 莫顿(Black-Scholes-Merton) 建立了期权定 价模型(OPM) ,至此,现代金融学已经成为一 门逻辑严密的具有统一分析框架的学科。

噪声交易者风险

指被套利者利用的误价在短期内恶化的风险。此思想由 De Long et.al(1990a)提出。即使某只股票拥有完美的 替代性证券,套利者仍面临那些本来使这只股票低估的消 极投资者更加消极促使估价进一步下跌的风险。 许多套利者是短视的而非有长远视野的。这是因为许多套 利者——职业资产组合经理人——不是管理自有资金,而 是代客理财。用Shleifer and Vishny(1997)的话说,这是 “大脑与资本的分离”。这种代理特征有重要的后果

• 噪声交易者就是不拥有内部信息却非理性 地把噪音当成有效信息进行交易的人。

• 这种观点基于两个主张:首先,只要偏离 基本价值——较简单地说,误价 (mispricing)—一一个有吸引力的投资机 会产生了。其次,理性交易者将立即抓住 机会,因此纠正了误价。

• 中国股市平均换手率远高于发达股市的平 均水平。也就是说每只股票在一年之中被 转手交易了3-4次以上,即每只股票平均持 有期只有3-4个多月。而在其他主要发达股 市中,股票的持有期限平均是在两年左右, 新加坡与加拿大股市更是长达3年之久。

• BF认为即使当一种资产被广泛的误价时, 设计纠正这种误价的策略可能非常有风险 (即下面将要提到的四种风险),使之失 去了吸引力。因此,误价仍是存在。

四种风险

• 基本面风险 关于某只股票基本价值的一些坏消息, 引起股票进一步下跌导致损失。而且替代 性证券很少是完美的,经常是高度不完美 的,使得消除所有基本面风险成为不可 能。 • 比如: 福特汽车的基本价值 $20, 现跌到 $15,理性投资者会买进福特股票,同时为 规避风险,卖空替代股票通用汽车。

有效市场假说

• 投资者是完全理性的,能够完全估计出股票的价 值和价格。

• 即使投资者不是完全理性的,由于交易的随机性, 使得价格不会偏离其基本价值。 • 假设承认非理性交易者(噪音交易者)的行为趋同 使得价格偏离不能冲销,但存在理性的套利者, 他们的套利行为会使价格重新回复到真实价值。

噪声交易者

• 噪声: 指虚假的或者失真的信号,是一种与 投资价值无关的信息。它可能是市场参与 者主动制造的信息,也可以是参与者判断 失误的信息。

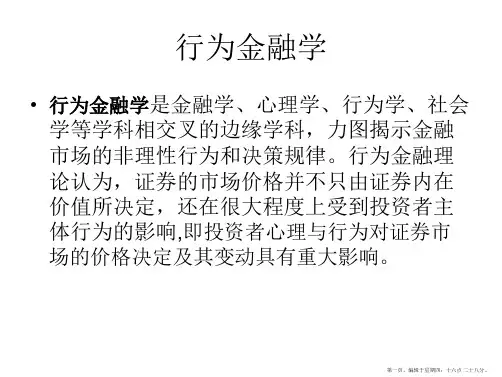

行为金融学

• 行为金融学是金融学、心理学、行为学、 社会学等学科相交叉的边缘学科,力图揭 示金融市场的非理性行为和决策规律。行 为金融理论认为,证券的市场价格并不只 由证券内在价值所决定,还在很大程度上 受到投资者主体行为的影响,即投资者心理 与行为对证券市场的价格决定及其变动具 有重大影响。

• ①投资者是有限理性的,投资者是会犯错 误的。 • ② 在绝大多数时候,市场中理性和非理性 的投资者都是起作用的(而非标准金融理 论中的非理性投资者最终将被赶出市场, 理性投资者最终决定价格)。非理性对价格 的影响是实质性的和长期的。文献称之为 “套利限制(limits of arbitrage).

• 中国股市波动(50%) 也远高于发达国家 (10%-20%)。

• 我国的股票投资者大多符合噪音交易者的 特征: • 1。不具备专业知识,很大程度上受某种” 消息”的影响,

• 2。羊群效应明显,导致市场反应过度

行为金融学观点

• BF认为资产价格的某些特征最有可能用对 基本价值的偏离来解释,而且这些偏离是 由非理性交易者的存在引起的。

• 执行成本 恰当地运用利用误价的策略经常是很 困难的。许多困难与卖空证券有关,而这 是套利者为了避免基本面风险所必须做的。 对大部分货币管理人——特别是养老基金 管理人和共同基金管理人——卖空是不允 许的。

• 模型风险 即使一旦误价发生,套利者经常仍然 不能确信这是否真的存在。考虑这种情况 的一种方法是设想在寻求吸引人的机会时, 套利者依赖于一个可以告诉他基本价值的 模型来判断是否误价。然而,套利不能 确信证券被误价:也可能是模型错了,股 票事实上正确定价了。这种不确定性来源 称之为模型风险,它也会限制头寸。

• 但是,20 世纪80 年代对金融市场的大量实 证研究发现了许多现代金融学无法解释的 异象(anomalies) ,为了解释这些异象,一些 金融学家将认知心理学的研究成果应用于 对投资者的行为分析,至90 年代这个领域涌 现了大量高质量的理论和实证文献,形成最 具活力的行为金融学派。

市场有效性