中国建设银行供应链金融创新及组合产品

中国建设银行的金融产品具体介绍

中国建设银行的金融产品具体介绍中国建设银行的金融产品具体介绍导语:中国建设银行(以下简称建行)作为中国最大的商业银行之一,拥有广泛而多样化的金融产品和服务。

本文将为您详细介绍建行的金融产品,并对其特点和优势进行分析。

无论您是个人客户还是企业客户,建行都将为您提供全方位的金融解决方案。

一、个人金融产品:1. 银行卡:建行提供多种类型的银行卡,包括借记卡和信用卡,以满足个人客户日常消费和资金管理的需求。

借记卡可以方便地进行取款、查询余额和转账操作,信用卡则提供了便捷的支付方式以及分期付款等功能。

2. 储蓄产品:建行的储蓄产品种类繁多,包括一般存款、定期存款、零存整取等。

不同的储蓄产品具有不同的特点和利率,以满足客户的不同需求。

3. 贷款产品:建行为个人客户提供各类贷款产品,包括个人住房贷款、个人车辆贷款、个人消费贷款等。

这些贷款产品具有灵活的还款方式和优惠的利率,可以帮助客户实现购房、购车以及个人消费等目标。

4. 理财产品:建行的理财产品种类繁多,包括货币基金、债券型基金、股票型基金等。

这些理财产品风险分散,收益稳定,既能提供客户一定的收益,又能实现资金的增值。

5. 私人银行服务:建行为高净值客户提供专属的私人银行服务,包括财富管理、投资咨询、遗产规划等。

私人银行服务以客户需求为中心,提供个性化的金融解决方案,致力于为客户创造更大的财富价值。

二、企业金融产品:1. 对公贷款:建行为企业客户提供各类贷款产品,包括流动资金贷款、固定资产投资贷款等。

这些贷款产品具有较低的利率和灵活的还款方式,能够帮助企业满足不同的发展和运营需求。

2. 线上商务:建行提供线上商务平台,为企业客户提供全面的电子商务解决方案。

通过该平台,企业可以进行网上销售、支付结算、供应链金融等操作,提高企业的运营效率和竞争力。

3. 外汇交易:建行为企业客户提供全方位的外汇交易服务,包括外汇买卖、远期结售汇、外汇掉期等。

这些服务可帮助企业合理管理外汇风险,提供实时的外汇市场行情和专业的外汇投资咨询。

中国建设银行金融服务案例

中国建设银行金融服务案例

中国建设银行(China Construction Bank,简称CCB)是中国

四大国有商业银行之一,也是全球最大的银行之一。

以下是中国建设银行金融服务的一些案例:

1. 个人金融服务:中国建设银行为个人客户提供多种金融服务,包括储蓄账户、信用卡、个人贷款等。

客户可以通过手机银行、网上银行等方式办理各种业务,如转账汇款、查询余额、购买理财产品等。

2. 企业金融服务:中国建设银行为企业客户提供全方位的金融服务,包括企业账户管理、贷款融资、国际结算、电子商务等。

例如,企业客户可以通过建行提供的电子商务平台,实现线上销售和收款功能。

3. 投资理财服务:中国建设银行提供多种投资理财产品,如基金、理财产品等。

客户可以根据自己的风险承受能力和投资需求选择适合的产品,实现资产增值。

4. 国际金融服务:中国建设银行在国际金融领域也有较强的实力和影响力。

该银行为国际客户提供跨境汇款、外汇交易、贸易融资等服务,同时也参与全球金融市场的交易和投资。

5. 数字化金融服务:中国建设银行积极推动数字化转型,在金融科技领域取得了一系列成果。

该银行创新推出了手机银行、网上银行、智能柜员机等产品,提供更加便捷和智能的金融服务。

这些案例展示了中国建设银行在金融服务领域的全面能力与创新实践,不仅满足了客户的金融需求,同时也促进了中国金融行业的发展。

国内供应链金融的发展与创新

理论探研THEORY RESEARCH国内供应链金融的发展与创nt ■彭刘灿/文2摘要中小企业融资难、融资贵的问题已经成为社会普遍性问题,国家层面明确提出供应链金融是改变这一状况的重要措施。

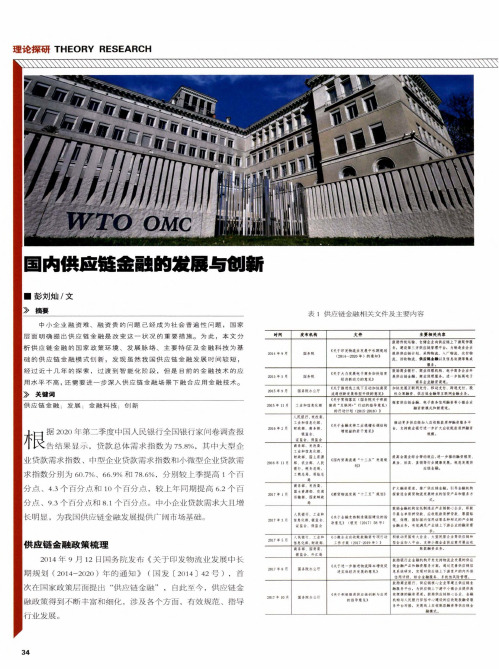

为此,本文分析供应链金融的国家政策环境、发展脉络、主要特征及金融科技为基础的供应链金融模式创新,发现虽然我国供应链金融发展时间较短,表1供应链金融相关文件及主要内容时问发布机构X#主■关内宕2014年9月«关于印发物it业发舄中长期規划<2014—20204)的<«>>仓律企土向供应♦.建设*三方供应钱管理平台.为制逢业企业H佻供应徒计划.釆Wft*.xrtt*.交付钩%.供2&«t叠■以及的處連潮第*戍2015年5月IS务炭«关于大力變晨电子育券加快培审経讲韓动力的*見》U业保窪机构.电子■穿企业开・业保星農务.电于■务企比融資棗建.2015*9fl08#脱办公厅«关于11进仪上《1下互动加快腐賈流通创断发晨转愛升圾的加快发K互務动文付."規文ft.»供互职円余*业务. 2015411fl工业粗竹息化《5<关于关于积根It进-互行动的见)的行动计划(2015-2018)>探*供应链合事.电子育务小微企业■資*11式和«««.2016*2月人民«1行・发改委.息化辽整金.保宜会《关-ft*丈檜工止®増牧5结构的若千««.>也动更多供应鼻加入-平台.支拎WA«fT«-*扩大««.2016年11月发改後.工业和信息化M政算.Blf««.农业邨.人民工K总用.质检总*(HIAVAA4-十三五-发展规«>提高会舄业馀合*动败应.进一步播动HiT租賞.At.«<«*<*应俺金融.2017#1fl发改091*««・交通运Ml«.国*:邮政*<«<***«••十三五"扩大««««.•广供宜链舍M.引导舍*机會探*16令U賣物it发展*点的他竇产品和H务方式.2017牛3月人民ttff.工业舸的息化K.WB4*.l>(2017)58号)机构俅托创遽业产业触铁心企业,开晨仓*质押貸敘.应收现.II际国内值用证~«■种形式的严丈便金■业#■.有效満足产业链上下薄会上的求.2017#5月人R«fr.工业租馆息化*.•!«(«.《小行动工作方案<20172019年)》积最动nisw大企业.大企业■供型企业加入平*.支持小做企土供«#«.00««.假色含.外it島敏欲也複业务.2017年8月国存就办公厅<关于«-^*«*****敷促进宾体経济发层的戡助假行业金融机构开发支持物诜土发農的供应钱倉■产品利■資JK务方案.通过完•供应fltft息*俛研发.上下游#户的内外邯信用评WL偉合会Uli券.系規性风险»5. 2017年10冃■公厅(关于创新与应用平台.为供应《1上下務中小欽企业鼻供肓««»的・嘗杲道.飲助供£»«心企业.>«机沟与人艮■行征信申心整设的存平台对接.发異线上应收张欲暮供应傩舍34理论探研THEORY RESEARCH 续表1201844月«.农人Rift.*i»Kt中CO«r i t月采购联«关于升号直用试虫的(2018)142号)II动WfiMM;•企业易W业■行.fKa#***#**平台和动■■2018牛9月«关于全SMfiM创赣与&甬试点垃中和住业悍公录》审.TCL締269家企业入堆2019月中矣中夬禺公厅.Bl齐炭亦公厅业的着干««.>托广±1»報心全业《用.*«*■**.环,为上下1»企比蔓供无■抵押担保的灯单■資.宜收应付嶽飲2019*2月«关于±WMXfl>的2019・7月«先于■动体盘供虫《l«t心企±.豪于•心企下舟链*企±之何的真矣交S««r H.ttAA.为供fi«±T "钱*余負H供■竇.WJT.2019■12月辙保宜僉«关于播动*行业和保Pt业腐旗・发晨的加天氏■f**小徴企业*Ik产&创析.妥发舄侯应钱去务.科校程*户竹用评价.入、风险环节WfiM.K2020牛4月«.衣1:农人«关于好供应養创祈与应用试*工件的H如》僅与侯直《1着心"、«««n«关耳■.■动上的物流宇化e可材化.为傩余上的*户提儀方便快捷的供直徴•t9.fr.资料来源:手工整理供应链金融发展脉络与特征(一)供应链金融的发展脉络中国供应链金融的发展得益于改革开放后制造业的迅速发展,加入WTO后的“全球制造中心”吸引越来越多的国际产业分工,中国成为大量跨国企业供应链的汇集点。

【头条】13家银行供应链金融业务概况全梳理

【头条】13家银行供应链金融业务概况全梳理作者:智信资产管理研究院胡胜来源:资管云对于银行来说,供应链金融业务正在经历“旧城焕新颜”的蜕变。

在传统展业模式中,银行开展供应链金融业务高度依赖于核心企业信用,并以线下模式为主,耗费人力精力的同时业务也面临难以上量的瓶颈。

在2012年的“钢贸大危机”中,诸多钢铁行业供应商采用货物多重抵质押的方式进行欺诈性融资,导致布局其中的银行不良率飙升,并自此对供应链金融心生怯意。

而如今市场的外部环境已悄然改变,近年来银行对金融科技力量越发重视,多家银行成立了直属金融科技公司,日渐成熟的智能仓储及监控、电子合同签章、区块链等新技术,亦被逐步应用到供应链金融业务中,过往银行在风控端的弱势正被不断抹平。

叠加国家对供应链金融业务的政策端强力支持,以及国内中小企业应收账款极大的市场融资缺口,银行“重返供应链金融战场”势在必行。

而以互联网线上化、区块链等技术为支撑的新展业模式,正成为供应链金融业务的突围利器。

那么如今各家银行在供应链金融的布局上有何具体变化呢?智信据2018年各家银行发布的年报数据,对5家大型商业银行、4家代表性股份制银行、两家城商行以及电商系民营银行的展业概况进行了以下梳理。

五大商业银行布局概况工商银行工商银行供应链金融业务的新变化主要体现在其线上小微金融服务平台上,平台主要包含纯信用类的“经营快贷”、抵质押类的“网贷通”,以及“线上供应链融资”三大主要产品。

工行还与平台方中企云链合作,创新了可流转多层级的核心数字化应收账款确认凭据,将核心企业信用进一步向供应链末端小微企业延伸。

仅2018年前9个月,工行便已累计为1300户上下游客户发放超过450亿元的线上供应链融资。

截至2018年末,工行的小微企业贷款总额达3216.85亿元,同比增长18.1%,小微金融业务中心的布局亦达到258个,全面推动供应链金融业务的落地。

农业银行农业银行发力供应链金融首先体现在制度建设上,2018年农行总行建立了“普惠金融事业部+八大后台中心”的事业部架构,37家一级分行和重点二级分行均成立了普惠金融事业部,形成“三农+小微”双轮驱动的普惠金融服务体系。

中国银行供应链融资产品介绍

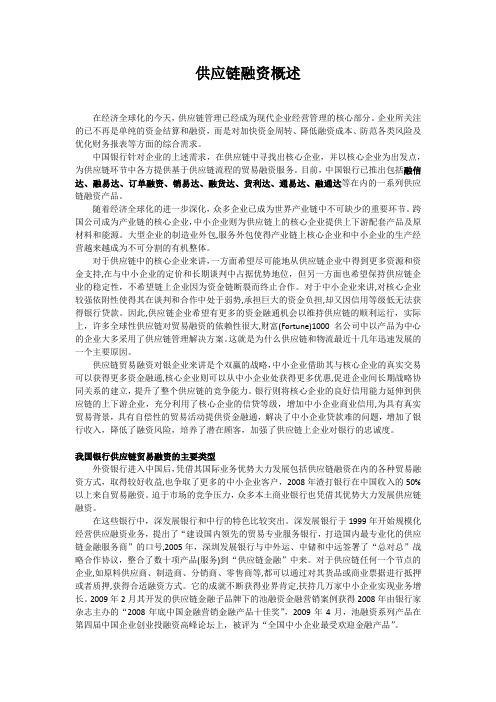

供应链融资概述在经济全球化的今天,供应链管理已经成为现代企业经营管理的核心部分。

企业所关注的已不再是单纯的资金结算和融资,而是对加快资金周转、降低融资成本、防范各类风险及优化财务报表等方面的综合需求。

中国银行针对企业的上述需求,在供应链中寻找出核心企业,并以核心企业为出发点,为供应链环节中各方提供基于供应链流程的贸易融资服务。

目前,中国银行已推出包括融信达、融易达、订单融资、销易达、融货达、货利达、通易达、融通达等在内的一系列供应链融资产品。

随着经济全球化的进一步深化,众多企业已成为世界产业链中不可缺少的重要环节。

跨国公司成为产业链的核心企业,中小企业则为供应链上的核心企业提供上下游配套产品及原材料和能源。

大型企业的制造业外包,服务外包使得产业链上核心企业和中小企业的生产经营越来越成为不可分割的有机整体。

对于供应链中的核心企业来讲,一方面希望尽可能地从供应链企业中得到更多资源和资金支持,在与中小企业的定价和长期谈判中占据优势地位,但另一方面也希望保持供应链企业的稳定性,不希望链上企业因为资金链断裂而终止合作。

对于中小企业来讲,对核心企业较强依附性使得其在谈判和合作中处于弱势,承担巨大的资金负担,却又因信用等级低无法获得银行贷款。

因此,供应链企业希望有更多的资金融通机会以维持供应链的顺利运行,实际上,许多全球性供应链对贸易融资的依赖性很大,财富(Fortune)1000名公司中以产品为中心的企业大多采用了供应链管理解决方案。

这就是为什么供应链和物流最近十几年迅速发展的一个主要原因。

供应链贸易融资对银企业来讲是个双赢的战略,中小企业借助其与核心企业的真实交易可以获得更多资金融通,核心企业则可以从中小企业处获得更多优惠,促进企业间长期战略协同关系的建立,提升了整个供应链的竞争能力。

银行则将核心企业的良好信用能力延伸到供应链的上下游企业,充分利用了核心企业的信贷等级,增加中小企业商业信用,为具有真实贸易背景,具有自偿性的贸易活动提供资金融通,解决了中小企业贷款难的问题,增加了银行收入,降低了融资风险,培养了潜在顾客,加强了供应链上企业对银行的忠诚度。

建行新一代优秀案例

建行新一代优秀案例建行作为中国最大的商业银行之一,一直以来致力于提供优质的金融服务,不断创新,不断进步。

在新一代科技革命的浪潮下,建行也积极探索数字化转型之路,不断推出新的产品和服务,为客户创造更多的价值。

以下将介绍建行新一代优秀案例,展示建行在数字化转型中的成功经验。

首先,建行在金融科技方面的创新表现令人瞩目。

通过引入人工智能、区块链、大数据等前沿技术,建行不仅提高了金融服务的效率,还提升了服务的质量。

例如,建行利用人工智能技术,开发了智能客服系统,能够为客户提供更加个性化、高效的服务。

同时,建行还通过区块链技术,构建了更加安全、透明的金融交易体系,提升了金融交易的可信度和安全性。

这些创新应用的成功案例,为建行在数字化转型中树立了良好的榜样。

其次,建行在金融产品和服务方面的创新也取得了显著成就。

建行不断推出符合市场需求的金融产品,满足客户多样化的金融需求。

例如,建行推出了“智慧贷款”产品,利用大数据和人工智能技术,为客户提供更加个性化、快捷的贷款服务。

同时,建行还加大对小微企业的金融支持力度,推出了一系列的金融服务产品,帮助小微企业解决融资难题,助力其发展壮大。

这些创新的金融产品和服务,为建行赢得了更多客户的信赖和支持。

最后,建行在践行社会责任方面也树立了良好的榜样。

建行积极响应国家政策,加大对扶贫、环保等领域的投入,助力经济社会的可持续发展。

例如,建行通过金融科技手段,为贫困地区的农民提供金融服务,帮助他们脱贫致富。

同时,建行还加大对环保项目的支持力度,推动绿色金融发展,为环保事业贡献自己的力量。

这些积极的社会责任行为,得到了社会各界的一致好评,树立了建行良好的社会形象。

综上所述,建行在数字化转型中取得了显著的成就,不断推出创新的金融科技应用、金融产品和服务,并践行社会责任,为客户、社会创造了更多的价值。

建行新一代优秀案例,为其他金融机构树立了良好的榜样,也为建行未来的发展指明了方向。

相信在建行的不懈努力下,将会有更多的优秀案例涌现,为金融行业的发展注入新的活力。

供应链金融业务情况及存在的困难

供应链金融业务情况及存在的困难供应链金融是一种针对中小企业的新型融资模式,各金融机构依托供应链中占优势地位的核心企业,把上下游企业资产盘活,提高资金利用效率。

一.金融机构出台供应链金融的相关政策制度近年来,随着国家对供应链发展的重视及对中小微企业的政策倾斜,各金融机构相继推出与供应链金融相关内容的政策文件,主要体现在“规范发展”与“业务创新”两个方面。

一是“规范发展”方面。

农发行出台《中国农业发展银行小微智贷供应链质押贷业务流程指引》,工行出台《法人客户供应链融资授信管理实施细则》(工银规章[2020]213号)、交行出台《交通银行产业链金融业务+管理办法》、徽行出台《徽商银行融链通业务管理办法》等。

二是“业务创新”方面。

如工总行出台的《数字供应链融资业务管理办法》和数字信用凭据(工银e信)及配套融资业务管理办法》、建总行推出网络供应链“e信通”业务,配套出台《中国建设银行网络供应链“e信通”业务管理办法》等数字供应链创新业务。

二.H金融机构开展供应链金融的业务模式供应链金融的业务模式多样,具体体现在担保物类型与融资时点类。

本地供应链融资主要是担保物创新模式,具体体现在应收账款融资(包括保理、保理池融资、反向保理)、库存融资(包括现货融资、仓单融资)、预付款融资(包括先票/款后货授信、担保提货授信、)、信用融资(包括订单融资)。

如工商银行H分行以应收账款、贸易背景为基础依托,为供应商提供在线贸易融资服务;邮储银行H分行以H矿业股份有限公司为核心企业开展供应链保理业务;徽商银行H分行开展应收账款质押融资业务;招商银行H分行通过保理公司开展应收账款供应链下游企业融资;交通银行H分行开展供应链金融国内保理快易付融资业务;农发行H分行开展供应链金融订单贷。

三.金融机构供应链金融业务开展的平台及系统金融机构开展供应链金融业务所使用的平台及系统各不一样,主要分为以下三类:一是金融机构主导型供应链平台。

如建行H市分行主要依托于建行集团旗下建信融通有限责任公司运营“建信融通”平台进行业务操作;农发行H分行主要依托CM2006系统(主信贷系统);邮储银行H分行使用行内的信贷业务平台;徽商银行H分行主要依托该行信贷系统与产业金融平台;招商银行H分行主要依托该行内的信贷业务平台。

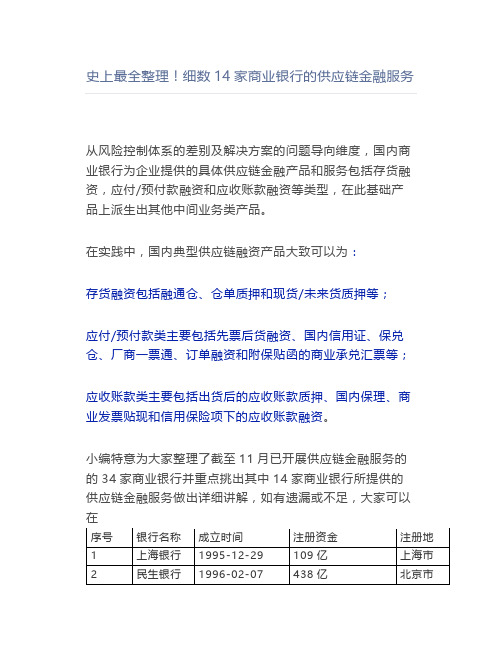

整理细数14家商业银行的供应链金融服务

史上最全整理!细数14家商业银行的供应链金融服务行、中国农业银行、中国建设银行十四行为例,对国内商业银行供应链金融的开展状况进行介绍和分析。

为了积极拓展自身的业务范围,保障未来收人增长潜力,同时解决中小企业融资渠道单一、融资费率高等现实问题,我国商业银行在供应链金融领域进行了有益的、积极的探索。

它们多数从传统的贸易融资人手,从应收账款贴现、动产质押等单一服务开始,根据客户需求,基于自身资源,发展出了各具特色的供应链金融服务。

下面对国内具有代表性的商业银行的供应链金融服务进行简要介绍。

1.平安银行平安银行的前身深圳发展银行(简称深发展银行)是国内最早涉足并倡导供应链金融业务的商业银行。

深发展银行的供应链业务经历了三个重要的发展时期。

第一个阶段主要是产品先导期,即从货押和票据业务开始,逐步涉足供应链金融业务。

第二个阶段主要是形成自偿性贸易融资的理念,并提出了1+N的模式。

利用供应链产业集群的伴生网络关系,将核心企业的信用引人对其上下游的授信服务中。

第三个阶段则是开始系统性地拓展业务,为供应链企业提供揽子金融解决方案。

在这一阶段,深发展银行的操作品种涉及粮食、汽车、有色、钢材、煤炭、矿石、油品、木材、化工等行业。

融资方案既包括对供应链上单个企业的融资,也包括该企业与上游卖家或下游买家的段落供应链的融资安排,可覆盖整个“供一产一销”链条,提供整体供应链贸易融资解决方案。

在成为平安银行之前,深发展银行的供应链产品已形成了16个系列,并在此基础上提出了“池融资”的概念,制定了5个贸易融资解决方案,整合了涵盖应收账款、预付账款和存货全供应链环节,横跨国内、国际与离岸三大贸易领城的数项供应链融资产品和以离岸网银为主打的电子结算产品。

截至2011年9月来,深发展贸易融资客户数达到9517户,贸易融资氽额达到2 136亿元,贸易融资不良率仅为0.2%。

平安银行继承了深发展银行在供应链金融业务上积累的深摩经验,进一步发展出了目前的服务体系,该体系包括,预付融资、现货线上融资、核心企业协同、增值信息服务、反向保理、电子仓单质押和公司金卫士。