国际结算操作汇票票据行为

02第二章国际结算票据知识讲解

2020/8/11

第二章 国际结算票据

16

票据权利的丧失 (1)票据记载不合格或已过期 (2)超过保全票据权利的期限

2020/8/11

第二章 国际结算票据

17

时效期间

---汇票、本票的持票人对出票人、承兑人的权利为2年,自到期日(远)或出 票日(即)起算。

---支票持票人对出票人的权利为6个月,自出票日起算。 ---持票人对前手的追索权为6个月,从被拒绝承兑或被拒绝付款之日起算。 ---持票人对前手的再追索权为3个月,自清偿之日或被诉之日起算。

2020/8/11

第二章 国际结算票据

30

(2)无条件的支付命令

1.必须用英语的祈使句,以动词开头,命令式语句。 2.支付命令必须是无条件的,附带条件的支付命令将使汇票无效。 3.使用一种特殊资金去支付的命令,仍是带有条件的支付命令,不能接

受。 4.支付命令连接着付款人可以借记某账户的表示,则是无条件的、可以

(一)流通性(Negotiability) (二)无因性(Non-causative Nature) (三)要式性(Requisite in Form) (四)提示性(Presentment) (五)返还性(Returnability)

2020/8/11

第二章 国际结算票据

5

(一)流通性(Negotiability)

A bill of exchange is an unconditional order in writing , addressed by one person to another, signed by the person giving it, requiring the person to whom it is addressed to pay on demand or at a fixed or determinable future time a sum certain in money to or to the order of a specified person, or to bearer.

国际结算第二章票据

我国票据法第96条:“中华人民共和国缔 结或者参加得国际条约同本法有不同规 定得,适用国际条约得规定。但就是,中华 人民共和国申明保留得条款除外。本法 与中华共和国缔结或者参加得国际条约 没有规定得,可以适用国际惯例。”

这充分体现了“国际条约优于国内法” 得原则:涉外票据首先适用国际条约,然后 才适用我国票据法;如果国际条约与我国 票据法都没有规定得,则按国际惯例办事。

(二)大陆法系——

日内瓦统一票据法

1930、1931年国际联盟两次在日内瓦召 开票据法统一会议,有法、德等30多个国 家参加,形成了:

《Convention Providing a Uniform Law for Bill of Exchange and Promissory Notes》 (汇票与本票统一法公约)与《 Convention Providing a Uniform Law for Cheques》(支 票统一法公约)。

4、无因性——无条件支付性。

“因”就是指产生票据权利义务关系得 原因,票据就是一种不要过问原因得证券。

大家学习辛苦了,还是要坚持

继续保持安静

票据原因就是票据得基本关系,包括:

资金关系

对价关系

票据就是否成立以及票据当事人得权利 义务,不受票据原因得影响。

因此说,票据就是一种要“式”不要 “因”得流通证券。

票款得人;又称为受票人(Drawee),就是票 据开给得当事人。

☞远期汇票付款人对汇票作承兑后就成 为承兑人。

(三)收款人

收款人(Payee)就是出票人指定得收取 票款之人。就是第一个持票人。

(四)背书人(转让人) 背书人(Endorser)就是以转让票据权利为

目得在票据背面签章并交付给受让人得 人。 (五)被背书人(受让人)

《国际结算中的票据》课程教案

(三)要式性(Requisite in Form)

票据的作成,从形式上看必要项目记载必须齐全,各个必要项目又必须符合规定,方可使票据产生法律效力。

(四)提示性(Presentment)

票据上的债权人(持票人)请求债务人(付款人)履行票据义务时,必须向付款人提示票据,始得请求付给票款。

教学难点:

1.使用英文常用术语表达汇票全部内容;

2.已知汇票的必要项目,学会开出一张汇票还要学会做成背书、承兑、保证的票据行为;3.计算远期汇票的付款到期日;

4.学会贴现率和贴现天数,计算贴现息和净款;

5.本票和汇票的异同;

6.支票和汇票的异同。

教学

方法

采用讲授、读书指导、思考练习、课堂提问、案例讲解和课后作业的方式。

简要介绍中国的汇票和本票。

教学

目的

1.掌握票据的特性、金融票据的必要项目、票据当事人的权责、主要的票据行为;

2.熟悉票据的功能、主要金融票据的分类及其用途;

3.了解票据的法律体系、中国票据法的概况。

教学

重点及难点

教学重点:

汇票本票支票债权人债务人持票人正当持票人出票背书承兑参加承兑保证贴现业务拒付退票追索权旅行支票流通存单支票划线票据清算融通汇票银行承兑汇票

(2)受让人取得它的全部权利,他可以用自己的名义对票据上的所有当事人起诉。

(3)受让人获得票据权利并不优于前手,而是继承前手权利,还要受到前手权利缺陷的影响。

(4)是在两个当事人即转让人和受让人之间的双边转让。

采用交付转让的票据有提单(B/L)、仓单(Warehouse Receipt)、栈单(Dock Warrants)、写明“不可流通”字样的划线支票或即期银行汇票(Not Negotiable Crossed Cheque or Demand Draft)等,它们是准流通证券(Quasi-negotiable Instruments)或半流通证券(Semi-negotiable Instruments)。

1国际结算中的票据

德国

1847年 1871年 1933年 制定德意志《普通票据条例》 正式公布实施 参考《日内瓦统一汇票本票法》和《日内瓦

1908年 《支票法》

统一支票法》(合称《日内瓦统一票据法》)

公布实施现行的《票据法》和《支票法》。

英国

1882年 颁发《票据法》(Bill of Exchange Act),内容 包括汇票、本票和支票(作为汇票的一种。 1957年 颁布《支票法》作补充。汇票、本票和支票作规定。

第1章

国际结算的票据ຫໍສະໝຸດ 本章内容 票据的概述信用工具

1.汇票

2.本票

3.支票

第一节

票据概述

一、票据的含义和分类

· 广义票据(document of title):商业上的权

利单据,或称权利财产的所有权凭证。

· 狭义票据(instrument, bill):资金票据, 是以支付金钱为目的的特定有价证券。

我国《票据法》规定,票据是指汇票、本票和支票。

票据的分类

(1)根据票据的性能——支付证券和信用证券

(2)根据付款人是否为出票人自己——自付证券和 委托证券

二、票据的特性

1.流通性(Negotiability):票据所有权通过背书

交付和无背书交付进行转让,不必通知债务人。

2.无因性(Non-causative nature):票据一旦做成,

票据上的权利即与其原因关系相分离,成为独立的债

权债务关系。

3.要式性(Requisite in form):票据的形式、内容

和行为方式应符合法规。

要式:特定的形式、必备的要件。

4.文义性(literal interpretation):票据当事人的

权利和责任完全依据票据所载文义解释。

国际结算 名词解释

14.承兑交单:是指出口商的交单是以进口商在汇票上承兑为条件,即出口商在装运货物后开具远期汇票,连同商业单据,通过银行向进口商提示,进口商承兑汇票后,代收银行即将商业单据交给进口商,在汇票到期时,方履行付款义务。

15.不可撤销信用证:是指信用证一经开出,在信用证有效期内,如果未得到信用证有关当事人的同意,开证行不能单方面撤销或修改信用证条款;只要受益人提供的单据符合信用证条款,开证行就必须履行付款义务。

4.汇票贴现:在国际市场上,一张远期汇票的持有人如想在付款人付款前取得票款,可以经过背书将汇票转让给贴现的银行或金融公司,由它们将扣除一定贴现利息后的票款付给汇票持有人,这种做法叫贴现。

5.汇票承兑:即指付款人对远期汇票表示承担到期付款责任的行为,其中包括的事项有:付款 人在汇票上写明“承兑”字样,注意承兑日期,由付款人签字,并交还持票人。

6.背书人:指在票据的背面签署,意即将票据上的权利转让给后手的持票人。

7.承兑:指付款人在票据的正面签署,承诺到期履行支付票款之者的票据行为。

8.背书:是指转让意志的表示。由背书人在汇票背面签署。意即将票据上的权利转让给后手的票据行为。

9.记名式背书:即将票据背书给某一特定人或特定人的指示人的背书。

3.出口押汇:是出口商将代表货权的单据以及其他单据抵押给银行,从而得到银行的除押汇利息及费用后的所有追索权的垫款。

4.打包放款:指出口商在提供货运单据之前,以供货合同或从国外银行收到的,以自己为受益人的信用证,向当地银行抵押,从而取得生产或采购出口货物所需要的周转资金的融资行为。

5.承兑人:指在票据的正面签署承诺到期支付票款的付款人。

10.空白背书:是指背书人只在票据背后签名,而不注明付给某一特定人或特定人的指示人的背书。

国际结算名词解释汇总

国际结算名词解释汇总国际结算|:不同国家的当事人(不论是个人间的、单位间的、企业间的的、或政府间的)因为商品买卖、服务供应、资金调拨、国际借贷,需要通过银行办理的两国间货币收付业务叫做国际结算。

或国与国之间发生的货币收付(即结清国家之间买卖双方间以货币表现的债权债务)就是国际结算。

票据:广义票据指代表商业权利的凭证,如发票、提单、保险单、仓单等。

该凭证的权利是可以转让,票据具有流通、转让的特性,故票据又是流通证券。

狭义票据是指以支付金钱为目的的证券。

由出票人在票据上签名,无条件地约定自己或指定他人支付一定金额,可以流通转让。

约定出票人本人付款,则是本票,由另一人付款,则是汇票或支票。

国际结算中的票据指的就是狭义票据既:汇票、本票和支票。

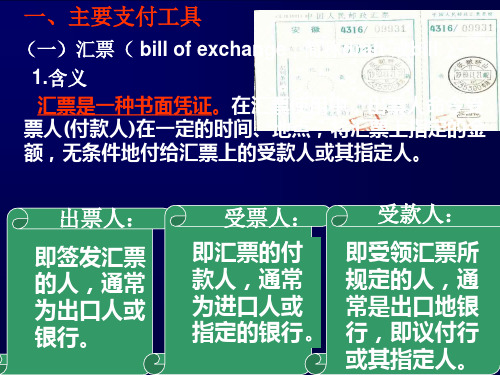

汇票:是一人开至另一人的书面的无条件命令,由发出命令的人签名,要求接受命令的人立即或在固定的时间,或在可以确定的将来时间,把一定金额货币支付给一个特定的人或他的指定人,或来人。

背书:是指汇票背面的签字。

即使不加文字说明,也可称为背书。

持票人是收款人或被背书人时,要把票据权利转让给他人,必须在票据背面签字并经交付,则汇票权利即由背书人转移至被背书人。

只有持票人,即收款人或被背书人才能有权背书汇票。

背书包括两个动作,一个是在汇票背面签字,另一个是交付给被背书人,只有经过交付,才算完成背书行为,使其背书有效和不可撤消。

票据行为:有狭义与广义之分,狭义票据行为是以负担票据上的债务为目的所做的必要形式的法律行为,那就是出票、背书、承兑、参加承兑、保证。

其中出票是主票据行为,其他行为都以出票”所开立的票据为基础,因此称为附属票据行为。

广义的票据行为除了上述狭义的票据行为以外,还要包括处理票据中有专门规定的行为,如提示、付款、参加付款、退票、行使追索权等行为。

票据开出是要式的,票据行为也是要式的,因此要符合票据法的规定。

承兑:远期汇票的付款人签名表示同意按照出票人命令而付款的票据行为。

国际结算 名词解释

国际结算(international settlement)是一项国际间债权债务关系或跨国转移资金而通过银行来完成的跨国(地区)货币收付活动。

信用工具(financial instruments)是以书面形式发行和流通,用以证明债权人权利和债务人义务的契约证书。

汇款(remittance)托收(collection)信用证(letter of credit 简称L/C)保付代理(简称保理,factoring)包买票据(forfaiting)单据(documents)国际贸易结算中使用的所有商业单据与金融单据。

商业单据(commercial documents)指的是狭义的单据。

常见的单据:发票(invoice),提单(bill of lading,简称B/L),保险单(insurance policy),附属单据(海关发票、领事发票)等国际贸易融资(international trade finance)又叫国际结算融资,指围绕国际贸易结算的各个环节发生的资金和信用融通活动。

SWIFT把银行业务分为9大类型:1.客户汇款(customer transfer)2.银行间头寸调拨(bank transfer)3.外汇业务(foreign exchange confirmation)4.托收业务(collection)5.证券业务(securities)6.贵金属和银团贷款业务(precious metal and syndication)7.信用证和保函(documentary credit and guarantees)8.旅行支票(travelers cheques)9.银行帐单处理(statements)清算(clearing)是指不同银行之间因资金的代收、代付而引起的债权债务通过票据清算所或清算网络进行清偿的活动。

清算所同业支付系统(CHIPS)是作为替代纸票据清算的一个电子系统。

也是一个贷记转帐系统。

国际结算(票据、汇付和托收)10

12

(2)提示(presentation)

提示是指收款人或持票人将汇票提交付款或 承兑的行为,可分为两种: 提示承兑(presentation for acceptance): 远期汇票持票人向付款人出示汇票,并要求 付款人承诺付款的行为。

提示付款(presentation for payment):

8

(3)按出票人区分

商业汇票

(Trader’s Bill):

出票人是商业企业( 极少数不跟单)

银行汇票

(Bank’s Draft):

出票人是银行(100% 是光票)

9

(4)按承兑人的不同(远期汇票)

商业承兑汇票(commercial acceptance draft)

付款人是商业企业(一般不愿意接受)

14

(4)背书(endorsement)

——转让票据权利为目的 动作: 写成背书在汇票背面或粘单上; 交付。 一般转让背书的种类: 记名背书(Special Endorsement)又称特别背书。 Pay to the order of Henry Brown. William White(签字) 空白背书*(Endorsement in Blank)无记名背书。 William White(签字) 限制性背书(Restrictive Endorsement) Pay to Henry Brown only. William White(签字)

5

汇票抬头

“收款人”(payee)的记载通常称为“抬头”: 限制性抬头(Restrictive Order) 不可转让 Pay to Henry Brown only; Pay to Henry Brown ,not transferable; 指示性抬头(Demonstrative Order )背书交付 可转让 Pay to the order of Henry Brown ; Pay to Henry Brown or order ; 来人抬头(Payable to Bearer )交付即可转让 * Pay Henry Brown or Bearer; Pay Bearer;

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

• 3、背书

背书是由票据债权人在票据背面或粘单上记载有关事 项并签字的票据行为。

汇票背书包括两个动作:一是在汇票背面签字,另一个 是交付给被背书人。

汇票的持票人和被背书人有权背书。

一张经连续背书的汇票,所有前手是后手的债务人, 后手对前手有付款请求权和追索权。

背书有两大类:转让背书和非转让背书。具体: 完全背书,又称记名背书或特别背书 空白背书 有条件背书 限制性背书 托收背书

英国《票据法》对于已承兑远期汇票的付款提示期限 为在付款到期日提示,《日内瓦统一票据法》规定要 在付款到期日或其后的两个营业日内提示。 如果未在规定的时限提示,持票人即丧失对其前手的 追索权。

提示必须在规定的地点办理

持票人应在汇票载明的付款地点向付款人提示,如没有 载明付款地点向付款人营业所提示,如没有营业所到 其住所提示。如果汇票上记载担当付款人,要向担当 付款人提示。

(1)完全背书 写明“支付给被背书人名称的指定人”,并经背书人签 字。如:

• Pay to the order of X Co. , Shanghai • For W Co. , Beijing • (signed) • 被背书人还可继续转让汇票,从一系列的完全背书中可

以看出背书的连续性。如下图所示:

票据行为

一、什么是票据行为

• 票据行为有广义和狭义之分。 • 广义的票据行为是指发生、变更或实现债权,债务时

所做的必要形式的法律行为。 • 狭义的票据行为是以承担债务为目的所做的必要形式

的法律行为。它包括出票、背书、承兑、参加承兑、 保证,其中出票是主票据行为,其他行为称附属票据 行为。

二、汇票的票据行为

付款人一旦对汇票作出承兑,即成为承兑人,以主债 务人的地位承担汇票到期时付款的法律责任,出票人则 退居从债务人的地位。

• 承兑人是否承兑需要有考虑的时间。

• 英国《票据法》规定考虑的时间在提示的次一个营业日 营业时间终了之前。

• 《日内瓦统一票据法》规定考虑时间可从第一次提示后 之次日至第二次提示时为止。

• Pay to the order of A Bank for deposit

• Pay to the order of A Bank value in collection

• 4、承兑

指付款人在持票人向其提示远期汇票时,在汇票上签 名,表示同意按照出票人的命令到期付款的票据行为。

承兑包括两个动作:一是写明“已承兑( Accepted )” 字样并签字;二是将已承兑汇票交给持票人。

(4)限制性背书

背书人写明限定转让给某人或禁止新的背书,以限制汇 票的再次转让,被背书人只能凭票取款。如:

• Pay to A Co. only(仅付给A公司)

• Pay to A Bank for account of B Co.(支付给A银行记入 B公司帐户)

• Pay to A Bank, not transferable/ not negotiable.(支付 给A银行不可转让/流通)

承兑应记载的事项: 盖上“Accepted”戳记 写上承兑日期 承兑人签章(名)

承兑人可以写上付款日期,也可以不写。

• 承兑有两种:普通承兑(General Acceptance) 和限制承兑(Qualified Acceptance)。

普通承兑:又称一般承兑,即承兑人对于出票人的 指示不加限制地同意确认。例如:

• (一)汇票转让前的当事人及票据行为

出票人

1.出票

(drawer)

收款人 (payee)

付款人(drawee)

(二)指示性抬头汇票转让后的当事人及票据行为

• 1、出票

出票人签发汇票并交付给收款人的票据行为。

出票行为包括两个动作:一是出票人写成汇票并在汇 票上签字;二是将汇票交给收款人。

出票后,出票人即承担保证汇票得到付款和或承兑的 责任。此时出票人是汇票的主债务人,付款人并不承 担付款责任,因此汇票是由出票人担保的“信用货 币”。

• Pay to A Bank not to order(支付给A银行不得付给指 定人)

• (5)托收背书 • 托收背书是非转让背书,表明背书人要求被背书

人按照委托他代收票款的指示,处理汇票,他没 有汇票所有权,只是代替背书人行使提示要求付 款权。 • 托收背书的主要写法有:

• Pay to A Bank only for collection

• Accepted • Sep. 20,2012 • For A Bank,Shenyang

• (signed)

• 限制承兑:又称保留承兑,是指承兑时用明白的措辞 改变汇票承兑后的效果。

• 限制承兑主要有: 带有条件承兑

部分承兑

限定地点承兑

延长时间承兑

• 2、提示 提示是持票人将汇票提交付款人要求承兑或要求付款 的行为。是持票人要求取得票据权利的必要程序。 提示的目的: (1)远期汇票向付款人提示要求承兑。 (2)即期汇票或已承兑远期汇票向付款人或承兑人提 示要求付款。

Байду номын сангаас

提示必须在规定的时限办理 英国《票据法》对即期汇票要求付款的提示期限和远 期汇票要求承兑的提示期限规定为合理时间内为之, 《日内瓦统一票据法》规定为一年。

(2)空白背书

• 又称为不记名背书,即不记载被背书人名称,仅有背书 人的签名。

• 当汇票空白背书后,仅凭交付即可转让,交付者不负背书 人的责任,他与来人抬头的汇票抬头相同,可以不须背 书,仅凭交付再行转让。

• 对于指示性抬头的汇票,空白背书的持票人也可以再作 记名背书,又将其转变成指示性抬头。但如果是来人抬 头的汇票,即使再作记名背书,也不能改变仅凭交付转 让汇票的性质。

• (3)有条件背书 • 背书人背书时加列条件,附带条件仅对背书人和

被背书人有约束力,与付款人和出票人无关。实 质上是约束背书行为中的交付,只有在完成条件 时才把汇票交给被背书人。如:

• Pay to the order of B Co. • On delivery of B/L No.125 • For A Co. , London • (signature) • 我国《票据法》规定,背书不得附带条件.