(完整版)商业银行经营学期末复习提纲

商业银行经营管理期末复习大纲

商业银行经营管理期末复习大纲考试题型名词讲明,每小题4分,合计16分,填空题,每空1分,合计20分单项选择题,每小题2分,合计16分判定讲明题,每小题4分,合计12分简答题,每小题6分,合计24分咨询答题,每小题12分,计12分二,考试要点(参考作业题)第一章商业银行概论1、商业银行的定义;2、市场准入原则—垄断依旧开放3、分业治理与综合治理;4、几种不同组织形式;5、不同的产权形式;第二章商业银行的进展战略与打算1、商业银行的进展战略、目标定位;2、经营环境分析、打算编制程序;3、个人决策方式;4、集体决策;5、委员会决策;第三章商业银行的资产1、资产的结构;2、贷款种类与贷款比较分析;3、商业银行的投资;4、什么缘故要限制商业银行的投资第四章商业银行的信贷治理1、对借款人的审查与财务分析;2、贷款程序;3、抵押的治理;4、贷款风险及其处理;5,不良贷款产生的缘故及解决的方法第五章商业银行的负债1、商业银行负债的结构;2、银行存款的分类;3、存款的治理;4、同业拆借;5、中央银行借款和再贴现。

第六章商业银行资本金治理1、资本金对商业银行的重要意义;2、资本充足率标准的演变;3、巴塞尔协议对资本充足率的规定;4、我国制定全面的资本充足率标准;5、资本充足率标准的实施对银行业的阻碍;第七章商业银行的票据业务1、商业票据对市场经济的作用;2、票据的种类及要式;3、票据的流通;4、票据的偿付;5、票据的追索。

第九章商业银行的中间业务1、银行结算的原则;2、差不多存款帐户咨询题;3、银行的结算方式;4、资金划拨;5、银行结算的电子化;6、信用卡;第十章表外业务及其治理l、回购协议;2、贷款额度;3、票据发行便利;4、商业信用证;5、备用信用证;6、贷款销售;7、互换交易(Swap);8、期货交易(Future);9、期权交易(Option);第十一章资产负债治理l、资产治理的理论与方法;2、负债治理的理论、方法与风险;3、利率敏锐性分析;4、“缺口”与“缺口”治理战略;5、资产负债比例治理第十二章财务分析与全面风险治理1、商业银行财务报表;2、财务分析中的动态分析与静态分析;3、产权收益分析;4、银行风险的类型;5、风险区域的测定;6、全面风险治理目标;7、银行如何样才能获得最大收益。

商业银行经营学复习资料详尽版

过结构性性重组,将其转化为可以在金融市场上出售和流通的证券,据以融通资金的过程。

作用(银行证券投资的功能):①分散风险,获取稳定的收益。

②保持流动性。

③逆经济周期的调节手段。

④合理避税。

为什么资产证券化会降低资本的要求:①由表内业务转为表位业务。

②表外业务对资产的要求比较低。

22、银行证券投资的功能①分散风险,获取稳定的收益。

②保持流动性。

③逆经济周期的调节手段。

④合理避税。

23、杠铃结构方法定义:把证券化分为短期和长期两个组别,银行资金只分布在这两类证券上,而对中期一般不予考虑。

长期证券:偿还期到达中期就卖出,并将收入重投资于长期证券。

(7~8年)短期证券:到期若无流动性补充需要,再投资于短期证券。

(3年以内,根据货币市场状态和证券变现能力自行决定)优点:短期证券保证银行流动性,长期证券收益率较高;利率波动时,投资收益相互抵消。

①预计市场利率↑,长期证券市价↓,出售长期证券资本利得↓;但短期证券本利和未来收入可按不断↑利率重投资。

②预计市场利率↓,短期证券重投资收益率↓;但长期证券市价↑,出售时资本利得↑。

24、表外业务(OBS)定义:指商业银行从事的,按通行的会计准则不列入资产负债表内,不影响其资产负债总额,但能影响银行当期收益,改变银行资产报酬率的经营活动。

作用:①规避了资本限制,增加了盈利来源②为客户提供多样化服务当利率敏感性资产<利率敏感性负债,即银行存在“负缺口”状态时,银行收益随利率上浮而减少,随利率下调而增加。

资金缺口管理:指一定的考察期内到期的或需要重新确定利率的资产和负债。

资金缺口GAP=IRSA-IRSL利率敏感性系数=IRSA/IRSL(一般说,GAP无论正负,绝对值越大风险越大)预期利率上升,则安排正缺口预期利率下降,则安排负缺口*下表为利率变动对利息净收入影响(假设利率变动一致)*下表为有效持续期缺口和利率变动对银行价值影响的表b(GAP)=0c(敏感性系数)=1银行利率风险:当资金缺口绝对值越小,利率风险越小。

商业银行经营学复习资料详尽版

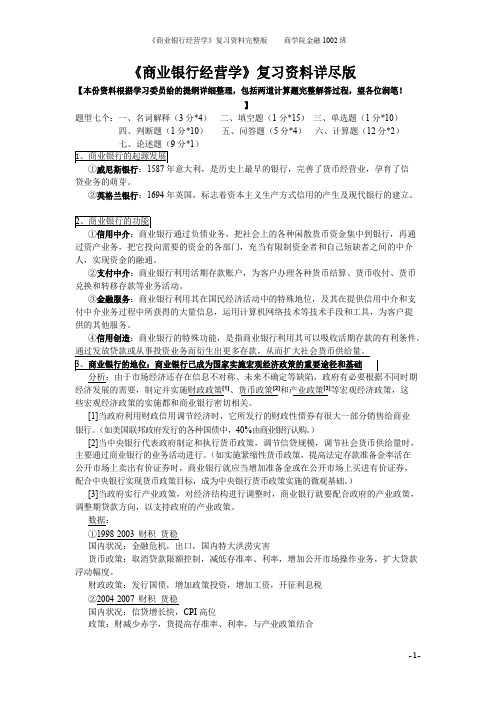

《商业银行经营学》复习资料详尽版【本份资料根据学习委员给的提纲详细整理,包括两道计算题完整解答过程,望各位润笔!】题型七个:一、名词解释(3分*4)二、填空题(1分*15)三、单选题(1分*10)四、判断题(1分*10)五、问答题(5分*4)六、计算题(12分*2)9分*1)①威尼斯银行:1587年意大利,是历史上最早的银行,完善了货币经营业,孕育了信贷业务的萌芽。

年英国,标志着资本主义生产方式信用的产生及现代银行的建立。

①信用中介:商业银行通过负债业务,把社会上的各种闲散货币资金集中到银行,再通过资产业务,把它投向需要的资金的各部门,充当有限制资金者和自己短缺者之间的中介人,实现资金的融通。

②支付中介:商业银行利用活期存款账户,为客户办理各种货币结算、货币收付、货币兑换和转移存款等业务活动。

③金融服务:商业银行利用其在国民经济活动中的特殊地位,及其在提供信用中介和支付中介业务过程中所获得的大量信息,运用计算机网络技术等技术手段和工具,为客户提供的其他服务。

④信用创造:商业银行的特殊功能,是指商业银行利用其可以吸收活期存款的有利条件。

通过发放贷款或从事投资业务而衍生出更多存款,从而扩大社会货币供给量.分析:由于市场经济还存在信息不对称、未来不确定等缺陷,政府有必要根据不同时期经些宏观经济政策的实施都和商业银行密切相关.[1]当政府利用财政信用调节经济时,它所发行的财政性债券有很大一部分销售给商业银行。

(如美国联邦政府发行的各种国债中,40%由商业银行认购.)[2]当中央银行代表政府制定和执行货币政策,调节信贷规模,调节社会货币供给量时,主要通过商业银行的业务活动进行。

(如实施紧缩性货币政策,提高法定存款准备金率活在公开市场上卖出有价证券时,商业银行就应当增加准备金或在公开市场上买进有价证券,配合中央银行实现货币政策目标,成为中央银行货币政策实施的微观基础。

)[3]当政府实行产业政策,对经济结构进行调整时,商业银行就要配合政府的产业政策,调整期贷款方向,以支持政府的产业政策。

《商业银行经营学》期末复习重点

《商业银行经营学》期末复习重点第一章商业银行是以追求利润最大化为目标,通过多种金融负债筹集资金,以多种金融资产为经营对象,能利用负债进行信用创造,并向客户提供多功能、综合性服务的金融企业。

第一家股份制银行,英格兰银行3,商业银行的模式(1)英国式融通短期资金模式,分业经营,以短期商业性贷款为主。

申请登记、招募股份、验资营业7、商业银行的组织结构体系:(1)决策系统:股东大会、董事会及其以下各种委员会。

(2)执行系统:总经理、副总经理及各业务职能部门。

(3)监督系统:监事会(4)管理系统:经营管理、资金财务管理、资产管理、个人金融管理、国际业务管理8.商业银行体系及主要类型:(1)按资本所有权划分:国有控股的商业银行、企业集团所有的银行、股份公司制银行(福建兴业银行)(2)按业务覆盖地域划分:区域性、全国性、国际性银行(3)按能否从事证券业务和其他业务划分:德国式全能银行(能从事证券保险股票)英国式全能银行(能从事证券,不能从事保险股票)美国式职能银行(只从事银行业务。

我国)()按组织形式划分:(1)安全性:要求:合理安排资产规模和结构,注重资产质量提高自有资本在全部负债中的比重。

必须遵纪守法,合规经营。

(2)流动性(3)营利性宗旨:围绕流动性加强经营管理,增强资金实力,提高服务质量。

提高流动性来解决安全性和营利性的矛盾。

经济扩张时侧重营利性,过度膨胀时侧重安全性。

(扩营过安)第二章资本盈余:溢价发行时的差额、银行资本的增值部分、捐款留存收益:指动用的银行累计税后利润,盈余公积和未分配利润。

取决于银行盈利性大小(正)、股息政策(反)、税率(反)、使用留存的程度(反)3.债务资本:资本票据和债券资本票据:7-15年债券4.其他来源:储备金二、5.银行资本充足性:银行资本数量必须超过金融管理当局所规定的能够保障正常营业并足以维持充分信誉的最低限度。

(1)资本数量的充足性:稳健型银行家保持更多资本,反之(稳多风少)。

商业银行经营学复习提纲

商业银行经营学复习提纲题型:选择:2*10〔___〕填空:1*21( 加粗)名解:3*5〔加粗〕简答:6*4〔标绿〕论述:20*1〔章末〕第一章:一、商业银行的性质是以追求最大利润为目标,以多种金融负债筹集资金,以多种金融资产为其经营对象,能利用负债进展信用创造,并向客户提供多功能、综合性效劳的金融企业。

〔一〕商业银行的经济性质:1、商业银行首先具备一般的企业特征:资本金、纳税、自主经营、自负盈亏,以赢利为目的。

2、商业银行不是一般的企业:经营对象。

3、商业银行不同于其他金融机构,是特殊的银行:与央行不同,与其他专业银行和非银行金融机构不同。

〔二〕商业银行的法律性质∶1、商业银行的成立实行特许制〔国务院银监会〕2.商业银行是企业法人〔三〕商业银行的公司治理的特殊性质: 1、风险的审核与控制对于商业银行的治理意义重大。

2、商业银行具有更加复杂的委托——代理关系网。

〔信息不对称问题、委托代理关系问题〕3、商业银行的治理缺少外部债权的专家式监视。

〔资本构造〕4、对商业银行实施的一些外部治理〔来自股市、存款人、借款人、银行同业、金融市场、外部经理〕可能导致巨大的治理本钱〔主要是社会震荡〕5、存款保险制度的负鼓励6、制度性风险对于经济转轨期国家的商业银行的治理改革具有特殊意义。

二、现代商业银行的根本特征:1、金融交易的自由化。

包括利率、外汇交易、存贷款和投资等各方面。

2、商业银行日趋全能化。

3、商业银行日趋集中。

4、金融机构之间的竞争日趋白热化。

5、商业银行业务国际化。

6、经营手段电子化、网络化。

7、金融证券化。

三、商业银行的功能:信用中介、支付中介、信用创造职能、金融效劳职能、经济调节功能。

四、商业银行的地位:1、是整个国民经济活动的中枢2、对全社会的货币供应具有重要影响3、是社会经济活动的信息中心4、是国家实施宏观政策的重要途径和根底5、是社会资本运动的中心五、商业银行的设立条件:经济条件:人口状况、生产力开展水平、工商业经营状况、地理位置金融条件:信用文化、经济货币化程度、金融市场发育程度、金融机构竞争情况、管理当局有关政策。

商业银行经营学期末复习提纲

商业银行经营学期末复习提纲文件编码(GHTU-UITID-GGBKT-POIU-WUUI-8968)商业银行经营学期末复习提纲单选20分(1分)多选20分(2分)判断10分(1分)计算20分简答20分(20分)论述 10分(10分)考点一:商业银行的职能:(五大职能)信用中介——最基本、最能反映经营活动支付中介——最早、最传统信用创造金融服务调节经济考点二:商业银行的三大组织形式及其优缺点适用范围单一银行制(独家银行制)(主要集中在美国)总分行制 (我国的交通银行,世界上大多数国家采用)银行控股公司(花旗公司,美国发展最快)1、独家银行制又称为单一银行制,其特点是银行业务完全由各自独立的商业银行经营,不设或限设分支机构。

优点:(1)限制银行业垄断,有利于自由竞争。

(2)有利于银行与地方政府的协调,适合本地区需要,全力为本地区服务。

(3)各银行独立性和自主性很大,经营较为灵活。

(4)管理层次少,有利于中央银行管理和控制。

缺陷:(1)商业银行不设分支机构与现代经济的横向发展和商品交换范围的不断扩大存在着矛盾,同时,在电子计算机等高新技术的大量应用条件下,其业务发展和金融创新受到限制。

(2)银行业务多集中在某一地区、某一行业,容易受到经济波动的影响,筹资不易,风险集中。

(3)银行规模较小,经营成本高,不易取得规模经济效益。

总分行制的特点是:法律允许除了总行以外,商业银行可以在国内外各地普遍设立分支机构;通常,总行设在大中型城市,所有分支机构统一由总行指挥。

优点:(1)分支机构较多,分布广,业务分散,因而易于吸收存款,调剂资金,充分有效地利用资本;同时由于放款分散,风险分散,可以降低放款的平均风险,提高银行的安全性。

(2)银行规模较大,易于采用现代化设备,提供多种便利的金融服务,取得规模效益。

(3)由于银行总数少,便于金融当局的宏观管理。

缺点:(1)容易造成大银行对小银行的吞并,形成垄断,妨碍竞争。

(2)规模过大,内部层次、机构较多,管理困难。

商业银行经营学期末复习提纲

商业银行经营学期末复习提纲一、商业银行的定义和职能1.商业银行的定义:商业银行是指以提供贷款、接受存款和经营其他金融业务为主要业务的金融机构。

2.商业银行的职能:财富管理、支付结算、融资信贷、国际业务、风险管理等。

二、商业银行的组织结构和业务功能1.商业银行的组织结构:总行、分行、支行等。

2.商业银行的业务功能:吸收储蓄、优先融资、信贷担保、证券投资、国际结算等。

三、商业银行业务模式1.存款业务:储蓄存款、活期存款、定期存款等。

2.贷款业务:个人贷款、企业贷款、房地产贷款等。

3.投资业务:资本市场投资、债券投资、金融衍生产品等。

4.国际业务:贸易融资、对外汇款、国际结算等。

5.金融衍生产品:期权、期货、掉期等。

四、商业银行的风险管理1.信用风险:借款人违约、担保不足等。

2.市场风险:利率风险、汇率风险、商品价格风险等。

3.流动性风险:资金流入不足、债务违约等。

4.操作风险:人为失误、系统故障等。

五、商业银行监管与合规1.监管机构:央行、银监会等。

2.监管要求:资本充足率、风险管理、合规要求等。

3.合规管理:反洗钱、反恐怖融资等。

六、商业银行的营销策略1.客户定位:个人客户、企业客户等。

2.产品定位:储蓄、投资、贷款等。

3.市场推广:广告、宣传、促销等。

七、商业银行的创新与发展1.科技创新:移动银行、电子支付等。

2.金融科技合作:银行与科技公司的合作模式。

3.融资创新:创业板、债券市场等。

八、商业银行的社会责任1.金融包容性:普惠金融、精准扶贫等。

2.社会公益:慈善捐赠、环境保护等。

九、商业银行面临的挑战与前景1.利率市场化:对商业银行盈利能力带来的影响。

2.金融科技:对传统商业银行业务模式的冲击。

3.金融监管:对商业银行合规管理的加强。

总结:商业银行作为金融体系中的重要组成部分,承担着促进经济发展、服务实体经济的重要职责。

商业银行通过吸收储蓄、提供融资、进行金融投资等活动,为社会经济发展提供了重要支持。

《商业银行经营学》(复习提纲).docx

《商业银行经营学》(复习提纲)Fill in the Blank Questions(1)_______ i s a newer service provided by banks where the bank lends money to individuals for the purchase of durable and other goods.(2)A bank which now offers all of the available financial services is known as a _________ bank・(3)The short term securities of the bank, including T-Bills and commercial paper, are often called ____________ b ecause they are the second line of defense to meet demands for cash・(4)_________ can be held by individuals and nonprofit institutions, bear interest and permit drafts from being written against the account to pay third parties.(5)A(n) _________ allows the holder the right to either sell securities to another investor (put) or buy securities from another investor (call) for a set price before the expiration date・(6)A(n) _____________ is a contingent claim of the bank that issues it. The issuing bank, in return for a fee, guarantees the repayment of a loan received by its customer or the fulfillment of a contract made by its customer to a third party・(7)Debt instruments issued by cities, states and other political entities andwhich are exempt from federal taxes are collectively known as(8)The _____________ i s the total difference between its sources and uses of funds・(9)When a customer is charged based on the number and kinds of services used, with the customers that use a number of services being charged less or having some fees waived, this is called pric ing.(10)Core capital such as common stock, surplus, undivided profits, qualifying noncumulative preferred stock, etc. is referred to as capital as defined by the Basel agreement.2、True/False Questions(1)The role performed by banks in the economy in which they transform savings into credit is known as the intermediation role( )・(2)In the United States, fixed fees charged for deposit insurance, regardless of how risky a bank is, led to a problem known as moral hazard( )・(3)A bank's ROA equals its ROE times the ratio of total assets divided by total equity capital( )・(4)Charge-offs represent securities a bank decides to sell because they have declined in value( ).(5)A liability-sensitive bank will experience an increase in its net interest margin if interest rates rise( ).(6)The buyer of a loan participation must watch both the borrower and the seller bank closely( )・(7)Prepayment risk on securitized assets generally increases when interest rates rise( ).(8)When a bank temporarily offers higher than average interest rates or lower than average customer fees in order to attract new business they are practicing conditional pricing( )・(9)Recent research suggests that interest-rate contracts display considerably less risk exposure than do foreign-currency contracts( ). (10)The long hedge in financial futures contracts is most likely to be used in situations where a bank would suffer losses due to rising interest rates ( )・3* Multiple Choice Questions(1)Drew Davis goes to his local bank to get help developing a financial plan and making investment decisions・ Which of the more recent services banks offer is Drew taking advantage of ?A)Getting a consumer loanB)Getting financial adviceC)Managing cashD)Getting venture capital servicesE)Buying a retirement planAnswer:(2)Banks are regulated for which of the reasons listed below?A)Banks are leading repositories of the public's savings・B)Banks have the power to create money.C)Banks provide businesses and individuals with loans that support consumption and investment spending・D)Banks assist governments in conducting economic policy, collecting taxes and dispensing government payments・E)All of the above.Answer:(3)Nonperforming loans are credits on which any scheduled loan repayments and interest payments are past due for more than:A)30 daysB)60 daysC)90 daysD)180 daysE)None of the above・Answer:(4)A bank is asset sensitive if its:A)Loans and securities are affected by changes in interest rates.B)Interest-sensitive assets exceed its interest-sensitive liabilities.C)Interest-sensitive liabilities exceed its interest-sensitive assets.D)Deposits and borrowings are affected by changes in interest rates・E)None of the above・Answer:(5)A put option would most likely be used to:A)Protect fixed-rate loans and securities.B)Protect variable-rate loans and securities・C)Offset a positive interest-sensitive gap.D)Offset a negative interest-sensitive gap・E)None of the above・Answer:(6)Loan-backed securities, which closely resemble traditional bonds, carry various forms of credit enhancements, which may include all of the following, EXCEPT:A)Credit letter guaranteeing repayment of the securities・B)Set aside of a cash reserve・C)Division into different risk classes.D)Early payment clauses・E)None of the above・Answer:(7)Which of the following statements is (are) correct regardingduration?A)In comparing two bonds with the same yield to maturity and the same maturity, a bond with a higher coupon rate will have a longer duratio n.B)In comparing two loans with the same maturity and the same interest rate, a fully amoilized(^}期彳寸款)loan will have a shorter duration than a loan with a balloon payment (付款的最后一笔较大).C)The duration will always be shorter than the maturity for all debt instruments.D)All of the aboveE) B and CAnswer:(8)A bank quotes an APY(Annual Percentage Yield) of 8%. A small business that has an account with this bank had $2500 in their account for half the year and $5000 in their account for the other half of the yea匸How much in total interest earnings did this bank make during the year?A)$300B)$200C)$400D)$150E)None of the aboveAnswer:(9)The risk that a customer the bank has entered into a contract with will fail to pay or to perform, forcing the bank to find a replacement contract that may be less satisfactory is what form of risk listed below?A)Counterparty riskB)Interest-rate riskC)Operating riskD)Credit riskE)Liquidity riskAnswer:(10) A bank has a profit margin of 5 percent, an asset utilization ratio of11 percent, an equity multiplier of 12 and a retention ratio of 60 percent. What is this bank's ICGR?A)6.6 percentB)3.96 percentC)7.2 percentD).33 percentE)None of the aboveAnswer:4、Short Answer(1)What is monetary policy?(2)What makes it so difficult to correctly forecast interest rate changes?(3)What advantages do sales of loans have for lending institutions trying to raise funds?(4)What kinds of assets are most suitable to the securitization process?(5)Which deposits are the least costly for depository institutions? The most costly?5、Calculation(1)Suppose a bank has an ROA of 0.80 percent and an equity multiplier of 12x. What is its ROE? Suppose this bank's ROA falls to 0.60 percent. What size equity multiplier must it have to hold its ROE unchanged? (2)A bank determines from an analysis of its cost-accounting figures that for each $500 minimum-balance checking account it sells account processing and other operating costs will average $4.87 per month and overhead expenses will run an average of $1.21 per month. The bank hopes to achieve a profit margin over these particular costs of 10 percent of total monthly costs. What monthly fee should the bank charge a customer who opens one of these checking accounts?6* Essays(1)What's your opinions on the size effect of banks・(2)What changes of banking industry will happen according to yourviewpoint if interest rate begins complete marketization inChina ?(3)How does interest rate have influence on the performance of a bank ?How to protect a bank from the damage of interest rate fluctuation ?(4)In 2013, the net profit of Chinese commercial banks reached a newrecord high , but their stock prices dipped to a new record low , why ?please explain.。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

商业银行经营学期末复习提纲单选20分(1分)多选20分(2分)判断10分(1分)计算20分简答20分(20分)论述 10分(10分)考点一:商业银行的职能:(五大职能)信用中介——最基本、最能反映经营活动支付中介——最早、最传统信用创造金融服务调节经济考点二:商业银行的三大组织形式及其优缺点适用范围单一银行制(独家银行制)(主要集中在美国)总分行制 (我国的交通银行,世界上大多数国家采用) 银行控股公司(花旗公司,美国发展最快)1、独家银行制又称为单一银行制,其特点是银行业务完全由各自独立的商业银行经营,不设或限设分支机构。

优点:(1)限制银行业垄断,有利于自由竞争。

(2)有利于银行与地方政府的协调,适合本地区需要,全力为本地区服务。

(3)各银行独立性和自主性很大,经营较为灵活。

(4)管理层次少,有利于中央银行管理和控制。

缺陷:(1)商业银行不设分支机构与现代经济的横向发展和商品交换范围的不断扩大存在着矛盾,同时,在电子计算机等高新技术的大量应用条件下,其业务发展和金融创新受到限制。

(2)银行业务多集中在某一地区、某一行业,容易受到经济波动的影响,筹资不易,风险集中。

(3)银行规模较小,经营成本高,不易取得规模经济效益。

总分行制的特点是:法律允许除了总行以外,商业银行可以在国内外各地普遍设立分支机构;通常,总行设在大中型城市,所有分支机构统一由总行指挥。

优点:(1)分支机构较多,分布广,业务分散,因而易于吸收存款,调剂资金,充分有效地利用资本;同时由于放款分散,风险分散,可以降低放款的平均风险,提高银行的安全性。

(2)银行规模较大,易于采用现代化设备,提供多种便利的金融服务,取得规模效益。

(3)由于银行总数少,便于金融当局的宏观管理。

缺点:(1)容易造成大银行对小银行的吞并,形成垄断,妨碍竞争。

(2)规模过大,内部层次、机构较多,管理困难。

银行控股公司制又叫做集团制银行,即由少数大企业或大财团设立控股公司,再由该公司收购或控制两家以上银行股票。

优点:能够有效地扩大资本总量,增强银行实力,提高银行抵御风险和参与市场竞争的能力,弥补单一银行制的不足。

缺点:容易引起金融权力过度集中,形成银行业的垄断,并在一定程度上限制了银行经营的自主性,不利于银行的创新活动。

考点三:商业银行的经营目标与准则安全性流动性盈利性考点四:资本构成商业银行资本的内涵:1.是银行从事经营活动必须注入的资金,是企业经营的基础.2.是其股东为赚取利润而投入的货币和保留在银行中的收益。

3.从会计学角度,是由所有者权益(或产权资本)和一定比例的债务资本组成。

4.从使用期限看,一般是指银行拥有的永久归银行支配使用的资金,包括自有资金和较长的债务。

NOTE:所有者权益=资产总值-负债总额,是一般公司的资本概念。

银行资本的构成:一般由股本、盈余、债务资本、储备资本构成.股本:普通股、优先股注:债权清偿和收益分配的优先顺序:存款、借款、附属债务、优先股和普通股盈余:资本盈余:指银行在发行股票或增发新股时股票的市场价格与票面价值的差额,即股票的溢价部分。

留存盈余:未分配利润的累积债务资本:以发行资本期票和资本债券负债而筹集的资本。

资本期票—期限较短、发行额度不同的银行借据;资本债券—是期限较长的债务证券。

储备资本:资本准备金、贷款损失及证券投资损失准备金考点五:银行资本金的作用资本金是银行开业的先决条件资本金是债权人利益的有力保障资本金是增强银行信誉的决定因素资本金是金融监管的主要参数主要作用(1)满足金融监督管理当局的有关控制与规定要求;(开业与发展)(2)保证房屋,设备,机具以及有关办公设备购置的需要;(3)填补日常营业过程中偶发性的资金短缺;(4)在银行亏损与破产倒闭时,保护合法存款人与合法债权人的利益;(5)维护社会公众对银行的良好信心。

考点六:银行资本充足性及其测定巴塞尔协议的实施要求:几个公式资本充足率=[资本/加权风险资产总额] ╳ 100%加权风险资产总额=∑资产╳风险权重一级资本比率=[核心资本/风险资产总额] ╳ 100%二级资本比率=[附属资本/风险资产总额]╳ 100%资本对风险资产比率=[核心资本+附属资本]/风险资产总额╳ 100%=一级资本比率+二级资本比率要求:(1)资本对风险资产比率应达到8%以上,其中核心资本至少要占总资本的50%;(2)一级资本对风险资产比率不应低于4%;(3)二级资本内普通贷款准备金不能高于风险资产的 1.25%,次级长期债务的金额不得超过一级资本的50%.考点七:资本的筹措外源资本策略外源资本——通过向外发行股票、次级长期债券等方式筹集的资本,是商业银行资本金的重要来源发行普通股的发行优先股的发行次级长期债券策略选择——围绕外部监管要求和股东价值最大化。

1)在银行资本缺口较大、离监管当局要求的资本充足率较远时,外源资本不失为一个可取手段,这比较符合我国商业银行的基本情况2)在资本结构(核心资本充足率与附属资本充足率)不符合监管要求时——核心资本不足,普通股和永久性非累积优先股——附属资本不足,发行次级长期债券。

这一点也比较符合我国国情。

内源资本策略内源资本——以留存收益方式形成的资本,是西方商业银行最普遍的增资来源优点:成本低,不影响控制权与收益,风险小缺点:三大限制(资本数量、盈利能力、股利政策)分子策略1)增加核心资本:财政注资、利润留成、从股票市场募集资本金2)增加附属资本:增提准备金、发行长期金融债券考点八:负债的构成存款、借入款项、其他负债非存款性资金来源银行非存款性资金规模取决于存款量和投资与贷款需求量之间的对比关系,并要考虑如非存款性资金来源的成本、风险程度、政府的法规限制等问题。

1、同业拆借2、向中央银行贴现借款3、证券回购4、国际金融市场上融资5、发行中长期债券同业拆借同业拆借要在会员银行之间通过银行间资金拆借系统完成,是流动性盈余的银行向流动性短缺的银行提供的信贷。

我国银行间的同业拆借主要目的是补充准备金的不足和保持银行的流动性;同业拆借利率也已实现了市场化,基本体现了市场对资金的供求关系。

回购协议商业银行以其持有的流动性强、安全性高的优质资产,以签订回购协议的方式融资。

回购协议的一方暂时出售这些资产,同时约定在未来的某一日以协商的价格购回这些资产。

再贴现商业银行将已贴现未到期票据再向中央银行贴现的短期资金融通行为。

考点九:存款结构管理公式:资金成本率=【(利息成本+营业成本)/吸收的全部存款资金】×100% 银行全部存款资金的加权平均成本=∑(每种存款资金来源的量×每种存款的单位平均成本)/各类存款资金来源总量边际存款成本=(新增利息+新增营业成本)/新增存款资金边际存款成本率=(新增利息+新增营业成本)/新增存款资金×100%考点十:金融债券的种类一般性金融债券担保债券和信用债券、固定利率债券和浮动利率债券等资本性金融债券次级债、混合债、可转债、可分离债国际金融债券外国金融债券、欧洲金融债券、平行金融债券考点十一:现金资产业务流动性影响银行资产负债结构的合理搭配,确保原有贷款和投资的高质量和易变现性银行持有一定数量的流动性准备资产,以利于银行及时抓住新的贷款或投资机会为增加盈利吸引客户提供条件满足中央银行准备金要求方便同业清算的支付考点十二:现金资产构成库存现金、在中央银行存款、存放同业存款、在途资金考点十三:资金头寸的计算与预测(最适送钞量、资金调拨临界点)基础头寸及其构成是商业银行的库存现金与在中央银行的超额准备金之和。

可用头寸及其构成是商业银行可以动用的全部可用资金,它包括基础头寸和银行存放同业的存款资金头寸(需求量)=存款预计增量-贷款预计增量-准备金增量资金头寸预测是对银行流动性需要量的预测取决于银行存贷款资金运动的变化商业银行现金资产管理的核心任务是保证银行经营过程中的适度流动性。

预测资金头寸主要是为了预测存贷款的变化趋势最适送钞量的测算设:T为总成本,A为一定时期内的现金收入(或支出)量,Q为每次运钞量,P为每次运钞费用,C为现金占有费用,A/Q为运钞次数,Q/2为平均库存量,P.A/Q为全年运钞总费用,C.Q/2为库存现金全年平均占用费,则可得以下公式: T=C * Q/2 + P * A/Q根据该公式,求成本最小时的运钞量,即求T对Q的一阶导数T’=D t/D q =C/2-A*P/Q^2令T’=0得Q^2=2A*P/C Q=√(2AP/C)现金调拨临界点的确定现金调拨平均每天正提前保险库临界点 = 常支出量 X 时间 + 存量保险库存量=(预计每天最大支出-平均每天正常支出)X 提前时间考点十四:贷款的分类(一)按贷款期限分类可将贷款分为活期贷款、定期贷款和透支三类。

(二)按贷款的保障条件分类可将贷款分为信用贷款、担保贷款和票据贴现三类。

(三)按贷款的对象分类是按照贷款对象的部门来分类,分为工业贷款、商业贷款、农业贷款、科技贷款和消费贷款。

(四)按照贷款的具体用途来分类一般分为流动资金贷款和固定资金贷款。

(五)按贷款的偿还方式分类可以将贷款分为一次偿还贷款和分期偿还贷款。

(六)贷款的质量(或风险程度)分类可将贷款划分为正常贷款、关注贷款、次级贷款、可疑贷款和损失贷款五类,又称贷款的五级分类。

(七)银行发放贷款的自主程度分类可将银行贷款分为自营贷款、委托贷款和特定贷款三种。

此外,根据贷款金额大小的不同,可分为批发贷款(工商贷款)和零售贷款(消费贷款)。

考点十五:判断贷款(五级分类)正常贷款借款人能够履行合同,没有足够理由怀疑贷款本息不能按时足额偿还。

关注贷款尽管借款人目前有能力偿还贷款本息,但是存在一些可能对偿还贷款本息产生不利影响的因素。

特征如下:(1)宏观经济、市场、行业等外部环境对借款人的经营产生不利影响,并可能影响其偿债能力;(2)企业改制对银行债务可能产生不利影响;(3)借款人的主要股东、关联企业或母子公司等发生了重大不利变化;(4)借款人的一些关键财务指标如流动性比率、资产负债率、销售利润率等低于同行业平均水平或有较大的下降;(5)借款人未按规定的贷款用途使用贷款;(6)固定资产贷款项目出现重大的、不利于贷款偿还的调整。

(7)借款人还款意愿差,不与银行积极合作;(8)贷款抵押品或质押品价值下降,或银行对其失去控制;(9)贷款保证人的财务状况出现疑问;(10)银行对贷款缺乏有效地监督;(11)银行信贷档案不齐全,重要文件遗失,且对还款构成实质性影响;(12)违反贷款审批程序,如越权发放贷款等。

次级贷款借款人的还款能力出现明显的问题,依靠其正常经营收入已无法保证足额偿还本息,即使执行担保,也可能会造成一定损失。

这类贷款特征有:(1)借款人的支付出现困难,且难以获得新的增加;(2)不能偿还对其它债权人的债务;(3)借款人的内部管理出现问题,妨碍债务的偿还;(4)借款人采用隐瞒事实等不正当手段套取贷款;(5)借款人经营亏损,净现金流量为负数;(6)借款人不得不变卖抵押品、履行担保等来寻求还款资金。