山西汾酒2019年财务分析详细报告

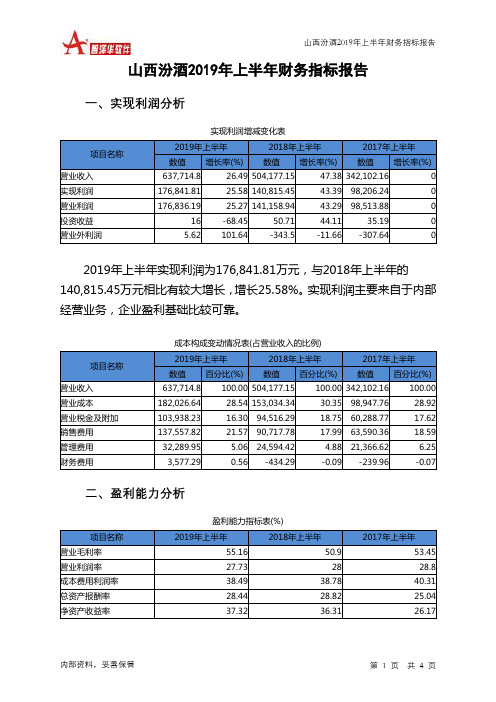

山西汾酒2019年上半年财务指标报告

47.38 342,102.16

0

176,841.81

25.58 140,815.45

43.39 98,206.24

0

176,836.19

25.27 141,158.94

43.29 98,513.88

0

16

-68.45

50.71

44.11

35.19

0

5.62 101.64

-343.5

-11.66 -307.64

2019年上半年

2018年上半年

2017年上半年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

637,714.8 100.00 504,177.15 100.00 342,102.16 100.00

182,026.64

28.54 153,034.34

30.35 98,947.76

28.92

从盈利情况来看,企业盈利对利息的保障倍数为50.43倍。从实现利润 和利息的关系来看,企业盈利能力较强,利息支付有保证。

四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2019年上半年 358.14

2018年上半年 347.83

45.1

59.92

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障倍数

偿债能力指标表

2019年上半年

2018年上半年

1.64 1.01

1.62 1.07

50.43

0

2017年上半年 1.71 1.1 0

内部资料,妥善保管

第2页 共4页

资产负债率

0.48

山西汾酒2019年上半年流动比率为1.64,与2018年上半年的1.62相比略有增 长。2019年上半年流动比率比2018年上半年提高的主要原因是:2019年 上半年流动资产为1,056,437.26万元,与2018年上半年的769,732.2万元 相比有较大增长,增长37.25%。2019年上半年流动负债为642,717.78万 元,与2018年上半年的474,113.09万元相比有较大增长,增长35.56%。 流动资产增长速度快于流动负债的增长速度,致使流动比率提高。

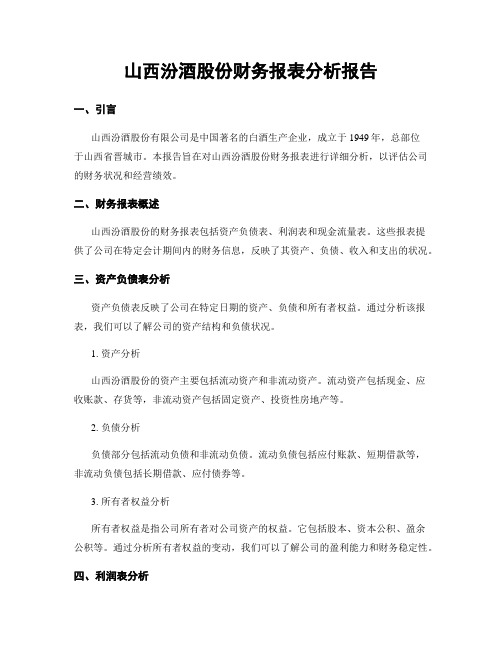

山西汾酒股份财务报表分析报告

山西汾酒股份财务报表分析报告一、引言山西汾酒股份有限公司是中国著名的白酒生产企业,成立于1949年,总部位于山西省晋城市。

本报告旨在对山西汾酒股份财务报表进行详细分析,以评估公司的财务状况和经营绩效。

二、财务报表概述山西汾酒股份的财务报表包括资产负债表、利润表和现金流量表。

这些报表提供了公司在特定会计期间内的财务信息,反映了其资产、负债、收入和支出的状况。

三、资产负债表分析资产负债表反映了公司在特定日期的资产、负债和所有者权益。

通过分析该报表,我们可以了解公司的资产结构和负债状况。

1. 资产分析山西汾酒股份的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、投资性房地产等。

2. 负债分析负债部分包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

3. 所有者权益分析所有者权益是指公司所有者对公司资产的权益。

它包括股本、资本公积、盈余公积等。

通过分析所有者权益的变动,我们可以了解公司的盈利能力和财务稳定性。

四、利润表分析利润表反映了公司在特定会计期间内的收入和支出情况。

通过分析利润表,我们可以了解公司的销售收入、成本、税前利润和净利润等关键指标。

1. 销售收入分析销售收入是公司主要的收入来源,通过分析销售收入的增长率和结构,我们可以了解公司的市场份额和产品竞争力。

2. 成本分析成本包括直接成本和间接成本。

通过分析成本的构成和变动,我们可以了解公司的生产效率和成本控制能力。

3. 税前利润和净利润分析税前利润是指在扣除税前费用后,公司的利润情况。

净利润是指在扣除税后费用后,公司的利润情况。

通过分析税前利润和净利润的变动,我们可以了解公司的盈利能力和经营效益。

五、现金流量表分析现金流量表反映了公司在特定会计期间内的现金流入和流出情况。

通过分析现金流量表,我们可以了解公司的现金流动性和经营活动的现金收支情况。

1. 经营活动现金流量分析经营活动现金流量是指公司通过日常经营活动产生的现金流入和流出情况。

财务报表分析山西汾酒财务报表综合分析

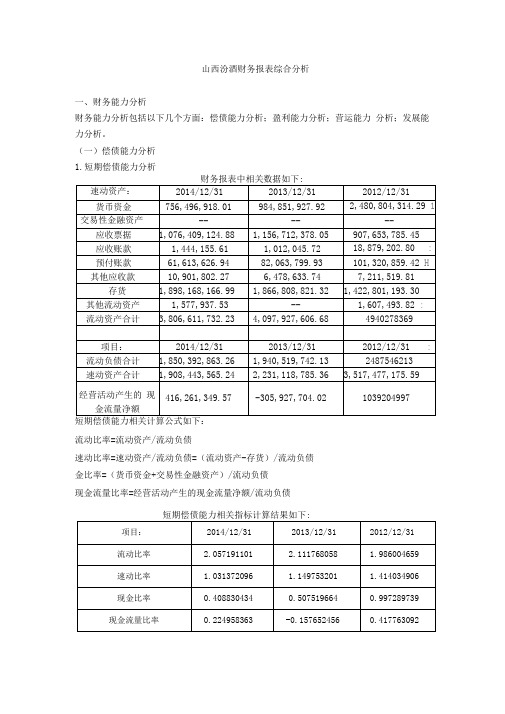

山西汾酒财务报表综合分析一、财务能力分析财务能力分析包括以下几个方面:偿债能力分析;盈利能力分析;营运能力分析;发展能力分析。

(一)偿债能力分析1.短期偿债能力分析财务报表中相关数据如下:流动比率=流动资产/流动负债速动比率=速动资产/流动负债=(流动资产-存货)/流动负债金比率=(货币资金+交易性金融资产)/流动负债现金流量比率=经营活动产生的现金流量净额/流动负债短期偿债能力相关指标计算结果如下:(1)对山西汾酒近三年短期偿债能力相关指标进行纵向比较,相关折线图如—流动比率 ■ 速动比率 亠现金比率 现金流量比率-0.5通过纵向比较可以看出:① 近三年流动比率先增加后减少,说明 2014年山西汾酒的短期偿债能力有 所降低。

② 近三年现金比率、速动比率逐年降低,说明山西汾酒的短期偿债能力有逐 年下降的趋势。

③ 现金流量比率先减小后降低,2013年现金流量比率降低的主要原因是由于 销售商品收到的现金减少,最终导致经营活动产生的现金流量净额降低。

(2)下面将山西汾酒短期偿债能力近三年平均指标同四川五粮液进行横向 比较:近三年平均指标: 山西汾酒 四川五粮液流动比率 2.051654606 4.84 速动比率 1.198386734 3.896666667 现金比率0.637879946 3.159251197 现金流量比率0.1616896660.139254364横向比较对比图下:2.521.510.52012 年2013年 2014年通过横向比较可以看出:① 近三年,山西汾酒的平均流动比率、 速动比率和现金比率均与四川五粮液 相差很大,说明相比于四川五粮液,山西汾酒的短期偿债能力有待提升。

② 现金流量比率用于衡量企业经营活动所产生的现金流量可以抵偿流动负 债的程度,该比率越高,说明企业的财务弹性越好。

山西汾酒与四川五粮液的现 金流量比率相差不大,说明其财务弹性相对还可以。

2.长期偿债能力分析财务报表中相关数据如下:项目: 2014/12/31 2013/12/312012/12/31资产总计 5,786,101,809.64 5,816,694,598.12 6,112,154,800.87 负债合计1,850,392,863.26 1,940,519,742.13 2,487,546,212.74所有者权益合计3,935,708,946.383,876,174,855.99 3,624,608,588.13长期偿债能力相关计算公式如下: 资产负债率=负债总额/资产总额 债务股权比率=负债总额/股东权益 权益乘数二资产总额/股东权益长期偿债能力相关指标计算结果如下:4 32 1 0□山西汾酒 ■四川五粮液iS 动比率速动比率 现金比率 现金流量比率(1)对山西汾酒近三年长期偿债能力相关指标进行纵向比较,相关折线图如通过纵向比较可以看出:①资产负债率越低,表明企业资产对负债的保障能力越高,企业的长期偿债能力越强。

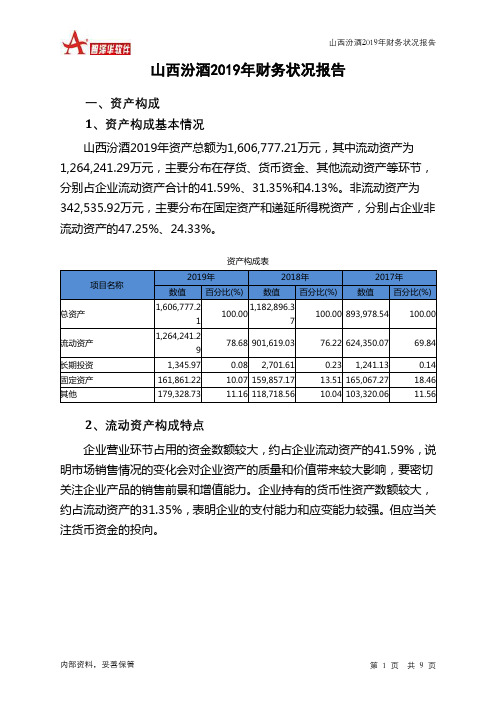

山西汾酒2019年财务状况报告

山西汾酒2019年财务状况报告一、资产构成1、资产构成基本情况山西汾酒2019年资产总额为1,606,777.21万元,其中流动资产为1,264,241.29万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的41.59%、31.35%和4.13%。

非流动资产为342,535.92万元,主要分布在固定资产和递延所得税资产,分别占企业非流动资产的47.25%、24.33%。

资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,606,777.21100.001,182,896.37100.00 893,978.54 100.00流动资产1,264,241.2978.68 901,619.03 76.22 624,350.07 69.84长期投资1,345.97 0.08 2,701.61 0.23 1,241.13 0.14 固定资产161,861.22 10.07 159,857.17 13.51 165,067.27 18.46 其他179,328.73 11.16 118,718.56 10.04 103,320.06 11.562、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的41.59%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的31.35%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,264,241.29100.00 901,619.03 100.00 624,350.07 100.00存货525,812.11 41.59 315,604.81 35.00 229,939.77 36.83 应收账款623.41 0.05 1,080.28 0.12 1,182.01 0.19 其他应收款3,474.15 0.27 3,429.05 0.38 3,819.94 0.61 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 369,529.86 40.99 218,750.62 35.04 货币资金396,359.98 31.35 129,610.64 14.38 122,231.49 19.58 其他337,971.64 26.73 82,364.39 9.14 48,426.24 7.763、资产的增减变化2019年总资产为1,606,777.21万元,与2018年的1,182,896.37万元相比有较大增长,增长35.83%。

山西汾酒2019年一季度财务指标报告

山西汾酒2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页山西汾酒2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 405,760.86 25.24 323,987.44 48.56 218,089.26 0 实现利润 129,096.78 21.54 106,214.26 42.69 74,437.65 0 营业利润 129,073.0321.47 106,257.69 42.09 74,781.820 投资收益 16 743.52 1.9 0 00 营业外利润23.75154.69-43.4387.38-344.172019年一季度实现利润为129,096.78万元,与2018年一季度的106,214.26万元相比有较大增长,增长21.54%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值百分比(%)数值百分比(%)营业收入 405,760.86 100.00 323,987.44 100.00 218,089.26 100.00 营业成本 113,839.59 28.06 94,120.73 29.05 62,194.04 28.52 营业税金及附加 54,479.42 13.43 52,932.28 16.3428,626.913.13 销售费用 84,155.22 20.74 57,293.19 17.68 40,936.18 18.77 管理费用 15,681.46 3.86 12,030.84 3.71 10,628.89 4.87 财务费用6,419.191.58-365.98-0.11-190.44-0.09二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 58.52 54.61 58.36 营业利润率 31.81 32.8 34.29 成本费用利润率 46.72 48.78 51.94 总资产报酬率 43.72 47.36 38.19 净资产收益率54.2553.3938.86。

【2023《山西汾酒公司财务分析的案例报告》8600字】

山西汾酒公司财务分析的案例报告目录一、前言 (2)二、相关理论概述 (2)(-)财务分析的定义 (2)(二)财务分析的方法 (3)1比较分析法 (3)2.比率分析法 (3)3.因素分析法 (3)4、山西汾酒财务分析 (4)(―)公司介绍 (4)(二)汾酒集团公司发展情况 (4)1白酒饮料产品更新的速度快 (4)2.技术密集化,更加重视研发环节 (4)3.白酒饮料的出口规模整体平稳 (4)4.逐渐向新型国际化战略转型 (5)5.线上营销及多元化布局成为行业发展新动力 (5)(三)公司财务指标分析 (6)1偿债能力分析 (6)2.盈利能力分析 (6)3.营运能力分析 (7)4.发展能力分析 (9)四、山西汾酒财务分析存在的问题 (9)(-)销售费用居高不下 (9)(二)应收账款管理不善 (10)(三)盈利能力有待提高 (10)(四)短期偿债风险大 (10)四、山西汾酒财务的优化建议 (10)(-)控制销售成本 (10)(二)提升盈利能力.................................................. H (Ξ)改进应收账款管理 (11)(四)提高短期偿债能力 (12)结论 (12)参考文献 (14)一、前言在技术创新和信息技术快速发展的背景下,财务分析不但需要保证分析的可靠性和相关性,还需要以及时性为指导价值原则,为决策者提供有效的信息。

所以,要想全面了解一家公司的财务状况,首先要打破报表分析的常规思维,实施多层次的综合财务分析。

由于疫情的爆发,全球经济发展遭受了不可逆转的重大影响,联合国在《2023年世界经济形势与展望年中报告》中做出预测,受到疫情的影响,发达国家的经济将会萎缩5%,发展中国家的经济将会萎缩0.7%(张静雅,陈思雨,王雪,2023)。

并且据调查数据显示,2023年世界贸易收入降低了15%o另外,国际货币基金组织(IMF)明确指出:就全球而言,中国是今年唯一有望实现增长的国家经济体(李翔宇,赵心琳,2023)。

山西汾酒2019年上半年管理水平报告

山西汾酒2019年上半年管理水平报告一、成本费用分析1、成本构成情况2019年上半年山西汾酒成本费用总额为459,389.92万元,其中:营业成本为182,026.64万元,占成本总额的39.62%;销售费用为137,557.82万元,占成本总额的29.94%;管理费用为32,289.95万元,占成本总额的7.03%;财务费用为3,577.29万元,占成本总额的0.78%;营业税金及附加为103,938.23万元,占成本总额的22.63%。

成本构成表(占成本费用总额的比例)项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)成本费用总额459,389.92 100.00 363,068.92 100.00 243,623.47 100.00 营业成本182,026.64 39.62 153,034.34 42.15 98,947.76 40.62 销售费用137,557.82 29.94 90,717.78 24.99 63,590.36 26.10 管理费用32,289.95 7.03 24,594.42 6.77 21,366.62 8.77 财务费用3,577.29 0.78 -434.29 -0.12 -239.96 -0.10 营业税金及附加103,938.23 22.63 94,516.29 26.03 60,288.77 24.752、总成本变化情况及原因分析山西汾酒2019年上半年成本费用总额为459,389.92万元,与2018年上半年的363,068.92万元相比有较大增长,增长26.53%。

以下项目的变动使总成本增加:销售费用增加46,840.04万元,营业成本增加28,992.3万元,营业税金及附加增加9,421.93万元,管理费用增加7,695.53万元,财务费用增加4,011.58万元,共计增加96,961.38万元;以下项目的变动使总成本减少:资产减值损失减少640.38万元,共计减少640.38万元。

山西汾酒2019年三季度财务风险分析详细报告

山西汾酒2019年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供95,903.31万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供451,563.75万元的营运资本。

3.总资金需求

该企业资金富裕,富裕547,467.06万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为551,107.24万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是769,674.97万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为660,391.11万元,企业有能力在3年之内偿还的贷款总规模为715,033.04万元,在5年之内偿还的贷款总规模为824,316.9万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

基于杜邦分析法的山西杏花村汾酒集团有限责任公司盈利能力分析

基于杜邦分析法的山西杏花村汾酒集团有限责任公司盈利能力分析一、引言随着市场经济的进步和全球化竞争的加剧,企业的盈利能力成为业绩评判的重要指标之一。

在山西杏花村汾酒集团有限责任公司(以下简称“汾酒集团”)这样一家著名的白酒企业中,深度分析其盈利能力状况,并找出影响因素,对于企业的长遥进步具有重要意义。

本文将以杜邦分析法为工具,对汾酒集团的盈利能力进行分析。

二、杜邦分析法概述杜邦分析法是一种以资产回报率(ROA)为基础的财务分析方法,旨在揭示企业盈利能力的各个因素。

该方法将ROA分解为净利润率、资产周转率和资产负债率三个指标,从而确定每个指标对ROA的贡献程度。

三、汾酒集团的盈利能力分析1. 汾酒集团2019年财务数据依据汾酒集团2019年财务报表,我们可以得到以下数据:净利润:10亿元总资产:100亿元总负债:60亿元2. 净利润率分析净利润率反映了企业每一块销售收入的净利润水平。

计算公式如下:净利润率 = 净利润 / 销售收入 * 100%汾酒集团2019年的净利润率为10亿元 / 100亿元 *100% = 10%。

3. 资产周转率分析资产周转率反映了企业资产的使用效率。

计算公式如下:资产周转率 = 销售收入 / 总资产汾酒集团2019年的资产周转率为100亿元 / 100亿元 = 1。

4. 资产负债率分析资产负债率反映了企业负债占总资产的比例。

计算公式如下:资产负债率 = 总负债 / 总资产 * 100%汾酒集团2019年的资产负债率为60亿元 / 100亿元 * 100% = 60%。

5. 杜邦分析法分析通过杜邦分析法,我们可以计算出汾酒集团的ROA。

计算公式如下:ROA = 净利润率 * 资产周转率 * 资产负债率汾酒集团2019年的ROA为10% * 1 * 60% = 6%。

四、影响汾酒集团盈利能力的因素1. 品牌影响力:汾酒作为中国名酒品牌,具有较强的市场影响力,能够吸引大量消费者,提高销售收入和净利润。

2019年山西汾酒公司财务分析总结性研究报告

2019年山西汾酒公司财务分析总结性研究报告2019年山西汾酒公司财务分析总结性研究报告目录前言 (1)一、实现利润分析 (3)(一).利润总额 (3)(二).主营业务的盈利能力 (3)(三).利润真实性判断 (4)(四).结论 (4)二、成本费用分析 (4)(一).成本构成情况 (4)(二).销售费用变化及合理性评价 (5)(三).管理费用变化及合理性评价 (5)(四).财务费用的合理性评价 (6)三、资产结构分析 (6)(一).资产构成基本情况 (6)(二).流动资产构成特点 (7)(三).资产增减变化 (9)(四).总资产增减变化原因 (9)(五).资产结构的合理性评价 (9)(六).资产结构的变动情况 (9)四、负债及权益结构分析 (10)(一).负债及权益构成基本情况 (10)(二).流动负债构成情况 (11)(三).负债的增减变化 (12)(四).负债增减变化原因 (13)(五).权益的增减变化 (13)(六).权益变化原因 (14)五、偿债能力分析 (14)(一).支付能力 (14)(二).流动比率 (14)(三).速动比率 (15)(四).短期偿债能力变化情况 (15)(五).短期付息能力 (15)(六).长期付息能力 (16)(七).负债经营可行性 (16)六、盈利能力分析 (16)(一).盈利能力基本情况 (16)(二).内部资产的盈利能力 (17)(三).对外投资盈利能力 (17)(四).内外部盈利能力比较 (17)(五).净资产收益率变化情况 (18)(六).净资产收益率变化原因 (18)(七).资产报酬率变化情况 (18)(八).资产报酬率变化原因 (18)(九).成本费用利润率变化情况 (19)(十).成本费用利润率变化原因 (19) 七、营运能力分析 (19)(一).存货周转天数 (19)(二).存货周转变化原因 (19)(三).应收账款周转天数 (20)(四).应收账款周转变化原因 (20)(五).应付账款周转天数 (20)(六).应付账款周转变化原因 (20)(七).现金周期 (21)(八).营业周期 (21)(九).营业周期结论 (21)(十).流动资产周转天数 (22)(十一).流动资产周转天数变化原因 (22) (十二).总资产周转天数 (22)(十三).总资产周转天数变化原因 (23) (十四).固定资产周转天数 (23)(十五).固定资产周转天数变化原因 (23) 八、发展能力分析 (24)(一).可动用资金总额 (24)(二).挖潜发展能力 (24)九、经营协调分析 (24)(一).投融资活动的协调情况 (24)(二).营运资本变化情况 (25)(三).经营协调性及现金支付能力 (25)(四).营运资金需求的变化 (26)(五).现金支付情况 (26)(六).整体协调情况 (26)十、经营风险分析 (26)(一).经营风险 (26)(二).财务风险 (27)十一、现金流量分析 (27)(一).现金流入结构分析 (27)(二).现金流出结构分析 (28)(三).现金流动的协调性评价 (29)(四).现金流动的充足性评价 (30)(五).现金流动的有效性评价 (31)(六).自由现金流量分析 (32)十二、杜邦分析 (33)(一).杜邦分析图 (33)(二).资产净利率变化原因分析 (33)(三).权益乘数变化原因分析 (33)(四).净资产收益率变化原因分析 (34)声明 (36)前言山西汾酒公司2019年营业收入为¥118.80亿元,与2018年的¥93.82亿元相比大幅增长,增长了26.63%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

山西汾酒2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

山西汾酒2019年资产总额为1,606,777.21万元,其中流动资产为1,264,241.29万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的41.59%、31.35%和4.13%。

非流动资产为342,535.92万元,主要分布在固定资产和递延所得税资产,分别占企业非流动资产的47.25%、24.33%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产1,606,777.2

1

100.00

1,182,896.3

7

100.00 893,978.54 100.00

流动资产1,264,241.2

9

78.68 901,619.03 76.22 624,350.07 69.84

长期投资1,345.97 0.08 2,701.61 0.23 1,241.13 0.14 固定资产161,861.22 10.07 159,857.17 13.51 165,067.27 18.46 其他179,328.73 11.16 118,718.56 10.04 103,320.06 11.56

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的41.59%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的31.35%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产1,264,241.2

9

100.00 901,619.03 100.00 624,350.07 100.00

存货525,812.11 41.59 315,604.81 35.00 229,939.77 36.83 应收账款623.41 0.05 1,080.28 0.12 1,182.01 0.19 其他应收款3,474.15 0.27 3,429.05 0.38 3,819.94 0.61 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 369,529.86 40.99 218,750.62 35.04 货币资金396,359.98 31.35 129,610.64 14.38 122,231.49 19.58 其他337,971.64 26.73 82,364.39 9.14 48,426.24 7.76

3.资产的增减变化

2019年总资产为1,606,777.21万元,与2018年的1,182,896.37万元相比有较大增长,增长35.83%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加266,749.34万元,存货增加210,207.31万元,递延所得税资产增加26,817.02万元,在建工程增加20,484.57万元,无形资产增加9,025.28万元,其他非流动资产增加2,952.22万元,预付款项增加2,584.1万元,固定资产增加2,004.05万元,固定资产清理增加178.23万元,其他应收款增加45.1万元,共计增加541,047.22万元;以下项目的变动使资产总额减少:应收利息减少112.97万元,长期待摊费用减少127.69万元,应收账款减少456.87万元,长期投

资减少1,355.64万元,其他流动资产减少19,661.07万元,应收票据减少369,529.86万元,共计减少391,244.1万元。

增加项与减少项相抵,使资产总额增长149,803.12万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况

与2018年相比,2019年存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年相比,资产结构趋于恶化。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产1,264,241.2

9

40.22 901,619.03 44.41 624,350.07 0

长期投资1,345.97 -50.18 2,701.61 117.67 1,241.13 0 固定资产161,861.22 1.25 159,857.17 -3.16 165,067.27 0 存货525,812.11 66.6 315,604.81 37.26 229,939.77 0 应收账款623.41 -42.29 1,080.28 -8.61 1,182.01 0 货币性资产396,359.98 -20.59 499,140.51 46.38 340,982.11 0

二、负债及权益结构分析

1.负债及权益构成基本情况

山西汾酒2019年负债总额为844,318.14万元,资本金为87,152.83万元,所有者权益为762,459.08万元,资产负债率为52.55%。

在负债总额中,流动负债为838,866.17万元,占负债和权益总额的52.21%;非流动负债为

5,451.97万元,金融性负债占资金来源总额的0.34%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额1,606,777.2

1

100.00

1,182,896.3

7

100.00 893,978.54 100.00

所有者权益762,459.08 47.45 648,161.43 54.79 533,871.22 59.72 流动负债838,866.17 52.21 530,949.05 44.89 358,393.04 40.09 非流动负债5,451.97 0.34 3,785.89 0.32 1,714.28 0.19

2.流动负债构成情况

企业经营活动派生的负债资金数额较多,约占流动负债的57.38%,资金成本相对较低。

企业来自于收入分配性的负债较大,约占流动负债的23.87%。