山西汾酒2020年三季度财务分析详细报告

山西汾酒股份财务报表分析报告

目录一、公司简介 (2)二、山西汾酒股份有限公司财务报表分析 (2)1.资产负债表分析 (2)2.利润表分析 (5)3.现金流量表分析 (6)三、财务比率分析 (9)1.短期偿债能力分析 (9)2.长期偿债能力分析 (10)3.营运能力分析 (11)4.盈利能力分析 (12)5.发展能力分析 (13)四、综合指标分析 (14)1.杜邦分析的含义和方法 (14)山西汾酒股份有限公司财务报表分析报告黔南电大2011秋季会计学本科潘晓就内容摘要:本文从财务报表分析出发,通过与管理会计、财务管理等知识的相结合,以山西汾酒股份有限公司为例,文中通过以对比分析为主,结合报表分析、比率分析等方法对该公司2011--2012年的财务报表进行全面分析,并对该公司两年的财务业绩作综合分析。

使报表使用者可以更直观的去了解上市公司的实际运作态势。

一、公司简介山西杏花村汾酒集团有限责任公司是国家520户重点企业和山西省12户授权经营企业之一,是全省“513”工程农产品加工龙头企业。

拥有“杏花村”、“竹叶青”两个中国驰名商标,据世界品牌实验室发布的2011年度《中国500最具价值品牌排行榜》,“杏花村”品牌价值以65.49亿元位列第194位,是山西省唯一上榜品牌。

汾酒集团地处驰名中外山西杏花村,占地面积230万平方米,建筑面积76万平方米,2011年末资产总额66.44亿元。

集团下属3个全资子公司,7个控股子公司,3个参股子公司,3个隶属单位。

其中,汾酒厂股份有限公司为集团核心子公司,于1993年在上海证券交易所挂牌上市,为中国白酒第一股,山西第一股。

公司在册员工8000余人。

汾酒文化源远流长,晚唐大诗人杜牧的“借问酒家何处有?牧童遥指杏花村”使汾酒成名;明清时期,汾酒伴随着晋商的足迹传遍祖国的大江南北,衍生出了异彩纷呈的中国酒类品牌和白酒香型,成为酒品至尊,独领风骚;1915年,在巴拿马万国博览会上汾酒一举荣获中国白酒品牌唯一甲等大奖章,使汾酒名扬海内外;新中国成立以后,在国家举办的五次全国评酒会上,汾酒5次蝉联国家名酒,竹叶青酒3次被评为中国名牌产品,并五次获得国际金奖。

山西汾酒2020年上半年管理水平报告

内部资料,妥善保管

第 2 页 共 11 页

入比例变化情况来看,2020年上半年在销售费用基本不变的情况下营业收 入获得了一定程度的增长,企业营销水平有所提高。

5、管理费用变化及合理性评价 2020年上半年管理费用为43,386.88万元,与2019年上半年的 32,289.95万元相比有较大增长,增长34.37%。2020年上半年管理费用占 营业收入的比例为6.29%,与2019年上半年的5.06%相比有所提高,提高 1.22个百分点。企业经营业务的盈利水平也有所提高,管理费用增长合理。

山西汾酒2020年上半年管理水平报告

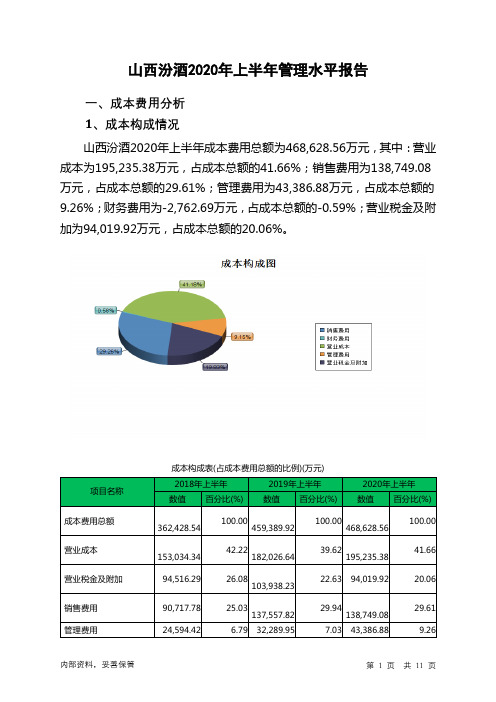

一、成本费用分析 1、成本构成情况 山西汾酒2020年上半年成本费用总额为468,628.56万元,其中:营业 成本为195,235.38万元,占成本总额的41.66%;销售费用为138,749.08 万元,占成本总额的29.61%;管理费用为43,386.88万元,占成本总额的 9.26%;财务费用为-2,762.69万元,占成本总额的-0.59%;营业税金及附 加为94,019.92万元,占成本总额的20.06%。

100.00

153,034.34

42.22 182,026.64

39.62 195,235.38

41.66

94,516.29

26.08 103,938.23

22.63 94,019.92

20.06

90,717.78 24,594.42

25.03 137,557.82

6.79 32,289.95

29.94 138,749.08

项目名称

资产构成表(万元)

2018年上半年

2019年上半年

数值 百分比(%) 数值 百分比(%)

山西杏花村汾酒集团盈利能力分析

汾酒集团的毛利率较高,表明其产品盈利能力较强。这得益于企业强大的品牌 影响力和高效的生产管理。

净利率

与毛利率相比,净利率更能够反映企业的经营效率。汾酒集团的净利率也相对 较高,说明企业在成本控制和费用管理方面表现出色。

成本效益分析

成本结构

汾酒集团的成本结构主要包括原材料成本、人工成本、制造 成本等。企业通过优化生产流程和降低原材料成本,提高了 成本效益。

费用控制

汾酒集团在费用控制方面采取了一系列措施,如减少不必要 的开支、优化内部管理流程等,有效降低了企业的费用水平 。

03

市场竞争与行业地位

行业竞争格局

国内白酒市场竞争激烈

国内白酒市场上有许多知名品牌,如茅台、五粮液、洋河等,它们在市场上拥有较强的竞争力和市场份额。

汾酒集团面临压力

作为山西杏花村汾酒集团,虽然其在山西省内拥有较高的市场份额,但在全国范围内,其面临着来自其他品牌的 激烈竞争。

政策风险

总结词

政策变动影响

详细描述

中国的酒类税收政策、食品安全法规以及其 他相关政策可能会对山西杏花村汾酒集团的 盈利能力产生影响。此外,政府对酒类市场 的监管力度也在不断加强。

经营风险

要点一

总结词

成本压力、品质控制

要点二

详细描述

随着原材料价格上涨和人工成本增加,山西杏花村汾酒集 团面临着越来越大的成本压力。同时,为了保证产品质量 和口感,该集团需要在生产过程中加强品质控制,这也可 能增加其成本负担。

行业发展趋势

消费升级推动高端白酒市场增长

随着消费者对品质和品牌的追求,高端白酒市场的需求逐渐增长。

汾酒集团在高端市场上的表现

汾酒集团在高端市场上也拥有一定的份额,其产品受到消费者的认可和喜爱。

山西汾酒2020年财务分析详细报告

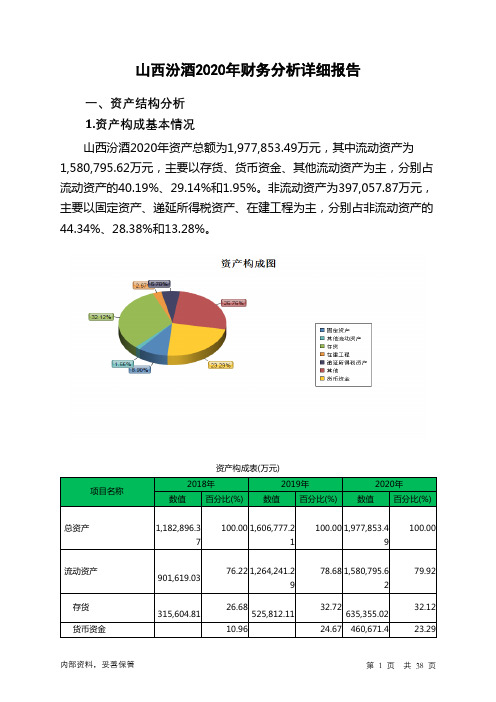

山西汾酒2020年财务分析详细报告一、资产结构分析1.资产构成基本情况山西汾酒2020年资产总额为1,977,853.49万元,其中流动资产为1,580,795.62万元,主要以存货、货币资金、其他流动资产为主,分别占流动资产的40.19%、29.14%和1.95%。

非流动资产为397,057.87万元,主要以固定资产、递延所得税资产、在建工程为主,分别占非流动资产的44.34%、28.38%和13.28%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,182,896.37 100.00 1,606,777.21100.00 1,977,853.49100.00流动资产901,619.03 76.22 1,264,241.2978.68 1,580,795.6279.92存货315,604.81 26.68525,812.1132.72635,355.0232.12货币资金10.96 24.67 460,671.4 23.29129,610.64 396,359.98其他流动资产71,877.6 6.08 52,216.54 3.25 30,835.65 1.56非流动资产281,277.34 23.78342,535.9221.32397,057.8720.08固定资产159,857.17 13.51161,861.2210.07176,064.018.90递延所得税资产56,527.23 4.78 83,344.25 5.19112,683.395.70在建工程30,579.58 2.59 51,064.16 3.18 52,710.58 2.672.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的40.93%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

(完整)山西汾酒财务分析报告

目录一、公司基本内容介绍和行业现状 (2)(一)公司基本介绍 (2)(二)行业现状 (3)二、财务报告分析 (4)(一)偿债能力分析 (4)1、短期偿债能力 (4)2、长期偿债能力 (4)(二)运营能力分析 (5)(三)盈利能力分析 (5)1、销售盈利 (5)2、资本利润 (5)3、每股收益 (6)(四)发展能力 (6)(五)现金流量表中相关现金流量数据分析公司偿债能力、收益质量71、偿债能力 (7)2、收益质量 (8)(六)杜邦分析 (9)(七)该公司存在的问题及改进措施 (11)三、三年筹资、投资变化以及存在问题 (11)(一)筹资活动 (11)(二)投资活动 (12)四、独立董事制度 (14)(一)山西汾酒股份有限公司关于独立董事规定 (14)(二)独立董事制度对公司治理的影响 (14)(三)独立董事真正的独立 (15)五、股票分置改革 (15)(一)股票分置改革时间、方式及数量 (15)(二)限售股解禁 (16)六、会计政策的选择和变更以及信息披露的完整性问题 . 18(一)会计政策变更 (18)(二)会计估计变更 (18)(三)年度报告披露 (19)(一)自身优势 (20)(二)2012年后的行业发展前景 (20)(三)市盈率比较 (21)一、公司基本内容介绍和行业现状(一)公司基本介绍山西杏花村汾酒集团有限责任公司为国有独资公司,以生产经营中国名酒—-汾酒、竹叶青酒为主营业务,年产名优白酒5万吨,是全国最大的名优白酒生产基地之一。

山西汾酒集团下属3个全资子公司,7个控股子公司,3个参股子公司,3个隶属单位。

核心企业汾酒厂股份有限公司为公司最大子公司,1993年在上海证券交易所挂牌上市,为中国白酒第一股,山西第一股.汾酒集团经营特点:首先,产品结构调整由低档向中高档趋势明显,替代部分中低档产品份额,近几年销售收入和利润率大幅增长.其次,白酒行业集中程度高,两极分化日趋严重,想成了不同程度的寡占市场结构,汾酒集团独占一方市场。

山西汾酒股份财务报表分析报告

山西汾酒股份财务报表分析报告一、引言山西汾酒股份有限公司是中国著名的白酒生产企业,成立于1949年,总部位于山西省晋城市。

本报告旨在对山西汾酒股份财务报表进行详细分析,以评估公司的财务状况和经营绩效。

二、财务报表概述山西汾酒股份的财务报表包括资产负债表、利润表和现金流量表。

这些报表提供了公司在特定会计期间内的财务信息,反映了其资产、负债、收入和支出的状况。

三、资产负债表分析资产负债表反映了公司在特定日期的资产、负债和所有者权益。

通过分析该报表,我们可以了解公司的资产结构和负债状况。

1. 资产分析山西汾酒股份的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、投资性房地产等。

2. 负债分析负债部分包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

3. 所有者权益分析所有者权益是指公司所有者对公司资产的权益。

它包括股本、资本公积、盈余公积等。

通过分析所有者权益的变动,我们可以了解公司的盈利能力和财务稳定性。

四、利润表分析利润表反映了公司在特定会计期间内的收入和支出情况。

通过分析利润表,我们可以了解公司的销售收入、成本、税前利润和净利润等关键指标。

1. 销售收入分析销售收入是公司主要的收入来源,通过分析销售收入的增长率和结构,我们可以了解公司的市场份额和产品竞争力。

2. 成本分析成本包括直接成本和间接成本。

通过分析成本的构成和变动,我们可以了解公司的生产效率和成本控制能力。

3. 税前利润和净利润分析税前利润是指在扣除税前费用后,公司的利润情况。

净利润是指在扣除税后费用后,公司的利润情况。

通过分析税前利润和净利润的变动,我们可以了解公司的盈利能力和经营效益。

五、现金流量表分析现金流量表反映了公司在特定会计期间内的现金流入和流出情况。

通过分析现金流量表,我们可以了解公司的现金流动性和经营活动的现金收支情况。

1. 经营活动现金流量分析经营活动现金流量是指公司通过日常经营活动产生的现金流入和流出情况。

基于改进后杜邦分析法下的山西汾酒财务绩效评价分析

基于改进后杜邦分析法下的山西汾酒财务绩效评价分析一、本文概述本文旨在运用改进后的杜邦分析法,对山西汾酒的财务绩效进行深入的评价分析。

杜邦分析法作为一种经典的财务分析方法,通过分解企业的净资产收益率,揭示出企业盈利能力、营运能力以及财务杠杆效应的内在联系。

然而,传统的杜邦分析法在实际应用中暴露出一些问题,如忽视现金流量的重要性、对无形资产处理不足等。

因此,本文在继承杜邦分析法核心思想的基础上,结合现代财务理论和企业实际情况,对杜邦分析法进行了改进,使其更加适应于评价现代企业的财务绩效。

山西汾酒作为中国白酒行业的知名企业,其财务绩效一直备受关注。

本文选取山西汾酒作为研究对象,旨在通过改进后的杜邦分析法,全面、客观地评价其财务绩效,为投资者、债权人以及企业管理层提供有益的参考。

本文将从盈利能力、营运能力、财务杠杆效应等方面,对山西汾酒的财务绩效进行深入剖析,并结合行业特点和企业战略,对其财务绩效进行评价和分析。

通过本文的研究,旨在帮助读者更好地理解山西汾酒的财务状况,为投资决策和企业管理提供有益的借鉴。

二、山西汾酒财务现状分析山西汾酒,作为中国的老牌白酒企业,近年来在白酒市场的竞争中逐渐崭露头角。

为了更好地理解其财务状况和绩效评价,我们运用改进后的杜邦分析法对其进行深入剖析。

从资产负债表来看,山西汾酒的总资产稳步增长,反映出企业的规模在不断扩大。

同时,其负债水平也保持在合理范围内,显示出较好的财务稳健性。

在利润表方面,山西汾酒的营业收入和净利润均呈现出良好的增长趋势,说明其市场竞争力在增强,盈利能力也在提升。

进一步运用杜邦分析法,我们分析山西汾酒的权益乘数。

该指标反映了企业的财务杠杆程度,山西汾酒的权益乘数保持在适当水平,既充分利用了财务杠杆效应,又没有过度增加财务风险。

在资产周转率方面,山西汾酒表现出色。

其存货周转率和应收账款周转率均高于同行业平均水平,显示出企业资产运营效率较高,管理水平优良。

我们关注到山西汾酒的净利润率。

山西汾酒2020年三季度财务分析结论报告

山西汾酒2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为115,612万元,与2019年三季度的77,165.2万元相比有较大增长,增长49.82%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为93,508.1万元,与2019年三季度的99,170.96万元相比有所下降,下降5.71%。

2020年三季度销售费用为58,108.22万元,与2019年三季度的28,341.66万元相比成倍增长,增长1.05倍。

从销售费用占销售收入比例变化情况来看,2020年三季度大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2020年三季度管理费用为25,459.12万元,与2019年三季度的19,811.12万元相比有较大增长,增长28.51%。

2020年三季度管理费用占营业收入的比例为7.33%,与2019年三季度的7.21%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-1,689.74万元。

三、资产结构分析2020年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

2020年三季度存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,山西汾酒2020年三季度是有现金支付能力的,其现金支付能力为382,518.45万元。

企业财务费用小于0或缺乏利息支出数据,内部资料,妥善保管第1 页共3 页。

600809山西汾酒2023年上半年财务风险分析详细报告

山西汾酒2023年上半年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为1,039,372.62万元,2023年上半年已经取得的短期带息负债为104,097.2万元。

2.长期资金需求该企业长期投融资活动不存在资金缺口,并且可以提供1,553,521.62万元的营运资本。

3.总资金需求该企业资金富裕,富裕514,149万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为653,442.32万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是2,011,877.45万元,实际已经取得的短期带息负债为104,097.2万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为2,011,877.45万元,企业有能力在3年之内偿还的贷款总规模为2,691,095.02万元,在5年之内偿还的贷款总规模为4,049,530.15万元,当前实际的带息负债合计为104,097.2万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该企业负债率不高且在下降,发生资金链断裂的风险很小。

资金链断裂风险等级为1级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供1,674,583.95万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为1,021,141.63万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款减少42.35万元,其他应收款增加1,645万元,预付款项减少3,995.01万元,存货增加148,358.3万元,其他流动资产增加1,179,664.51万元,共计增加1,325,630.45万元。

【2023《山西汾酒公司财务分析的案例报告》8600字】

山西汾酒公司财务分析的案例报告目录一、前言 (2)二、相关理论概述 (2)(-)财务分析的定义 (2)(二)财务分析的方法 (3)1比较分析法 (3)2.比率分析法 (3)3.因素分析法 (3)4、山西汾酒财务分析 (4)(―)公司介绍 (4)(二)汾酒集团公司发展情况 (4)1白酒饮料产品更新的速度快 (4)2.技术密集化,更加重视研发环节 (4)3.白酒饮料的出口规模整体平稳 (4)4.逐渐向新型国际化战略转型 (5)5.线上营销及多元化布局成为行业发展新动力 (5)(三)公司财务指标分析 (6)1偿债能力分析 (6)2.盈利能力分析 (6)3.营运能力分析 (7)4.发展能力分析 (9)四、山西汾酒财务分析存在的问题 (9)(-)销售费用居高不下 (9)(二)应收账款管理不善 (10)(三)盈利能力有待提高 (10)(四)短期偿债风险大 (10)四、山西汾酒财务的优化建议 (10)(-)控制销售成本 (10)(二)提升盈利能力.................................................. H (Ξ)改进应收账款管理 (11)(四)提高短期偿债能力 (12)结论 (12)参考文献 (14)一、前言在技术创新和信息技术快速发展的背景下,财务分析不但需要保证分析的可靠性和相关性,还需要以及时性为指导价值原则,为决策者提供有效的信息。

所以,要想全面了解一家公司的财务状况,首先要打破报表分析的常规思维,实施多层次的综合财务分析。

由于疫情的爆发,全球经济发展遭受了不可逆转的重大影响,联合国在《2023年世界经济形势与展望年中报告》中做出预测,受到疫情的影响,发达国家的经济将会萎缩5%,发展中国家的经济将会萎缩0.7%(张静雅,陈思雨,王雪,2023)。

并且据调查数据显示,2023年世界贸易收入降低了15%o另外,国际货币基金组织(IMF)明确指出:就全球而言,中国是今年唯一有望实现增长的国家经济体(李翔宇,赵心琳,2023)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

29,107.42

282,786.26 41,453.68 43,481.15 22,499.89

337,843.63 2.84 74,874.81

27.55 314,859.54

4.04 73,494.63 4.24 41,425.04 2.19 23,755.03

448,902.73 5.28 54,660.33

内部资料,妥善保管

第 3 页 共 37 页

4.资产的增减变化原因

以下项目的变动使资产总额增加:存货增加164,966.71万元,货币资 金增加111,059.1万元,递延所得税资产增加19,216.82万元,在建工程增 加18,553.35万元,其他非流动资产增加7,316.34万元,无形资产增加 7,163.51万元,长期股权投资增加3,000万元,投资性房地产增加257.14 万元,共计增加331,532.96万元;以下项目的变动使资产总额减少:应收 利息减少112.97万元,长期待摊费用减少125.83万元,应收账款减少 1,509.4万元,预付款项减少2,414.56万元,其他流动资产减少20,214.48 万元,固定资产减少163,727.98万元,应收票据减少273,903.73万元,共 计减少462,008.96万元。各项科目变化引起资产总额增加318,617.09万 元。

2

22.47

1,103,169.5 359,500.52

9

399,113.81 135,695.47

337,843.63 243,661.84

112.97

76.4

1,808.65 -8439.36

32,073.28 314,859.54

73,494.63 32,040.95 41,425.04 -2056.11

48.34 1,369,951.6 266,782.02

24.18

51.51 564,080.52 164,966.71

258.71

111,059.1

448,902.73

208.91

0 -112.97

-82.35 299.25 -1509.40

11.34

51,835.08

366,694.61

77.29 92,711.45 19,216.82

30.62 448,902.73

6.79 54,660.33 0.87 7,225.42 0.16 299.25

32.77

3.99 0.53 0.02

3.资产的增减变化 2020年三季度总资产为1,736,646.22万元,与2019年三季度的 1,418,029.12万元相比有较大增长,增长22.47%。

22.20 366,694.61

5.18 92,711.45 2.92 59,978.39 1.68 30,918.54

3.15

21.12

5.34 3.45 1.78

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的41.7%,说 明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切 关注企业产品的销售前景和增值能力。企业持有的货币性资产数额较大, 约占流动资产的32.77%,表明企业的支付能力和应变能力较强。但应当关 注货币资金的投向。

项目名称 总资产

流动资产 存货 货币资金

资产构成表(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)

1,026,455.3 2

100.00 1,418,029.1 2

100.00 1,736,646.2 2

100.00

743,669.07

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所 占比例基本合理,存货所占比例过高。2020年三季度企业不合理资金占用 项目较少,资产的盈力能力较强,资产结构合理。

内部资料,妥善保管

第 4 页 共 37 页

6.资产结构的变动情况

2020年三季度存货占营业收入的比例出现不合理增长。从流动资产与 收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能 力有所提高。与2019年三季度相比,资产结构趋于改善。

263,418.34 94,181.79

72.45 1,103,169.5 9

25.66 399,113.81

9.18

77.80 1,369,951.6

28.15 564,080.52

23.82

78.88

32.48 25.85

内部资料,妥善保管

第 1 页 共 37 页

其他流动资产

非流动资产

递延所得税资产 在建工程 无形资产

项目名称

总资产

流动资产

存货 货币资金 应收利息 应收账款 非流动资产 递延所得税资产 在建工程

资产主要项目变动情况表(万元)差值 增长率(%) 数值

2020年三季度 差值 增长率(%)

1,418,029.1 391,573.8 2

38.15 1,736,646.2 318,617.09

36.18 564,080.52

100.00 41.18

内部资料,妥善保管

第 2 页 共 37 页

货币资金

其他流动资产 预付款项 应收账款

94,181.79

29,107.42 18,039.86 10,248.01

12.66 337,843.63

3.91 74,874.81 2.43 9,639.98 1.38 1,808.65

项目名称

流动资产构成表(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)

流动资产 存货

743,669.07 263,418.34

100.00 1,103,169.5 9

35.42 399,113.81

100.00 1,369,951.6

山西汾酒2020年三季度财务分析详细报告

一、资产结构分析 1.资产构成基本情况 山西汾酒2020年三季度资产总额为1,736,646.22万元,其中流动资产 为1,369,951.6万元,主要以存货、货币资金、其他流动资产为主,分别占 流动资产的41.18%、32.77%和3.99%。非流动资产为366,694.61万元, 主要以递延所得税资产、在建工程、无形资产为主,分别占非流动资产的 25.28%、16.36%和8.43%。