顺丰控股2019年财务分析详细报告

顺丰控股:2019年度财务决算报告

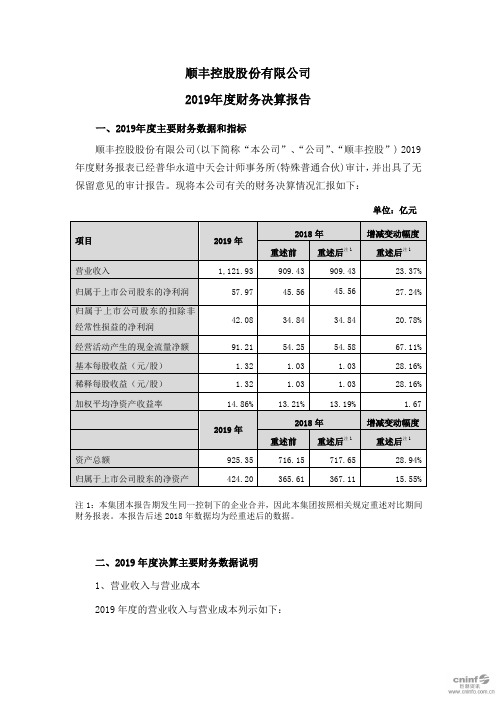

顺丰控股股份有限公司2019年度财务决算报告一、2019年度主要财务数据和指标顺丰控股股份有限公司(以下简称“本公司”、“公司”、“顺丰控股”) 2019年度财务报表已经普华永道中天会计师事务所(特殊普通合伙)审计,并出具了无保留意见的审计报告。

现将本公司有关的财务决算情况汇报如下:单位:亿元注1:本集团本报告期发生同一控制下的企业合并,因此本集团按照相关规定重述对比期间财务报表。

本报告后述2018年数据均为经重述后的数据。

二、2019年度决算主要财务数据说明1、营业收入与营业成本2019年度的营业收入与营业成本列示如下:单位:亿元本公司的主营业务为速运物流综合服务。

2019年度,本公司实现营业收入1,121.93亿元,较上年同比增长23.37%,主要受益于:1.报告期内快运和供应链等新业务板块收入继续保持高速发展; 2.在传统业务上,公司从市场和客户需求出发,策略性地规划新产品和服务,从而带动了该板块收入亦以较高的增速发展。

本公司营业成本主要包括职工薪酬、外包成本和运输成本等。

2019年度,本公司的营业成本金额为926.50亿元,较上年同比增长24.13%,略高于营业收入的增幅,主要原因在于一方面科技成果的应用和成本管控措施带来公司经营效率的进一步提高,另一方面公司持续加大对新业务和新产品的投入。

2、期间费用2019年度,本公司的期间费用列示如下:单位:亿元期间费用中主要包括职工薪酬、办公及租赁费、折旧费及摊销费用等。

2019年度,期间费用总额135.72亿元,较上年同比增长17.90%,低于报告期内营业收入的增幅,其中销售费用、管理费用及研发费用增幅低于报告期内营业收入的增幅,主要受益于成本管控措施的有效性提升;另财务费用同比上升138.81%,主要是债务性融资利息支出增加以及利息收入减少综合影响所致。

3、归属于上市公司股东的净利润2019年度,本公司归属于上市公司股东的净利润列示如下:单位:亿元2019年度,归属于上市公司股东的净利润为57.97亿元,较上年同比增长27.24%,主要原因是营业利润的增长所致。

快递龙头“顺丰控股”2019年年报分析解读

快递龙头“顺丰控股”2019年年报分析解读作者简介:Tonlin 男,江苏人,鹏风理财师事务所合伙人,事务所财务分析师,基金研究员。

本科毕业于中国政法大学,上海财经大学财务管理硕士,会计师职称,注册会计师(cpa)持证会员。

个人兴趣领域:资本市场的财务舞弊及财务报表分析。

写在前面:财报充满冰冷数字,如果没有对行业状况和企业战略的思考,财务分析容易陷入从数字到数字的游戏,而并不能带来任何额外的见解。

本文是笔者通读顺丰控股2019年年报之后的分析分享,不足之处还请多多指教。

一、读财报之前的两个问题1、传统快递还是好行业吗?从“五力模型”视角概览一下现在的快递行业:(1)内忧:现存竞争日益激烈,同质竞争严重,价格战已经开始;(2)外患:可能进入行业的外在竞争者,京东物流以及其他准备自建物流的电商等。

(3)向下游的议价权因为阿里系的掺入,行业利润会逐渐被电商平台榨取。

快递公司用毛利换流量的代价会逐渐凸显。

这也将在短期影响到选择不妥协的顺丰控股。

(4)向上游的议价能力和替代品的其他企业这两个因素的影响暂不明显。

可以说,传统快递行业已经步入竞争激烈、只能赚取平均利润的成熟期。

“电商快递竞争同质化严重,价格竞争成为电商快递扩大份额的主要手段”同时,虽然行业存量市场还在增长,但随着“电商”行业增势趋缓,传统快递行业增速也开始呈现下降趋势。

那么,顺丰在面临这样的竞争惨景时刻,做了哪些突破?这些突破能否成为后程持续发力的“红海地带“?2、顺丰的重资产战略意义几何?我之所以说顺丰采取的是重资产战略,主要是从他买飞机说起的。

目前国内买飞机的物流公司只有顺丰、中国邮政和圆通三家。

截至目前顺丰自营投产飞机58架,另一家也买飞机的圆通只是零头。

从这个意义上说,中国快递市场上,顺丰是独树一帜的重资产战略的执行者。

那么问题来了,这样的一掷千金到底投入产出比如何呢?而且,当我们看到以散航(客机腹仓)、陆运为主要运输方式的三通一达寄送时效似乎也在逼近顺丰。

顺丰控股2019年一季度现金流量报告

顺丰控股

2019年一季度现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 顺丰控股2019年一季度现金流量报告

一、现金流入结构分析

2019年一季度现金流入为5,601,204.79万元,与2018年一季度的4,709,887.98万元相比有较大增长,增长18.92%。

企业通过销售商品、提供劳务所收到的现金为2589957.19万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的46.24%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加142183.12万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的18.37%。

这部分新增借款132.77%用于长期性投资活动。

2019年一季度经营现金收益率为5.92%,与2018年一季度的0.38%相比有较大幅度的提高,提高5.54个百分点。

二、现金流出结构分析

2019年一季度现金流出为6,206,038.64万元,与2018年一季度的4,771,884.89万元相比有较大增长,增长30.05%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的26.21%。

2019年顺丰控股财务分析研究报告

2019年顺丰控股财务分析研究报告目录前言 (1)一、实现利润分析 (1)(一).利润总额 (1)(二).主营业务的盈利能力 (1)(三).利润真实性判断 (2)(四).结论 (2)二、成本费用分析 (2)(一).成本构成情况 (2)(二).销售费用变化及合理性评价 (3)(三).管理费用变化及合理性评价 (3)(四).财务费用的合理性评价 (4)三、资产结构分析 (4)(一).资产构成基本情况 (4)(二).流动资产构成特点 (5)(三).资产增减变化 (6)(四).总资产增减变化原因 (6)(五).资产结构的合理性评价 (7)(六).资产结构的变动情况 (7)四、负债及权益结构分析 (8)(一).负债及权益构成基本情况 (8)(二).流动负债构成情况 (9)(三).负债的增减变化 (9)(四).负债增减变化原因 (10)(五).权益的增减变化 (10)(六).权益变化原因 (11)五、偿债能力分析 (11)(一).支付能力 (11)(二).流动比率 (12)(三).速动比率 (12)(四).短期偿债能力变化情况 (13)(五).短期付息能力 (13)(六).长期付息能力 (13)(七).负债经营可行性 (14)六、盈利能力分析 (14)(一).盈利能力基本情况 (14)(二).内部资产的盈利能力 (15)(三).对外投资盈利能力 (15)(四).内外部盈利能力比较 (15)(五).净资产收益率变化情况 (15)(六).净资产收益率变化原因 (15)(七).资产报酬率变化情况 (16)(八).资产报酬率变化原因 (16)(九).成本费用利润率变化情况 (16)(十).成本费用利润率变化原因 (16)七、营运能力分析 (17)(一).存货周转天数 (17)(二).存货周转变化原因 (17)(三).应收账款周转天数 (17)(四).应收账款周转变化原因 (18)(五).应付账款周转天数 (18)(六).应付账款周转变化原因 (18)(七).现金周期 (18)(八).营业周期 (19)(九).营业周期结论 (19)(十).流动资产周转天数 (19)(十一).流动资产周转天数变化原因 (20)(十二).总资产周转天数 (20)(十三).总资产周转天数变化原因 (21)(十四).固定资产周转天数 (21)(十五).固定资产周转天数变化原因 (21)八、发展能力分析 (21)(一).可动用资金总额 (21)(二).挖潜发展能力 (22)九、经营协调分析 (22)(一).投融资活动的协调情况 (22)(二).营运资本变化情况 (23)(三).经营协调性及现金支付能力 (23)(四).营运资金需求的变化 (23)(五).现金支付情况 (23)(六).整体协调情况 (24)十、经营风险分析 (24)(一).经营风险 (24)(二).财务风险 (24)十一、现金流量分析 (25)(一).现金流入结构分析 (25)(二).现金流出结构分析 (26)(三).现金流动的协调性评价 (27)(四).现金流动的充足性评价 (28)(五).现金流动的有效性评价 (29)(六).自由现金流量分析 (30)十二、杜邦分析 (30)(一).杜邦分析图 (30)(二).资产净利率变化原因分析 (30)(三).权益乘数变化原因分析 (31)(四).净资产收益率变化原因分析 (31)前言顺丰控股2019年营业收入为¥1,121.93亿元,与2018年的¥909.43亿元相比大幅增长,增长了23.37%。

顺丰控股财务能力研究报告

顺丰控股财务能力研究报告根据顺丰控股的财务报表和相关信息,我们进行了一项研究,评估了该公司的财务能力。

以下是我们的研究报告:1. 资产负债表分析:顺丰控股有一份稳定且健康的资产负债表。

公司的总资产规模较大,说明其具有一定的实力和规模效应。

公司的流动资产占总资产的比例较高,表明公司具有较强的流动性。

此外,公司的负债水平适中,资产负债比例保持在一个相对合理的水平。

2. 利润表分析:顺丰控股近年来实现了稳定的营业收入增长和可观的净利润。

公司的毛利率和净利率较高,表明公司具有较强的盈利能力。

此外,公司的运营费用、财务费用等比例相对较低,表明公司有良好的成本管理和财务规划能力。

3. 现金流量表分析:顺丰控股的现金流量表显示公司具有良好的现金流入和流出管理能力。

公司的经营活动现金流量较高,表明公司的主营业务稳定且现金流稳定。

此外,公司的投资活动现金流量也较高,表明公司具有较强的资本投资和项目管理能力。

公司的筹资活动现金流量相对较低,表明公司对债务和股权融资的依赖程度较低。

4. 财务比率分析:通过计算顺丰控股的财务比率,我们可以看到公司的整体财务健康状况。

公司的流动比率较高,表明公司有足够的流动资金来偿还短期债务。

此外,公司的资产周转率和净资产收益率都较高,表明公司的资产运营效率和盈利能力较好。

综上所述,顺丰控股具有良好的财务能力。

公司拥有稳定的资产负债结构和健康的财务比率。

同时,公司实现了稳定的收入和盈利能力,并且具有良好的现金流管理能力。

这些因素都使得顺丰控股成为一个强大的财务实力强劲的公司。

顺丰控股2019年三季度决策水平分析报告

顺丰控股2019年三季度决策水平报告一、实现利润分析2019年三季度实现利润为169,219.48万元,与2018年三季度的105,332.54万元相比有较大增长,增长60.65%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年三季度营业利润为173,844.07万元,与2018年三季度的104,234.95万元相比有较大增长,增长66.78%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年三季度顺丰控股成本费用总额为2,646,381.97万元,其中:营业成本为2,340,712万元,占成本总额的88.45%;销售费用为54,348.4万元,占成本总额的2.05%;管理费用为243,775.95万元,占成本总额的9.21%;财务费用为20,377.8万元,占成本总额的0.77%;营业税金及附加为7,270.72万元,占成本总额的0.27%。

2019年三季度销售费用为54,348.4万元,与2018年三季度的48,627.93万元相比有较大增长,增长11.76%。

2019年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年三季度管理费用为243,775.95万元,与2018年三季度的204,149.43万元相比有较大增长,增长19.41%。

2019年三季度管理费用占营业收入的比例为8.5%,与2018年三季度的8.93%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析顺丰控股2019年三季度资产总额为8,361,023.7万元,其中流动资产为3,482,968.72万元,主要分布在货币资金、应收账款、交易性金融资产等环节,分别占企业流动资产合计的32.31%、27.2%和16.39%。

非流动资产为4,878,054.98万元,主要分布在固定资产和无形资产,分别占企业非流动资产的31.99%、20.23%。

顺丰控股2019年一季度财务分析结论报告

顺丰控股2019年一季度财务分析综合报告顺丰控股2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为156,006.86万元,与2018年一季度的133,156.9万元相比有较大增长,增长17.16%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年一季度营业成本为1,970,409.54万元,与2018年一季度的1,694,203.34万元相比有较大增长,增长16.3%。

2019年一季度销售费用为42,455.53万元,与2018年一季度的43,346.65万元相比有所下降,下降2.06%。

2019年一季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2019年一季度管理费用为224,912.78万元,与2018年一季度的197,271.07万元相比有较大增长,增长14.01%。

2019年一季度管理费用占营业收入的比例为9.36%,与2018年一季度的9.59%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年一季度理财活动带来收益1,761.8万元,2019年一季度融资活动由创造收益转化为支付费用,支付17,660.28万元。

三、资产结构分析2019年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年一季度相比,2019年一季度应收账款出现过快增长。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2018年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,顺丰控股2019年一季度是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

顺丰控股2019年现金流量报告

顺丰控股2019年现金流量报告顺丰控股2019年现金流量报告

一、现金流入结构分析

2019年现金流入为24,900,414.71万元,与2018年的22,023,725.72万元相比有较大增长,增长13.06%。

企业通过销售商品、提供劳务所收到的现金为11556398.48万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的46.41%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加912127.35万元。

2019年经营现金收益率为8.13%,与2018年的5.97%相比有所提高,提高2.16个百分点。

二、现金流出结构分析

2019年现金流出为24,655,982.33万元,与2018年的22,116,803.16万元相比有较大增长,增长11.48%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的28.81%。

内部资料,妥善保管第1 页共4 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

顺丰控股2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

顺丰控股2019年资产总额为9,253,538.68万元,其中流动资产为4,289,702.02万元,主要分布在货币资金、应收账款、其他流动资产等环节,分别占企业流动资产合计的43.18%、28.08%和7.69%。

非流动资产为4,963,836.66万元,主要分布在固定资产和无形资产,分别占企业非流动资产的38.08%、20.16%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产9,253,538.6

8

100.00

7,161,456.8

8

100.00

5,766,016.4

4

100.00

流动资产4,289,702.0

2

46.36 3,192,161.4 44.57

3,148,962.0

8

54.61

长期投资470,677.19 5.09 865,238.35 12.08 461,561.16 8.00

固定资产1,890,382.7

1

20.43

1,396,670.2

3

19.50

1,189,495.7

2

20.63

其他2,602,776.7

6

28.13

1,707,386.9

1

23.84 965,997.48 16.75

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的50.06%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的28.08%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产4,289,702.0

2

100.00 3,192,161.4 100.00

3,148,962.0

8

100.00

存货88,165.9 2.06 81,805 2.56 44,635.9 1.42

应收账款1,204,454.2

7

28.08 735,287.77 23.03 580,415.26 18.43

其他应收款0 0.00 0 0.00 155,436.33 4.94 交易性金融资产291,017.29 6.78 1,444.2 0.05 0 0.00 应收票据4,300.48 0.10 2,095.87 0.07 917.31 0.03

货币资金1,852,099.1

7

43.18

1,613,111.9

9

50.53

1,731,833.9

5

55.00

其他849,664.91 19.81 758,416.56 23.76 635,723.32 20.19

3.资产的增减变化

2019年总资产为9,253,538.68万元,与2018年的7,161,456.88万元相比有较大增长,增长29.21%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:固定资产增加493,712.48万元,应收账款增加469,166.5万元,无形资产增加334,593.89万元,商誉增加297,417.51万元,交易性金融资产增加289,573.1万元,货币资金增加238,987.19万元,递延所得税资产增加48,161.62万元,其他流动资产增

加29,572.51万元,预付款项增加13,739.38万元,长期待摊费用增加6,831.19万元,其他非流动资产增加6,512.44万元,存货增加6,360.89万元,应收票据增加2,204.6万元,共计增加2,236,833.31万元;以下项目的变动使资产总额减少:开发支出减少258.48万元,一年内到期的非流动资产减少1,785.32万元,在建工程减少339,141.67万元,长期投资减少394,561.16万元,共计减少735,746.63万元。

增加项与减少项相抵,使资产总额增长1,501,086.69万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产4,289,702.0

2

34.38 3,192,161.4 1.37

3,148,962.0

8

长期投资470,677.19 -45.6 865,238.35 87.46 461,561.16 0

固定资产1,890,382.7

1

35.35

1,396,670.2

3

17.42

1,189,495.7

2

存货88,165.9 7.78 81,805 83.27 44,635.9 0

应收账款1,204,454.2

7

63.81 735,287.77 26.68 580,415.26 0

货币性资产2,147,416.9

5

32.83

1,616,652.0

6

-6.7

1,732,751.2

6

二、负债及权益结构分析

1.负债及权益构成基本情况

顺丰控股2019年负债总额为5,004,177.58万元,资本金为441,458.53万元,所有者权益为4,249,361.1万元,资产负债率为54.08%。

在负债总额中,流动负债为3,098,206.38万元,占负债和权益总额的33.48%;短期借款为605,337.46万元,非流动负债为1,905,971.2万元,金融性负债占资金来源总额的27.14%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额9,253,538.6

8

100.00

7,161,456.8

8

100.00

5,766,016.4

4

100.00

所有者权益4,249,361.1 45.92 3,691,394.351.55 3,273,263.256.77。