免抵退计算例题

免抵退计算原理(最通俗易懂最实用最清晰的,让你豁然开朗)

由于12>5.2,所以企业实际获得的出口退税额为5.2万。之所以不退给你12万,是因为有些进项税额已经在计算内销应纳增值税时已给抵顶了。

第七、从上面那个例题中,我们可以看到,如果按照实际情况计算,企业交税3.4万,退税9万,实际上退5.6万;而按照“免、抵、退”计算,企业内销不交税,出口退5.2万,实际获得的出口退税比前者少0.4万。大家可以发现这个少的0.4万正好是“免、抵、退”办法下转出的进项税额1.6万与按照实际情况计算下征、退差额1.2万的差额,这意味着企业在“免、抵、退”办法下多转出了0.4万进项税额,也就等于政府就少退了0.4万的增值税。

另外,教材上还有一个所谓“免抵税额”,这实际上是一个没有什么实际意义的概念,它只有“免、抵、退”计算办法下才存在的一个概念。它的意思是指由于理论上应退的税(即免抵退税额)是根据出口货物的离岸价格计算出来的,但退只退了其中一部分,而没有退的那一部分就是出口免征的税和已经抵顶内销的那块进项税,即免抵税额。所以,它才会等于“免抵退税额”减去已经退给你的税

第一、由于企业财会信息虚假普遍,因而导致政府不相信企业的财会核算。

第二、为了防止多退税,政府决定将所有进项税额先用于抵顶内销的销项税额。如果抵顶完了就不再退税;如果抵顶不完,再来退税。如此可以减少政府支付的退税额。这就是所谓的“免、抵、退”。

第三、由于退税率只有15%,所以,在抵顶内销销项税额之前先要将征、退差额转出。但由于政府不相信企业的财会核算资料,政府不可能根据出口货物的实际成本来计算转出税额,因而缺少一个合理的计算转出税额的依据。对于政府来说,在上述所有的资料和信息中比较容易掌控和相信的只有出口的离岸价格。因此最后政府决定根据出口货物的离岸价格作为计算进项税额转出的依据。但是,由于出口货物的离岸价格中包含了免税辅料的成本,所以要从离岸价格中减除免税辅料的成本,这样就得出了计算进项税额转出(即教材上所称的“免抵退税不得免征和抵扣税额”)的计算公式。

J2免抵退

• 应纳税额=销项税额-进项税额+进项税额转出-上期留抵

•

= 25-34-3 =-12 结果为-12,即留抵-12

• • • • • •

解题思路: (1)销项税额 (2)进项税额 (3)进项税额转出 (4)应纳税额 以上解题思路可能与免抵退税相关规定不一致,但符 合常规解题思路,便于理解,不容易出错。

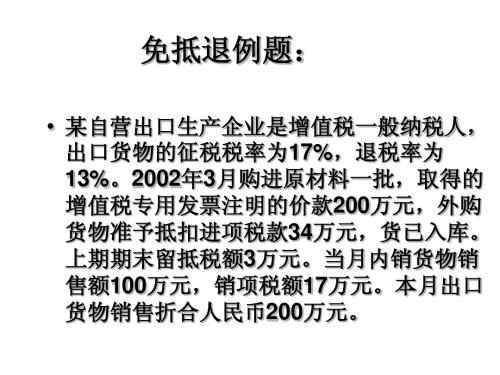

免抵退例题:

• 某自营出口生产企业是增值税一般纳税人, 出口货物的征税税率为17%,退税率为 13%。2002年3月购进原材料一批,取得的 增值税专用发票注明的价款200万元,外购 货物准予抵扣进项税款34万元,货已入库。 上期期末留抵税额3万元。当月进料加工免税 进口料件的组成计税价格100万元。当月内销货 物销售额100万元,销项税额17万元。本月 出口货物销售折合人民币200万元。

本题: • 应退税限额=26 • 应退税额=12 • 1、抵减内销已纳税额,主要方式 • 免抵税额=应退税限额-应退税额=26-12=14 • 即:14万元未退税额抵减内销已纳税额 • 期末无留抵

• 解题: • (1)销项税额=内销销项+外销销项 • = 100×17% + 200×(17%-13%) • = 17 + 8 • = 25 (万元) • (2)应纳税额=销项税额-进项税额+进项税额转出-上期留抵 • = 25-34-3 =-12 (万元) (3)应退税限额= =200×13%=26(万元) (4)应退税额=留抵税额或应退税额 • 留抵税额=12 (万元) • 应退税限额=26 (万元) • 办理退库只能退小数,即:应退税额=12 (万元) • (5)免抵税额=应退税限额-应退税额=26-12=14

• 解题: • (1)销项税额=内销销项+外销销项 • = 100×17% +( 200-100)×(17%-13%) • = 17 + 4 • = 21 (万元) • (2)应纳税额=销项税额-进项税额+进项税额转出-上期留抵 • = 21-34-3 =-16 (万元) (3)应退税限额= =200×13%=26(万元) (4)应退税额=留抵税额或应退税额 • 留抵税额=16 (万元) • 应退税限额=26 (万元) • 办理退库只能退小数,即:应退税额=16(万元) • (5)免抵税额=应退税限额-应退税额=26-16=10

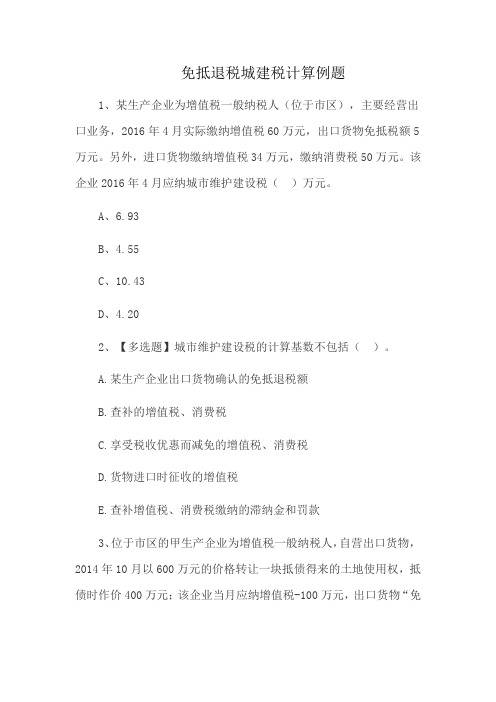

免抵退税城建税计算例题

免抵退税城建税计算例题1、某生产企业为增值税一般纳税人(位于市区),主要经营出口业务,2016年4月实际缴纳增值税60万元,出口货物免抵税额5万元。

另外,进口货物缴纳增值税34万元,缴纳消费税50万元。

该企业2016年4月应纳城市维护建设税()万元。

A、6.93B、4.55C、10.43D、4.202、【多选题】城市维护建设税的计算基数不包括()。

A.某生产企业出口货物确认的免抵退税额B.查补的增值税、消费税C.享受税收优惠而减免的增值税、消费税D.货物进口时征收的增值税E.查补增值税、消费税缴纳的滞纳金和罚款3、位于市区的甲生产企业为增值税一般纳税人,自营出口货物,2014年10月以600万元的价格转让一块抵债得来的土地使用权,抵债时作价400万元;该企业当月应纳增值税-100万元,出口货物“免抵退”税额300万元。

2014年10月该企业应纳城市维护建设税()万元。

A、0.7B、11.5C、16.1D、14.74、某市区一企业为增值税一般纳税人,2021年10月缴纳进口关税65万元,进口环节增值税15万元,进口环节消费税26.47万元;本月应缴纳增值税49万元,10月已核准的增值税免抵税额为10万元,实际缴纳消费税85万元。

本月收到上月报关出口自产货物应退增值税35万元。

该企业10月份应纳的城市维护建设税税额为()元。

A.95550B.100800C.71050D.1228295、市区某专营进出口业务的生产企业在2012年11月,计算出口货物应退税额20万元,免抵税额为20万元;当月进口货物向海关缴纳增值税35万元、消费税25万元。

该企业当月应缴纳城市维护建设税及教育费附加()万元。

A、5.6B、1.4C、4.2D、2。

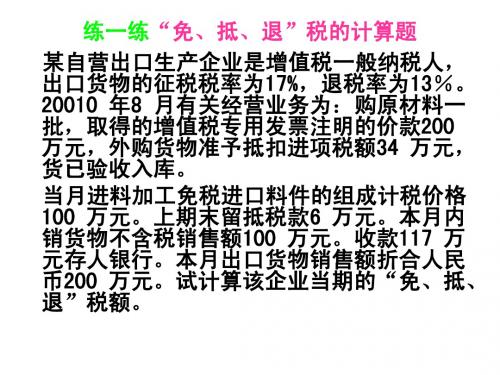

第5周免、抵、退课堂练习题

练一练解析

(1)免抵退税不得免征和抵扣税额抵减额= (1)免抵退税不得免征和抵扣税额抵减额=免税进口料 免抵退税不得免征和抵扣税额抵减额 件的组成计税价格* 出口货物征税税率件的组成计税价格*( 出口货物征税税率-出口货物 退税率)=100*( 17%万元) 退税率)=100*( 17%-13%)=4( 万元) 2)免抵退税不得免征和抵扣税额 免抵退税不得免征和抵扣税额= ( 2)免抵退税不得免征和抵扣税额=当期出口货物离岸 外汇人民币牌价* 出口货物征税税率价*外汇人民币牌价*( 出口货物征税税率-出口货物 退税率) 退税率)-免抵退税不得免征和抵扣税额抵减额 17%-13%)-4=8万元) =200*( 17%-13%)-4=8-4=4( 万元) (3)当期应纳税额=l00x17% 当期应纳税额=l00x17 34-4)-6=17-30(3)当期应纳税额=l00x17%-( 34-4)-6=17-30-6 万元) = -19( 万元) (4)免抵退税额抵减额 免税购进原材料x 免抵退税额抵减额= (4)免抵退税额抵减额=免税购进原材料x 材料出口货 物退税率=l00x13%=13( 万元) 物退税率=l00x13%=13( 万元)

练一练解析 (5)出口货物“ (5)出口货物“免、抵、退”税额=200*13%出口货物 税额=200*13% =200*13 万元) 13=13( 万元) (6)按规定 如当期期末留抵税额> 按规定, (6)按规定,如当期期末留抵税额>当期免抵退 税额时: 税额时: 当期应退税额= 当期应退税额=当期免抵退税额 即该企业应退税额=13( 万元) 即该企业应退税额=13( 万元) (7)当期免抵税额 当期免抵退税额当期免抵税额= (7)当期免抵税额=当期免抵退税额-当期应退税 额 当期该企业免抵税额=13 =13万元) 当期该企业免抵税额=13-13=O( 万元) (8)8 月期末留抵结转下期继续抵扣税额为 6(19-13)万元 万元。 6(19-13)万元。

免抵退计算例题

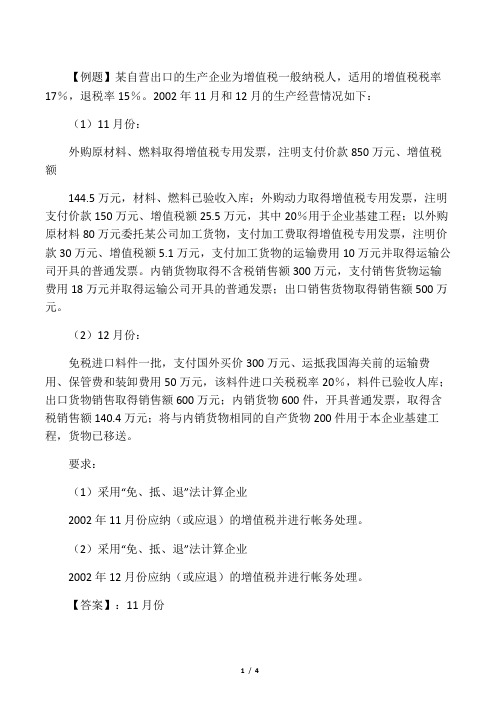

【例题】某自营出口的生产企业为增值税一般纳税人,适用的增值税税率17%,退税率15%。

2002年11月和12月的生产经营情况如下:(1)11月份:外购原材料、燃料取得增值税专用发票,注明支付价款850万元、增值税额144.5万元,材料、燃料已验收入库;外购动力取得增值税专用发票,注明支付价款150万元、增值税额25.5万元,其中20%用于企业基建工程;以外购原材料80万元委托某公司加工货物,支付加工费取得增值税专用发票,注明价款30万元、增值税额5.1万元,支付加工货物的运输费用10万元并取得运输公司开具的普通发票。

内销货物取得不含税销售额300万元,支付销售货物运输费用18万元并取得运输公司开具的普通发票;出口销售货物取得销售额500万元。

(2)12月份:免税进口料件一批,支付国外买价300万元、运抵我国海关前的运输费用、保管费和装卸费用50万元,该料件进口关税税率20%,料件已验收人库;出口货物销售取得销售额600万元;内销货物600件,开具普通发票,取得含税销售额140.4万元;将与内销货物相同的自产货物200件用于本企业基建工程,货物已移送。

要求:(1)采用“免、抵、退”法计算企业2002年11月份应纳(或应退)的增值税并进行帐务处理。

(2)采用“免、抵、退”法计算企业2002年12月份应纳(或应退)的增值税并进行帐务处理。

【答案】:11月份(1)增值税进项税额=144.5+25.5×(1-20%)+5.1+(10+18)×7%=171.96(万元)(2)免抵退税不得免征和抵扣税额=500×(17%-15%)=10(万元)(3)当期应纳税额=300×17%-(171.96-10)=-110.96(万元)(4)免抵退税额=500×15%=75(万元)(5)当期末留抵税额>当期免抵退税额当期应退税额=当期免抵退税额=75(万元)(6)当期免抵税额=75-75=0(万元)(7)留待下期抵扣税额=110.96-75=35.96(万元)【帐务处理】:(1)外购原辅材料、燃料等,分录为:借:原材料等科目85000应交税金--应交增值税(进项税额)贷:银行存款(2)外购动力,分录为:借:生产成本12000应交税金--应交增值税(进项税额)204000在建工程351000银行存款(3)收回委托加工材料,分录为:借:原材料应交税金--应交增值税(进项税额)58000 贷:委托加工物资11000银行存款151000(4)产品外销时,分录为:借:应收账款5000贷:主营业务收入5000(5)内销产品,分录为:借:银行存款35100贷:主营业务收入3000应交税金--应交增值税(销项税额)5100 (6)销售货物运费分录为:营业费用167400应交税金--应交增值税(进项税额)12600贷:银行存款1800(7)月末,计算当月出口货物不予抵扣和退税的税额税不得免征和抵扣税额=500×(17%-15%)=10(万元)借:主营业售成本1000贷:应交税金--应交增值税(进项税额转出)1000(8)计算应纳税额或当期期末留抵税额增值税进项税额=144.5+25.5×(1-20%)+5.1+(10+18)×7%=171.96当期应纳税额=300×17%-(171.96-10)=-110.96(万元)由于应纳税额小于零,说明当期“期末留抵税额”为110.96万元。

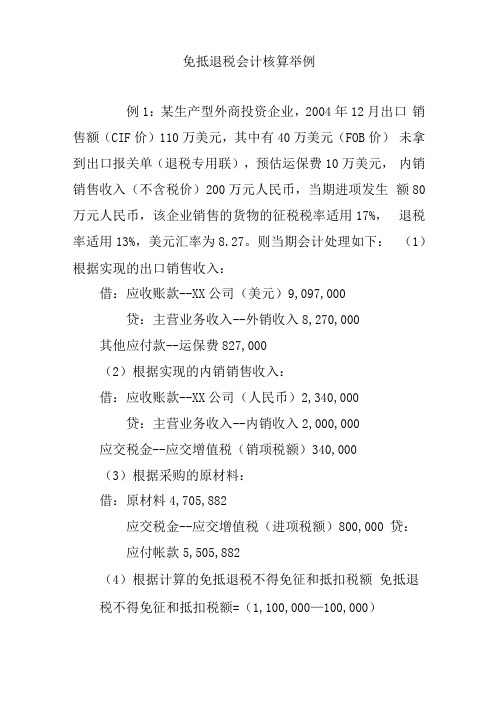

免抵退税会计核算举例

免抵退税会计核算举例例1:某生产型外商投资企业,2004年12月出口销售额(CIF价)110万美元,其中有40万美元(FOB价)未拿到出口报关单(退税专用联),预估运保费10万美元,内销销售收入(不含税价)200万元人民币,当期进项发生额80万元人民币,该企业销售的货物的征税税率适用17%,退税率适用13%,美元汇率为8.27。

则当期会计处理如下:(1)根据实现的出口销售收入:借:应收账款--XX公司(美元)9,097,000贷:主营业务收入--外销收入8,270,000其他应付款--运保费827,000(2)根据实现的内销销售收入:借:应收账款--XX公司(人民币)2,340,000贷:主营业务收入--内销收入2,000,000应交税金--应交增值税(销项税额)340,000(3)根据采购的原材料:借:原材料4,705,882应交税金--应交增值税(进项税额)800,000 贷:应付帐款5,505,882(4)根据计算的免抵退税不得免征和抵扣税额免抵退税不得免征和抵扣税额=(1,100,000—100,000)X8.27X(17%-13%)=330,800借:主营业务成本330,800贷:应交税金--应交增值税(进项税额转出)330,800 (5)计算应退税额、免抵税额期末留抵税额=—(340,000—(800,000 —330,800))= 129,200免抵退税额=(1,100,000—100,000—400,000)X 8.27 X 13% = 645,060由于期末留抵税额小于免抵退税额,所以应退税额=期末留抵税额=129,200免抵税额=645,060 —129,200 = 515,860根据计算的应退税额:借:应收补贴款--出口退税129,200贷:应交税金--应交增值税(出口退税)129,200 根据计算的免抵税额:借:应交税金--应交增值税(出口抵减内销应纳税额)515,860贷:应交税金--应交增值税(出口退税)515,860例2:若该企业2005年1月出口销售额(FOB价)80万美元,其中当月出口有30万美元未拿到出口报关单(退税专用联),当月收到2004年12月出口货物的报关单(退税专用联)20万美元,内销销售收入(不含税价)200万元人民币,当期进项发生额80万元人民币,当月发生一笔退运业务,退运货物是在2004年12月出口的,退运货物的原出口销售额(FOB价)为5万美元,该企业销售的货物的征税税率适用17%,退税率适用13%,美元汇率为8.27。

免抵退税例题

主营业务成本-出口商品-男士服装1000

贷:

应交税费—应交增值税(进项税额转出)1000

借:

其他应收款--应收出口退税(增值税)16000

贷:

应交税费—应交增值税(出口退税)16000(6)收到退税款时,根据银行单据

借:

银行存款16000

贷:

其他应收款--应收出口退税(增值税)16000

即:

本月产生期末留抵税额405520(元)

免抵退税额=(8000-3000)×6.81×16%+2000×6.81×16%=762720(元)注:

以上的30万美元为10月份出口未收齐的单证,不并入当月的“免、抵、退”税计算。(10月1日美元汇率中间价为6.81)

以上的20万美元为10月份收齐9月份的单证,应并入10月份的“免、抵、退”税计算。

1、收到10月份的退税款时

借:

银行存款405520

贷:

其他应收款—应收出口退税(增值税)405520

2、当月实现的出口销售收入:3000×6.81=(元)

借:

应收账款-应收外汇账款(国外客户)

贷:

主营业务收入—出口收入

3、根据实现的内销销售收入:

借:

应收账款--XX公司23400

贷:

主营业务收入--内销收入2000

贷:

主营业务收入—出口收入(运保费)681000(红字)

2、根据实现的内销销售收入账务处理如下:

借:

应收账款--XX公司23400

贷:

主营业务收入--内销收入2000

应交税费--应交增值税(销项税额)3400

3、根据采购的原材料:

借:

原材料

应交税费--应交增值税(进项税额)8000

免抵退税额怎么计算

免抵退税额怎么计算

简单理解就是

免:对于外销的销项税额予以免除;

抵:外销的进项税额抵扣当期应纳税额;

退:抵扣下来还有还有剩余,予以退还

计算公式:免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税

率-免抵退税额抵减额

举例:生产企业2023年6月一般贸易出口货物折合人民币100万元,内

销60万元,当期进项税额为16万元,适用征税率17%,退税率13%,

计算应纳税款、应退税额和免抵税额

第一步:计算“免抵退税不得免征和抵扣税额”。

免抵退税不得免征和抵扣税

额=外销收入×(征税率-退税率)=100×(17%-13%)=4万元。

第二步:计算“当期应纳税额”。

当期应纳税额=内销收入×征税率-(当期

进项税额-免抵退税不得免征和抵扣税额)=60×17%-(16-4)=-1.8万元。

第三步:计算“免抵退税额”。

免抵退税额=外销收入×退税率=100×13%=13万元。

第四步:取当期“留抵税额”与“免抵退税额”较小者作当期应退税额,则免抵

税额=免抵退税额-应退税额。

由于留抵税额1.8万元<免抵退税额13万元,因此当期应退税额=1.8万元,免抵税额=免抵退税额-应退税额=13-1.8=11.2万元。

因此,该生产企业2023年6月应交增值税0元,应退增值税1.8万元,免抵税额11.2万元

概括一句,应纳税额的绝对值(因为是负数),和退税上限,哪个小退哪个。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

免抵退计算例题

The Standardization Office was revised on the afternoon of December 13, 2020

【例题】某自营出口的生产企业为增值税一般纳税人,适用的增值税税率17%,退税率15%。

2002年11月和12月的生产经营情况如下:

(1)11月份:外购原材料、燃料取得增值税专用发票,注明支付价款850万元、增值税额万元,材料、燃料已验收入库;外购动力取得增值税专用发票,注明支付价款150万元、增值税额万元,其中20%用于企业基建工程;以外购原材料80万元委托某公司加工货物,支付加工费取得增值税专用发票,注明价款30万元、增值税额万元,支付加工货物的运输费用10万元并取得运输公司开具的普通发票。

内销货物取得不含税销售额300万元,支付销售货物运输费用18万元并取得运输公司开具的普通发票;出口销售货物取得销售额500万元。

(2)12月份:免税进口料件一批,支付国外买价300万元、运抵我国海关前的运输费用、保管费和装卸费用50万元,该料件进口关税税率20%,料件已验收人库;出口货物销售取得销售额600万元;内销货物600件,开具普通发票,取得含税销售额万元;将与内销货物相同的自产货物200件用于本企业基建工程,货物已移送。

要求:

(1)采用“免、抵、退”法计算企业2002年11月份应纳(或应退)的增值税并进行帐务处理。

(2)采用“免、抵、退”法计算企业2002年12月份应纳(或应退)的增值税并进行帐务处理。

【答案】:11月份(1)增值税进项税额=+×(1-20%)++(10+18)×7%=(万元)

(2)免抵退税不得免征和抵扣税额=500×(17%-15%)=10(万元)(3)当期应纳税额=300×17%-(-10)=-(万元)(4)免抵退税额=500×15%=75(万元)

(5)当期末留抵税额>当期免抵退税额当期应退税额=当期免抵退税额=75(万元)

(6)当期免抵税额=75-75=0(万元)

(7)留待下期抵扣税额=-75=(万元)

【帐务处理】:

(1)外购原辅材料、燃料等,分录为:

借:原材料等科目8500000

应交税金--应交增值税(进项税额)1445000

贷:银行存款 9945000

(2)外购动力,分录为:

借:生产成本 1200000

应交税金--应交增值税(进项税额)204000

在建工程 351000

贷:银行存款 1755000

(3)收回委托加工材料,分录为:

借:原材料 1193000

应交税金--应交增值税(进项税额)58000

贷:委托加工物资 1100000

银行存款 151000

(4)产品外销时,分录为:

借:应收账款5000000

贷:主营业务收入5000000

(5)内销产品,分录为:

借:银行存款3510000

贷:主营业务收入3000000

应交税金--应交增值税(销项税额)510000

(6)销售货物运费分录为:

借:营业费用 167400

应交税金--应交增值税(进项税额) 12600

贷:银行存款 180000

(7)月末,计算当月出口货物不予抵扣和退税的税额

税不得免征和抵扣税额=500×(17%-15%)=10(万元)

借:主营业售成本 100000

贷:应交税金--应交增值税(进项税额转出)100000

(8)计算应纳税额或当期期末留抵税额

增值税进项税额=+×(1-20%)++(10+18)×7%=当期应纳税额=300×17%-(-10)=-(万元)

由于应纳税额小于零,说明当期“期末留抵税额”为万元。