《城镇土地使用税法》PPT课件

合集下载

第十五章 城镇土地使用税(税法PPT课件2019)

二、征收管理

❖ (二)纳税期限

❖ 城镇土地使用税按年计算,分期缴纳。缴纳期限由省、自治区、直辖市 人民政府确定。各省、自治区、直辖市税务机关结合当地情况,一般分 别确定按月、季、半年或一年等不同的期限缴纳。

❖ (三)纳税申报

❖ 纳税人应依照当地税务机关规定的期限,填写《城镇土地使用税纳税申 报表》,将其占用土地的权属、位置、用途、面积和税务机关规定的其 他内容,据实向当地税务机关办理纳税申报登记,并提供有关的证明文 件资料。纳税人新征用的土地,必须于批准新征用之日起30日内申报 登记。纳税人如有住址变更、土地使用权属转换等情况,从转移之日起 ,按规定期限办理申报变更登记。

❖ 1.城镇土地使用税由拥有土地使用权的单位或个人缴 纳

❖ 2.土地使用权未确定或权属纠纷未解决的,由实际使 用人纳税

❖ 3.土地使用权共有的,由共有各方分别纳税。纳税人 应根据其实际使用的土地面积,按比例分别计算并缴纳城 镇土地使用税。

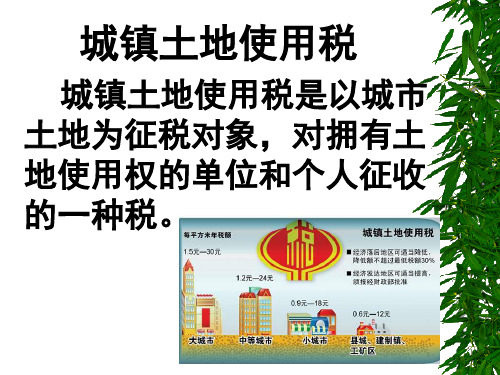

三、税率

❖ 城镇土地使用税实行分级幅度税额,即采用有幅度的差别税 率,按大、中、小城市和县城、建制镇、工矿区分别规定每 平方米土地年应纳税额。每平方米土地年税额规定如下:

2.购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登 记机关签发房屋权属证书之次月起计征城镇土地使用税。

3.出租、出借房产,自交付出租、出借房产之次月起计征城镇土地使 用税。

4.以出让或转让方式有偿取得土地使用权的,应由受让方从合同约定 交付土地时间的次月起缴纳城镇土地使用税;合同未约定交付土地时间 的,由受让方从合同签订的次月起缴纳城镇土地使用税。

一、税收优惠

(九)免税单位无偿使用纳税单位的土地,免征城镇土地使用 税纳税单位无偿使用免税单位的土地,纳税单位应照章缴纳城 镇土地使用税。

税法 项目九:城镇土地使用税PPT

用或交付之次月起计征城镇土地使用税。 5、新征用的耕地,自批准征用之日起满1年时开始 6、新征用的非耕地,自批准征用之日起次月开始

城镇土地使用税与耕地占用税

占用耕地建房或者从事非农业建设的单位或者个人,应当以纳税人实际 占用的耕地面积为计税依据,按照规定的适用税额一次性征收耕地 占用税。

这里所称耕地,是指用于种植农作物的土地。

纳税义务发生时间

按年计算,分期缴纳

1、购置新建商品房,自房屋交付使用之次月起计征城镇土地使用税。 2、购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登

记机关签发房屋权属证书之次月起计征城镇土地使用税。 3、出租、出借房产,自交付出租、出借房产之次月起计征城镇土地使

用税。 4、房地产开发企业自用、出租、出借本企业建造的商品房,自房屋使

不需要 不需要

需要

城镇土地使用税的纳税人

1. 拥有土地使用权的单位和个人; 2 . 土地所有人不在土地所在地的,为土地的实 际使用人和代管人; 3 . 土地权属未确定的,为实际使用人; 4 . 土地所有权共有的,各方应以其实际使用的 土地面积占总面积的比例,分别缴纳土地使用税。

免税项目

(1)国家机关、人民团体、军队自用房产; (2)由财政部门拨付事业费的事业单位自用房产; (3)宗教寺庙、公园、名胜古迹自用房产,市政街

✓

某市肉制品加工企业2009年占地60000平方米,其 中办公占地5000平方米,生猪养殖基地占地28000 平方米,企业内部道路及绿化占地11000平方米。 企业所在地城镇土地使用税的单位税额为0.8元。 该企业全年应纳城镇土地使用税是多少?

生猪养殖基地属于直接用于农林牧渔业的生产用地, 免税

应纳城镇土地使用税

对农、林、牧、渔业用地和农民居住用房屋及土地, 不征收城镇土地使用税。

城镇土地使用税与耕地占用税

占用耕地建房或者从事非农业建设的单位或者个人,应当以纳税人实际 占用的耕地面积为计税依据,按照规定的适用税额一次性征收耕地 占用税。

这里所称耕地,是指用于种植农作物的土地。

纳税义务发生时间

按年计算,分期缴纳

1、购置新建商品房,自房屋交付使用之次月起计征城镇土地使用税。 2、购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登

记机关签发房屋权属证书之次月起计征城镇土地使用税。 3、出租、出借房产,自交付出租、出借房产之次月起计征城镇土地使

用税。 4、房地产开发企业自用、出租、出借本企业建造的商品房,自房屋使

不需要 不需要

需要

城镇土地使用税的纳税人

1. 拥有土地使用权的单位和个人; 2 . 土地所有人不在土地所在地的,为土地的实 际使用人和代管人; 3 . 土地权属未确定的,为实际使用人; 4 . 土地所有权共有的,各方应以其实际使用的 土地面积占总面积的比例,分别缴纳土地使用税。

免税项目

(1)国家机关、人民团体、军队自用房产; (2)由财政部门拨付事业费的事业单位自用房产; (3)宗教寺庙、公园、名胜古迹自用房产,市政街

✓

某市肉制品加工企业2009年占地60000平方米,其 中办公占地5000平方米,生猪养殖基地占地28000 平方米,企业内部道路及绿化占地11000平方米。 企业所在地城镇土地使用税的单位税额为0.8元。 该企业全年应纳城镇土地使用税是多少?

生猪养殖基地属于直接用于农林牧渔业的生产用地, 免税

应纳城镇土地使用税

对农、林、牧、渔业用地和农民居住用房屋及土地, 不征收城镇土地使用税。

第9-13章土地使用税PPT资料65页

9

税法

管理学院会计系 陈淑贤

第九章 城镇土地使用税法

城镇土地使用税法——是国家制定的调整城镇土地 使用税征收与缴纳权利义务关系的法律规范。 (P212) ——加强对土地的管理,变土地无偿使用为有偿 使用,提高土地使用效率,调节不同地区的土地 级差收入。

2019/12/22

第九章 城镇土地使用税法

2

2019/12/22

第九章 城镇土地使用税法

7

第九章 城镇土地使用税法

8.企业(集体、个人)办的学校、医院、托儿所、幼儿园,

其用地能明确区分的,免征城镇土地使用税。

9.免税单位无偿使用纳税单位的土地免征城镇土地使用税; 反之,纳税单位无偿使用免税单位的土地,应照章纳税。

10.中国人民银行所属分支机构自用土地

应纳城镇土地使用税=(80000-3000-50001000-1000) ×3 ×(5000-2000)/5000

=126000元

2019/12/22

第九章 城镇土地使用税法

10

第九章 城镇土地使用税法

五、纳税申报与缴纳

1.纳税义务的发生时间 (1)新建商品房:交付使用之次月起 (2)购置存量房:签发房屋权属证书之次月起 (3)出租、出借房产:出租、出借之次月起 (4)新征耕地与非耕地:满一年起/次月起

一、纳税义务人

房屋的产权所有人

1.产权属于国家:经营管理的单位缴纳

2.产权属集体和个人所有:集体和个人缴纳

三、应纳税额的计算

1.组织测量:证书确认面积

(3) 尚未核发证书:申报面积

2.税率(考试提供)

大城市1.5-30元

中等城市1.2-24元

小城市0.9-18元

县城、建制镇、工矿区0.6-12元

税法

管理学院会计系 陈淑贤

第九章 城镇土地使用税法

城镇土地使用税法——是国家制定的调整城镇土地 使用税征收与缴纳权利义务关系的法律规范。 (P212) ——加强对土地的管理,变土地无偿使用为有偿 使用,提高土地使用效率,调节不同地区的土地 级差收入。

2019/12/22

第九章 城镇土地使用税法

2

2019/12/22

第九章 城镇土地使用税法

7

第九章 城镇土地使用税法

8.企业(集体、个人)办的学校、医院、托儿所、幼儿园,

其用地能明确区分的,免征城镇土地使用税。

9.免税单位无偿使用纳税单位的土地免征城镇土地使用税; 反之,纳税单位无偿使用免税单位的土地,应照章纳税。

10.中国人民银行所属分支机构自用土地

应纳城镇土地使用税=(80000-3000-50001000-1000) ×3 ×(5000-2000)/5000

=126000元

2019/12/22

第九章 城镇土地使用税法

10

第九章 城镇土地使用税法

五、纳税申报与缴纳

1.纳税义务的发生时间 (1)新建商品房:交付使用之次月起 (2)购置存量房:签发房屋权属证书之次月起 (3)出租、出借房产:出租、出借之次月起 (4)新征耕地与非耕地:满一年起/次月起

一、纳税义务人

房屋的产权所有人

1.产权属于国家:经营管理的单位缴纳

2.产权属集体和个人所有:集体和个人缴纳

三、应纳税额的计算

1.组织测量:证书确认面积

(3) 尚未核发证书:申报面积

2.税率(考试提供)

大城市1.5-30元

中等城市1.2-24元

小城市0.9-18元

县城、建制镇、工矿区0.6-12元

城镇土地使用税会计(共6张PPT)

其他符合特殊规定的用地免税。

年出应租❖纳 、税出房额借房=地实产际,产占自用交开应付税发出土租地企、面出积业借(房自平产方之用米次)月、×起适计出用征税租城额镇和土地出使用借税;本企业建造的商品房,自房 屋使用或交付之次月起计征城镇土地使用税;

❖ 新征用的土地,如属于耕地,自批准征用之日起满1年时开 始缴纳土地使用税;

2、城镇土地使用税的计算

❖ 购置存量房,自办理房屋权属转移、变更登记手续,房地 (二)课税对象、征税范围和计税依据

城镇土地使用税采用定额税率,按大、中、小城市和县城、建制镇、工矿区分别规定每平方米土地使用税年应纳税额。

产权属登记机关签发房屋权属证书之次月起计征城镇土地 城镇土地使用税是对城市、县城、建制镇和工矿区范围内使用土地的单位和个人,按实际占用土地面积所征收的一种税。

❖ 如属于非耕地,则自批准征用次月起缴纳土地使用税。

四、城镇土地使用税的会计 核算

➢ 应设置“应交税金——应交土地使用税”科目 ➢ 分期计提城镇土地使用税时,应借记“管理费用”科

目,贷记本科目; ➢ 缴纳城镇土地使用税时应借记本科目,贷记“银行

存款”科目。

➢ 本科目期末贷方余额反映应交而未交的城镇土地 使用税。

(三)税率

❖ 城镇土地使用税采用定额税率,按大、中、小城市和县城、建制镇、工矿 区分别规定每平方米土地使用税年应纳税额。

❖ 大城市:人口50万以上,每平方米税额0.5~10元 ❖ 中等城市:人口20万~50万,税额0.4~8元/平米

❖ 小城市:人口20万以下,税额0.3~6元/平米

❖ 县城、建制镇、工矿区:税额0.2~4元/平米 (四)税收优惠 ❖ 国家机关、人民团体、军队自用的土地免税; ❖ 由国家财政部门拨付事业经费的单位自用土地免税; ❖ 宗教寺庙、公园、名胜古迹自用的土地免税; ❖ 市政街道、广场、绿化地带等公共用地免税; ❖ 直接用于农、林、牧、渔业的生产用地免税; ❖ 经批准开山填海整治的土地和改造的废弃土地,从使用之月起免交土地使用税

年出应租❖纳 、税出房额借房=地实产际,产占自用交开应付税发出土租地企、面出积业借(房自平产方之用米次)月、×起适计出用征税租城额镇和土地出使用借税;本企业建造的商品房,自房 屋使用或交付之次月起计征城镇土地使用税;

❖ 新征用的土地,如属于耕地,自批准征用之日起满1年时开 始缴纳土地使用税;

2、城镇土地使用税的计算

❖ 购置存量房,自办理房屋权属转移、变更登记手续,房地 (二)课税对象、征税范围和计税依据

城镇土地使用税采用定额税率,按大、中、小城市和县城、建制镇、工矿区分别规定每平方米土地使用税年应纳税额。

产权属登记机关签发房屋权属证书之次月起计征城镇土地 城镇土地使用税是对城市、县城、建制镇和工矿区范围内使用土地的单位和个人,按实际占用土地面积所征收的一种税。

❖ 如属于非耕地,则自批准征用次月起缴纳土地使用税。

四、城镇土地使用税的会计 核算

➢ 应设置“应交税金——应交土地使用税”科目 ➢ 分期计提城镇土地使用税时,应借记“管理费用”科

目,贷记本科目; ➢ 缴纳城镇土地使用税时应借记本科目,贷记“银行

存款”科目。

➢ 本科目期末贷方余额反映应交而未交的城镇土地 使用税。

(三)税率

❖ 城镇土地使用税采用定额税率,按大、中、小城市和县城、建制镇、工矿 区分别规定每平方米土地使用税年应纳税额。

❖ 大城市:人口50万以上,每平方米税额0.5~10元 ❖ 中等城市:人口20万~50万,税额0.4~8元/平米

❖ 小城市:人口20万以下,税额0.3~6元/平米

❖ 县城、建制镇、工矿区:税额0.2~4元/平米 (四)税收优惠 ❖ 国家机关、人民团体、军队自用的土地免税; ❖ 由国家财政部门拨付事业经费的单位自用土地免税; ❖ 宗教寺庙、公园、名胜古迹自用的土地免税; ❖ 市政街道、广场、绿化地带等公共用地免税; ❖ 直接用于农、林、牧、渔业的生产用地免税; ❖ 经批准开山填海整治的土地和改造的废弃土地,从使用之月起免交土地使用税

《土地使用税》PPT课件

免缴土地使用税5年至10年; (七)由财政部另行规定免税的能源、交通、水利设施用地和其他用地。

精选ppt

3

城镇土地使用税

五、特殊情形P172 (1)城镇土地使用税与耕地占用税的征税范围 衔接免税单位与纳税单位之间无偿使用土地 (2)房地产开发公司建造商品房的用地除经适 房外一律征税。 (3)企业绿化用地,如果厂区以外的公菜绿化 用地和向社会开放的公园用地,免征。

第十条 农村居民占用耕地新建住宅,按照当地适用税额减半征收 耕地占用税。

精选ppt

7

土地增值税P177

一、国有土地出让、转让、划拨之间的区别。

1、国有土地使用权出让是指国家将国有土地使用权在一定年限内出 让给土地使用者,由土地使用者缴出让金。是土地交易一级市场, 由国土资源管理部门代表国家通过拍卖、招标、挂牌出让和协议四 种方式出让土地。 2、划拨土地与 出让土地是取得国有土地使用权的两种不同法定方 式,在适用范围、土地地价、管理方式、权益内容等方面存在诸多 不同。划拨用地主要是国家机关、军事、城市基础设施和公益事业、 国家重点扶持的能源、交通、水利等基础设施等用地,无偿取得是 其主要特征;一般来讲,划拨土地上没有商品房。 土地使用权转让是指已取得土地使用权的土地使用者将土地使用权 再转让的行为。是土地使用权交易二级市,采取方式多为出售、交 换和赠与。

五、纳税义务发生时间P178

1、一次性付款的,在办理过户登记前一次性缴纳。

2、分期的,先算纳税总额,再按合同约定的收款日期和收款比例确 定应纳税额。

3、项目竣工结算前转让房地产,可以对部分先行转让的项目预征土

地增值税,以预售方式转让房地产的,可以办理结算和转交手续前

取得的收入,预征。

精选ppt

12

精选ppt

3

城镇土地使用税

五、特殊情形P172 (1)城镇土地使用税与耕地占用税的征税范围 衔接免税单位与纳税单位之间无偿使用土地 (2)房地产开发公司建造商品房的用地除经适 房外一律征税。 (3)企业绿化用地,如果厂区以外的公菜绿化 用地和向社会开放的公园用地,免征。

第十条 农村居民占用耕地新建住宅,按照当地适用税额减半征收 耕地占用税。

精选ppt

7

土地增值税P177

一、国有土地出让、转让、划拨之间的区别。

1、国有土地使用权出让是指国家将国有土地使用权在一定年限内出 让给土地使用者,由土地使用者缴出让金。是土地交易一级市场, 由国土资源管理部门代表国家通过拍卖、招标、挂牌出让和协议四 种方式出让土地。 2、划拨土地与 出让土地是取得国有土地使用权的两种不同法定方 式,在适用范围、土地地价、管理方式、权益内容等方面存在诸多 不同。划拨用地主要是国家机关、军事、城市基础设施和公益事业、 国家重点扶持的能源、交通、水利等基础设施等用地,无偿取得是 其主要特征;一般来讲,划拨土地上没有商品房。 土地使用权转让是指已取得土地使用权的土地使用者将土地使用权 再转让的行为。是土地使用权交易二级市,采取方式多为出售、交 换和赠与。

五、纳税义务发生时间P178

1、一次性付款的,在办理过户登记前一次性缴纳。

2、分期的,先算纳税总额,再按合同约定的收款日期和收款比例确 定应纳税额。

3、项目竣工结算前转让房地产,可以对部分先行转让的项目预征土

地增值税,以预售方式转让房地产的,可以办理结算和转交手续前

取得的收入,预征。

精选ppt

12

《税法》课件PPT:城镇土地使用税

城镇土地使用税

城镇土地使用税是以城市 土地为征税对象,对拥有土 地使用权的单位和个人征收 的一种税。

一、 纳税人

在城市、县城、建制镇、 工矿区范围内使用土地的单 位和个人,为城镇土地使用 税(以下简称土地使用税) 的纳税人 。

二、 征税范围

征税范围仅限于在城市、县城、 建制镇和工矿区内的国家所有和 集体所有的土地。

(七)由财政部另行规定免税的 能源、来自通、水利设施用地和 其他用地。

五、征收管理与纳税申报

(一)纳税期限 — 按年计算, 分期缴纳

(二)纳税义务发生时间

(三)纳税地点

其中城市的征税范围为市区 和郊区;县城的征税范围为县人 民政府所在的城镇;建制镇的征 税范围为镇人民政府所在地。具 体征税范围,由各省、自治区、 直辖市人民政府确定。

三、应纳税额的计算

(一)计税依据—实际占用的 土地面积 (二)税率 — 幅度定额税率 (三)应纳税额的计算

应纳税额=实际占用的土地面 积(平方米)×适用税额

四、 税收优惠

(一)国家机关、人民团体、军队自 用的土地; (二)由国家财政部门拨付事业经费 的单位自用的土地; (三)宗教寺庙、公园、名胜古迹自 用的土地; (四)市政街道、广场、绿化等公共 用地;

(五)直接用于农、林、牧、渔 业的生产用地;

(六)经批准开山填海整治的土 地和改造的废弃土地,从使用 的月份起,免税五至十年;

城镇土地使用税是以城市 土地为征税对象,对拥有土 地使用权的单位和个人征收 的一种税。

一、 纳税人

在城市、县城、建制镇、 工矿区范围内使用土地的单 位和个人,为城镇土地使用 税(以下简称土地使用税) 的纳税人 。

二、 征税范围

征税范围仅限于在城市、县城、 建制镇和工矿区内的国家所有和 集体所有的土地。

(七)由财政部另行规定免税的 能源、来自通、水利设施用地和 其他用地。

五、征收管理与纳税申报

(一)纳税期限 — 按年计算, 分期缴纳

(二)纳税义务发生时间

(三)纳税地点

其中城市的征税范围为市区 和郊区;县城的征税范围为县人 民政府所在的城镇;建制镇的征 税范围为镇人民政府所在地。具 体征税范围,由各省、自治区、 直辖市人民政府确定。

三、应纳税额的计算

(一)计税依据—实际占用的 土地面积 (二)税率 — 幅度定额税率 (三)应纳税额的计算

应纳税额=实际占用的土地面 积(平方米)×适用税额

四、 税收优惠

(一)国家机关、人民团体、军队自 用的土地; (二)由国家财政部门拨付事业经费 的单位自用的土地; (三)宗教寺庙、公园、名胜古迹自 用的土地; (四)市政街道、广场、绿化等公共 用地;

(五)直接用于农、林、牧、渔 业的生产用地;

(六)经批准开山填海整治的土 地和改造的废弃土地,从使用 的月份起,免税五至十年;

城镇土地使用税讲课课件.ppt

六、房地产开发企业城镇土地使用税征收管理

1、房地产开发企业应自取得建造商品房用地土地使用权的次月起按 规定缴纳城镇土地使用税。以出让或转让方式有偿取得土地使用权的, 从合同约定交付土地日期的次月起缴纳城镇土地使用税;合同未约定 交付日期的,从合同签订的次月起缴纳城镇土地使用税。 2、计税面积的确定 (1)房地产开发企业应按其国有土地使用证中标注的土地面积,计算 缴纳城镇土地使用税。未取得国有土地使用证的,暂按实际占地面积 计算缴纳城镇土地使用税。 (2)房地产开发企业已销售房屋的占地面积,可从房地产开发企业的 计税面积中扣除。 已销售房屋的占地面积计算公式如下: 已销售房屋的占地面积=(已销售房屋的建筑面积÷开发项目房屋总 建筑面积)×总占地面积。 3、对房地产开发企业开发用地的城镇土地使用税,实行按季缴纳。 应纳税款按每一季度实际占地面积计算。

上述自用土地,是指这些单位本身的办公用地的公务用地, 事业单位本身的业务用地,宗教寺庙举行宗教仪式等用地和 寺庙内宗教人员生活用地;公园、名胜古迹公共参观游览用 地及管理机构的办公用地。这些单位的生产、经营用地和出 租房屋用地,仍按规定征收土地使用税。 免税单位中的人民团体,是指经国务院授权的政府部门批准 设立的或登记备案并由国家财政部门拨付行政事业经费的各 种社会团体。由国家财政部门拨付事业经费的单位,是指由 国家财政部门拨付经费,实行全额预算管理或差额预算管理 的事业单位,不包括实行自收自支、自负盈亏的事业单位。 直接用于农、林、牧、渔业的生产用地,是指专门从事农、 林、牧、渔业单位的种植、养殖、饲养的专业用地,不包括 农副产品加工场的生活、办公用地。 开山填海整治的土地和改造的废弃土地,以土地管理机关出 具的证明文件作为依据确定。

第七章 土地、耕地税法 《税法》ppt

②尚未组织测量,但纳税人持有政府部门核发的土地使 用证书的,以证书确认的土地面积为准;

• ③尚未核发土地使用证书的,应由纳税人申报土地面积, 据以纳税,待核发土地使用证后再作调整。

(二)应纳税额的计算

年度应纳税额 =应税土地实际占用面积×适用单位税额

月(或季、半年)度应纳税额 =年度应纳税额÷12(或4、2)

三、税率

级别

人口(人)

每平方米税额(元)

大城市 中等城市

50万以上 20-50万

1.5-30 1.2-24

小城市

20万以下

0.9-18

县城、建制镇、工矿区

0.6-12

第二节 城镇土地使用税的计算

2 一、应纳税额计算

(一)计税依据:纳税人实际占用的土地面积,计税单位为平方米。

• ①由省、自治区、直辖市人民政府确定的单位组织测定 土地面积的,以测定的面积为准;

• 第三节 城镇土地使用税的申报与缴纳

◎减免税 1.法定免缴土地使用税的优惠。

2.省、自治区、直辖市地方税务局确定减免土 地使用税的优惠

纳税义务发生时间

纳税期限 纳税地点

耕地占用税

第四节

耕地占用税

耕地占用税

3

耕地占用税

耕地占用税

第七章 城镇土地使用税与耕地占用税法

第一节 城镇土地使用税基本要素

ቤተ መጻሕፍቲ ባይዱ

一、征税对象、范围

城镇土地使用税的征税对象是土地。征税范围包括在城市、县城、建制镇和

工矿区内的国家所有的土地和集体所有的土地。

二、纳税人

在城市、县城、建制镇、工矿区范围内使用土地的单位和个人,为城镇土地 使用税的纳税人。 所称单位,包括国有企业、集体企业、私营企业、股份制企业、外商投资企 业、外国企业以及其他企业和事业单位、社会团体、国家机关、军队以及其 他单位;所称个人,包括个体工商户以及其他个人。

• ③尚未核发土地使用证书的,应由纳税人申报土地面积, 据以纳税,待核发土地使用证后再作调整。

(二)应纳税额的计算

年度应纳税额 =应税土地实际占用面积×适用单位税额

月(或季、半年)度应纳税额 =年度应纳税额÷12(或4、2)

三、税率

级别

人口(人)

每平方米税额(元)

大城市 中等城市

50万以上 20-50万

1.5-30 1.2-24

小城市

20万以下

0.9-18

县城、建制镇、工矿区

0.6-12

第二节 城镇土地使用税的计算

2 一、应纳税额计算

(一)计税依据:纳税人实际占用的土地面积,计税单位为平方米。

• ①由省、自治区、直辖市人民政府确定的单位组织测定 土地面积的,以测定的面积为准;

• 第三节 城镇土地使用税的申报与缴纳

◎减免税 1.法定免缴土地使用税的优惠。

2.省、自治区、直辖市地方税务局确定减免土 地使用税的优惠

纳税义务发生时间

纳税期限 纳税地点

耕地占用税

第四节

耕地占用税

耕地占用税

3

耕地占用税

耕地占用税

第七章 城镇土地使用税与耕地占用税法

第一节 城镇土地使用税基本要素

ቤተ መጻሕፍቲ ባይዱ

一、征税对象、范围

城镇土地使用税的征税对象是土地。征税范围包括在城市、县城、建制镇和

工矿区内的国家所有的土地和集体所有的土地。

二、纳税人

在城市、县城、建制镇、工矿区范围内使用土地的单位和个人,为城镇土地 使用税的纳税人。 所称单位,包括国有企业、集体企业、私营企业、股份制企业、外商投资企 业、外国企业以及其他企业和事业单位、社会团体、国家机关、军队以及其 他单位;所称个人,包括个体工商户以及其他个人。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

举例:

1.某公司与政府机关共同使用一栋共有土地使用权的建筑物。该建筑物占用土地面积 2000平方米,建筑物面积10000平方米(公司与机关的占用比例为4:1),该公司所在 市城镇土地使用税单位税额每平方米5元。该公司应纳城镇土地使用税( )。 (2003年)

A.0元 B.2000元 C.8000元 D.10000元

注意: 1.属于国家或集体所有的土地 2.农村集体所有的土地不包括在内 3.城市、县城、建制镇和工矿区范围之外的土地不缴纳 举例: 城镇土地使用税的征税范围是城市、县城、镇和工矿区范围的国家所有的土地(×)

第三节 应纳税额的计算

一、计税依据 以纳税人实际占用的土地面积为计税依据,土地面积的计量标准为每平方米 1、测定土地面积的,以测定的面积为准; 2、尚未测量的,但有土地证的,以土地证面积为准; 3、尚未核发土地证的,应由纳税人申报土地面积,据以纳税,待核发土地证后再作调

三、应纳税额的计算

应纳税额=应税面积(平方米)×适用税率

第四节 税收优惠

这一节是本章的重点 总原则:非经营性的免税(可以和房产税的优惠政策结合起来) 一、免土地使用税 1、国家机关、人民团体、军队自用(不是“使用”)的土地。 2、由国家财政部门拨付事业经费的单位自用的土地。 3、宗教寺庙、公园、名胜古迹自用的土地。附设营业单位的经营用地,纳税。

举例:

经省、自治区、直辖市人民政府批准,经济发达地区土地使用税的适用税额标准可以 适当提高,但提高额不得超过暂行条例规定最高税额的30% (×)

经省、自治区、直辖市人民政府批准,经济落后地区城镇土地使用税的适用税额可以 适当降低,但降低额不得超过《中华人民共和国城镇土地使用税暂行条例》规定最低 税额的20%。(×)(2006)

A.省级地方税务局 B.地市级地方税务局

C.县级地方税务局 D.当地主管地方税务局

下列各项中,属于法定免征城镇土地使用税的有( )。

A.盐矿的矿井用地

B.工业企业仓库用地

C.危险品仓库用地

D.机场场内道路用地

某人民团体A、B两栋办公楼,A栋地3000平方米,B占地1000平方米。2007年3月30 日至12月31日该团体将B栋出租。当地城镇土地使用税的税率为每平方米15元,该团 体2007年应缴纳城镇土地使用税( )

9、免税单位无偿使用纳税单位的土地(如公安、海关使用铁路、民航等单位的土地), 免征;但纳税单位无偿使用免税单位的土地,应照章缴纳土地使用税。

10、人民银行总行及所属分支机构免税

11、特殊用地的减免税照顾:都看看吧,强调两点: 核心:产业政策照顾,对石油、电力煤炭企业等,

生产专用地和企业围墙外的与生产设施有关的土地,免税,与社会公用的土税。

A.3750元 B.11250元

C.12500元 D.15000元

7、非营利性医疗机构等卫生机构自用的土地,免征;

对营利性医疗机构自用的土地自2000年起免征3年(还免征房产税3年)。从经营之日 起免征3年营业税,用于改善医疗设施。

8、企业办的学校、医院、托儿所、幼儿园(不包括企业绿化用地),其用地能与企业其 他用地明确区分的,免征。

第九章 城镇土地使用税

这一章也是一个小税种,题量大约在2~3题,分值在2分左右,题型基本是选择题和判 断题

第一节 纳税义务人

了解即可 城镇土地使用税的纳税义务人,是使用城市、县城、建制镇和工矿区土地的单位和个

人,包括外商投资企业和外国企业。具体包括以下几类: 1、拥有土地使用权的单位和个人; 2、拥有土地使用权的单位和个人不在土地所在地的,实际使用人和代管人为纳税人; 3、使用权未确定或权属纠纷未解决的,实际使用人为纳税人; 4、使用权共有的,由共有各方分别纳税。

2.下列属于城镇土地使用税纳税人的有()

A.拥有土地使用权的外商投资企业

B.租借写字楼办公的内资企业

C.拥有土地使用权且用于办公用地的事业单位

D.未确定土地使用权的土地使用人

第二节 征税范围

城镇土地使用税的征收范围是城市(市区和郊区)、县城(所在地的城镇)、建制镇 (镇政府所在地)、工矿区。

(5)对核电站的核岛、常规岛、辅助厂房和通讯设施用地(不包括地下线路用地), 生活、办公用地按规定征收城镇土地使用税,其他用地免征城镇土地使用税。

(1)对企业厂区以外的公共绿化用地和向社会开放的公园用地,暂免征城镇土地使用 税

(2)高校后勤实体:免征。

(3)在城镇土地使用税征收范围内经营采摘、观光农业的单位和个人,其直接用于采 摘、观光的种植、养殖、饲养的土地,免征。

(4)在城镇土地使用税征收范围内,利用林场土地兴建度假村等休闲娱乐场所的,其 经营、办公和生活用地,应按规定征收城镇土地使用税。

C.50000元 D.52000元

二、税率 不用记 注意一点:在每一档,税额的差距是20倍 记住一点: 经省、自治区、直辖市人民政府批准,经济落后地区土地使用税的适用税额标准可以

适当降低,但降低额不得超过规定的最低税额的30%。 经济发达地区土地使用税的适用税额标准可以适当提高,但须报经财政部批准。

整。

举例:

某城市的一家公司,实际占地23000平方米。由于经营规模扩大,年初该公司又受让了 一尚未办理土地使用证的土地3000平方米,公司按其当年开发使用的2000平方米土地 面积进行申报纳税,以上土地均适用每平方米2元的城镇土地使用税税率。该公司当年 应缴纳城镇土地使用税为( )。

A.46000元 B.48000元

4、市政街道、广场、绿化地带等公共土地。

5、直接用于农、林、牧、渔业的生产用地。

不包括农副产品加工场地和生活办公用地 6、经批准开山填海、改造废弃的土地,从使用月份起,免征5~10年。具体免税期限

由省级地方税务局在《城镇土地使用税暂行条例》规定的期限内自行确定。

举例:

依据城镇土地使用税暂行条例和实施细则的规定,经批准开山填海整治的土地和改造 的废弃土地,从使用的月份起免缴土地使用税5-10年。具体免税期限的确定权在() (2000)