洛阳玻璃2019年财务分析详细报告

洛阳玻璃分析

1洛阳玻璃分析1.1 洛阳玻璃概况洛阳玻璃股份有限公司由中国洛阳浮法玻璃集团有限责任公司独家发起创立, 1994年4月6日注册成立,是中国最大的浮法玻璃生产商和销售商,具备技术和规模优势;是世界三大浮法之一“洛阳浮法”的诞生地,是中国玻璃行业较大的浮法玻璃生产商和经销商之一。

洛阳玻璃现有职工4000多人,拥有资产总额21.9亿元,是全国知名的浮法玻璃生产企业,主要从事浮法玻璃的制造和销售、技术服务,年生产能力2600万重量箱。

其生产无色、蓝色、茶色、灰色、绿色等多种色彩和规格的优质浮法玻璃和在线镀膜玻璃,玻璃厚度0.55—25mm,最大尺寸4000mm×12000mm,在产品品种、规格、质量上具有较强的优势。

公司拥有浮法玻璃生产核心技术及多项自主知识产权,在超薄、超厚玻璃生产技术上处于绝对领先地位。

公司于1997年底通过质量体系认证,始终坚持以市场为导向,以顾客为关注焦点,注重开展全方位的服务,公司营销网络体系遍布海内外,远销欧美等多个国家和地区,在国内外市场上有较高的占有率和顾客满意度。

公司先后荣获“国家浮法玻璃质量奖—银质奖”、“金质发明奖”、“全国消费者信得过产品”、“弛名商标”、“国家科学技术进步一等奖。

”1.2 企业财务指标分析(1)总体情况2011 2012 2013总资产(元) 1,415,785,144.79 1,302,782,333.52 1,226,528,319.88 总负债(元) 1,230,130,990.28 1,043,668,723.77 1,266,430,965.24营业收入(元) 920,942,939.77 553,687,171.35 332,886,693.83净利润(元) -17,632,069.33 -8,088,065.12 -5,723,083.71近三年来,洛阳玻璃的总资产、营业收入和净利润都呈下降趋势。

总负债规模2012年有小幅下降,但2013年增长21.34%,超过资产规模,可能是由于报表中的负债数据有误,或年底购进货多,进项税额大造成应交税金为负,且金额太大,抵减了别的负债科目造成的。

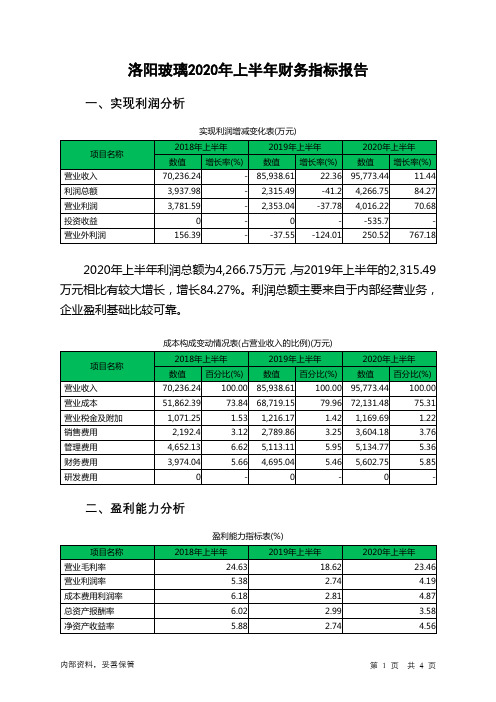

洛阳玻璃2020年上半年财务指标报告

2020年上半年营业利润为4,016.22万元,与2019年上半年的2,353.04 万元相比有较大增长,增长70.68%。以下项目的变动使营业利润增加:营 业税金及附加减少46.48万元,共计增加46.48万元;以下项目的变动使营 业利润减少:资产减值损失减少260万元,投资收益减少535.7万元,营业 成本增加3,412.33万元,财务费用增加907.71万元,销售费用增加814.32 万元,管理费用增加21.66万元,共计减少5,951.72万元。各项科目变化引 起营业利润增加1,663.18万元。

43.02

13.18

2020年上半年 1,034.93 436.31 383.35 88.16

洛阳玻璃2020年上半年总资产周转次数为0.35次,比2019年上半年周 转速度放慢,周转天数从982.32天延长到1034.93天。企业资产规模有较 大幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度 下降。

2.99 2.74

2020年上半年 23.46 4.19 4.87 3.58 4.56

内部资料,妥善保管

第1页 共4页

洛阳玻璃2020年上半年的营业利润率为4.19%,总资产报酬率为 3.58%,净资产收益率为4.56%,成本费用利润率为4.87%。企业实际投入 到企业自身经营业务的资产为477,933.5万元,经营资产的收益率为 1.68%,而对外投资的收益率为-19.48%。

内部资料,妥善保管

第3页 共4页

191.50天,2020年上半年比2019年上半年延长29.84天。

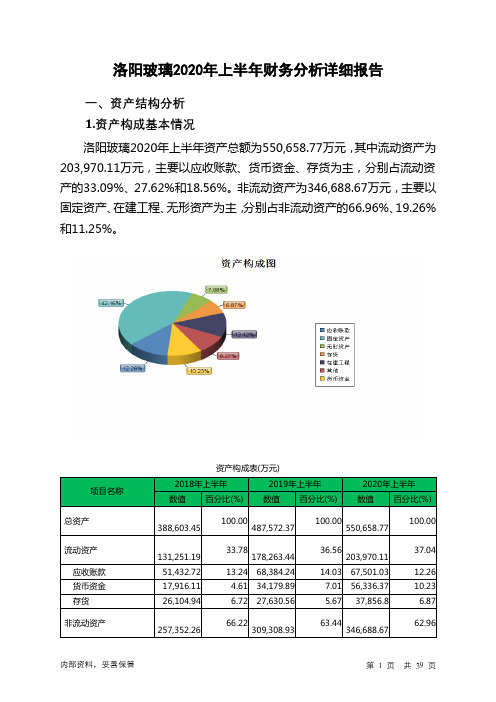

洛阳玻璃2020年上半年财务分析详细报告

洛阳玻璃2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况洛阳玻璃2020年上半年资产总额为550,658.77万元,其中流动资产为203,970.11万元,主要以应收账款、货币资金、存货为主,分别占流动资产的33.09%、27.62%和18.56%。

非流动资产为346,688.67万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的66.96%、19.26%和11.25%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产388,603.45 100.00487,572.37100.00550,658.77100.00流动资产131,251.19 33.78178,263.4436.56203,970.1137.04应收账款51,432.72 13.24 68,384.24 14.03 67,501.03 12.26 货币资金17,916.11 4.61 34,179.89 7.01 56,336.37 10.23 存货26,104.94 6.72 27,630.56 5.67 37,856.8 6.87非流动资产257,352.26 66.22309,308.9363.44346,688.6762.96固定资产170,533.34 43.88173,588.2635.60232,150.7542.16在建工程44,305.28 11.40 91,246.28 18.71 66,758.88 12.12 无形资产35,913.02 9.24 35,188.7 7.22 39,002.34 7.082.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的36.34%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的34.48%,应当加强应收款项管理,关注应收款项的质量。

洛阳玻璃2020年上半年财务分析结论报告

洛阳玻璃2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为4,266.75万元,与2019年上半年的2,315.49万元相比有较大增长,增长84.27%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年上半年营业成本为72,131.48万元,与2019年上半年的68,719.15万元相比有所增长,增长4.97%。

2020年上半年销售费用为3,604.18万元,与2019年上半年的2,789.86万元相比有较大增长,增长29.19%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年上半年管理费用为5,134.77万元,与2019年上半年的5,113.11万元相比变化不大,变化幅度为0.42%。

2020年上半年管理费用占营业收入的比例为5.36%,与2019年上半年的5.95%相比有所降低,降低0.59个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年上半年财务费用为5,602.75万元,与2019年上半年的4,695.04万元相比有较大增长,增长19.33%。

三、资产结构分析2020年上半年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年上半年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,洛阳玻璃2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

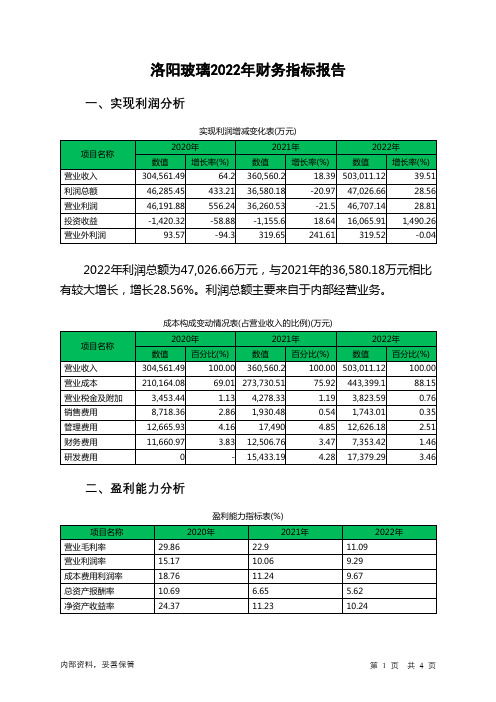

600876洛阳玻璃2022年财务指标报告

洛阳玻璃2022年财务指标报告一、实现利润分析实现利润增减变化表(万元)2022年利润总额为47,026.66万元,与2021年的36,580.18万元相比有较大增长,增长28.56%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)洛阳玻璃2022年的营业利润率为9.29%,总资产报酬率为5.62%,净资产收益率为10.24%,成本费用利润率为9.67%。

企业实际投入到企业自身经营业务的资产为940,727.66万元,经营资产的收益率为4.97%。

2022年营业利润为46,707.14万元,与2021年的36,260.53万元相比有较大增长,增长28.81%。

以下项目的变动使营业利润增加:投资收益增加17,221.51万元,其他收益增加12,047.77万元,资产处置收益增加190.07万元,信用减值损失增加76.97万元,财务费用减少5,153.34万元,管理费用减少4,863.82万元,资产减值损失减少585.33万元,营业税金及附加减少454.75万元,销售费用减少187.48万元,共计增加40,781.03万元;以下项目的变动使营业利润减少:营业成本增加169,668.59万元,研发费用增加1,946.1万元,共计减少171,614.69万元。

各项科目变化引起营业利润增加10,446.61万元。

三、偿债能力分析偿债能力指标表项目名称2020年2021年2022年流动比率0.62 0.85 0.98速动比率0.54 0.67 0.81利息保障倍数 4.97 3.84 6.392022年流动比率为0.98,与2021年的0.85相比有所增长,增长了0.13。

2022年流动比率比2021年提高的主要原因是:2022年流动资产为406,986.44万元,与2021年的316,863.54万元相比有较大增长,增长28.44%。

2022年流动负债为414,716.36万元,与2021年的372,420.14万元相比有较大增长,增长11.36%。

洛阳玻璃2020年一季度财务分析结论报告

洛阳玻璃2020年一季度财务分析综合报告洛阳玻璃2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为1,943.19万元,与2019年一季度的433.87万元相比成倍增长,增长3.48倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2020年一季度营业成本为29,486.85万元,与2019年一季度的36,270.41万元相比有较大幅度下降,下降18.7%。

2020年一季度销售费用为1,491.66万元,与2019年一季度的1,271.83万元相比有较大增长,增长17.28%。

2020年一季度尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2020年一季度管理费用为2,732.1万元,与2019年一季度的2,268.39万元相比有较大增长,增长20.44%。

2020年一季度管理费用占营业收入的比例为6.77%,与2019年一季度的5.19%相比有所提高,提高1.58个百分点。

企业经营业务的盈利水平也在提高,管理费用增长比较合理。

2020年一季度财务费用为2,869.94万元,与2019年一季度的2,106.66万元相比有较大增长,增长36.23%。

三、资产结构分析2020年一季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2019年一季度相比,2020年一季度存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,洛阳玻璃2020年一季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共3 页。

洛阳玻璃2019年财务分析结论报告

洛阳玻璃2019年财务分析综合报告洛阳玻璃2019年财务分析综合报告一、实现利润分析2019年实现利润为8,680.54万元,与2018年的3,214.65万元相比成倍增长,增长1.7倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为140,427.49万元,与2018年的109,726.79万元相比有较大增长,增长27.98%。

2019年销售费用为6,589.03万元,与2018年的4,694.2万元相比有较大增长,增长40.37%。

2019年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年管理费用为11,288.98万元,与2018年的9,638.79万元相比有较大增长,增长17.12%。

2019年管理费用占营业收入的比例为6.09%,与2018年的6.87%相比有所降低,降低0.79个百分点。

营业利润有所提高,管理费用支出控制较好。

2019年财务费用为9,792.91万元,与2018年的8,106.55万元相比有较大增长,增长20.8%。

三、资产结构分析2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,洛阳玻璃2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

洛阳玻璃2019年经营成果报告

洛阳玻璃2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为8,680.54万元,与2018年的3,214.65万元相比成倍增长,增长1.7倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润3、投资收益2019年投资收益为-893.96万元。

4、营业外利润2019年营业外利润为1,641.68万元,与2018年的668.98万元相比成倍增长,增长1.45倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为185,484.22万元,比2018年的140,274.82万元增长32.23%,营业成本为140,427.49万元,比2018年的109,726.79万元增加27.98%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入185,484.22 32.23 140,274.82 282.17 36,704.71 0 实现利润8,680.54 170.03 3,214.65 -4.51 3,366.66 0 营业利润7,038.86 176.5 2,545.67 492 -649.4 0 投资收益-893.96 0 0 0 0 0营业外利润1,641.68 145.4 668.98 -83.34 4,016.06 0二、成本费用分析1、成本构成情况2019年洛阳玻璃成本费用总额为169,858.34万元,其中:营业成本为140,427.49万元,占成本总额的82.67%;销售费用为6,589.03万元,占成本总额的3.88%;管理费用为11,288.98万元,占成本总额的6.65%;财务费用为9,792.91万元,占成本总额的5.77%;营业税金及附加为2,568.73万元,占成本总额的1.51%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

洛阳玻璃2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

洛阳玻璃2019年资产总额为524,103.99万元,其中流动资产为181,970.44万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的30.93%、23.79%和15.49%。

非流动资产为342,133.55万元,主要分布在无形资产和长期投资,分别占企业非流动资产的11.58%、1.61%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产524,103.99 100.00 450,418.19 100.00 137,313.22 100.00 流动资产181,970.44 34.72 146,538.93 32.53 54,545.02 39.72 长期投资5,500 1.05 5,500 1.22 5,500 4.01 固定资产0 0.00 191,511.44 42.52 56,133.08 40.88 其他336,633.55 64.23 106,867.82 23.73 21,135.13 15.39

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的34.7%,表明企业

的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的30.93%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产181,970.44 100.00 146,538.93 100.00 54,545.02 100.00 存货28,188.27 15.49 24,539.58 16.75 8,793.55 16.12 应收账款56,289.27 30.93 49,227.74 33.59 10,531.3 19.31 其他应收款0 0.00 4,618.67 3.15 7,822.88 14.34 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据19,855.32 10.91 27,269.69 18.61 8,664.24 15.88 货币资金43,287.15 23.79 27,613.27 18.84 17,595.55 32.26 其他34,350.44 18.88 13,269.97 9.06 1,137.49 2.09

3.资产的增减变化

2019年总资产为524,103.99万元,与2018年的450,418.19万元相比有较大增长,增长16.36%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加15,673.88万元,应收账款增加7,061.52万元,无形资产增加3,998.83万元,存货增加3,648.69万元,其他流动资产增加1,284.77万元,递延所得税资产增加325.64万元,其他非流动资产增加95.75万元,共计增加32,089.08万元;以下项目的变动使资产总额减少:长期待摊费用减少113.19万元,预付款项减少265.47万元,开发支出减少1,200.15万元,其他应收款减少4,618.67万元,应收票据减少7,414.37万元,在建工程减少68,048.51万元,固定资产减少

191,511.44万元,共计减少273,171.8万元。

增加项与减少项相抵,使资产总额增长241,082.72万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例较高。

存货所占比例基本合理。

2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年相比,资产结构趋于改善。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产181,970.44 24.18 146,538.93 168.66 54,545.02 0 长期投资5,500 0 5,500 0 5,500 0 固定资产0 -100 191,511.44 241.17 56,133.08 0 存货28,188.27 14.87 24,539.58 179.06 8,793.55 0 应收账款56,289.27 14.34 49,227.74 367.44 10,531.3 0 货币性资产63,142.47 15.05 54,882.96 109 26,259.79 0

二、负债及权益结构分析

1.负债及权益构成基本情况

洛阳玻璃2019年负债总额为382,709.74万元,资本金为55,239.65万元,所有者权益为141,394.25万元,资产负债率为73.02%。

在负债总额中,流动负债为317,652.78万元,占负债和权益总额的60.61%;短期借款为124,005.41万元,非流动负债为65,056.96万元,金融性负债占资金来源总额的36.07%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额524,103.99 100.00 450,418.19 100.00 137,313.22 100.00 所有者权益141,394.25 26.98 134,534.11 29.87 55,913.91 40.72 流动负债317,652.78 60.61 253,047.6 56.18 57,501.77 41.88 非流动负债65,056.96 12.41 62,836.48 13.95 23,897.54 17.40

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的58.09%,表明企业的偿债压力较大。

企业经营活动派生的负债资金数额较多,约占流动负债的21.26%。